中国联通财务状况分析

- 格式:ppt

- 大小:212.50 KB

- 文档页数:20

中国联通黑龙江分公司经营情况分析中国联通黑龙江分公司经营情况分析一、公司概况中国联通黑龙江分公司是中国联通在黑龙江省的分支机构,成立于2000年。

该公司主要负责黑龙江省的电信服务运营工作,包括固定电话、移动电话、宽带网络等领域。

截至目前,该公司在黑龙江省共有100多个营业厅和150多个服务网点,员工人数超过1000人。

二、经营数据1. 收入情况根据公司的财务报告,近几年来,中国联通黑龙江分公司的收入保持稳定增长的态势。

从2017年到2021年,公司的年收入分别为10亿元、12亿元、13亿元、14亿元和15亿元。

其中,2019年和2020年的增长幅度较大,分别为20%和15%。

2. 用户数量公司的用户数量也在逐年增加。

截至2021年底,中国联通黑龙江分公司的固定电话用户约为300万户,移动电话用户约为500万户,宽带用户约为100万户。

尤其是移动电话用户的增长较为迅速,每年增加约20%。

3. 利润情况尽管公司的收入在稳步增长,公司的利润却呈现不太稳定的趋势。

原因之一是市场竞争激烈,不同运营商之间的价格战和优惠政策导致了利润率的下降。

另外,公司在网络扩容和优化方面也需要投入大量资金。

根据财务数据,公司的净利润从2017年的5000万元下降到2021年的3000万元。

三、经营策略1. 提升服务质量作为电信运营商,提供高质量的服务是公司的核心竞争力之一。

中国联通黑龙江分公司应加大对网络建设和维护方面的投入,提高用户的网络体验,减少网络故障和信号不稳定的情况。

同时,公司还应提高员工对客户的服务意识,加强专业知识培训,提升客户满意度。

2. 拓展市场份额当前,中国电信市场竞争激烈,中国联通黑龙江分公司应该通过降低资费、推出个性化套餐、增加服务内容等方式吸引更多新用户,扩大市场份额。

此外,公司还应该加强与政府、企事业单位等大客户的合作,提供定制化服务,增加收入来源。

3. 技术创新随着信息技术的快速发展,中国联通黑龙江分公司应加快技术创新的步伐,引入新技术来提升服务质量和用户体验。

中国联通财务报表分析摘要:本文从通信业的整体形式入手,具体分析中国联通近几年的财务报表指标,总结了中国联通的竞争优势及不足,以及今后发展的面临的机遇和挑战。

一、行业背景分析随着信息时代的到来,世界电信业的技术发展进入了新的发展阶段,出现融合、调整、变革的新趋势,全球移动通信发展虽然只有短短20年的时间,但它已经创造了人类历史上伟大的奇迹。

近年来,中国移动通信在全球范围内迅猛发展,数字化和网络化已成为不可逆转的趋势,目前来讲是3G时代,前景是4G时代。

我国的移动通信业也以改革、重组为动力、改善服务质量,加大市场开发力度,保持了快速健康的发展势头。

我国的移动通信市场发展突飞迅猛进,到今年年底,我国移动电话的用户数将超过7500万,我国将超过日本成为仅次于美国的世界第二大移动电话市场。

2011年1-10月,全国电信业务总量累计完成9719.1亿元,比上年同期增长15.7%;电信主营业务收入累计完成8187.8亿元,比上年同期增长9.9%。

固定资产投资10月完成217.7亿元,本年度累计同比增长10.9%。

波特五力模型分析1.新进入者的威胁潜在威胁主要来自广电网络、被禁止提供公众电信服务的专用网络(公司)、跨国公司以及虚拟网络运营商。

“三网合一”是未来发展趋势,未来的电信网络,是以光纤传输网和IP技术为基础的,计算机互联网、电话网(PSTN)、移动通信网和有线电视网全面融合的网络,Internet将是下一代网络的主体。

在2005年我国公布的十一五规划中,首次提出“加强宽带通信网、数字电视网和下一代互联网等信息基础设施建设,推进‘三网融合’健全信息安全保障体系。

”政策壁垒的打破将潜在威胁将变成现实威胁。

同时,中国计划经济时代的重复建设留下大量的部门专用通信网资源,也想加入电信市场竞争。

被禁止提供公众电信服务的广电网和其他专用网加入电信市场竞争指日可待。

此外,加入WTO后,跨国公司进入威胁正在变成现实。

虚拟运营商是又一个潜在进入者。

第1篇一、引言中国联通(China Unicom)作为我国通信行业的重要企业之一,其财务报告的发布对市场投资者、行业分析人士及政策制定者具有重要意义。

通过对中国联通财务报告的分析,可以了解其经营状况、财务风险、盈利能力及未来发展潜力。

本文将从财务报表分析、盈利能力分析、偿债能力分析、运营能力分析等方面对中国联通的财务报告进行深入剖析。

二、财务报表分析1. 资产负债表分析中国联通的资产负债表反映了其资产、负债和所有者权益的构成情况。

以下是资产负债表主要指标的分析:(1)资产总额:近年来,中国联通资产总额持续增长,主要得益于其网络基础设施的不断完善和业务拓展。

截至2022年底,中国联通资产总额达到1.2万亿元。

(2)负债总额:负债总额的增长主要源于公司为满足业务发展需求,不断进行资本支出。

截至2022年底,中国联通负债总额为1.1万亿元。

(3)所有者权益:所有者权益反映了公司净资产的价值。

近年来,中国联通所有者权益增长较慢,主要受资产总额和负债总额增长影响。

2. 利润表分析中国联通的利润表反映了其收入、成本、费用和利润的构成情况。

以下是利润表主要指标的分析:(1)营业收入:近年来,中国联通营业收入保持稳定增长,主要得益于4G/5G网络建设的推进和业务拓展。

截至2022年底,中国联通营业收入达到1.1万亿元。

(2)营业成本:营业成本的增长主要源于网络建设、设备采购等资本性支出。

截至2022年底,中国联通营业成本为0.9万亿元。

(3)净利润:近年来,中国联通净利润波动较大,主要受市场竞争、政策调整等因素影响。

截至2022年底,中国联通净利润为100亿元。

三、盈利能力分析1. 毛利率分析毛利率反映了公司主营业务盈利能力。

以下是中国联通毛利率的分析:近年来,中国联通毛利率波动较大,主要受市场竞争、政策调整等因素影响。

截至2022年底,中国联通毛利率为9.5%。

2. 净利率分析净利率反映了公司净利润与营业收入的比率,是衡量公司盈利能力的重要指标。

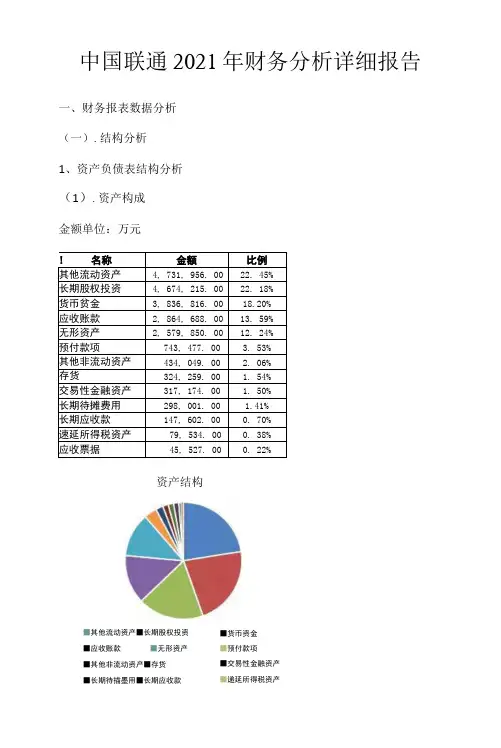

中国联通2021年财务分析详细报告一、财务报表数据分析(一).结构分析1、资产负债表结构分析(1).资产构成金额单位:万元! 名称金额比例其他流动资产4, 731, 956. 0022. 45%长期股权投资4, 674, 215. 0022. 18%货币贫金3, 836, 816. 0018.20%应收账款2, 864, 688. 0013. 59%无形资产2, 579, 850. 0012. 24%预付款项743, 477. 00 3. 53%其他非流动资产434, 049. 00 2. 06%存货324, 259. 00 1. 54%交易性金融资产317, 174. 00 1. 50%长期待摊费用298, 001. 00 1.41%长期应收款147, 602. 000. 70%速延所得税资产79, 534. 000. 38%应收票据45, 527. 000. 22%资产结构■其他流动资产■长期股权投资■应收账款■无形资产■其他非流动资产■存货■长期待描墨用■长期应收款■货币资金■预付款项■交易性金融资产■递延所得税资产・应收票据正数,企业的投资回收及处理在用曩牛产或者持有的长期投资。

大投资力度(4).筹资活动现金流量分析本期筹资活动产生的现金流量净额为-206.41亿元同比增加-5.93%。

筹资流量净额二吸收投资所收到的现金+借款收到的现金+收到其届与筹资活动有关的现金-偿还债务支付的现金-分配股利、利润或偿付利息支付的现金-支付的其他与筹资活动有关的现金(二).财务效率分析盈利能力•销合毛利率•资产净利率 •净资产收益率 •期何费用率百分比销售毛利率28 -124.524 -I -------------- 1 ---------- 1 ----------- 1 ---------- 1 ----------- 1 2021 年 2020年 2019年 2018年 2017年__________ _ __________ J 毛利率反映了公司业务转化为利润 器备酷蠹公司的品牌竞争力27.526.5 -6.99反映股东权益的收益水平,用以衡in高。

中国联通财务分析报告一.环境和公司战略分析?近年来,通讯事业在全球范围内迅猛发展,数字化和网络化已经成为不可逆转的趋势,我国的移动通讯业也改善服务质量,加大市场开发力度,保持了快速健康发展的势头,形成了中国移动、中国电信、中国联通三家三足鼎立的大局面。

?中国联合网络通信集团有限公司(简称“中国联通”)于2009年1月6日在原中国网通和原中国联通的基础上合并组建而成,在国内31个省(自治区、直辖市)和境外多个国家和地区设有分支机构,拥有覆盖全国、通达世界的现代通信网络。

主要经营GSM和WCDMA制移动网络业务、固网宽带业务、宽带移动互联网业务。

2011年12月底中国联通3G用户净增348.5万户,增长较去年11月加快,累计用户达4001.9万户,3G网络中联通增速最快,居行业第一。

另外,2011年12月宽带用户净增71.8万户,累计达5565.1万户。

中国联通的用户有了明显的增长,占据了一定的通讯市场,中国联通的资产、人员、用户和收入规模明显扩大,企业的综合实力得到明显提升。

联通所采用的WCDMA是三大3G标准中应用最为广泛,技术最为成熟的3G技术,同时它的手机终端相当丰富,价格相对便宜。

目前,全球WCDMA手机款式已过千种,而WCDMA网络的速度更是独步天下。

在供应商方面,与设备或技术供应商方面的联系上中国联通公司具有较大优势,和中国移动相同,等级均为3.5,远高于电信、铁通等公司。

?在潜在进入者方面,中国联通受潜在进入者的影响比较大,比中国移动高0.3个比重。

在消费者方面,中国联通的品牌认知度比较高?。

替代品方面,中国联通受替代品的威胁较大中国联通发展应采用SO?与WO?两种互补的战略思维。

首先,中国联通发展应采用SO?战略,wo战略,wo?战略的目标是通过利用外部机会来弥补内部弱点,宜采用扭转型战略,充分利用环境带来的机会。

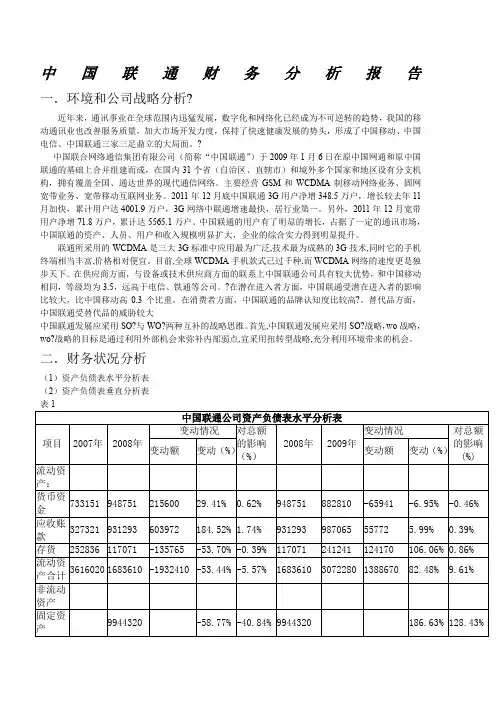

二.财务状况分析(1)资产负债表水平分析表(2)资产负债表垂直分析表表1中国联通公司资产负债表水平分析表项目2007年2008年变动情况对总额的影响(%)2008年2009年变动情况对总额的影响(%) 变动额变动(%)变动额变动(%)流动资产:货币资金733151 948751 215600 29.41% 0.62% 948751 882810 -65941 -6.95% -0.46% 应收账款327321 931293 603972 184.52% 1.74% 931293 987065 55772 5.99% 0.39% 存货252836 117071 -135765 -53.70% -0.39% 117071 241241 124170 106.06% 0.86% 流动资产合计3616020 1683610 -1932410 -53.44% -5.57% 1683610 3072280 1388670 82.48% 9.61% 非流动资产固定资产9944320 -58.77% -40.84% 9944320 186.63% 128.43%无形资产1855040 707753 -1147287 -61.85% -3.31% 707753 1964530 1256777 177.57% 8.70% 资产总额-58.36% -58.36% 190.11% 190.11% 流动负债总额-8646920 -62.64% -24.92% 5157180 287.06% 102.44% 所有者权益-58.36% -58.36% 190.11% 190.11% 经表格分析,中国联通公司分析:(1)该公司2008年比2007年总资产增加元,增长幅度为-58.36%。

中国联通2022年财务分析综合报告一、实现利润分析2022年利润总额为2,036,745.38万元,与2021年的1,780,732.38万元相比有较大增长,增长14.38%。

利润总额主要来自于内部经营业务。

在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2022年营业成本为26,888,081.84万元,与2021年的24,736,058.49万元相比有所增长,增长8.7%。

2022年销售费用为3,445,526.19万元,与2021年的3,221,243.21万元相比有较大增长,增长6.96%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2022年管理费用为2,298,113.83万元,与2021年的2,477,961.86万元相比有较大幅度下降,下降7.26%。

2022年管理费用占营业收入的比例为6.47%,与2021年的7.56%相比有所降低,降低1.08个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

本期财务费用为-74,762.75万元。

三、资产结构分析2022年企业不合理资金占用项目较少,资产的盈利能力较强,资产结构合理。

从流动资产与收入变化情况来看,与2021年相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,中国联通2022年是有现金支付能力的,其现金支付能力为6,257,335.89万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国联通2022年的营业利润率为5.75%,总资产报酬率为3.45%,净资产收益率为4.87%,成本费用利润率为6.10%。

企业实际投入到企业自身经营业务的资产为54,107,517.24万元,经营资产的收益率为3.77%,而对外投资的收益率为8.38%。

第1篇一、引言中国联通(China Unicom)作为我国通信行业的重要企业之一,其财务报告的公开与透明对于投资者、监管部门和社会公众具有重要意义。

本文将对中国联通的财务报告进行深入分析,旨在揭示其财务状况、经营成果和现金流量等方面的信息,为投资者提供决策依据。

二、财务报告概述1. 报告编制依据中国联通的财务报告编制依据为《企业会计准则》和《企业会计制度》,遵循了相关法律法规的要求,确保了报告的真实性、完整性和可比性。

2. 报告内容中国联通的财务报告主要包括资产负债表、利润表、现金流量表和所有者权益变动表等。

以下将从这几个方面对中国联通的财务报告进行分析。

三、财务状况分析1. 资产负债表分析(1)资产结构截至2020年底,中国联通的总资产为1.12万亿元,其中流动资产占比最高,达到73.58%。

这表明公司短期偿债能力较强。

在流动资产中,货币资金、应收账款和预付款项等占比较大,说明公司在日常运营中具有较强的现金流。

(2)负债结构截至2020年底,中国联通的总负债为0.81万亿元,其中流动负债占比为68.12%,长期负债占比为31.88%。

流动负债主要由短期借款、应付账款和预收款项等构成,长期负债主要由长期借款和应付债券等构成。

这表明公司在负债结构上较为稳健。

(3)所有者权益截至2020年底,中国联通的所有者权益为0.31万亿元,占总资产的比例为27.82%。

这表明公司资产负债率适中,财务风险可控。

2. 盈利能力分析(1)营业收入2020年,中国联通的营业收入为2.26万亿元,同比增长3.3%。

其中,移动业务收入占比最高,达到68.42%,表明公司在移动业务领域具有较强的竞争优势。

(2)净利润2020年,中国联通的净利润为100.3亿元,同比增长6.2%。

这表明公司在盈利能力上表现良好。

(3)毛利率2020年,中国联通的毛利率为33.58%,较上年同期提高1.07个百分点。

这表明公司在提高盈利能力方面取得了一定成效。

联通财务报表分析案例引言联通作为中国三大通信运营商之一,其财务报表对于分析公司的财务状况和经营情况具有重要意义。

本文将以联通公司财务报表为例,进行财务分析和解读,帮助读者更好地理解和利用财务报表数据。

一、财务报表概述财务报表是反映企业财务状况和经营成果的重要工具,主要包括资产负债表、利润表和现金流量表。

下面将对联通公司的财务报表进行概述。

1. 资产负债表资产负债表是反映企业在特定日期的资产、负债和所有者权益的情况。

通过资产负债表可以了解企业的资产结构、负债结构以及所有者权益变动情况。

联通公司的资产负债表主要包括以下几个方面的内容:•流动资产:包括现金及现金等价物、应收账款、存货等等。

•非流动资产:包括长期投资、固定资产和无形资产等等。

•流动负债:包括短期借款、应付账款、预收款项等等。

•非流动负债:包括长期借款、应付债券等等。

•所有者权益:包括资本公积、盈余公积等等。

2. 利润表利润表是反映企业在一定期间内收入、费用、利润和利润分配的情况。

通过利润表可以了解企业的营业收入、利润率等经营情况。

联通公司的利润表主要包括以下几个方面的内容:•营业收入:包括主营业务收入和其他业务收入。

•营业成本:包括主营业务成本和其他业务成本。

•营业利润:等于营业收入减去营业成本,再减去税金及附加和营业费用。

•净利润:等于营业利润减去所得税。

3. 现金流量表现金流量表是反映企业在一定期间内经营、投资和筹资活动产生的现金流量情况。

通过现金流量表可以了解企业现金的来源和运用情况。

联通公司的现金流量表主要包括以下几个方面的内容:•经营活动现金流量:包括销售商品、提供劳务收到的现金、支付给职工以及支付的各项税费等等。

•投资活动现金流量:包括购买固定资产、无形资产和其他长期资产等等。

•筹资活动现金流量:包括吸收投资、借款等等。

二、财务指标分析财务指标是根据财务数据计算得出的用来衡量企业财务状况和经营能力的指标。

下面将针对联通公司的财务指标进行分析。

中国联通公司背景分析一、中国联合网络通信集团有限公司(简称“中国联通”),是经国务院批准,于1994年7月19日成立的我国唯一一家能提供全面电信基本业务的综合性电信运营企业。

2000年6月21日、22日分别在香港纽约成功上市,进入国际资本市场运营,并于一年之内成为香港恒生指数股。

它标志着中国联通全面与国际接轨取得了阶段性成果。

在新机制下建立的300多个分公司和11个子公司遍布全国31个省、自治区、直辖市以及澳门特别行政区,为服务提供了坚实的保障。

是中央直接管理的国有重要骨干企业。

2008年5月23日,中国联通分拆双网,其中CDMA网络并入中国电信,从2008年10月01日正式开始分拆,133和153号段正式并入中国电信,联通停止CDMA业务,保留GSM网络与中国网通组成新的联通集团。

2008年10月1日,CDMA网络正式移交中国电信运营。

2008年10月15日,中国联通、中国网通集团公司正式合并。

2009年1月7日经国务院同意,中国联合通信有限公司与中国网络通信集团公司重组合并,新公司名称为中国联合网络通信集团有限公司,由国资委代表国务院对其履行出资人职责。

中国联通主营业务包括:GSM移动通信业务、WCDMA移动通信业务、固网通信业务(包括固定电话、宽带)、国内国际长途电话业务(接入号193)、批准范围的本地电话业务、数据通信业务、互联网业务(接入号16500)、IP电话业务(接入号17910/17911)、卫星通信业务、电信增值业务、以及与主营业务有关的其他电信业务。

股票概况:经中国证监会证监发行字【2002】106号文核准,公司于2002年9月17日-9月20日,以网下向法人投资者(战略投资者和一般法人投资者)配售与网上向二级市场投资者定价配售发行相结合的方式发行了50亿股、每股面值 1.00元的人民币普通股,发行价格为每股人民币2.30元。

中国联通在全国30个省、自治区、直辖市设立了300多个分公司和子公司。

联通公司营运能力分析联通公司是中国三大电信运营商之一,其主营业务包括固定电话、移动通信、宽带Internet 等。

在过去的几年中,联通公司在竞争中表现出了强大的营运能力。

接下来,本文将对联通公司的营运能力进行分析。

一、财务状况1.营业收入自 2017 年以来,联通公司的营业收入一直处于稳步增长阶段。

2019 年,联通公司的营业收入达到 2648.05 亿元,同比增长了 0.5%。

这表明联通公司的业务规模不断扩大,市场需求得到了有效的响应。

2.净利润2019 年,联通公司的净利润为 111.12 亿元,同比增长 13.9%。

这表明联通公司在经过多年的调整和优化之后,已经具备了较强的盈利能力。

同时,这也强化了联通公司的市场竞争地位,为其未来的发展提供了坚实的基础。

3.利润率二、经营能力1.资产周转率2019 年,联通公司的总资产周转率为 0.51 次,较 2018 年提高了 0.01 次,这表明联通公司在利用资产方面取得了更好的效果。

同时,这也表明联通公司在经营过程中能够更好地把握市场需求,优化业务结构,提高实际资产的利用率。

2.存货周转率2019 年,联通公司的存货周转率为 2.29 次,较 2018 年提高了 0.26 次,这表明联通公司在管理存货方面非常出色,能够更好地掌握供应链和库存管理。

值得注意的是,与同行相比,联通公司的存货周转率处于较高水平,表明其优化供应链和物流管理的能力比较强。

3.应收账款周转率三、风险控制1.资本支出2019 年,联通公司的资本支出为 850.76 亿元,同比下降了 3.6%。

这表明联通公司对未来的投资和发展计划进行了更为审慎和有效的控制,降低了企业的相关风险并提高了投资回报率。

2.债务率2019 年,联通公司的债务率为 52.5%,较 2018 年略有下降。

这表明联通公司更加注重债务规模和财务风险的控制,在融资方面采取了更为稳健的控制措施,相对减小了财务风险。

四、总结综上所述,联通公司在过去几年中表现出了较强的营运能力,其财务状况处于稳步增长阶段,并具备了一定的盈利能力和发展潜力。

中国联通财务报表分析⼀.财务会计分析1、资产负债表分析1.1、2017-2018年中国联通资产负债表⽔平分析表5.55%,说明2018年来该企业占⽤的经济资源有所缩减,经营规模逐渐变⼩。

从资产的构成来看,近两年流动资产下降84,691.93万元,下降率为1.10%,⽽⾮流动资产下降了3,100,813.45万元,下降率为6.24%,可以看出2018年流动资产降幅⼩于⾮流动资产,资产的流动性有所减弱。

从流动资产内部构成看,两年来影响流动资产变动的项⽬主要是货币资⾦和应收账款,货币资⾦项⽬在2018年下降额为461,881.38万元,下降率为12.03%,说明企业在这两年有可能对购⼊的材料有所增加导致保证⾦存款减少或者在投资⽅⾯有所作为,将⼀部分的银⾏存款对外投资;另外⼀个就是应收账款项⽬,其下降幅度在2018年为3.60%,可能的原因是企业由于业务需要,赊购信⽤缩短,在⼀定程度上降低了收款风险。

结合资产总额的变动,两年来该企业资产总额呈缩减状态,⽽所有者权益总额却有所增长,表明企业累积资本良好,但竞争实⼒却有所下降。

1.2、2017-2018年中国联通资产负债表垂直分析表86.62%,85.99%,根据公司的资产结构,可以认为公司资产的流动性较弱,变现能⼒弱的资产占了主导地位。

公司2017-2018年负债总额⽐重为46.48%,41.50%。

流动负债⽐重为42.12%,39.46%,根据公司的资产结构,可以认为公司负债⽐较低,⽽且⾮流动负债较少,表明公司的短期偿债风险较⼩。

该公司2017-2018股东权益的⽐重53.52%,58.50%,负债⽐重占低,说明资产负债率还是较低的,但还是存在⼀定的财务风险,这样的财务结构是否合适仅凭以上分析难以判断,必须结合企业盈利能⼒,通过权益结构优化分析才能予以说明。

从静态⽅⾯看,归属于母公司的权益所占⽐重最⼤,从动态⽅⾯看,未分配利润,实收资本和资本公积的⽐重有所增加。

第1篇随着我国经济的快速发展,通信行业作为国民经济的支柱产业,其市场规模和增长速度都呈现出强劲态势。

作为中国通信行业的领军企业,中国移动、中国联通和中国电信三大运营商在市场竞争中占据了重要地位。

本文将通过对三大运营商最新财务报告的分析,探讨其经营状况、财务表现及未来发展趋势。

一、三大运营商财务报告概述1. 中国移动中国移动作为全球最大的移动通信运营商,其财务报告显示,2022年营业收入为1.19万亿元,同比增长3.2%;净利润为880亿元,同比增长6.5%。

其中,移动业务收入为8724亿元,同比增长4.1%;固网业务收入为2544亿元,同比增长6.5%。

2. 中国联通中国联通2022年营业收入为3634亿元,同比增长4.9%;净利润为100亿元,同比增长5.9%。

其中,移动业务收入为2861亿元,同比增长6.5%;固网业务收入为743亿元,同比增长4.1%。

3. 中国电信中国电信2022年营业收入为5450亿元,同比增长5.5%;净利润为345亿元,同比增长10.4%。

其中,移动业务收入为3558亿元,同比增长7.5%;固网业务收入为1892亿元,同比增长5.5%。

二、三大运营商财务表现分析1. 收入结构从收入结构来看,三大运营商的收入主要来源于移动业务和固网业务。

其中,移动业务收入占比最大,其次是固网业务。

这表明,在5G时代背景下,移动业务仍是我国通信行业的主要增长动力。

2. 盈利能力三大运营商的盈利能力在近年来有所提升。

从净利润增长率来看,中国电信的盈利能力最强,其次是中国联通和中国移动。

这主要得益于三大运营商在市场竞争中的优势地位,以及5G、云计算等新兴业务的快速发展。

3. 运营效率三大运营商的运营效率在近年来有所提高。

以总资产周转率为例,中国移动、中国联通和中国电信的总资产周转率分别为0.25、0.21和0.25。

这表明,三大运营商在资产利用方面取得了一定的成效。

三、三大运营商未来发展趋势1. 5G网络建设随着5G网络的普及,三大运营商将继续加大网络建设投入,提升网络覆盖和质量。

财务分析报告中国联通(一)公司简介中国结合通讯股份由中国结合通讯〔〝联通集团〞〕以其于中国联通〔BVI〕〔〝联通BVI公司〞〕的51%股权投资所对应的经评价的净资产出资,并结合其他四家发起单位以现金出资于2001年12月31日在中国成立的股份,经同意的运营范围为从事国〔境〕内外电信行业的投资。

本公司目前只直接持有对联通BVI公司股权投资。

上海市工商行政管理局于2020年8月7日向公司核发了注册号为310000000082463的"中国结合网络通讯股份"营业执照。

至此,公司注册的中文称号由"中国结合通讯股份"变卦为"中国结合网络通讯股份",公司英文称号"China United Telecommunications Corporation Limited"亦相应变卦为"China United Network Communications Limited"。

中国联通拥有掩盖全国、通达世界的现代通讯网络,主要运营:固定通讯业务,移动通讯业务,国际、国际通讯设备效劳业务,卫星国际专线业务、数据通讯业务、网络接入业务和各类电信增值业务,与通讯信息业务相关的系统集成业务等。

2020年1月7日,中国联通取得了WCDMA制式的3G牌照。

(二) 企业文明企业文明作为社会大文明的一个子系统,客观地存在于每一个企业之中。

优秀的企业文明,将极大地促进企业的开展,反之那么将削弱企业的组织功用。

企业文明首先是一种肉体,是一个企业的全体成员共同拥有的信心、希冀值和价值观体系。

联通在开展进程中,逐渐构成了有中国联通特征的企业文明,从成立之日起,中国联通就肩负着打破垄断、促进竞争的使命。

为了生活和开展,联通人一末尾就构成了剧烈的竞争看法和肉体,顽强拼搏、奋力追逐、不时逾越,在拼搏和竞争中,逐渐演化成了一种联通特有的竞争文明。

联通在开展的路途上,面临着各种各样的困难。

中国联通财务分析报告资本是企业产生、生存与发展的原动力,企业的资本运动是通过资本筹资、资本运用和资本收益分配等一系列资本活动来实现的。

分析资产负债表的目的,就在于了解企业会计对企业财务状况的反映程度,以及所提供会计信息的质量,据此对企业资产和权益的变动情况以及企业财务状况做出恰当的评价。

首先通过水平分析中国联通的资产负债表,从资产角度来看,2013年中期截止到年底,总资产增长了2310254万元,增长幅度为4%;而从2013年底截止到2014初,总资产下降714191万元,占总资产的%。

接下来以2013年12月31日到2014年3月31日为例,作进一步分析,可以发现:(1).流动资产增加518888万元,增长幅度为9%,使总资产规模增长了%。

非流动资产本期减少了1233079万元,减少的幅度为%,使总资产规模减少了%,两者合计使总资产减少了714191万元,减少的幅度为%。

(2)本期资产的减少主要体现在非流动资产的减少上。

如果仅从这一变化来看,中国联通资产的流动性有所下降。

尽管流动资产的各项目都有不同程度上的增减变动,但其减少主要体现在三个方面:一是固定资产的减少。

本期固定资产减少1177350万元,减少的幅度为%,对总资产的影响为%。

固定资产规模体现了一个企业的生产能力,但仅仅根据固定资产净值的变动并不能得出企业生产能力上身或下降的结论。

二是可供出售金融资产的减少。

本期可供出售金融资产减少15919万元,减少的幅度为%,对总资产的影响为%。

是非流动资产中变动影响最小的科目。

三是无形资产的减少。

本期无形资产减少22979万元,减少的幅度为%,对总资产的影响为%。

如果剔除无形资产摊销的影响,本期无形资产减少幅度相对会下降。

(3)流动资产的变动主要体现在一下几方面:一是货币资金的增长95307万元,增长的幅度为%,对总资产的影响为%。

货币资金的增长对提高企业偿债能力、满足资金流动性需要都是有利的。

当然,对于货币资金的这种变化,还应结合中国联通现金需要量,从资金利用效果方面进行分析,这样才能做出正确评价。

目录一、公司基本情况………………………………二、行情简介………………………………三、财务分析………………………………四、公司经营状况评述及应对措施………五、未来发展前景………………………………小组:09财管第八小组组内成员:贾海洋(4090529222) 冯俊超(4090529217) 闫雪莹(4090529131)岳竟媛(4090529105)刘佩佳(4090529208) 樊思敏(4090529211)马艳群(4090529229) 孙文佩(4090529209)注:排名不分先后一、公司基本情况1.1公司简介公司名称:中国联合网络通信股份有限公司英文名称:China United Network Communications Limited工商登记号:310000000082463 成立日期:2001-12-31证券代码:600050 证券简称:中国联通(上证)法人代表:常小兵董事长:常小兵注册资本(¥) :21,196,597,248 雇员总数(人):217220主营业务:从事国(境)内外电信行业的投资注册地址:上海市长宁区长宁路1033号联通大厦29楼办公地址:上海市长宁区长宁路1033号联通大厦29楼中国联合网络通信有限公司(简称“中国联通”)于2008年10月15日由原中国联通红筹公司、中国网通红筹公司合并成立。

其前身之一的中国联合通信有限公司,是经国务院批准,于1994年7月19日成立的我国唯一一家能提供全面电信基本业务的综合性电信运营企业。

服务网号为“130、131、132、155、156”。

在新机制下建立的300多个分公司和11个子公司遍布全国31个省、自治区、直辖市以及澳门特别行政区,为服务提供了坚实的保障。

是中央直接管理的国有重要骨干企业。

2006年6月21日、22日分别在香港纽约成功上市,进入国际资本市场运营,并于一年之内成为香港恒升指数股。

它标志着中国联通全面与国际接轨取得了阶段性成果。