第4章 折现现金流量估价

- 格式:ppt

- 大小:1.13 MB

- 文档页数:49

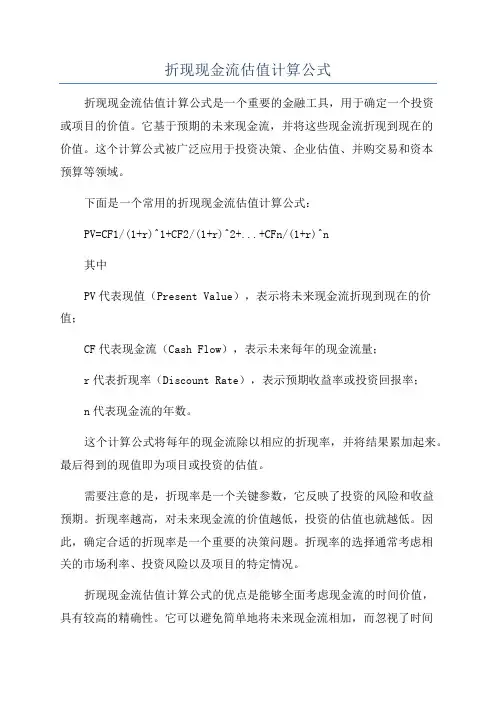

折现现金流估值计算公式折现现金流估值计算公式是一个重要的金融工具,用于确定一个投资或项目的价值。

它基于预期的未来现金流,并将这些现金流折现到现在的价值。

这个计算公式被广泛应用于投资决策、企业估值、并购交易和资本预算等领域。

下面是一个常用的折现现金流估值计算公式:PV=CF1/(1+r)^1+CF2/(1+r)^2+...+CFn/(1+r)^n其中PV代表现值(Present Value),表示将未来现金流折现到现在的价值;CF代表现金流(Cash Flow),表示未来每年的现金流量;r代表折现率(Discount Rate),表示预期收益率或投资回报率;n代表现金流的年数。

这个计算公式将每年的现金流除以相应的折现率,并将结果累加起来。

最后得到的现值即为项目或投资的估值。

需要注意的是,折现率是一个关键参数,它反映了投资的风险和收益预期。

折现率越高,对未来现金流的价值越低,投资的估值也就越低。

因此,确定合适的折现率是一个重要的决策问题。

折现率的选择通常考虑相关的市场利率、投资风险以及项目的特定情况。

折现现金流估值计算公式的优点是能够全面考虑现金流的时间价值,具有较高的精确性。

它可以避免简单地将未来现金流相加,而忽视了时间价值的影响。

同时,这个计算公式也适用于不同的投资周期和现金流模式,能够灵活应用于不同的财务分析场景。

然而,折现现金流估值计算公式还有一些局限性。

它依赖于未来现金流的准确预测,如果预测不准确或存在不确定性,将会对估值结果产生较大的影响。

此外,折现现金流估值计算公式无法考虑其他因素的影响,如市场竞争、行业趋势和管理能力等。

总结起来,折现现金流估值计算公式是一个重要的金融工具,可以用于确定投资或项目的价值。

它考虑了现金流的时间价值,并允许投资者根据预期回报和风险选择合适的折现率。

然而,这个计算公式也有一些局限性,需要在实际应用中谨慎使用,并综合考虑其他因素的影响。

折现现金流估值方法现金流估值方法是一种经济学上常用的评估企业价值的方法,它主要是通过预测未来现金流量,并利用现金流折现模型进行估值。

在金融投资领域,现金流估值方法被广泛应用于评估股票、债券和其他金融工具的价值。

本文将重点介绍折现现金流估值方法的原理和应用。

折现现金流估值方法基于现金流的时间价值,它认为未来的现金流比现在的现金流更有价值。

因此,在进行估值时,需要将未来的现金流折现到现在的价值。

这就需要确定一个适当的贴现率,以反映时间价值的变化。

为了进行现金流估值,首先需要预测未来的现金流。

这需要对企业的财务状况、市场环境以及行业前景进行深入分析和研究。

通过对这些因素的综合考虑,可以建立一个合理的预测模型,预测未来的现金流。

一种常用的预测模型是利用历史财务数据进行趋势分析,预测未来的现金流。

这种方法通过对过去几年的财务数据进行分析,找出一些规律和趋势,并将其延续到未来,从而得出未来现金流的预测。

当然,这种方法有一定的假设和局限性,因为它基于历史数据,无法完全预测未来的变化。

另一种常用的预测模型是基于行业和市场的分析。

这种方法通过对行业和市场的动态变化进行研究,结合企业的核心竞争力和竞争优势,得出未来现金流的预测。

这种方法相对于趋势分析更加灵活和准确,但也更加复杂和困难。

在得出未来现金流的预测之后,就可以开始进行估值了。

折现现金流估值方法主要是利用现金流折现模型进行估值。

现金流折现模型是一个数学模型,它通过将未来现金流以贴现率的方式进行折现,从而得出现在的价值。

常用的现金流折现模型有几种,如股息贴现模型(DCF)、可持续增长模型以及风险调整现金流模型(APV)等。

股息贴现模型(DCF)是现金流折现模型中应用最广泛的一种。

它假设企业未来的现金流主要是来自股息,通过将未来的股息折现到现在的价值,从而得出企业的估值。

在进行股息贴现时,需要确定一个适当的贴现率,以反映股息的时间价值。

贴现率的选择与风险程度和投资回报有关。

![[经济学]第四章 折现现金流量估价](https://uimg.taocdn.com/bc66af13af45b307e8719744.webp)

第4章折现现金流量估价4.1 本章要点作为本篇第1章,第4章介绍资本预算的基础,即现金流的估算。

在公司的金融活动中,通常会涉及发生在不同时间点的现金流,根据资金时间价值的基本原理,不同时点现金流的价值不同,因此需要通过折现或者复利的方法进行计算。

具体而言,在计算现值的时候,将未来现金流折现,而在计算终值时,则需要将现金流通过复利的方法将当前价值换算成未来价值。

与现金流价值相关的计算除了现值和终值以外,还包括四种与年金相关的现金流价值的计算。

现金流估算的基本原理也适用于对企业价值进行评估。

本章的内容是学习估值的基础,需要同学们认真学习,课后多加练习。

本章各部分要点如下:1.单期投资价值分析单个现金流可能发生在当前,也可能发生在未来,因此在进行比较时,要计算其终值或现值。

将今天的投资和未来现金流入的现值加总,就可以得到投资的净现值,这是评估投资效益的最重要指标。

另外,由于未来具有不确定性,所以,如何考虑这种不确定性对价值的影响,也是需要大家掌握的内容。

2.多期投资的价值分析本部分介绍多期的现值和终值的计算公式,通过大量的例子,同学们可以了解到复利的威力。

根据现值和终值的公式,在现值、终值、时间、利率这四个因素中,已知其中三个,可以求出剩下的因素,因此本部分还需要大家掌握关于利率和时间的求解方法。

多个现金流的现值和终值就是单个现金流现值与终值之和。

3.复利计息期数一般看到的利率是指年利率,但是有可能在一个年度内多次计息,比如每半年计一次息、每季度计一次息、每月计一次息等。

这样就产生了名义年利率和实际年利率之间的差异。

此外,同学们还需要掌握连续复利的概念及其计算。

4.简化公式现金流的计算非常复杂,但是针对某些特殊的情形,可以将相应的计算简化,需要同学们掌握的是四种与年金相关的计算:永续年金、永续增长年金、年金、增长年金。

在年金计算中,还需要注意延期年金、后付年金、不定期年金等问题。

5.分期偿还贷款分期偿还贷款的计算是之前各部分内容的一个综合运用。