这些补贴、津贴不用缴个税!速速对照查看

- 格式:doc

- 大小:522.00 KB

- 文档页数:4

个人所得税税前扣除中按照国家统一规定发给的补贴、津贴有哪些?根据《中华人民共和国个人所得税法实施条例》第十三条规定:税法第四条第三项所说的按照国家统一规定发给的补贴、津贴,是指按照国务院规定发给的政府特殊津贴、院士津贴、资深院士津贴,以及国务院规定免纳个人所得税的其他补贴、津贴。

2、依据《中华人民共和国个人所得税法》第四条第七项的规定,按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费等免纳个人所得税。

3、根据国税发[1994]89号二(二)的规定,独生子女补贴、执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴、托儿补助费、差旅费津贴、误餐补助,不属于工资、薪金性质的补贴、津贴,不征税。

4、根据国税发[1994]89号二(二)的规定,独生子女补贴、执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴、托儿补助费、差旅费津贴、误餐补助,不属于工资、薪金性质的补贴、津贴,不征税。

5、财税[1995]82号规定:误餐补助,是指按财政部门规定,个人因公在城区、郊区工作,不能在工作单位或返回就餐,确实需要在外就餐的,根据实际误餐顿数,按规定的标准领取的误餐费。

继续追问:不属于工资、薪金性质的补贴、津贴,不征税.怎样才算是不属于工资、薪金性质的补贴、津贴??补充回答:即部分单位和部门在年终总结、各种庆典、业务往来及其它活动中,为其它单位和部门的有关人员发放现金、实物或有价证券。

对个人取得该项所得,应按照《中华人民共和国个人所得税法》中规定的“其他所得”项目计算缴纳个人所得税,税款由支付所得的单位代扣代缴。

读国税函[2009]259号:企业所得税税前扣除的工资薪金支出与个人所得税工资薪金所得的内容比较湖南省政府门户网站 2009-07-07[字体:大中小]为了达到强化个人所得税的征收管理和规范工资薪金支出的税前扣除的双重目的,国家税务总局出台了《国家税务总局关于加强个人工资薪金所得与企业的工资费用支出比对问题的通知》(国税函[2009]259号)文件。

关于交通补贴是否需要交个税我们都知道有的公司如果要求员工上早班或者晚班的时候,可能就会根据具体的情况给员工相应的交通补贴,下面给大家分享关于交通补贴是否需要交个税,欢迎阅读!交通补贴是否需要交个税交通补贴是要缴纳个人所得税的。

根据《关于企业加强职工福利费财务管理的通知》第二条的规定,企业为职工提供的交通、住房、通讯待遇,已经实行货币化改革的,按月按标准发放或支付的住房补贴、交通补贴或者车改补贴、通讯补贴,应当纳入职工工资总额,不再纳入职工福利费管理。

所以,交通补贴在个人所得税上应并入到“工资、薪金”所得计算缴纳的个人所得税税额。

但应注意的是,目前各地如有地方性政策规定交通补贴扣除标准的,具体还需要结合地方的规定来确定。

另外,根据相关的规定,不需要缴纳个税的有:独生子女补贴,托儿补助费,差旅费津贴,误餐补贴等。

交通费补贴是否属于工资发给个人交通费补贴也属于工资,要交个税的。

提供发票那就变成费用了。

按福利费处理的话,会占用企业的福利费。

根据《财政部关于企业加强职工福利费财务管理的通知》二条规定:企业为职工提供的交通、住房、通讯待遇,已经实行货币化改革的,按月按标准发放或支付的住房补贴、交通补贴或者车改补贴、通讯补贴,应当纳入职工工资总额,不再纳入职工福利费管理;尚未实行货币化改革的,企业发生的相关支出作为职工福利费管理。

单位对个人发放的交通补贴,根据《国家税务总局关于个人因公务用车制度改革取得补贴收入征收个人所得税问题的通知》文规定:因公务用车制度改革而以现金、报销等形式向职工个人支付的收入,均应视为个人取得公务用车补贴收入,按照工资、薪金项目计征个人所得税。

具体计征方法,按《国家税务总局关于个人所得税有关政策问题的通知》第二条关于个人取得公务交通、通讯补贴收入征税问题的有关规定执行。

一般来说,交通补贴无论是否纳入职工福利费核算,都需要纳入工资薪金所得缴纳个人所得税,个人所得税的标准按照超过5000开始征收个人所得税。

财政部国家税务总局关于误餐补助范

围确定问题的通知

财税字〔1995〕82号

全文有效成文日期:1995-08-21

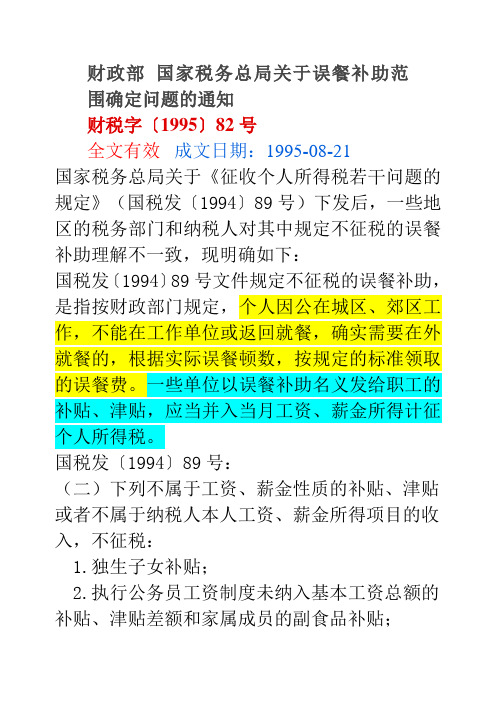

国家税务总局关于《征收个人所得税若干问题的规定》(国税发〔1994〕89号)下发后,一些地区的税务部门和纳税人对其中规定不征税的误餐补助理解不一致,现明确如下:

国税发〔1994〕89号文件规定不征税的误餐补助,是指按财政部门规定,个人因公在城区、郊区工作,不能在工作单位或返回就餐,确实需要在外就餐的,根据实际误餐顿数,按规定的标准领取的误餐费。

一些单位以误餐补助名义发给职工的补贴、津贴,应当并入当月工资、薪金所得计征个人所得税。

国税发〔1994〕89号:

(二)下列不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不征税:

1.独生子女补贴;

2.执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴;

3.托儿补助费;

4.差旅费津贴、误餐补助。

哪些财政补贴收入免税答:财税[2008]119号文件规定,对承担地方粮、油、棉、糖、肉等商品储备任务的地方商品储备管理公司及其直属库取得的财政补贴收入免征营业税、企业所得税。

财税[2004]139号文件规定,纳税人吸纳安置下岗失业人员再就业按《(财政部劳动保障部关于促进下岗失业人员再就业资金管理有关问题的通知)》(财社[2002]107号)中规定的范围、项目和标准取得的社会保险补贴和岗位补贴收入,免征企业所得税。

纳税人取得的小额担保贷款贴息、再就业培训补贴、职业介绍补贴以及其他超出财社[2002]107号文件规定的范围、项目和标准的再就业补贴收入,应计入应纳税所得额按规定缴纳企业所得税。

财税字[1999]38号文件规定,储备棉是国家为保证棉农利益和纺织工业正常生产,保障军需民用,应付重大自然灾害而储备的重要物资。

供销社棉麻经营企业代国家保管储备棉所获得的财政补贴是国家对承储企业保管储备棉的成本补偿。

因此,对其保管储备棉而取得的中央和地方财政补贴收人免征营业税。

本通知下发前已征收入库的税款不再返还,未征收的税款不再征收。

财税[1999]304号文件规定,国家储备肉、储备糖是国家为保护农民利益,进行市场调控和应付重大自然灾害而储备的重要物资,对维护社会安定具有重大意义。

企业代国家保管储备肉、糖所取得的财政补贴是国家对承储企业保管储备肉、糖的成本补偿。

鉴于以上情况,对承储企业保管国家储备肉和储备糖取得的中央和地方财政补贴收入免征业税。

本通知自发文之日起执行。

本通知下发之前已征收入库的税款不再返还,未征收的税款不再征收。

财税[2003]115号文件规定:一、根据《财政部国家税务总局关于保管储备棉财政补贴收入免征营业税的通知》(财税字〔1999〕38号)规定,对中储棉总公司及其直属棉库取得的财政补贴收入免征营业税。

二、在2005年底前,对中储棉总公司及其直属棉库取得的财政补贴收入免征企业所得税。

(/new/253_254_/2009_1_7_wa266813 3046171900210890.shtml)。

![[最新知识]收到政府补贴是否需要缴纳个人所得税?](https://img.taocdn.com/s1/m/b556106b59fb770bf78a6529647d27284b733736.png)

收到政府补贴是否需要缴纳个人所得税?

收到政府补贴是否需要缴纳个人所得税?《财政部、国家税务总局关于印发的通知》(财税〔2000〕91号)附件1《关于个人独资企业和合伙企业投资者征收个人所得税的规定》第四条规定,个人独资企业和合伙企业(以下简称企业)每一纳税年度的收入总额减除成本、费用以及损失后的余额,作为投资者个人的生产经营所得,比照个人所得税法的个体工商户的生产经营所得应税项目,适用5%~35%的五级超额累进税率,计算征收个人所得税。

前款所称收入总额,是指企业从事生产经营以及与生产经营有关的活动所取得的各项收入,包括商品(产品)销售收入、营运收入、劳务服务收入、工程价款收入、财产出租或转让收入、利息收入、其他业务收入和营业外收入。

根据上述规定,个人独资企业收到的与生产经营有关的各项收入,包括从政府部门取得的补贴收入,减除成本费用及损失后的余额,应作为投资者个人的生产经营所得缴纳个人所得税。

外籍个人哪些补贴可以免征个人所得税近年来,随着全球化的不断深入发展,在中国工作和生活的外籍人士越来越多。

为了吸引并留住这些来自世界各地的人才,中国政府实施了一系列政策,其中包括给予外籍个人一定的补贴和福利待遇。

对于这些补贴是否需要缴纳个人所得税成为了许多外籍人士关心的问题。

接下来,我将详细介绍外籍个人在中国享受免征个人所得税的补贴项目。

首先,外籍个人在中国享受的交通、通讯和住房补贴可以免征个人所得税。

交通补贴指用于支付外籍人士来中国工作期间的交通费用,包括航空、火车、轮船等的机票费用以及在中国境内的交通费用。

通讯补贴则用于支付外籍人士在中国使用手机、上网等通讯费用。

而住房补贴用于支付外籍人士在中国的住宿费用,包括租房费用或者酒店住宿费用。

其次,外籍个人在中国享受的子女教育补贴和医疗保险补贴也可以免征个人所得税。

子女教育补贴用于支付外籍人士在中国子女的教育费用,包括幼儿园、小学、中学以及大学的学费。

医疗保险补贴用于支付外籍人士在中国的医疗保险费用,包括基本医疗保险、商业医疗保险、医疗费用报销等。

此外,外籍个人在中国享受的交通津贴、餐费补贴以及具有特殊职务的津贴也可以免征个人所得税。

交通津贴用于支付外籍人士在中国因工作需要的交通费用,包括公务车的使用费用或者公共交通的费用。

餐费补贴用于支付外籍人士在中国的餐饮费用,包括工作期间的午餐、晚餐等。

特别是那些具有特殊职务的外籍人士,在执行特殊任务时可能会获得额外的津贴,这些津贴也可以免征个人所得税。

需要注意的是,以上所列的补贴和福利待遇只有在特定条件下才能免征个人所得税。

首先,外籍个人必须合法居留在中国,持有有效的工作签证或者居留证等。

其次,这些补贴和福利待遇必须与外籍个人在中国的工作或者学习相关,并且符合中国法律和制度的要求。

最后,外籍个人在享受这些免征个人所得税的补贴时,必须及时向税务机关申报,并按照相关程序进行审批和核准。

综上所述,外籍个人在中国享受的一系列补贴和福利待遇可以免征个人所得税。

差旅费津贴、误餐补助不征个人所得税编者按:按照国务院规定发给的政府特殊津贴和国务院规定免纳个人所得税的补贴、津贴,免予征收个人所得税。

其他各种补贴、津贴均应计入工资、薪金所得项目征收个人所得税。

可是差旅费津贴和午餐补贴是否应缴纳个人所得税,现与大家讨论如下。

由于水平有限,若有不当之处,还请海涵,并敬请指正。

我们都知道,个人取得工资薪金所得,应按《个人所得税法》及其实施条例的规定缴纳个人所得税,与工资性支出相关的津贴、补贴应并入“工资薪金”所得,一并申报缴纳个人所得税。

在实务中,切不可将其所有的津贴和补贴全部记入工资薪金所得,申报缴纳个人所得税。

一般地,根据对《个人所得税法》及其实施条例的规定,按照国务院规定发给的政府特殊津贴和国务院规定免纳个人所得税的补贴、津贴,免予征收个人所得税。

其他各种补贴、津贴均应计入工资、薪金所得项目征收个人所得税。

但是独生子女补贴、执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴、托儿补助费、差旅费津贴和误餐补助不属于工资、薪金性质的补贴、津贴,或者不属于纳税人本人工资、薪金所得项目的收入,不征个人所得税。

需要特别说明的是:独生子女补贴、执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴、托儿补助费、差旅费津贴和误餐补助不属于工资、薪金性质的补贴、津贴,或者不属于纳税人本人工资、薪金所得项目的收入,也不是《个人所得税法》规定的免税收入,无需免征个人所得税。

亲,你单位的支付员工个人的独生子女补贴、副食品补贴、托儿补助费、差旅费津贴和误餐补助计入工资薪金所得,申报缴纳个人所得税了吗?如果缴了,那么贵单位的同事就亏大了。

参考文件:《中华人民共和国个人所得税法》(主席令2011年第48号)。

《国家税务总局关于印发的通知》(国税发〔1994〕089号)。

小编寄语:会计学是一个细节致命的学科,以前总是觉得只要大概知道意思就可以了,但这样是很难达到学习要求的。

单位发的这15种补贴/补助可不缴个税:个税该缴?不该缴?一定得分清。

1.国家统一规定发放的补贴、津贴根据《中华人民共和国个人所得税法实施条例》第十三条规定:国家统一规定发给的补贴、津贴,是指按照国务院规定发给的政府特殊津贴、院士津贴、资深院士津贴,以及国务院规定免纳个人所得税的其他补贴、津贴。

2.延长离退休年龄的高级专家从所在单位取得的补贴根据《财政部、国家税务总局关于个人所得税若干政策问题的通知》(财税字〔1994〕20号)规定:达到离休、退休年龄,但确因工作需要,适当延长离休退休年龄的高级专家(指享受国家发放的政府特殊津贴的专家、学者和中国科学院、中国工程院院士),其在延长离休退休期间的工资、薪金所得,视同退休工资、离休工资免征个人所得税。

其中:(1)对高级专家从其劳动人事关系所在单位取得的,单位按国家有关规定向职工统一发放的工资、薪金、奖金、津贴、补贴等收入,视同离休、退休工资,免征个人所得税;(2)除上述(1)项所述收入以外各种名目的津补贴收入等,以及高级专家从其劳动人事关系所在单位之外的其他地方取得的培训费、讲课费、顾问费、稿酬等各种收入,依法计征个人所得税。

3.独生子女补贴、托儿补助费根据《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发〔1994〕089号)规定:个人按规定标准取得独生子女补贴和托儿补助费,不征收个人所得税。

但超过规定标准发放的部分应当并入工资薪金所得。

独生子女补贴、托儿补助费具体标准根据当地规定。

4.生活补贴按照国家统一规定发给的补贴、津贴免纳个人所得税。

根据《国家税务总局关于生活补助费范围确定问题的通知》(国税发〔1998〕155号)规定,生活补助费,是指由于某些特定事件或原因而给纳税人本人或其家庭的正常生活造成一定困难,其任职单位按国家规定从提留的福利费或者工会经费中向其支付的临时性生活困难补助。

5.救济金救济金免纳个人所得税。

根据《中华人民共和国个人所得税法实施条例》第十四条,救济金,是指各级人民政府民政部门支付给个人的生活困难补助费。

请问不用缴纳个人所得税的补贴、津贴是哪些?除了工资外,还有以下类别:加班工资出勤津贴夜班补贴降温补贴中间餐补贴烤火费补贴中秋,国庆节补贴195613985 | 浏览21266 次问题未开放回答|举报推荐于2017-09-11 15:43:46 最佳答案你所列的,都要合并工资薪金所得,缴纳个人所得税。

目前执行的免税的补贴津贴标准如下1、外埠差旅费津贴(京财行[1995]1399号):一般地区20元/天,特殊地区(4个经济特区和14个沿海城市)3 0元/天;根据京地税个[2002]597号文件规定:个人临时境外出差补助扣除标准,一律按照财政部、外交部《关于印发<临时出国人员费用开支标准和管理办法>的通知》(财行〔2001〕73号)文件规定标准执行。

(境外伙食费、住宿费、公杂费开支标准表见附件)2、政府特殊津贴(京税五字[1991]573):100元/人·月3、科学院院士津贴(国税函发[1991]1064):200元/人·月;资深院士津贴:1000元/人·年;特殊岗位经批准:50元/月;4、党政机关工作人员住宅电话补贴标准(京地税个[2000]207):①正部级工作人员110元;②副部级工作人员110元;③正局级工作人员80元;④副局级工作人员80元;⑤正处级工作人员50元;⑥正部级离退休人员110元;⑦副部级离退休人员110元;⑧正局级离退休人员80元;⑨副局级离退休人员80元;5、按国家规定发给的老干部保姆费(护理费)(京地税个[1994]18 7)6、公有住房提租补贴(京房改办字[2000]第080)暂免征收个人所得税:(1)各职级人员月补贴标准:正局级130元,副局级115元,正处级100元,副处级90元,科级和25年(含)以上工龄的科员、办事员80元,25年以下工龄的科员、办事员70元。

(2)工人月补贴标准为:高级技师90元,高级工、技师和25年(含)以上工龄的初、中级技术工人与普通工人80元,25年以下工龄的初、中级工与普通工人70元。

常见的 7 项个人税收减免政策1.专项附加扣除:(1)子女教育:纳税人的子女接受全日制学历教育的相关支出,按照每个子女每月 1000 元的标准定额扣除。

学历教育包括义务教育(小学、初中教育)、高中阶段教育(普通高中、中等职业、技工教育)、高等教育(大学专科、大学本科、硕士研究生、博士研究生教育)。

(2)继续教育:纳税人在中国境内接受学历(学位)继续教育的支出,在学历(学位)教育期间按照每月 400 元定额扣除。

同一学历(学位)继续教育的扣除期限不能超过 48 个月。

纳税人接受技能人员职业资格继续教育、专业技术人员职业资格继续教育的支出,在取得相关证书的当年,按照 3600 元定额扣除。

(3)大病医疗:在一个纳税年度内,纳税人发生的与基本医保相关的医药费用支出,扣除医保报销后个人负担(指医保目录范围内的自付部分)累计超过 15000 元的部分,由纳税人在办理年度汇算清缴时,在 80000 元限额内据实扣除。

(4)住房贷款利息:纳税人本人或者配偶单独或者共同使用商业银行或者住房公积金个人住房贷款为本人或者其配偶购买中国境内住房,发生的首套住房贷款利息支出,在实际发生贷款利息的年度,按照每月 1000 元的标准定额扣除,扣除期限最长不超过 20 年。

(5)住房租金:根据纳税人承租住房所在城市的不同,按每月800 元、1100 元或 1500 元的标准定额扣除。

直辖市、省会(首府)城市、计划单列市以及国务院确定的其他城市,扣除标准为每月 1500 元;除上述城市以外,市辖区户籍人口超过 100 万的城市,扣除标准为每月 1100 元;市辖区户籍人口不超过 100 万的城市,扣除标准为每月 800 元。

(6)赡养老人:纳税人赡养一位及以上被赡养人的赡养支出,统一按照以下标准定额扣除:纳税人为独生子女的,按照每月 2000 元的标准定额扣除;纳税人为非独生子女的,由其与兄弟姐妹分摊每月 2000 元的扣除额度,每人分摊的额度不能超过每月 1000 元。

【关注】这些补贴、津贴不用缴个税!速速对

照查看~

2016-11-29 13:42:48来源:网络

217 0

中共中央国务院关于完善产权保护制度依法保护产权的意见

国务院办公厅关于进一步扩大旅游文化体育健康养老教育培训等领域消费的意

见国办发〔2016〕85号

↓↓这些补贴、津贴不用缴纳个税↓↓

《中华人民共和国个人所得税法实施条例》第十三条规定,国家统一规定发给的补贴、津贴,是指按照国务院规定发给的政府特殊津贴、院士津贴、资深院士津贴,以及国务院规定免纳个人所得税的其他补贴、津贴。

《财政部、国家税务总局关于个人所得税若干政策问题的通知》规定,达到离休、退休年龄,但确因工作需要,适当延长离休退休年龄的高级专家(指享受国家发放的政府特殊津贴的专家、学者和中国科学院、中国工程院院士),其在延长离休退休期间的工资、薪金所得,视同退休工资、离休工资免征个人所得税。

其中:

①对高级专家从其劳动人事关系所在单位取得的,单位按国家有关规定向职工统一发放的工资、薪金、奖金、津贴、补贴等收入,视同离休、退休工资,免征个人所得税;

②除上述1项所述收入以外各种名目的津补贴收入等,以及高级专家从其劳动人事关系所在单位之外的其他地方取得的培训费、讲课费、顾问费、稿酬等各种收入,依法计征个人所得税。

根据《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》规定,个人按规定标准取得独生子女补贴和托儿补助费,不征收个人所得税。

但超过规定标准发放的部分应当并入工资薪金所得。

独生子女补贴、托儿补助费具体标准根据当地规定。

根据《国家税务总局关于修订〈征收个人所得税若干问题的规定〉的公告》规定,“差旅费津贴”不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不征个人所得税。

《个人所得税法》第四条第七项的规定,按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费免征个人所得税。

根据《国家税务总局关于个人所得税有关政策问题的通知》规定,个人因公务用车和通讯制度改革而取得的公务用车、通讯补贴收人,扣除一定标准的公务费用后,按照“工资、薪金”所得项目计算和代扣代缴个人所得税。

之所以要扣除一定标准,是因为公务用车补贴在内的公务交通补贴中包含一定比例的公务费用,这部分公务费用应由公司承担,不构成员工的个人所得,也不征收个人所得税。

根据《财政部、国家税务总局关于生育津贴和生育医疗费有关个人所得税政策的通知》规定,生育妇女按照县级以上人民政府根据国家有关规定制定的生育保险办法取得的生育津贴、生育医疗费或其他属于生育保险性质的津贴、补贴免征个人所得税。