中国股票市场与经济增长关系的实证研究

- 格式:pdf

- 大小:379.96 KB

- 文档页数:7

中国股票市场发展与经济增长的相关性研究的开题报告一、选题背景近年来,随着中国股票市场的不断发展壮大,越来越多的投资者涌入其中,股市成为了一个国民经济的重要组成部分。

同时,中国股市也成为了经济增长的重要驱动力之一。

因此,研究中国股票市场发展与经济增长的相关性,对于提高股市的稳定性和经济的可持续性发展具有重要意义。

二、研究目的本研究旨在探究中国股票市场发展与经济增长的相关性,了解中国股市对经济增长的贡献和影响,更好地指导股市政策制定和投资决策。

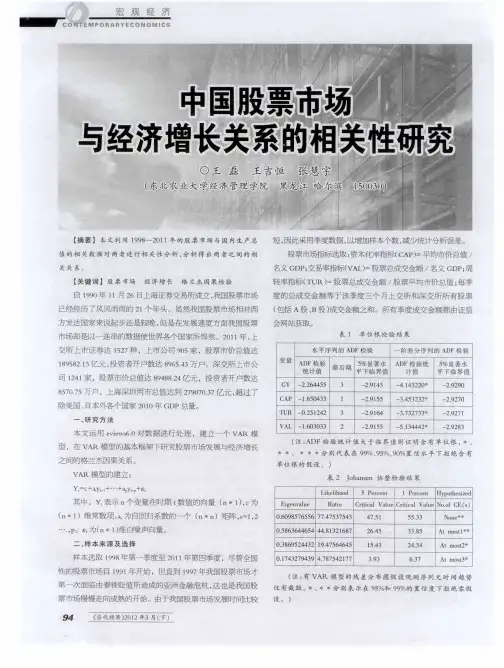

三、研究方法本研究将采用实证研究的方法,综合运用时间序列分析、协整分析、VAR模型等经济学方法,对中国股票市场与经济增长之间的相关性进行深入探究。

四、研究内容及进度安排1.文献综述(第一周-第二周)本部分主要对已有的相关文献进行综述,了解国内外学者对于中国股票市场与经济增长的相关性的研究成果,为本研究的后续研究提供参考和指导。

2. 数据收集与处理(第三周-第四周)本部分主要对中国股票市场和经济增长的相关数据进行收集和整理。

对于数据的来源、数据的选择、数据的处理等进行详细的说明。

3. 模型建立与实证研究(第五周-第十周)本部分主要对本研究中所使用的时间序列分析、协整分析、VAR模型等经济学方法进行介绍和应用。

通过实证研究,探究中国股票市场与经济增长的相关性。

4. 结论与讨论(第十一周-第十二周)本部分主要对本研究中所得出的结论进行总结和讨论。

在此基础上,提出相应的政策建议,为今后的股市政策制定和投资决策提供参考。

五、研究意义本研究涉及到股票市场、经济增长等重要领域,具有重要的学术和实际意义。

对于指导股市政策制定和投资决策,提高股市的稳定性和经济的可持续性发展等方面具有积极的作用。

同时,该研究对于加深人们对于股票市场与经济增长的认识,提高经济学研究的水平,也将具有重要的学术价值。

中国经济增长与股票市场关系的实证研究作者:孙晓云来源:《时代金融》2018年第08期【摘要】该文应用Morlet小波时频相关性分析对中国经济增长和股票市场的关系进行实证研究。

该方法既能对二者在时域维度上的结构性转变进行分析,又能从频域角度分析二者在短期、中期和长期的相关性。

研究结果表明,中国经济增长只在短期和中期与股票市场存在正相关关系,股票市场是导致该时期内经济增长的重要因素。

本文认为,要想继续保持中国经济的中高速发展,应该积极地促进股票市场的发展。

【关键词】经济增长股票市场小波相关性时域频域一、引言随着中国股票市场的不断发展壮大,它与经济增长之间的关系已经成为经济增长理论研究中的一个重要课题。

两者之间的相关性、因果性关系,不论是对股票市场走势的判断,还是对政府政策的制定都有着重要意义。

虽然在强式有效市场假说下,股票市场的价格具有随机游走的特点,依靠宏观经济变动的基本面分析将会失效,但实证研究证明,目前即使是发达国家的股票市场也未达到强式有效市场假说的条件(姚道洲,2010)。

本文应用Morlet小波时频相关性分析对中国经济增长和股市间的关系进行实证研究,并通过所得结论给出具体的政策建议。

关于中国经济增长和股市之间的相关性问题可以用货币政策传导机制中的托宾Q理论(Tobin,1969)来解释(Su et al.,2016)。

托宾Q理论将企业的股票价格与投资支出联系起来,托宾Q为企业股票市值对股票所代表的资产重置成本的比值。

如果Q值较大,即企业资本重置成本低于企业市场价值,那么公司发行较少的股票就可以买到较多的投资品,进而促进投资支出增加,反之则相反。

根据托宾Q理论的货币政策传导机制为:货币供应↑?圯股票价格↑?圯q↑?圯投资支出↑?圯总产出↑针对中国经济增长和股票市场之间的相关性问题,国内外学者得出了不同的结论。

一种观点认为股市发展能显著地促进经济增长,比如Schwert(1989),Cooray(2010),周晖(2010),姚道洲(2010)等。

复旦学报(社会科学版)2001年第4期FUD A N JO URNA L(Social Sciences)No.42001中国股票市场与经济增长关系的实证研究殷醒民谢洁(复旦大学经济学院,上海200433;交通银行总行,上海200335)[关键词]股票市场经济增长资本化率[摘要]股票市场发展与经济增长的相关性是经济增长理论中的新领域。

多数的实证分析证实股票市场发展促进了经济增长。

那么,我国股票市场的建立和发展是否有利于我国经济的增长呢?回归分析表明:我国股票市场规模的扩大、交易率的提高增加了国有单位的固定资产投资,加快了企业的技术进步,推动了我国经济更快的增长。

因而,股票市场发展与经济增长之间有很强的正相关性。

据此,我们可以认为股票市场发展是我国金融深化的重要环节,是中国经济持续增长的一股推动力量。

[中图分类号]F061.2;F12[文献标识码]A[文章编号]02570289(2001)04007A Positive S tudy of the Relation between Stock Marketand Economic Growth in ChinaYin Xing2min Xie Jie(College o f Econo mics,Fudan U niv ersity,Shanghai200433;Head O ffice,Bank o f Communications,Shanghai200335) Key Words:stock market,economic gro wth,capitalization ratioAbstract:The correlation between stock market development and economic gro wth is a ne w area in the theory of economic grow th.M ost positive analyses have proved that stock market development has promoted economic grow th.The question re mains w hether the establishment and development of China.s stock market are favorable to Its economic gro wth.As the regression analysis indicates,China.s e xpanding stock market and its growing transaction have helped to increase the fixed assets investment in S OEs,accelerated their technological advance and led to faster grow th of C hina.s economic grow th.There e xists a very close positive relationship between the tw o.In light of this,it is advisable to regard the development of the stock market as a key link in deepening our financial reform,and as an impetus to the sustained grow th of China.s economy.股票市场与经济增长关系是经济增长理论研究中的一个新课题。

当经济学家详细探讨了贸易与经济增长、金融中介与经济增长关系后,感到如何界定股票市场在经济增长中的作用是非常重要的,其目的是要揭示未来股票市场的发展前景和经济增长的潜力。

对于股票市场尚未充分发展的许多发展中国家来说,假如股票市场与经济增长之间存在着正相关关系,那么,促进股票市场的发展就是显而易见的政策建议。

截至2000年3月初,我国股票市场的A股流通市值已达1060914亿元,在上海与深圳证券交易所上市发行A股的公司达到了929家。

股票市场的规模和流动性指标与发展中国家以及发达国家相比,已经达到较高的水平。

我国1993)1999年间A股流通市值与GD P的比率平均为01052,46[收稿日期]2001110[作者简介]殷醒民(1955)),男,浙江宁波人,复旦大学经济学院教授。

谢洁(1970)),男,江苏常熟人,交通银行总行。

96个发达国家和发展中国家在1976)1993年间的平均比率为0132。

1993)1999年间我国A股的平均交易率(股票成交金额与GD P的比率)为01275[1],1976)1993年间美国股市的平均交易率为0129,英国为01253,韩国为01183,泰国为01144[2]。

显然,我国股票市场的发展与国民经济之间的关系越来越紧密了。

怎样研究和确定股票市场发展与经济增长的关系呢?莱文和泽尔沃斯(Levine and Zervos, 1998)在总结阿切和乔万诺维克(Atje and Jovanovic,1993)[3]等人研究成果的基础上,再次证实了一个重要的假设:股票市场的发展和经济增长之间有很强的正相关关系。

本文运用莱文和泽尔沃斯(1998)提出的方法对1993)1999年期间我国股票市场发展和经济增长关系进行实证研究,以检验我国股票市场的发展对经济增长是否起到了促进作用。

一、变量与数据的解释为了检验股票市场与经济增长之间的相关关系,我们需要确定以下几个方面的指标。

(1)股票市场发展的指标。

下述四个指标可以反映我国股票市场的发展水平。

第一个指标是资本化率,用Capitaliz ation表示,等于每一季度A股流通市值与名义季度G DP的比率,我们用它来反映股市的发展状况。

之所以选择流通市值而不是市价总值,是因为我们认为国家股和法人股并没有上市流通,不具备股票市场应有的风险分散、信息收集等功能,只有社会公众股才能代表我国股票市场的规模和发展水平。

股票市场规模越大,募集资本和分散风险的能力越强。

考虑到B股相对于A股规模较小,1999年底B股流通市值仅为A股流通市值的315%,将B股舍去不会影响计量模型的准确性。

流通市值等于在上交所和深交所上市的股票A股流通市值之总和。

1998年和1999年的季度流通市值数据来自5上海证券交易所统计月报6(199811)1999112)和5深圳证券交易所市场统计6(199811)1999112);上交所1994年第三季度至1997年第四季度的流通市值和深交所1994年第一季度至1997年第四季度的流通市值来自5中国证券期货统计年鉴6 (1995)1998年);上交所1993年第一季度至1994年第二季度的流通市值和深交所1993年的季度流通市值无法从公开出版物上获得现成数据,我们利用上市公司每季度末的流通股本和股票的收盘价计算而得。

1992年第四季度至1999年第四季度的季度G D P数据来自5中国统计6(1992111) 200012)。

第二个指标是交易率,用Value表示,等于上交所和深交所每季A股总成交金额与季度名义GD P的比值。

反映出以经济总量为基础的股市流动性。

1998年第一季度至1999年第四季度的A 股成交金额来自5上海证券交易所统计月报6(199811)1999112)和5深圳证券交易所市场统计6 (199811)1999112);1994年至1997年的A股成交金额来自5中国证券期货统计年鉴6(1995)1998年);1993年的A股季度成交金额在公开出版物上难于找到现成的数据,我们依据5中国证券报6 (199311)1993112)和5证券市场周刊6(199311)199312)上的数据计算得出。

第三个指标是换手率,用Turnover表示,等于A股季度成交金额除以A股季度流通市值。

高换手率意味着相对低的交易费用。

第二和第三个指标均反映了股票市场的流动性(liquidity)。

第四个指标是股票市场收益率波动,用Volatility表示,等于沪市A股指数的季度标准差。

沪市A股指数来自5中国证券报6(199311)1999112)。

在我们研究的期限内,深市和沪市大盘的走势基本一致,因此,我们只计算了沪市A股指数的标准差。

因为上市公司的季度红利分配数据无法精确得到,所以我们在计算股票收益率的波动时,只计算了资本利得的标准差。

(2)经济增长指标。

考虑到数据的可得性,我们使用三个经济增长指标。

第一个指标是实际GD P季度环比增长率,用G Y表示。

我们以1993年第一季度为基期,计算各季的商品零售价格指数(RPI),基期RPI=100。

用名义GD P除以当季的RPI就得到实际G D P季度环比增长率。

在计算各季的商品零售价格指数时,采用商品零售价格的月度环比数据,其中971996年和1997年各月的数据来自5中国物价及城镇居民家庭收支统计年鉴6(1996年、1997年),其它年份的商品零售价格月度环比数据散见于5价格理论与实践6(1992111)200011)、5中国统计6 (1992111)199612)、5宏观经济管理6(199418)199612)。

需要指出的是,在Capitalization、Value以及下文中的Savings、Depth指标中,我们使用的均是名义G DP,这是因为通货膨胀或通货紧缩同时作用于这些指标的分子与分母,两者相除在一定程度上抵销了这种影响。

第二个指标是国有单位固定资产投资季度环比增长率,用GC表示。

理由是:¹无法获得资本存量的季度折旧数据,所以不使用资本存量增长率指标;º无法获得全社会固定资产投资完整的季度数据,由于我国上市公司绝大多数属于国有企业,股票市场的发展和国有企业的投资活动联系较为密切,所以使用国有单位固定资产投资的数据。

各季度国有单位固定资产投资的名义值同样除以季度零售物价指数而化为实际值,然后再计算各季度的环比增长率。

1993年第一季度至1999年第四季度的名义国有单位固定资产投资数据来自5中国统计6(1992111)199415)和5宏观经济管理6 (199418)200012)。

第三个指标是居民的银行储蓄率,用Savings表示,等于居民本季度末的储蓄存款余额减去上季度末的储蓄存款余额再除以该季度的名义GD P。

1993年第一季度至1997年第四季度的居民储蓄存款季度末余额来自5中国金融统计年鉴6(1995)1998年),1998年第一季度至1998年第四季度的居民储蓄存款季度末余额来自5宏观经济管理6(199815)200012)。