进项税测算表

- 格式:xls

- 大小:16.50 KB

- 文档页数:3

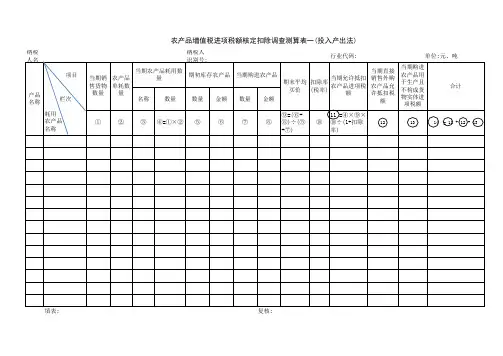

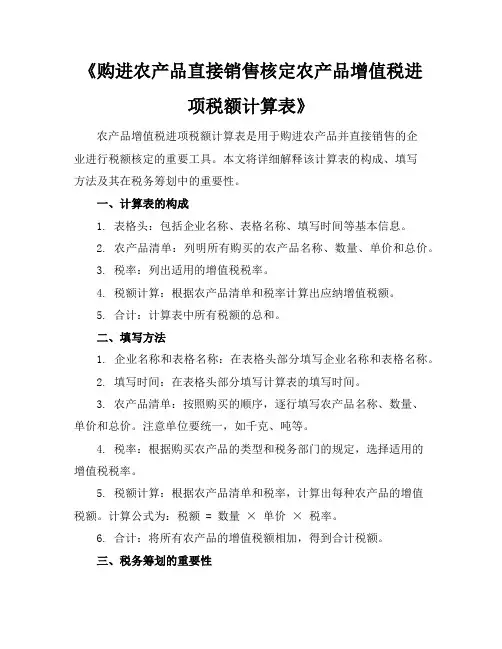

《购进农产品直接销售核定农产品增值税进项税额计算表》农产品增值税进项税额计算表是用于购进农产品并直接销售的企业进行税额核定的重要工具。

本文将详细解释该计算表的构成、填写方法及其在税务筹划中的重要性。

一、计算表的构成1. 表格头:包括企业名称、表格名称、填写时间等基本信息。

2. 农产品清单:列明所有购买的农产品名称、数量、单价和总价。

3. 税率:列出适用的增值税税率。

4. 税额计算:根据农产品清单和税率计算出应纳增值税额。

5. 合计:计算表中所有税额的总和。

二、填写方法1. 企业名称和表格名称:在表格头部分填写企业名称和表格名称。

2. 填写时间:在表格头部分填写计算表的填写时间。

3. 农产品清单:按照购买的顺序,逐行填写农产品名称、数量、单价和总价。

注意单位要统一,如千克、吨等。

4. 税率:根据购买农产品的类型和税务部门的规定,选择适用的增值税税率。

5. 税额计算:根据农产品清单和税率,计算出每种农产品的增值税额。

计算公式为:税额 = 数量× 单价× 税率。

6. 合计:将所有农产品的增值税额相加,得到合计税额。

三、税务筹划的重要性1. 合理合规:通过填写农产品增值税进项税额计算表,确保企业的税务筹划合理合规,避免因税务问题而产生的法律风险。

2. 降低税负:通过计算表,企业可以清晰地了解购买农产品的增值税额,合理利用税收政策,降低税负。

3. 提高财务管理水平:填写计算表的过程也是企业对财务进行梳理和分析的过程,有助于提高财务管理水平。

农产品增值税进项税额计算表是购进农产品并直接销售的企业进行税务筹划的重要工具。

通过合理填写计算表,企业可以确保税务合规、降低税负,并提高财务管理水平。

重点和难点解析:1. 农产品名称、数量、单价和总价的填写:在农产品增值税进项税额计算表的清单部分,企业需要详细填写购买的农产品名称、数量、单价和总价。

这些信息的准确性直接影响到税额的计算结果。

企业应确保购买的农产品名称与税务部门的要求一致,数量和单价要精确到小数点后两位,总价要正确计算。

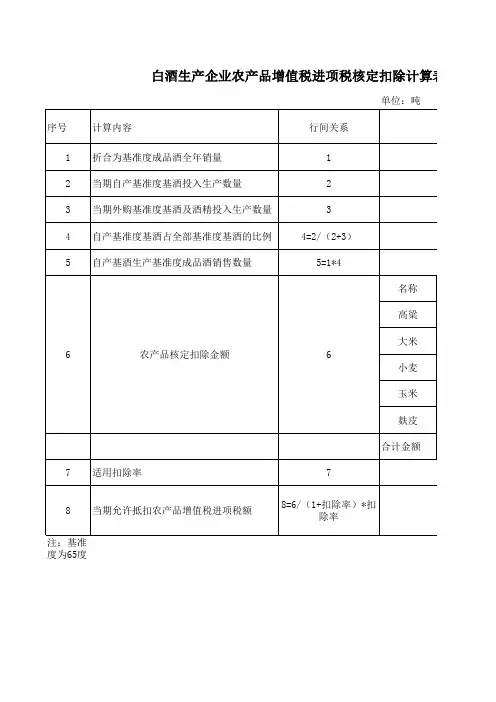

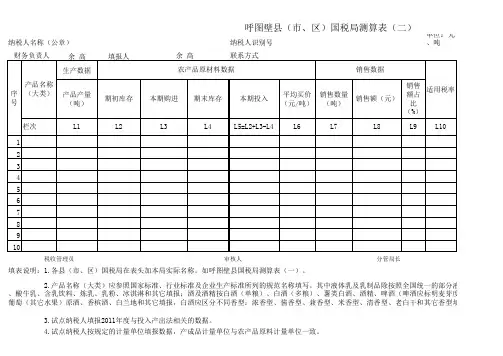

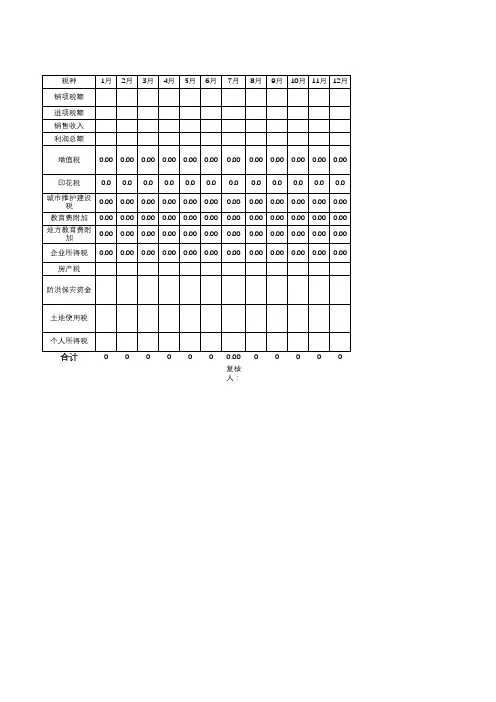

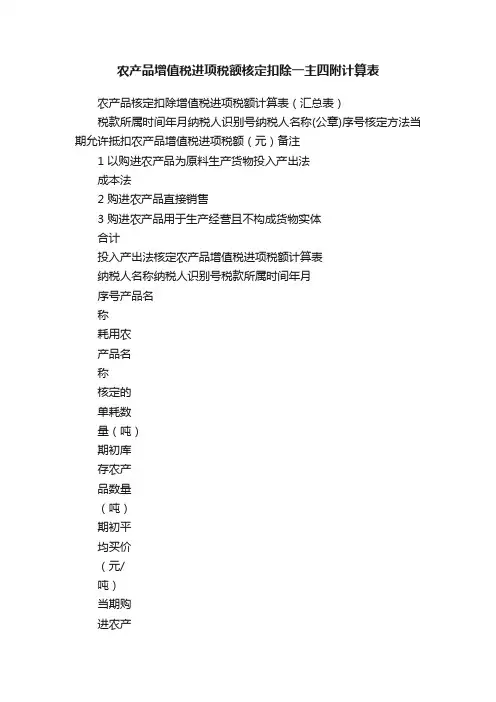

农产品增值税进项税额核定扣除一主四附计算表农产品核定扣除增值税进项税额计算表(汇总表)税款所属时间年月纳税人识别号纳税人名称(公章)序号核定方法当期允许抵扣农产品增值税进项税额(元)备注1 以购进农产品为原料生产货物投入产出法成本法2 购进农产品直接销售3 购进农产品用于生产经营且不构成货物实体合计投入产出法核定农产品增值税进项税额计算表纳税人名称纳税人识别号税款所属时间年月序号产品名称耗用农产品名称核定的单耗数量(吨)期初库存农产品数量(吨)期初平均买价(元/吨)当期购进农产品数量(吨)当期买价(元/吨)平均购买单价(元/吨)当期销售货物数量(吨)扣除率(%)当期允许抵扣农产品进项税额(元)L1 L2 L3 L4 L5L6=(L2*L3+L4*L5)/(L2+L4)L7 L8L9=L7*L1*L6*L8/(1+L8)合计注:1.采用投入产出法计算农产品增值税进项税额的试点纳税人填列本表。

2.投入多种农产品原料生产一种或多种产品的,应分别不同产品和农产品原料填列本表。

3.各项数据均保留两位小数。

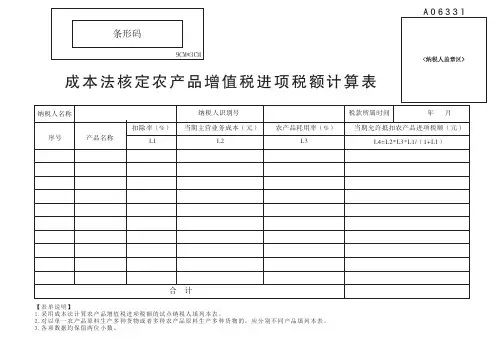

成本法核定农产品增值税进项税额计算表纳税人名称纳税人识别号税款所属时间年月序号产品名称扣除率(%)当期主营业务成本(元)农产品耗用率(%)当期允许抵扣农产品进项税额(元)L1 L2 L3 L4=L2*L3*L1/(1+L1)合计注:1.采用成本法计算农产品增值税进项税额的试点纳税人填列本表。

2.对以单一农产品原料生产多种货物或者多种农产品原料生产多种货物的,应分别不同产品填列本表。

3.各项数据均保留两位小数。

购进农产品直接销售核定农产品增值税进项税额计算表纳税人名称纳税人识别号税款所属时间年月序号产品名称当期销售农产品数量(吨)损耗数量农产品购进数量损耗率(%)期初库存农产品数量(吨)期初平均买价(元/吨)当期购进农产品数量(吨)当期买价(元/吨)农产品平均购买单价(元/吨)扣除率(13%)当期允许抵扣农产品进项税额(元)L1 L2 L3L4=L2/L3L5 L6 L7 L8L9=(L5*L6+L7*L8)/(L5+L7)L10L11=L1/(1-L4)*L9*L10/(1+L10) 合计注:1.购进农产品直接销售的试点纳税人填列本表。