2018年度企业所得税汇算清缴指南-附件一中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)()

- 格式:doc

- 大小:39.50 KB

- 文档页数:3

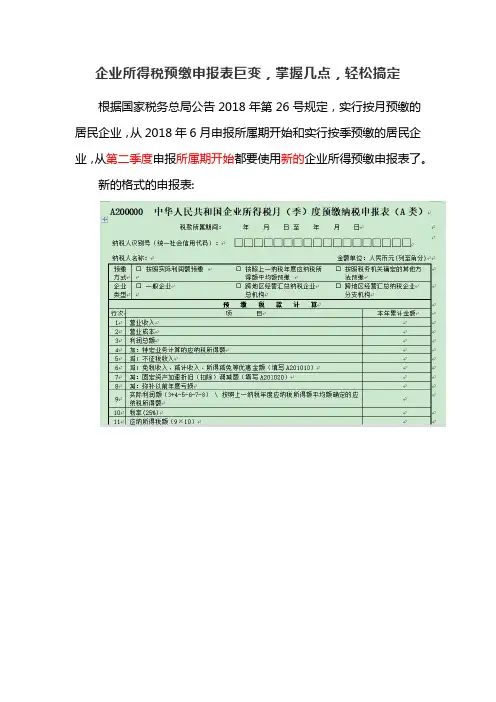

企业所得税预缴申报表巨变,掌握几点,轻松搞定根据国家税务总局公告2018年第26号规定,实行按月预缴的居民企业,从2018年6月申报所属期开始和实行按季预缴的居民企业,从第二季度申报所属期开始都要使用新的企业所得预缴申报表了。

新的格式的申报表:查账征收适用的《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)来说的,也就是上面这个表。

之前的申报表是2015版本的,格式如下:变化点:本期金额消失了,只留下了本年累计。

2018版本的这个是好事,改版之前,这个本期金额到底是填写本季度数据还是本年累计数据?现在不用问了。

之前这个本期数填写的就是一个季度的数据,比如你7月申报第二季度,就是填写4-6月的数据,而且这个填写是比较麻烦的,每次都要用第二季度的累计数减去第一季度的累计数。

现在取消了,好事!三种预缴方式合并了,表头设置了选项。

现在我们看到的不管什么预缴方式报表格式都是一致的,不同的预缴方式填写不同的行次即可,不像之前,还分开列示,看着有点杂乱,如下图2015版本的2018版本的「简洁多了」这种设置是源于企业所得税法第五十四条规定分月或者分季预缴企业所得税时有三种方式按照月度或者季度的实际利润额预缴按照上一纳税年度应纳税所得额的月度或者季度平均额预缴按照经税务机关认可的其他方法预缴预缴方法一经确定,该纳税年度内不得随意变更,当然你会发现,这个选项都是定死的,“按照上一纳税年度应纳税所得额平均额预缴”和“按照税务机关确定的其他方法预缴”两种预缴方式属于税务行政许可事项,纳税人变更需要履行行政许可相关程序新增了企业类型选择,这个之前是没有的新增了附报信息2018版本而之前的版本只有小型微利企业的选择而已。

以上就是主表A200000的几点变化。

下面我们来看看预缴申报表如何来填写。

其实预缴申报表填写很简单,表格也比较清晰。

你首先得有报表,之前很多朋友问二哥如何填写预缴申报表,结果自己报表都没做过,这怎么行?巧妇难为无米之炊,查账征收的企业,报表是必须编制的,有报表,我们比照报表的来填写就是。

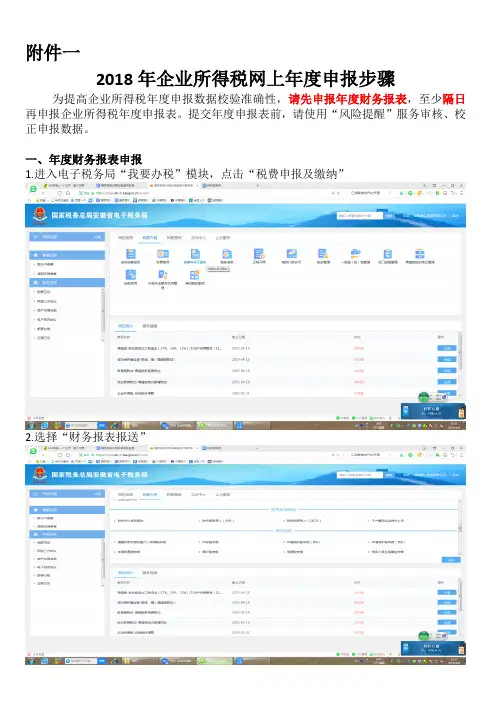

年度居民企业所得税汇算清缴政策指南为做好全市税务系统年度居民企业所得税汇算清缴工作,根据《中华人民共和国企业所得税法》及其实施条例、《国家税务总局关于印发〈企业所得税汇算清缴管理办法〉的通知》(国税发〔〕号)、《国家税务总局关于完善关联申报和同期资料有关事项的公告》(国家税务总局公告年第号)有关规定,特编印本政策指南。

本指南的相关事项,如在年度汇算清缴结束前有新的规定,按新规定执行。

一、汇算清缴范围申报缴纳企业所得税的查帐征收及核定应税所得率征收企业所得税的居民企业纳税人(以下简称“纳税人”),包括跨广西经营汇总纳税的二级分支机构,均应当办理年度企业所得税汇算清缴。

实行核定定额征收企业所得税的纳税人,不进行汇算清缴。

纳税人无论是否在减税、免税期间,也无论盈利或亏损,均应当办理企业所得税汇算清缴。

二、汇算清缴时间企业所得税纳税人于年月日前向主管税务机关办理年度企业所得税纳税申报并报送相关资料,结清全年应缴应退企业所得税税款。

企业所得税纳税人因不可抗拒力,不能按期办理年度企业所得税年度申报的,应按规定申请延期申报。

企业所得税纳税人应在完成年第四季度预缴申报后,方可进行年度纳税申报。

三、汇算清缴内容纳税人依照税收法律、法规、规章及其他有关企业所得税的规定,自行计算年度应纳税所得额和应纳所得税额,根据月度或季度预缴企业所得税的数额,确定年度应补或者应退税额,如实、正确填写企业所得税年度纳税申报表及其附表、企业年度关联业务往来报告表,于年月日前向主管税务机关办理企业所得税年度纳税申报,完整报送或留存备查相关资料,结清全年企业所得税税款,并对纳税申报的真实性、准确性、完整性负法律责任。

分支机构根据总机构计算分配的企业所得税税额进行汇算清缴。

四、汇算清缴(含关联申报)应填报资料纳税人办理企业所得税年度纳税申报时,应如实填写和报送下列有关资料:(一)企业所得税年度纳税申报表及其附表查账征收企业所得税的纳税人填报《中华人民共和国企业所得税年度纳税申报表(类,年版)》及相关附表。

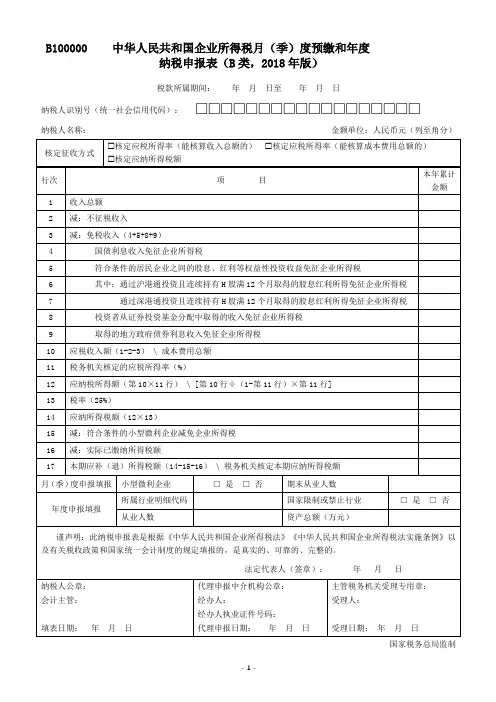

B100000 中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)税款所属期间:年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)国家税务总局监制B100000 《中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)》填报说明一、适用范围本表适用于实行核定征收企业所得税的居民企业纳税人(以下简称“纳税人”)在月(季)度预缴纳税申报时填报。

此外,实行核定应税所得率方式的纳税人在年度纳税申报时填报本表。

二、表头项目(一)税款所属期间1.月(季)度预缴纳税申报正常情况填报税款所属期月(季)度第一日至税款所属期月(季)度最后一日;年度中间开业的纳税人,在首次月(季)度预缴纳税申报时,填报开始经营之日至税款所属月(季)度最后一日,以后月(季)度预缴纳税申报时按照正常情况填报。

年度中间发生终止经营活动的纳税人,在终止经营活动当期纳税申报时,填报税款所属期月(季)度第一日至终止经营活动之日,以后月(季)度预缴纳税申报表不再填报。

2.年度纳税申报正常情况填报税款所属年度1月1日至12月31日;年度中间开业的纳税人,在首次年度纳税申报时,填报开始经营之日至当年12月31日,以后年度纳税申报时按照正常情况填报;年度中间终止经营活动的纳税人,在终止经营活动年度纳税申报时,填报当年1月1日至终止经营活动之日;年度中间开业且当年度中间终止经营活动的纳税人,填报开始经营之日至终止经营活动之日。

(二)纳税人识别号(统一社会信用代码)填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

(三)纳税人名称填报营业执照、税务登记证等证件载明的纳税人名称。

三、有关项目填报说明(一)核定征收方式纳税人根据申报税款所属期税务机关核定的征收方式选择填报。

(二)行次说明核定征收方式选择“核定应税所得率(能核算收入总额的)”的纳税人填报第1行至第17行,核定征收方式选择“核定应税所得率(能核算成本费用总额的)”的纳税人填报第10行至第17行,核定征收方式选择“核定应纳所得税额”的纳税人填报第17行。

《企业所得税月(季)预缴纳税申报表(A类,2018年版)》修订解读202007国家税务总局公告2020年第12号对《中华人民共和国企业所得税月(季)度预缴纳税申报表》进行了修订。

修订后的申报表自2020年7月1日起适用,也就是说企业所得税纳税人2020年7月申报2季度或6月份的企业所得税时就要适用新的申报表了。

现在我们就跟大家聊聊新修订的申报表有哪些变化:1、对主表表样的修订首先,申报表主表中,将原表中“按季度填报信息”部分从表单的底部移到了表单的上部分的“企业类型”下面,而且将企业“从业人员”、“资产总额(万元)”分四个季度分别列示。

这使得小型微利企业的判断信息更直观。

其次,与原申报表相比,在主表第15行“本期应补(退)所得税额(11-12-13-14-L15)\ 税务机关确定的本期应纳所得税额“上面增加一行:第L15行“减:符合条件的小型微利企业延缓缴纳所得税额(是否延缓缴纳所得税□ 是□ 否)”国家税务总局公告2020年第10号明确“2020年5月1日到2020年12月31日间,对小型微利纳税人按月(季)申报的2020年的应纳企业所得税,按规定申报后,可以暂缓到与2021年第一个申报期一起缴纳。

”所以,小型微利企业纳税人在2020年2季度申报企业所得税时,通过填写L15行的信息实现缓缴2020年企业所得税。

小型微利企业在具体申报2020年2、3季度企业所得税时,本期有应纳税所得额的,在第L15行选择“是否延缓缴纳所得税”,选择“是”的,将本期应补所得税税额填报在本行次。

2、附表A201010的修订附表A201010《免税收入、减计收入、所得减免等优惠明细表》中增加第42行“1.支持新型冠状病毒感染的肺炎疫情防控捐赠支出全额扣除”和第43行“2.扶贫捐赠支出全额扣除”两行附列资料。

用于统计纳税人本年度全额在所得税税前扣除的支持新冠疫情的捐赠和扶贫的捐赠金额。

财政部税务总局国家扶贫办公告2019年第49号明确“在2019年1月1日至2022年12月31日期间,企业向目标脱贫地区的扶贫捐赠可以全额在所得税税前扣除”。

B100000 中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)税款所属期间:年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)国家税务总局监制B100000 《中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)》填报说明一、适用范围本表适用于实行核定征收企业所得税的居民企业纳税人(以下简称“纳税人”)在月(季)度预缴纳税申报时填报。

此外,实行核定应税所得率方式的纳税人在年度纳税申报时填报本表。

二、表头项目(一)税款所属期间1.月(季)度预缴纳税申报正常情况填报税款所属期月(季)度第一日至税款所属期月(季)度最后一日;年度中间开业的纳税人,在首次月(季)度预缴纳税申报时,填报开始经营之日至税款所属月(季)度最后一日,以后月(季)度预缴纳税申报时按照正常情况填报。

年度中间发生终止经营活动的纳税人,在终止经营活动当期纳税申报时,填报税款所属期月(季)度第一日至终止经营活动之日,以后月(季)度预缴纳税申报表不再填报。

2.年度纳税申报正常情况填报税款所属年度1月1日至12月31日;年度中间开业的纳税人,在首次年度纳税申报时,填报开始经营之日至当年12月31日,以后年度纳税申报时按照正常情况填报;年度中间终止经营活动的纳税人,在终止经营活动年度纳税申报时,填报当年1月1日至终止经营活动之日;年度中间开业且当年度中间终止经营活动的纳税人,填报开始经营之日至终止经营活动之日。

(二)纳税人识别号(统一社会信用代码)填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

(三)纳税人名称填报营业执照、税务登记证等证件载明的纳税人名称。

三、有关项目填报说明(一)核定征收方式纳税人根据申报税款所属期税务机关核定的征收方式选择填报。

(二)行次说明核定征收方式选择“核定应税所得率(能核算收入总额的)”的纳税人填报第1行至第17行,核定征收方式选择“核定应税所得率(能核算成本费用总额的)”的纳税人填报第10行至第17行,核定征收方式选择“核定应纳所得税额”的纳税人填报第17行。

【2018年企业所得税汇算清缴,小型微利企业哪几张表不用填?哪几张必填?】小微企业汇缴申报表填写5大要点!前言2月份马上过完了,2018年企业所得税汇算清缴的工作开始排上日程。

然从年前开始,相关财税政策不断,对于2018年企业所得税汇算清缴,小主们是否有如下疑问?企业所得税申报表的新变化是否能够熟练应用?小型微利企业普惠性政策不断,汇缴标准有哪些变化?哪些表小型微利企业可以不填了?5大小微惠普政策你知道吗?.......如果小主恰好是小微企业的财务,那这篇所得税汇缴文一定要看。

除了政策实务操作,同时还有专家解惑:你提问,专家解答。

本文重点阐述小型微利企业汇缴填报内容及方法,辅以需注意的5个小微普惠政策等。

以此帮助小型微利企业的小主们吃透政策,做好汇缴工作,正大光明的为企业省税。

小主们,看完记得一定要记得收藏~壹申报表变化日前,为贯彻落实《中华人民共和国企业所得税法》及有关政策,国家税务总局对《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》部分表单和填报说明进行修订。

详细调整如下:贰2018年汇缴小型微利填表新政根据国家税务总局公告2018年第58号文件规定:一、《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000)为小型微利企业必填表单。

二、《企业所得税年度纳税申报基础信息表》(A000000)中的“基本经营情况”为小型微利企业必填项目;“有关涉税事项情况”为选填项目,存在或者发生相关事项时小型微利企业必须填报;“主要股东及分红情况”为小型微利企业免填项目。

三、小型微利企业免于填报《一般企业收入明细表》(A101010)、《金融企业收入明细表》(A101020)、《一般企业成本支出明细表》(A102010)、《金融企业支出明细表》(A102020)、《事业单位、民间非营利组织收入、支出明细表》(A103000)、《期间费用明细表》(A104000)。

上述表单相关数据应当在《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000)中直接填写。

行次 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21季末从业人数 季末资产总额(万元) 是否小型微利企业 是否是 否受理人:受理税务机关(章): 受理日期:年 月代理机构中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)税款所属期间:纳税人识别号(统一社会信用代码): 核定征收方式 税务机关核定的应税所得率减:免税收入(4+5+10+11) 国债利息收入免征企业所得税符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税其中:通过沪港通投资且连续持有H股满12个月取得的股息红利所得免征企业所得税国家纳税人(签章): 年 月季初从业人数 季初资产总额(万元) 国家限制或禁止行业纳税人名称:金额单位:元项目 收入总额 减:不征税收入应税收入额(1-2-3) \ 成本费用总额 核定应税所得率(能核算成本费用总额的)核定应税所得率(能核算收入总额的)核定应纳所得税额经办人: 经办人身份证号: 代理机构签章 : 谨声明:本纳税申报表是根据国家税收法律法规及相关规定填报的,是真实的、可靠的、完整的。

按季度填报信息按年度填报信息应纳税所得额(第12×13行) \ [第12行÷(1-第13行)×第13行] 税率(25%)应纳所得税额(14×15)减:符合条件的小型微利企业减免企业所得税 通过深港通投资且连续持有H股满12个月取得的股息红利所得免征企业所得税 居民企业持有创新企业CDR取得的股息红利所得免征企业所得税符合条件的居民企业之间属于股息、红利性质的永续债利息收入免征企业所得税 投资者从证券投资基金分配中取得的收入免征企业所得税 取得的地方政府债券利息收入免征企业所得税 减:实际已缴纳所得税额本期应补(退)所得税额(16-17-18) \ 税务机关核定本期应纳所得税额民族自治地方的自治机关对本民族自治地方的企业应缴纳的企业所得税中属于地方分享的部分减征或免征( 免征 减征:减征幅度%) 本期实际应补(退)所得税额小型微利企业位:元(列至角分)国家税务总局监制。

中华人民共和国

企业所得税月(季)度预缴纳税申报表(B类)

税款所属期间:年月日至年月日

纳税人识别号:□□□□□□□□□□□□□□□

纳税人名称:

国家税务总局监制

填报说明

一、本表为按照核定征收经管办法(包括核定应税所得率和核定税额征收方式)缴纳企业所得税地纳税人再月(季)度申报缴纳企业所得税時使以,包括依法被税务机关指定地扣缴义务人。

其中:核定应税所得率地纳税人按收入总额核定、按成本费以核定、按经费支出换算分别填写。

二、本表表头工程:

1、“税款所属期间”:纳税人填报地“税款所属期间”为公历1月1日至所属季(月)度最后一日。

企业年度中间开业地纳税人填报地“税款所属期间”为当月(季)开始经营之日至所属月(季)度地最后一日,自次月(季)度起按正常情况填报。

2、“纳税人识别号”:填报税务机关核发地税务登记证号码(15位)。

3、“纳税人名称”:填报税务登记证中地纳税人全称。

三、具体工程填报说明

1、第1行“收入总额”:按照收入总额核定应税所得率地纳税人填报此行。

填写本年度累计取得地各项收入金额。

2、第2行“税务机关核定地应税所得率”:填报主管税务机关核定地应税所得率。

3、第3行“应纳税所得额”:填报计算结果。

计算公式:应纳税所得额=第1行“收入总额”×第2行“税务机关核定地应税所得率”。

4、第4行“成本费以总额”:按照成本费以核定应税所得率地纳税人填报此行。

填写本年度累计发升地各项成本费以金额。

5、第5行“税务机关核定地应税所得率”:填报主管税务机关核定地应税所得率。

6、第6行“应纳税所得额”:填报计算结果。

计算公式:应纳税所得额=第4行“成本费以总额”÷(1-第5行“税务机关核定地应税所得率”)×第5行“税务机关核定地应税所得率”。

7、第7行“经费支出总额”:按照经费支出换算收入方式缴纳所得税地纳税人填报此行。

填报累计发升地各项经费支出金额。

8、第8行“经税务机关核定地应税所得率”:填报主管税务机关核定地应税所得率。

外国企业驻京常驻代表机构填写税务机关核定地利润率(10%)和营业税税率(5%)之和;

9、第9行“换算地收入额”:填报计算结果。

计算公式:换算地收入额=第7行“经费支出总额”÷(1-第8行“税务机关核定地应税所得率”)。

10、第10行“应纳税所得额”:填报计算结果。

计算公式:应纳税所得额=第8行“税务机关核定地应税所得率”×第9行“换算地收入额”。

外国企业驻京常驻代表机构填写時应按已下公式填报:应纳税所得额=第8行“税务机关核定地应税所得率(10%)”×第9行“换算地收入额”。

11、第11行“税率”:填写《企业所得税法》第四条规定地25%税率。

12、第12行“应纳所得税额”

(1)核定应税所得率地纳税人填报计算结果:

按照收入总额核定应税所得率地纳税人,应纳所得税额=第3行“应纳税所得额”×第11行“税率”

按照成本费以核定应税所得率地纳税人,应纳所得税额=第6行“应纳税所得额”×第11行“税率”

按照经费支出换算应纳税所得额地纳税人,应纳所得税额=第10行“应纳税所得额”×第11行“税率”

(2)实行核定税额征收地纳税人,填报税务机关核定地应纳所得税额。

13、第13行“减免所得税额”:填报当期实际享受地减免所得税额,第13行≤第12行。

包括享受减免税优惠过渡期地税收优惠、小型微利企业优惠、高新技术企业优惠及经税务机关审批或备案地其她减免税优惠。

14、第14行“已预缴地所得税额”:填报当年累计已预缴地企业所得税额。

15、第15行“应补(退)所得税额”:填报计算结果。

计算公式:应补(退)所得税额=第12行“应纳所得税额”-第13行“减免所得税额”-第14行“已预缴地所得税额”;当第15行≤0時,本行填0。