2016中国移动财务报表分析

- 格式:doc

- 大小:68.98 KB

- 文档页数:19

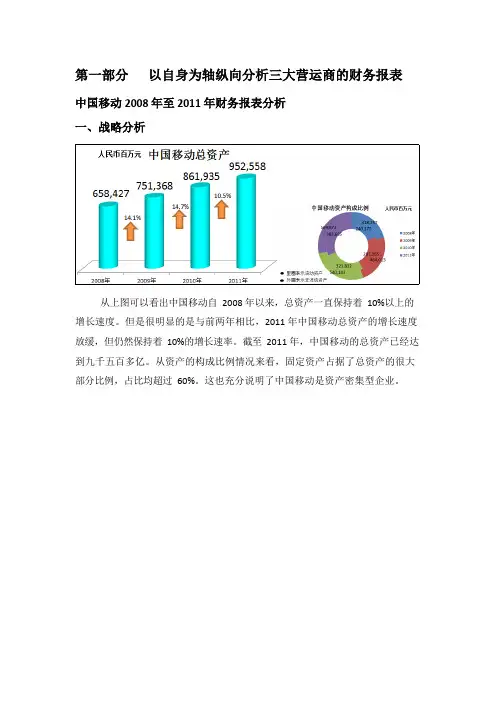

第一部分以自身为轴纵向分析三大营运商的财务报表中国移动2008 年至2011 年财务报表分析一、战略分析从上图可以看出中国移动自2008 年以来,总资产一直保持着10%以上的增长速度。

但是很明显的是与前两年相比,2011 年中国移动总资产的增长速度放缓,但仍然保持着10%的增长速率。

截至2011 年,中国移动的总资产已经达到九千五百多亿。

从资产的构成比例情况来看,固定资产占据了总资产的很大部分比例,占比均超过60%。

这也充分说明了中国移动是资产密集型企业。

中国移动的营业收入2008 年以来一直呈现出上升趋势,从图中可以明显的看出中国移动每年的营业收入增长率在7%以上,截至2011 年,中国移动的营业收入已经高达五千二百多亿。

从中国移动的收入构成图可以看出话音业务的收入占了总收入的70%。

即中国移动的主要收入来源是传统的话音业务。

中国移动每年的净利润都有所上升,但是上升趋势不是很明显。

每年的增长率都在5%一下。

在通信市场盈利普遍下跌的情况下,能够保持持续的盈利上涨趋势已经非常不易。

通过中国移动销售净利润,显而易见其销售净利润持续下降,并且下降的趋势较快,2011 年中国移动的销售净利润仅仅只有24%。

现在的互联网市场已经跟前几年传统的通信市场有了很大的差别,话音业务等传统业务已经不再是主流,各种新型的数据业务暂居了很大的市场。

所以中国移动的利润还是主要来自于话音业务等传统业务的模式应该有所改变,发展更多的适应当前通信市场的数据业务,增值业务。

EBITDA 值是衡量一家企业经营成果好坏的重要指标。

EBITDA 就在商业范围内大量使用。

EBITDA 剔除了容易混淆公司实际表现的那些经营费用,能够清楚的反映出公司真实的经营状况。

从图上可以看出中国移动近 4 年来的EBITDA 值。

中国移动的EBITDA 值每一年都有所上涨,经营业绩有所提升,截至2011 年,中国移动的EBITDA 值已经达到了二千五百多亿。

2016年中国移动营收7084亿元:总用户达8.49亿户

今日,中国移动公布2016年年度业绩报告。

财报显示,2016年中国移动营收为7084亿元,同比增长6%。

其中,通信服务收入为6234亿元,增长6.7%;净利润为1087亿元,同比增长0.2%。

相比2015年,若剔除铁塔一次性收益因素,2016年净利润增幅达10.5%。

收入结构上,2016年通信服务收入6234亿元,同比增长6.7%,增幅达到近五年新高,位居行业首位;无线上网收入较去年上升43.5%,占通信服务收入比达到46.2%,年度首次超过语音和短彩信收入之和,成为公司第一大收入来源。

用户方面,2016年,中国移动的移动电话用户总数达到8.49亿户,净增2266万户。

其中,4G用户净增2.23亿户,总量达到5.35亿户,4G渗透率达到63%,建成全球规模最大的4G网络,新增4G基站40万个,总量达到151万个。

有线宽带用户净增2259万,总数达到7762万,20M以上带宽占比达到76.9%。

集团客户达到545万家,产品收入比重不断增加,集团通信和信息化收入继续增长,市场份额基本实现“三分天下有其一”。

在转型数字化服务方面,中国移动建成了全球最大的物联网专用核心网络,物联网连接数超过1亿。

自有视频业务使用创新技术进行分发缓存,下载速率提高3倍。

手机支付稳步发展,“和包”交易额超过1万亿元。

此外,截至2016年底,中国移动通过电信普遍服务工程累计为4909个行政村开通宽带服务。

2016年,中国移动将196万个骚扰电话号码关停、列入黑名单,拦截国际诈骗电话呼叫1亿余次。

单位信息流量综合能耗较去年下降36%。

2016中国移动财务报表分析

2016中国移动财务报表分析是对2016年中国移动的财务报表进行全面研究和分析的一种评估方法。

通过分析净利润、经营性现金流以及移动服务用户数等财务报表,可以了解中国移动的财务状况。

首先,从2016年中国移动的财务报表分析可以看出,2016年公司实现营业收入1.121万亿元,同比增长7.6%,净利润782.8亿元,同比增长4.2%,经营性现金流量为941.3亿元,同比增长11.0%。

此外,在2016年,中国移动的移动服务用户数也保持了稳步增长,超过9亿。

其次,根据中国移动的财务报表分析,2016年公司扩大了核心业务范围,推出了新的移动产品和服务,如4G网络、IPTV、智能家居、云存储、云计算等,以及开展了各类电信服务,如中国移动阅读、中国移动支付、中国移动健康等,使公司经营收入得到了显著提升。

最后,2016年中国移动的财务报表分析还可以发现,公司在财务管理上也进行了改革,采取了更严格的财务控制措施,把握住了财务风险,并在财务报表编制方面进行了改革,以确保财务报表的准确性和可信度。

南京理工大学课程考核论文课程名称:公司财务与绩效评价研究论文题目:中国移动公司财务报表分析研究姓名:孙晗学号:115113001152成绩:任课教师评语:签名:年月日摘要随着信息时代的到来,世界电信业的技术发展进入了新的发展阶段,出现融合、调整、变革的新趋势,全球移动通信发展虽然只有短短20年的时间,但它已经创造了人类历史上伟大的奇迹。

本文从通信业的整体形式入手,具体分析中国移动近几年的财务报表指标,具体包括资产负债表,利润表,现金流量表。

对资产结构、主营业务收入、利润、成本费用等及其变动进行分析,依据偿债、营运、盈利能力等指标,得出中国移动短期偿债能力较弱、营运能力强、获利能力稳健提升的结论,并与中国联通,中国电信的财务报表做了详细的对比分析,比如公司行业对比、业绩对比。

还与2014年财务报表进行同比分析,观察中国移动的发展趋势,总结出中国移动的竞争优势及不足,以及今后发展的面临的机遇和挑战。

目录摘要 (2)第一章公司简介 (4)1.1 公司简介 (4)1.2 发展历程 (4)第二章行业分析 (6)2.1 公司行业地位与竞争优势 (6)2.2 公司业绩 (6)2.3公司业绩较去年同比分析 (8)2.3.1 盈利能力分析 (8)2.3.2 偿债能力分析 (8)2.3.3 经营现金流量分析 (8)2.3.4 筹资投资方面分析 (9)第三章资产负债表分析 (10)3.1资产负债表各项增长比率分析 (10)3.2资产负债表财务比率分析(纵向) (11)3.3资产负债表财务比率分析(横向比较): (12)第四章利润表分析 (13)第五章现金流量表分析 (14)5.1现金流量表 (14)5.2现金流量项目组合分析 (14)5.3三大活动现金流量净额分析 (15)第六章杜邦财务分析 (16)6.1杜邦财务分析体系 (16)6.2杜邦财务分析资料 (16)第七章总结 (18)参考文献 (19)第一章公司简介1.1 公司简介中国移动通信集团公司(简称中国移动)是一家基于GSM,TD-SCDMA和TD-LTE 制式网络的移动通信运营商。

2016中国移动财务报表分析学院:经济与管理学院班级:财务管理本科5班题目:中国移动公司财务报表分析姓名:唐裕洪学号:2015118284目录第一章公司简介........ 错误!未定义书签。

1.1 公司简介....... 错误!未定义书签。

第二章行业分析........ 错误!未定义书签。

2.1 公司行业地位与竞争优势错误!未定义书签。

2.2 公司业绩 (1)2.3公司业绩较去年同比分析 (2)2.3.1 盈利能力分析 (2)2.3.2 偿债能力分析 (3)2.3.3 经营现金流量分析 (3)2.3.4 筹资投资方面分析 (3)第三章资产负债表分析 (4)3.1资产负债表各项增长比率分析 (4)3.2资产负债表财务比率分析(纵向).. 53.3资产负债表财务比率分析(横向比较): (6)第四章利润表分析 (7)第五章现金流量表分析 (8)5.1现金流量表 (8)5.2现金流量项目组合分析 (9)5.3三大活动现金流量净额分析 (9)中国移动在移动通信领域处于领先地位,截至2015年12月底,中国移动用户总数超过8亿,比上年末增长3943万户;2014年,联通净增移动用户1811.5万户,用户总数接近3亿户;截至2015年底,中国电信移动用户数达1.86亿户,2015年净增4万户。

中国移动、中国联通、中国电信在2014年度总营收分别为6414亿元、2846.8亿元、3243.9亿元,总和为12504.7亿元,其中移动占比51.3%。

数据显示,中国手机市场每个季度平均新增1900万用户,增长率约为4%,其第二季度的市场渗透率达35%。

中国移动称,其市场占有率接近70%,同时其预付费的市场份额也高达79%。

分析师表示,中国移动的平均季度增长率为5%,而平均年增长率为20%,预计其今年还会继续保持同样的增长趋势。

2013年12月4日,工信部向三大运营商发放TD-LTE牌照,但实际上只有中国移动一家拼全力发展TD-LTE 4G网络。

国移动在通信领域有着不可撼动的地位。

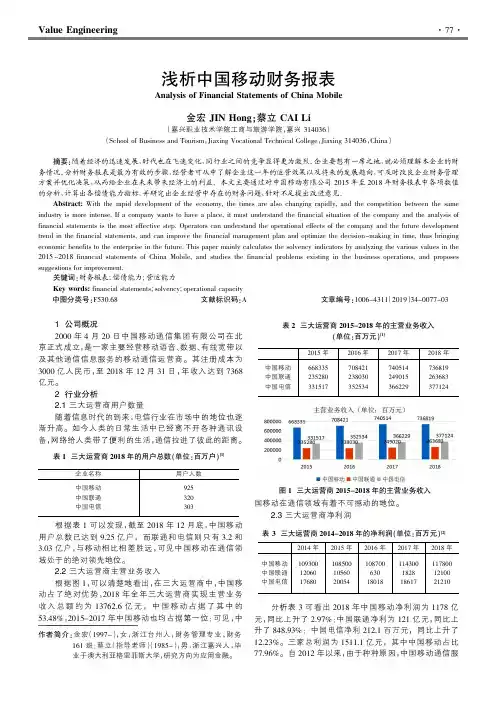

2.3三大运营商净利润

分析表3可看出2018年中国移动净利润为1178亿

元,同比上升了2.97%;中国联通净利为121亿元,同比上图1三大运营商2015-2018年的主营业务收入

2014年

2015年2016年2017年2018年中国移动中国联通中国电信

1093001206017680

1085001056020054

10870063018018

114300182818617

1178001210021210

表3三大运营商2014-2018年的净利润(单位:百万元)[2]

图2三大运营商2014-2018年的净利润

务收入范围和净利润率都在逐年下降,并出现了负增长。

然而,在2016年,形势逆转,该企业的通信业务收入和净利润都由负转正,并以微弱的幅度增长。

相反,中国联通在经历几年的大幅下降后,2017、2018年净利润大幅上涨,最高涨幅达848.93%。

3偿债能力分析

3.1短期偿债能力

3.1.1流动比率

图3中国移动2015-2018年总资产周转率和流动资产周转率从图3可以看出中国移动流动资产周转率指标近年来基本稳定,虽然有所下降,但变动幅度并不大,均维持在1.2-1.4之间,这表明企业财务风险保持在较低的水平,资

金利用率较高。

2012 —2016 年中国挪动财务报表剖析【摘要】财务报表是反应公司财务状况和经营成就的重要文件,财务报表剖析是经过财务报表所供给的各样财务信息,进行财务指标的计算与比较,由此来剖析、评论公司经营管理利害的一种活动。

跟着市场经济的日趋繁华,公司与各样利益渐渐多元化,他们在不同程度上关怀公司的财务及经营状况,可是公司外面利益有关者很难掌握其余公司的财务及经营状况,此时财务报表的作用就表现出来了。

本文以中国挪动公司2012 年到2016 年的财务报表为基础,经过对中国挪动公司财务报表中各个数据的计算和办理,发现中国挪动公司在发展中碰到的问题并提出了针对性的发展建议。

同时,本文对财务报表的研究与剖析能够为其余公司财务管理工作供给借鉴。

【重点词】2012-2016 挪动公司财务报表一、中国挪动公司报表剖析(一)偿债能力剖析1.短期偿债能力如表 1 所示,中国挪动的流动比率因流动欠债逐年增添呈降落趋向,均凑近1,合理但偏低(适合比率应为 2 左右),到2015 年每 1 元欠债只有0.98 元,2016 年有所上涨,上涨到 1.09 。

从中整体来看,挪动公司的短期偿债能力有所降落。

别的,中国挪动的速动比率也呈降落趋向,均凑近1,(适合比率应为 2 左右),2016 年跌至0.79 ,且与流动比率差异不大,说明存货不多,产品热销。

依据其余的短期偿债指标来看,中国挪动的现金比率偏低,有上涨趋向,现金及现金等价物增加,直接偿付能力较弱,但也可能意味着公司财产的有效利用。

中国挪动的现金流量比率合理但呈下降趋向,因流动欠债显然增加,而经营活动产生的现金流量增速低于流动欠债增速,现金流量净额直接偿付能力减弱。

从整个趋向来看,挪动2012-2016 年短期偿债能力指标呈下滑趋向,但改动不是很大,整体财务状况十分稳固,中国挪动五年中流动财产均大于流动欠债,两者差额即运营资本是流动欠债穿透流动财产的缓冲垫,挪动的运营资本足够多,能够保证短期债务的及时偿还,拥有足够的短期偿债能力。

中国移动有限公司财务报表分析作者:赖婧来源:《现代经济信息》2011年第24期摘要:财务报表分析,又称财务分析,是通过收集、整理企业财务会计报告中的有关数据,并结合其他有关补充信息,对企业的财务状况、经营成果和现金流量情况进行综合比较和评价,为财务会计报告使用者提供管理决策和控制依据的一项管理工作。

关键词:中国移动;财务报表;分析中图分类号:F275文献标识码:A 文章编号:1001-828X(2011)12-0142-02根据中国移动的年报统计数据,2009年中国移动的总资产为7514亿元。

流动资产为2873亿元。

中国移动的营业收入从2005年起迅速上升,从05年的2430.41亿元上升到了09年的4521.03亿元,而与销售收入的迅速增加相对比,中国移动的应收账款却没有太大的变化。

一、盈利能力分析中国移动的销售净利润率逐年增加,呈稳步上升的趋势。

从2005 年的22.05%,到2009年的27.39%,中国移动的盈利能力持续加强。

这主要是因为近年来中国移动的客户规模不断扩大,营业收入不断增加。

在外部环境方面,中小企业信息化的步伐加快,城市化的进程加剧,城乡信息化的推进使得中国移动的客户规模不断增加。

而随着新技术的出现和新产品的开发,中国移动不断制造着新的需求。

例如,手机QQ、手机邮箱、一卡通等为顾客提供了新的产品、新的体验和服务。

而且,中国移动近年来注重发展高端用户。

比如,中国移动3G新业务用户平均每月话费高达130元。

这相当于几位中国移动普通业务用户的月话费。

高端用户的开发,为中国移动带来了高额的利润。

另外,中国移动不断开发集团用户,为企业带来了巨额信息化收入。

中国联通2006年销售净利润率大幅下降主要是由于计入了可换股债券衍生工具部份公允值变动导致的损失。

近几年来其销售净利润率远低于中国移动,是由于其高端用户较少,激烈的市场竞争导致公司运营成本较高,毛利率偏低。

中国移动从2005-2009年EBITDA利润率基本上维持在50%-55%的水平上。

企业会计报表分析--中国移动中国移动是中国最大的移动通信运营商,在香港和美国上市。

下面是该公司的财务报表分析:1. 资产负债表分析:- 资产总计逐年增加,2019年公司总资产达到了 2.15万亿元,2020年增加至2.3万亿元;- 流动资产主要由应收账款和现金等构成,其中现金及现金等价物占比较高,说明公司具有较强的现金流量管理能力;- 长期资产主要为有形固定资产和无形资产,虽然有所增加,但对公司资产总额的占比有所下降,表明公司资产结构日益优化;- 负债总计也呈逐年上升趋势,2019年负债总计为1.76万亿元,2020年增加至 1.89万亿元,其中主要为应付账款和短期债务;- 资产负债表显示,中国移动总股本和净资产逐年增加,说明公司的财务状况逐年优化。

2. 利润表分析:- 从利润表可以看出,公司的营业收入呈逐年上升趋势,2019年为3.42万亿元,2020年增加至3.57万亿元,说明公司的竞争力逐年增强;- 虽然净利润呈现逐年下滑的趋势,但仍保持了较高的盈利水平。

2019年净利润为1.42万亿元,2020年减少至1.23万亿元,然而是其他行业的几倍;- 公司的成本费用逐年增加,尤其是销售和管理费用增幅较大,说明公司在市场竞争中扩大了运营和宣传成本;3. 现金流量表分析:- 现金流量表显示公司的净现金流量呈现逐年增长的趋势;- 公司在经营活动中所产生的现金流量逐年增加,说明公司的经营活动能力在逐年提高,而非靠金融活动来补充现金流;- 投资活动中现金流量呈负值,说明公司加大了投资力度,为未来的发展打下基础;- 融资活动中公司有大量的资金投入,并且增发债券的额度逐年上升,表明公司在实际运作中更加注重债务融资。

总的来说,中国移动公司财务状况稳健,具有较强的现金流量和良好的经营能力,未来会继续加强资产结构的优化和逐步提升盈利水平。

学院:经济与管理学院班级:财务管理本科5班题目:中国移动公司财务报表分析姓名:唐裕洪学号:2015118284目录第一章公司简介 (1)1.1 公司简介 (1)第二章行业分析 (1)2.1 公司行业地位与竞争优势 (1)2.2 公司业绩 (2)2.3公司业绩较去年同比分析 (3)2.3.1 盈利能力分析 (3)2.3.2 偿债能力分析 (4)2.3.3 经营现金流量分析 (4)2.3.4 筹资投资方面分析 (4)第三章资产负债表分析 (5)3.1资产负债表各项增长比率分析 (5)3.2资产负债表财务比率分析(纵向) (6)3.3资产负债表财务比率分析(横向比较): (7)第四章利润表分析 (8)第五章现金流量表分析 (9)5.1现金流量表 (9)5.2现金流量项目组合分析 (9)5.3三大活动现金流量净额分析 (10)第一章公司简介1.1 公司简介中国移动通信集团公司(简称中国移动)是一家基于GSM,TD-SCDMA和TD-LTE 制式网络的移动通信运营商。

于2000年4月20日成立,注册资本3000亿元人民币,资产规模超过万亿元人民币,拥有全球第一的网络和客户规模,成功服务2010年上海世博会和广州亚运会。

中国移动通信集团公司是根据国家关于电信体制改革的部署和要求,在原中国电信移动通信资产总体剥离的基础上组建的国有骨干企业。

2000年5月16日正式挂牌。

中国移动通信集团公司全资拥有中国移动(香港)集团有限公司,由其控股的中国移动有限公司(简称“上市公司”)在国内31个省(自治区、直辖市)和香港特别行政区设立全资子公司,并在香港和纽约上市。

中国移动主要经营移动话音、数据、IP电话和多媒体业务,并具有计算机互联网国际联网单位经营权和国际出入口局业务经营权。

除提供基本话音业务外,还提供传真、数据、IP电话等多种增值业务,拥有“全球通”、“神州行”、“动感地带”、“动力100”、“G3”等著名客户品牌。

中国移动财务报表总结_移动公司轮岗总结一、总体情况中国移动是中国大陆最大的移动通信运营商,也是全球最大的移动通信运营商之一。

截止2019年6月30日,中国移动的总资产达到26942亿元,总负债为13417亿元,所有者权益18688亿元。

营业收入为4349亿元,净利润为473亿元。

公司业务范围涵盖全国31个省、自治区、直辖市,拥有较为完备的通信网络和服务体系,为全国亿万用户提供了优质的通信服务。

二、资产负债表分析1. 资产结构分析公司的总资产主要由流动资产和非流动资产组成。

流动资产占比55%,非流动资产占比45%。

流动资产主要包括现金及现金等价物、应收账款、存货和其他流动资产;非流动资产主要包括长期股权投资、固定资产、无形资产、递延所得税资产等。

三、利润表分析1. 营业收入公司的营业收入主要来源于通信服务、流量及信息服务及产品销售。

2019年上半年,公司实现营业收入4349亿元,同比增长1.4%。

通信服务收入占比67%,流量及信息服务收入占比25%,产品销售占比8%。

2. 净利润公司的净利润主要受到营业收入、营业成本、税费和其他费用的影响。

2019年上半年,公司实现净利润473亿元,同比下降11.9%。

营业收入增长、营业成本控制等因素对净利润产生了积极影响,而税费和其他费用增加对净利润产生了负面影响。

四、现金流量表分析公司的现金流量主要包括经营活动现金流量、投资活动现金流量和筹资活动现金流量。

2019年上半年,公司经营活动产生的净现金流量为348亿元,投资活动产生的净现金流量为-249亿元,筹资活动产生的净现金流量为-99亿元。

公司的现金及现金等价物净增加额为0亿元。

五、风险及应对策略在中国移动的财务报表分析中,需要关注公司的盈利能力、偿债能力、成长能力和现金流量情况,以及可能面临的风险和挑战。

公司应依托其良好的市场地位和强大的资金实力,不断优化经营策略,提升管理效率,降低成本,加强创新能力,推动业务转型,确保公司持续稳健发展。

移动财务报表分析文档编制序号:[KK8UY-LL9IO69-TTO6M3-MTOL89-FTT688]学院:经济与管理学院班级:财务管理本科5班题目:中国移动公司财务报表分析姓名:唐裕洪学号:目录第一章公司简介1.1 公司简介中国移动通信集团公司(简称中国移动)是一家基于GSM,TD-SCDMA 和TD-LTE制式网络的移动通信运营商。

于2000年4月20日成立,注册资本3000亿元人民币,资产规模超过万亿元人民币,拥有全球第一的网络和客户规模,成功服务2010年上海世博会和广州亚运会。

中国移动通信集团公司是根据国家关于电信体制改革的部署和要求,在原中国移动通信资产总体剥离的基础上组建的国有骨干。

2000年5月16日正式挂牌。

中国集团公司全资拥有中国移动(香港)集团有限公司,由其控股的中国移动有限公司(简称“上市公司”)在国内31个省(、)和香港特别行政区设立全资子公司,并在和上市。

中国移动主要经营移动话音、数据、和多媒体业务,并具有计算机互联网国际联网单位经营权和国际出入口局业务经营权。

除提供基本话音业务外,还提供、数据、IP电话等多种增值业务,拥有“”、“神州行”、“动感地带”、“”、“G3”等着名客户品牌。

2013年12月18日公司公布了与正邦合作设计的4G品牌“And!和”,标志着中国移动4G 业务的正式启动。

发展口号是:移动4G,国际主流,快人一步。

移动在广州出席活动时确认,正在筹建互联网公司,惟未有具体时间表。

他指出,自2010年起,中国移动与互联网相关的业务开始采取基地运营模式。

公司已在全国设立九大业务基地,包括手机音乐基地、手机视频基地、位置服务基地、电子商务基地、广东基地、手机阅读基地、江苏及12580基地、手机动漫基地、物联网基地等九大基地。

第二章行业分析2.1 公司行业地位与竞争优势中国移动在移动通信领域处于领先地位,截至2015年12月底,中国移动用户总数超过8亿,比上年末增长3943万户;2014年,联通净增移动用户1811.5万户,用户总数接近3亿户;截至2015年底,中国电信移动用户数达1.86亿户,2015年净增4万户。

中国移动通信企业财务报表分析2019年12月目录1.中国移动通信企业简介 (3)1.1.中国移动企业情况 (3)2.中国通信行业分析 (4)2.1.行业情况 (4)2.2.行业地位 (5)2.2.1.移动通信技术快速提高 (5)2.2.2.中国移动增速放缓联通/电信稳步增长 (5)3.资产负债表综合分析 (6)3.1.资产负债表水平分析 (6)3.1.1.资产角度分析 (9)3.1.2.权益角度分析 (10)3.2.资产负债表垂直分析 (11)3.2.1.资产结构分析 (13)3.2.2.资本结构分析 (13)3.3.资产负债表的整体结构分析 (14)4.利润表及现金流量表综合分析 (14)4.1.利润表水平分析 (14)4.1.1.利润动态分析 (16)4.2.利润表垂直分析 (17)4.2.1.利润结构变动分析 (17)4.3.现金流量表综合分析 (18)5.企业财务效率分析 (18)5.1.企业的盈利分析 (18)5.2.企业营运能力分析 (20)5.3.企业偿债能力分析 (21)5.3.1.短期偿债能力分析 (21)5.3.2.长期偿债能力分析 (22)5.4.企业发展能力分析 (24)6.杜邦财务综合分析 (26)6.1.杜邦财务分析体系 (26)7.附录 (29)1.中国移动通信企业简介1.1.中国移动企业情况中国移动通信集团有限公司是一家基于GSM、TD-SCDMA和TD-LTE制式网络的移动通信运营商,成立于2000年4月20日,总部位于北京。

2008年5月中国铁通集团有限公司整体并入中国移动;2017年12月公司进行公司制改制,由全民所有制企业变更为国有独资公司,并更名为中国移动通信集团有限公司。

移动营销市场规模达到2470.9亿元,市场逐渐成熟,移动广告展现形式和效用不断优化。

2017年,随着更多用户转化为深度用户,中国移动营销市场逐渐成熟,市场规模保持稳定增长,同比增速为51.2%,移动营销市场规模达到2470.9亿元。

浅析中国移动财务报表作者:金宏蔡立来源:《价值工程》2019年第34期摘要:随着经济的迅速发展,时代也在飞速变化,同行业之间的竞争显得更为激烈。

企业要想有一席之地,就必须理解本企业的财务情况。

分析财务报表是最为有效的步骤,经营者可从中了解企业这一年的运营效果以及将来的发展趋向,可及时改良企业财务管理方案并优化决策,从而给企业在未来带来经济上的利益。

本文主要通过对中国移动有限公司2015年至2018年财务报表中各项数值的分析,计算出各偿债能力指标,并研究出企业经营中存在的财务问题,针对不足提出改进意见。

Abstract: With the rapid development of the economy, the times are also changing rapidly,and the competition between the same industry is more intense. If a company wants to have a place,it must understand the financial situation of the company and the analysis of financial statements is the most effective step. Operators can understand the operational effects of the company and the future development trend in the financial statements, and can improve the financial management plan and optimize the decision-making in time, thus bringing economic benefits to the enterprise in the future. This paper mainly calculates the solvency indicators by analyzing the various values in the 2015-2018 financial statements of China Mobile, and studies the financial problems existing in the business operations, and proposes suggestions for improvement.關键词:财务报表;偿债能力;营运能力Key words: financial statements;solvency;operational capacity中图分类号:F530.68; ; ; ; ; ; ; ; ; ; ; ; ; ; ; ; ; ; ; 文献标识码:A; ; ; ; ; ; ; ; ; ; ; ; ; ; ; ; ; 文章编号:1006-4311(2019)34-0077-031; 公司概况2000年4月20日中国移动通信集团有限公司在北京正式成立,是一家主要经营移动语音、数据、有线宽带以及其他通信信息服务的移动通信运营商。

南京理工大学课程考核论文课程名称:公司财务与绩效评价研究论文题目:中国移动公司财务报表分析研究*名:**学号:************成绩:摘要随着信息时代的到来,世界电信业的技术发展进入了新的发展阶段,出现融合、调整、变革的新趋势,全球移动通信发展虽然只有短短20年的时间,但它已经创造了人类历史上伟大的奇迹。

本文从通信业的整体形式入手,具体分析中国移动近几年的财务报表指标,具体包括资产负债表,利润表,现金流量表。

对资产结构、主营业务收入、利润、成本费用等及其变动进行分析,依据偿债、营运、盈利能力等指标,得出中国移动短期偿债能力较弱、营运能力强、获利能力稳健提升的结论,并与中国联通,中国电信的财务报表做了详细的对比分析,比如公司行业对比、业绩对比。

还与2014年财务报表进行同比分析,观察中国移动的发展趋势,总结出中国移动的竞争优势及不足,以及今后发展的面临的机遇和挑战。

目录摘要 (2)第一章公司简介 (4)1.1 公司简介 (4)1.2 发展历程 (4)第二章行业分析 (6)2.1 公司行业地位与竞争优势 (6)2.2 公司业绩 (6)2.3公司业绩较去年同比分析 (8)2.3.1 盈利能力分析 (8)2.3.2 偿债能力分析 (8)2.3.3 经营现金流量分析 (8)2.3.4 筹资投资方面分析 (9)第三章资产负债表分析 (10)3.1资产负债表各项增长比率分析 (10)3.2资产负债表财务比率分析(纵向) (11)3.3资产负债表财务比率分析(横向比较): (12)第四章利润表分析 (13)第五章现金流量表分析 (14)5.1现金流量表 (14)5.2现金流量项目组合分析 (14)5.3三大活动现金流量净额分析 (15)第六章杜邦财务分析 (16)6.1杜邦财务分析体系 (16)6.2杜邦财务分析资料 (16)第七章总结 (18)参考文献 (19)第一章公司简介1.1 公司简介中国移动通信集团公司(简称中国移动)是一家基于GSM,TD-SCDMA和TD-LTE 制式网络的移动通信运营商。

于2000年4月20日成立,注册资本3000亿元人民币,资产规模超过万亿元人民币,拥有全球第一的网络和客户规模,成功服务2010年上海世博会和广州亚运会。

中国移动通信集团公司是根据国家关于电信体制改革的部署和要求,在原中国电信移动通信资产总体剥离的基础上组建的国有骨干企业。

2000年5月16日正式挂牌。

中国移动通信集团公司全资拥有中国移动(香港)集团有限公司,由其控股的中国移动有限公司(简称“上市公司”)在国内31个省(自治区、直辖市)和香港特别行政区设立全资子公司,并在香港和纽约上市。

中国移动主要经营移动话音、数据、IP电话和多媒体业务,并具有计算机互联网国际联网单位经营权和国际出入口局业务经营权。

除提供基本话音业务外,还提供传真、数据、IP电话等多种增值业务,拥有“全球通”、“神州行”、“动感地带”、“动力100”、“G3”等著名客户品牌。

2013年12月18日公司公布了与正邦合作设计的4G品牌“And!和”,标志着中国移动4G业务的正式启动。

发展口号是:移动4G,国际主流,快人一步。

移动首席执行官在广州出席活动时确认,正在筹建互联网公司,惟未有具体时间表。

他指出,自2010年起,中国移动与互联网相关的业务开始采取基地运营模式。

公司已在全国设立九大业务基地,包括四川手机音乐基地、上海手机视频基地、辽宁位置服务基地、湖南电子商务基地、广东互联网基地、杭州手机阅读基地、江苏手机游戏及12580基地、福建手机动漫基地、重庆物联网基地等九大基地。

预计互联网公司将在2013年底前组建成立。

线上移动互联合作品牌已陆续开展,如腾讯公众平台beta、新浪企业微博等等。

1.2 发展历程中国移动通信集团公司,(简称“中国移动”)于2000年4月20日成立,注册资本为518亿元人民币,资产规模超过4000亿元。

2000年底,中国移动的交换容量超过1亿户。

2002年5月17日,中国移动率先在全国范围内正式推出GPRS业务。

11月18日,中国移动通信与美国AT&T Wireless公司联合宣布,两公司GPRS国际漫游业务正式开通。

2004年7月21日中国移动通信集团公司正式成为北京2008年奥运会移动通信服务合作伙伴。

那年,中国移动通信集团公司资产净值达到2331.6100亿元人民币,纯利达到420.04亿元人民币。

2008年9月,中国移动成为中国大陆首家入选道.琼斯可持续发展指数(Dow Jones Sustainability Indexes)的公司。

入选该指数,意味着中国移动已成为全球企业社会责任与可持续发展的领跑企业之一。

2015年11月27日,中国移动宣布,其全资子公司中移铁通与铁通签订收购协议。

中移铁通收购铁通相关目标资产和业务,收购价格为318.8亿元。

根据收购协议的约定,中移铁通将收购铁通的若干资产、业务及相关负债并接收相关从业人员。

其中,收购的资产和业务包括约9.9万皮长公里的全国骨干网络、约182.2万皮长公里的城市光缆、约2471万个IPv4地址资源、房屋1814项及土地685项、约1198万的固网宽带用户和约1829万固话用户(其中含1388万的传统固话用户)。

此外,铁通拥有固网运营经验的从业人员约4.7万人。

第二章行业分析2.1 公司行业地位与竞争优势中国移动在移动通信领域处于领先地位,截至2014年12月底,中国移动用户总数超过8亿,比上年末增长3943万户;2014年,联通净增移动用户1811.5万户,用户总数接近3亿户;截至2014年底,中国电信移动用户数达1.86亿户,2014年净增4万户。

中国移动、中国联通、中国电信在2014年度总营收分别为6414亿元、2846.8亿元、3243.9亿元,总和为12504.7亿元,其中移动占比51.3%。

数据显示,中国手机市场每个季度平均新增1900万用户,增长率约为4%,其第二季度的市场渗透率达35%。

中国移动称,其市场占有率接近70%,同时其预付费的市场份额也高达79%。

分析师表示,中国移动的平均季度增长率为5%,而平均年增长率为20%,预计其今年还会继续保持同样的增长趋势。

2013年12月4日,工信部向三大运营商发放TD-LTE牌照,但实际上只有中国移动一家拼全力发展TD-LTE 4G网络。

数据显示,中国移动2014年共开通了72万个4G基站,实现了全国绝大部分城市、县城的连续覆盖,发达乡镇、农村的数据业务热点覆盖。

但中国联通和中国电信根本无处发力。

今年2月,中电信、中联通终于获得FDD正式牌照,4G业务开始没有政策上的发展阻碍,业内普遍认为,中移动今年也将继续加大2G、3G用户向4G的转化,4G全面爆发对运营商今年业绩将产生更显著的影响。

2.2 公司业绩在净利润方面,三大运营商的成绩单如下:分析表明中国移动净利1093亿元,同比下降10.2%;中国联通净利120.6亿元,同比增长15.8%;中国电信净利176.8亿元,同比增长0.8%。

三家总利润为1390.4亿元,其中中国移动占比78.6%。

但截至目前,中国移动已经连续61000200030004000500060007000中国移动中国联通中国电信总营业收入(亿元)0%20%40%60%80%100%中国移动中国联通中国电信净利润(亿元)个季度净利润下滑,2014年度全年净利下滑幅度超过了10%。

相比之下,中国联通净利润增幅最高。

不过,其营收继续疲软,中国移动和中国电信的营收都是同比增长的,而中国联通却是同比下滑的。

分析数据可以看出中国电信2014年营收和净利润得以保持微弱增长,分别为3243.9亿元和176.8亿元,分别同比增长0.9%和0.8%。

2.3公司业绩较去年同比分析2.3.1 盈利能力分析单位:百万元说明企业保持盈利平稳状况,虽然净利润同比稍微下滑,但是盈利前景仍然较好2.3.2 偿债能力分析说明企业资产、负责均较快增长,说明企业利用负债经营能力较强。

流动比率速动比率说明企业偿债能力较强,且存货物资类较少。

企业资产状况良好!2.3.3 经营现金流量分析说明企业总体经营能力有相对下滑的趋势,总体经营能力较好。

2.3.4 筹资投资方面分析说明投资筹资金额较去年同期小幅度减少,说明企业进入成熟期,经营及投资进入良性循环,财务状况稳定。

)第三章资产负债表分析3.1资产负债表各项增长比率分析从表中我们可以看出,该企业在2013到2014年,非流动资产和流动资产都是在不断增长的,说明企业的资金流动性强,资产总额也在不断增长,非流动负债比流动负债额度小,表明该公司短期借款相对较多,这样短期借款到期时,企业付款压力会比较大。

股东权益也增长了8.59%,增长幅度相对较大,可以得出企业的营利性较好。

企业的现金及现金等价物有所下降,但是下降比率并不大,而且结合企业的现金比率超过了1来看,还是可以得出企业的流动性和变现能力是十分好的。

无形资产所占比重下降了27.94%,商誉下降了4.32%,这说明企业在发展过程中忽视了企业文化,这对企业长期的发展是不利的。

应收账款增长了17.49%,表明了该公司在应收账款上收回的速度加快,减少了坏账,这样容易维持公司资金流的稳定。

企业应付票据降低了50.44%,可以得出在这一年里,企业将前一年度票据付清,并且在这一年内无较大支出。

应交税费下降了30.85%,这与企业递延所得税资产的增加有关。

股本2014年与2013年相比有了一个飞速的增加,增长了186.09%,这表明公司的发展状况十分的好。

3.2资产负债表财务比率分析(纵向)通过上表我们可以知道该企业的流动比率2014年与2013年相比有小幅度下降,但是该企业的速动比率已经突破1.说明企业不仅有较强的变现能力,而且企业有足够的现金来偿还短期债务。

而且通过这两年可看出,该公司的流动比率较稳定说明企业的短期偿债能力比较强。

比较该企业的流动比率和速动比率,不难发现两者之间的差距不大。

两者的比率都在超过了1,并且稳定在1左右,这说明企业的存货周转较快。

即企业的销售情况良好。

现金比率在2013年到2014年间,比率是所下降的,但是,现金比率不是很低,这就意味着企业流动资产未能得到合理运用,而现金类资产获利能力低,这类资产金额太高会导致企业机会成本增加,对企业的发展是不利的。

所以该企业为了今后更好的发展,应降低现金比率的值。

企业的资产负债比率比较稳定,而且都在0.4以下,基本维持在0.3左右。

这说明该企业负债在资产总额中所占比率并不是很高,这个比率也一直保持在一个不是很低的数值。

能够保证企业的长期偿债能力。

这样对于企业债权人来说,他们所提供的信贷资金的安全性还是比较好的。