税收征管法管理概述

- 格式:pptx

- 大小:386.90 KB

- 文档页数:40

税收征管法解读规范税收征管税收是国家财政收入的重要来源,税收征管法作为税收法律的基本法,对于确保税收收入的合法性和规范性具有重要作用。

本文将对税收征管法进行解读,以规范税收征管工作。

第一章税收征管法的基本概述税收征管法是我国税收法律体系的重要组成部分,旨在规范税务机关的征管行为,保障纳税人的合法权益。

该法包括了税收征收的一般程序、纳税人的义务和权利、税务机关的职责等内容。

税收征管法的出台对于加强税收征管工作、提高税收征收效率具有重要意义。

第二章税收征收的一般程序按照税收征管法规定的程序,税务机关进行税收征收工作。

首先,税务机关应当依法设立与税收征管相关的内部制度,明确各部门职责和流程。

其次,纳税人在符合税收法律的前提下,自主申报纳税信息。

税务机关要对纳税人的申报信息进行审查核对,并及时向纳税人提供相关税收政策和咨询服务。

最后,纳税人缴纳应纳税款后,税务机关依法进行核算,并及时提供税款缴纳凭证。

第三章纳税人的义务和权利纳税人作为税收征管的主体,有着相应的义务和权利。

纳税人的义务主要包括准确申报纳税信息、按时缴纳税款、保存相关纳税记录等。

纳税人应当依法履行这些义务,否则将面临相应的法律责任。

同时,税收征管法也规定了纳税人的权利,包括知情权、申诉权、隐私保护权等。

税务机关要保障纳税人的权利,提供便利和支持。

第四章税务机关的职责税务机关是税收征管法规定的实施主体,承担着重要的职责。

税务机关应当依法履行征收管理职责,加强对纳税人的指导和服务,确保税收征管工作的顺利进行。

税务机关还应当加强内部管理,健全制度机制,提高工作效率和服务质量。

同时,税务机关还要依法处理税收违法行为,并加强对纳税人的教育和宣传,提高纳税人的自觉性。

第五章税收征管法的监督与保障税收征管法实施过程中需要有有效的监督与保障机制。

一方面,应建立健全税收征管法的执行监督制度,确保税务机关依法履职。

另一方面,要加强纳税人的监督权利,鼓励纳税人积极参与税收征管监督工作。

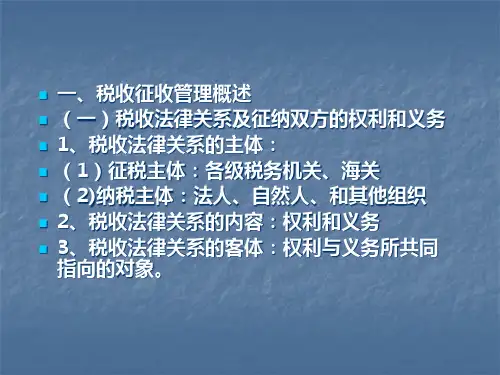

初级会计职称考试税收征收管理法律制度章节学习重点归纳第一节税收征收管理概述一、税收法律关系及征纳双方的权利与义务(一)税收法律关系重点是: 税收法律关系主体——征纳双方(1)征税主体。

包括各级税务机关、海关等。

(2)纳税主体。

包括法人、自然人和其他组织。

【提示】在税收法律关系中, 双方当事人虽然是行政管理者和被管理者的关系, 但法律地位是平等的。

(二)征纳双方的权利和义务(关注选择题)征纳双方权利和义务内容税务机关的权利和义务职权(6项)法规起草拟定权、税务管理权、税款征收权、税务检查、行政处罚权、其他(如估税权、代位权、撤销权等)。

【提示】税务检查职权, 包括查账权、场地检查权、询问权、责成提供资料权、存款账户核查权等。

义务宣传税法, 辅导纳税人依法纳税;为纳税人、扣缴义务人的情况保守秘密;进行回避的义务;受理减、免、退税及延期缴纳税款申请, 受理税务行政复议等义务。

纳税人、扣缴义务人的权利与义务权利知情权、要求秘密权、享受减税免税和出口退税权、多缴税款申请退还权、陈述与申辩权、要求税务机关承担赔偿责任权等。

义务按期办理税务登记、按规定设置账簿、按期办理纳税申报、按期缴纳或解缴税款、接受税务机关依法实行的检查等。

二、税款征收管理体制我国实行分税制财政管理体制。

税款征收机关包括各级税务机关及海关, 其各自征收范围的划分注意选择题(一)国家税务局系统主要负责下列税种的征收和管理:①增值税;②消费税;③车辆购置税;④中央企业所得税等。

(二)地方税务局系统主要负责下列税种的征收和管理:①营业税;②个人所得税;③第五章的小税种等。

(三)海关系统主要负责下列税收的征收和管理:①进出口关税;②对入境旅客行李物品和个人邮递物品征收的进口关税;③委托代征的进口环节消费税、增值税等。

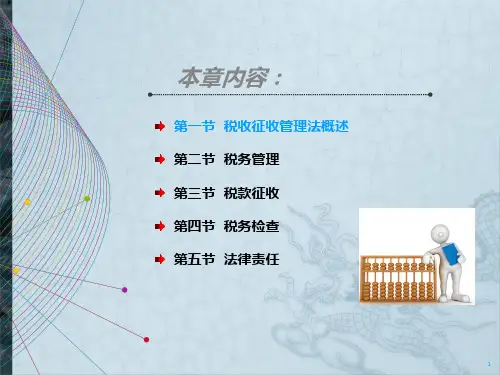

第二节税务管理一、税务管理概述税务管理主要包括税务登记管理、账簿和凭证管理、纳税申报等方面的内容。

二、税务登记管理(一)概述:1.税务登记范围——从事生产、经营的纳税人企业, 企业在外地设立的分支机构和从事生产、经营的场所, 个体工商户和从事生产、经营的事业单位, 都应当办理税务登记(统称从事生产、经营的纳税人)。

第十三章税收征收管理法(一)第一节税收征收管理法概述一、税收征收管理法的立法目的(考的概率很低,自行阅读)1.加强税收征收管理。

(首要目的)2.规范税收征收和缴纳行为。

3.保障国家收入。

4.保护纳税人的合法权益5.促进经济发展和社会进步。

二、税收征收管理法的适用范围1.《征管法》第二条规定:“凡依法由税务机关征收的各种税收的征收管理,均适用本法。

”2.由税务机关征收的费,如教育费附加,不适用《征管法》,不能采取《征管法》规定的措施。

3.海关征收和代征的税种(进口环节的增值税、消费税)也不适用《征管法》。

4.农税征收机关负责征收的耕地占用税、契税的征收管理,由国务院另行规定;【例-单选题】下列税费征收管理,符合《中华人民共和国税收征收管理法》的是()。

(2015)A.关税B.房产税C.教育费附加D.海关代征增值税网校答案:B网校解析:教育费附加属于费用,不适用征管法;海关征收的增值税和关税不适用征管法。

三、税收征收管理法的遵守主体(一)税务行政主体——税务机关包括:各级税务局、税务分局、税务所和省以下税务局的稽查局(二)税务行政管理相对人——纳税人、扣缴义务人和其他有关单位(三)有关单位和部门包括各级人民政府在内的有关单位和部门第二节税务管理【本节引言】1.本节知识框架税务管理包括:税务登记管理、账簿凭证管理、纳税申报管理一、税务登记管理【税务登记管理引言】1.税务登记管理知识框架税务登记管理包括:开业税务登记、变更税务登记、注销税务登记、停业复业登记、外出经营报验登记。

(一)开业税务登记:1.开业税务登记的对象开业税务登记的对象分为以下两类:(1)领取营业执照从事生产、经营的纳税人;其中包括:企业;企业在外地设立的分支机构和从事生产、经营的场所;个体工商户;从事生产、经营的事业单位。

(2)其他纳税人。

根据有关法规规定,不从事生产、经营,但依照法律、法规的规定负有纳税义务的单位和个人。

2.无需税务登记的对象国家机关、个人和无固定生产、经营场所的流动性农村小商贩,无需办理税务登记。

《税收学教程》第十六章税收征收管理071 税收征收管理法概述(——四级考点)1.税收征收管理是指税务机关以税收征收管理法为基础,对纳税人或扣缴义务人实施依法征税活动及其管理的总称。

它具体包括以下几项内容:(1)税务管理;(2)税款征收;(3)税务检查;(4)税务代理;(5)法律责任。

2.税收征收管理法的遵守主体分为以下三个方面:(1)税务行政主体(2)税务行政管理相对人(3)有关单位和部门072 税务管理(★三级考点)1.税务管理是税务机关在税收征收管理中对征纳过程实施的基础性的管理制度和管理行为,与税款征收、税务检查共同构成税收征收管理的重要内容。

2.税务登记是税务机关对纳税人的生产经营活动进行登记并据此对纳税人实施税务管理的一系列法定制度的总称。

税务登记是税收管理工作的首要环节,是征纳双方法律关系成立的依据和证明。

3.税务登记分开业税务登记、变更税务登记、注销税务登记和停业、复业登记四种。

4.账簿、凭证管理是继税务登记之后税收征收管理的又一个重要环节。

对纳税人的账簿、凭证进行管理,对于依法征税、依率计征,保证税收征收管理过程的连续性,具有重要的意义。

5.账簿是纳税人用来连续地登记和反映其各种经济业务的账册或簿籍,是编制报表的依据,也是保存会计数据资料的工具和载体。

6.凭证是纳税人用来记录经济业务、明确经济责任并据以登记账簿的书面证明。

7.对纳税人的财务会计制度及其处理办法的管理(1)备案制度。

(2)依照税收的规定计算纳税。

8.除法律、行政法规另有规定外,账簿、会计凭证、报表、完税凭证及其他有关资料应当保存10年。

纳税人不得伪造、变造或擅自销毁账簿、记账凭证、完税凭证及其他有关资料。

9.纳税申报是指纳税人在发生法定纳税义务后按照税法或税务机关规定的期限和内容向主管税务机关提交有关纳税书面报告的法律行为。

10.发票是指在购销商品、提供或者接受劳务和其他经营活动中,开具、收取的收付款凭证。

发票一般分为存根联、发票联、记账联三个联次,增值税专用发票还包括一个抵扣联。

税收征管法的具体内容税收是国家财政收入的重要来源,收税覆盖了几乎所有的商品种类,对每种商品都有些严格的税收标准。

税费的征收有些严格的法律规定,一切征税行为都是依法征收的,税收征管法就是依法征收的依据。

接下来,律伴小编将介绍一下税收征管法的具体内容。

一、税收征收管理法的适用范围《税收征管法》只适用于由税务机关负责征收的各种税收的征收管理,就现行有效税种而言,具体适用增值税、消费税、营业税、资源税、企业所得税、外商投资企业和外国企业所得税、个人所得税、土地使用税、土地增值税、城市房地产税房产税、车船使用税、车辆购置税、印花税、固定资产投资方向调节税(现已暂停征收)、城市维护建设税、筵席税、屠宰税、证券交易税等征收管理。

但是,中国同外国缔结的有关税收的条约、协定同该法有不同规定的,则依照有关条约、协定的规定办理。

二、税收征收管理法中华人民共和国税收征收管理法(1992年9月4日第七届全国人民代表大会常务委员会第二十七次会议通过根据1995年2月28日第八届全国人民代表大会常务委员会第十二次会议《关于修改〈中华人民共和国税收征收管理法〉的决定》修正 2001年4月28日第九届全国人民代表大会常务委员会第二十一次会议修订)第一章总则第一条为了加强税收征收管理,规范税收征收和缴纳行为,保障国家税收收入,保护纳税人的合法权益,促进经济和社会发展,制定本法。

第二条凡依法由税务机关征收的各种税收的征收管理,均适用本法。

第三条税收的开征、停征以及减税、免税、退税、补税,依照法律的规定执行;法律授权国务院规定的,依照国务院制定的行政法规的规定执行。

任何机关、单位和个人不得违反法律、行政法规的规定,擅自作出税收开征、停征以及减税、免税、退税、补税和其他同税收法律、行政法规相抵触的决定。

第四条法律、行政法规规定负有纳税义务的单位和个人为纳税人。

法律、行政法规规定负有代扣代缴、代收代缴税款义务的单位和个人为扣缴义务人。

纳税人、扣缴义务人必须依照法律、行政法规的规定缴纳税款、代扣代缴、代收代缴税款。