银行压力测试最终稿统计

- 格式:ppt

- 大小:5.24 MB

- 文档页数:7

中国建设银行压力测试分析报告——基于法定存款准备金率和人民币汇率变动1.中国建设银行简介中国建设银行(简称建设银行或建行,最初行名为中国人民建设银行,1996年3月26日更名为中国建设银行)成立于1954年(甲午年)10月1日,是股份制商业银行,是国有五大商业银行之一。

中国建设银行主要经营领域包括公司银行业务、个人银行业务和资金业务,中国内地设有分支机构14,121 家(2012年),在香港,台湾,墨尔本等地设有分行,拥有建信基金、建信租赁、建信信托、建信人寿、中德住房储蓄银行、建行亚洲、建行伦敦、建行俄罗斯、建行迪拜、建银国际等多家子公司,为客户提供全面的金融服务。

中国建设银行拥有广泛的客户基础,与多个大型企业集团及中国经济战略性行业的主导企业保持银行业务联系,营销网络覆盖全国的主要地区,于2013年6月末,市值为1,767 亿美元,居全球上市银行第五位。

2014年5月8日,2014福布斯全球企业2000强榜单出炉,建行蝉联全球第二大企业。

2.压力测试的定义压力测试能够用来测量设定意外事件发生所导致的风险因素变化给金融机构带来的潜在影响。

压力测试主要是基于历史或潜在的市场震荡数据,采用模拟方法或其他的统计方法,构造一个或一系列极端不利情景,考察在极端条件下,市场价格变化对资产组合的价值变化的“最坏情景”,用于设定风险价值的标准或风险约束,确定资产组合风险水平是否在风险承受能力之内。

3.压力测试基本流程1)确定测试对象本文确定的对象就是中国建设银行的整体信贷资产。

2)识别风险因子本文主要选取的风险因子是法定存款准备金率的变动和人民币汇率的变动。

3)压力情景设计压力测试中的压力情景有两种分析方法,即敏感性分析和情景分析。

本文采用情景分析。

4)情景的压力评估通过考察设定情景下建设银行资本充足率的变动情况,从而来判断银行面临的风险程度。

4.中国建设银行最近3年的资本充足率情况资本充足率是指商业银行持有的资本与商业银行风险加权资产之间的比率,是一种用来衡量银行资本与其风险加权资产负责规模是否相适应的指标,是在银行资产负债风险一定的情况下,衡量银行持有的资本金是否适当的指标。

建设银行压力测试分析报告2.压力测试的定义压力测试能够用来测量设定意外事件发生所导致的风险因素变化给金融机构带来的潜在影响。

压力测试主要是基于历史或潜在的市场震荡数据,采用模拟方法或其他的统计方法,构造一个或一系列极端不利情景,考察在极端条件下,市场价格变化对资产组合的价值变化的“最坏情景”,用于设定风险价值的标准或风险约束,确定资产组合风险水平是否在风险承受能力之内。

3.压力测试基本流程1)确定测试对象本文确定的对象就是中国建设银行的整体信贷资产。

2)识别风险因子本文主要选取的风险因子是法定存款准备金率的变动和人民币汇率的变动。

3)压力情景设计压力测试中的压力情景有两种分析方法,即敏感性分析和情景分析。

本文采用情景分析。

4)情景的压力评估通过考察设定情景下建设银行资本充足率的变动情况,从而来判断银行面临的风险程度。

4.中国建设银行最近3年的资本充足率情况资本充足率是指商业银行持有的资本与商业银行风险加权资产之间的比率,是一种用来衡量银行资本与其风险加权资产负责规模是否相适应的指标,是在银行资产负债风险一定的情况下,衡量银行持有的资本金是否适当的指标。

图1 中国建设银行最近三年资本充足率5.风险压力测试银行面临的风险分为三类,一是信用风险,二是市场风险,三是流动性风险。

其中本文分析市场风险和流动性风险,而法定存款准备金率变动属于流动性风险,人民币汇率变动属于市场风险,故本文的压力测试是基于法定存款准备金率变动和人民币汇率变动下进行的。

而全文计算的数据都是以建行2015年财务报表为基础的,其主要的资产负债项目如下图单位:百万人民币5.1 法定存款准备金率变动风险压力测试法定存款准备金率的调整主要通过控制商业的信贷规模和信用创造能力两种途径对其流动性产生影响:中央银行对法定存款准备金率上调,商业银行上缴中央银行的法定存款准备金数额会相应地增加,直接使商业银行的流动性遭受冻结;商业银行在中央银行的超额准备金减少,使其可贷资金数额和对企业的放款或对有价证券的投资降低;货币供应量也相应缩减。

中国建行压力测试分析报告——基于法定存款准备金率和人民币汇率变动1.中国建设银行简介中国建设银行(简称建设银行或建行,最初行名为中国人民建设银行, 1996 年 3 月 26 日更名为中国建设银行)成立于 1954 年(甲午年)10 月 1 日,是股份制商业银行,是国有五大商业银行之一。

中国建设银行主要经营领域包括公司银行业务、个人银行业务和资金业务,中国内地设有分支机构 14,121 家(2012 年),在香港,台湾,墨尔本等地设有分行,拥有建信基金、建信租赁、建信信托、建信人寿、中德住房储蓄银行、建行亚洲、建行伦敦、建行俄罗斯、建行迪拜、建银国际等多家子公司,为客户提供全面的金融服务。

中国建设银行拥有广泛的客户基础,与多个大型企业集团及中国经济战略性行业的主导企业保持银行业务联系,营销网络覆盖全国的主要地区,于 2013 年 6 月末,市值为 1,767 亿美元,居全球上市银行第五位。

2014 年 5 月 8 日, 2014 福布斯全球企业 2000 强榜单出炉,建行蝉联全球第二大企业。

2.压力测试的定义压力测试能够用来测量设定意外事件发生所导致的风险因素变化给金融机构带来的潜在影响。

压力测试主要是基于历史或潜在的市场震荡数据,采用模拟方法或其他的统计方法,构造一个或一系列极端不利情景,考察在极端条件下,市场价格变化对资产组合的价值变化的“最坏情景” 用于设定风险价值的标准或风险约束,确定资产组合风险水平是否在风险承,受能力之内。

3.压力测试基本流程1)确定测试对象本文确定的对象就是中国建设银行的整体信贷资产。

2)识别风险因子本文主要选取的风险因子是法定存款准备金率的变动和人民币汇率的变动。

3)压力情景设计压力测试中的压力情景有两种分析方法 , 即敏感性分析和情景分析。

本文采用情景分析。

4)情景的压力评估通过考察设定情景下建设银行资本充足率的变动情况,从而来判断银行面临的风险程度。

4. 中国建设银行最近 3 年的资本充足率情况资本充足率是指商业银行持有的资本与商业银行风险加权资产之间的比率,是一种用来衡量银行资本与其风险加权资产负责规模是否相适应的指标,是在银行资产负债风险一定的情况下,衡量银行持有的资本金是否适当的指标。

中国建设银行压力测试分析报告——基于法定存款准备金率与人民币汇率变动1、中国建设银行简介中国建设银行(简称建设银行或建行,最初行名为中国人民建设银行,1996年3月26日更名为中国建设银行)成立于1954年(甲午年)10月1日,就是股份制商业银行, 就是国有五大商业银行之一。

中国建设银行主要经营领域包括公司银行业务、个人银行业务与资金业务,中国内地设有分支机构14,121 家(2012年),在香港,台湾,墨尔本等地设有分行,拥有建信基金、建信租赁、建信信托、建信人寿、中德住房储蓄银行、建行亚洲、建行伦敦、建行俄罗斯、建行迪拜、建银国际等多家子公司,为客户提供全面得金融服务。

中国建设银行拥有广泛得客户基础,与多个大型企业集团及中国经济战略性行业得主导企业保持银行业务联系,营销网络覆盖全国得主要地区,于2013年6月末,市值为1,767 亿美元,居全球上市银行第五位。

2014年5月8日,2014福布斯全球企业2000强榜单出炉,建行蝉联全球第二大企业。

2、压力测试得定义压力测试能够用来测量设定意外事件发生所导致得风险因素变化给金融机构带来得潜在影响。

压力测试主要就是基于历史或潜在得市场震荡数据,采用模拟方法或其她得统计方法,构造一个或一系列极端不利情景,考察在极端条件下,市场价格变化对资产组合得价值变化得“最坏情景”,用于设定风险价值得标准或风险约束,确定资产组合风险水平就是否在风险承受能力之内。

3、压力测试基本流程1)确定测试对象本文确定得对象就就是中国建设银行得整体信贷资产。

2)识别风险因子本文主要选取得风险因子就是法定存款准备金率得变动与人民币汇率得变动。

3)压力情景设计压力测试中得压力情景有两种分析方法,即敏感性分析与情景分析。

本文采用情景分析。

4)情景得压力评估通过考察设定情景下建设银行资本充足率得变动情况,从而来判断银行面临得风险程度。

4、中国建设银行最近3年得资本充足率情况资本充足率就是指商业银行持有得资本与商业银行风险加权资产之间得比率,就是一种用来衡量银行资本与其风险加权资产负责规模就是否相适应得指标,就是在银行资产负债风险一定得情况下,衡量银行持有得资本金就是否适当得指标。

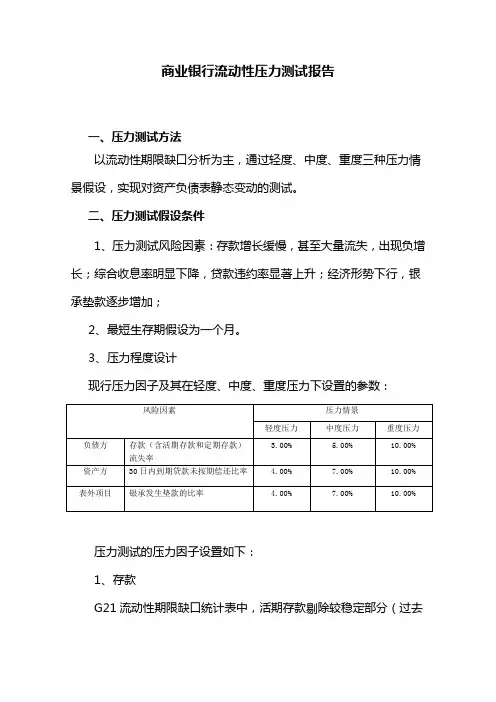

商业银行流动性压力测试报告一、压力测试方法以流动性期限缺口分析为主,通过轻度、中度、重度三种压力情景假设,实现对资产负债表静态变动的测试。

二、压力测试假设条件1、压力测试风险因素:存款增长缓慢,甚至大量流失,出现负增长;综合收息率明显下降,贷款违约率显著上升;经济形势下行,银承垫款逐步增加;2、最短生存期假设为一个月。

3、压力程度设计现行压力因子及其在轻度、中度、重度压力下设置的参数:压力测试的压力因子设置如下:1、存款G21流动性期限缺口统计表中,活期存款剔除较稳定部分(过去12个月中余额最少的一个月的存款余额)后,其余部分平均计入一年以内的各剩余期限内(以各时间期限占比进行分配)。

假设不存在提前支取等客户行为。

假设30日内到期存款的续存率为50%,续存的存款均在30日以上到期。

截止报告期,本行30日内到期存款为5040.05万元,假设50%的续存率在各期间均匀分布,各期间现金流入情况如下表所示:单位:万元(现金流入项)在计算存款流失率时,不包含30日内到期的存款。

存款流失按日平均分摊计入30日内的现金流。

截止报告期,本行剔除30日内到期存款后的存款总量为84859.66万元,按照设定的流失率计算现金流出情况如下表所示:单位:万元(现金流出)因存款流失以及30日内存款到期而减少缴存的法定存款准备金计入30日内的现金流入。

法定存款准备金率按目前执行利率7%计算。

各压力情况下法定存款准备金现金流入情况如下表所示:单位:万元(现金流入)注:法定存准返还基数=存款流失量+30日内存款到期量*50%2、贷款假设30日内到期贷款续贷率为50%。

续贷的贷款均在30日以上到期。

截止报告期,本行30日内到期的贷款总额为5335.4万元,将有2667.7万元需要续贷。

30日内到期贷款未按期偿还额如下表所示:单位:万元3、银承截止报告期,我行银承敞口未来一个月到期量为500万元,假设随着经济形势下行,在银承垫款不断增加的压力因子下,现金流出量如下表所示:单位:万元三、测试基础数据截至2019年四季度末,我行各项流动性监管指标均较为理想。

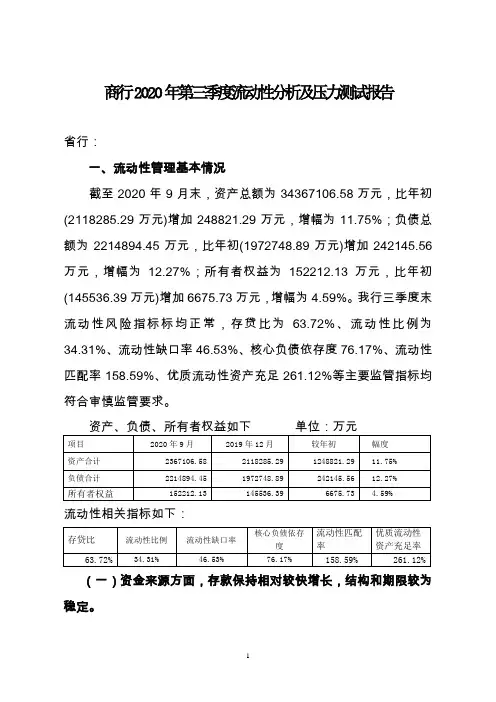

商行2020年第三季度流动性分析及压力测试报告省行:一、流动性管理基本情况截至2020年9月末,资产总额为34367106.58万元,比年初(2118285.29万元)增加248821.29万元,增幅为11.75%;负债总额为2214894.45万元,比年初(1972748.89万元)增加242145.56万元,增幅为12.27%;所有者权益为152212.13万元,比年初(145536.39万元)增加6675.73万元,增幅为4.59%。

我行三季度末流动性风险指标标均正常,存贷比为63.72%、流动性比例为34.31%、流动性缺口率46.53%、核心负债依存度76.17%、流动性匹配率158.59%、优质流动性资产充足261.12%等主要监管指标均符合审慎监管要求。

流动性相关指标如下:(一)资金来源方面,存款保持相对较快增长,结构和期限较为稳定。

截至2020年9月末, 各项存款余额为2120060.48万元,比年初(1915358.44万元)增加204702.04万元,增幅为10.69%。

从存款结构来看,其中,储蓄存款余额为1715633.55万元,比年初(1524840.82万元)增加190792.73万元,占各项存款的80.92%。

单位存款401826.04万元,较年初(387991.35万元)增加13834.69万元,占各项存款的18.95%;从存款期限来看,定期存款1281025.89万元,占比60.42%,存款的结构和期限稳定性相对较好。

核心负债依存度76.17%,距离到期日三个月以上的定期存款和活期存款中的稳定部分占比较高,中长期负债稳定性较好。

(二)资金运用方面,中长期占比相对较低。

截至本季末,各项贷款余额为1394971.67万元,比年初(1229654.99万元)增加165316.68万元,增幅为13.44%。

其中贴现及转贴现余额304018.14万元,比年初(288386.3万元)增加15631.83万元,增幅5.42%;中长期贷款余额为388803.43万元,较年初(329681.57万元)上升59121.86万元,增幅为17.93%;短期贷款余额为702150.11万元,较年初(611587.12万元)上升90562.99万元,增幅为14.81%。

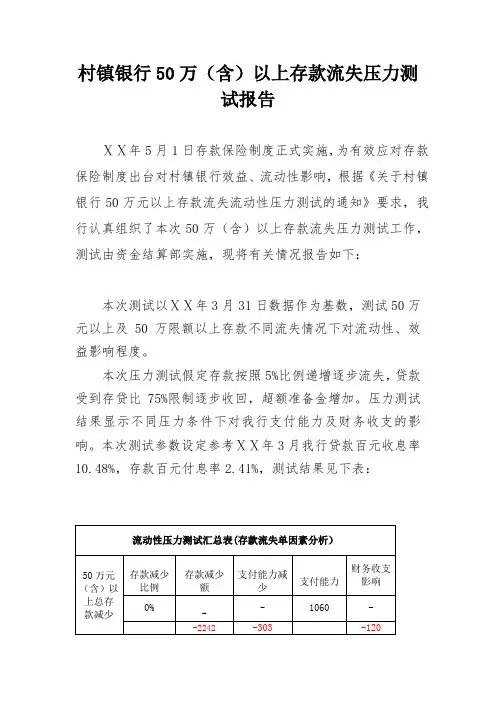

村镇银行50万(含)以上存款流失压力测试报告ⅩⅩ年5月1日存款保险制度正式实施,为有效应对存款保险制度出台对村镇银行效益、流动性影响,根据《关于村镇银行50万元以上存款流失流动性压力测试的通知》要求,我行认真组织了本次50万(含)以上存款流失压力测试工作,测试由资金结算部实施,现将有关情况报告如下:本次测试以ⅩⅩ年3月31日数据作为基数,测试50万元以上及50万限额以上存款不同流失情况下对流动性、效益影响程度。

本次压力测试假定存款按照5%比例递增逐步流失,贷款受到存贷比75%限制逐步收回,超额准备金增加。

压力测试结果显示不同压力条件下对我行支付能力及财务收支的影响。

本次测试参数设定参考ⅩⅩ年3月我行贷款百元收息率10.48%,存款百元付息率2.41%,测试结果见下表:流动性压力测试汇总表(存款流失单因素分析)50万元(含)以上总存款减少存款减少比例存款减少额支付能力减少支付能力财务收支影响0%-- 1060 --2242 -303 -1205% 75710% -4485 -605 454 -23920% -8969 -1211 -151 -47930% -13454 -1816 -757 -71840% -17939 -2422 -1362 -95750% -22423 -3027 -1968 -119760% -26908 -3633 -2573 -143670% -31393 -4238 -3178 -167580% -35877 -4843 -3784 -191516.52% -7409 -1065 -6 -395 44846.74 100% -44847 -6054 -4995 -239350万元限额以上存款减少存款减少比例存款减少额支付能力减少支付能力财务收支影响0% - - 995 0 5% -2140 -289 706 -114 10% -4280 -578 417 -228 20% -8559 -1156 -161 -457 30% -12839 -1733 -739 -685 40% -17119 -2311 -1316 -914 50% -21399 -2889 -1894 -1142 70% -29958 -4044 -3050 -1599 17.35% -7425 -1002 -8 -39642797 100% -42797 -5778 -4783 -2284一、压力测试情况结果通过两种种情景下的三项风险因素参数测试,针对50万(含)以上存款流失对我行支付能力影响较大。

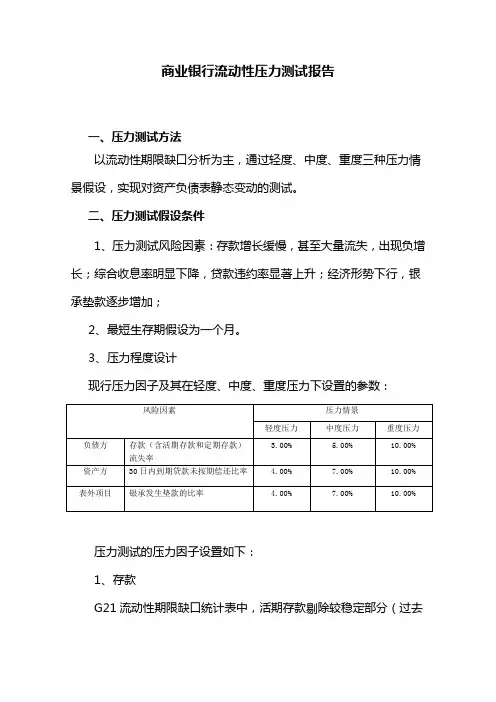

商业银行流动性压力测试报告一、压力测试方法以流动性期限缺口分析为主,通过轻度、中度、重度三种压力情景假设,实现对资产负债表静态变动的测试。

二、压力测试假设条件1、压力测试风险因素:存款增长缓慢,甚至大量流失,出现负增长;综合收息率明显下降,贷款违约率显著上升;经济形势下行,银承垫款逐步增加;2、最短生存期假设为一个月。

3、压力程度设计现行压力因子及其在轻度、中度、重度压力下设置的参数:压力测试的压力因子设置如下:1、存款G21流动性期限缺口统计表中,活期存款剔除较稳定部分(过去12个月中余额最少的一个月的存款余额)后,其余部分平均计入一年以内的各剩余期限内(以各时间期限占比进行分配)。

假设不存在提前支取等客户行为。

假设30日内到期存款的续存率为50%,续存的存款均在30日以上到期。

截止报告期,本行30日内到期存款为5040.05万元,假设50%的续存率在各期间均匀分布,各期间现金流入情况如下表所示:单位:万元(现金流入项)在计算存款流失率时,不包含30日内到期的存款。

存款流失按日平均分摊计入30日内的现金流。

截止报告期,本行剔除30日内到期存款后的存款总量为84859.66万元,按照设定的流失率计算现金流出情况如下表所示:单位:万元(现金流出)因存款流失以及30日内存款到期而减少缴存的法定存款准备金计入30日内的现金流入。

法定存款准备金率按目前执行利率7%计算。

各压力情况下法定存款准备金现金流入情况如下表所示:单位:万元(现金流入)注:法定存准返还基数=存款流失量+30日内存款到期量*50%2、贷款假设30日内到期贷款续贷率为50%。

续贷的贷款均在30日以上到期。

截止报告期,本行30日内到期的贷款总额为5335.4万元,将有2667.7万元需要续贷。

30日内到期贷款未按期偿还额如下表所示:单位:万元3、银承截止报告期,我行银承敞口未来一个月到期量为500万元,假设随着经济形势下行,在银承垫款不断增加的压力因子下,现金流出量如下表所示:单位:万元三、测试基础数据截至2019年四季度末,我行各项流动性监管指标均较为理想。

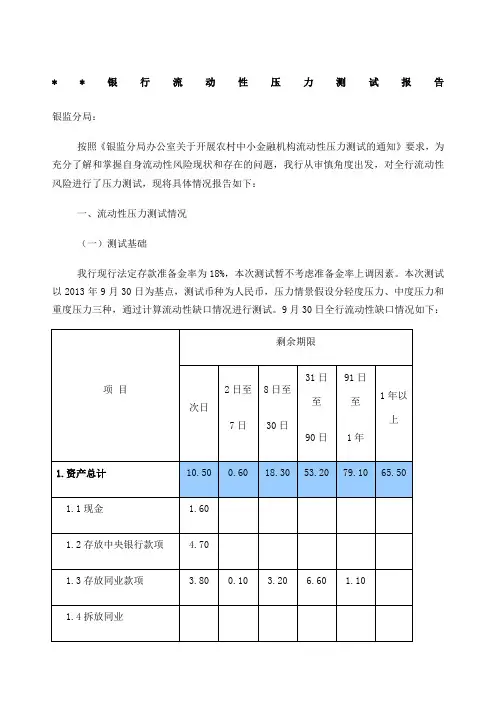

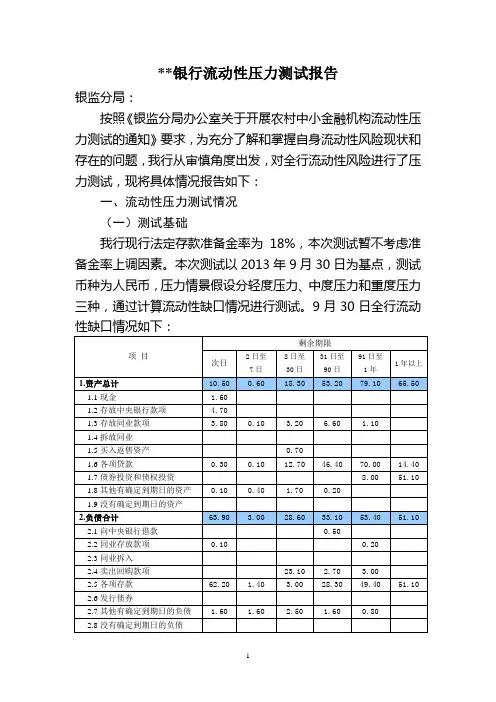

**银行流动性压力测试报告银监分局:按照《银监分局办公室关于开展农村中小金融机构流动性压力测试的通知》要求,为充分了解和掌握自身流动性风险现状和存在的问题,我行从审慎角度出发,对全行流动性风险进行了压力测试,现将具体情况报告如下:一、流动性压力测试情况(一)测试基础我行现行法定存款准备金率为18%,本次测试暂不考虑准备金率上调因素。

本次测试以2013年9月30日为基点,测试币种为人民币,压力情景假设分轻度压力、中度压力和重度压力三种,通过计算流动性缺口情况进行测试。

9月30日全行流动性缺口情况如下:可以看出,我行9月末除“8至30日”日累计到期期限缺口(剔除1年以上活期存款余额后)为负外,其他各期限缺口均为正,即流动性无缺口,总体流动性风险状况呈现良好、可控的态势。

(二)轻度压力下流动性风险测试情况1、风险因素2013年6月份,全国金融机构流动性吃紧,“钱荒”危机爆发,同业市场拆借利率畸高,直接导致我行批发性融资来源的可获得性大幅下降。

2、压力情景假设假设同业市场融资受阻,资金融入量仅为9月末余额的一半,即以融入资金偿还到期负债的能力下降,需要以本行流动性资产来偿还到期债务的压力加大,我行将期限内到期的“存放同业款项”和“买入返售资产”全部用于偿还到期“卖出回购款项”,压力下流动性缺口情况变化至下表所示:3、压力测试结果由上表可以看出,在轻度压力情景下,我行流动性累计到期期限缺口(剔除1年以上活期存款余额后)除“2-7日”为-2.5亿元外,其他各期限缺口均为正,即未来一天流动性无缺口;未来七天流动性缺口略小,应对无困难;未来一个月流动性无缺口,总体流动性风险状况仍然呈现良好、可控的态势。

4、应急计划针对剩余期限“2-7日”流动性-2.5亿元的缺口,我行可采取的应急计划包括:第一,可临时调用超额存款准备金偿还,按照人民银行要求,超额存款准备金应不低于人民币存款的1%,按我行9月末人民币存款195.45亿元计算,超额存款准备金应不低于1.96亿元,我行9月末超额存款准备金余额4.7亿元,可用部分为2.74亿元,足够偿还期限内到期负债。

**银行流动性压力测试报告银监分局:按照《银监分局办公室关于开展农村中小金融机构流动性压力测试的通知》要求,为充分了解和掌握自身流动性风险现状和存在的问题,我行从审慎角度出发,对全行流动性风险进行了压力测试,现将具体情况报告如下:一、流动性压力测试情况(一)测试基础我行现行法定存款准备金率为18%,本次测试暂不考虑准备金率上调因素。

本次测试以2013年9月30日为基点,测试币种为人民币,压力情景假设分轻度压力、中度压力和重度压力三种,通过计算流动性缺口情况进行测试。

9月30日全行流动可以看出,我行9月末除“8至30日”日累计到期期限缺口(剔除1年以上活期存款余额后)为负外,其他各期限缺口均为正,即流动性无缺口,总体流动性风险状况呈现良好、可控的态势。

(二)轻度压力下流动性风险测试情况1、风险因素2013年6月份,全国金融机构流动性吃紧,“钱荒”危机爆发,同业市场拆借利率畸高,直接导致我行批发性融资来源的可获得性大幅下降。

2、压力情景假设假设同业市场融资受阻,资金融入量仅为9月末余额的一半,即以融入资金偿还到期负债的能力下降,需要以本行流动性资产来偿还到期债务的压力加大,我行将期限内到期的“存放同业款项”和“买入返售资产”全部用于偿还到期“卖出回购款项”,3、压力测试结果由上表可以看出,在轻度压力情景下,我行流动性累计到期期限缺口(剔除1年以上活期存款余额后)除“2-7日”为-2.5亿元外,其他各期限缺口均为正,即未来一天流动性无缺口;未来七天流动性缺口略小,应对无困难;未来一个月流动性无缺口,总体流动性风险状况仍然呈现良好、可控的态势。

4、应急计划针对剩余期限“2-7日”流动性-2.5亿元的缺口,我行可采取的应急计划包括:第一,可临时调用超额存款准备金偿还,按照人民银行要求,超额存款准备金应不低于人民币存款的1%,按我行9月末人民币存款195.45亿元计算,超额存款准备金应不低于1.96亿元,我行9月末超额存款准备金余额4.7亿元,可用部分为2.74亿元,足够偿还期限内到期负债。

银行流动性压力测试报告银监分局:按照《银监分局办公室关于开展农村中小金融机构流动性压力测试的通知》要求,为充分了解和掌握自身流动性风险现状和存在的问题,我行从审慎角度出发,对全行流动性风险进行了压力测试,现将具体情况报告如下:一、流动性压力测试情况(一)测试基础我行现行法定存款准备金率为18%,本次测试暂不考虑准备金率上调因素。

本次测试以2013年9月30日为基点,测试币种为人民币,压力情景假设分轻度压力、中度压力和重度压力三种,通过计算流动性缺口情况进行测试。

9月30日全行流动性缺口情况如下:可以看出,我行9月末除“ 8至30日”日累计到期期限缺口(剔除1年以上活期存款余额后)为负外,其他各期限缺口均为正,即流动性无缺口,总体流动性风险状况呈现良好、可控的态势。

(二)轻度压力下流动性风险测试情况1、风险因素2013年6月份,全国金融机构流动性吃紧,“钱荒”危机爆发,同业市场拆借利率畸高,直接导致我行批发性融资来源的可获得性大幅下降。

2、压力情景假设假设同业市场融资受阻,资金融入量仅为9月末余额的一半,即以融入资金偿还到期负债的能力下降,需要以本行流动性资产来偿还到期债务的压力加大,我行将期限内到期的“存放同业款项”和“买入返售资产”全部用于偿还到期“卖出回购款项”,压力下流动性缺口情况变化至下表所示:3、压力测试结果由上表可以看出,在轻度压力情景下,我行流动性累计到期期限缺口(剔除1年以上活期存款余额后)除“ 2-7日”为-2.5亿元外,其他各期限缺口均为正,即未来一天流动性无缺口;未来七天流动性缺口略小,应对无困难;未来一个月流动性无缺口,总体流动性风险状况仍然呈现良好、可控的态势。

4 、应急计划针对剩余期限“ 2-7 日”流动性-2.5 亿元的缺口,我行可采取的应急计划包括:第一,可临时调用超额存款准备金偿还,按照人民银行要求,超额存款准备金应不低于人民币存款的1% ,按我行9 月末人民币存款195.45 亿元计算,超额存款准备金应不低于1.96 亿元,我行9 月末超额存款准备金余额4.7亿元,可用部分为2.74 亿元,足够偿还期限内到期负债。

银行流动性压力测试报告银监分局:按照银监分局办公室关于开展农村中小金融机构流动性压力测试的通知要求;为充分了解和掌握自身流动性风险现状和存在的问题;我行从审慎角度出发;对全行流动性风险进行了压力测试;现将具体情况报告如下:一、流动性压力测试情况一测试基础我行现行法定存款准备金率为18%;本次测试暂不考虑准备金率上调因素..本次测试以2013年9月30日为基点;测试币种为人民币;压力情景假设分轻度压力、中度压力和重度压力三种;通过计算流动性缺口情况进行测试..9月30日全行流动性缺口情况如下:可以看出;我行9月末除“8至30日”日累计到期期限缺口剔除1年以上活期存款余额后为负外;其他各期限缺口均为正;即流动性无缺口;总体流动性风险状况呈现良好、可控的态势..二轻度压力下流动性风险测试情况1、风险因素2013年6月份;全国金融机构流动性吃紧;“钱荒”危机爆发;同业市场拆借利率畸高;直接导致我行批发性融资来源的可获得性大幅下降..2、压力情景假设假设同业市场融资受阻;资金融入量仅为9月末余额的一半;即以融入资金偿还到期负债的能力下降;需要以本行流动性资产来偿还到期债务的压力加大;我行将期限内到期的“存放同业款项”和“买入返售资产”全部用于偿还到期“卖出回购款项”;压力下流动性缺口情况变化至下表所示:3、压力测试结果由上表可以看出;在轻度压力情景下;我行流动性累计到期期限缺口剔除1年以上活期存款余额后除“2-7日”为-2.5亿元外;其他各期限缺口均为正;即未来一天流动性无缺口;未来七天流动性缺口略小;应对无困难;未来一个月流动性无缺口;总体流动性风险状况仍然呈现良好、可控的态势..4、应急计划针对剩余期限“2-7日”流动性-2.5亿元的缺口; 我行可采取的应急计划包括:第一;可临时调用超额存款准备金偿还;按照人民银行要求;超额存款准备金应不低于人民币存款的1%;按我行9月末人民币存款195.45亿元计算;超额存款准备金应不低于1.96亿元;我行9月末超额存款准备金余额4.7亿元;可用部分为2.74亿元;足够偿还期限内到期负债..第二;我行持有至到期投资均为可以二级市场随时变现的债券;9月末;剔除在同业市场为了融资而质押的部分;可用债券余额为44.7亿元;为了偿还到期负债;我行可变卖部分债券以获得资金..第三;我行9月末贴现余额2.13亿元;我行可通过转贴现和再贴现方式变现资产..三中度压力下流动性风险测试情况1、风险因素2013年国内经济回暖速度缓慢;组织资金压力倍增;年内;我行存款月度间起伏较大;3、4、6、9月份存款均较上月有大幅下降;其中降幅最大的是3月末;存款较上月下降3.96亿元;其中零售存款即个人存款下降7.61亿元..2、压力情景假设假设外部经济持续下行;回暖迹象不明显;导致存款下降达到年内最大幅度;客户取现现象严重;即零售存款大量流失;以零售活期存款下降7.5亿元进行测算;我行活期存款中较为稳定部分将比前12个月中最低值还要低2.5亿元57.2-62.2-7.5=2.5;即一年以上活期存款余额为54.7亿元;同时为了足额兑付存款取现;我行流动性资产变现能力同时承受到压力..假设市场流动性尚可;我行能顺利从同业市场拆入T+0期限的资金来兑付到期负债;中度压力下流动性缺口情况变化至下表所示:3、压力测试结果由上表可以看出;在中度压力情景下;我行流动性累计到期期限缺口剔除1年以上活期存款余额后已略有压力;除“2-7日”和“8-30日”累计期限缺口分别为-1.1和-11.4亿元外;其他各期限缺口均为正;即未来一天流动性无缺口;未来七天流动性缺口略小;应对无困难;未来一个月流动性累计缺口额略大;需要采取一定的应急计划来应对..4、应急计划针对剩余期限“8-30日”流动性-11.4亿元的缺口;我行可采取的应急计划包括:第一;可临时调用超额存款准备金闲置部分2.74亿元..如考虑存款下降7.5亿元;超额做准备金因存款下降可用部分将增加1.35亿元..第二;在中度压力下;剔除在同业市场为了融资而质押的部分;可用债券余额为37.2亿元;为了偿还到期负债;我行可变卖部分债券以获得资金..第三;可通过转贴现和再贴现方式变现资产2.13亿元..第四;可考虑向央行短期借款来解决头寸不足的问题..四重度压力下流动性风险测试情况1、风险因素2013年国内经济持续下行;组织资金压力倍增的同时;国内金融市场流动性下降;外部融资困难..导致我行存款大幅下降的同时;批发性融资来源的可获得性也骤然下降..2、压力情景假设假设外部经济持续下行;导致存款下降达到年内最大幅度;即零售存款大量流失;以零售活期存款下降7.5亿元进行测算;我行活期存款中较为稳定部分将比前12个月中最低值还要低2.5亿元;即一年以上活期存款余额为54.7亿元;同时为了足额兑付存款取现;我行变现流动性资产变现能力同时承受到压力..假设市场流动性较差;我行不能从同业市场拆入资金来兑付到期负债;我行同时受到存款下降和同业负债到期且无资金获取来源的双重压力;重度压力下流动性缺口情况变化至下表所示:3、压力测试结果由上表可以看出;在重度压力情景下;我行流动性累计到期期限缺口剔除1年以上活期存款余额后已略有压力;仍然聚集在“8-30日”期限内;在未考虑到期“卖出回购资产”23.1亿元的基础上;累计期限缺口仍为-11.4亿元;如考虑到期“卖出回购资产”23.1亿元;我行采取将到期收回贷款暂不发放;用于抵补流动性缺口等措施;累计期限缺口约为-18.36亿元..即未来一天流动性无缺口;未来七天流动性缺口-0.24亿元;应对无困难;未来一个月流动性累计缺口额略大;需要采取一定的应急计划来应对..4、应急计划针对剩余期限“8-30日”流动性最高-18.36亿元的缺口; 我行可采取的应急计划包括:第一;可临时调用超额存款准备金闲置部分2.74亿元..如考虑存款下降7.5亿元;超额做准备金因存款下降可用部分将增加1.35亿元..第二;在重度压力下;剔除在同业市场为了融资而质押的部分;可用债券余额为30.3亿元;为了偿还到期负债;我行可变卖部分债券以获得资金..第三;可通过转贴现和再贴现方式变现资产2.13亿元..第四;可考虑向央行短期借款来解决头寸不足的问题..第五;可与优质客户进行协商;提前收回部分贷款用于应付流动性突发事件..二、流动性压力测试结果分析通过上述三种情况的压力测试结果可以看出;我行流动性整体状况良好;风险可控;应对计划能及时、充分化解风险..压力下;我行在未来一天内基本不会出现流动性缺口;未来七天内偶然会出现较小的流动性缺口;可轻松应对;未来一个月内有可能出现一定的现金流缺口;但通过应急计划的有效实施;可以及时控制和应对;不会形成流动性风险..通过压力测试;可以发现我行流动性缺口及风险主要集中在“8-30日”期限内;主要原因包括:一是受存贷款利率期限分档的客观影响;存贷款期限错配净额略高;客户偏好贷款期限6个月内居多;30天内期限贷款较少;6个月以上定期存款和活期存款较多..二是我行近年同业市场融资交易量大幅上升;“卖出回购款项”成交期限短期较多;集中在30天内;特别是T+0期限交易量大;短期负债到期偿还额相对较高..三是为了获取利润;资金融入和拆出期限错配净额略高;一般喜好“借短放长”;以获得利息差;增加了短期负债量..三、下一步工作打算从压力测试结果来看;在中度和重度压力下;全行将面临一定支付压力和流动性风险;流动性缺口略大..为了有效控制流动性风险发生和风险发生后及时应对;我行将从以下几方面着手;做好统筹安排和措施落实:一是要逐步健全应对流动性风险的预警机制;提高防范流动性风险的能力;严格按照银行流动性风险控制管理办法对全行流动性风险进行识别、计量、监测、控制和管理;坚持按规、快速、高效稳妥应对和处置各种流动性风险..二是针对银监部门1104报表中涉及的存贷比、超额备付率、流动性比率、流动性缺口率等指标;按期做好流动性指标预测;并安排专人就资金调剂、头寸匡算、紧急再贷款等方面做好沟通和协调工作;以便及时化解支付风险..三是努力调整贷款期限结构;积极营销3个月、1个月内临调贷款;减少期限较长各类贷款投放;在信贷投放方向、投放量、投放时间等方面做好统筹工作;如加大农户小额贷款投放量;合理制定贷款期限;努力提高信贷资金的到期变现能力;多举措实现资金的优化配置;以增强资金的效益性和流动性..四是加强主动负债能力;加强组织资金工作力度;大力拓展中间业务;加大票据业务开拓;努力增加保证金等存款;从长远角度增加资金来源、改变存款期限结构..特此报告;不当之处请指正..银行二〇一三年十一月六日。