第九章期权定价理论

- 格式:ppt

- 大小:3.77 MB

- 文档页数:43

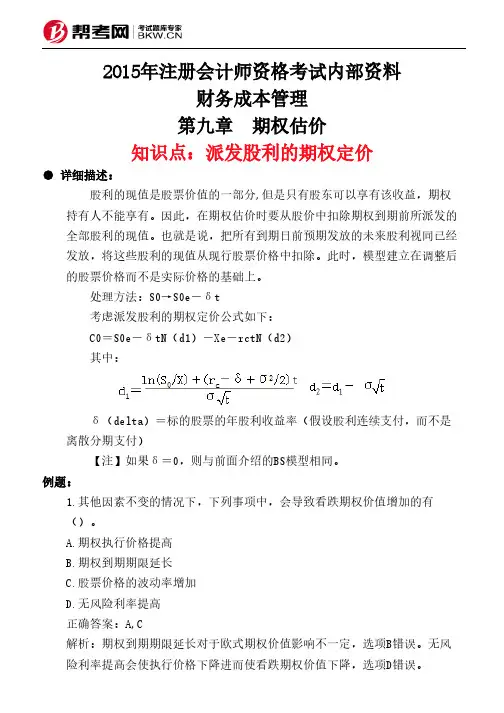

2015年注册会计师资格考试内部资料

财务成本管理

第九章 期权估价

知识点:派发股利的期权定价

● 详细描述:

股利的现值是股票价值的一部分,但是只有股东可以享有该收益,期权持有人不能享有。

因此,在期权估价时要从股价中扣除期权到期前所派发的全部股利的现值。

也就是说,把所有到期日前预期发放的未来股利视同已经发放,将这些股利的现值从现行股票价格中扣除。

此时,模型建立在调整后的股票价格而不是实际价格的基础上。

处理方法:S0→S0e-δt

考虑派发股利的期权定价公式如下:

C0=S0e-δtN(d1)-Xe-rctN(d2)

其中:

δ(delta)=标的股票的年股利收益率(假设股利连续支付,而不是离散分期支付)

【注】如果δ=0,则与前面介绍的BS模型相同。

例题:

1.其他因素不变的情况下,下列事项中,会导致看跌期权价值增加的有

()。

A.期权执行价格提高

B.期权到期期限延长

C.股票价格的波动率增加

D.无风险利率提高

正确答案:A,C

解析:期权到期期限延长对于欧式期权价值影响不一定,选项B错误。

无风险利率提高会使执行价格下降进而使看跌期权价值下降,选项D错误。

期权定价理论期权是一种独特的衍生金融产品,它使买方能够避免坏的结果,同时,又能从好的结果中获益。

金融期权创立于20世纪70年代,并在80年代得到了广泛的应用。

今天,期权已经成为所有金融工具中功能最多和最激动人心的工具。

因此,了解期权的定价对于了解几乎所有证券的定价,具有极其重要的意义。

而期权定价理论被认为是经济学中唯一一个先于实践的理论。

当布莱克(Black)和斯科尔斯(Scholes)于1971年完成其论文,并于1973年发表时,世界上第一个期权交易所——芝加哥期权交易所(CBOE)才刚刚成立一个月(1973年4月26日成立),定价模型马上被期权投资者所采用。

后来默顿对此进行了改进。

布莱克—斯科尔斯期权定价理论为金融衍生产品市场的快速发展奠定了基础。

期权定价理论并不是起源于布莱克—斯科尔斯定价模型(以下记为B—S定价模型)。

在此之前,许多学者都研究过这一问题。

最早的是法国数学家路易·巴舍利耶(Lowis Bachelier)于1900年提出的模型。

随后,卡苏夫(Kassouf,1969年)、斯普里克尔(Sprekle,1961年)、博内斯(Boness,1964年)、萨缪尔森(Samuelson,1965年)等分别提出了不同的期权定价模型。

但他们都没能完全解出具体的方程。

本讲主要讨论以股票为基础资产的欧式期权的B—S定价理论。

一、预备知识(一)连续复利我们一般比较熟悉的是以年为单位计算的利率,但在期权以与其它复杂的衍生证券定价中,连续复利得到广泛的应用。

因而,熟悉连续复利的计算是十分必要的。

假设数额为A 的资金,以年利率r 投资了n 年,如果利率按一年计一次算,则该笔投资的终值为n r A )1(+。

如果每年计m 次利息,则终值为:mnmr A )1(+。

当m 趋于无穷大时,以这种结果计息的方式就称为连续复利。

在连续复利的情况下,金额A 以利率r 投资n 年后,将达到:rn Ae 。

![期权定价模型_资产评估学--理论、方法与实务_[共3页]](https://uimg.taocdn.com/e65c15813c1ec5da51e27028.webp)

第九章期权定价模型在资产价值评估中的应用的资产的市场价格;标的资产价格的波动率;标的资产的收益;期权的执行价格;期权的有效期;无风险利率。

(一)标的资产的市场价格标的资产的市场价格的变动会影响到与它相关的期权的价格。

因为看涨期权的买方有权利按事先约定的价格和规定的时间,向期权卖方买入一定数量的标的资产,所以标的资产市场价格的上升会使看涨期权的价格上升。

因为看跌期权的买方有权利按事先约定的价格和规定的时间,向期权卖方卖出一定数量的标的资产,所以标的资产市场价格的上升会使看跌期权的价格下跌。

(二)标的资产价格的波动率标的资产价格的波动率是用来衡量标的资产未来价格不确定性的指标,当波动率增加时,标的资产价格大幅度上升或下降的机会也就随之增加。

对于标的资产的持有者来说,这两种价格变动趋势将相互抵消。

但对于看涨期权或看跌期权的持有者来说则不同。

看涨期权的持有者从标的资产价格上升中获利,当标的资产价格下降时,其最大损失就是期权费。

同理,看跌期权的持有者从标的资产价格下降中获利,当标的资产价格上升时,仅有有限的损失。

随着波动率的增加,看涨期权或看跌期权的价值都会增加。

(三)标的资产的收益由于标的资产分红付息将减少标的资产的价格,而执行价格并未进行调整,因此,在期权有效期内,标的资产产生收益将使看涨期权价格下降,而使看跌期权价格上升。

(四)期权的执行价格对于看涨期权而言,持有者获得了以固定价格购买标的资产的权利,期权价值随着执行价格的上升而降低;对于看跌期权而言,持有者获得了以固定价格出售标的资产的权利,期权价值随着执行价格的上升而上升。

(五)期权的有效期通常有效期越长,标的资产风险就越大,期权卖方亏损的风险也越大,其期权价格也就越高。

对于美式期权而言,由于买主有权在期权有效期内的任何一天行使买卖的权利,有效期越长,期权买方获利机会就越大,而且,有效期长的期权包含了有效期短的期权的所有执行机会,因此,有效期越长,期权价格也越高。

第九章期权定价理论1.股票期权的货币时间价值在期满前总是______________。

2.如果期权是_____________,期权的内在价值为零。

3.如果股票价格上升,则股票的看跌期权价格__________,它的看涨期权价格_____________。

4.股票看跌期权价格_____________相关于股价,___________相关于执行价格。

5.在布莱克-舒尔斯期权定价模型中,所有输入因素都可直接观察到,除了___________。

6.看涨期权的套期交易率是_________,看跌期权的套期交易率是___________。

7.股票看涨期权的弹性总是___________。

8.股票看跌期权的弹性总是___________。

1.在到期日前_____________A 看涨期权的内在价值总比实际价值大B看涨期权的内在价值总是正的C 看涨期权的实际价值比内在价值大D 看涨期权的内在价值总比时间价值大2.看涨期权的套期保值率总是___________A 等于1B 大于1C 介于0-1之间D介于1-0之间3.相对于欧式看跌期权来说,美式看跌期权______________A 价值较低B 价值较高C有同样的价值 D 总是早一些实施4.一个6月期的美式看涨期权,期权价格为35美元。

现在的股价为43美元,期权溢价为12美元,则看涨期权的内在价值是_____________A 12美元B 8美元C 0美元D 23美元5.如果无风险利率为6%,那么对于同种股票,相同实施价格和到期日的看跌期权的价值是___________A 3美元B 2.02美元C 12D 5.25美元6.如果公司突然宣布,从今日起三个月后首次付息,你可预料__________A 看涨期权价格上升B看涨期权价格下降C 看涨期权价格不变D 看跌期权价格下降布莱克-舒尔斯期权定价模型可以为美式期权进行定价. 二叉树数值定价方法计算超过50次以上,可以得到与布莱克-舒尔斯期权定价模型相同的数值. 二叉树数值定价方法在对美式期权定价时具有简述期权价格与到期时间,以及发行股票的易变性和实施价格之间的关系。

期权定价理论期权定价理论是衡量期权合约价格的数学模型。

它基于一系列假设和推导出的公式,通过评估期权的相关因素来确定其合理的市场价格。

这些因素包括标的资产价格、期权执行价格、期限、波动率以及无风险利率等。

期权的定价理论中最著名的模型是布莱克-斯科尔斯模型(Black-Scholes Model)。

该模型基于以下假设:市场无摩擦,即不存在交易费用和税收;标的资产价格服从连续时间的几何布朗运动;期权可以在任意时间点以市场价格进行买卖。

布莱克-斯科尔斯模型通过以下公式计算欧式期权的价格:C = S0 * N(d1) - X * e^(-r * T) * N(d2)其中,C是期权的市场价格,S0是标的资产的当前价格,N()是标准正态分布函数,d1和d2分别是两个维度上的标准正态分布变量,X是期权的行权价格,r是无风险利率,T是期权剩余时间。

布莱克-斯科尔斯模型的原理是通过构建组合,使得期权价格与标的资产价格的变动相对冲,从而消除风险。

通过调整组合中的权重,可以确定合理的期权价格。

这一模型在市场上得到广泛应用,被视为期权定价的标准模型之一。

除了布莱克-斯科尔斯模型外,还有其他一些期权定价模型,如考虑股息的期权定价模型、跳跃扩散模型等。

这些模型在不同情况下,可以更准确地预测期权价格。

需要注意的是,期权定价理论是基于一系列假设和前提条件建立的。

市场实际情况中可能存在不符合这些假设的情况,因此实际期权价格可能与模型计算结果存在一定的差异。

此外,期权定价也受到市场供求关系、交易量以及市场情绪等因素的影响。

总之,期权定价理论是一种基于数学模型的方法,用于评估期权合约的合理价格。

布莱克-斯科尔斯模型是最著名的期权定价模型之一,通过构建相对冲抗风险的组合来确定期权价格。

然而,需要注意实际市场中的差异和其他影响因素。

期权定价理论是金融衍生品定价的核心理论之一,它对金融市场的有效运行和风险管理起着重要作用。

期权是一种约定,赋予期权持有人在未来某个特定时间以特定价格买入或卖出某个标的资产的权利,而不是义务。

第九章期权定价的有限差分方法在本章中,我们将给出几个简单的例子来说明基于偏微分方程(PDE)框架的期权定价方法。

具体的方法的是利用第五章中讲述的有限差分方法来解决Black-scholes偏微分方程。

在9.1节中,我们会回顾衍生品定价的数值解法以及指出如何利用适当的边界条件来模拟一个特定的期权。

在9.2节中我们将会应用简单的显式(差分)方法来求解一个简单的欧式期权。

正如你已熟知的那样,这种方法只能解出一些可以从金融角度来解释的不稳定的数值解。

在9.3节中我们将可以看到使用完全的隐式方法可以解决这种不稳定问题。

在9.4节中我们将介绍Crank-Nicolson方法在障碍期权定价中的应用,它可以看做是一种显式与完全隐式方法的混合。

最后,在9.5节中,我们会看到迭代松弛方法可以用于解决使用全隐式方法来解决美式期权定价时由于存在提前执行的可能性而导致的自由边界问题。

9.1 使用有限差分法解BS方程在2.6.2节中,我们给出了一个标的资产在时间t的价格为)(tS的期权,该期权的价格是一个函数),S(tf满足偏微分方程(tSf,且),(9.1)通过不同的边界条件可以让这个方程刻画不同的期权的特征。

在某些地方可能因为假设的改变或者对路径依赖的改变而导致方程式的具体形式改变,但是此处仅仅作为一个起点,帮助读者了解如何应用基于有限差分方法来解决期权定价的问题。

正如我们在第五章中遇到的情况那样,要用有限差分方法来解偏微分方程,在此处我们必须建立资产价格和时间的离散网格。

设T是期权的到期日,而Smax是一个足够大的资产价格,在我们所考虑的时间范围内,)(tS的数值不能超过Smax。

设定Smax是因为偏微分方程的区域关于资产价格是无边界的。

但是为了达到计算的目的,必须要求它是有界的。

Smax相当于+∞。

网格通过点(S,t)取得,其中(S,t)满足δ,M=S=SS,Sδ,Sδ2,……,maxδ。

tN=t, tδ,tδ22,……,T=本章中使用网格符号为,我们回顾一下(9.1)方程式的几种不同解法:向前差分向后差分中心(或对称)差分对于第二个差分式子,有至于究竟采用哪种方法进行离散化,我们将在后面的实际操作过程中对显式和隐式的方法作出详细的阐述说明。

第九章期权定价有限差分方法第九章期权定价的有限差分方法在本章中,我们将给出几个简单的例子来说明基于偏微分方程(PDE)框架的期权定价方法。

具体的方法的是利用第五章中讲述的有限差分方法来解决Black-scholes偏微分方程。

在9.1节中,我们会回顾衍生品定价的数值解法以及指出如何利用适当的边界条件来模拟一个特定的期权。

在9.2节中我们将会应用简单的显式(差分)方法来求解一个简单的欧式期权。

正如你已熟知的那样,这种方法只能解出一些可以从金融角度来解释的不稳定的数值解。

在9.3节中我们将可以看到使用完全的隐式方法可以解决这种不稳定问题。

在9.4节中我们将介绍Crank-Nicolson方法在障碍期权定价中的应用,它可以看做是一种显式与完全隐式方法的混合。

最后,在9.5节中,我们会看到迭代松弛方法可以用于解决使用全隐式方法来解决美式期权定价时由于存在提前执行的可能性而导致的自由边界问题。

9.1使用有限差分法解BS方程在2.6.2节中,我们给出了一个标的资产在时间的价格为的期权,该期权的价格是一个函数,且满足偏微分方程(9.1)通过不同的边界条件可以让这个方程刻画不同的期权的特征。

在某些地方可能因为假设的改变或者对路径依赖的改变而导致方程式的具体形式改变,但是此处仅仅作为一个起点,帮助读者了解如何应用基于有限差分方法来解决期权定价的问题。

正如我们在第五章中遇到的情况那样,要用有限差分方法来解偏微分方程,在此处我们必须建立资产价格和时间的离散网格。

设T是期权的到期日,而Smax是一个足够大的资产价格,在我们所考虑的时间范围内,的数值不能超过Smax。

设定Smax是因为偏微分方程的区域关于资产价格是无边界的。

但是为了达到计算的目的,必须要求它是有界的。

Smax相当于+∞。

网格通过点(S,t)取得,其中(S,t)满足,,,……,,,,2,……,。

本章中使用网格符号为,我们回顾一下(9.1)方程式的几种不同解法:向前差分向后差分中心(或对称)差分对于第二个差分式子,有至于究竟采用哪种方法进行离散化,我们将在后面的实际操作过程中对显式和隐式的方法作出详细的阐述说明。

2015年注册会计师资格考试内部资料

财务成本管理

第九章 期权估价

知识点:布莱克—斯科尔斯期权定价模型

● 详细描述:

一、布莱克—斯科尔斯期权定价模型假设

(1)在期权寿命期内,买方期权标的股票不发放股利,也不做其他分配;

(2)股票或期权的买卖没有交易成本;

(3)短期的无风险利率是已知的,并且在期权寿命期内保持不变;

(4)任何证券购买者能以短期的无风险利率借得任何数量的资金;

(5)允许卖空,卖空者将立即得到卖空股票当天价格的资金;

(6)看涨期权只能在到期日执行;

(7)所有者证券交易都是连续发生的,股票价格随机游走。

二、布莱克—斯科尔斯期权定价模型

布莱克—斯科尔斯期权定价模型的公式如下:

例题:

1.利用布莱克一斯科尔斯期权定价模型估算期权价值时,下列表述不正确的

是()。

A.在标的股票派发股利的情况下对期权估价时,要从估价中扣除期权到期日

前所派发的全部股利的现值

B.在标的股票派发股利的情况下对期权估价时,要从估价中加上期权到期日前所派发的全部股利的现值

C.模型中的无风险利率应采用国库券按连续复利计算的到期收益率

D.股票收益率的标准差可以使用连续复利的历史收益率来确定

正确答案:B

解析:股利的现值是股票价值的一部分,但是只有股东可以享有该收益,期权持有人不能享有。

因此,在期权估价时要从股价中扣除期权到期日前所派发的全部股利的现值。