上海建工2020年上半年管理水平报告

- 格式:rtf

- 大小:276.48 KB

- 文档页数:12

证券代码:600170 证券简称:上海建工公告编号:临2020-024债券代码:143977 债券简称:18沪建Y1

债券代码:136955 债券简称:18沪建Y3

上海建工集团股份有限公司

2020年第一季度新签合同情况及重大项目进展情况公告

一、公司2020年第一季度新签订单情况

2020年1月至3月,上海建工集团股份有限公司(简称“公司”)及下属子公司累计新签合同金额为人民币590.33亿元,较上年同期减少约35.84%。

前述新签合同总额中,建筑施工业务累计新签592项合同,合同额约为412.00亿元;设计咨询业务累计新签812项合同,合同额约为56.10亿元;建筑相关工业业务合同额约为52.34亿元;房产预售合同额约为9.75亿元;城市建设投资业务合同额约为

47.82亿元;其他业务合同额约为12.32亿元。

二、截至2020年3月末,公司本年新签重大项目进展情况

以上数据为阶段性统计数据,由于存在各种不确定性,可能与定期报告披露的数据存在差异。

特此公告。

上海建工集团股份有限公司董事会

2020年4月18日。

上海建工2023年上半年决策水平报告一、实现利润分析2022年上半年利润总额亏损35,189.67万元,2023年上半年扭亏为盈,盈利136,090.89万元。

利润总额主要来自于内部经营业务。

2022年上半年营业利润亏损34,837.2万元,2023年上半年扭亏为盈,盈利133,012.4万元。

在营业收入迅速扩大的同时,企业在扭亏的基础上实现了较大幅度的利润增长,企业经营状况明显改善。

二、成本费用分析上海建工2023年上半年成本费用总额为14,275,714.85万元,其中:营业成本为13,267,734万元,占成本总额的92.94%;销售费用为34,083.33万元,占成本总额的0.24%;管理费用为384,483.99万元,占成本总额的2.69%;财务费用为115,668.31万元,占成本总额的0.81%;营业税金及附加为33,898.27万元,占成本总额的0.24%;研发费用为439,846.94万元,占成本总额的3.08%。

2023年上半年销售费用为34,083.33万元,与2022年上半年的24,286.21万元相比有较大增长,增长40.34%。

从销售费用占销售收入比例变化情况来看,2023年上半年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2023年上半年管理费用为384,483.99万元,与2022年上半年的343,627.51万元相比有较大增长,增长11.89%。

2023年上半年管理费用占营业收入的比例为2.66%,与2022年上半年的3.46%相比有所降低,降低0.8个百分点。

三、资产结构分析上海建工2023年上半年资产总额为35,546,394.34万元,其中流动资产为26,455,076.47万元,主要以货币资金、存货、合同资产为主,分别占流动资产的26.99%、24.11%和21.03%。

非流动资产为9,091,317.87万元,主要以其他非流动资产、长期应收款、长期股权投资为主,分别占非流动资产的33.59%、23.48%和10.71%。

上海建工2020年一季度财务分析综合报告上海建工2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为33,897.42万元,与2019年一季度的201,841.37万元相比有较大幅度下降,下降83.21%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年一季度营业成本为3,715,277.19万元,与2019年一季度的4,260,757.76万元相比有较大幅度下降,下降12.8%。

2020年一季度销售费用为11,981.38万元,与2019年一季度的15,202.2万元相比有较大幅度下降,下降21.19%。

2020年一季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,企业市场销售形势迅速恶化,并引起盈利能力的下降,应当采取措施,调整销售力量和战略。

2020年一季度管理费用为164,802.69万元,与2019年一季度的157,666.59万元相比有所增长,增长4.53%。

2020年一季度管理费用占营业收入的比例为4.06%,与2019年一季度的3.35%相比有所提高,提高0.72个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2020年一季度财务费用为47,805.6万元,与2019年一季度的39,630.86万元相比有较大增长,增长20.63%。

三、资产结构分析与2019年一季度相比,2020年一季度存货占营业收入的比例明显下降。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,上海建工2020年一季度是有现金支付能力的。

企业内部资料,妥善保管第1 页共4 页。

上海建工2020年上半年现金流量报告

一、现金流入结构分析

2020年上半年现金流入为13,504,341.56万元,与2019年上半年的11,866,808.2万元相比有较大增长,增长13.80%。

企业通过销售商品、提供劳务所收到的现金为10954391.76万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的81.12%。

但是,由于企业当期经营活动现金流出大于经营活动现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了1847032.70万元的资金缺口,

二、现金流出结构分析

2020年上半年现金流出为14,501,318.72万元,与2019年上半年的12,637,818.19万元相比有较大增长,增长14.75%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的76.91%。

内部资料,妥善保管第1 页共4 页。

2020年建筑公司上半年工作总结【4篇】“回首过去,是为了更好地面向未来。

盘点自己一年的收获,无疑是一件愉快的事情,就像农人手捧着粮食,心里充满欣喜;盘点自己一年的工作,同时也是一件痛苦的事情,想想开初自己的雄心壮志和种种计划,有的没能付诸于实施,或者虽然实施了,却效果不那么理想,也不得不让人遗憾。

好在我们还有将来,日子还在延续,总结经验和教训,必将有利于自己的前行。

光阴似箭,日月如梭。

转眼间,我们建筑业既将告别硕果累累的2017年,迎来充满活力,充满挑战的2018年。

在突飞猛进,日新月异的今天,建筑业正以它崭新的姿态,推动着社会的进步,创造着世界的文明,去迎接着人类更美好的未来。

我从事建筑业三十多年了,深深的热爱着自己的专业。

作为项目总监,我坚持强调以合同管理为主线,以质量控制为中心,实行规范化管理。

建设单位和施工单位都没有过电话和文字投诉,未被公司巡检考评为C类或D类,杜绝了安全质量事故的发生。

从而使监管工作得以顺利进行。

一.在担任公司项目巡视检查工作中去年11月至今年的4月公司派我到技术部做巡检,走遍了全川各地,在项目巡视检查中;不怕苦不怕累,以查带纠,互相学习,共同提高,每周均超量完成了公司下达的巡检任务。

一心为公司着想,巡检时为了节约成本经费,精打细算,从未超标准为个人享受,有时为了节俭20元钱就要跑几处才住下休息吃饭,最大努力为公司考虑。

巡检中监理业务水平和思想素质都受到了各项目部和大多数总监的好评。

一.担任项目总监中1.担任项目总监以来,始终贯彻了“严格监理,热情服务‘的宗旨。

严格科学的贯彻执行建设工程相关的法律,法规,标准,规范。

严格的遵守公正,诚信,科学的工作准则,以取信于业主和施工方。

在我的带领下,项目部全体人员能团结一心,在工作中兢兢业业、一丝不苟、尽心尽职,从不记较个人得失。

不管烈日炎炎,还是狂风大雨,工作中没有一声怨言。

在日常的加班加点(晚上10点多钟验收钢筋)、节假日正常上班没有补贴和加班费,为公司的荣誉而任劳任怨的付出。

上海建工2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为1,082,624.46万元,2020年上半年已经取得的短期带息负债为2,723,906.67万元。

2.长期资金需求

该企业长期资金需求为1,356,646.02万元,2020年上半年已有长期带息负债为5,479,414.5万元。

3.总资金需求

该企业的总资金需求为2,439,270.48万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为4,820,361.55万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是5,094,369.97万元,实际已经取得的短期带息负债为2,723,906.67万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为5,094,369.97万元,企业有能力在3年之内偿还的贷款总规模为5,231,374.17万元,在5年之内偿还的贷款总规模为5,505,382.59万元,当前实际的带息负债合计为8,203,321.17万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要4.39个分析期。

只是负债率相对较高,盈利水平在下降,如果经营及盈利状况发生逆转会存在资金链断裂风险。

资金链断

内部资料,妥善保管第1 页共6 页。

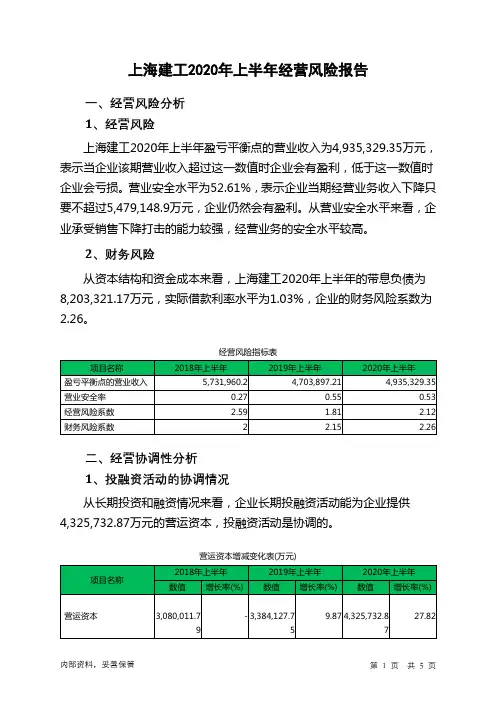

上海建工2020年上半年经营风险报告

一、经营风险分析

1、经营风险

上海建工2020年上半年盈亏平衡点的营业收入为4,935,329.35万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为52.61%,表示企业当期经营业务收入下降只要不超过5,479,148.9万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,上海建工2020年上半年的带息负债为8,203,321.17万元,实际借款利率水平为1.03%,企业的财务风险系数为2.26。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供

4,325,732.87万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共5 页。

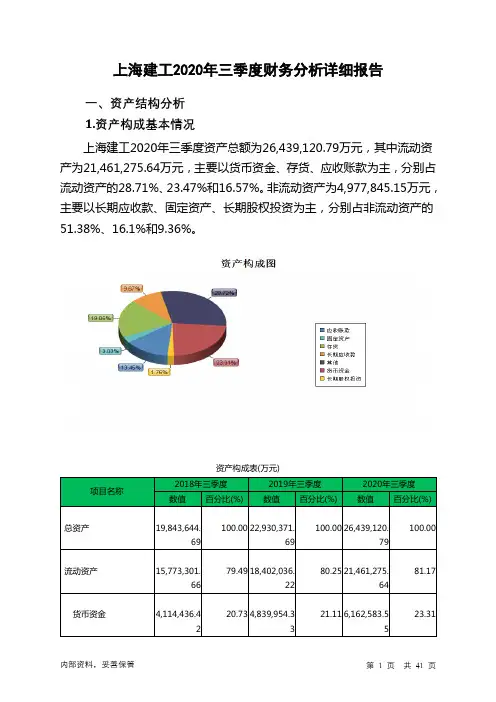

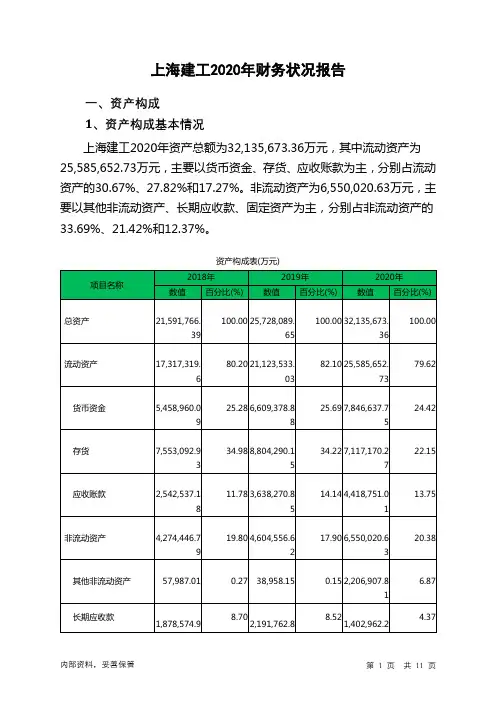

上海建工2020年财务状况报告一、资产构成1、资产构成基本情况上海建工2020年资产总额为32,135,673.36万元,其中流动资产为25,585,652.73万元,主要以货币资金、存货、应收账款为主,分别占流动资产的30.67%、27.82%和17.27%。

非流动资产为6,550,020.63万元,主要以其他非流动资产、长期应收款、固定资产为主,分别占非流动资产的33.69%、21.42%和12.37%。

资产构成表(万元)4 2 5固定资产809,544.52 3.75773,403.943.01810,292.212.522、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的32.03%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产17,317,319.6 100.00 21,123,533.03100.00 25,585,652.73100.00货币资金5,458,960.09 31.52 6,609,378.8831.29 7,846,637.7530.67存货7,553,092.93 43.62 8,804,290.1541.68 7,117,170.2727.82应收账款2,542,537.18 14.68 3,638,270.8517.22 4,418,751.0117.27其他应收款 3.74 2.37 693,919.4 2.713、资产的增减变化2020年总资产为32,135,673.36万元,与2019年的25,728,089.65万元相比有较大增长,增长24.91%。

4、资产的增减变化原因以下项目的变动使资产总额增加:其他非流动资产增加2,167,949.67万元,货币资金增加1,237,258.87万元,应收账款增加780,480.16万元,其他应收款增加193,429.46万元,长期股权投资增加113,359.17万元,投资性房地产增加93,915.95万元,无形资产增加90,967.84万元,其他流动资产增加85,670.91万元,商誉增加45,612.2万元,固定资产增加36,888.27万元,一年内到期的非流动资产增加34,312.74万元,递延所得税资产增加27,965.79万元,在建工程增加23,361.19万元,长期待摊费用增加18,578.29万元,共计增加4,949,750.5万元;以下项目的变动使资产总额减少:应收股利减少290.75万元,预付款项减少6,203.94万元,应收利息减少8,718.5万元,应收票据减少14,808.44万元,交易性金融资产减少51,846.79万元,长期应收款减少788,800.56万元,存货减少1,687,119.88万元,共计减少2,557,788.87万元。

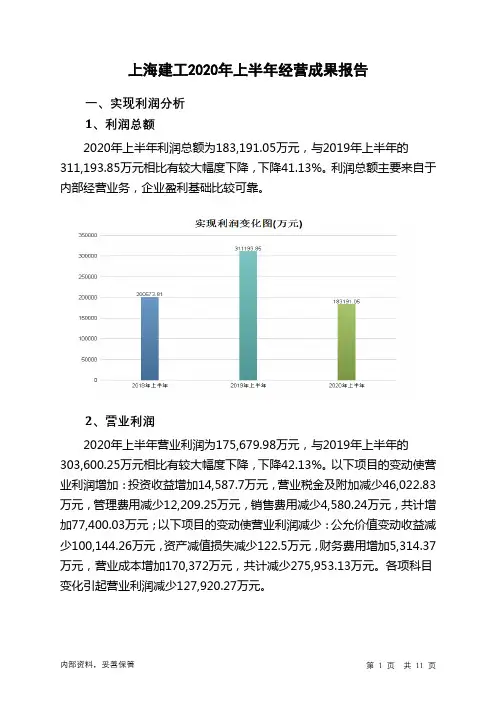

上海建工2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为183,191.05万元,与2019年上半年的311,193.85万元相比有较大幅度下降,下降41.13%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

营业收入增长不大,营业利润却大幅度下降,企业成本费用支出增长过快,应注意加强企业内部管理特别是成本费用管理。

二、成本费用分析2020年上半年营业成本为9,563,715.49万元,与2019年上半年的9,393,343.49万元相比有所增长,增长1.81%。

2020年上半年销售费用为26,091.87万元,与2019年上半年的30,672.11万元相比有较大幅度下降,下降14.93%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年上半年管理费用为275,467.28万元,与2019年上半年的287,676.54万元相比有所下降,下降4.24%。

2020年上半年管理费用占营业收入的比例为2.65%,与2019年上半年的2.78%相比变化不大。

企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

2020年上半年财务费用为84,871.48万元,与2019年上半年的79,557.11万元相比有较大增长,增长6.68%。

三、资产结构分析2020年上半年存货占营业收入的比例明显下降。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

与2019年上半年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,上海建工2020年上半年是有现金支付能力的,其现内部资料,妥善保管第1 页共4 页。