2018年10月1日后最全个税、工资表、年终奖EXCEL计算公式(含年终奖陷阱)

- 格式:xlsx

- 大小:223.45 KB

- 文档页数:4

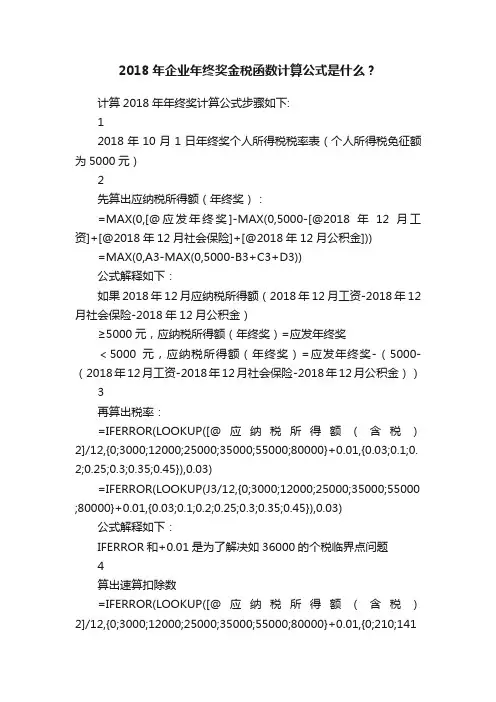

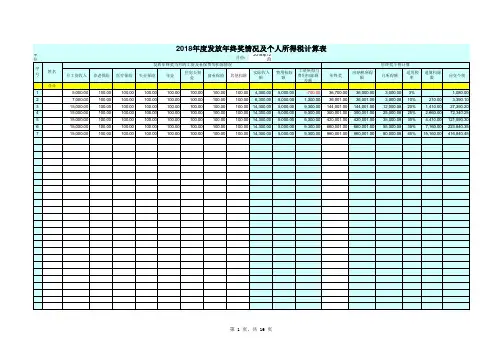

2018年企业年终奖金税函数计算公式是什么?计算2018年年终奖计算公式步骤如下:12018年10月1日年终奖个人所得税税率表(个人所得税免征额为5000元)2先算出应纳税所得额(年终奖):=MAX(0,[@应发年终奖]-MAX(0,5000-[@2018年12月工资]+[@2018年12月社会保险]+[@2018年12月公积金])) =MAX(0,A3-MAX(0,5000-B3+C3+D3))公式解释如下:如果2018年12月应纳税所得额(2018年12月工资-2018年12月社会保险-2018年12月公积金)≥5000元,应纳税所得额(年终奖)=应发年终奖<5000元,应纳税所得额(年终奖)=应发年终奖-(5000-(2018年12月工资-2018年12月社会保险-2018年12月公积金))3再算出税率:=IFERROR(LOOKUP([@应纳税所得额(含税)2]/12,{0;3000;12000;25000;35000;55000;80000}+0.01,{0.03;0.1;0. 2;0.25;0.3;0.35;0.45}),0.03)=IFERROR(LOOKUP(J3/12,{0;3000;12000;25000;35000;55000 ;80000}+0.01,{0.03;0.1;0.2;0.25;0.3;0.35;0.45}),0.03)公式解释如下:IFERROR和+0.01是为了解决如36000的个税临界点问题4算出速算扣除数=IFERROR(LOOKUP([@应纳税所得额(含税)2]/12,{0;3000;12000;25000;35000;55000;80000}+0.01,{0;210;1410;2660;4410;7160;15160}),0)=IFERROR(LOOKUP(J3/12,{0;3000;12000;25000;35000;55000 ;80000}+0.01,{0;210;1410;2660;4410;7160;15160}),0)公式解释如下:IFERROR和+0.01是为了解决如36000的个税临界点问题5算出个人所得税:=ROUND(MAX((([@应纳税所得额(含税)2]/12>{0;3000;12000;25000;35000;55000;80000})*{0.03;0.1;0.2;0. 25;0.3;0.35;0.45})*[@应纳税所得额(含税)2]-{0;210;1410;2660;4410;7160;15160}),2)=ROUND(MAX(((J3/12>{0;3000;12000;25000;35000;55000;8 0000})*{0.03;0.1;0.2;0.25;0.3;0.35;0.45})*J3-{0;210;1410;2660;4410;7160;15160}),2)也可以用这个公式,比较容易理解,不过工资表需要比较多列,一般不采用6最后算出实发年终奖=[@应发年终奖]-[@个人所得税2]。

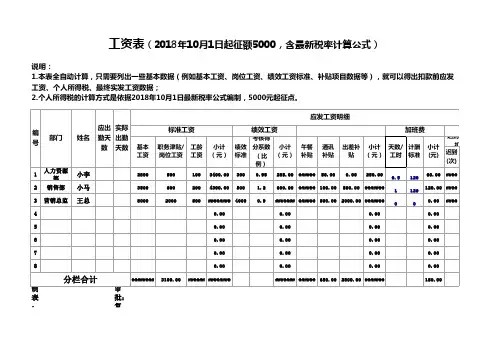

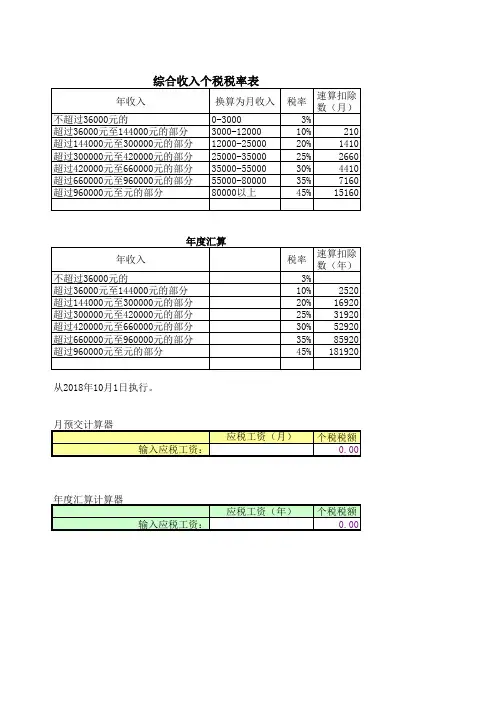

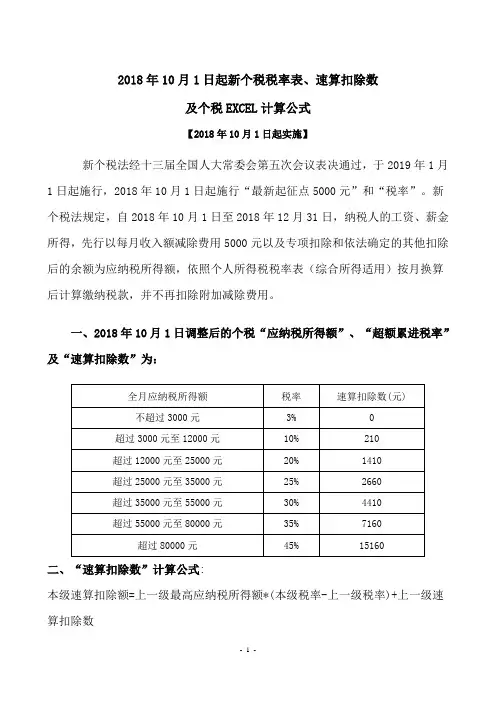

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00 超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00 超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00 超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00 超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为: 0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7 160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

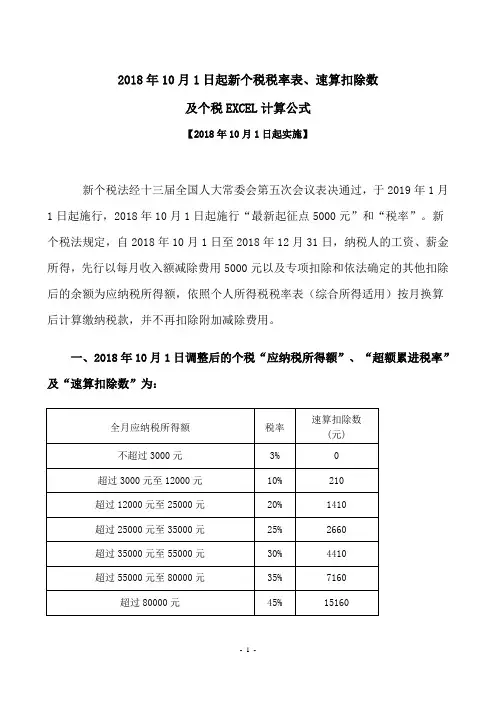

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为:0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

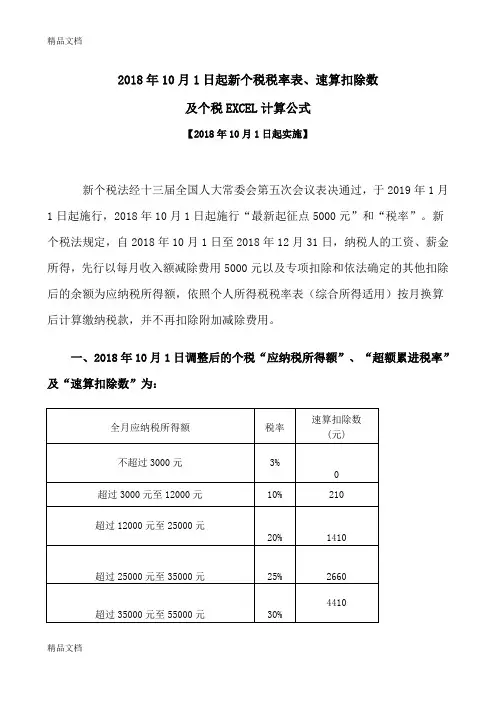

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为:0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

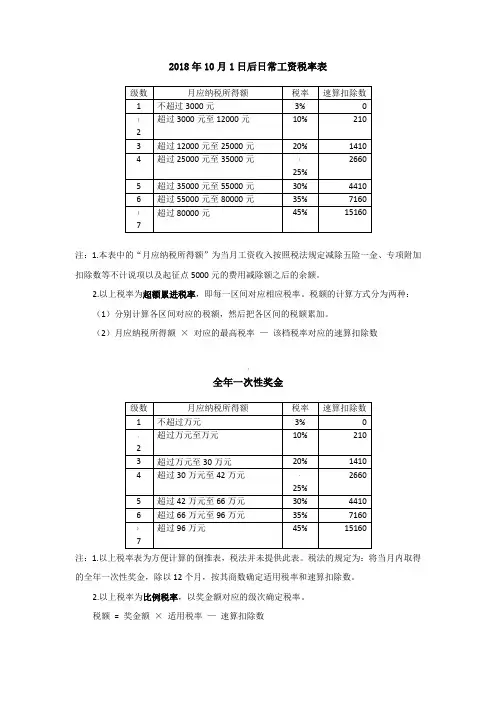

2018年10月1日后日常工资税率表

注:1.本表中的“月应纳税所得额”为当月工资收入按照税法规定减除五险一金、专项附加扣除数等不计说项以及起征点5000元的费用减除额之后的余额。

2.以上税率为超额累进税率,即每一区间对应相应税率。

税额的计算方式分为两种: (1)分别计算各区间对应的税额,然后把各区间的税额累加。

(2)月应纳税所得额 × 对应的最高税率 —

该档税率对应的速算扣除数

:

全年一次性奖金

注:1.以上税率表为方便计算的倒推表,税法并未提供此表。

税法的规定为:将当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

2.以上税率为比例税率,以奖金额对应的级次确定税率。

税额 = 奖金额 × 适用税率 — 速算扣除数

举例:奖金额为36000元,税额= 36000 ×3% - 0 = 1080

奖金额为36001,税额= 36001 ×10% - 210 =

3.如果当月工资薪金所得低于税法规定的费用扣除额(5000)的,适用公式为:

应纳税额=(当月取得全年一次性奖金一当月工资薪金应纳税所得额与费用扣除额的差额)×适用税率一速算扣除数。

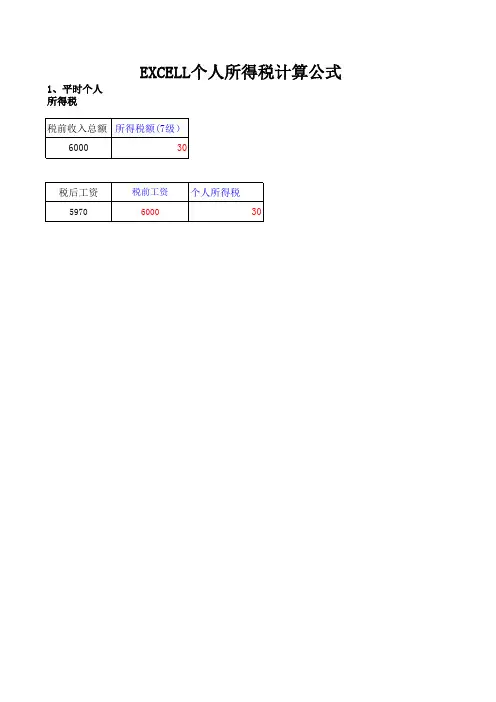

个人所得税和年终奖所得税计算公式2018应纳税所得额 = 工资收入金额-各项社会保险费-起征点(5000元) 应纳税额 = 应纳税所得额 x 税率-速算扣除数说明:如果计算的是外籍人士(包括港、澳、台),则个税起征点也设为5000元。

征缴个人所得税的计算方法,个人所得税费用扣除标准原来是3500,十三届全国人大常委会第五次会议27日再次审议个人所得税法修正案草案,草案维持一审时“综合所得(包括工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得)减除费用标准从3500元提高至5000元”的规定,同时个人所得税税率及级数保持不变,扩大3%、10%、20%三档低税率的级距。

新增了专项附加扣除项目,包括:子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金以及赡养老人支出(2019/01/01后扣除)。

使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数全月应纳税所得额=(应发工资-五险一金)-5000实发工资=应发工资-五险一金-缴税个税起征点2018个人所得税是对个人(自然人)取得的各项所得征收的一种所得税。

个人所得税起征点是指国家为了完善税收体制,更好的进行税制改革,而制定的税收制度。

2018年6月19日,十三届全国人大常委会第三次会议召开,个人所得税免征额拟调至5000元。

2018年8月底,调查显示,大部分网民希望提高个税起征点。

2018年8月27日十三届全国人大常委会第五次会议通过了关于修改《个人所得税法》的决定,并于2018年10月1日起过渡施行,2019年1月1日起正式施行。

个人所得税税率表2018小编辛苦精心为各位网友准备了2018年最新个人所得税税率表,个税税率表,5000元起征点,包括工资税率表、年终奖税率表、劳务税率表,个体户税率表等,简单实用的表格,让您更容易看懂税率表。

综合所得适用综合所得,4项劳动性所得(工薪所得、劳务报酬所得、稿酬所得、特许权使用费所得)。