梁俊娇 第五章 企业所得税的税收筹划4节

- 格式:ppt

- 大小:1.35 MB

- 文档页数:89

第1章税收筹划基础思考题1.为什么有效的税收筹划和税负最小化不同?税收仅仅是众多经营成本中的一种。

在税收筹划过程中必须考虑到所有成本,要实施某些税收筹划方案,可能会带来极大的商业重组成本。

在交易成本高昂的社会里,税负最小化策略的实施可能会因非税因素而引发大量成本.例如,预期雇主的税率下一期会上升,而雇员的税率保持不变,雇主将雇员的报酬递延到下一期支付能够节约雇主的税收支出。

但在这种情况下,一旦公司破产,雇员将处于无法获得支付的风险之下。

雇员可能据此要求一个额外的报酬(风险报酬),以补偿其额外承担的风险。

因此,税负最小化策略可能并不尽如人意。

企业税收筹划的目的是减轻税收负担.但是,税收负担的减轻是以企业整体收益增长为前提的,税收负担的减轻并不等于企业总体利益最大化,也就是纳税最少的方案并不一定是财务利益最大化的方案.因此,企业在进行税收筹划时,不能只从税收角度考虑,还应结合自身业务的发展,以利润不断增长为最终目标。

2.为什么税收筹划者不仅要知道某一特定交易对其本身的税收影响,还要知道对其他交易方的税收影响?请举例加以说明。

在市场经济条件下,企业作为市场经济中的一个参与者,其利益的得失往往影响其他市场交易者.企业通过税收筹划降低了自己的税收负担,但有可能造成了其他交易方税收负担的上升,从而引发交易成本的提高,进而影响企业自身的经营行为或使交易费用增加,最终降低企业的经营利润。

因此,在税收筹划时,应设计、选择使其他交易各方税收负担保持不变甚至降低的税收筹划方案,因为只有这种使其他交易方利益不受损的方案才是切实可行的方案。

例如,在增值税纳税筹划中,一方由于增值率较高在纳税人筹划中选择成为小规模纳税人,虽然降低了自身的税负,但由于小规模纳税人不得自行开具增值税专用发票,在销货时购货方无法抵扣该项交易的进项税额,即便小规模纳税人申请代开专用发票,购货方也只能抵扣小额进项税额,这便使得交易对方的税负有了一定增加。

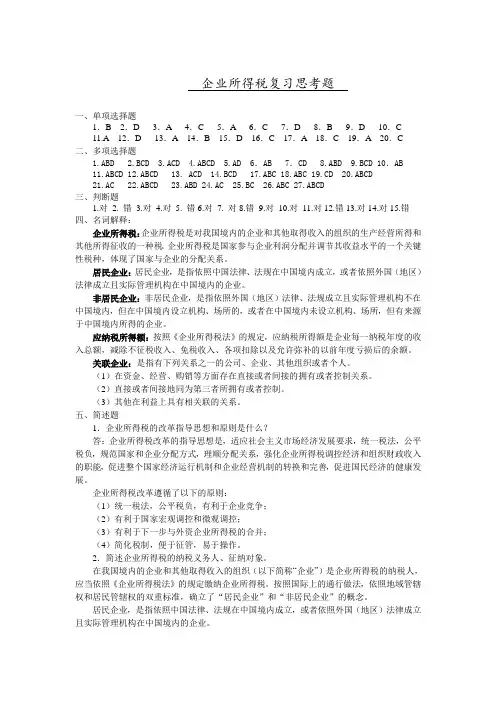

企业所得税复习思考题一、单项选择题1.B 2.D 3.A 4.C 5.A 6.C 7.D 8.B 9.D 10.C11.A 12.D 13.A 14.B 15.D 16.C 17.A 18.C 19.A 20.C二、多项选择题1.ABD2.BCD3.ACD4.ABCD5.AD 6.AB 7.CD 8.ABD 9.BCD 10.AB11.ABCD 12.ABCD 13. ACD 14.BCD 17.ABC 18.ABC 19.CD 20.ABCD21.AC 22.ABCD 23.ABD 24.AC 25.BC 26.ABC 27.ABCD三、判断题1.对2. 错3.对4.对5. 错6.对7. 对8.错9.对10.对11.对12.错13.对14.对15.错四、名词解释:企业所得税:企业所得税是对我国境内的企业和其他取得收入的组织的生产经营所得和其他所得征收的一种税。

企业所得税是国家参与企业利润分配并调节其收益水平的一个关键性税种,体现了国家与企业的分配关系。

居民企业:居民企业,是指依照中国法律、法规在中国境内成立,或者依照外国(地区)法律成立且实际管理机构在中国境内的企业。

非居民企业:非居民企业,是指依照外国(地区)法律、法规成立且实际管理机构不在中国境内,但在中国境内设立机构、场所的,或者在中国境内未设立机构、场所,但有来源于中国境内所得的企业。

应纳税所得额:按照《企业所得税法》的规定,应纳税所得额是企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额。

关联企业:是指有下列关系之一的公司、企业、其他组织或者个人。

(1)在资金、经营、购销等方面存在直接或者间接的拥有或者控制关系。

(2)直接或者间接地同为第三者所拥有或者控制。

(3)其他在利益上具有相关联的关系。

五、简述题1.企业所得税的改革指导思想和原则是什么?答:企业所得税改革的指导思想是,适应社会主义市场经济发展要求,统一税法,公平税负,规范国家和企业分配方式,理顺分配关系,强化企业所得税调控经济和组织财政收入的职能,促进整个国家经济运行机制和企业经营机制的转换和完善,促进国民经济的健康发展。

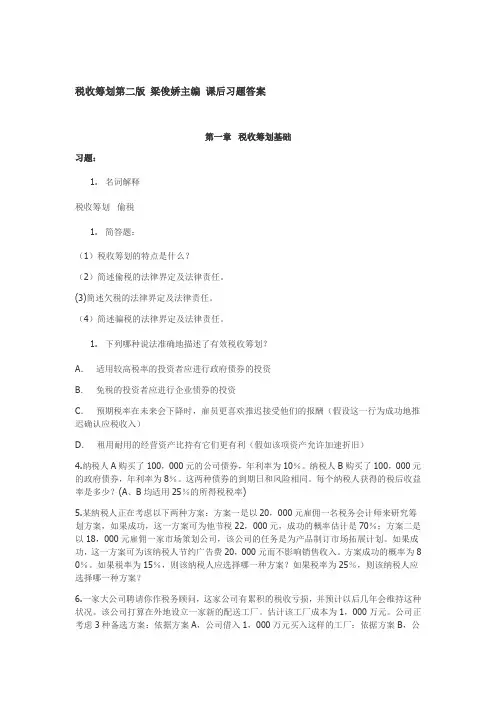

税收筹划第二版梁俊娇主编课后习题答案第一章税收筹划基础习题:1.名词解释税收筹划偷税1.简答题:(1)税收筹划的特点是什么?(2)简述偷税的法律界定及法律责任。

(3)简述欠税的法律界定及法律责任。

(4)简述骗税的法律界定及法律责任。

1.下列哪种说法准确地描述了有效税收筹划?A.适用较高税率的投资者应进行政府债券的投资B.免税的投资者应进行企业债券的投资C.预期税率在未来会下降时,雇员更喜欢推迟接受他们的报酬(假设这一行为成功地推迟确认应税收入)D.租用耐用的经营资产比持有它们更有利(假如该项资产允许加速折旧)4.纳税人A购买了100,000元的公司债券,年利率为10%。

纳税人B购买了100,000元的政府债券,年利率为8%。

这两种债券的到期日和风险相同。

每个纳税人获得的税后收益率是多少?(A、B均适用25%的所得税税率)5.某纳税人正在考虑以下两种方案:方案一是以20,000元雇佣一名税务会计师来研究筹划方案,如果成功,这一方案可为他节税22,000元,成功的概率估计是70%;方案二是以18,000元雇佣一家市场策划公司,该公司的任务是为产品制订市场拓展计划。

如果成功,这一方案可为该纳税人节约广告费20,000元而不影响销售收入。

方案成功的概率为8 0%。

如果税率为15%,则该纳税人应选择哪一种方案?如果税率为25%,则该纳税人应选择哪一种方案?6.一家大公司聘请你作税务顾问,这家公司有累积的税收亏损,并预计以后几年会维持这种状况。

该公司打算在外地设立一家新的配送工厂。

估计该工厂成本为1,000万元。

公司正考虑3种备选方案:依据方案A,公司借入1,000万元买入这样的工厂;依据方案B,公司发行普通股票筹款1,000万元购买这样的工厂;依据方案C,公司向当前所有者租用这样的工厂。

公司要求你准备一份简要的报告,勾勒出每种方案的税收结果。

在报告中,请你推荐从税收上讲最有效的方案。

7.论述题:(1)论述税收筹划的意义(2)论述税收筹划应注意的问题参考答案:1.税收筹划是指在纳税行为发生之前,在不违反法律、法规的前提下,通过对纳税主体的经营活动或投资行为等涉税事项做出事先安排,以达到少缴税和递延缴纳税收的一系列谋划活动。

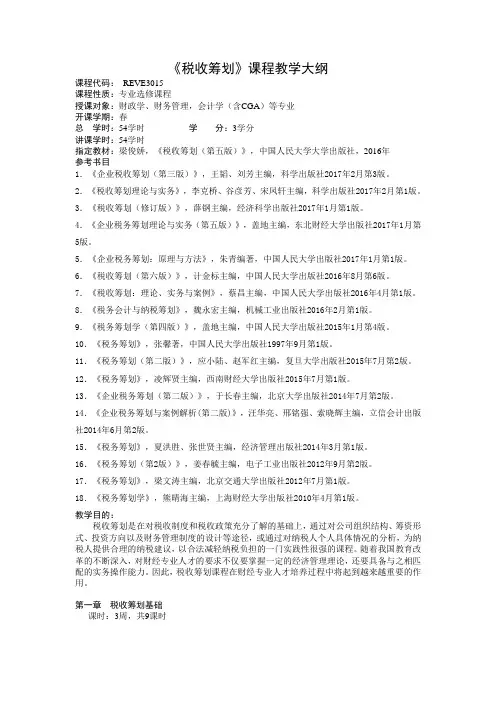

《税收筹划》课程教学大纲课程代码:REVE3015课程性质:专业选修课程授课对象:财政学、财务管理,会计学(含CGA)等专业开课学期:春总学时:54学时学分:3学分讲课学时:54学时指定教材:梁俊娇,《税收筹划(第五版)》,中国人民大学大学出版社,2016年参考书目1.《企业税收筹划(第三版)》,王韬、刘芳主编,科学出版社2017年2月第3版。

2.《税收筹划理论与实务》,李克桥、谷彦芳、宋凤轩主编,科学出版社2017年2月第1版。

3.《税收筹划(修订版)》,薛钢主编,经济科学出版社2017年1月第1版。

4.《企业税务筹划理论与实务(第五版)》,盖地主编,东北财经大学出版社2017年1月第5版。

5.《企业税务筹划:原理与方法》,朱青编著,中国人民大学出版社2017年1月第1版。

6.《税收筹划(第六版)》,计金标主编,中国人民大学出版社2016年8月第6版。

7.《税收筹划:理论、实务与案例》,蔡昌主编,中国人民大学出版社2016年4月第1版。

8.《税务会计与纳税筹划》,魏永宏主编,机械工业出版社2016年2月第1版。

9.《税务筹划学(第四版)》,盖地主编,中国人民大学出版社2015年1月第4版。

10.《税务筹划》,张馨著,中国人民大学出版社1997年9月第1版。

11.《税务筹划(第二版)》,应小陆、赵军红主编,复旦大学出版社2015年7月第2版。

12.《税务筹划》,凌辉贤主编,西南财经大学出版社2015年7月第1版。

13.《企业税务筹划(第二版)》,于长春主编,北京大学出版社2014年7月第2版。

14.《企业税务筹划与案例解析(第二版)》,汪华亮、邢铭强、索晓辉主编,立信会计出版社2014年6月第2版。

15.《税务筹划》,夏洪胜、张世贤主编,经济管理出版社2014年3月第1版。

16.《税务筹划(第2版)》,姜春毓主编,电子工业出版社2012年9月第2版。

17.《税务筹划》,梁文涛主编,北京交通大学出版社2012年7月第1版。

TAXATION PLANNING税务筹划·综合(中)2009年第7期新企业所得税法下的税务筹划南昌大学梁国萍马艳丽《中华人民共和国企业所得税法》(以下简称新税法)已于2008年1月1日起正式实施,实施细则已经于2007年11月28日公布。

原《中华人民共和国外商投资企业和外国企业所得税法》和《中华人民共和国企业所得税法暂行条例》随之失效,与原内外资企业所得税法相比,新法政策发生了巨大的变化,面对新法的实施,为企业所得税筹划提供了更大的空间。

一、从纳税人身份角度进行税务筹划其一,公司制企业和合伙制企业的选择。

新税法取消了原内资税法中有关以“独立经济核算”为标准确定纳税人的规定,将纳税义务人确定为“在中华人民共和国境内的企业和其他取得收入的组织”,“个人独资企业、合伙企业不适用本法。

”。

可见,国家对公司制企业和合伙制企业实行差别税率制度。

对于公司制企业来说,无论是有限责任公司还是股份有限公司,都要承担双重纳税义务。

也就是说,公司制企业作为一个纳税义务主体,除了要缴纳企业所得税以外,在税后利润分配给投资者时还要缴纳个人所得税,而合伙制企业只要缴纳个人所得税即可。

因此,投资者在组建企业时要选择合适的企业组织形式,以减少税收负担,达到节税目的。

其二,子公司和分公司的选择。

新的企业所得税法采用了“登记注册地标准”和“实际管理机构地标准”相结合的标准。

新企业所得税法第五十条规定“除税收法律、行政法规另有规定外,居民企业以企业登记注册地为纳税地点;但登记注册地在境外的,以实际管理机构所在地为纳税地点。

”“居民企业在中国境内设立不具有法人资格的营业机构的,应当汇总计算并缴纳企业所得税”。

第五十一条规定“非居民企业取得本法第三条第二款规定的所得,以机构、场所所在地为纳税地点。

非居民企业在中国境内设立两个或两个以上机构、场所的,经税务机关审核批准,可以选择由其主要机构、场所汇总缴纳企业所得税。

”因此,设立分公司还是通过控股形式组建子公司,在纳税上就有很大的不同。