arch模型的原理 -回复

- 格式:doc

- 大小:11.55 KB

- 文档页数:3

GARCH模型ARCH模型由美国加州大学圣迭哥分校罗伯特·恩格尔(Engle)教授1982年在《计量经济学》杂志(Econometrica)的一篇论文中首次提出。

此后在计量经济领域中得到迅速发展。

所谓ARCH模型,按照英文直译是自回归条件异方差模型。

粗略地说,该模型将当前一切可利用信息作为条件,并采用某种自回归形式来刻划方差的变异,对于一个时间序列而言,在不同时刻可利用的信息不同,而相应的条件方差也不同,利用ARCH 模型,可以刻划出随时间而变异的条件方差。

作为一种全新的理论,ARCH模型在近十几年里得到了极为迅速的发展,已被广泛地用于验证金融理论中的规律描述以及金融市场的预测和决策。

ARCH模型是获得2003年诺贝尔经济学奖的计量经济学成果之一。

被认为是最集中反映了方差变化特点而被广泛应用于金融数据时间序列分析的模型。

ARCH模型是过去20年内金融计量学发展中最重大的创新。

目前所有的波动率模型中,ARCH类模型无论从理论研究的深度还是从实证运用的广泛性来说都是独一无二的。

[编辑本段]ARCH模型的基本思想ARCH模型的基本思想是指在以前信息集下,某一时刻一个噪声的发生是服从正态分布。

该正态分布的均值为零,方差是一个随时间变化的量(即为条件异方差)。

并且这个随时间变化的方差是过去有限项噪声值平方的线性组合(即为自回归)。

这样就构成了自回归条件异方差模型。

由于需要使用到条件方差,我们这里不采用恩格尔的比较严谨的复杂的数学表达式,而是采取下面的表达方式,以便于我们把握模型的精髓。

见如下数学表达:Yt = βXt+εt (1)其中,★Yt为被解释变量,★Xt为解释变量,★εt为误差项。

如果误差项的平方服从AR(q)过程,即εt2 =a0+a1εt-12 +a2εt -22 +…… +aqεt-q2 +ηt t =1,2,3…… (2)其中,ηt独立同分布,并满足E(ηt)= 0, D(ηt)= λ2 ,则称上述模型是自回归条件异方差模型。

ARCH 模型不确定性是现代经济和金融理论经常涉及到的一个焦点问题。

例如,宏观经济波动的不确定性、金融市场上收益的不确定性以及外汇市场上各国汇率的不确定性等。

在模型分析中,经济或金融变量的不确定性一般用方差来进行描述和度量。

而且为了分析简洁,通常对模型作出一些假定,例如在回归模型中假定随机扰动项满足零均值、同方差和互不相关。

然而,实践表明,许多经济时间序列在经历一段相对平稳的时期后,都有非常大的波动。

如图,沪深股票市场日收益率变异情况就具有这种特性。

在这种情况下,同方差假定是不恰当的。

在这种情况下,人们关心的是如何预测序列的条件方差。

例如,作为资产持有者,他既关心收益率的预测值,同时也关心持有期内方差的大小。

如果一位投资者计划在第 t 时期买入某项资产,在第 t+1 时期售出,则无条件方差(即方差的长期预测值)对他来讲就不重要了。

对于这一类问题,可以使用自回归条件异方差模型 (autoregressive conditiona heteroskedastic model ,简称 ARCH 模型)来进行分析。

最早的 ARCH 模型是由 Robert Engle 于 1982 年建立的,因此它的发展历史不长。

但是,这种模型及其各种推广形式已被广泛应用于经济和金融数据序列的分析,ARCH 模型族已成为研究经济变量变异聚类特性的有效工具。

第一节 ARCH 模型的概念与性质 1、ARCH 过程ARCH 模型的一般性定义如下。

假设时间序列{}t y 服从如下回归模型:'t t ty x u ξ=+(8.1.1)其中 t x 是外生变量向量,它可以包含被解释变量的滞后项,ξ是回归参数向量。

如果扰动项序列{}t u 满足:11|~(0,)(,,)t t t t t t q u N h h h u u ---Ω= (8.1.2)其中:11122{,',,'}t t t t t y x y x -----Ω= 为t 时期以前的信息集。

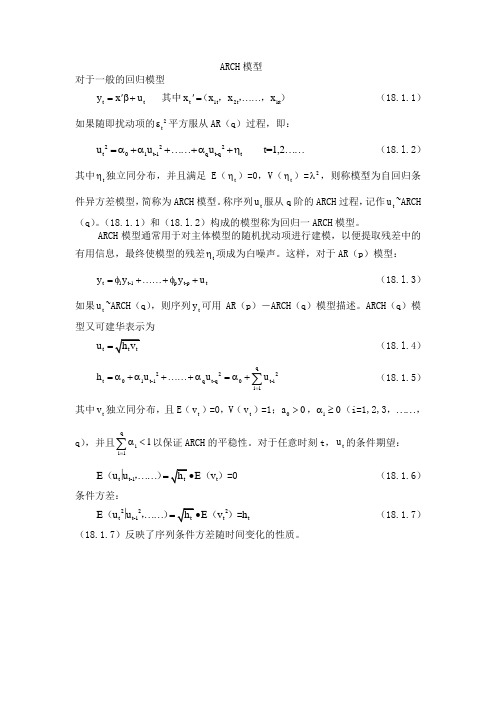

ARCH 模型对于一般的回归模型t t y x u ='β+ 其中t 1t 2t kt x x x x '=⋯⋯(,,,) (18.1.1) 如果随即扰动项的2t ε平方服从AR (q )过程,即:222t 01t-1q t-q t u u u t=1,2=α+α+⋯⋯+α+η⋯⋯ (18.l.2) 其中t η独立同分布,并且满足E (t η)=0,V (t η)=2λ,则称模型为自回归条件异方差模型,简称为ARCH 模型。

称序列t u 服从q 阶的ARCH 过程,记作t u ~ARCH (q )。

(18.1.1)和(18.l.2)构成的模型称为回归一ARCH 模型。

ARCH 模型通常用于对主体模型的随机扰动项进行建模,以便提取残差中的有用信息,最终使模型的残差t η项成为白噪声。

这样,对于AR (p )模型:t 1t-1p t-p t y y y u =φ+⋯⋯+φ+ (18.l.3) 如果t u ~ARCH (q ),则序列t y 可用AR (p )-ARCH (q )模型描述。

ARCH (q )模型又可建华表示为t t t u h v = (18.l.4)q222t 01t-1q t-q 0t-i i 1h uu u ==α+α+⋯⋯+α=α+∑(18.1.5) 其中t v 独立同分布,且E (t v )=0,V (t v )=1;0a 0>,i 0α≥(i=1,2,3,⋯⋯,q ),并且qi i 11=α<∑以保证ARCH 的平稳性。

对于任意时刻t ,t u 的条件期望:t t-1t t E u u h E v ∣⋯⋯=∙(,)()=0 (18.1.6) 条件方差:222t t-1t t t E u u h E v h ∣⋯⋯=∙(,)()= (18.1.7) (18.1.7)反映了序列条件方差随时间变化的性质。

时间序列分析模型时间序列分析模型是一种通过对时间序列数据进行建模和分析的方法,旨在揭示数据中的趋势、季节性、周期和不规则波动等特征,并进行预测和决策。

时间序列分析模型在经济、金融、市场、气象、医学等领域都有广泛的应用。

本文将介绍几种常见的时间序列分析模型。

1. 移动平均模型(MA)移动平均模型是时间序列分析中最简单的模型之一。

它基于一个基本假设,即观察到的时间序列数据是对随机误差的线性组合。

该模型表示为:y_t = c + e_t + θ₁e_(t-1) + θ₂e_(t-2) + … + θ_qe_(t-q)其中,y_t 是观察到的数据,c 是常数,e_t 是随机误差,θ₁,θ₂,…,θ_q 是移动平均项的参数,q 是移动平均项的阶数。

2. 自回归模型(AR)自回归模型是基于一个基本假设,即观察到的时间序列数据是过去若干时间点的线性组合。

自回归模型表示为:y_t = c + ϕ₁y_(t-1) + ϕ₂y_(t-2) + … + ϕ_p y_(t-p) + e_t其中,y_t 是观察到的数据,c 是常数,e_t 是随机误差,ϕ₁,ϕ₂,…,ϕ_p 是自回归项的参数,p 是自回归项的阶数。

3. 自回归移动平均模型(ARMA)自回归移动平均模型将自回归模型和移动平均模型结合在一起,用于处理同时具有自相关和移动平均性质的时间序列数据。

自回归移动平均模型表示为:y_t = c + ϕ₁y_(t-1) + ϕ₂y_(t-2) + … + ϕ_p y_(t-p) + e_t +θ₁e_(t-1) + θ₂e_(t-2) + … + θ_qe_(t-q)其中,y_t 是观察到的数据,c 是常数,e_t 是随机误差,ϕ₁,ϕ₂,…,ϕ_p 是自回归项的参数,θ₁,θ₂,…,θ_q 是移动平均项的参数,p 是自回归项的阶数,q 是移动平均项的阶数。

4. 季节性自回归移动平均模型(SARIMA)季节性自回归移动平均模型是自回归移动平均模型的扩展,用于处理具有季节性和趋势变化的时间序列数据。

ARCH 学习1. ARCH 模型 定义:均值方程t t ε= ~..t i i d ν 2()0()1t t E E νν== 01at j t jj h ααε-==+∑ 特性:A.无条件均值 B.条件均值 C.无条件方差 D.条件方差高铁梅版本总结自回归条件异方差(Autoregressive Conditional Heteroscedasticity Model , ARCH)模型是特别用来建立条件方差模型并对其进行预测的。

自相关的问题是时间序列数据所特有,而异方差性是横截面数据的特点,但时间序列同样也存在异方差特征,在金融数据上这一特征很明显。

为了刻画这种相关性,恩格尔提出自回归条件异方差(ARCH)模型。

ARCH 的主要思想是时刻 t 的ut 的方差(= σ2 t )依赖于时刻(t -1)的扰动项平方的大小,即依赖于 û2t - 1 。

ARCH 模型如果 ut 的均值为零,对 y t 取基于(t -1)时刻的信息的期望,即Et -1(yt ),有如下的关系: 即第一个方程式为均值方程。

假设在时刻 ( t -1 ) 所有信息已知的条件下,扰动项 ut 的条件分布是:~ 也就是,ut 遵循以0为均值,(α0+α1u 2t-1 )为方差的正态分布。

由于(6.1.7)中 ut 的方差依赖于前期的平方扰动项,我们称它为ARCH(1)过程: 通常用极大似然估计得到参数γ0, γ1, γ2, ⋯⋯, γk , α0, α1的有效估计。

容易加以推广,ARCH (p )过程可以写为: (6.1.8) 这时方差方程中的(p +1)个参数α0, α1, α2, ⋯⋯, αp 也要和回归模型中的参数γ0, γ1, γ2, ⋯⋯, γk 一样,利用极大似然估计法进行估计。

如果(6.1.8)中方差不存在异方差,则02)var(ασ==t t u即: 相应的检验,对(6.1.8)建立方程,如果显著为0,即不存在异方差,否则存在异方差,等价于存在ARCH 效应。

ARCH模型和GARCH模型研究内容:研究随时间而变化的风险。

(回忆:Markowitz均值-方差投资组合选择模型怎样度量资产的风险)本章模型与以前所学的异方差的不同之处:随机扰动项的无条件方差虽然是常数,但是条件方差是按规律变动的量。

波动率的聚类性(volatility clustering):一段时间内,随机扰动项的波动的幅度较大,而另外一定时间内,波动的幅度较小。

如图,0.80.60.40.20.0-0.2500100015002000§1、ARCH 模型1、条件方差多元线性回归模型:t t t y X βε=+条件方差或者波动率(Condition variance ,volatility )定义为211var ()var(|)t t t t t σεεψ--≡=其中1t ψ-是信息集。

2、ARCH 模型的定义Engle (1982)提出ARCH 模型(autoregressive conditional heteroskedasticity ,自回归条件异方差)。

ARCH(q)模型:t t t y βε=+x (1)t ε的无条件方差是常数,但是其条件分布为21|(0,)t t t N εψσ-22211t t q t q σωαεαε--=+++ (2)其中1t ψ-是信息集。

方程(1)是均值方程(mean equation )✓ 2t σ:条件方差,含义是基于过去信息的一期预测方差方程(2)是条件方差方程(conditional variance equation ),由二项组成 ✓ 常数ω✓ ARCH 项2t i ε-:滞后的残差平方习题: 方程(2)给出了t ε的条件方差,请计算t ε的无条件方差。

证明:利用方差分解公式:Var(X) = Var Y [E(X|Y)] + E Y [Var(X|Y)]由于21|(0,)t t t N εψσ-,所以条件均值为0,条件方差为2t σ。

ARCH 与GARCH 模型1. 自回归条件异方差模型3.1.1问题的提出对异方差误差分布的修正能够导致更加有效的参数估计。

比如在回归方程εβββttttx x y +++=33221(3.1.1)中的εt的方差可能与xt22成正比,在这种情况下,我们能够使用加权最小二乘法,即令方程的两边同时除以变量xt2,然后用普通最小二乘法估计变化后的回归方程εβββ*23322121ttttttxx x x y +++= (3.1.2)在有些应用场合下,能够认为误差项是随时间变化的同时依靠于过去的误差大小。

通货膨胀与股票市场收益都属于这种情形。

在这些实际应用中,常常有大的误差与小的误差成群出现的情形,换句话说,存在着一种特殊的异方差形式,回归误差的方差依靠于过去不久误差的变化程度。

一个被广泛使用以解决这类异方差模型是由Robert Engle 研究进展出来的,他认为用一个自回归条件异方差模型(Autoregressive conditional heteroscedasticity model ,简计为ARCH 模型)会提高有效性。

3.1.2定义通常的,公式(1)中随机误差项t ε的方差2t σ能够依靠于任意多个滞后变化量it -ε(i=1,2,…p ),记作ARCH (p )εαεαεαασ222221102.......p t p t t t---++++= (3.1.3)注意:(1) 为了保证在给定i t -2ε条件下,02≥t σ,就务必要求0≥α(p ,,1,0 =α); (2) 要保证误差序列t ε的平稳性,系数务必满足:121 p ααα++。

3.1.3检验3.1.3.1Breusch-Pagan 检验 在同方差的假设下条件下:SSR/2~X 2(1)根据Eviews3.1 OLS 处理结果,可根据下式计算检验的统计量SSR/2SSESSR SSRSST SSR R +==2 查自由度为1时的2χ分布表,找出给定显著性水平α条件下临界值,比较检验统计量与临界值的大小,以确定同意还是拒绝模型同方差的零假设3.1.3.2拉格朗日乘子检验法(LM)已经讨论过两种假设检验法:F 检验(Wald 检验)法(第5章)与似然比检验法。

arch模型的原理-回复

ARCH模型,即自回归条件异方差模型(Autoregressive Conditional Heteroskedasticity Model),是为了捕捉时间序列数据中异方差(heteroskedasticity)现象而生的一种经济计量模型。

在本文中,将一步一步回答“ARCH模型的原理”。

第一步,我们先了解什么是异方差。

异方差是指时间序列数据中,随着时间的推移,序列的方差出现明显变化的情况。

在金融市场,股票价格或金融资产的收益率常常呈现出异方差现象,即在某些时期波动较小,而在其他时期波动较大。

这种异方差现象对于风险度量和预测模型的构建都有很大的影响。

第二步,ARCH模型的基本思想是通过引入时间序列自己的过去序列的方差来解释序列的异方差现象。

也就是说,ARCH模型假设时间序列数据的方差是由过去的误差平方项决定的。

如果过去的方差较大,那么未来的方差也会较大;反之,如果过去的方差较小,那么未来的方差也会较小。

第三步,ARCH模型的具体形式是通过引入一个滞后期数的误差项平方的线性组合来表示方差的变化。

以ARCH(p)模型为例,其表达式为:

σ^2_t = α_0 + α_1 * ε^2_(t-1) + α_2 * ε^2_(t-2) + ... + α_p * ε

^2_(t-p)

其中,σ^2_t表示时间t的方差,α_0为常数项,α_i(i=1,2,...,p)为参数,ε_t(t=1,2,...,p)为误差项。

在ARCH(p)模型中,根据过去p期的误差项平方的线性组合来估计当前时间的方差。

第四步,ARCH模型的参数估计可以使用最大似然估计法(Maximum Likelihood Estimation,简称MLE)进行。

MLE的思想是找到一组参数值,使得模型产生的数据的概率最大化。

对于ARCH模型,我们需要对误差项的平方进行参数估计,然后利用MLE来求解最优的参数。

第五步,ARCH模型的估计和预测过程需要进行模型检验。

常用的检验方法有残差平方的自相关函数检验和LM检验等。

若残差平方的自相关函数具有明显肯定的自相关性,则表示模型中的自回归项有遗漏,需要进一步修正模型。

此外,为了保证模型预测的稳定性,还需要检验模型的异方差性、无偏性、稳定性等。

第六步,ARCH模型的应用。

由于ARCH模型的有效性和广泛适用性,它在金融领域的应用非常广泛。

ARCH模型可以用于金融市场的风险度量,如股票的波动率预测、期权定价等。

此外,它还可以用于预测金融市场的崩盘、金融风险管理等领域。

综上所述,ARCH模型是一种用于捕捉时间序列数据中异方差现象的经济计量模型。

其核心思想是利用过去的误差项平方的线性组合来估计当前时间的方差。

ARCH模型的参数估计使用MLE方法,同时需要进行模型检验和应用。

通过引入ARCH模型,我们能够更准确地描述和预测金融市场中的异方差现象。