贝瑞基因2019年财务分析结论报告

- 格式:rtf

- 大小:19.65 KB

- 文档页数:3

贝瑞基因2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为14,197.63万元,与2019年上半年的28,063.93万元相比有较大幅度下降,下降49.41%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年上半年营业成本为33,502.79万元,与2019年上半年的29,260.18万元相比有较大增长,增长14.5%。

2020年上半年销售费用为11,885.93万元,与2019年上半年的14,045.31万元相比有较大幅度下降,下降15.37%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2020年上半年管理费用为6,187.73万元,与2019年上半年的5,499.87万元相比有较大增长,增长12.51%。

2020年上半年管理费用占营业收入的比例为8.59%,与2019年上半年的7.3%相比有所提高,提高1.29个百分点。

而企业的营业利润却有所下降,企业管理费用增长并没有带来经济效益的增长,应当关注支出的合理性。

2019年上半年理财活动带来收益161.93万元,2020年上半年融资活动由创造收益转化为支付费用,支付669.06万元。

三、资产结构分析2020年上半年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年上半年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,贝瑞基因2020年上半年是有现金支付能力的,其现金支付能力为11,915.42万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

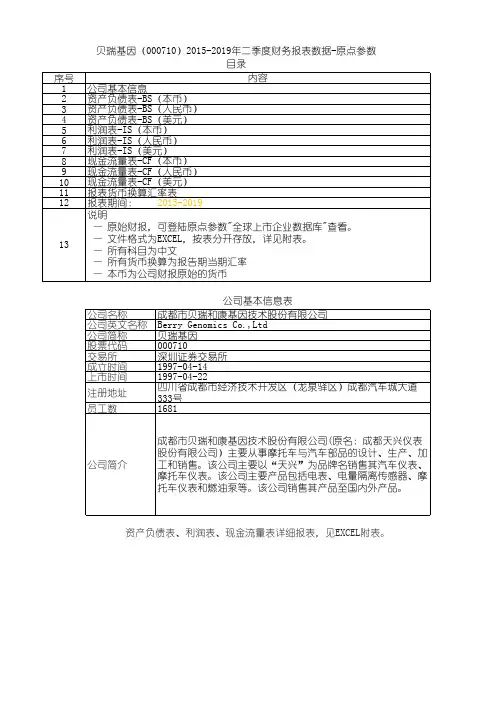

成都市贝瑞和康基因技术股份有限公司2019年度总经理工作报告一、2019年公司整体经营情况成都市贝瑞和康基因技术股份有限公司(以下简称“公司”、“贝瑞基因”)主营业务为以高通量测序为基础的基因检测服务与设备、试剂销售。

报告期内,公司稳定推进服务模式相关检测产品落地,并积极推进服务模式向产品模式的转化,同时聚焦高毛利项目,加强客户绑定的黏性,实现报告期财务状况稳定向好:公司实现营业收入1,617,641,301.40 元,较上年同期增长12.35%;实现归属于上市公司股东的净利润390,618,298.15元,较上年同期增长45.70%。

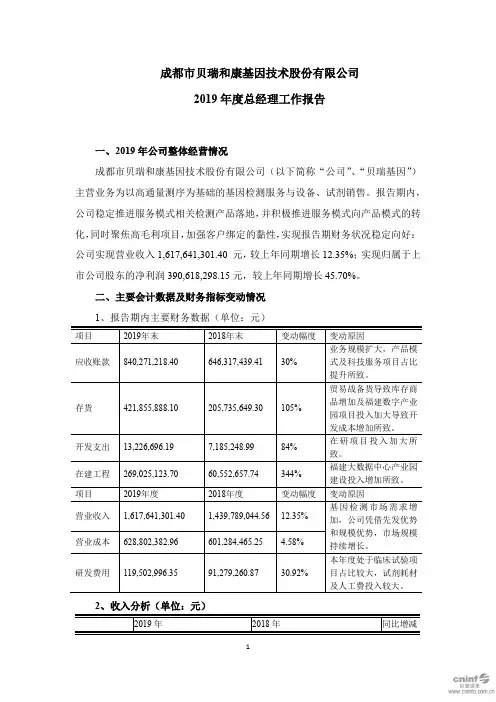

二、主要会计数据及财务指标变动情况3、2019年度研发投入(单位:元)本年度研发投入总额占营业收入比重较上年同期增加,主要系本年度处于临床试验项目占比较大,试剂耗材及人工费投入较大。

三、2019年经营管理工作回顾1、整体发展情况基因产业作为新兴生物技术的核心部分,是“十三五”国家战略产业,推动医疗健康服务的供给侧改革,促进疾病诊疗关口前移,在疾病分子分型、出生缺陷防控、开启肿瘤的慢病管理模式等方面逐步深入普及。

同时,随着基因行业从技术迈入数据积累和产品模式阶段,政策监管、普惠产品的标准化以及临床应用全流程的完善,基因和表型数据进一步衔接,推动健康大数据加速发展。

贝瑞基因以自主研发的创新技术为核心,开发了适用于遗传病和肿瘤的基因测序产品和服务,研发了适合医院自主开展检测服务的测序平台(包括测序仪、配套试剂及分析软件)。

同时,利用全面的测序平台,为国内外科研院校、高等院校和医疗机构提供优质的科技服务。

贝瑞基因正在积极将业务拓展至包括肿瘤早筛早诊、基因大数据的分析应用以及基因治疗等在内的领域。

检测服务和产品不断推陈出新,产品线不断丰富,并在大数据加速发展的背景下,积极布局基因组大数据库,建立数字生命科学园,搭建覆盖产、学、研、资四大板块的新型基因产业生态系统。

2、报告期经营情况公司稳定推进服务模式相关检测产品落地,并积极推进服务模式向产品模式的转化,同时聚焦高毛利项目,加强客户绑定的黏性,实现报告期财务状况稳定向好:1)资产状况:本报告期末,公司归属于上市公司股东的净资产2,328,392,943.97元,较年初增长22.33%;2)营业收入:本报告期,公司实现营业收入1,617,641,301.40 元,较上年同期增长12.35%,其中基础科研服务实现收入360,856,518.50元,较上年同期增长174.54%,产品模式服务收入583,288,471.23元,较上年同期增长22.31%,为公司主要利润增长推动因素。

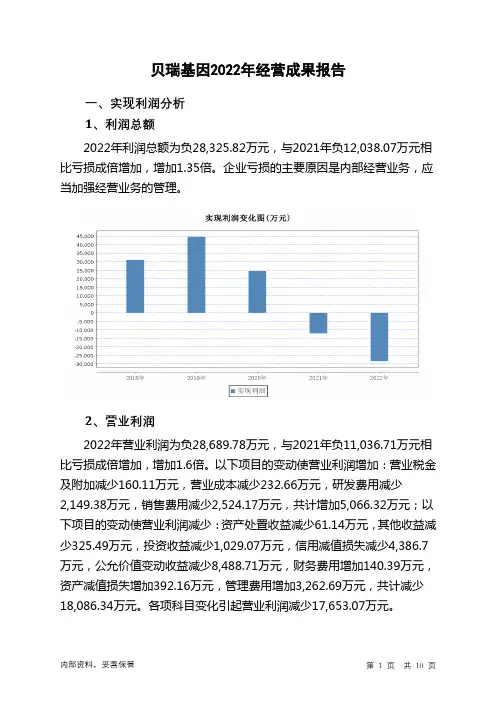

贝瑞基因2022年经营成果报告一、实现利润分析1、利润总额2022年利润总额为负28,325.82万元,与2021年负12,038.07万元相比亏损成倍增加,增加1.35倍。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

2、营业利润2022年营业利润为负28,689.78万元,与2021年负11,036.71万元相比亏损成倍增加,增加1.6倍。

以下项目的变动使营业利润增加:营业税金及附加减少160.11万元,营业成本减少232.66万元,研发费用减少2,149.38万元,销售费用减少2,524.17万元,共计增加5,066.32万元;以下项目的变动使营业利润减少:资产处置收益减少61.14万元,其他收益减少325.49万元,投资收益减少1,029.07万元,信用减值损失减少4,386.7万元,公允价值变动收益减少8,488.71万元,财务费用增加140.39万元,资产减值损失增加392.16万元,管理费用增加3,262.69万元,共计减少18,086.34万元。

各项科目变化引起营业利润减少17,653.07万元。

3、投资收益2022年投资收益为负5,941.93万元,与2021年负4,912.86万元相比亏损有较大幅度增长,增长20.95%。

4、营业外利润2021年营业外利润亏损1,001.37万元,2022年扭亏为盈,盈利363.95万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2022年的营业收入为136,800.72万元,比2021年的142,218.09万元下降3.81%,营业成本为78,364.72万元,比2021年的78,597.37万元下降0.30%,营业收入和营业成本同时下降,但营业收入下降幅度大于营业成本,表明企业经营业务盈利能力下降。

实现利润增减变化表(万元)二、成本费用分析1、成本构成情况贝瑞基因2022年成本费用总额为141,794.45万元,其中:营业成本为78,364.72万元,占成本总额的55.27%;销售费用为30,358.92万元,占成本总额的21.41%;管理费用为19,782.41万元,占成本总额的13.95%;财务费用为1,753.25万元,占成本总额的1.24%;营业税金及附加为861.64万元,占成本总额的0.61%;研发费用为10,673.51万元,占成本总额的7.53%。

贝瑞基因2019年财务分析综合报告贝瑞基因2019年财务分析综合报告

一、实现利润分析

2019年实现利润为44,566.84万元,与2018年的31,094.2万元相比有较大增长,增长43.33%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析

2019年营业成本为62,880.24万元,与2018年的60,128.45万元相比有所增长,增长4.58%。

2019年销售费用为29,904.05万元,与2018年的27,522.53万元相比有较大增长,增长8.65%。

2019年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年管理费用为12,176.72万元,与2018年的11,211.24万元相比有较大增长,增长8.61%。

2019年管理费用占营业收入的比例为7.53%,与2018年的7.79%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-69.31万元。

三、资产结构分析

2019年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年相比,2019年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

因此与2018年相比,资产结构并没有优化。

四、偿债能力分析

从支付能力来看,贝瑞基因2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析

内部资料,妥善保管第1 页共3 页。