财税〔2017〕37号 出口退税率调整产品清单

- 格式:xls

- 大小:70.50 KB

- 文档页数:9

![国家税务总局公告[2017]37号非居民企业所得税源泉扣缴政策的24个问题解答[税务筹划优质文档]](https://uimg.taocdn.com/465c2d5cbe1e650e52ea997f.webp)

【精品优质】价值文档首发!国家税务总局公告[2017]37号非居民企业所得税源泉扣缴政策的24个问题解答[税务筹划优质文档]

国家税务总局在2017年10月颁布了《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告[2017]37号,以下简称“37号公告”)。

37号公告将从2017年12月1日起实施,并同时废止国税发〔2009〕3号和国税函〔2009〕698号文的全部内容,以及24号公告、7号公告等文件的部分条款。

至此,曾在我国非居民企业所得税管理中产生深远影响的3号文和698号文将彻底退出历史舞台,转由37号公告接棒,在未来成为规范非居民企业所得税源泉扣缴管理的指导性文件。

37号公告对源泉扣缴税收政策进行了系统的梳理,并进行了相应的修改、补充和完善,增加了很多新的制度安排,取消了一些不合理的制度要求,而被废止文件中有些规定虽然没有出现在新的文件之中,但由于上位法或其他法律法规已有相应的规定而会继续执行。

为了方便税务机关和广大纳税人学习、理解和用好新的源泉扣缴税收政策,省局组织编写了《广东国税非居民企业所得税源泉扣缴政策问答(1.0)》。

问答目录

1. 《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》适用范围是什么?

2. 第三方代为支付相关款项时扣缴义务人如何界定?

3. 扣缴义务人应在什么时候履行扣缴义务?

4. 扣缴义务人发生到期应支付而未支付情形,怎么处理?。

财政部税务总局关于简并增值税税率有关政策的通知财税〔2017〕37号全文有效成文日期:2017-04-28 各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局,新疆生产建设兵团财务局:自2017年7月1日起,简并增值税税率结构,取消13%的增值税税率。

现将有关政策通知如下:一、纳税人销售或者进口下列货物,税率为11%:农产品(含粮食)、自来水、暖气、石油液化气、天然气、食用植物油、冷气、热水、煤气、居民用煤炭制品、食用盐、农机、饲料、农药、农膜、化肥、沼气、二甲醚、图书、报纸、杂志、音像制品、电子出版物。

上述货物的具体范围见本通知附件1。

二、纳税人购进农产品,按下列规定抵扣进项税额:(一)除本条第(二)项规定外,纳税人购进农产品,取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额;从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和11%的扣除率计算进项税额;取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和11%的扣除率计算进项税额。

(二)营业税改征增值税试点期间,纳税人购进用于生产销售或委托受托加工17%税率货物的农产品维持原扣除力度不变。

(三)继续推进农产品增值税进项税额核定扣除试点,纳税人购进农产品进项税额已实行核定扣除的,仍按照《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)、《财政部国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知》(财税〔2013〕57号)执行。

其中,《农产品增值税进项税额核定扣除试点实施办法》(财税〔2012〕38号印发)第四条第(二)项规定的扣除率调整为11%;第(三)项规定的扣除率调整为按本条第(一)项、第(二)项规定执行。

![增值税率简并机会风险都有-财税[2017]37号文件解析(老会计人的经验)](https://uimg.taocdn.com/7e89b534b4daa58da0114ac3.webp)

增值税率简并机会风险都有——财税[2017]37号文件解析(老会计人的经验)在4月19日国务院常务会议决定简并增值税税率后,财政部、国家税务总局制定了《关于简并增值税税率有关政策的通知》(财税[2017]37号,以下简称37号文),规定自2017年7月1日起,取消13%的增值税税率,原适用13%税率的货物,适用11%的税率,但是原抵扣力度不受影响。

对纳税人而言,37号文是机会和风险并存,既可能因此降低税收负担,日常的税收管理也面临新的要求。

本文结合37号文和有关规定,分析以下问题:一、哪些货物适用11%税率二、进项税抵扣的五种情况三、进项税抵扣的划分四、出口退税率的调整五、征扣不一对纳税人的影响六、纳税人的机会和风险七、对增值税制规范的影响一、哪些货物适用11%税率原销售或进口适用13%税率的货物,改适用11%的税率。

为了便于记忆,在37号文规定的基础上,大体分一下类,具体包括:可以吃的:农产品(含粮食)、食用植物油、食用盐、饲料;生活用的:自来水、热水、暖气、冷气、煤气、石油液化气、天然气、沼气、二甲醚、居民用煤炭制品;农业用的:农机、农药、农膜、化肥;平时看的:图书、报纸、杂志、音像制品、电子出版物。

二、进项税抵扣的五种情况购进适用11%税率的货物,进项税抵扣,怎么办?不是常规的征多少,扣多少,而是有比较复杂的规定,可以分为五种情况:(一)继续抵扣13%37号文规定:“营业税改征增值税试点期间,纳税人购进用于生产销售,或委托受托加工17%税率货物的农产品,维持原扣除力度不变。

”也就是说,购进免税农产品或11%税率农产品,只要生产适用17%税率的货物,进项税可以继续抵扣13%那么具体包括什么情况呢?1、购进免税农产品,继续抵扣13%比如A公司是棉布生产企业,购进免税棉花100万,生产适用17%税率的棉布,则37号文执行之前,可以抵扣的进项税是:进项税额=买价*13%=100*13%=13万元在棉花适用税率降低到11%后,扣除力度不变,意味着A公司可以继续抵扣13万元,而不是11万元。

遇到国际法问题?赢了网律师为你免费解惑!访问>>调低部分商品出口退税率的通知财税90号各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局:经国务院批准,调整部分商品的出口退税率,现就有关事项通知如下:一、取消下列商品的出口退税1.濒危动物、植物及其制品;2.盐、溶剂油、水泥、液化丙烷、液化丁烷、液化石油气等矿产品;3.肥料(除已经取消退税的尿素和磷酸氢二铵);4.氯和染料等化工产品(精细化工产品除外);5.金属碳化物和活性碳产品;6.皮革;7.部分木板和一次性木制品;8.一般普碳焊管产品(石油套管除外);9.非合金铝制条杆等简单有色金属加工产品;10.分段船舶和非机动船舶。

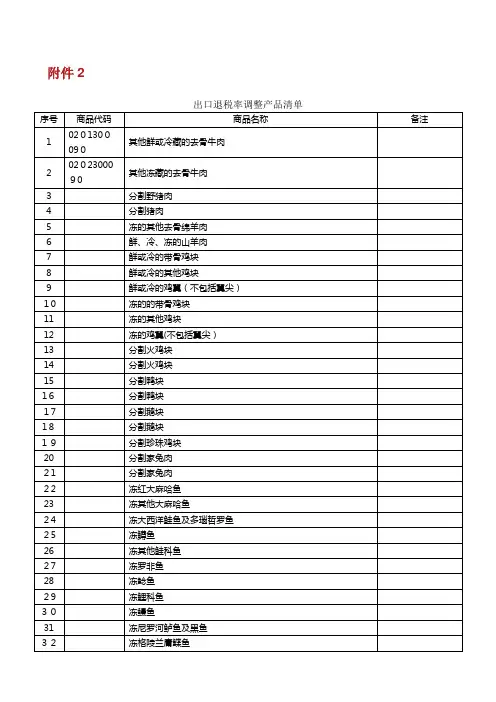

具体商品名称及税则号见附件1。

二、调低下列商品的出口退税率1.植物油出口退税率下调至5%;2.部分化学品出口退税率下调至9%或5%;3.塑料、橡胶及其制品出口退税率下调至5%;4.箱包出口退税率下调至11%,其他皮革毛皮制品出口退税率下调至5%;5.纸制品出口退税率下调至5%;6.服装出口退税率下调至11%;7.鞋帽、雨伞、羽毛制品等出口退税率下调至11%;8.部分石料、陶瓷、玻璃、珍珠、宝石、贵金属及其制品出口退税率下调至5%;9.部分钢铁制品(石油套管除外)出口退税率下调至5%,《财政部国家税务总局关于海洋工程结构物增值税实行退税的通知》(财税46号)规定的内销海洋工程结构物仍按原退税率执行;10.其他贱金属及其制品(除已经取消和本次取消出口退税商品以及铝箔、铝管、铝制结构体等)出口退税率下调至5%;11.刨床、插床、切割机、拉床等出口退税率下调至11%,柴油机、泵、风扇、排气阀门及零件、回转炉、焦炉、缝纫机、订书机、高尔夫球车、雪地车、摩托车、自行车、挂车、升降器及其零件、龙头、钎焊机器等出口退税率下调至9%;12.家具出口退税率下调至11%或9%;13.钟表、玩具和其他杂项制品等出口退税率下调至11%;14.部分木制品出口退税率下调至5%;15.粘胶纤维出口退税率下调至5%。

【tips】本文由梁志飞老师精心收编整理,同学们学习财税会计定要踏踏实实把基本功练好!财税实务出口退税企业这个夏天绝对不能错过的政

策

大家都已经知道,财政部、国家税务总局联合下发财税(2017)

(以下简称通知),37号文《关于简并增值税税率有关政策的通知》

自2017年7月1日起简并增值税税率,取消13%的增值税税率。

这个政策对出口退税企业有啥影响,会带来哪些变化呢? 1、出口退税率调整为11%。

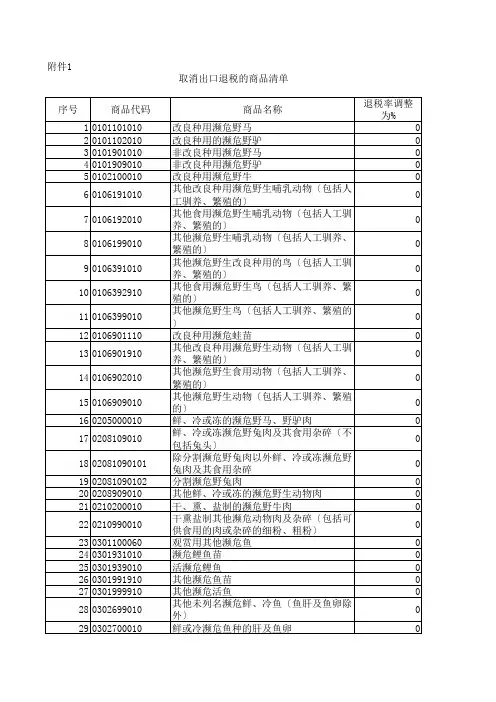

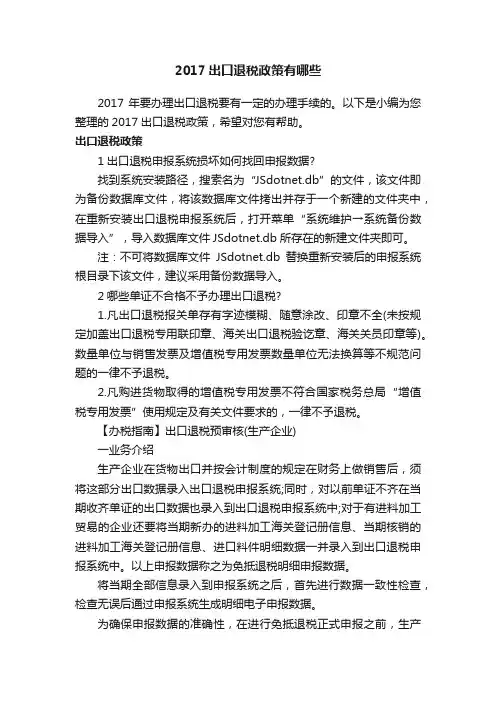

通知第三条:“本通知附件2所列货物的出口退税率调整为11%。

”也就是说,根据37文附件2《出口退税率调整产品清单》(以下简称清单)规定所列货物的出口适用退税率调整为11%,出口企业在与外商商洽业务时,可千万别忽略了退税率调整的影响。

2、2017年8月31日,这个日子直接影响出口企业如何适用调整后的退税率。

出口企业申报退税时适用哪个退税率,在时间上还是有讲究的。

通知规定:“外贸企业在2017年8月31日前出口本通知附件2所列货物,购进时已按13%税率征收增值税的,执行13%出口退税率;购进时已按11%税率征收增值税的,执行11%出口退税率。

生产企业2017年8月31日前出口本通知附件2所列货物,执行13%出口退税率。

”

出口企业退税申报时要看清楚,货物出口的时间不一样,外贸企业购进货物时增值税率不一样,都会影响到退税率的适用。

换句话说,过了2017年8月31日,清单所列货物的出口退税率才全部适用11%。

3、如何界定出口日期,是以报关日期、出口日期还是发票开具。

2017出口退税政策有哪些2017年要办理出口退税要有一定的办理手续的。

以下是小编为您整理的2017出口退税政策,希望对您有帮助。

出口退税政策1出口退税申报系统损坏如何找回申报数据?找到系统安装路径,搜索名为“JSdotnet.db”的文件,该文件即为备份数据库文件,将该数据库文件拷出并存于一个新建的文件夹中,在重新安装出口退税申报系统后,打开菜单“系统维护→系统备份数据导入”,导入数据库文件JSdotnet.db所存在的新建文件夹即可。

注:不可将数据库文件JSdotnet.db替换重新安装后的申报系统根目录下该文件,建议采用备份数据导入。

2哪些单证不合格不予办理出口退税?1.凡出口退税报关单存有字迹模糊、随意涂改、印章不全(未按规定加盖出口退税专用联印章、海关出口退税验讫章、海关关员印章等)。

数量单位与销售发票及增值税专用发票数量单位无法换算等不规范问题的一律不予退税。

2.凡购进货物取得的增值税专用发票不符合国家税务总局“增值税专用发票”使用规定及有关文件要求的,一律不予退税。

【办税指南】出口退税预审核(生产企业)一业务介绍生产企业在货物出口并按会计制度的规定在财务上做销售后,须将这部分出口数据录入出口退税申报系统;同时,对以前单证不齐在当期收齐单证的出口数据也录入到出口退税申报系统中;对于有进料加工贸易的企业还要将当期新办的进料加工海关登记册信息、当期核销的进料加工海关登记册信息、进口料件明细数据一并录入到出口退税申报系统中。

以上申报数据称之为免抵退税明细申报数据。

将当期全部信息录入到申报系统之后,首先进行数据一致性检查,检查无误后通过申报系统生成明细电子申报数据。

为确保申报数据的准确性,在进行免抵退税正式申报之前,生产企业应先通过税务机关提供的远程预申报服务进行退(免)税预申报,在排除录入错误后,方可进行申报。

税务机关不能提供远程预申报服务的,企业可到主管税务机关进行预申报,待退税管理部门将企业申报数据进行预审后,会将预审结果反馈给申报企业,申报企业再根据退税管理部门的预审结果对原申报数据进行调整,调整后进行正式申报。

财政部税务总局关于简并增值税税率有关政策的通知财税〔2017〕37号全文有效成文日期:2017-04-28字体:【大】【中】【小】各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局,新疆生产建设兵团财务局:自2017年7月1日起,简并增值税税率结构,取消13%的增值税税率。

现将有关政策通知如下:一、纳税人销售或者进口下列货物,税率为11%:农产品(含粮食)、自来水、暖气、石油液化气、天然气、食用植物油、冷气、热水、煤气、居民用煤炭制品、食用盐、农机、饲料、农药、农膜、化肥、沼气、二甲醚、图书、报纸、杂志、音像制品、电子出版物。

上述货物的具体范围见本通知附件1。

二、纳税人购进农产品,按下列规定抵扣进项税额:(一)除本条第(二)项规定外,纳税人购进农产品,取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额;从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和11%的扣除率计算进项税额;取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和11%的扣除率计算进项税额。

(二)营业税改征增值税试点期间,纳税人购进用于生产销售或委托受托加工17%税率货物的农产品维持原扣除力度不变。

(三)继续推进农产品增值税进项税额核定扣除试点,纳税人购进农产品进项税额已实行核定扣除的,仍按照《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)、《财政部国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知》(财税〔2013〕57号)执行。

其中,《农产品增值税进项税额核定扣除试点实施办法》(财税〔2012〕38号印发)第四条第(二)项规定的扣除率调整为11%;第(三)项规定的扣除率调整为按本条第(一)项、第(二)项规定执行。

提高出口關稅稅率産品清單序號內地稅則號列內地海關操作碼計量單位原稅率(元/計量單位)調整後的從量稅率(元/計量單位)1 530610005306100000千克0 3 2 610230006102300029 件0.3 16103190020 套0.2 1 3 610319006103190041 套0.2 1 4 610322006103220000 套0.2 1 5 610342006103420090 件0.2 0.56103490023 件0.2 16103490026 件0.2 16103490041 件0.2 16103490042 件0.2 16103490052 件0.2 16103490061 件0.2 1 6 610349006103490063 件0.2 1 7 610412006104120000 套0.2 1 8 610429006104290031 套0.2 1 9 610469006104690053 條0.2 1 10 610510006105100091 件0.2 1 11 610520006105200091 件0.2 16109100021 件0.2 0.86109100022 件0.2 0.8 12 610910006109100099 件0.2 0.8 13 610990906109909061 件0.2 0.86110300026 件0.2 0.8 14 611030006110300037 件0.2 0.86110909041 件0.2 16110909045 件0.2 1 15 611090906110909062 件0.2 1 16 611211006112110019 套0.2 1 17 611212006112120029 套0.2 1 18 611219006112190039 套0.2 1序號內地稅則號列內地海關操作碼計量單位原稅率(元/計量單位)調整後的從量稅率(元/計量單位)6113000042 件0.2 1.56113000043 件0.2 1.56113000051 件0.2 1.5 19 611300006113000058 件0.2 1.56114200022 件0.2 1 20 611420006114200029 件0.2 16114300021 件0.2 1 21 611430006114300029 件0.2 1 22 620212906202129090 件0.3 4 23 620322006203220090 套0.2 1 24 620341006203410022 條0.2 36203429051 條0.2 16203429059 條0.2 16203429069 條0.2 1 25 620342906203429099 條0.2 16203439049 條0.2 0.56203439089 條0.2 0.5 26 620343906203439099 條0.2 0.56203499025 條0.2 16203499026 條0.2 1 27 620349906203499029 條0.2 1 28 620412006204120000 套0.2 46204220010 套0.2 1 29 620422006204220090 套0.2 16204299011 套0.2 16204299020 套0.2 1 30 620429906204299040 套0.2 16204620022 條0.2 1 31 620462006204620099 條0.2 1 32 620463006204630022 條0.2 16204690019 條0.2 16204690092 條0.2 1 33 620469006204690094 條0.2 1 34 620520006205200099 件0.2 1序號內地稅則號列內地海關操作碼計量單位原稅率(元/計量單位)調整後的從量稅率(元/計量單位)35 620590106205901021 件0.2 16205909011 件0.2 1 36 620590906205909019 件0.2 16206400011 件0.2 1 37 620640006206400020 件0.2 1 38 621030006210300019 件0.3 16210400013 件0.2 16210400033 件0.2 1 39 621040006210400093 件0.2 16210500013 件0.2 1 40 621050006210500033 件0.2 1降低出口關稅稅率清單內地稅則號列計量單位原稅率(元/計量單位)調整後的從量稅率(元/計量單位)1 61082200 件0.2 0.052 62034310 件0.2 0.053 62071100 件0.2 0.05停止徵收出口關稅産品清單內地稅則號列計量單位原稅率(元/計量單位)1 61179000 千克0.52 62179000 千克0.5。