中证全债指数编制规则

- 格式:pdf

- 大小:106.78 KB

- 文档页数:2

中证指数有限公司指数管理基本规则第一章总则第一条为进一步规范中证指数有限公司(以下简称“公司”)指数业务的管理流程,特制订本规则。

第二条本规则所称指数是指公司管理的股票指数、债券指数及多资产指数。

第三条公司作为指数管理人,负责确定指数编制方案,并依据指数编制方案计算与维护及发布指数。

第二章指数编制开发第四条研发与评审公司根据指数业务发展规划和市场需求制定指数研究开发计划。

在可适用的情况下,公司在指数研发时将尽可能考虑以下因素:样本的代表性、相关市场的规模和流动性等。

指数开发由研究开发部具体项目负责人执行。

项目负责人完成可行性论证及研究报告后,提交公司内部评审。

经评估认为具有重大影响力的市场基准指数及具有全市场表征作用的综合类宽基指数,将报指数专家委员会进一步讨论,讨论通过后进入签报流程。

指数编制方案确定后将进行指数计算及发布。

指数业务监督委员会将定期对指数编制方案进行审阅。

指数研究与发布流程详见《中证指数有限公司指数研究与发布管理办法》。

第五条指数规则修订公司负责根据内部定期审阅、审视市场环境、听取指数专家委员会建议、接受市场反馈、外部投诉等途径对指数规则进行必要的修订。

指数规则修订涉及的重大变更将事先征求利益相关方意见。

其中,重要指数的重大变更原则上将公开征求意见,若采用定向方式的,征求范围应与指数的实际影响相适应;非重要指数的重大变更将定向征求利益相关方的意见。

指数规则修订经内部评审后,将在正式实施前向市场披露。

指数规则修订的实施一般随指数定期调样或定期权重再平衡一并进行。

指数业务监督委员会负责对指数规则变更进行监督。

指数规则修订流程详见《中证指数有限公司指数规则修订实施办法》。

第六条指数终止公司经过审慎评估后,可能会进行指数终止的操作,即终止指数的计算、维护和对外发布。

指数终止提案将先行提交内部评审。

当指数存在利益相关方时,公司将就终止提案征询利益相关方的意见。

涉及重要指数的,还将提交指数专家委员会进行审核。

中证全债指数编制规则该指数样本券由沪深交易所和银行间市场上市、信用级别投资级以上、剩余期限1年以上的国债、金融债及信用债组成。

一、指数名称和代码指数名称:中证全债指数指数简称:中证全债英文名称:CSI Aggregate Bond Index英文简称:CSI Aggregate Bond指数代码:H11001二、指数基日和基点该指数以2002年12月31日为基日,以100点为基点。

三、样本选取方法(1)债券种类:在上海证券交易所、深圳证券交易所及银行间市场上市的国债、金融债及信用债,债券币种为人民币。

(2)信用评级:信用级别为投资级以上。

(3)发行量:暂无限制。

(4)债券剩余期限:1年以上。

(5)付息方式:固定利率付息和一次还本付息。

四、指数计算1、计算公式100⨯+=除数资收益报告期债券利息及再投值报告期样本债券的总市报告期指数 其中,总市值 = ∑(全价×发行量)。

全价=净价+应计利息取价规则:(1)选取债券交易价格为净价。

(2)交易所债券(是指仅在交易所交易的债券):优先取做市商最有报价(最优报价=(最高买价+最低卖价)/2,下同),若无,取日收盘价,再无,则取中证模型估值价格。

(3)银行间债券(是指仅在银行间交易的债券):优先取做市商最优报价,若无,取日内加权收盘价,再无,则取中证模型估值价格。

(4)跨市场债券(是指同时在两个及以上市场交易的同一债券品种):若存在银行间做市商报价,优先取最优银行间报价,若无,取其在交易所的收盘价(交易所如有做市商报价,则先取最优报价),再无,取其在银行间的日内加权收盘价,再无,则取中证模型估值价格。

2、修正公式当样本券的市值出现非交易因素的变动时,采用“除数修正法”修正原除数,以保证指数的连续性。

修正公式为:其中,修正后的市值 = 修正前的市值 + 新增(减)市值;新除数修正后的市值原除数修正前的市值=由此公式得出新除数(即修正后的除数,又称新基期),并据此计算以后的指数。

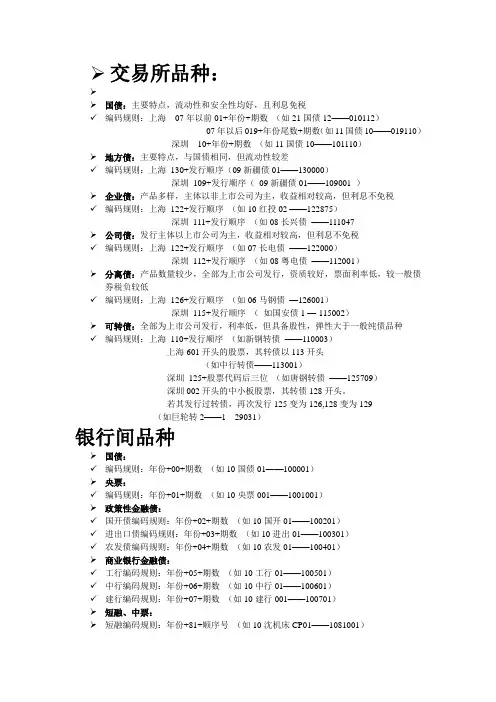

➢交易所品种:➢➢国债:主要特点,流动性和安全性均好,且利息免税✓编码规则:上海07年以前01+年份+期数(如21国债12——010112)07年以后019+年份尾数+期数(如11国债10——019110)深圳10+年份+期数(如11国债10——101110)➢地方债:主要特点,与国债相同,但流动性较差✓编码规则:上海130+发行顺序(09新疆债01——130000)深圳109+发行顺序(09新疆债01——109001 )➢企业债:产品多样,主体以非上市公司为主,收益相对较高,但利息不免税✓编码规则:上海122+发行顺序(如10红投02 ——122875)深圳111+发行顺序(如08长兴债——111047 ➢公司债:发行主体以上市公司为主,收益相对较高,但利息不免税✓编码规则:上海122+发行顺序(如07长电债——122000)深圳112+发行顺序(如08粤电债——112001)➢分离债:产品数量较少,全部为上市公司发行,资质较好,票面利率低,较一般债券税负较低✓编码规则:上海126+发行顺序(如06马钢债—126001)深圳115+发行顺序(如国安债1 —-115002)➢可转债:全部为上市公司发行,利率低,但具备股性,弹性大于一般纯债品种✓编码规则:上海110+发行顺序(如新钢转债——110003)上海601开头的股票,其转债以113开头(如中行转债——113001)深圳125+股票代码后三位(如唐钢转债——125709)深圳002开头的中小板股票,其转债128开头。

若其发行过转债,再次发行125变为126,128变为129(如巨轮转2——1 29031)银行间品种➢国债:✓编码规则:年份+00+期数(如10国债01——100001)➢央票:✓编码规则:年份+01+期数(如10央票001——1001001)➢政策性金融债:✓国开债编码规则:年份+02+期数(如10国开01——100201)✓进出口债编码规则:年份+03+期数(如10进出01——100301)✓农发债编码规则:年份+04+期数(如10农发01——100401)➢商业银行金融债:✓工行编码规则:年份+05+期数(如10工行01——100501)✓中行编码规则:年份+06+期数(如10中行01——100601)✓建行编码规则:年份+07+期数(如10建行001——100701)➢短融、中票:➢短融编码规则:年份+81+顺序号(如10沈机床CP01——1081001)➢中票编码规则:年份+82+顺序号(如10陕有色MTN1——1082002)➢企业债:➢编码规则:年份+80+顺序号(如10长高新债——1080008)。

中债指数计算规则在中债指数计算规则中,我们可以了解到中债指数的构成、计算方法及其在债券市场中的重要作用。

中债指数是由我国债券市场的一定范围内的债券组成,旨在反映我国债券市场的整体价格变动情况。

下面我们将详细介绍中债指数的计算方法及其应用。

一、中债指数概述中债指数是我国债券市场的重要指标之一,由一组具有代表性的债券组成。

该指数旨在反映我国债券市场整体价格变动情况,为投资者提供债券投资决策的参考依据。

二、中债指数计算方法1.样本券选择:中债指数的样本券选取范围为在我国债券市场上市交易的债券。

样本券的选取标准主要包括债券的发行规模、发行期限和市场流动性等因素。

2.权重计算:根据样本券的发行规模占全部样本券发行规模的比例,计算各样本券在中债指数中的权重。

3.指数计算:中债指数采用加权平均价格法计算,即指数值等于各样本券权重乘以相应债券价格后的加总。

三、中债指数的应用中债指数在我国债券市场中具有广泛的应用,主要包括:1.投资者债券投资决策的参考:投资者可通过观察中债指数的走势,了解我国债券市场的整体价格变动情况,为投资决策提供依据。

2.债券市场宏观调控:政府部门和中债指数的编制机构可通过分析中债指数的变化,了解债券市场的运行状况,从而制定相应的政策和措施。

3.债券产品定价和估值:中债指数可作为债券产品定价和估值的重要参考指标。

四、中债指数在我国债券市场的意义中债指数具有重要的现实意义,它反映了我国债券市场的整体价格水平,为市场参与者提供了有关债券市场走势的信息。

此外,中债指数还有助于提高债券市场的透明度,增强市场信心,促进债券市场的健康发展。

五、结论总之,中债指数作为我国债券市场的重要指标,其计算规则和应用对于债券市场的参与者具有重要的指导意义。

投资者应关注中债指数的走势,合理配置债券资产,以实现投资收益的最大化。

中证全指细分行业指数编制方案一、指数样本选择二、行业分类中证全指细分行业指数对市场中的行业进行了详细的分类。

目前主要包括以下行业分类:农林牧渔业、采矿业、制造业、电力、燃气及水的生产和供应业、建筑业、交通运输、仓储和邮政业、信息传输、软件和信息技术服务业、批发和零售业、住宿和餐饮业、金融业、房地产业、租赁和商务服务业、科学研究和技术服务业、水利、环境和公共设施管理业、居民服务和其他服务业、教育、卫生和社会工作、文化、体育和娱乐业。

三、指数权重计算1.首先计算每只股票的市值占比,即该股票在样本股中的市值与所有样本股的市值之比。

2.根据每只股票的流通股本占比,对每只股票的市值进行调整。

流通股本较高的股票将得到较高的权重。

3.考虑股息率因素,根据每只股票的股息率调整其权重。

股息率较高的股票将得到较高的权重。

4.综合考虑以上因素,得到每只股票的权重。

然后按照权重对所有样本股的指数进行构建。

四、指数计算1.计算每只股票的收盘价与前一交易日的收盘价之比,得到每只股票的收益率。

2.根据每只股票的收益率和权重,计算每只股票对指数的贡献度。

3.将每只股票的贡献度相加,得到整个指数的涨跌幅。

五、指数调整1.根据调整日期前一个交易日的收盘价,计算调整因子。

调整因子是指调整日期当天的指数与前一个交易日的指数之比。

2.根据调整因子调整每只股票的权重。

权重根据调整因子进行调整,以保持指数的连续性。

3.根据调整因子计算指数的基值。

基值即调整日期前一个交易日的指数水平。

综上所述,中证全指细分行业指数的编制方案包括样本选择、行业分类、指数权重计算、指数计算和指数调整五个方面。

通过合理的样本选择和细分的行业分类,使得该指数能够更细致地反映中国A股市场的行业结构与变化。

同时,通过实时计算和调整机制,保持了指数的连续性和准确性。

该指数的编制方案为投资者提供了一个更详细、更准确地了解中国A 股行业投资机会的工具。

中证200、中证500、中证700和中证800指数编制方案中证200、中证500、中证700和中证800指数编制方案一、指数名称与代码中证中盘200指数(CSI Midcap 200 index),简称中证200(CSI 200),上海行情代码为000904,深圳行情代码为399904。

中证小盘500指数(CSI Smallcap 500 index),简称中证500(CSI 500),上海行情代码为000905,深圳行情代码为399905。

中证中小盘700指数(CSI Small&Midcap 700 index),简称中证700(CSI 700),上海行情代码为000907,深圳行情代码为399907。

中证800指数(CSI 800 index),简称中证800(CSI 800),上海行情代码为000906,深圳行情代码为399906。

二、指数基日与基点中证200、中证500、中证700和中证800的基日为2004年12月31日,基点为1000点。

三、样本选取方法1、样本空间同沪深300指数。

2、样本数量中证200指数样本股数量为200只,中证500指数样本股数量为500只,中证700指数样本股数量为700只,中证800指数样本股数量为800只。

3、选样方法(1)中证200指数沪深300指数成份股中非中证100指数样本股的200家公司股票构成中证200指数样本股。

(2)中证500指数按照以下步骤进行中证500指数的样本股选择:步骤1 样本空间内股票扣除沪深300指数样本股及最近一年日均总市值排名前300名的股票;步骤2 将步骤1中剩余股票按照最近一年(新股为上市以来)的日均成交金额由高到低排名,剔除排名后20%的股票;步骤3 将步骤2中剩余股票按照日均总市值由高到低进行排名,选取排名在前500名的股票作为中证500指数样本股。

(3)中证700指数中证500和中证200样本股一起构成中证700指数样本股。

中证系列指数编制规则一、指数编制原则1.公开性原则:指数编制规则要公开透明,确保投资者可以了解指数的计算方法和成分股的选取标准。

2.公正性原则:指数编制要公正、公平,不对特定股票或行业有任何偏好。

3.可操作性原则:指数编制要具有可操作性,即成分股的选取标准要能够被市场参与者理解和操作。

4.持续性原则:指数编制要具有持续性,即指数的计算方法和成分股的选取标准要能够长期有效。

5.可比性原则:不同指数之间要具有可比性,即不同指数的计算方法和成分股的选取标准要有一定的一致性,方便投资者进行比较和分析。

二、指数编制流程1.确定指数样本空间:首先确定指数样本空间,即包含哪些股票作为指数的候选成分股。

通常情况下,中证系列指数的样本空间是全市场股票或特定市场股票。

2.选取成分股:根据指数的选取标准,从指数样本空间中选取成分股。

选取标准通常包括市值、流动性、行业分布等因素。

3.确定成分股权重:根据指数的权重分配方式,确定成分股的权重。

常用的权重分配方式有市值加权、等权重、分层加权等。

4.计算指数:根据成分股的权重和价格,计算指数的数值。

通常情况下,指数采用市值加权方法进行计算。

5.维护指数:定期对指数进行维护,包括对成分股的调整、权重的调整等。

三、指数成分股选取标准1.市值标准:成分股的市值要达到一定的要求,通常是按照市值从大到小选取成分股。

2.流动性标准:成分股的流动性要达到一定的要求,通常是按照成交金额、成交量等指标选取成分股。

3.行业分布标准:指数的成分股要能够代表不同行业的股票,通常要求成分股的行业分布比较均衡。

4.其他标准:根据不同指数的需求,还可以设置其他选取标准,如股票的盈利能力、财务状况等。

四、指数权重分配方式1.市值加权:根据成分股的市值比例确定权重,市值越大的股票权重越高。

2.等权重:每只成分股的权重相等,不考虑市值大小。

3.分层加权:根据成分股的市值大小将指数分为多个层次,每个层次内市值较大的股票权重较高。

业绩比较基准中证全债指数

中证全债指数是由中证指数有限公司编制的债券指数,它覆盖

了中国内地市场上发行的所有人民币债券,包括国债、政策性金融债、地方政府债、企业债、公司债等各类债券。

作为业绩比较基准,中证全债指数通常被用来衡量债券型基金、固定收益类投资产品或

者其他债券投资组合的表现。

从业绩比较的角度来看,基金经理或投资者可以将其管理的债

券型基金的业绩与中证全债指数进行比较,以评估基金的投资表现。

如果基金的业绩表现优于中证全债指数,那么可以认为基金的投资

管理能力较为出色;反之,则可能需要进一步分析基金的投资策略

和组合结构,以寻求改进和提升业绩的方法。

另外,从风险控制的角度来看,中证全债指数也可以作为一种

风险基准,投资者可以通过比较投资组合的波动率、收益波动性等

指标来评估其风险水平,从而更好地控制投资风险。

此外,中证全债指数还可以作为资产配置和投资组合优化的参

考标准。

投资者可以根据中证全债指数的行情走势和特征,来调整

自己的债券投资比重,以实现资产配置的最优化。

综上所述,中证全债指数作为业绩比较基准在债券投资领域具有重要的作用,可以帮助基金经理、投资者和其他市场参与者更好地评估和管理债券投资的表现和风险,指导他们的投资决策和资产配置。

债券指数介绍一、样本成分介绍一般的债券指数,其成分券的主要标的有:国债、央行票据、地方政府债、金融债、企业债、短期融资券、中期票据、公司债、资产支持证券、债券逆回购、银行存款等固定收益类资产。

●国债:国债是由国家发行的债券,是中央政府为筹集财政资金而发行的一种政府债券,是中央政府向投资者出具的、承诺在一定时期支付利息和到期偿还本金的债权债务凭证。

●央行票据:即中央银行票据,是中央银行为调节商业银行超额准备金而向商业银行发行的短期债务凭证,其实质是中央银行债券。

中央银行发行的央行票据是中央银行调节基础货币的一项货币政策工具,目的是减少商业银行可贷资金量。

商业银行在支付认购央行票据的款项后,其直接结果就是可贷资金量的减少。

●地方政府性债务:是指地方机关事业单位及地方政府专门成立的基础设施性企业为提供基础性、公益性服务直接借入的债务和地方政府机关提供担保形成的债务。

●金融债:是由银行和非银行金融机构发行的债的介质体,在英、美等欧美国家,金融机构发行的债介质体归类于公司债券。

在我国及日本等国家,金融机构发行的债介质形式称为金融债券。

能够较有效地解决银行等金融机构的资金来源不足和期限不匹配的矛盾。

●企业债:企业债是指境内具有法人资格的企业,依照法定程序发行、约定在一定期限内还本付息的有价证券。

企业债一般是由中央政府部门所属机构、国有独资企业或国有控股企业发行,最终由国家发改委核准。

●公司债:公司债是股份公司为筹措资金以发行债券的方式向社会公众募集的债。

表明公司债权的证券称为公司债券。

发行公司债券只限于股份公司,募集的对象为不特定的社会公众。

企业债跟公司债的区别(发行主体、定价、流动场所):1、公司债由股份公司和有限公司发行;企业债由央企、国有独资、国家控股企业发行;2、公司债,目前只在证券交易所流动,价格通过市场询价确定的。

企业债,直接定价,以不高于同期居民定期存款利率的40%来定价,目前只在银行间市场流动;3、企业债由发改委审批监管,公司债由证券交易所审批监管。

中债国开行债券总指数中债国开行债券总指数(ChinaBond National Interbank Funding Center China Development Bank Bond Composite Index)是由中债登公司和中国国开行共同发布的国内债券市场指数。

该指数旨在反映中国国开行债券市场的整体表现,为投资者提供市场参考和风险管理工具。

一、指数概述中债国开行债券总指数是按照一定的计算方法和标准体系编制的,它以2007年12月31日为基期,基点为100点。

指数编制涵盖了国内债券市场的主要品种,包括固定利率债、浮动利率债、零息票债券等。

该指数的发行方为中债登公司和中国国开行,其发布频率为每个交易日。

二、指数计算方法中债国开行债券总指数的计算方法主要包括市场覆盖范围、债券选择及权重调整、复权处理和指数调整。

市场覆盖范围是指包括在指数体系内的债券品种及其发行主体,该范围通常根据市场规模和流动性进行确定。

债券选择及权重调整是指根据债券的市值和流动性等因素确定每支债券在指数中的权重,并进行相应的调整。

复权处理是指对红利债券和分红债券进行相应的复权处理,以保持指数的连续性。

指数调整是指根据市场发展和监管要求对指数的计算方法进行必要的调整。

三、指数的意义和作用中债国开行债券总指数作为国内债券市场的代表性指数,具有很高的参考价值和指导作用。

首先,该指数可以帮助投资者了解国内债券市场的整体表现和趋势,为其提供投资决策的参考。

其次,通过该指数可以评估各种债券品种的表现差异,为投资者提供风险分散的建议。

此外,中债国开行债券总指数还可以用于债券投资组合的绩效评估和业绩跟踪。

四、指数与其他指数的比较中债国开行债券总指数与其他主要债券市场指数相比,具有以下特点和优势。

首先,该指数覆盖了中国国开行发行的各类债券品种,具备更好的市场代表性。

其次,指数的计算方法严谨合理,能够准确反映债券市场的实际情况。

此外,中债国开行债券总指数还具有较高的透明度和可信度,受到广大投资者的青睐。

中证基金指数系列编制方案中证基金指数系列全面反映内地所有开放式证券投资基金及其细分种类的走势,为市场及投资者提供更丰富的基金业绩评价基准和基金投资参考依据。

一、指数名称和代码二、指数基日和基点三、样本选取方法1、样本空间中证基金指数系列的样本空间为中国内地市场上所有成立满三个月的开放式证券投资基金。

2、选样方法在样本空间内,中证基金指数系列按照以下基金分类规则进行选样:四、 指数计算1、中证基金指数系列(货币基金指数以外)计算公式Divisorf S PIndex Index ii t i ti t t ∑⨯⨯⨯=)(,,1-(1) t Index 是t 日的指数收盘价;(2) t i P ,是第i 个样本基金在t 日(QDII 基金为1-t 日)的净值或收盘价; (3) t i S ,是第i 个样本基金在t 日前最近一期基金季报披露的基金份额数; (4) i f 是第i 个样本基金的权重因子,当样本个数大于10只时,通过设置权重因子使得单个基金权重不超过20%;(5) Divisor 是除数,即经修正后的1-t 日样本基金的合计净值规模。

2、中证货币型基金指数计算公式⎪⎪⎪⎭⎫ ⎝⎛⨯⨯⨯⨯+⨯=∑∑ii i t i i t i t i t t f S f S R Index Index )(1000011,,,1-(1) t Index 是t 日的指数收盘价;(2) t i R ,是第i 个样本基金在t 日的万份收益(对于收益不结转份额的货币基金,万份收益由其净值变动换算得到);(3) t i S ,是第i 个样本基金在t 日前最近一期基金季报披露的基金份额数。

(4)f是第i个样本基金的权重因子,当样本个数大于10只时,通过设置权i重因子使得单个基金权重不超过20%;五、指数修正当指数样本名单、基金份额出现变化,或基金市值、基金净资产出现非交易因素的变动时,采用“除数修正法”修正原除数,以保证指数的连续性。

中证商品期货综合指数系列编制方案

一、指数名称及代码

中证商品期货综合性指数系列包括1条综合指数、4条主要类别综合指数(农产品、金属、化工材料、能源)和4条细分类别综合指数(粮食、油脂、工业金属、纺织)。

指数代码及中英文名称如下:

二、基期和基点

中证商品期货综合指数、农产品期货综合指数、金属期货综合指数、化工材

料期货综合指数、能源期货综合指数、粮食期货综合指数、工业金属期货综合指数、纺织材料期货综合指数以2004年12月31日为基期,基点为100。

中证油脂期货综合指数以2006年12月29日为基期,基点为100。

三、计算方法

中证商品期货综合指数系列选取上市时间满一年的商品期货品种的所有合约,采用持仓量指标对所有合约的收盘价加权计算。

计算公式为:

指数=报告期价值/基期价值*100

其中报告期价值=∑报告期品种计算价格*权重因子

成分品种的计算价格以当日上市合约的收盘价格用持仓量指标加权计算。

为保证指数具有较好的代表性,中证商品期货综合指数设置20%和2%的权重上下限,即每一品种的权重上限不超过20%,权重下限不超过2%。

四、指数修正

指数计算过程中,对于非价格因素引起的指数点位变化,采用除数修正法修正,包括但不限于每年权重定期调整、新品种上市、旧品种退市等情况。

新品种上市满一年即可进入指数,如果新品种上市日期在每年十月第一个交易日和次年一月第一个交易日之间(包括首尾两天),则新品种进入指数与定期调整同步实施。

旧品种退市当日立即调出相应指数。

中证信用债细分指数系列编制方案

中证信用债细分指数系列共34条指数,包括4条信用评级细分指数,6条期限细分指数,24条期限与信用评级交叉细分指数。

指数采用市值加权计算,反映相应期限、级别信用债的市场表现。

一、指数名称和代码

二、指数基日和基点

三、样本选取方法

1、样本空间

中证信用债细分指数系列的样本空间由满足以下条件的债券构成:

(1)债券种类:在沪深交易所或银行间市场上市的企业债、公司债、中期票据、短期融资券等信用债品种,债券币种为人民币;

(2)付息方式:固定利率付息或一次还本付息;

2、选样方法

选取样本空间中,信用级别和剩余期限符合如下条件的债券作为各细分指数的样本券:

四、指数计算

中证信用债细分指数系列采用派许加权综合价格指数方法计算,计算公式为:

100⨯+=

除数

报告期债券派息

报告期样本债券总市值报告期指数

其中,报告期样本债券总市值= ∑(全价×发行量),全价=净价+应计利息

该指数计算用价格为中证估值价格,其他计算用基础数据、除数调整参见计算与维护细则。

五、样本调整

1、定期调整

中证信用债细分指数系列样本每月调整一次,定期调整生效日为每月首个交易日,定期调整数据提取日为生效日前一个交易日。

2、临时调整

若样本券发生暂停上市、摘牌等事件,视情况自事件生效之日起剔除出指数;样本券发生其他事件,参照计算与维护细则处理。

1中证全指指数编制方案

一、 指数名称与代码

指数名称:中证全指指数

指数简称:中证全指

指数英文名称:CSI All Share Index

指数英文简称:CSI All Share

指数代码:000985(上海),399985(深圳)

二、 指数基日与基点

中证全指指数以2004年12月31日为基日,基点为1000点。

三、 样本选取方法

将满足以下条件的沪深 A 股股票作为中证全指指数的样本股:

☐ 上市时间超过一个季度,除非该股票自上市以来的日均A 股总市值在全部沪深A

股中排在前30位;

☐ 非ST 、*ST 股票,非暂停上市股票。

四、 指数计算

1、计算公式

中证全指指数系列采用派许加权方法,按照样本股的调整股本数为权数加权计算,公式为:

报告期指数=报告期样本股的调整市值/基期×1000

其中,调整市值=Σ(股价×调整股本数)。

调整股本数为采用分级靠档的方法对样本股股本进行调整后的股本。

2、指数修正

同沪深300指数。

五、样本股调整

中证全指指数原则上每半年调整一次样本股,样本股调整实施时间分别是每年6月和12月的第二个星期五收盘后的下一交易日。

当样本公司有特殊事件发生时,将对中证全指指数样本股进行临时调整。

中证全债指数编制规则

一、指数代码、名称

指数名称:中证全债指数

指数简称:中证全债

指数英文名称:CSI Aggregate Bond Index

指数英文简称:CSI Aggregate Bond

二、选样

•债券种类:在上海证券交易所、深圳证券交易所及银行间市场上市的国债、金融债及企业债。

债券的信用级别为投资级以上。

债券币种为人民币。

•发行量:暂不考虑发行量限制。

•债券剩余期限:一年以上。

•附息方式:固定利率付息和一次还本付息。

三、指数计算

(一)基日

基日为2002年12月31日,基点为100 点。

(二)计算公式

以样本债券的发行量为权数,采用派许加权综合价格指数公式计算。

公式为:报告期指数=[(报告期样本债券的总市值 + 报告期债券利息及再投资收益)/基期]×基期指数

其中,总市值 = ∑(全价×发行量)

全价=净价+应计利息

报告期债券利息及再投资收益表示将当月付息样本债券利息收入再投资于债券指数本身所得收益。

(三)取价规则

¾选取债券交易价格为净价;

¾交易所债券(是指仅在交易所交易的债券):首先取做市商最优报价(最优报价=(最高买价+最低卖价)/2,下同),若无,取日收盘价,再无,采用模型定价;

¾银行间债券(是指仅在银行间交易的债券):首先取做市商最优报价,若

无,取日内加权收盘价,再无,采用模型定价;

¾ 跨市场债券(是指同时在两个及以上市场交易的同一债券品种):若存在

银行间做市商报价,首先取最优银行间报价,若无,取其在交易所的收盘价(交易所如有做市商报价,则先取最优报价),再无,取其在银行间的日内加权收盘价,再无,考虑模型定价。

四、指数修正

(一)修正公式

当样本券的市值出现非交易因素的变动时,采用“除数修正法”修正原除数,以保证指数的连续性。

修正公式为:

新除数

修正后的市值原除数修正前的市值= 其中,修正后的市值 = 修正前的市值 + 新增(减)市值;

由此公式得出新除数(即修正后的除数,又称新基期),并据此计算以后的指数。

(二)需要修正的几种情况

¾ 发生指数样本券调整时,在调整实施前一个交易日修正指数。

¾ 凡有样本债券发生发行量变动,在变动日前修正指数。

¾ 月末最后一个交易日,将当月样本债券利息及再投资收益从指数中去除。

五、指数调整

¾ 新券计入:符合基本条件的债券自下个月第一个交易日起计入指数。

¾ 不合格券剔除:每月最后一个交易日,将不合格债券(剩余期限不到一年

或信用级别投资级以下)剔除。