货币银行学第9章资料

- 格式:ppt

- 大小:887.50 KB

- 文档页数:12

货币银行学第九章复习货币供给理论与货币供求均衡理论第九章货币供给理论与货币供求均衡理论第一节货币供给理论一、货币供给理论的产生与发展 1、货币供给理论是伴随现代银行制度的建立、发展过程中而逐渐形成的。

菲利普斯(Phillips)于1921年《银行信用》一书中,第一次使用了“原始存款”、“派生存款”这两个现代商业银行普遍存在的概念内涵。

2、直到上世纪60年代,凯恩斯主义“失灵”,各种学派再次兴起,货币供给理论再次吸引了更多的经济学家。

其中米德(Meade)和丁伯根(Tinbergen)最具影响。

3、70年代有了更多的发展,关注:货币定义;货币供给机制;货币供给的“内生性”与“外生性”的探讨。

二、货币供给理论主要涉及的范畴 1、货币定义。

由狭义货币转向广义货币,以及货币层次划分。

2、现代银行制度下的货币供给机制:A:中央银行控制与调节基础货币机制; B:商业银行创造存款货币机制;C:在上述两重银行调节机制中构成现代市场经济运行中的货币供给机制。

3、货币供给机制的理论模型。

现代银行制度下的货币供给机制,可用理论模型表述,具体是对M1或M2层次的货币乘数加以考察与推导;对货币乘数影响因素分析主要包括:法定存款准备金率、超额储备金率、现金“漏损率”等。

4、货币供给机制的“内生性”与“外生性”的探讨。

A:由市场经济自身内在的货币需求,也即由“看不见的手”支配而形成的客观的货币供应量,就是“内生性货币”,属于“内生变量”;B:由货币当局的货币政策操控,经由中央银行“看得见的手”操作而形成的货币供应量,就是“外生性货币”,属于“外生变量”,也称“政策变量”。

5、政府收支对货币供求的影响。

政府收支行为会否从“外生变量”角度影响货币供应?1)政府的正常收支活动不会影响货币供给,即:收入=之支出,收支平衡;收入>支出,有结余。

2)政府的货币支出大于收入,出现赤字时,对货币供给会产生影响,即政府弥补财政赤字的方式有:A:向社会公众举债,此时即期货币总量不变,只是存款帐户货币量转移;B:向商业银行借款,也是存款货币量的转移,但是可能影响到商业银行未来的派生存款规模的变化;当然它又取决于政府资金的用途是消费性或投资性的,后者并不影响未来的货币供应总量。

货币银⾏学第九章纸质练习(附答案)货币银⾏学第九章纸质练习姓名:班级:学号:请把选择题答案填⼊框内。

Multiple Choice1) A bank’s balance sheet(a)shows that total assets equals total liabilities plus equity capital.(b)lists sources and uses of bank funds.(c)indicates whether or not the bank is profitable.(d)does all of the above.(e)does only (a) and (b) of the above.Answer:E2)Which of the following are reported as liabilities on a bank’s balance sheet?(a)Discount loans(b)Checkable deposits(c)U.S. Treasury securities(d)Only (a) and (b) of the aboveAnswer:D3)Which of the following are reported as liabilities on a bank’s balance sheet?(a)Bank capital(b)Loans(c)Reserves(d)All of the above(e)Only (a) and (b) of the aboveAnswer:A4)Which of the following statements is false?(a)The expenses involved in servicing accounts (salaries, building rent, etc.) make up over half the costs of running a bank.(b)Nontransaction deposits are the primary source of bank funds.(c)Demand deposits are checkable deposits that pay no interest.(d)Technically, savings deposits are not payable on demand.Answer:A5)Which of the following statements are true?(a)Nontransaction deposits are the primary source of bank funds.(b)Demand deposits are checkable deposits that pay no interest.(c)Technically, savings deposits are not payable on demand.(d)All of the above are true.(e)Only (a) and (b) of the above are true.Answer:D6)Which of the following are nontransaction deposits?(a)Savings accounts(b)Small-denomination time deposits(c)Negotiable order of withdraw accounts(d)All of the above(e)Only (a) and (b) of the aboveAnswer:E7)Because time deposits are _____ liquid for the depositor than passbook savings, they earn _____ interest rates.(a)less; higher(b)less; lower(c)more; higher(d)more; lowerAnswer:A8)Bank reserves include(a)deposits at the Fed.(b)vault cash.(c)short-term Treasury securities.(d)all of the above.(e)both (a) and (b) of the above.Answer:E9)Which of the following are reported as assets on a bank’s balance sheet?(a)Discount loans from the Fed(b)Loans(c)Reserves(d)Only (a) and (b) of the above(e)Only (b) and (c) of the aboveAnswer:E10)The most important category of assets on a bank’s balance sheet is(a)discount loans.(b)securities.(c)gold.(d)cash items in the process of collection.(e)none of the above.Answer:E11)Banks’ asset portfolio s include state and local government securities because(a)their interest payments are tax deductible for federal income taxes.(b)banks consider them helpful in attracting state and local government accounts.(c)the Federal Reserve requires member banks to buy securities from state and local governments located within their respective Federal Reserve districts.(d)of all of the above.(e)of only (a) and (b) of the above.Answer:E12)When Jane Brown writes a $100 check to her nephew (who lives in another state), Ms. Brown’s bank _____ assets of $100 and _____ liabilities of $100.(a)gains; gains(b)gains; loses(c)loses; gains(d)loses; losesAnswer:D13)When you deposit $50 in currency at Old National Bank,(a)its assets increase by $50.(b)its reserves increase by $50.(c)its liabilities increase by $50.(d)each of the above occurs.(e)only (a) and (b) of the above occur.Answer:D14)Holding all else constant, when a bank receives the funds for a deposited check,(a)cash items in the process of collection fall by the amount of the check.(b)bank assets remain unchanged.(c)bank liabilities decrease by the amount of the check.(d)all of the above.(e)only (a) and (b) of the above.Answer:E15)When $1 million is deposited at a bank, the required reserve ratio is 20 percent, and the bank chooses not to hold any excess reserves but makes loans instead, then, in the bank’s final balance sheet,(a)the assets at the bank increase by $200,000.(b)the liabilities of the bank increase by $200,000.(c)reserves increase by $200,000.(d)each of the above occurs.(e)both (a) and (b) of the above occur.Answer:C16)When $1 million is deposited at a bank, the required reserve ratio is 20 percent, and the bank chooses not to hold any excess reserves but makes loans instead, then, in the bank’s final balance sheet,(a)the assets at the bank increase by $800,000.(b)the liabilities of the bank increase by $1,000,000.(c)the liabilities of the bank increase by $800,000.(d)reserves increase by $160,000.Answer:B17)If a bank has $100,000 of deposits, a required reserve ratio of 20 percent, and it holds $30,000 in reserves, then it has enough reserves to support a deposit outflow of(a)$20,000.(b)$11,000.(c)$5,000.(d)either (a) or (b) of the above.(e)either (b) or (c) of the above.Answer:E18) A bank can reduce its total amount of loans outstanding by(a)“calling in” loans—that is, by not renewing some loans when they come due.(b)selling them to other banks.(c)selling them to the Federal Reserve.(d)doing all of the above.(e)doing only (a) and (b) of the above.Answer:E19) A bank is insolvent when(a)its liabilities exceed its assets.(b)its assets exceed its liabilities.(c)its capital account increases.(d)its assets increase in value.(e)its capital exceeds its liabilities.Answer:A20)Given the return on _____, the return to the owners of the bank is _____ for a _____ amount of bank capital.(a)liabilities; lower; lower(b)assets; higher; lower(c)assets; higher; higher(d)liabilities; higher; lower(e)assets; lower; lowerAnswer:B21)Long-term relationships between banks and their customers, and loan commitments(a)increase the costs of information collection.(b)make it easier for banks to screen good from bad risks.(c)enable banks to deal with moral hazard contingencies that are neither anticipated nor specified in restrictive covenants.(d)do only (a) and (b) of the above.(e)do only (b) and (c) of the above.Answer:E22)Credit risk management tools include:(a)credit rationing.(b)collateral.(c)interest rate swaps.(d)all of the above.(e)only (a) and (b) of the above.Answer:E23)If a bank has _____ rate-sensitive assets than liabilities, a _____ in interest rates will reduce bank profits, while a _____ in interest rates will raise bank profits.(a)more; rise; decline(b)more; decline; rise(c)fewer; decline; decline(d)fewer; rise; riseAnswer:B24)If the First State Bank has a gap equal to a positive $20 million, then a 5 percentagepoint drop in interest rates will cause profits to(a)increase by $10 million.(b)increase by $1.0 million.(c)decline by $10 million.(d)decline by $1.0 million.Answer:DFirst National BankAssets LiabilitiesRate-sensitive $40 million $50 millionFixed-rate $60 million $50 million25)If interest rates rise by 5 percentage points, say from 10 to 15%, bank profits (measured using gap analysis) will(a)decline by $0.5 million.(b)decline by $1.5 million.(c)decline by $2.5 million.(d)increase by $2.0 million.Answer:AQuestion Status: Previous Edition26)Assuming that the average duration of its assets is four years, while the averageduration of its liabilities is three years, then a 5 percentage point increase in interestrates will cause the net worth of First National to _____ by _____ of the total original asset value.(a)decline; 5 percent(b)decline; 10 percent(c)decline; 15 percent(d)increase; 20 percentAnswer:A27)When a bank sells all or part of the cash stream from a specific loan,(a)it thereby removes the loan from its balance sheet.(b)it usually does so at a loss.(c)it usually does so at a profit.(d)both (a) and (b) of the above.(e)both (a) and (c) of the above.Answer:EEssay Questions1)Assume that a customer deposits $1000 in her bank. Show in a T-account the effect ofthis deposit. If the bank is subject to reserve requirements, show in a second T-account the banks balance sheet indicating required and excess reserve. In a third T-account,show the change in the bank’s balance sheet when the bank makes loans with the excess reserves.Answer:。

货币银行学ppt第9章货币供给第九章货币供给第一节货币供给及理论第二节货币供给的形成机制第三节货币供给的运行机制第四节货币供给的决定机制第五节货币供给的调控机制第九章货币供给教学重点:①货币供给及理论②存款货币的创造③货币供给模型④货币供给调控机制第一节货币供给及理论在剖析货币流通状态和货币政策决策中,货币供给分析是与货币需求理论相对应的另一个侧面。

如何使货币供给符合经济发展的客观需要仍是需要经常研究探讨的课题。

第一节货币供给及理论一、货币供给的含义所谓货币供给,指一定时期内一国银行系统向经济中投入、创造、扩张(或收缩)货币的行为。

具体地讲,货币供给首先是一个经济过程,即银行系统向经济中注入货币的过程。

其次,货币供给必然形成一定的货币量,即货币供给量,它是货币供给的结果。

货币供给量的变化对一国经济的总量规模以及运行状况有着直接的影响。

二、货币供给理论(一)货币供给理论产生的理论基础信用创造学说的产生与发展为货币供给理论的产生提供了现实可能性和理论基础。

信用创造学说的先驱是18世纪的约翰?劳,主要代表人物有19世纪末的麦克鲁德和20世纪的熊彼特?哈恩等人。

信用创造学说是与信用媒介学说相对立的一种学说。

该理论认为,银行的职能在于为社会创造信用;银行的资产业务优先于负债业务,并且是资产业务决定负债业务;银行通过信用创造出新的资本,以此推动经济的发展。

(二)传统货币供给理论其理论的典型代表是凯恩斯的货币供给理论。

凯恩斯认为,货币是国家的创造物,货币供给是由中央银行控制的外生变量,其变化会影响经济运行,但自身却不受经济因素的制约。

中央银行调节货币供应量的主要方法是公开市场业务。

一方面,中央银行通过在公开市场上买卖证券可以直接增加或减少货币供应的绝对量;另一方面,中央银行通过在公开市场上买卖证券可以改变社会公众对未来的预期,特别是改变社会公众的投机性货币需求,进而影响总需求,从而可以达到间接增加或减少货币供应的相对量的目的。

《货币银行学》复习内容第一章货币供求理论1、理解货币供给的内生性和外生性理论的异同。

2、比较费雪方程式和剑桥方程式的异同。

3、理解流动性偏好理论的假设前提、结论及主要观点。

4、理解弗里德曼的货币数量理论的假设前提、结论及政策主张。

5、理解现代经济中信用货币供应与扩张的过程。

6、理解货币均衡和市场均衡之间的关系。

第二章利率理论1、理解古典利率理论的假设前提、结论及主要观点。

2、理解可贷资金利率理论的假设前提、结论及主要观点。

3、理解流动性偏好利率理论的假设前提、结论及主要观点。

4、理解新古典综合学派对利率的假设前提、结论及主要观点。

第三章通货膨胀与通货紧缩1、理解菲利普斯曲线的内容及其政策含义。

2、什么叫通货膨胀中的资产结构调整效应?3、需求拉上的通货膨胀成因及其治理方法。

4、成本推动的通货膨胀成因及其治理方法。

第四章金融中介体系1、了解资产证券化的含义。

2、了解金融创新的基本方式和内容。

3、了解商业银行的经营模式。

第五章金融市场1、了解风险资本的投资过程。

2、深入理解CAPM模型的基本内容。

3、了解期权定价模型的内容。

第六章金融监管体系1、了解社会利益论和金融风险论对金融监管必要性的分析。

2、重点理解《巴塞尔协议》三大支柱的内容。

第七章货币政策1、理解货币政策的泰勒规则。

2、了解货币政策的信用传导渠道。

3、了解货币政策中介指标及其条件。

第八章汇率理论1、深入理解购买力平价理论的相关内容。

2、了解国际借贷理论、货币局制度等相关内容。

第九章国际货币体系了解“特里芬难题”、牙买加体系和布雷顿森林体系的相关内容。

第十章内外均衡理论1、名词解释:米德冲突。

2、理解内外均衡的基本内容。

3、理解蒙代尔政策配合理论的基本内容。

《货币银行学》复习内容整理一、名词解释1.泰勒规则:是根据产出和通货膨胀的相对变化而调整利率的操作方法。

这一规则体现了中央银行的短期利率工具按照经济状态进行调整的方法。

其思想根源,可以上溯到费雪效应,即利率与通胀存在着紧密的关系。

货币银行学复习重点与答案货币银行学第一章:货币理论一、名词解释:基础货币P482:是中央银行所发行的现金货币和商业银行在中央银行的准备金存款的总和。

基础货币直接表现为中央银行的负债,它是由中央银行资产业务创造的,并且是信用货币的源头。

货币层次P478:各国中央银行在确定货币供给的统计口径时,以金融资产流动性的大小作为标准,并根据自身政策目的的特点和需要,划分了货币层次。

其粗略的分类为:M0:现金流通量;M1:M0+各种活期存款;M2:M1+各种定期存款。

货币层次的划分有利于中央银行进行宏观经济运行监测和货币政策操作。

流动性偏好P:凯恩斯在分析影响货币需求的因素时认为,货币需求主要受个人对收入支配的心理因素决定。

个人对收入支配有消费和储蓄两种形式。

其中储蓄部分是以现金货币形式持有还是以有价证券形式持有,取决于人们对金融资产流动性的偏好程度,即流动性偏好。

凯恩斯认为影响流动性的偏好程度即影响货币需求的因素主要有:交易动机、预防动机和投机动机。

倒逼机制P484:在中国目前的经济体制下,大量的国有企业和地方政府,出于自身利益,往往压迫商业银行不断增加贷款,从而迫使中央银行被动的增加货币供应,形成所谓的“倒逼机制”。

二、简答题:1、简要说明货币供给的生性与外生性。

P483-484货币供给的生性与外生性的争论,实际上是讨论中央银行能否完全独立控制货币供应量。

生性指的是货币供应量是在一个经济体系部由多种因素和主体共同决定的,中央银行只是其中的一部分,因此,并不能单独决定货币供应量;因此,微观经济主体对现金的需求程度、经济周期状况、商业银行、财政和国际收支等因素均影响货币供应。

外生性指的是货币供应量由中央银行在经济体系之外,独立控制。

其理由是,从本质上看,现代货币制度是完全的信用货币制度,中央银行的资产运用决定负债规模,从而决定基础货币数量,只要中央银行在体制上具有足够的独立性,不受政治因素等的干扰,就等从源头上控制货币数量。

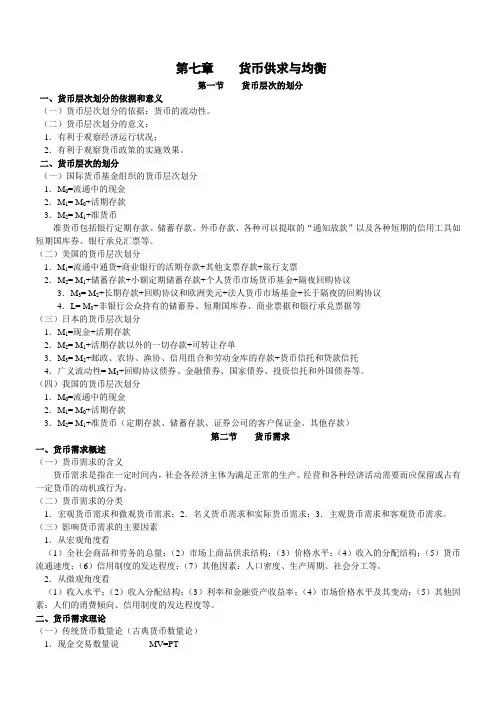

第七章货币供求与均衡第一节货币层次的划分一、货币层次划分的依据和意义(一)货币层次划分的依据:货币的流动性。

(二)货币层次划分的意义:1.有利于观察经济运行状况;2.有利于观察货币政策的实施效果。

二、货币层次的划分(一)国际货币基金组织的货币层次划分1.M0=流通中的现金2.M1= M0+活期存款3.M2= M1+准货币准货币包括银行定期存款、储蓄存款、外币存款、各种可以提取的“通知放款”以及各种短期的信用工具如短期国库券、银行承兑汇票等。

(二)美国的货币层次划分1.M1=流通中通货+商业银行的活期存款+其他支票存款+旅行支票2.M2= M1+储蓄存款+小额定期储蓄存款+个人货币市场货币基金+隔夜回购协议3.M3= M2+长期存款+回购协议和欧洲美元+法人货币市场基金+长于隔夜的回购协议4.L= M3+非银行公众持有的储蓄券、短期国库券、商业票据和银行承兑票据等(三)日本的货币层次划分1.M1=现金+活期存款2.M2= M1+活期存款以外的一切存款+可转让存单3.M3= M2+邮政、农协、渔协、信用组合和劳动金库的存款+货币信托和贷款信托4.广义流动性= M3+回购协议债券、金融债券、国家债券、投资信托和外国债券等。

(四)我国的货币层次划分1.M0=流通中的现金2.M1= M0+活期存款3.M2= M1+准货币(定期存款、储蓄存款、证券公司的客户保证金、其他存款)第二节货币需求一、货币需求概述(一)货币需求的含义货币需求是指在一定时间内,社会各经济主体为满足正常的生产、经营和各种经济活动需要而应保留或占有一定货币的动机或行为。

(二)货币需求的分类1.宏观货币需求和微观货币需求;2.名义货币需求和实际货币需求;3.主观货币需求和客观货币需求。

(三)影响货币需求的主要因素1.从宏观角度看(1)全社会商品和劳务的总量;(2)市场上商品供求结构;(3)价格水平;(4)收入的分配结构;(5)货币流通速度;(6)信用制度的发达程度;(7)其他因素:人口密度、生产周期、社会分工等。

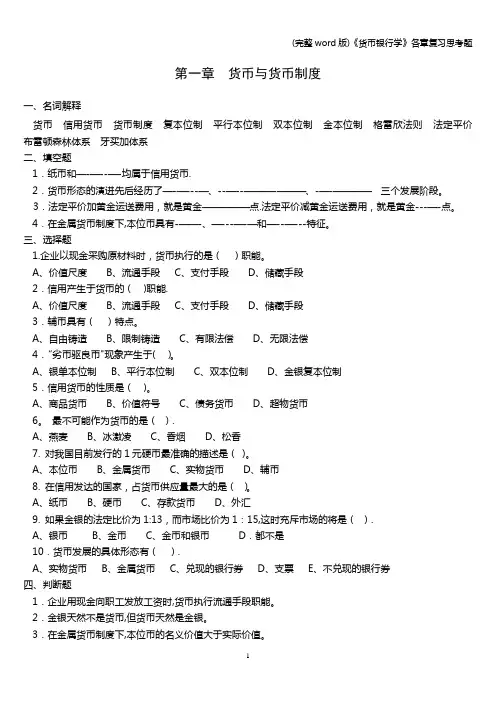

第一章货币与货币制度一、名词解释货币信用货币货币制度复本位制平行本位制双本位制金本位制格雷欣法则法定平价布雷顿森林体系牙买加体系二、填空题1.纸币和—-—--—-均属于信用货币.2.货币形态的演进先后经历了—-—---—、--—--———-———、-—-————三个发展阶段。

3.法定平价加黄金运送费用,就是黄金—————点.法定平价减黄金运送费用,就是黄金---—-点。

4.在金属货币制度下,本位币具有-——-、—---—-—和—--—---特征。

三、选择题1.企业以现金采购原材料时,货币执行的是()职能。

A、价值尺度B、流通手段C、支付手段D、储藏手段2.信用产生于货币的()职能.A、价值尺度B、流通手段C、支付手段D、储藏手段3.辅币具有()特点。

A、自由铸造B、限制铸造C、有限法偿D、无限法偿4.“劣币驱良币"现象产生于( )。

A、银单本位制B、平行本位制C、双本位制D、金银复本位制5.信用货币的性质是()。

A、商品货币B、价值符号C、债务货币D、超物货币6。

最不可能作为货币的是().A、燕麦B、冰激凌C、香烟D、松香7. 对我国目前发行的1元硬币最准确的描述是()。

A、本位币B、金属货币C、实物货币D、辅币8. 在信用发达的国家,占货币供应量最大的是()。

A、纸币B、硬币C、存款货币D、外汇9. 如果金银的法定比价为1:13,而市场比价为1:15,这时充斥市场的将是().A、银币B、金币C、金币和银币D.都不是10.货币发展的具体形态有().A、实物货币B、金属货币C、兑现的银行券D、支票E、不兑现的银行券四、判断题1.企业用现金向职工发放工资时,货币执行流通手段职能。

2.金银天然不是货币,但货币天然是金银。

3.在金属货币制度下,本位币的名义价值大于实际价值。

4.双本位制是金银两种本位币均按其实际价值流通,国家法律不规定金银币比价的货币制度.5.金币本位制是典型的金本位制,它是一种币值稳定的货币制度.6.在纸币本位制下,流通中的货币都是通过信用程序发行的.7.纸币之所以可以作为流通手段,是因为它本身具有内在价值。