一汽轿车2020年三季度财务分析详细报告

- 格式:rtf

- 大小:924.91 KB

- 文档页数:37

一汽轿车2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供341,408.82万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供650,942.77万元的营运资本。

3.总资金需求

该企业资金富裕,富裕992,351.59万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,524,182.37万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,724,590.92万元,实际已经取得的短期带息负债为1,926,401.88万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,624,386.65万元,企业有能力在3年之内偿还的贷款总规模为1,674,488.78万元,在5年之内偿还的贷款总规模为1,774,693.06万元,当前实际的带息负债合计为1,926,401.88万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第1 页共4 页。

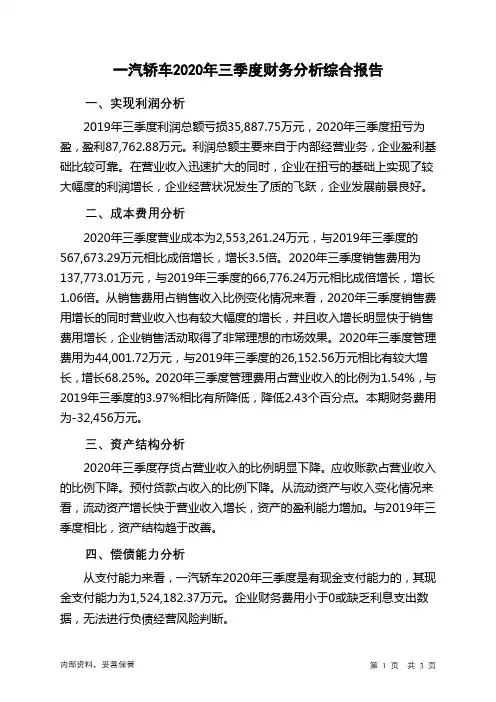

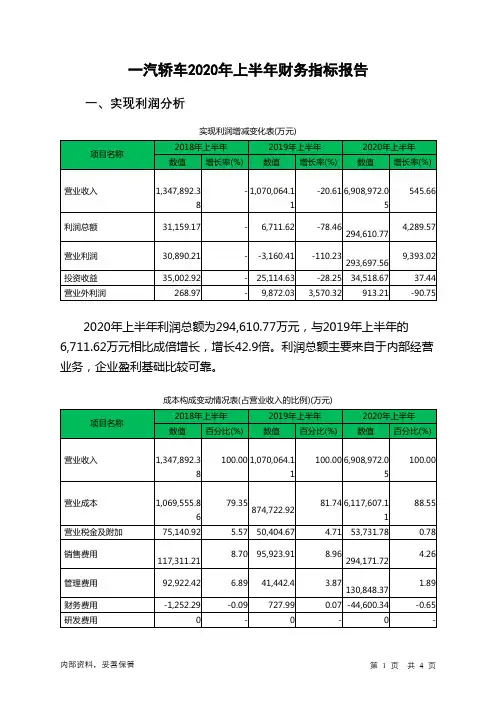

一汽轿车2020年三季度财务分析综合报告一、实现利润分析2019年三季度利润总额亏损35,887.75万元,2020年三季度扭亏为盈,盈利87,762.88万元。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,企业在扭亏的基础上实现了较大幅度的利润增长,企业经营状况发生了质的飞跃,企业发展前景良好。

二、成本费用分析2020年三季度营业成本为2,553,261.24万元,与2019年三季度的567,673.29万元相比成倍增长,增长3.5倍。

2020年三季度销售费用为137,773.01万元,与2019年三季度的66,776.24万元相比成倍增长,增长1.06倍。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时营业收入也有较大幅度的增长,并且收入增长明显快于销售费用增长,企业销售活动取得了非常理想的市场效果。

2020年三季度管理费用为44,001.72万元,与2019年三季度的26,152.56万元相比有较大增长,增长68.25%。

2020年三季度管理费用占营业收入的比例为1.54%,与2019年三季度的3.97%相比有所降低,降低2.43个百分点。

本期财务费用为-32,456万元。

三、资产结构分析2020年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,一汽轿车2020年三季度是有现金支付能力的,其现金支付能力为1,524,182.37万元。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

内部资料,妥善保管第1 页共3 页。

引言概述:随着中国汽车行业的发展,一汽轿车作为中国汽车工业的重要一员,一直以来都在扮演着重要的角色。

本文将对一汽轿车的财务数据进行分析,以揭示其财务状况及未来的发展趋势。

正文内容:一、销售额及利润分析1.1销售额的变化趋势及影响因素1.2利润率的变化趋势及原因解析1.3销售额与利润之间的关系及对公司发展的意义1.4市场份额的变化及竞争对手分析1.5销售额及利润的预测和展望二、资产负债表分析2.1资产的组成及变化趋势2.2负债的组成及变化趋势2.3资产负债率的变化及解读2.4资产负债表对公司未来发展的影响2.5公司资产负债表的优化建议三、现金流量表分析3.1现金流入的来源及变化趋势3.2现金流出的用途及变化趋势3.3现金流量表的分析方法和重要指标3.4现金流量表对公司经营状况的影响3.5现金流量表的优化策略和建议四、盈利能力分析4.1主要盈利指标的计算和解读4.2盈利能力的变化趋势及原因分析4.3影响盈利能力的关键因素4.4盈利能力与行业平均水平的对比4.5提高盈利能力的策略和建议五、财务风险分析5.1市场风险和行业风险的分析5.2公司财务风险的评估方法5.3重要财务风险指标的计算和解读5.4公司财务风险与市场表现的关系5.5风险管理策略和建议总结:通过对一汽轿车财务数据的分析,我们可以清楚地了解到公司的销售额和利润的变化趋势,以及资产负债表和现金流量表的情况。

同时,我们也对一汽轿车的盈利能力和财务风险进行了全面分析。

综合来看,一汽轿车在销售额和利润方面有较好的表现,但资产负债率较高,需要加强对财务风险的管理。

基于此,我们提出了一些优化策略和建议,以帮助一汽轿车进一步提升盈利能力和降低财务风险,实现可持续发展。

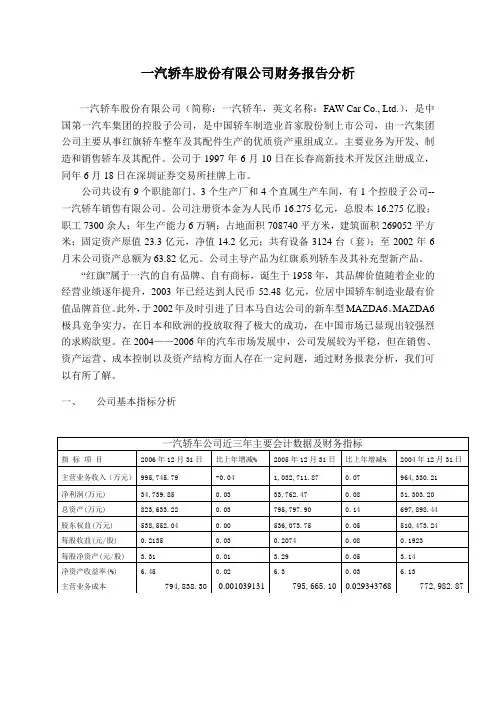

一汽轿车股份有限公司财务报告分析一汽轿车股份有限公司(简称:一汽轿车,英文名称:FAW Car Co., Ltd.),是中国第一汽车集团的控股子公司,是中国轿车制造业首家股份制上市公司,由一汽集团公司主要从事红旗轿车整车及其配件生产的优质资产重组成立。

主要业务为开发、制造和销售轿车及其配件。

公司于1997年6月10日在长春高新技术开发区注册成立,同年6月18日在深圳证券交易所挂牌上市。

公司共设有9个职能部门、3个生产厂和4个直属生产车间,有1个控股子公司--一汽轿车销售有限公司。

公司注册资本金为人民币16.275亿元,总股本16.275亿股;职工7300余人;年生产能力6万辆;占地面积708740平方米,建筑面积269052平方米;固定资产原值23.3亿元,净值14.2亿元;共有设备3124台(套);至2002年6月末公司资产总额为63.82亿元。

公司主导产品为红旗系列轿车及其补充型新产品。

“红旗”属于一汽的自有品牌、自有商标,诞生于1958年,其品牌价值随着企业的经营业绩逐年提升,2003年已经达到人民币52.48亿元,位居中国轿车制造业最有价值品牌首位。

此外,于2002年及时引进了日本马自达公司的新车型MAZDA6。

MAZDA6极具竞争实力,在日本和欧洲的投放取得了极大的成功,在中国市场已显现出较强烈的求购欲望。

在2004——2006年的汽车市场发展中,公司发展较为平稳,但在销售、资产运营、成本控制以及资产结构方面人存在一定问题,通过财务报表分析,我们可以有所了解。

一、公司基本指标分析从一汽公司基本指标可以看出,该公司主营业务收入、净利润三年来较为平稳;总资产、股东权益、每股收益较为平稳,净资产收益率较为平稳,除主营业务收入收入2006年略有降低外(主要原因数一汽轿车销售有限公司本年继续亏损,另一家控股公司虽然盈利,但是总体收入和利润水平仍低于2005年),净利润和净资产收益率以及每股收益均称平稳增长趋势,只是受主营业务收入减少影响而增长率略有降低。

一汽轿车2020年三季度经营风险报告

一、经营风险分析

1、经营风险

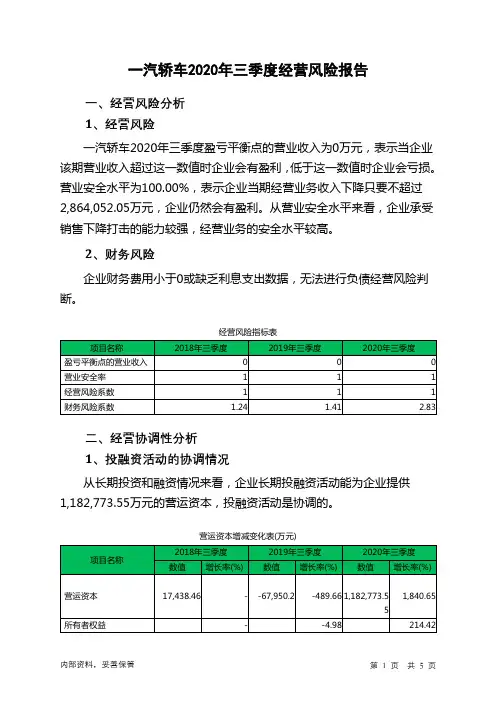

一汽轿车2020年三季度盈亏平衡点的营业收入为0万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为100.00%,表示企业当期经营业务收入下降只要不超过2,864,052.05万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供

1,182,773.55万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共5 页。

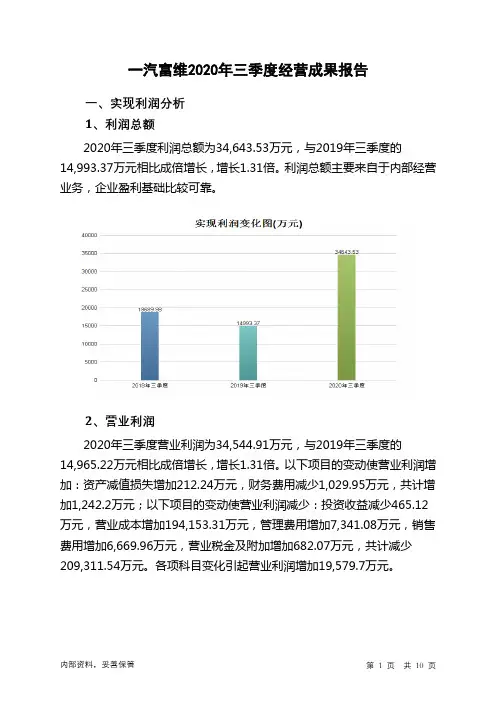

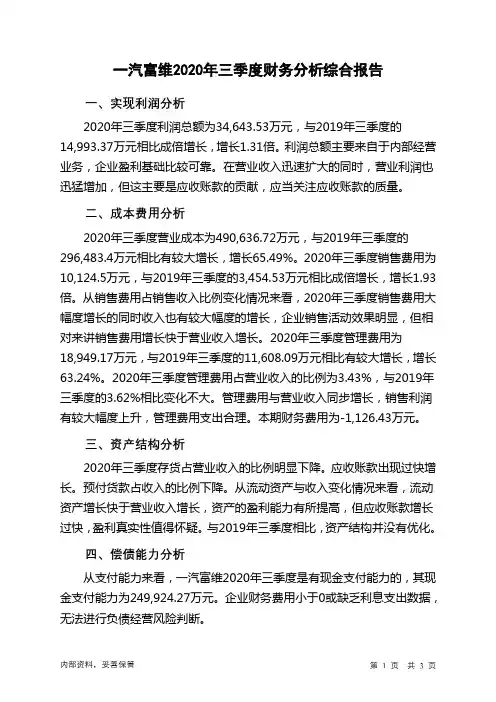

一汽富维2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为34,643.53万元,与2019年三季度的14,993.37万元相比成倍增长,增长1.31倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年三季度营业成本为490,636.72万元,与2019年三季度的296,483.4万元相比有较大增长,增长65.49%。

2020年三季度销售费用为10,124.5万元,与2019年三季度的3,454.53万元相比成倍增长,增长1.93倍。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2020年三季度管理费用为18,949.17万元,与2019年三季度的11,608.09万元相比有较大增长,增长63.24%。

2020年三季度管理费用占营业收入的比例为3.43%,与2019年三季度的3.62%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-1,126.43万元。

三、资产结构分析2020年三季度存货占营业收入的比例明显下降。

应收账款出现过快增长。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年三季度相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,一汽富维2020年三季度是有现金支付能力的,其现金支付能力为249,924.27万元。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

内部资料,妥善保管第1 页共3 页。

第1篇一、引言中国第一汽车集团公司(以下简称“一汽”或“公司”)作为中国汽车工业的领军企业,其财务报告的发布对于市场分析、投资者决策以及行业研究具有重要意义。

本文将通过对一汽财务报告的详细分析,探讨其财务状况、经营成果、现金流及未来发展潜力。

二、财务状况分析1. 资产负债表分析一汽的资产负债表反映了公司在一定时期内的资产、负债和所有者权益状况。

以下是几个关键点:资产结构:一汽的资产以流动资产为主,主要包括货币资金、应收账款、存货等。

固定资产和无形资产占比较小,表明公司对流动资产的管理较为重视。

负债结构:一汽的负债以流动负债为主,主要包括短期借款、应付账款等。

长期负债较少,说明公司负债风险相对较低。

所有者权益:一汽的所有者权益占比较高,表明公司具有较强的盈利能力和偿债能力。

2. 利润表分析一汽的利润表反映了公司在一定时期内的收入、成本和利润状况。

以下是几个关键点:营业收入:一汽的营业收入呈稳定增长趋势,表明公司市场竞争力较强。

营业成本:一汽的营业成本控制较好,毛利率水平较高。

期间费用:一汽的期间费用控制合理,费用率较低。

净利润:一汽的净利润持续增长,表明公司盈利能力较强。

三、经营成果分析1. 销售收入分析一汽的销售收入主要来源于汽车销售业务。

以下是几个关键点:产品结构:一汽的产品线较为丰富,包括乘用车、商用车等。

其中,乘用车销售收入占比最高。

市场占有率:一汽在国内汽车市场占有较高的份额,具有较强的市场竞争力。

区域分布:一汽的销售收入在全国范围内分布较为均衡,表明公司市场拓展能力较强。

2. 研发投入分析一汽高度重视研发投入,以下为几个关键点:研发投入金额:一汽的研发投入金额逐年增长,表明公司持续加大技术创新力度。

研发成果:一汽在新能源汽车、智能网联汽车等领域取得了一系列创新成果,为公司未来发展奠定了坚实基础。

四、现金流分析一汽的现金流状况反映了公司在一定时期内的现金流入和流出情况。

以下是几个关键点:经营活动现金流:一汽的经营活动现金流稳定,表明公司主营业务盈利能力较强。

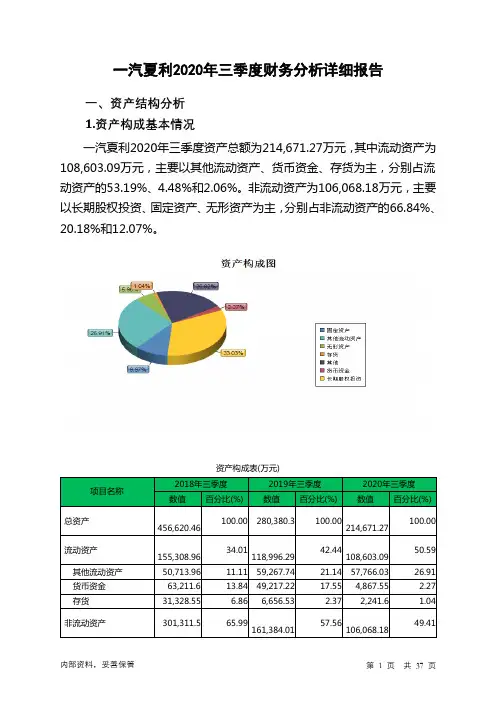

一汽夏利2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况一汽夏利2020年三季度资产总额为214,671.27万元,其中流动资产为108,603.09万元,主要以其他流动资产、货币资金、存货为主,分别占流动资产的53.19%、4.48%和2.06%。

非流动资产为106,068.18万元,主要以长期股权投资、固定资产、无形资产为主,分别占非流动资产的66.84%、20.18%和12.07%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产456,620.46 100.00 280,380.3 100.00214,671.27100.00流动资产155,308.96 34.01118,996.2942.44108,603.0950.59其他流动资产50,713.96 11.11 59,267.74 21.14 57,766.03 26.91 货币资金63,211.6 13.84 49,217.22 17.55 4,867.55 2.27 存货31,328.55 6.86 6,656.53 2.37 2,241.6 1.04非流动资产301,311.5 65.99161,384.01 57.56106,068.1849.41长期股权投资128,199.2628.08 23,005.08 8.20 70,898.92 33.03固定资产128,532.11 28.15117,736.4741.99 21,401.42 9.97无形资产17,883.32 3.92 17,186.11 6.13 12,805.01 5.962.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的4.48%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

一汽轿车财务报告分析引言本文将对一汽轿车的财务报告进行分析。

通过对财务报表的研究,我们可以了解一汽轿车的财务状况、盈利能力和偿债能力等关键指标,以便更好地评估该公司的经营状况和未来发展趋势。

财务报表概览一汽轿车的财务报告包括资产负债表、利润表和现金流量表等。

下面将逐个报表进行分析。

资产负债表资产负债表显示了一汽轿车在特定日期的资产、负债和股东权益的状况。

根据最新的财务报告,一汽轿车的总资产为X亿元,总负债为Y亿元,股东权益为Z 亿元。

利润表利润表反映了一汽轿车在特定时期内的收入、成本和利润。

根据最新的财务报告,一汽轿车上一财年的总收入为P亿元,净利润为Q亿元。

现金流量表现金流量表显示了一汽轿车在特定时期内的现金流入和流出情况。

通过分析现金流量表,我们可以了解一汽轿车的经营活动、投资活动和筹资活动的现金流动情况。

财务指标分析为了更全面地了解一汽轿车的财务状况,我们将对一些重要的财务指标进行分析。

盈利能力盈利能力是评估一汽轿车盈利能力的关键指标之一。

其中,净利润率、毛利率和营业利润率都可以反映一汽轿车的盈利能力。

通过对这些指标的分析,我们可以判断一汽轿车的盈利能力是否稳定和可持续。

偿债能力偿债能力是评估一汽轿车还债能力的关键指标之一。

通过分析资产负债表中的负债比率和利息保障倍数等指标,我们可以判断一汽轿车的偿债能力是否健康。

较低的负债比率和较高的利息保障倍数通常表示公司具有较强的偿债能力。

现金流量现金流量是评估一汽轿车经营状况的关键指标之一。

通过分析现金流量表中的经营活动现金流量、投资活动现金流量和筹资活动现金流量,我们可以了解一汽轿车的现金流动情况和现金储备能力。

结论通过对一汽轿车的财务报告进行分析,我们可以得出以下结论:•一汽轿车在过去一财年取得了较高的总收入和净利润,表明公司的盈利能力较强。

•一汽轿车的资产负债状况相对健康,负债比率较低,股东权益较高。

•一汽轿车的现金流量状况良好,具有较强的现金储备能力。