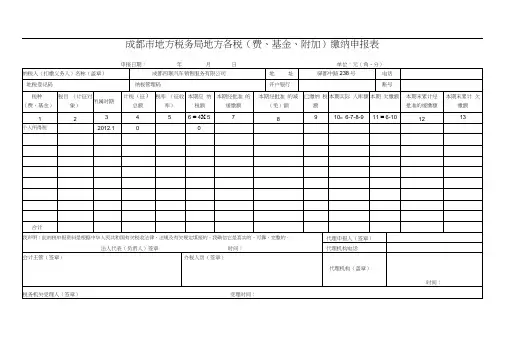

成都市地方税务局地方各税(费、基金、附加)通用申报表

- 格式:xls

- 大小:19.00 KB

- 文档页数:2

纳税人名称:金额单位:元(列至角分)

经办人身份证号:

代理机构签章:

代理机构统一社会信用代码:受理税务机关(章):

受理日期: 年 月 日

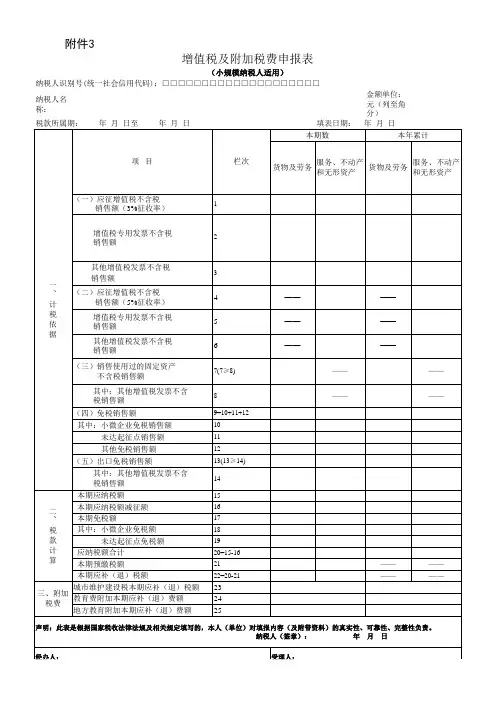

附件3

增值税及附加税费申报表

(小规模纳税人适用)

纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□□□

当开票金额未超过季度30万时,

1、全普票。

栏次10填写不含税金额如100000,栏次18填写100000*3%=3000

2、全专票。

栏次2填写不含税金额如100000,栏次16填写100000*2%=3000。

本期应纳税额会自动带出100000*3%=3000,栏次20应纳税额合计应为3000-

2000=1000,填写附加税。

3、普票和专票时。

以上合并填写。

当开票金额超过季度30万时,

1、全普票。

栏次3填写不含税金额如400000,此时本期应纳税额15为

400000*3%=12000,栏次16填写400000*2%=8000,栏次20金额为12000-

8000=4000,填写附加税。

2、全专票。

栏次2填写,同上。

3、普票和专票时。

以上合并填写。

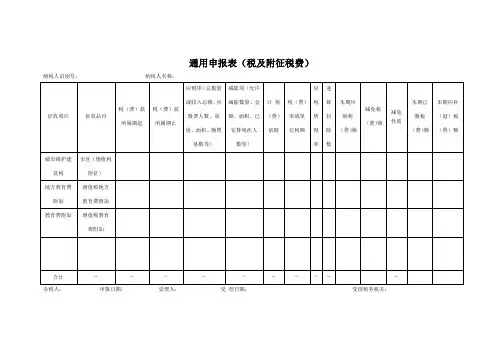

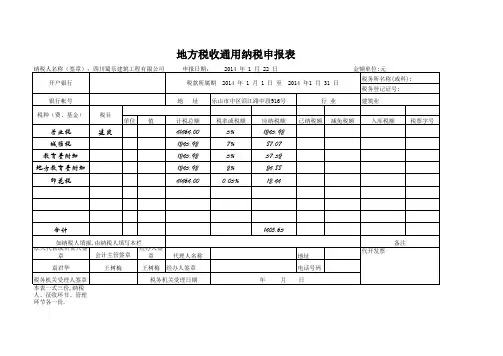

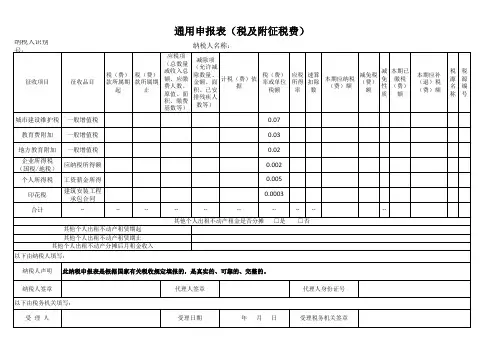

通用申报表(税及附征税费)纳税人识别号:纳税人名称:

征收项目征收品目

税(费)款

所属期起税(费)款

所属期止

应税项(总数量

或收入总额、应

缴费人数、原

值、面积、缴费

基数等)

减除项(允许

减除数量、金

额、面积、已

安排残疾人

数等)

计税

(费)

依据

税(费)

率或单

位税额

应

税

所

得

率

速

算

扣

除

数

本期应

纳税

(费)额

减免税

(费)额

减免

性质

本期已

缴税

(费)额

本期应补

(退)税

(费)额

城市维护建

设税市区(增值税附征)

地方教育费

附加增值税地方教育费附加

教育费附加增值税教育

费附加

合计-- -- -- -- -- -- -- -- -- -- 办税人:申报日期:受理人:受理日期:受理税务机关:。

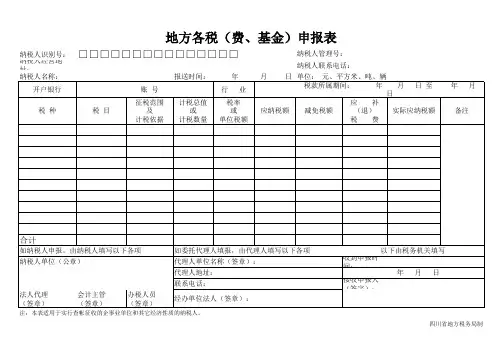

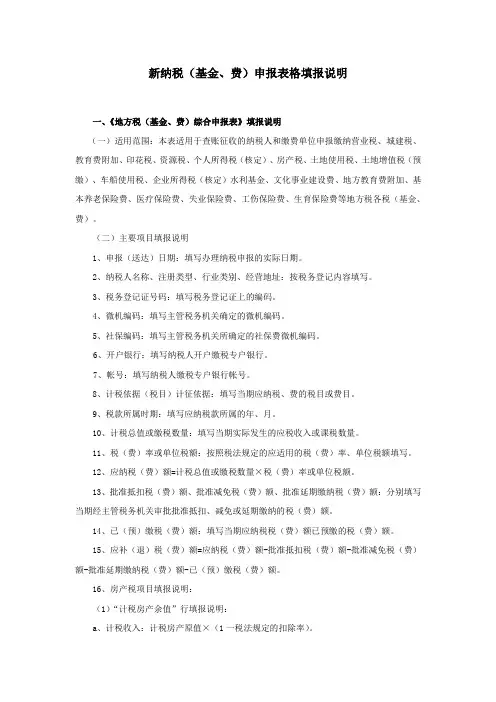

新纳税(基金、费)申报表格填报说明一、《地方税(基金、费)综合申报表》填报说明(一)适用范围:本表适用于查账征收的纳税人和缴费单位申报缴纳营业税、城建税、教育费附加、印花税、资源税、个人所得税(核定)、房产税、土地使用税、土地增值税(预缴)、车船使用税、企业所得税(核定)水利基金、文化事业建设费、地方教育费附加、基本养老保险费、医疗保险费、失业保险费、工伤保险费、生育保险费等地方税各税(基金、费)。

(二)主要项目填报说明1、申报(送达)日期:填写办理纳税申报的实际日期。

2、纳税人名称、注册类型、行业类别、经营地址:按税务登记内容填写。

3、税务登记证号码:填写税务登记证上的编码。

4、微机编码:填写主管税务机关确定的微机编码。

5、社保编码:填写主管税务机关所确定的社保费微机编码。

6、开户银行:填写纳税人开户缴税专户银行。

7、帐号:填写纳税人缴税专户银行帐号。

8、计税依据(税目)计征依据:填写当期应纳税、费的税目或费目。

9、税款所属时期:填写应纳税款所属的年、月。

10、计税总值或缴税数量:填写当期实际发生的应税收入或课税数量。

11、税(费)率或单位税额:按照税法规定的应适用的税(费)率、单位税额填写。

12、应纳税(费)额=计税总值或缴税数量×税(费)率或单位税额。

13、批准抵扣税(费)额、批准减免税(费)额、批准延期缴纳税(费)额:分别填写当期经主管税务机关审批批准抵扣、减免或延期缴纳的税(费)额。

14、已(预)缴税(费)额:填写当期应纳税税(费)额已预缴的税(费)额。

15、应补(退)税(费)额=应纳税(费)额-批准抵扣税(费)额-批准减免税(费)额-批准延期缴纳税(费)额-已(预)缴税(费)额。

16、房产税项目填报说明:(1)“计税房产余值”行填报说明:a、计税收入:计税房产原值×(1一税法规定的扣除率)。

b、税率:按照税法规定的应适用的税率填写。

c、缴纳次数:根据主管税务机关规定不同标准的年应纳税额分年报缴的次数填写。

网上办税服务厅操作手册成都市地方税务局2010年7月目录1系统概述 (5)2运行环境 (5)2.1计算机硬件要求 (5)2.2计算机软件要求 (5)3系统初始化设置 (6)3.1浏览器设置 (6)3.2打印机设置....................................................................... 错误!未定义书签。

3.3打印控件下载 (8)4用户登录 (8)4.1.1 功能描述 (8)4.1.2 操作步骤 (8)4.1.3 操作注意事项 (11)5纳税申报 (11)5.1功能概述 (11)5.2申请办理流程 (12)5.3系统功能说明 (16)5.3.1 税务提示 (16)5.3.2 消息查看 (17)5.3.3 纳税申报 (18)5.3.4 电子缴款凭证打印 (32)6发票开具 (35)6.1功能概述 (35)6.2申请办理流程 (36)6.3系统功能说明 (37)6.3.1 发票入库与调拨 (37)6.3.3 发票补打 (42)6.3.4 发票作废 (44)6.3.5 开具红字发票 (46)6.3.6 发票异常处理 (49)6.3.7 发票减除信息录入 (50)7表报报送 (51)7.1功能描述 (51)7.2操作步骤 (51)7.2.1 表报上传 (51)7.2.2 表报上传查询 (53)7.2.3 授权文件下载 (53)7.3操作注意事项 (55)8涉税查询 (55)8.1网上开票查询 (55)8.1.1 查询发票开具明细 (55)8.1.2 查询发票库存情况 (56)8.2网上申报查询 (57)8.2.1 回执查询 (57)8.2.2 综合查询 (58)9系统维护 (62)9.1办税大厅维护 (62)9.1.1 主用户信息维护 (62)9.1.2 子用户信息维护 (63)9.1.3 子用户CA证书维护 (65)9.2发票开具维护 (67)9.2.1 付款方信息维护 (67)9.2.2 库存预警设置 (68)10 CA数字证书使用说明 (70)10.1安装驱动程序 (70)10.2修改数字证书PIN码 (71)10.3使用帮助 (73)10.3.1 常见问题 (73)10.3.2 使用保养 (74)10.3.3 维护流程 (75)1 系统概述成都市地方税务局网上办税服务厅是成都市地方税务局为纳税人提供的基于互联网的方便、快捷、优质的办税服务渠道。

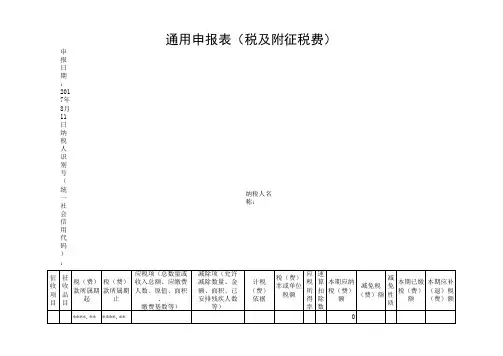

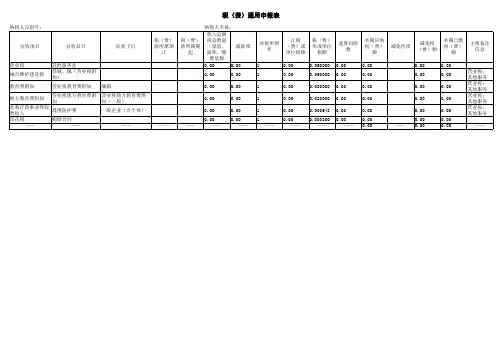

城市维护建设税教育费附加地方教育附加税(费)申报表税款所属期限:自年月日至年月日填表日期:年月日金额单位:元至角分填表说明:1.本期是否适用增值税小规模纳税人优惠政策(减免税代码:XXXXX):增值税小规模纳税人登记为一般纳税人以及具备登记一般纳税人条件而未登记的,其纳税期限规定为按次、月或年的,自登记或具备登记条件的次月起不再适用减征优惠;其纳税期限规定为按季的,自登记或具备登记条件的次季起不再适用减征优惠。

由增值税一般纳税人转登记为小规模纳税人,其纳税期限规定为按次、月或年的,自转登记的当月起适用减征优惠;若纳税期限规定为季的,自转登记的当季起适用减征优惠。

本期适用纳税人是增值税小规模纳税人优惠政策的,勾选“是”;否则,勾选“否”。

2.增值税小规模纳税人享受减征比例(%):填写当地省级政府根据财税〔2019〕号文件确定减征比例。

3.第1栏“一般增值税”,填写本期缴纳的一般增值税税额。

4.第2栏“免抵税额”,填写增值税免抵税额。

5.第3栏“消费税”,填写本期缴纳的消费税税额。

6.第4栏“营业税”,填写本期缴纳的营业税税额。

7.第5栏“合计”,反映本期缴纳的增值税、消费税、营业税税额合计。

8.第6栏“税率(征收率)”,填写城市维护建设税、教育费附加、地方教育费附加的税率或征收率。

9.第7栏“本期应纳税(费)额”,反映本期按适用税率(征收率)计算缴纳的应纳税额。

计算公式为:7=5×6。

10.第8栏“减免性质代码”,该项按照国家税务总局制定下发的最新《减免税政策代码目录》中的最细项减免性质代码填写。

有减免税情况的必填。

11.第9栏“减免税(费)额”,反映本期减免的税额。

12.第10栏“小规模纳税人减免税额”,反映符合条件的小规模纳税人减免的税额。

计算公式为:10=(7-9)×减征比例。

13.第11栏“本期已缴税(费)额”,填写本期应纳税(费)额中已经缴纳的部分。

14.第12栏“本期应补(退)税额”,计算公式为:12=7-9-10-11。

成都市地方税务局地方各税(费、基金、附加)通用申报表

2、“经批准缓缴额”、“经批准减(免)额”申报时应附上批文复印件;

3、备注栏内可填写委托代征申报、代扣代缴申报、工会经费代征时需填列职工人数;

4、纳税人必须按照税收法律法规及有关规定,按期、全面、真实、准确地填写本表一式两份进行申报,一份交主管税务机关,一份自行妥善保管10年,以备核查;

5、申报受理人员应按照规定认真进行审核,未填列主要项目,未按规定签章的不予以受理。

主要依据。

纳管10年,以备。