赋税制度

- 格式:pdf

- 大小:304.53 KB

- 文档页数:9

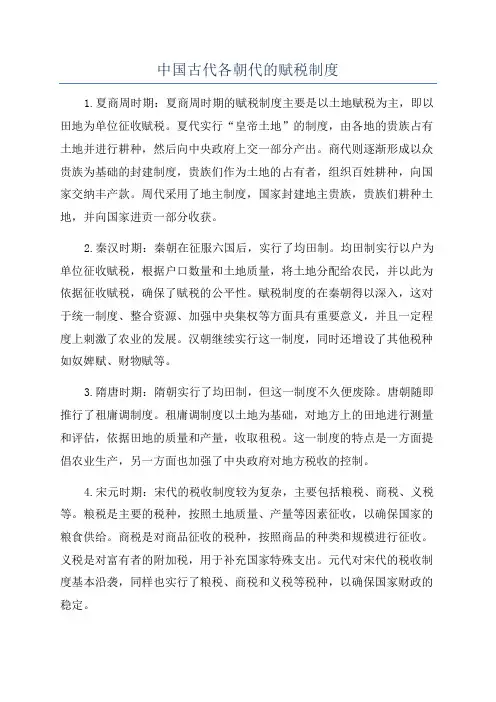

中国古代各朝代的赋税制度1.夏商周时期:夏商周时期的赋税制度主要是以土地赋税为主,即以田地为单位征收赋税。

夏代实行“皇帝土地”的制度,由各地的贵族占有土地并进行耕种,然后向中央政府上交一部分产出。

商代则逐渐形成以众贵族为基础的封建制度,贵族们作为土地的占有者,组织百姓耕种,向国家交纳丰产款。

周代采用了地主制度,国家封建地主贵族,贵族们耕种土地,并向国家进贡一部分收获。

2.秦汉时期:秦朝在征服六国后,实行了均田制。

均田制实行以户为单位征收赋税,根据户口数量和土地质量,将土地分配给农民,并以此为依据征收赋税,确保了赋税的公平性。

赋税制度的在秦朝得以深入,这对于统一制度、整合资源、加强中央集权等方面具有重要意义,并且一定程度上刺激了农业的发展。

汉朝继续实行这一制度,同时还增设了其他税种如奴婢赋、财物赋等。

3.隋唐时期:隋朝实行了均田制,但这一制度不久便废除。

唐朝随即推行了租庸调制度。

租庸调制度以土地为基础,对地方上的田地进行测量和评估,依据田地的质量和产量,收取租税。

这一制度的特点是一方面提倡农业生产,另一方面也加强了中央政府对地方税收的控制。

4.宋元时期:宋代的税收制度较为复杂,主要包括粮税、商税、义税等。

粮税是主要的税种,按照土地质量、产量等因素征收,以确保国家的粮食供给。

商税是对商品征收的税种,按照商品的种类和规模进行征收。

义税是对富有者的附加税,用于补充国家特殊支出。

元代对宋代的税收制度基本沿袭,同样也实行了粮税、商税和义税等税种,以确保国家财政的稳定。

5.明清时期:明清时期实行了两税法,即户口税和田产税。

户口税主要以人头数为依据,按照户口数量征收的税种,对百姓而言较为公平。

田产税是以土地面积为计算依据的税种,按照田地的质量和产量进行征收。

明朝时期的税收制度比较简明,并设置了多种特殊税种,如草料税、良田税等。

清朝在明朝的基础上进行了一些,加大了商业税收的力度,同时减轻了农业税收的压力。

总体来说,中国古代各朝代的赋税制度在对农业赋税的基础上,逐渐增加了对商业和精细加工业的税收。

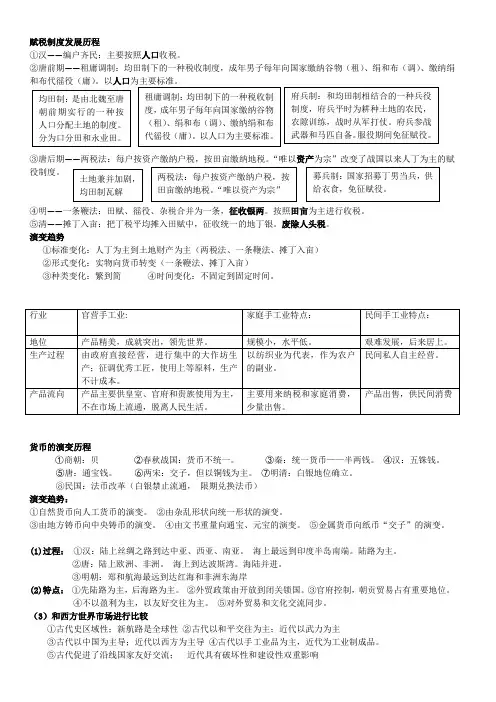

赋税制度发展历程①汉——编户齐民:主要按照人口收税。

②唐前期——租庸调制:均田制下的一种税收制度,成年男子每年向国家缴纳谷物(租)、绢和布(调)、缴纳绢和布代徭役(庸)。

以人口为主要标准。

③唐后期——两税法:每户按资产缴纳户税,按田亩缴纳地税。

“唯以资产为宗”改变了战国以来人丁为主的赋役制度。

④明——一条鞭法:田赋、徭役、杂税合并为一条,征收银两。

按照田亩为主进行收税。

⑤清——摊丁入亩:把丁税平均摊入田赋中,征收统一的地丁银。

废除人头税。

演变趋势①标准变化:人丁为主到土地财产为主(两税法、一条鞭法、摊丁入亩)②形式变化:实物向货币转变(一条鞭法、摊丁入亩)③种类变化:繁到简 ④时间变化:不固定到固定时间。

货币的演变历程①商朝:贝 ②春秋战国:货币不统一。

③秦:统一货币——半两钱。

④汉:五铢钱。

⑤唐:通宝钱。

⑥两宋:交子,但以铜钱为主。

⑦明清:白银地位确立。

⑧民国:法币改革(白银禁止流通, 限期兑换法币)演变趋势:①自然货币向人工货币的演变。

②由杂乱形状向统一形状的演变。

③由地方铸币向中央铸币的演变。

④由文书重量向通宝、元宝的演变。

⑤金属货币向纸币“交子”的演变。

(1)过程: ①汉:陆上丝绸之路到达中亚、西亚、南亚。

海上最远到印度半岛南端。

陆路为主。

②唐:陆上欧洲、非洲。

海上到达波斯湾。

海陆并进。

③明朝:郑和航海最远到达红海和非洲东海岸(2)特点: ①先陆路为主,后海路为主。

②外贸政策由开放到闭关锁国。

③官府控制,朝贡贸易占有重要地位。

④不以盈利为主,以友好交往为主。

⑤对外贸易和文化交流同步。

(3)和西方世界市场进行比较①古代史区域性;新航路是全球性 ②古代以和平交往为主;近代以武力为主③古代以中国为主导;近代以西方为主导 ④古代以手工业品为主,近代为工业制成品。

⑤古代促进了沿线国家友好交流; 近代具有破坏性和建设性双重影响。

中国古代的赋税制度中国古代的赋税制度一、赋税制度的沿革夏商周实行贡赋制度,这是赋税制的雏形。

①春秋初税亩从春秋末齐国管仲的“相地而衰征” 、鲁国开始实行“初税亩”。

规定不论公田(井田)和私田,一律按实际亩数征税。

这是我国征收土地税的开始。

它承认私田合法,这就承认了私田主人对土地的所有权。

加速了井田制的瓦解。

②秦汉赋税:编户制度政府把农民编入户籍(称为编户),实行按编户征收租赋和征收徭役、兵役的制度。

是国家征收赋税和征发徭役、兵役的依据。

编户齐民是国家赋税的主要承担者,农民的负担有四项:田租(土地税)、算赋和口赋(人头税)、徭役、兵役。

汉初统治者吸取秦亡教训,轻徭薄赋,但汉朝田租轻而人头税重。

两汉赋税制的主要内容是“租”和“赋”两项。

租是土地征收的税额,赋以丁计,包括算赋、口赋。

算赋是对成年人征收的人头税,口赋是专对儿童征收的人头税。

影响:A汉代统治者轻徭薄赋,迅速恢复发展了社会生产;B加剧了土地兼并,引发了阶级矛盾和社会危机;C少地或无地的农民为逃避难以负担的赋役,或托庇豪门,加强了豪强地主的势力,或沦为流民,成为社会动荡不安的重要因素。

D大量的编户齐民从政府的户籍中消失。

加剧了国家的财政危机。

③隋唐租庸调制租庸调制开始实行于隋朝,唐朝进一步加以完善。

目的:缓和阶级矛盾,保证封建剥削,巩固封建统治指导思想:轻徭薄赋内容:租是田租(成年男子每年向官府交纳定量的谷物);调是人头税(交纳定量的绢或布);庸是纳绢代役(指服徭役的期限内,不去服役的也可以纳绢或布代役,隋有年龄限制,唐无年龄限制,保证了农民的生产时间)。

特征:“庸”保证了农民的生产时间,有利于农业生产的发展。

作用:A、以庸代役,一方面农业生产时间较有保证,另一方面劳动者可以自由支配自己的时间,劳动积极性也相应提高。

B、农民负担相对减轻,有利于社会经济稳定发展。

唐前期从“贞观之治”到“开元盛世”,历时一百年繁荣局面的出现,正是实行租庸调制和均田制的结果。

中国古代的赋税制度中国古代赋税制度中国古代赋税制度的总体特点是:征收的标准由人丁向田亩、资产过渡;征收的方式由实物地租转向货币地租;征收的名目由多种成分转向单一货币;征收时间由不定时发展为定时;农民服役由必须服役发展为可以代役。

下面是小编为大家精心整理的文章,希望能够帮助到大家。

先秦时期先秦赋税多以“贡赋”的形式存在。

春秋时,鲁国实行初税亩,按土地亩数对土地征税。

战国时,各国赋税制度不一。

秦汉时期秦代赋税分为田租、口赋和杂赋三种。

田租是按土地征粮;口赋是按人头征钱;杂赋一般是临时性的征调。

汉代的赋税主要是人头税和田租,此外还有一定的徭役。

魏晋南北朝时期曹魏时实行户调制,“收田租亩四升,户生绢二匹,绵二斤”。

西晋时实行课田制和户调制。

课田指的是应向国家纳税的田地数量。

丁男(16-60岁)课田50亩,丁女20亩,次丁男(13-15岁;61-65岁)25亩,每亩收税谷8升。

户调,丁男之户每年纳绢3匹,绵3斤;丁女或次丁为户者折半交纳。

东晋南朝继续实行户调制,南朝后期梁、陈时才改户调为了调。

在北方,十六国时期和北魏前期仍实行户调。

北魏实行均田制后,改为按丁征收赋税,户调制从此废止。

隋唐至宋元时期隋唐时期实行租庸调制。

规定:每丁每年要向国家交纳粟二石,称做租;交纳绢二丈、绵三两或布二丈五尺、麻三斤,称做调;服徭役二十天,闰年加二日,是为正役,国家若不需要其服役,则每丁可按每天交纳绢三尺或布三尺七寸五分的标准,交足二十天的数额以代役,这称做庸,也叫“输庸代役”。

唐德宗建中元年,宰相杨炎建议颁行“两税法”,两税法是以原有的地税和户税为主,统一各项税收而制定的新税法。

由于分夏、秋两季征收,所以称为“两税法”。

两税法奠定了唐后期到明代中叶赋税制度的基础。

明清时期张居正改革时开始推行一条鞭法。

主要内容:(1)清丈土地,扩大征收面,使税赋相对均平。

(2)统一赋役,限制苛扰,使税赋趋于稳定。

(3)计亩征银,官收官解,使征收办法更加完备。

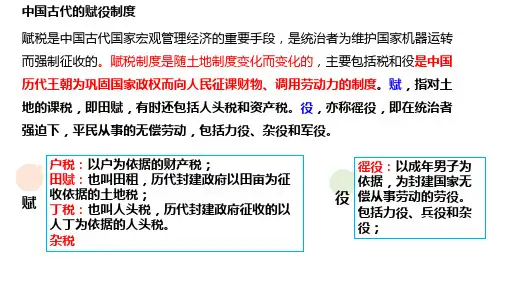

中国古代的赋税制度中国古代的直接赋税主要包括地租、徭役和贡赋。

地租是农民根据自己种植的土地面积和产量交纳的税金,同时还需要提供一定数量的劳务。

徭役是农民被强制征召为官府或地主提供一定数量的劳力,通常是在耕种季节。

贡赋是农民每年向官府或地主交纳的各种农产品、手工业产品和养殖产品,主要用于官府和地主的消费。

中国古代的间接赋税主要包括关税、商税和市舶税。

关税是对外贸易征收的税费,通常根据商品的种类和数量进行征税。

商税是对商业活动征收的税费,主要包括进货税、销售税和营业税等。

市舶税是对沿海城市的进出口贸易征收的税费,其税率与货物的种类和数量有关。

除了以上的直接赋税和间接赋税,中国古代还有一些其他的赋税制度。

例如,中国古代的土地制度中,政府和地主对土地进行平均分配,而农民根据自己的地块面积进行赋税。

此外,中国古代还有官田制度,即官府拥有一定数量的土地,并由官员和士兵进行耕种和管理,农民需要向官府缴纳一定数量的粮食和其他农产品。

另外,中国古代还实行过一些特殊的赋税制度,如预赋制度和庸调制度。

预赋制度是指政府提前预收赋税,农民必须提供一定数量的劳力和农产品,并预交未来一段时间内的赋税。

庸调制度是指政府根据灾情和兵员需求等因素,对农民进行物资调拨和服役调配。

总的来说,中国古代的赋税制度以直接赋税为主,通过对农民征收地租、徭役和贡赋等方式,向官府和地主收取税金和劳务。

与此同时,间接赋税如关税、商税和市舶税等也是中国古代赋税制度的一部分。

这些赋税制度在中国古代的政治、经济和社会发展中起到了重要的作用,也对中国古代的国家财政和农民经济产生了深远的影响。

中国古代的赋税制度赋税制度是指国家在不同历史时期调节税收的方式和方法。

在中国古代,赋税制度占据了重要地位,是国家政治、经济和社会的基础。

它涉及到国家的财政、社会秩序和民生福祉等方面。

赋税制度的形成和演变中国古代的赋税制度是在长期的社会发展和政治演变中形成的。

早在篡商时期,商汤就制定了“田租”的赋税制度,将国家的税收与土地相联系。

周朝时期,赋税制度得到了更加完善和规范的发展。

国家实行中央集权政治,设立官职负责赋税征收和管理。

同时,赋税实行按等级归纳赋税,即“九品中正制”,形成了固定的赋税等级体系。

随着历史的进程,赋税制度不断地调整和改革。

尤其是唐代,赋税制度经过多次调整和改革,达到了相对完善的阶段。

唐朝制定了一系列税制改革政策,如“均输法”、“租庸调制度”等,形成了以土地、人口、耕作品质等为依据的完善的赋税体系。

赋税制度的基本内容古代中国的赋税制度包括土地税、户口税、物品税等多个方面。

土地税土地税是中国古代赋税制度的主要内容。

不同朝代的土地税有不同的制度和名称,但基本都是以土地的种类、质量和地利等因素为依据,来计算土地税的负担。

古代中国的土地税分为三种,即地赋、户赋和亩赋。

地赋是按照地力、土地的种类和质量等因素来计算的土地税。

在唐朝时期,地赋是国家收入的主要来源之一。

户赋是按照户口,即家庭人口来计算的土地税。

在明代时期,户赋逐渐取代了地赋,成为主要的赋税方式。

亩赋是以每亩土地的产量来计算的土地税。

亩赋通常只在一部分地区实行,如北方地区。

户口税户口税是指按照户口数量来计算的赋税。

在唐代时期,户口成为计算土地税的一种依据之一;到宋代时期,户口税逐渐成为主要的赋税方式;明代时期,户口税逐渐被官府和地方政府强制征收。

物品税物品税是指按照财产、商品的价值来计算的税收。

在古代中国,物品税的征收范围相对较窄,一般限于商业和工艺品。

赋税制度的作用和意义赋税制度在中国古代政治、经济和社会生活中扮演了极为重要的角色。

中国古代赋税制度

一、定义

中国古代赋税制度是指中国古代历朝历代为满足国家财政需求,根据土地、人口、商业活动等社会经济活动而征收赋税的制度。

它是中国古代社会管理的重要手段之一,也是中国历史政治经济的重要组成部分。

二、主要类型

1. 田赋:田赋是古代中国最为普遍的赋税形式,它是按照土地面积和农作物产量征收的税收,主要目的是为了获取农业收入。

田赋的征收通常以粮食或者货币形式进行。

2. 户赋:户赋是按照家庭人口数量征收的税收,通常以货币形式进行。

这种赋税制度的目的在于控制人口流动,保证国家财政收入。

3. 丁税:丁税是按照成年男性的数量征收的税收,通常以货币形式进行。

这种赋税制度的目的在于控制人口数量,保证国家财政收入。

4. 市赋:市赋是针对商业活动和手工业征收的税收,通常以货币形式进行。

这种赋税制度的目的在于控制商业活动,保护地方经济,同时为国家财政提供收入。

5. 盐铁税:盐铁税是对盐、铁等重要物资征收的税收,通常以货

币形式进行。

这种赋税制度的目的在于控制重要物资的流通,保护国家经济安全,同时为国家财政提供收入。

6. 官俸:官俸是为政府官员支付的薪水,通常以货币形式进行。

这种赋税制度的目的在于激励政府官员尽职尽责,为国家服务。

7. 其他杂税:除了以上几种主要类型,古代中国还有许多其他名目繁多的杂税,如关税、牙行税、茶税、矿税、契税等。

这些税收名目繁多,征收范围广泛,但它们的目的都是为了满足国家财政需求,调节社会经济活动。

中国古代的赋役制度1、中国古代赋税的主要内容①以人口为依据的人头税和以人丁为依据的丁税。

②以户为依据的财产税,即调。

③以田亩为依据的土地税(田租)。

④以成年男子为依据的徭役、兵役和其他苛捐杂税。

2、中国古代赋役制度的演变①齐国“相地而衰征”和鲁国“初税亩”:春秋时期,管仲在齐国进行改革,实行“相地而衰征”,是指根据土地多少和田质好坏征收赋税,实质上承认了私人对土地的所有权。

春秋后期,鲁国的“初税亩”,规定不论公田、私田,都要由国家按田亩的实有数目收税,承认了耕者对所耕土地的私有权。

此后,封建剥削方式出现:一些奴隶主贵族把公田化为私田,采取新的剥削方式,让种田的劳动者交出大部分产品,保留一部分产品。

这种新的剥削方式,就是封建地主对农民的剥削方式。

②编户制度:两汉对百姓的管理,实行编户制度。

那些被正式编人政府户籍的自耕农、佣工、雇农等,称为编户齐民。

编户齐民具有独立的身份,依据资产多少承担国家的赋税和徭役、兵役,资产多的,要多纳税。

编户齐民对封建国家的义务有田租、算赋或口赋(人口税)、徭役、兵役等。

汉代的田租较轻,但人口税和更赋(代役税)很重。

③租调制:北魏租调制规定:受田农民承担定额租调,一夫一妇每年纳粟2石、调帛或布1匹。

丁男还要负担一定的徭役。

④租庸调制:唐朝在隋的基础上,以轻徭薄赋的思想改革赋役制度,实行租庸调制。

租庸调制规定:成年男子每年向官府缴纳一定量的谷物,叫作“租”;缴纳定量的绢或布,叫作“调”;服徭役的期限内,不去服役的可以纳绢或布代役,叫作“庸”。

唐朝的庸不再有年龄限制。

租庸调制使农民的生产时间较有保证,赋役负担相对减轻,政府的赋税收入有了保障。

⑤两税法:780年,唐德宗接受宰相杨炎的建议,实行两税法。

两税法规定:由中央政府确定总的税额,分配到各地征收;户不分主客,以当时的居住地,编人户籍;每户按资产交纳户税,按亩交纳地税,取消租庸凋和一切杂役、杂税;一年分夏季和秋季两次纳税。

两税法的作用在于:使唐朝中期以来极端混乱的税制得到统一,在一定时期内,保证了国家的财政税收;改变了自战国以来以人丁为主的赋役制度,表明封建政府对农民的人身控制有所放松;两税法规定贵族、官僚、商人都要交税,这就扩大了税源,增加了政府的财政收入,也相对减轻了农民的负担。

中国古代几种重要的税收制度中国古代有许多重要的税收制度,以下是其中几种:1.赋税制度:赋税是中国古代最重要的税收制度之一、赋税按照不同的土地性质和农业生产情况进行征收,一般分为田赋、户赋和丁赋。

田赋是根据土地的肥瘠程度和面积来征收的,户赋是按户口数量来征收的,丁赋是根据男丁数量征收的。

2.课税制度:课税是中国古代征收各项税费的制度,也是重要的财政手段之一、课税根据人口数量、财产状况和职业特点等进行征收,如类人税、产业税和职业税等。

类人税是根据个人的身份和地位来征收的,产业税是根据土地和产业状况来征收的,职业税是根据从事不同职业的人员征收的。

3.有钱税制度:有钱税是指根据个人或家庭的财富情况来征收税费的制度。

有钱税的征收对象主要是富人和商人,包括差役钱、商税和各种杂费等。

差役钱是对豪富家庭的征税,商税是对商业活动进行征税,杂费是对各种附加费用进行征收。

4.关税制度:关税是中国古代对进出口商品征收的税费。

在古代,中国有丝绸之路和海上丝绸之路等贸易路线,为了保护国内产业和提高财政收入,中国政府实行了严格的关税制度。

关税可以是按照商品价值的一定比例征收的,也可以是按照商品数量征收的。

5.附加税制度:附加税是中国古代征收各种附加费用的制度。

附加税主要包括苛捐杂税和赋役等。

苛捐杂税是对人民征收的各种额外税费,如驿站费、兵费、灾税等。

赋役是对人民征收的劳动和劳务费用,例如劳役和徭役等。

中国古代的税收制度对于国家财政的支持和经济的发展起到了重要的作用。

这些税收制度往往根据社会经济状况和政府的需求进行调整和,体现了中国古代统治者在财政管理方面的智慧和创新精神。

同时,这些税收制度也对中国古代社会的稳定和国家的统一起到了积极的作用。

中国古代赋税制度的演变及其特点一、封建社会的赋税制度在封建社会,赋税制度主要实行地主阶级对农民的压迫剥削。

土地是封建王朝的主要生产资料,土地所有权集中在地主手中,农民只能以租佃关系耕种土地。

赋税制度以田赋为主,即农民要根据土地面积缴纳一定的税款。

田赋金额按照不同地区的土地肥沃程度划分,富庶的地区税款较高,贫困的地区税款较低。

此外,封建王朝还通过特许经营、徭役和劳动力充公等手段获取财富。

封建社会的赋税制度的特点主要有以下几点:首先,税款主要由农民承担,地主通过向农民征收田赋获取稳定的财政收入。

其次,税负是按照土地面积大小和农田产出的丰歉程度来划分,体现了封建王朝对土地资源的掌控和剥削。

再次,赋税制度的实施导致了农民贫困,土地富集效应使得贫富差距不断扩大。

二、农业社会的赋税制度随着封建王朝的灭亡和农田经济的进一步发展,中国进入农业社会。

在这个时期,赋税制度实行赋税和商税并存的模式。

赋税方面,此时的赋税主要分为地税和人税两部分。

地税指的是农民依靠耕种土地所缴纳的税款。

人税指的是对人口征收一定的税款,包括口税、户税等。

农民还需要缴纳一些特种税,如水税、桥税、渡船税等。

此外,地方志、科举费等也被视为一种间接的赋税。

三、商业社会的赋税制度到了商业社会,赋税制度进一步发展,主要实行以商业税为主。

商业税主要包括的税种有:关税、商币、专卖、茶酒等。

其中,关税是重要的税种之一,通过对国际贸易的征税来获取财政收入。

商币是对民间货币流通征税的一种形式,通过征收购销商的交易税来获取财政收入。

专卖是指国家对一些特定商品实行垄断经营,并对私人经营该类商品的商人征税。

茶酒是指对茶叶和酒类产品征收的税款。

总结起来,中国古代赋税制度经历了封建社会、农业社会和商业社会三个阶段的变迁。

赋税制度的演变及其特点主要体现了封建王朝对农民的剥削压迫、国家财政需求的变化以及商业经济的发展。

这些制度的变迁不仅反映了中国古代社会经济的发展轨迹,也为后来税收制度的建立奠定了基础。

先秦时候的赋税制度

先秦时期是中国历史上一个重要的阶段,各个诸侯国为了增加财政收入,纷纷实行了各种赋税制度。

以下是其中几种主要的赋税制度:

1. 井田制:这是西周时期的主要赋税制度。

国家将土地划分为许多“井”字形的小块,每块土地都是公有公用的,但农民必须向国家交纳一定的地租和服役。

2. 初税亩:这是春秋时期鲁国实行的一种赋税制度。

国家对每户农民征收一定数量的粮食和布帛,不论其耕种的土地是否公有或私有。

3. 履亩而税:这是春秋时期齐国实行的一种赋税制度。

国家对每户农民按其所占有的土地数量征收地租,不论其是否耕种。

4. 市井之税:这是战国时期秦国实行的一种赋税制度。

国家对商人在市场上所交易的商品征收一定比例的税,税率随着商品种类的不同而有所差异。

这些赋税制度的实行,反映了当时社会经济的发展和国家的财政需求。

虽然这些制度在后来的历史中逐渐被废除或改革,但它们在中国历史上留下了深远的影响。

中国古代的赋税制度一.夏商周(奴隶社会):实行贡赋制度这是赋税制的雏形。

当时还没有土地税或地租二.春秋:齐国“相地而衰征”、鲁国开始实行“初税亩”。

这是我国征收土地税的开始。

它承认私田合法,这就等于承认土地私有。

标志着井田制的瓦解。

特征:是我国征收土地税的开始。

三.两汉实行编户制度两汉对百姓的管理,实行编户制度。

那些被正式编人政府户籍的自耕农、佣工、雇农等,称为编户齐民。

按人头征收徭役、赋役、兵役特征:田租轻而人头税重影响:标志我国完整的赋税制度的形成;有利于汉初社会经济的恢复和发展;赋税沉重,严重影响农业生产和农民生活四.隋唐时期:(一)租庸调制1.指导思想:轻徭薄赋2.原因:(1)吸取秦亡教训(2)唐初政局混乱,经济衰退,财政困难(3)轻人民负担,轻徭薄赋3.目的:缓和阶级矛盾,巩固封建统治4.内容:租是田租(成年男子每年向官府交纳定量的谷物);调是人头税(交纳定量的绢或布);庸是纳绢代役(指服徭役的期限内,不去服役的也可以纳绢或布代役,隋有年龄限制,唐无年龄限制,保证了农民的生产时间)。

5.作用:(1)以庸代役,一方面农作时间有保证,另一方面劳动者可以自由支配自己的时间,劳动积极性也相应提高。

(2)剥削量减轻,有利于社会经济稳定发展,同时也促使开垦荒地;唐太宗说:“今省徭薄赋,不夺其时,使比屋之人,恣其耕稼,则其富有矣。

”(《贞观政要.论务农》)唐前期从“贞观之治”到“开元盛世”,历时一百年繁荣局面的出现,正是实行租庸调制和均田制的结果。

(3)保障了政府赋税收入,巩固了府兵制。

(4)由租调制到租庸调制的转变,标志着对劳役地租这种最落后的赋税形式的否定,有利于封建经济的发展。

(二)、两税法1.产生:唐中叶产生的两税法是中国封建社会赋税制度的一大变革,它是中国封建社会经济关系特别是土地(均田制)关系变化的产物。

2.原因:土地兼并和买卖之风盛行,均田制和租庸调制无法推行,国家财政收入减少;为解决财政困难,780年唐政府接受杨炎的建议,实行两税法。

中国赋税制度的演变1.古代赋税制度:在古代,赋税主要以土地为基础,皇帝征收赋税,以维持国家政权和军队的开支,同时也能为民众提供基本的社会保障。

赋税通常包括田地中的土地税、人身上的人丁税、衣食住行等生活消费方面的税费等。

2.农业赋税制度:在封建社会,农业是中国主要的经济支柱,赋税也主要以农业为基础。

在唐代,实行了“均田制”,开展土地调查和土地平均分配,实施了固定的田赋税制度。

宋代,实行了“两税法”,即户籍赋和田亩赋,以户口与农田面积来确定税负。

3.官僚赋税制度:明清时期,官僚赋税制取代了农业赋税制。

这种制度以赋税官僚为核心,由地方高级官员负责征收赋税,将税收资金上缴国家。

这一制度在一定程度上增加了政府的税收收入,但也加重了农民的负担,导致了社会的不稳定。

4.开放后的税制:开放以后,中国赋税制度发生了重大的。

1980年代初,中国启动了农村,取消了传统的包产到户制度,实行了家庭联产承包责任制。

同时,也对税制进行了,实行了农业税改。

通过取消对农业的特殊征税,转变为对农民征收统一的税费。

此外,还实行了增值税、所得税、消费税等各种税收。

5.现代赋税制度:目前中国的赋税制度主要包括增值税、企业所得税、个人所得税、消费税等。

随着经济的发展和税制的不断深化,中国的税制越来越趋于完善和灵活。

例如,2005年,增值税进行了全面调整,降低了税率、扩大了纳税范围、提高了纳税人的税负公平等。

总而言之,中国赋税制度的演变经历了从农业赋税到官僚赋税,再到现代赋税的转变。

这一过程中,税制与社会经济发展相互影响、相互调整,既反映了国家政权的需求,也反映了社会经济的变化。

随着中国的开放,税制的优化和完善将继续进行,以适应国家经济社会的发展需要。