中国太保2019年财务状况报告

- 格式:rtf

- 大小:227.73 KB

- 文档页数:5

证券代码:601601 证券简称:中国太保公告编号:2020-002重要提示本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

中国太平洋保险(集团)股份有限公司2019年年度业绩预增公告重要内容提示:●预计本公司2019年年度归属于本公司股东的净利润约为270亿元至288亿元人民币,与上年同期相比将增加约50%至60%。

●本次业绩预增主要是由于投资收益影响(主营业务)和税收政策变化(非经常性损益)所致,其中,非经常性损益事项影响金额约为48亿元人民币。

●预计本公司2019年年度归属于本公司股东的扣除非经常性损益的净利润约为226亿元至244亿元人民币,与上年同期相比将增加约25%至35%。

一、本期业绩预告情况(一)业绩预告期间2019年1月1日至2019年12月31日。

(二)业绩预告情况经初步测算,预计本公司2019年年度归属于本公司股东的净利润与上年同期相比将增加约50%至60%,预计本公司2019年年度归属于本公司股东的扣除非经常性损益的净利润与上年同期相比将增加约25%至35%。

(三)本次业绩预计未经注册会计师审计。

二、上年同期业绩情况(一)归属于本公司股东的净利润:180.19亿元人民币。

归属于本公司股东的扣除非经常性损益的净利润:180.84亿元人民币。

(二)基本每股收益:1.99元人民币。

扣除非经常性损益后的基本每股收益:2.00元人民币。

三、本期业绩预增的主要原因2019年年度业绩预增主要是由于投资收益影响(主营业务)和税收政策变化(非经常性损益)所致。

其中,非经常性损益是财政部和税务总局于2019年5月颁布的《关于保险企业手续费及佣金支出税前扣除政策的公告》(财政部税务总局公告2019年第72号)对2018年度汇算清缴影响,金额约为48亿元人民币。

四、风险提示本公司不存在可能影响本次业绩预告内容准确性的重大不确定因素。

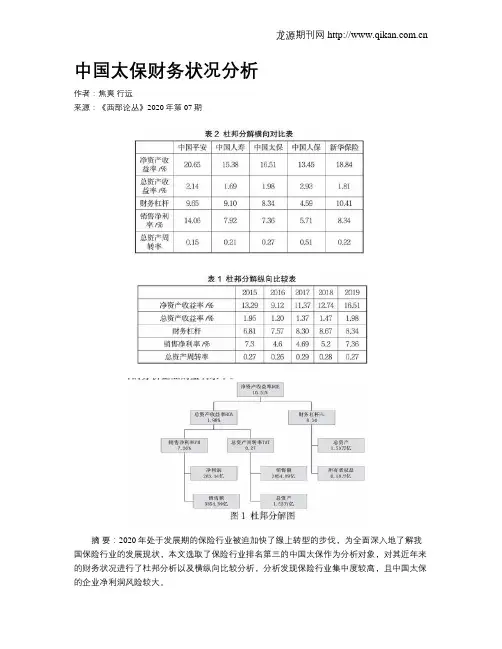

中国太保财务状况分析作者:焦爽行远来源:《西部论丛》2020年第07期摘要:2020年处于发展期的保险行业被迫加快了線上转型的步伐,为全面深入地了解我国保险行业的发展现状,本文选取了保险行业排名第三的中国太保作为分析对象,对其近年来的财务状况进行了杜邦分析以及横纵向比较分析,分析发现保险行业集中度较高,且中国太保的企业净利润风险较大。

关键词:中国太保;财务状况;杜邦分析一、中国太保概述中国太保的全称是中国太平洋保险股份有限公司,成立于1991年5月13日,属于金融领域下的保险业,经营多元化保险服务,包括财产保险、人身保险和养老险及年金等。

在证券市场上,中国太保于2007年12月25日在上海证券交易所上市,首次公开发行10亿股普通股,股票代码为601601;2009年12月23日在香港联合交易所主板上市,向全球公开发售H股,股票代码为02601。

市场经济体制下,由保险公司、保险中介机构、再保险公司、保险资产管理公司等市场主体组成的统一开放、竞争有序、充满活力的保险市场体系正在逐步建立,整体上呈现垄断竞争的行业结构。

如今的保险业还处于行业生命周期的发展阶段,从“量”上来说已是保费3.08万亿元、总资产18万亿元的全球第二大保险市场,成绩可谓斐然。

但从“质”上来说,无论是保险深度、保险密度,还是保险市场的业务结构、市场环境,都与其他国家存在一定的客观差距,还有很大的发展空间。

二、中国太保财务分析(1)杜邦分解对中国太保2019年年报的财务数据进行如下所示的杜邦分解,以净资产收益率为核心,通过财务指标的内在联系,系统、综合的分析企业的盈利水平。

通过杜邦分解,可以看到中国太保的获利能力有三个“发动机”:由公司经营管理而产生的销售利润率;由投资管理产生的总资产周转率以及由融资政策驱动的财务杠杆。

其中,总资产周转率为0.27,对中国太保的净资产收益率产生了一定的负面影响;经营管理和融资政策为其带来了可观的收益率。

中国人寿2019年财务分析综合报告中国人寿2019年财务分析综合报告一、实现利润分析2019年实现利润为5,979,500万元,与2018年的1,392,100万元相比成倍增长,增长3.3倍。

实现利润主要来自于对外投资所取得的收益。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年管理费用为4,200,800万元,与2018年的3,911,600万元相比有较大增长,增长7.39%。

2019年管理费用占营业收入的比例为5.64%,与2018年的6.08%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析四、偿债能力分析从支付能力来看,中国人寿2019年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国人寿2019年的营业利润率为8.05%,总资产报酬率为1.71%,净资产收益率为16.11%,成本费用利润率为139.19%。

企业实际投入到企业自身经营业务的资产为134,791,900万元,经营资产的收益率为4.45%,而对外投资的收益率为7.31%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

对外投资业务的盈利能力提高。

六、营运能力分析中国人寿2019年总资产周转次数为0.21次,比2018年周转速度加快,周转天数从1721.91天缩短到1686.34天。

企业在资产规模增长的同时,营业收入有较大幅度增长,表明企业经营业务有较大幅度的扩张,总资产周转速度有较大幅度的提高。

中国人寿2019年固定资产周转天数为15.92天,2018年为20.05天,2019年比2018年缩短4.13天。

中国人寿2019年应收账款内部资料,妥善保管第1 页共2 页。

中国太平洋保险(集团)股份有限公司已审财务报表2019年12月31日中国太平洋保险(集团)股份有限公司目录页次一、审计报告1-8二、已审财务报表合并资产负债表1-2合并利润表3-4合并股东权益变动表5-6合并现金流量表7-8公司资产负债表9公司利润表10公司股东权益变动表11-12公司现金流量表13财务报表附注14-172 附录财务报表补充资料一、净资产收益率和每股收益A1二、中国会计准则与香港财务报告准则编报差异说明A2财务报表附注2019年12月31日(除特别注明外,金额单位均为人民币百万元)一、本集团的基本情况中国太平洋保险(集团)股份有限公司(以下简称“本公司”)是经中华人民共和国国务院批准,根据原中国保险监督管理委员会(以下简称“中国保监会”)[2001]239号文批准,于2001年10月由原中国太平洋保险公司改制而成。

改制后本公司于2001年10月24日取得了由中华人民共和国国家工商行政管理总局新核发的注册号为1000001001110的企业法人营业执照,原总股本为人民币20.0639亿元,注册地和总部地址为上海。

本公司分别于2002年及2007年2月至2007年4月,通过向老股东增资和吸收新股东的方式发行新股,将总股本增加至人民币67亿元。

本公司于2007年12月在上海证券交易所首次公开发行10亿股普通股A股股票,总股本增加至人民币77亿元。

本公司发行的A股股票已于2007年12月25日在上海证券交易所上市。

本公司于2009年12月在全球公开发售境外上市外资股(“H股”),H股发行完成后,总股本增加至人民币86亿元。

本公司发行的H股股票已于2009年12月23日在香港联合交易所主板上市。

本公司于2012年11月非公开发行4.62亿股H股股票,总股本增加至人民币90.62亿元,并于2012年12月获得了中国保监会对于本公司注册资本变更的批准。

本公司于2013年2月5日取得注册号为100000000011107的企业法人营业执照。

2019年保险公司工作总结报告在太平洋人寿保险股份有限公司支公司2019年工作会议上的工作报告2019年,太保寿险×中心支公司在分公司党委、总经理室的正确领导下,经过全体员工的团结拼搏,开拓进取,在业务拓展、内部管理,树立形象等方面取得了较大的成绩。

今年是全面实施总公司提出的“新一轮改革与发展战略”的第一年,为此,我们在年初就明确了今年的经营指导思想——围绕总公司提出来的“三个转变”,以“诚信天下,稳健一生”的文化核心价值观为指导,继续坚持“稳健经营,以效益为中心”,全面实施预算管理;进一步调整业务结构,加大业务推动力度;切实抓好两核体系建设,不断加强基础管理;继续深化各项改革,狠抓队伍建设,努力实践“三个转变”,全面提升管理水平,全力做强做大个险纯传统险、意外险两项业务,提高经营效益,扩大市场占比。

内强素质,外塑形象,通过公司上下的团结一致,奋力拼搏,真正把东营建成一家精品公司。

正是由于遵循了这一指导思想,截至12月6日,×中心支公司共实现保费收入16431万元,完成全年任务计划的122%,到今年11月份的市场占有率为25%。

其中,个险新保保费收入(含意外险)1610万元,完成年度计划的80.5%,同比增长20%,全省达成率第八名;意外险完成474万元,完成年度计划的103%,同比增长60%,提前一个月完成全年任务。

团寿险完成2546万,完成计划的195%,提前半年超额完成任务;中介代理保费实现保费收入6778.6万元,完成年度计划的101.1%;个险续收保费2928.5元,完成年度计划的100%。

与去年同期相比,业务结构更加合理,经济效益大幅度提高。

同时,公司在当地保险市场的占比和社会影响都有了非常大的提高,全年新保总量居市场的第二位。

回顾今年的工作,可以概括为以下几个方面:一、抓业务、抢市场,实现各项业务的快速发展。

业务发展是公司的生存之本。

我们一直把如何提高业务平台,扩大市场占比作为工作中的重点。

当打之年·投身转型振兴明媚初夏,万物蓬勃。

有一颗转型发展的种子即将破土而出、持续生长,如竹苞矣,如松茂矣。

变革发展的力量如这生命,在这般迸发中现出绚烂,也在平凡中现出真实。

盘顾来路,满目翠薇。

自2017年正式启动“转型2.0”,树立“三最一引领”目标愿景以来,中国太保坚持高质量发展主线砥砺奋进,在核心业务、增长机会和组织健康等关键领域成功实现破局,为传统国企向现代金融企业转型提供了“上海样板”。

最新公布的2019年度业绩报告显示:中国太保集团保险业务收入从2016年的2340.18亿元持续增长到2019年的3475.17亿元;集团净利润达277.41亿元,同比大涨54.0%,与三年前相比翻一番。

在资产质量和经营效益继续提升的基础上,中国太保融合共生的协同发展模式继续深化、增长动能转换不断加速,科技赋能精准推进、交出了一份令人惊喜的“成绩单”。

非常有缘分的是,我也是2017年入司,正值公司转型发展的这三年,我是见证者、亦是参与者。

初入公司,从一名组训做起,印象最深刻的是当时正好是冬增时期,每天都要接待排着队的推介人带着新人填表、慧眼测试、面试,每天都有审不完的工号申请。

工作中的大部分时间都在处理一些日常事务性工作。

“做得多、想得少”,我想这是每一位组训老师最平常不过的真实写照了。

一年前,我开始转岗做专职讲师,从送新人参训的组训老师变成直接肩负培训责任的班主任。

岗位的转换使我开始思考,怎样提升新人转化、如何加快提升新人产能?“做得多、想得多”应该是我这个阶段的状态。

再到今年, 2020 年,我把它称为凝聚着力量、担负着使命的一年,一场突如其来的疫情打断了所有人的节奏,但这却为我们的跨越式发展催生出强大的内生动力。

未来,中国经济发展将进入一个“新常态”,新常态之“新”,意味着不同以往;新常态之“常”,意味着相对稳定,转入新常态,意味着我国经济发展的条件和环境已经或即将发生诸多重大转变,经济增长将与过去30多年10%左右的高速度基本告别,与传统的不平衡、不协调、不可持续的粗放增长模式基本告别。

第1篇一、前言中国太平洋保险(集团)股份有限公司(以下简称“中国太保”或“公司”)是中国领先的综合性保险集团之一,成立于1991年,总部位于上海。

公司业务涵盖财产保险、人身保险、资产管理、投资等多元化领域。

本报告将从公司财务状况、盈利能力、偿付能力、经营效率等方面对中国太保进行深入分析。

二、公司概况1. 主营业务中国太保的主营业务包括:(1)财产保险业务:包括车险、非车险等。

(2)人身保险业务:包括寿险、健康险、意外险等。

(3)资产管理业务:包括保险资产管理、企业年金管理等。

(4)投资业务:包括股权投资、债权投资、房地产投资等。

2. 组织架构中国太保设有董事会、监事会、管理层等机构,下设多个业务板块,包括财产保险、人身保险、资产管理、投资等。

三、财务状况分析1. 资产规模截至2022年末,中国太保总资产达到2.18万亿元,同比增长9.1%。

其中,保险业务资产占比最高,达到65.7%。

2. 负债规模截至2022年末,中国太保负债总额为1.95万亿元,同比增长8.5%。

其中,保险合同负债占比最高,达到79.2%。

3. 净资产截至2022年末,中国太保净资产为2213.18亿元,同比增长6.3%。

净资产收益率达到7.9%,较去年同期提高0.5个百分点。

四、盈利能力分析1. 净利润2022年,中国太保实现净利润328.68亿元,同比增长6.2%。

其中,财产保险业务实现净利润82.68亿元,同比增长7.9%;人身保险业务实现净利润246亿元,同比增长5.6%。

2. 净利润增长率从近五年的净利润增长率来看,中国太保的净利润增长率呈现出波动上升趋势。

2018年至2022年,净利润增长率分别为5.8%、7.1%、4.4%、5.6%、6.2%。

3. 保险业务收入2022年,中国太保保险业务收入为4283.75亿元,同比增长4.7%。

其中,财产保险业务收入为1489.26亿元,同比增长4.5%;人身保险业务收入为2794.49亿元,同比增长4.8%。

第1篇一、前言保险行业作为金融体系的重要组成部分,具有风险分散、资金融通、经济补偿等功能。

近年来,随着我国经济的快速发展和保险市场的逐步完善,保险行业得到了迅速发展。

本报告通过对我国保险行业财务状况的分析,旨在揭示保险行业的经营状况、盈利能力、偿付能力以及市场竞争力等方面的问题,为保险行业的健康发展提供有益的参考。

二、保险行业财务状况分析1. 营业收入分析(1)保险业务收入:近年来,我国保险业务收入持续增长,其中,人身保险业务收入增速较快。

根据最新数据显示,2019年我国保险业务收入为3.4万亿元,同比增长9.2%。

其中,人身保险业务收入为2.1万亿元,同比增长12.2%;财产保险业务收入为1.3万亿元,同比增长5.9%。

(2)投资收益:保险公司在投资方面具有较大的优势,近年来投资收益逐渐提高。

2019年,我国保险业投资收益为7175亿元,同比增长9.3%。

其中,投资收益占比最大的是债券投资,占比达到56.3%;其次是股票投资,占比为22.7%。

2. 盈利能力分析(1)综合成本率:综合成本率是衡量保险公司盈利能力的重要指标。

近年来,我国保险业综合成本率呈下降趋势,2019年综合成本率为92.4%,同比下降2.4个百分点。

这表明我国保险公司在提高业务收入的同时,也在努力降低成本。

(2)综合费用率:综合费用率是衡量保险公司经营效率的指标。

2019年,我国保险业综合费用率为34.3%,同比下降2.5个百分点。

这说明我国保险公司在提高经营效率方面取得了一定的成果。

(3)综合赔付率:综合赔付率是衡量保险公司偿付能力的指标。

2019年,我国保险业综合赔付率为69.5%,同比下降2.3个百分点。

这表明我国保险公司在降低赔付率方面取得了一定的成效。

3. 偿付能力分析(1)偿付能力充足率:偿付能力充足率是衡量保险公司偿付能力的重要指标。

根据中国银保监会最新数据显示,2019年末,我国保险公司平均偿付能力充足率为234%,高于监管要求。

中国太保2019年三季度管理水平报告一、成本费用分析1、成本构成情况2019年三季度中国太保成本费用总额为1,150,200万元,其中:营业成本为0万元,占成本总额的0%;管理费用为1,050,200万元,占成本总额的91.31%;营业税金及附加为21,400万元,占成本总额的1.86%。

成本构成表(占成本费用总额的比例)项目名称2019年三季度2018年三季度数值百分比(%) 数值百分比(%)成本费用总额1,150,200 100.00 1,085,900 100.00 营业成本0 0.00 0 0.00 销售费用0 0.00 0 0.00 管理费用1,050,200 91.31 1,039,700 95.75 财务费用0 0.00 0 0.00 营业税金及附加21,400 1.86 21,200 1.952、总成本变化情况及原因分析中国太保2019年三季度成本费用总额为1,150,200万元,与2018年三季度的1,085,900万元相比有所增长,增长5.92%。

以下项目的变动使总成本增加:资产减值损失增加53,600万元,管理费用增加10,500万元,营业税金及附加增加200万元,共计增加64,300万元。

成本构成变动情况表(占营业收入的比例)项目名称2019年三季度2018年三季度数值百分比(%) 数值百分比(%)营业收入9,084,000 100.00 8,512,100 100.00 营业成本0 0.00 0 0.00 营业税金及附加21,400 0.24 21,200 0.25 销售费用0 0.00 0 0.00 管理费用1,050,200 11.56 1,039,700 12.21 财务费用0 0.00 0 0.003、营业成本控制情况4、销售费用变化及合理性评价5、管理费用变化及合理性评价2019年三季度管理费用为1,050,200万元,与2018年三季度的1,039,700万元相比有所增长,增长1.01%。

太平洋保险2019年报简评:短期利润大涨54%,长期则有隐忧1.利润大增54%的原因2019年,太保集团保险业务收入3475亿元,集团归母净利润277亿元,同比增长54%。

主要原因是三点:一是股市好,带动资产投资收益率上升,总投资收益率从去年的4.6%升高到5.4%,带动投资收益大幅增加近160亿元。

二是税收政策变更。

2019开始实施的手续费佣金抵扣所得税新政,不仅导致2019年少交,还导致返还了2018年多交的49亿元。

少交加上返还,带动税收支出大幅减少。

以太保寿险为例,2019年所得税支出为-12.5亿元。

三是会计估计变更,主要因发病率假设提升,导致保险合同准备金增加81亿元。

考虑到上述三个因素,太保的净利润提升应该不止54%(大致是93亿元),应该还会更高。

我猜想,可能是藏了一些在剩余边际或准备金里。

这也合理,丰年藏一点嘛!2.更加实质的营运利润:增长13%大家看到,会计利润受太多短期因素影响,不可持续。

实在点儿,要看营运利润。

以前只有平安公布营运利润。

现在太保也公布了,就是扣除了短期因素的影响。

营运利润=净利润-短期投资波动-评估假设变动影响-一次性重大项目调整太保集团营运利润从2018年的252亿元增加到2019年的279亿元,增长了13%,这是一个正常的增长速度。

3.看看长期:寿险业务长期盈利指标2019年,太保寿险公司个险新单保费同比下降了15%,一年新业务价值从2018年的271亿元下降到了246亿元。

新业务价值率基本持平,为43.3%。

个险新单保费下降对应的,是营销员数量下降,从2018年的85万人下降到了79万人,而且人均首年保费收入和人均首年佣金都下降了10%左右。

这促使太保寿险下定决心转型:计划打造“核心人力、顶尖绩优和新生代”三支关键队伍。

继续推动“产品服务”新发展模式,主要是指“保险产品养老社区(太保家园)”和“保险产品健康服务(太保蓝本)”。

年报提到,2019年全年共计发放养老社区入住资格7906份,助推高端个人客户经营能力提升。

中国太保2019年决策水平报告一、实现利润分析2019年实现利润为2,796,600万元,与2018年的2,800,800万元相比变化不大,变化幅度为0.15%。

实现利润主要来自于对外投资所取得的收益。

2019年营业利润为2,806,700万元,与2018年的2,825,500万元相比变化不大,变化幅度为0.67%。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2019年中国太保成本费用总额为4,877,500万元,其中:营业成本为0万元,占成本总额的0%;管理费用为4,543,900万元,占成本总额的93.16%;营业税金及附加为88,200万元,占成本总额的1.81%。

2019年管理费用为4,543,900万元,与2018年的3,994,300万元相比有较大增长,增长13.76%。

2019年管理费用占营业收入的比例为11.79%,与2018年的11.27%相比有所提高,提高0.52个百分点。

而企业的营业利润却有所下降,说明企业的管理费用增长并没有带来经济效益的增长,支出并不合理。

三、资产结构分析四、负债及权益结构分析2019年负债总额为134,501,300万元,与2018年的118,191,100万元相比有较大增长,增长13.8%。

2019年企业负债规模有较大幅度增加,负债压力有较大幅度的提高。

负债变动情况表项目名称2019年2018年2017年数值增长率(%) 数值增长率(%) 数值增长率(%)负债总额134,501,3013.8118,191,1014.74103,010,50短期借款0 0 0 0 0 0 应付账款0 0 0 0 0 0 其他应付款0 0 0 0 0 0非流动负债0 0 0 0 0 0其他134,501,3013.8118,191,1014.74103,010,500 2019年所有者权益为18,332,000万元,与2018年的15,404,800万元相比有较大增长,增长19%。

中国太保2019年财务状况报告

一、资产构成

1、资产构成基本情况

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产152,833,300 100.00 133,595,900 100.00 117,122,400 100.00 流动资产0 0.00 0 0.00 0 0.00 长期投资83,579,400 54.69 72,662,600 54.39 67,036,300 57.24 固定资产1,637,800 1.07 1,505,800 1.13 1,716,200 1.47 其他67,616,100 44.24 59,427,500 44.48 48,369,900 41.30

2、流动资产构成特点

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产0 0.00 0 0.00 0 0.00 存货0 0.00 0 0.00 0 0.00 应收账款0 0.00 0 0.00 0 0.00 其他应收款0 0.00 0 0.00 0 0.00 交易性金融资产493,100 0.00 1,183,500 0.00 0 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金1,487,200 0.00 1,532,300 0.00 1,166,000 0.00

其他-1,980,300 0.00 -2,715,800 0.00 -1,166,000 0.00

3、资产的增减变化

2019年总资产为152,833,300万元,与2018年的133,595,900万元相比有较大增长,增长14.4%。

4、资产的增减变化原因

以下项目的变动使资产总额增加:长期投资增加10,916,800万元,固定资产增加132,000万元,无形资产增加76,600万元,应收利息增加21,100万元,共计增加11,146,500万元;以下项目的变动使资产总额减少:货币资金减少45,100万元,在建工程减少139,900万元,递延所得税资产减少151,900万元,交易性金融资产减少690,400万元,共计减少1,027,300万元。

增加项与减少项相抵,使资产总额增长10,119,200万元。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产0 0 0 0 0 0 长期投资83,579,400 15.02 72,662,600 8.39 67,036,300 0 固定资产1,637,800 8.77 1,505,800 -12.26 1,716,200 0 存货0 0 0 0 0 0 应收账款0 0 0 0 0 0 货币性资产1,980,300 -27.08 2,715,800 132.92 1,166,000 0

二、负债及权益构成

1、负债及权益构成基本情况

中国太保2019年负债总额为134,501,300万元,资本金为906,200万元,所有者权益为18,332,000万元,资产负债率为88.01%。

在负债总额中,流动负债为0万元,占负债和权益总额的0%;金融性负债占资金来源总额的0%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额152,833,300 100.00 133,595,900 100.00 117,122,400 100.00 所有者权益18,332,000 11.99 15,404,800 11.53 14,111,900 12.05 流动负债0 0.00 0 0.00 0 0.00 非流动负债134,501,300 88.01 118,191,100 88.47 103,010,500 87.95

2、流动负债构成情况

3、负债的增减变化情况。