期货案例分析(课堂PPT)

- 格式:ppt

- 大小:482.50 KB

- 文档页数:16

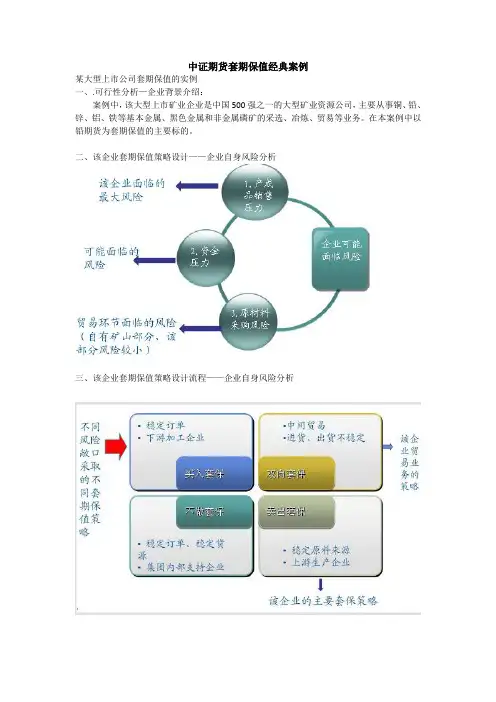

中证期货套期保值经典案例某大型上市公司套期保值的实例一、.可行性分析—企业背景介绍:案例中,该大型上市矿业企业是中国500强之一的大型矿业资源公司,主要从事铜、铅、锌、铝、铁等基本金属、黑色金属和非金属磷矿的采选、冶炼、贸易等业务。

在本案例中以铅期货为套期保值的主要标的。

二、该企业套期保值策略设计——企业自身风险分析三、该企业套期保值策略设计流程——企业自身风险分析四、该企业套期保值策略设计流程——拟定套保方案对于国内的铅锌冶炼企业来说,在企业自身没有矿产资源的前提下,更多地是担心因精矿上涨过快而削弱其产品获利能力。

对于拥有矿山的生产商来说,价格的上涨对企业非常有利,其更多地担心是铅锌价格的下跌直接削弱企业的盈利能力,甚至是跌破成本价时给企业造成损失。

因此,铅锌冶炼企业风险主要有精矿价格上涨风险以及铅锭、锌锭价格下跌风险。

针对不同的市场风险,可以分别进行买入套期保值或者卖出套期保值。

该企业在现货经营中主要面临产成品销售压力、资金压力和原材料采购的风险。

其中,产成品销售压力是企业面临的主要压力,锌价的下跌将会直接削弱企业的盈利能力,企业必须在期货市场进行卖出保值以提前锁定利润,减少损失。

根据中证期货公司专项研究报告,特别是锌库存创新高,下游消费不畅等原因影响,预计锌品种下行的可能性比较大。

根据企业销售计划,需要对生产的锌锭、铅锭进行一部分保值。

在2011年的2月份,企业预计在4、5、6月每月将有大约4000吨锌锭的销售计划,并且,预计锌锭价格会持续下跌。

同时,由于铅期货在3月24日才正式上市,挂牌PB1109合约,企业结合铅期货挂牌上市价格较高,根据未来销售计划,对5、6月份销售进行保值,保值数量各为2000吨。

具体买入保值措施如下:为了提前锁定利润减少损失,公司决定进行锌锭卖出套期保值交易。

当日现货市场的价格为18500元/吨,公司将这一价格作为其目标销售价。

公司在期货市场上分别以19200元/吨、19400元/吨、19600元/吨的价格建仓,卖出4、5、6月份期货合约各4000吨。

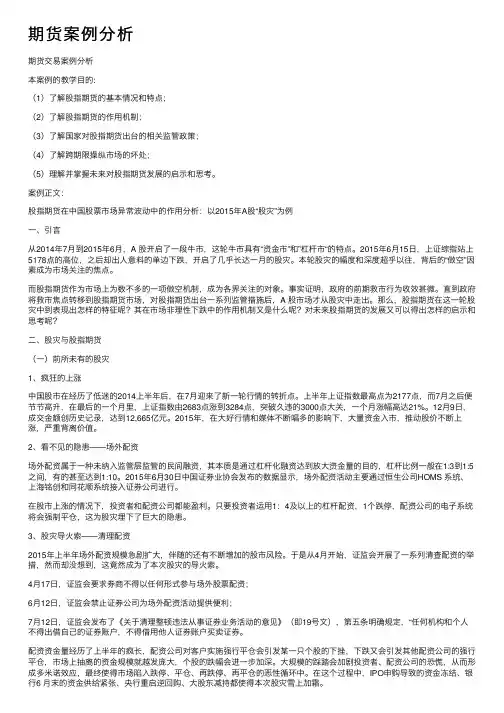

期货案例分析期货交易案例分析本案例的教学⽬的:(1)了解股指期货的基本情况和特点;(2)了解股指期货的作⽤机制;(3)了解国家对股指期货出台的相关监管政策;(4)了解跨期限操纵市场的坏处;(5)理解并掌握未来对股指期货发展的启⽰和思考。

案例正⽂:股指期货在中国股票市场异常波动中的作⽤分析:以2015年A股“股灾”为例⼀、引⾔从2014年7⽉到2015年6⽉,A 股开启了⼀段⽜市,这轮⽜市具有“资⾦市”和”杠杆市“的特点。

2015年6⽉15⽇,上证综指站上5178点的⾼位,之后却出⼈意料的单边下跌,开启了⼏乎长达⼀⽉的股灾。

本轮股灾的幅度和深度超乎以往,背后的“做空”因素成为市场关注的焦点。

⽽股指期货作为市场上为数不多的⼀项做空机制,成为各界关注的对象。

事实证明,政府的前期救市⾏为收效甚微。

直到政府将救市焦点转移到股指期货市场,对股指期货出台⼀系列监管措施后,A 股市场才从股灾中⾛出。

那么,股指期货在这⼀轮股灾中到表现出怎样的特征呢?其在市场⾮理性下跌中的作⽤机制⼜是什么呢?对未来股指期货的发展⼜可以得出怎样的启⽰和思考呢?⼆、股灾与股指期货(⼀)前所未有的股灾1、疯狂的上涨中国股市在经历了低迷的2014上半年后,在7⽉迎来了新⼀轮⾏情的转折点。

上半年上证指数最⾼点为2177点,⽽7⽉之后便节节⾼升,在最后的⼀个⽉⾥,上证指数由2683点涨到3284点,突破久违的3000点⼤关,⼀个⽉涨幅⾼达21%。

12⽉9⽇,成交⾦额创历史记录,达到12,665亿元。

2015年,在⼤好⾏情和媒体不断唱多的影响下,⼤量资⾦⼊市,推动股价不断上涨,严重背离价值。

2、看不见的隐患——场外配资场外配资属于⼀种未纳⼊监管层监管的民间融资,其本质是通过杠杆化融资达到放⼤资⾦量的⽬的,杠杆⽐例⼀般在1:3到1:5之间,有的甚⾄达到1:10。

2015年6⽉30⽇中国证券业协会发布的数据显⽰,场外配资活动主要通过恒⽣公司HOMS 系统、上海铭创和同花顺系统接⼊证券公司进⾏。