奖金合理避税计算表格

- 格式:xlsx

- 大小:12.30 KB

- 文档页数:73

新个税法下的工资与奖金纳税最优分配表

备注:

在一定年薪范围内,确定月工资和年终奖的方法:当工资薪金总额处于上表中各级次“年薪范围”的起点数与中位数之间时,先确定年终奖的起点数,剩余再按月平均确定月工资数;工资薪金总额处于各级次的“年薪范围”的中位数至终止数之间时,

应先确定月工资的终止数,剩余再确定年终奖数额。

新个税法下的全年一次性奖金无效区域确定表

在“年终奖无效区域”中,奖金数额增加,个人税后工资收入反而减少,所以该区域内奖金发放是无效的。

实用!年终奖excel税务筹划表的制作方法“公益财务、税务课程”已经推出,关注微信、即可收看,微信号:cfoclass财务第一教室首发原创,转载请务必注明:作者:秦梅松,杜娟转自公众号:财务第一教室(ID:cfoclass)年终岁尾,年终奖的发放牵动大家的心,奖金越高税款也越高,特别是年终奖的发放中误区不少,怎样避开误区巧妙筹划,财务人还是应该掌握,下面是excel年终奖税务筹划工具,供大家参考。

税务筹划一定要符合税法,本文不讲税法,只讲excel运用。

一、年终奖的excel计算公式在年终奖单元格H2输入下面公式(公式向下面单元格填充)=LOOKUP(MAX(0.0001,(G2+MIN(E2-3500,0))/12),{0;3;9; 18;70;110;160}*500+0.0001,MAX(0,(G2+MIN(E2-3500,0)) )*{3;10;20;25;30;35;45}%-5*{0;21;111;201;551;1101;2701}) 注释:计算公式及公式中的3500当月应纳税所得额低于3500时,年终奖应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数;当月应纳税所得额低于3500时,差额部分抵减,年终奖应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数二、年终奖与工资合理分配的税务筹划筹划原理:假设一名员工的全年收入可以分为每月工资和年终奖两个部分,个人收入总额不变情况下,月工资和年终奖的金额可以有多种组合,不同的组合所对应的个人所得税也不相同,其中个税最低的组合,是理想状态下的税务筹划方案。

表格使用方法:在单元格I1输入某员工的年收入数值,最小税负单元格L1自动显示该员工最小税负值。

表格制作:原理很简单,筹划原理中已讲,就是不同的组合选择最小的税负值。

几个简单的公式最小税负=MIN(L3:L267),公式向下面单元格填充年终奖=$J$1-B3*12,公式向下面单元格填充年终奖应纳税额=H3*I3-J3,公式向下面单元格填充全年应纳税额=K3+G3*12,公式向下面单元格填充以上的方法,真的一点说不上巧妙,就是一个大数据汇总,然后从中选优,但是绝对好用!我们把思路和方法毫无保留写给了大家,大家可以自己做一下试试,仅供参考,如有使用问题我们不承担责任哈。

全年一次性奖金个人所得税税率表全年一次性奖金包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

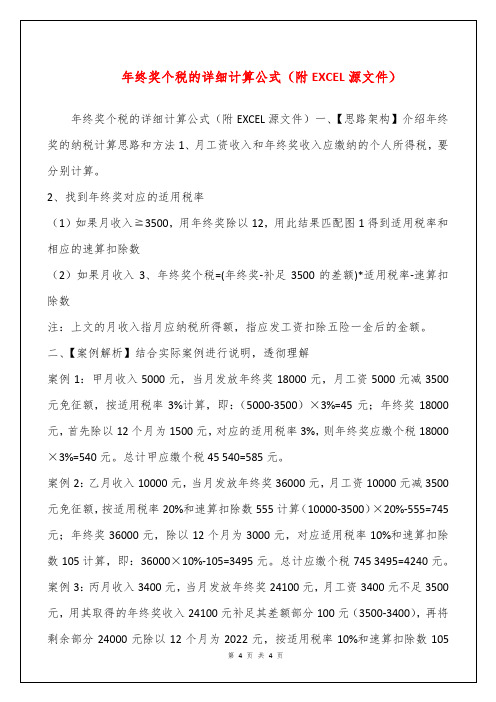

全年一次性奖金怎么征收个人所得税?一、个人当月内取得的全年一次性奖金,应分两种情况计算缴纳应纳税额:1.个人当月取得全年一次性资金且当月工资薪金所得高于(或等于)税法规定的费用扣除额的(3500元).计算方法:用全年一次性奖金总额除以12个月,按其商数对照工资、薪金所得税率表确定适用税率和对应的速算扣除数,计算缴纳个人所得税。

计算公式:应纳税额=雇员当月取得全年一次性奖金×适用税率—速算扣除数个人当月工资、薪金所得与全年一次性奖金应分别计算缴纳个人所得税。

2. 个人当月取得全年一次性资金且当月工资薪金所得低于税法规定的费用扣除额的(3500元).计算方法:用个人当月取得的全年一次性奖金减去”雇员当月工资薪金所得与费用扣除额的差额”后的余额,除以12个月, 按其商数对照工资、薪金所得税率表确定适用税率和对应的速算扣除数,计算缴纳个人所得税计算公式:应纳税额=(个人当月取得全年一次性奖金-个人当月工资薪金所得与费用扣除额的差额)×适用税率—速算扣除数例:李某取得全年一次性奖金14400元,假设当月工资扣完社保和公积金后为4100元,就直接将一次性奖金额除以12,余额为1200元,适用税率为3%,速算扣除数为0元。

应纳个人所得税税额=14400×3%=432元;当月工资、薪金所得应纳个人所得税税额=(4100-3500)×3%—0=18;李某合计应纳个人所得税税额=432+18=450元(即当月工资超过税法规定的费用扣除数3500元时,全年一次奖金和当月工资分开算个税)例2:如果李某当月工资扣完社保和公积金后为3400元.费用扣除额3500元与工资的差额为100元(3500-3400),奖金减去这个差额的余额为14300元,14300元除以12等于1191.67元,对照税率表,适用税率为3%,速算扣除数为0元。

2022年终奖个税税率表(年终奖个税计算)年终奖个税计算公式2022应纳税所得额 = 年终奖金应纳税额 = 应纳税所得额×适用税率 - 速算扣除数一、征收范围根据《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)文件的规定,纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,由扣缴义务人发放时代扣代缴。

年终奖所得年终奖所得,将年终奖金额除以12个月,以每月平均收入金额来确定税率和速算扣除数,年终奖所得税率表与工资、薪金所得的税率表相同,只是他们的计算方式不同。

年终奖个税税率表说明:1、本表平均每月收入为年终奖所得金额除以12个月后的平均值。

2、税率表与工资、薪金所得税率表相同。

二、应纳税所得额及应纳税额的计算(一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除"雇员当月工资薪金所得与费用扣除额的差额"后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

(二)将雇员个人当月内取得的全年一次性奖金,按上述确定的适用税率和速算扣除数计算征税,计算公式如下:1、如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为:应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数2、如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

年终奖个税计算:1、张三2021年1月份工资8000元,2019年度的年终奖金36000元,当月需缴纳的各项社会保险费800元,那么张三1月应缴纳多少个人所得税?工资应纳税所得额 = 8000 - 800 - 5000 = 2200元。