宝钢财务报表分析

- 格式:doc

- 大小:793.50 KB

- 文档页数:15

财务报表分析作业一偿债能力分析(宝钢)一、公司简介:宝钢公司是由上海宝钢集团公司独家发起设立的股份有限公司。

公司原拟先在海外发行H 股,由于国际资本市场原因,公司先在国内发行A股。

经审核,截止1999年7月31日,集团公司投入公司的资产经评估后的总值约378.58亿元,总负债 214.97亿元,净资产163.61亿元。

上述净资产按照65%的比例折为股本,共计106.35亿股,股权性质界定为国家股。

集团公司改制重组前,主要生产性资产包括原宝山钢铁(集团)公司主体一二期和三期工程,集团公司还拥有其他的下属子公司,包括吸收合并的原上钢、梅山及其下属企业和资产。

根据《重组及投资协议》,集团公司把一、二期工程形成的大部分生产性资产、三期工程形成的部分生产性资产、以及一些生产辅助性资产投入了本公司,同时把集团公司的一些生产职能部门划入本公司,从而使本公司拥有包括原料工程、烧结、炼铁、炼钢和轧钢等工序在内的完整生产工艺流程,以及完整的科研、生产、采购和销售体系。

重组后,本公司的主要生产性资产包括:原料工程、烧结、炼铁、石灰焙烧及一炼钢、初轧、高速线材、2050热轧生产线、2030冷轧生产线、无缝钢管生产线以及与生产配套的发电厂。

除此之外,本公司还拥有下述辅助部门及其相关资产:运输部、能源部、设备部、物资采购处、设备采购处和技术部等。

重组后,保留在集团公司的资产和企业有:生产普钢为主的下属子公司及其他非钢铁主业子公司,原上钢、梅山的下属企业及普钢生产线,三期工程尚未投产达标部分的生产性资产(不含炼铁前道工序部分)、炼焦生产线等。

集团公司基本生产线中得一期、二期完整的基本生产线几乎全部进入了本公司,三期工程铁水以前的生产工序(含炼铁高炉在内的前半部分工序)也进入了本公司,一期、二期、三期工程的炼焦和三期工程的铁水以后工序保留在集团公司。

除以上基本生产线外,一、二、三期建设的绝大部分辅助生产资产,包括电厂、能源部、运输部、设备部、物资采购处、设备采购处和技术部等部门,都进入了本公司。

第1篇一、报告概述本报告旨在对当前我国各大钢厂的财务状况进行综合分析,包括盈利能力、偿债能力、运营能力和发展能力等方面。

通过对各钢厂财务数据的梳理和分析,旨在为投资者、企业决策者以及行业分析师提供有价值的信息。

二、盈利能力分析盈利能力是衡量企业财务状况的重要指标之一,以下是对各大钢厂盈利能力的分析:1. 营业收入分析近年来,我国钢厂营业收入普遍呈现增长趋势,但增速有所放缓。

这主要得益于我国经济的持续增长和钢铁行业的复苏。

然而,受国内外市场需求变化、原材料价格波动等因素影响,部分钢厂营业收入增速放缓。

2. 毛利率分析从毛利率来看,我国钢厂毛利率普遍较低,且近年来呈下降趋势。

这主要由于原材料价格波动较大,导致成本上升。

在市场竞争激烈的情况下,钢厂为了保持市场份额,不得不降低产品价格,从而降低了毛利率。

3. 净利率分析与毛利率相似,我国钢厂净利率也呈下降趋势。

这表明,在营业收入增长的同时,钢厂的盈利能力并未得到有效提升。

部分钢厂甚至出现了亏损现象。

三、偿债能力分析偿债能力是企业财务状况的另一个重要方面,以下是对各大钢厂偿债能力的分析:1. 流动比率分析流动比率是衡量企业短期偿债能力的重要指标。

从我国钢厂的流动比率来看,大部分钢厂的流动比率处于合理水平,但仍有个别钢厂流动比率较低,存在一定的短期偿债风险。

2. 速动比率分析速动比率是衡量企业短期偿债能力的另一个重要指标。

从我国钢厂的速动比率来看,大部分钢厂的速动比率处于合理水平,但仍有部分钢厂速动比率较低,存在一定的短期偿债风险。

3. 资产负债率分析资产负债率是衡量企业长期偿债能力的重要指标。

从我国钢厂的资产负债率来看,大部分钢厂的资产负债率处于合理水平,但仍有部分钢厂资产负债率较高,存在一定的长期偿债风险。

四、运营能力分析运营能力是企业生产经营活动的重要体现,以下是对各大钢厂运营能力的分析:1. 存货周转率分析存货周转率是衡量企业存货管理效率的重要指标。

宝钢集团财务报表分析作者:赵倩来源:《经济师》2014年第09期摘要:财务报表全面系统地揭示了企业一定时期的财务状况、经营成果和现金流量,帮助经营管理人员了解本单位各项任务指标的完成情况,评价管理人员的经营业绩。

文章以宝钢集团有限公司2009年到2013年的财务报表为基础,采用因素分析法,从营运能力、偿债能力和获利能力三个方面的指标分析了宝钢的财务运转情况,对企业做了整体性分析,并对其发展提出了建议。

关键词:财务报表宝钢集团指标分析中图分类号:F275 文献标识码:A文章编号:1004-4914(2014)09-124-02一、背景介绍宝钢集团是中国最大的钢铁公司,是经国务院批准的国家授权投资机构和国家控股公司,目前是中国最具竞争力的钢铁联合企业。

宝钢以钢铁为主业,生产高技术含量、高附加值钢铁精品,形成普碳钢、不锈钢、特钢三大产品系列。

自金融危机以来,受国内外经济因素的影响,宝钢集团的生产经营持续低迷,整个行业都陷入困顿。

虽然国际市场需求在上升,但增长缓慢,而各国钢铁生产总量大幅上升,全球市场呈现供大于求状态,市场竞争激烈。

面对宏观经营环境存在的不确定性及钢铁行业产能过剩和微利经营的困局,宝钢生产经营仍然存在诸多压力和挑战。

2013年宝钢集团实现营业收入1900.26亿元,利润总额80.10亿元。

二、指标分析(一)营运能力分析存货周转率波动较为平稳,2009年到2011年持续上升,2012年有小幅下降。

2008年随着金融危机的爆发,钢铁产业链各行业需求全面下滑,钢材价格一路暴跌,钢铁企业面临高成本库存的严峻形势,出现销量大幅下滑、利润大幅下降的局面。

之后,公司高度重视合理库存的控制和管理,致力于动态优化库存结构,压缩存货资金占用,存货周转率一直处于平稳状态,说明企业对存货的管理较为有效。

从上表分析可知,应收账款周转率2012年度的值虽然高于2011年度但是低于2009年度,2013年度也有所下降。

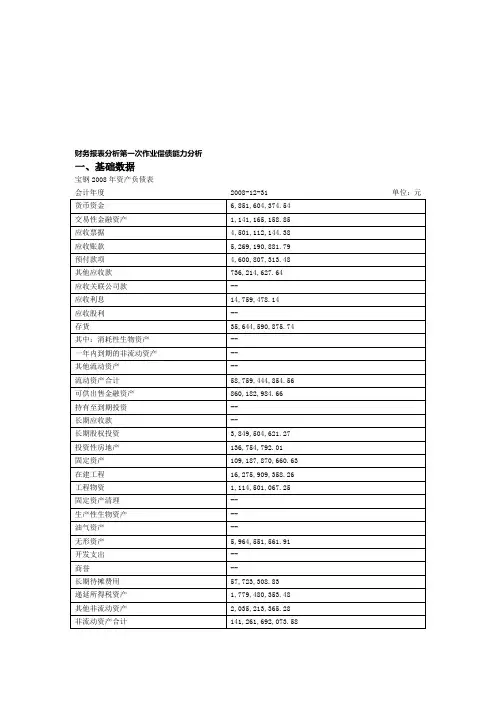

财务报表分析第一次作业偿债能力分析一、基础数据宝钢2008年资产负债表会计年度2008-12-31 单位:元宝钢2008利润表会计年度2008-12-31 单位:元鞍钢2008资产负债表会计年度2008-12-31 单位:元鞍钢2008利润表会计年度2008-12-31 单位:元二、偿债能力指标的计算宝钢2008年年末营运资本=58,759,444,854.56-72,042,420,078.52=-13,282,975,223.96(元)宝钢2008年年末流动比率=58,759,444,854.56÷72,042,420,078.52=0.82宝钢2008年年末速动比率=(58,759,444,854.56-35,644,590,875.74)÷72,042,420,078.52=0.32宝钢2008年年末保守速动比率=(6,851,604,374.54+1,141,165,158.85+5,269,190,881.79)÷72,042,420,078.52=0.18宝钢2008年年末现金比率=(6,851,604,374.54+1,141,165,158.85)÷72,042,420,078.52=0.11宝钢2008年年末资产负债率=(102,183,449,550.12÷200,021,136,928.14)×100%=51.09宝钢2008年年末产权比率=(102,183,449,550.12÷97,837,687,378.02)×100%=1.04宝钢2008年年末有形净值债务率=[ 102,183,449,550.12÷(97,837,687,378.02-5,964,551,561.91)] ×100%=1.11宝钢2008年年末利息偿付倍数=8,154,365,637.43÷2,478,624,566.93=3.29鞍钢2008年年末营运资本=19,973,000,000.00-21,323,000,000.00=-1,350,000,000(元)鞍钢2008年年末流动比率=19,973,000,000.00÷21,323,000,000.00=0.94鞍钢2008年年末速动比率=(19,973,000,000.00-10,372,000,000.00)÷鞍钢2008年年末利息偿付倍数=3,842,000,000.00÷694,000,000.00=5.54鞍钢2008年年末保守速动比率=(2,974,000,000.00+1,235,000,000.00)÷19,973,000,000.00=0.19鞍钢2008年年末现金比率=(2,974,000,000.00+0)÷19,973,000,000.00=0.15鞍钢2008年年末资产负债率=(39,076,000,000.00÷92,179,000,000.00) ×100%= 42.39鞍钢2008年年末产权比率=(39,076,000,000.00÷53,103,000,000.00)×100%=0.74鞍钢2008年年末有形净值债务率=[39,076,000,000.00÷(53,103,000,000.00-6,761,000,000.00)] ×100%=0.8421,323,000,000.00=0.45(一)短期偿债能力分析1.流动比率分析从上表可以看出宝钢08年年末的流动比率低于鞍钢08年年末的流动比率,说明从该项指标看宝钢的短期偿债能力低于鞍钢。

宝山钢铁股份有限公司财务分析摘要中国钢铁业自2002 年开始进入高速增长期,也导致了人均刚才消费量的逐步饱和,由此可见钢铁业已由高速增长阶段逐步转入低速增长阶段。

伴随着政策性管制措施的实施,将在短期内显著抑制钢铁产能的释放,但原材料价格的波动仍将使行业盈利改善具有不确定性。

本文旨在对宝山钢铁股份有限公司的财务状况进行分析。

文章首先从宝山钢铁股份有限公司的基本情况入手,对宝山钢铁股份有限公司的财务数据进行财务比率比较分析,最后结合前文有关宝山钢铁股份有限公司的概况和财务分析对该公司的投资做进一步探究,旨在得出该公司的投资价值。

关键词:宝钢;财务分析;投资价值一、引言钢铁产业是国民经济的重要基础产业,是实现工业化的支撑产业,是技术、资金、资源、能源密集型产业,钢铁产业的发展需要综合平衡各种外部条件。

由于该产业属于自然垄断产业,需要政府对其进行管制,所以该产业最受关注。

2007年年底由美国的次贷危机所引发的全球金融危机也给我国钢铁行业带来了巨大冲击,紧接着国际经济环境复杂多变,欧债危机进一步深化蔓延,全球金融市场动荡形势严峻。

由于外围经济的不确定和不稳定性,再加上国内通胀压力持续加大,在控通胀稳物价的主基调下,货币紧缩政策持续,对钢铁产业链企业特别是中小企业形成严重影响,企业融资困难,企业经营困难。

国内钢铁生产高位释放,钢铁下游需求增速放缓,国内钢铁市场在供大于求、金融属性凸显的整体形势下,呈现频繁波动特征。

本文即基于这样一个背景,对宝钢钢铁股份有限公司2007年至2010年四年的财务数据进行分析,从其偿债能力、营运能力、获利能力三个方面,通过计算具有代表性的比率来分析该公司的财务经营状况,并基于此对其过去四年的财务状况进行简单的评价以及给予自己对该公司的前景展望。

二、宝钢钢铁股份有限公司概况宝山钢铁股份有限公司是中国最大、最现代化的钢铁联合企业。

由宝钢集团有限公司独家发起设立,于2000年2月3日正式注册成立,2000年12月12日上市。

宝钢财务分析1. 引言宝钢集团有限公司(以下简称宝钢)是一家中国领先的钢铁制造企业。

在过去的几年里,宝钢一直是中国钢铁行业的领导者,以其强大的生产能力和卓越的质量赢得了市场的认可。

然而,在当前的经济形势下,宝钢面临着许多挑战。

为了更好地了解宝钢的财务状况,本文将对其进行财务分析。

2. 财务指标分析2.1 盈利能力分析盈利能力是衡量一家企业经营状况的重要指标之一。

以下是从宝钢的财务报表中提取的一些主要盈利能力指标:•毛利率:毛利率是一个企业在生产过程中创造的利润与其销售额之间的比率。

它反映了企业的盈利能力。

根据最近三年的财务数据,宝钢的毛利率呈波动上升趋势,这表明宝钢的盈利能力在不断提高。

•净利率:净利率是一个企业在扣除税费等费用后的净利润与其销售额之间的比率。

它反映了企业在销售额中实际取得的利润水平。

根据最近三年的财务数据,宝钢的净利率整体较低,但在最近一年有所增长,显示了企业的盈利能力有所改善。

2.2 偿债能力分析偿债能力是评估企业还清债务能力的指标。

以下是从宝钢的财务报表中提取的一些主要偿债能力指标:•流动比率:流动比率是企业流动资产与流动负债的比率,用于衡量企业支付短期债务的能力。

根据最近三年的财务数据,宝钢的流动比率保持在一个相对较高的水平,显示了企业有足够的流动资产来支付其短期债务。

•速动比率:速动比率是企业流动资产减去存货后与流动负债的比率,它可以更好地反映企业支付短期债务的能力。

根据最近三年的财务数据,宝钢的速动比率呈上升趋势,显示了企业偿债能力的改善。

2.3 财务稳定性分析财务稳定性是评估企业长期经营能力和风险承受能力的指标。

以下是从宝钢的财务报表中提取的一些主要财务稳定性指标:•负债比率:负债比率是企业负债总额与资产总额的比率,它反映了企业通过借债进行经营活动的程度。

根据最近三年的财务数据,宝钢的负债比率整体较高,显示了企业的资金主要来自借债。

•信用评级:宝钢的信用评级是评估企业信用状况的重要指标之一。

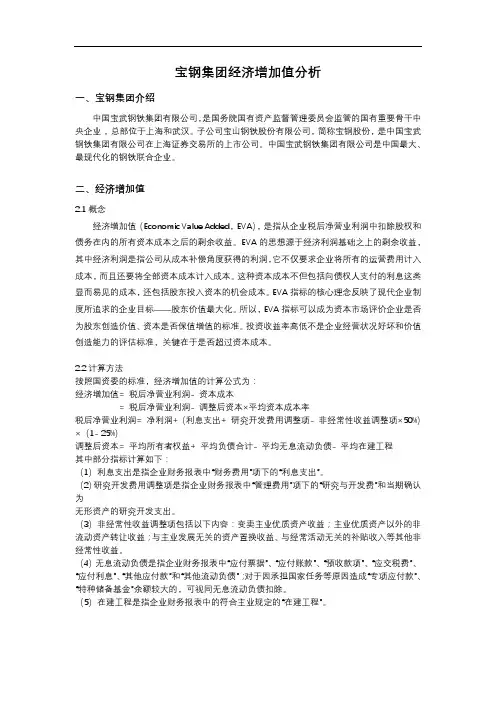

宝钢集团经济增加值分析一、宝钢集团介绍中国宝武钢铁集团有限公司,是国务院国有资产监督管理委员会监管的国有重要骨干中央企业,总部位于上海和武汉。

子公司宝山钢铁股份有限公司,简称宝钢股份,是中国宝武钢铁集团有限公司在上海证券交易所的上市公司。

中国宝武钢铁集团有限公司是中国最大、最现代化的钢铁联合企业。

二、经济增加值2.1概念经济增加值(Economic Value Added,EVA),是指从企业税后净营业利润中扣除股权和债务在内的所有资本成本之后的剩余收益。

EVA的思想源于经济利润基础之上的剩余收益,其中经济利润是指公司从成本补偿角度获得的利润,它不仅要求企业将所有的运营费用计入成本,而且还要将全部资本成本计入成本。

这种资本成本不但包括向债权人支付的利息这类显而易见的成本,还包括股东投入资本的机会成本。

EVA指标的核心理念反映了现代企业制度所追求的企业目标——股东价值最大化。

所以,EVA指标可以成为资本市场评价企业是否为股东创造价值、资本是否保值增值的标准。

投资收益率高低不是企业经营状况好坏和价值创造能力的评估标准,关键在于是否超过资本成本。

2.2计算方法按照国资委的标准,经济增加值的计算公式为:经济增加值= 税后净营业利润- 资本成本= 税后净营业利润- 调整后资本×平均资本成本率税后净营业利润= 净利润+(利息支出+ 研究开发费用调整项- 非经常性收益调整项×50%)×(1- 25%)调整后资本= 平均所有者权益+ 平均负债合计- 平均无息流动负债- 平均在建工程其中部分指标计算如下:(1)利息支出是指企业财务报表中“财务费用”项下的“利息支出”。

(2)研究开发费用调整项是指企业财务报表中“管理费用”项下的“研究与开发费”和当期确认为无形资产的研究开发支出。

(3)非经常性收益调整项包括以下内容:变卖主业优质资产收益;主业优质资产以外的非流动资产转让收益;与主业发展无关的资产置换收益、与经常活动无关的补贴收入等其他非经常性收益。

摘要随着我国经济体制的不断改革,资本市场得到了快速的发展,市场经济已经占据了主导地位,企业财务报表分析在企业财务管理中的地位越来越重要。

企业根据自己的需要,通过对财务报表各种数据信息进行筛选和评价,来分析企业财务状况、经营成果以及发展前景,帮助企业做出更好的决策。

本论文主要是对上海宝山钢铁股份有限公司2008—2012年的相关财务数据进行了分析。

主要对公司的资产负债表、利润表以及现金流量表进行水平分析,对公司获利能力、偿债能力、营运能力、发展能力等各项指标进行的财务分析。

通过这些分析,来反映企业在运营过程中的经营状况和发展趋势,并对公司的财务状况,经营成果进行剖析和评价。

关键词:财务分析能力分析行业比较问题改进With China's economic system reform continuously, obtained the rapid development of capital market, the market economy has occupied the dominant position, the enterprise's financial statement analysis in the status of enterprise financial management is more and more important. Enterprises according to their own needs, through to the financial statements for screening and evaluating a variety of data information, to analyze the enterprise financial position, operating results and prospects for development, help enterprises to make better decisions.This thesis mainly is the Shanghai baoshan iron and steel co., LTD. 2008-2012 was analyzed, and the relevant financial data. Mainly to the company's balance sheet, income statement and cash flow statement analysis level, on the company's profit ability, debt paying ability, operation ability, developing ability of the indicators such as financial analysis. Through these analysis, to reflect the enterprise operating performance in the operating process and development trend, and to the company's financial position, operating results for analysis and evaluation.Key words: financial analysis ability analysis industry comparison problem improvement一、财务报表分析相关问题概述 (4)(一)财务报表分析的含义和作用 (4)(二)财务报表分析的方法 (4)(三)财务报表分析的局限性 (4)二、宝山钢铁公司财务报表分析 (5)(一)宝山钢铁公司的基本情况 (5)(二)宝山钢铁公司的行业背景 (5)(三)宝山钢铁公司财务报表分析 (5)三、宝山钢铁公司经营管理中存在的问题 (14)(一)从财务报表分析角度: (14)(二)从财务能力角度: (14)四、改善公司经营管理的建议 (15)(一)从财务报表分析角度: (15)(二)从财务能力角度: (15)一、财务报表分析相关问题概述(一)财务报表分析的含义和作用1.财务报表分析的含义财务报表分析,又称财务分析,是通过收集、整理企业财务会计报告中的有关数据,并结合其他有关补充信息,对企业的财务状况、经营成果和现金流量情况进行综合比较和评价,为财务会计报告使用者提供管理决策和控制依据的一项管理工作。

国家开放大学财务报表分析作业任务全Pleasure Group Office【T985AB-B866SYT-B182C-BS682T-STT18】财务报表分析作业——01任务偿债能力分析选择公司:宝山钢铁股份有限公司偿债能力指企业清偿到期债务的现金保障程度。

偿债能力又分为短期偿债能力和长期偿债能力。

短期偿债能力是指企业用流动资产偿还流动负债的现金保障程度,一个企业的短期偿债能力的大小,一方面要看流动资产的多少的质量如何,另一方面要看流动负债的多少和质量如何。

长期偿债能力是企业偿还长期债务的现金保障程度,其主要取决于企业的资产与负债的比例关系,以及获利能力。

本文将从这两个方面对宝钢股份公司进行历史分析,并与同行业其他钢铁公司进行同业比较分析。

一、宝钢股份公司简介宝山钢铁股份有限公司(简称“宝钢股份”股票代码600019)是中国最大、最现代化的钢铁联合企业。

宝钢股份以其诚信、人才、创新、管理、技术诸方面的综合优势,奠定了在国际钢铁市场上世界级钢铁联合企业的地位。

《世界钢铁业指南》评定宝钢股份在世界钢铁行业的综合竞争力为前三名,是未来最具发展潜力的钢铁企业。

该公司在中国冶金行业第一家通过ISO14001环境贯标认证,重视环境保护,追求可持续发展,堪称世界上最美丽的钢铁企业。

二、短期偿债能力的分析(一)历史比较分析单位:元流动比率=流动资产÷流动负债速动比率=(流动资产-存货)÷流动负债现金比率=(货币资金+交易性金融资产)÷流动负债1. 流动比率分析:流动比率是流动资产对的比率,用来衡量企业流动资产在短期债务到期以前,可以变为用于偿还负债的能力。

该企业2012年流动比率实际值高于2011年实际值,说明该企业的短期偿债能力比前一年有所提升。

而13年则高于11年和12年,说明企业短期偿债能力整体开始好转,使企业偿债风险大减少。

2.速动比率分析:速动比率,是指对的比率。

它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力。

第1篇一、引言宝钢股份(简称“宝钢”)是中国最大的钢铁生产企业之一,也是全球领先的钢铁企业。

本文将基于宝钢最新的财务报告,对其财务状况、经营成果和现金流量进行综合分析,旨在评估宝钢的财务健康程度、盈利能力以及未来发展潜力。

二、财务状况分析1. 资产负债表分析(1)资产结构根据宝钢最新的资产负债表,其资产总额为XXX亿元,其中流动资产占比较高,达到XXX%。

流动资产中,货币资金、应收账款和存货占据较大比例。

这表明宝钢具备较强的短期偿债能力。

(2)负债结构宝钢的负债总额为XXX亿元,其中流动负债占比较高,达到XXX%。

流动负债中,短期借款和应付账款为主要组成部分。

这反映出宝钢在流动性方面存在一定压力。

(3)股东权益宝钢的股东权益为XXX亿元,占总资产的比例为XXX%。

股东权益占比相对较高,表明公司具备较强的抗风险能力。

2. 利润表分析(1)营业收入宝钢的营业收入在近年来呈现稳步增长的趋势,最新年度营业收入达到XXX亿元。

这主要得益于公司在国内外的市场拓展以及产品结构的优化。

(2)营业成本宝钢的营业成本在最新年度为XXX亿元,较上年同期略有上升。

这主要受到原材料价格上涨以及能源成本增加的影响。

(3)净利润宝钢的净利润在最新年度为XXX亿元,较上年同期有所下降。

这主要受到原材料价格上涨、市场竞争加剧以及行业整体环境等因素的影响。

三、经营成果分析1. 盈利能力(1)毛利率宝钢的毛利率在最新年度为XXX%,较上年同期略有下降。

这主要受到原材料价格上涨的影响。

(2)净利率宝钢的净利率在最新年度为XXX%,较上年同期有所下降。

这表明公司在盈利能力方面面临一定挑战。

2. 营运能力(1)应收账款周转率宝钢的应收账款周转率在最新年度为XXX次,较上年同期有所下降。

这表明公司在应收账款管理方面存在一定问题。

(2)存货周转率宝钢的存货周转率在最新年度为XXX次,较上年同期有所提高。

这表明公司在存货管理方面取得了一定的成效。

宝钢股份财务分析金融1403班盛佳慧周旋秦赟邵江南鲁明州杨凡1.公司概况公司简介(历史发展及经营范围)宝山钢铁股份有限公司系根据中华人民共和国(以下简称“中国”)法律在中国境内注册成立的股份有限公司。

该公司经中国国家经济贸易委员会以国经贸企改[1999]1266号文批准,由宝钢集团有限公司(前称“上海宝钢集团公司”,以下简称“宝钢集团”)独家发起设立,于2000年2月3日正式注册成立。

宝钢股份主要经营钢铁冶炼、加工,电力、煤炭、工业气体生产,码头、仓储、运输等与钢铁相关的业务,技术开发、技术转让、技术服务和技术管理咨询服务,汽车修理,商品和技术的进出口,其中有色金属冶炼及压延加工,工业炉窑,化工原料及产品的生产和销售,金属矿石、煤炭、钢铁、非金属矿石装卸、港区服务,水路货运代理,水路货运装卸联运,船舶代理,国外承包工程劳务合作,国际招标,工程招标代理,国内贸易,对销,转口贸易,废钢,煤炭,燃料油,化学危险品(限批发)限分支机构经营。

基本财务状况截止2015年12月31日,宝钢股份总资产23,412,300万元,其中流动资产6,990,300万元,非流动资产23,412,300万元;负债总额为2,011,690万元,其中流动负债9,185,980万元,非流动负债11,197,700万元;所有者权益总额为12,214,600万元;2015年度实现营业总收入收入16,411,700万元,净利润101,287万元。

公司战略战略定位公司以“创享改变生活”为使命,以“诚信、协同”为价值观,以“成为钢铁技术的领先者,成为环境友好的最佳实践者,成为员工与企业共同发展的公司典范”为愿景,以“成为全球最具竞争力的钢铁企业和最具投资价值的上市公司”为战略目标。

战略重点宝钢集团未来的基本战略是围绕规模扩张的未来发展主线,实现从精品战略到“精品+规模”战略的转变,从新建为主到兼并重组与新建相结合的扩张方式的转变,大力提升宝钢综合竞争力,引领中国钢铁行业的发展。

战略建议坚持“精品加规模”的战略思想,在技术领先的基础上,发展服务先行的制造业,发挥产融结合的优势,打造数字化宝钢,成为绿色产业链的驱动者,在促进产业结构调整,推动公司二次创业的过程中,走出一条有宝钢特色的经营之路,推动公司由卓越走向优秀。

2.资产负债表水平分析宝钢在资产负债表中,就资产而言2015年较2014年,流动资产下降%,其中货币资金下降%。

而配置在非流动的资产则上升了%。

贡献最大的是在建工程上升%。

非流动资产在总资产的配置也升高了3%。

可以见得公司的战略。

在负债中流动负债同比上升%,但由于公司优化了融资方式降低了成本。

所以一年内到期的流动负债下降了%。

非流动负债上升了%,由于本年发行了20亿元中票与5亿欧元债,故应付债券上升了%。

负债合计上升%。

股东权益同比下降%。

质量分析1、货币资金可见2015年宝钢集团货币资金减少较快。

其中库存现金下降最多。

2、应收账款宝钢集团应收账款较去年降低。

受到全球钢铁产能过剩的影响。

3、其他应收款宝钢集团2015年其他应收款较去年增长较多,与产业结构优化升级有关。

4、存货宝钢集团2015年的存货较去年有所下降,其中原材料同比下降最多。

这与去产能有关系。

结构分析项目2015-12-31 2014-12-31 占资产的比重增长百分点金额占资产的比重(%)金额占资产的比重(%) 资产总计 % % % 货币资金781,%1,210, %%表为资产负债表结构分析表(单位:万元)从表中可知,货币资金比例也较高,说明短期偿债能力较强。

在资产总额中存货的比例最高,虽然2015年较2014年存货占资产总额百分比下降了接近百分点,主要原因有两点:一是全球钢铁产能过剩,二是产业产业结构优化升级。

宝钢集团负债结构中主要以预收账款为主,说明宝钢有很强的销售能力,大幅先占用他人资金对宝钢的资金周转有利,其他应付账款减少是由于股权收购款减少。

一年内到期的非流动负债略有下降,说明宝钢还款压力减小。

3.利润表分析利润表是反映企业一定会计期间(如月度、季度、半年度或年度)生产经营成果的会计报表。

企业一定会计期间的经营成果既可能表现为盈利,也可能表现为亏损,因此,利润表也被称为损益表。

它全面揭示了企业在某一特定时期实现的各种收入、发生的各种费用、成本或支出,以及企业实现的利润或发生的亏损情况。

利润表是根据“收入一费用=利润”的基本关系来编制的,其具体内容取决于收入、费用、利润等会计要素及其内容,利润表项目是收入、费用和利润要素内容的具体体现。

从反映企业经营资金运动的角度看,它是一种反映企业经营资金动态表现的报表,主要提供有关企业经营成果方面的信,属于动态会计报表。

利润表综合分析单位:万元销售收入和净利润趋势分析由图可知,近三年来,销售收入下降较大,且净利润下降也较大,其中2014年的下降幅度小于2013年,表明销售收入趋于稳定。

尽管业绩有所增长,但受市场影响,盈利能力开始减弱。

近三年净利润有所下降,且2015年较2014年降幅较大,表明宝钢的盈利能力减弱。

公司销售费用、管理费用数据变动情况项目 2015年 2014年增减率变动原因销售费用215,220,%销售规模增长管理费用728,772,%经营规模增长,人工费用增加(单位:万元)销售和管理费用。

2015年,宝钢集团的销售费用和管理费用均有所下降,20145年全年销售费用为215,276万元,占销售金额的比例为%,较2014年上升个百分点;管理费用为728,661万元,占销售金额的比例为%,较 2014年上升个百分点。

主营业务分析可以看出宝钢股份在钢铁制造,加工配送和化工等主要行业方面营业收入都较上年有所下降,在电子商务和金融业务方面营业收入增加,也取得了较高的毛利润率。

主营产品明细分析:对外贸易分析:4.所有者权益变动表分析一、所有者权益变动表的规模分析以上是宝钢2015年所有者权益变动表。

可见该公司2015年所有者权益比2014年减少了2,058,401,225元,幅度为%;从影响的主要项目看,最主要的原因是净利润上的亏损。

1.股本变动情况分析宝钢2015年通过股东减少资本的方式使得股本减少3,508,500元,占该年年初%。

2.资本公积变动分析宝钢2015年资本公积增加485,936,100元,占该年年初%。

3.盈余公积变动情况分析宝钢2015年盈余公积增加665,481,534元,占该年年初%。

4.未分配利润情况分析宝钢2015年未分配利润亏损2,617,394,504元,占该年年初%。

二、所有者权益变动表的构成分析从表格中可以看到,以股东权益合计的增减变动额为100%。

其中未分配利润贡献了127%,占绝大多数。

少数股东权益贡献29%。

这几项是造成主要亏损的原因。

可以得出,宝钢集团在2015年经历了全球钢铁产能过剩和结构优化的双重冲击,在净利润上经历了大额亏损。

但在转型镇痛之下,资本公积和盈余公积分别增长23%和32%。

说明在总体亏损的情况下,这两项还存在较大周旋空间。

5.现金流量表分析经计算可得:每股经营性现金流(元)现金及现金等价物净增(万元)现金债务总额比(%)销售现金比率(%)一、结构分析1、流入结构分析以2015年为例,在全部现金流入量中,经营活动所得现金占%,投资活动所得现金占%,筹资活动所得现金占%。

由此可以看出北方公司其现金流入产生的主要来源为经营活动与筹资活动,其投资活动基本对于企业的的现金流入贡献很小。

2、流出结构分析以2015年为例,在全部现金流出量中,经营活动所得现金占%,投资活动所得现金占%,筹资活动所得现金占%。

北方公司其现金流出主要在经营活动、筹资活动方面,其投资活动占用流出现金很少。

二、经营状况分析1.经营活动现金流入从2011年的2049亿下降到了1980亿元,宝钢2015年尤其是销售收入较前几年有一个明显的下降。

但同时经营活动现金流出从2011年的2428亿下降到了1468亿元,其营业成本,尤其是给职工的劳务支付得到了控制缩减,使得现金净流量从1214223变为了2117680,有了更高的单位效益。

2.投资活动占比例较小,支付的其他与投资活动有关的现金使得投资活动现金流出较前几年大幅增长,使得其净现金流量在经历了2012年的264880后还是逐年跌至-2167613。

公司应该调整投资结构,进行有效优化。

3.筹资活动的现金流入的增长主要来自于取得借款吸收的现金,然而偿还债务的同时子公司支付给股东的利润更大幅度的增长使得净现金流量从929257变为了-111907,但同时也说明公司注重回报投资者的态度。

总体来说,经营状况还算可以,在经营活动产生现金能力较强的同时,通过筹资活动来偿还旧债务。

宝钢今后的重点必须持续稳定地提高公司获取活动现金的能力,调整内部结构与对外投资方向,避免不良状况。

二、盈利质量分析盈利现金比率(经营现金净流量/净利润)分析盈利现金比率反映本期经营活动产生的现金净流量之间的比率关系,一般情况下,该比率越大,企业盈利质量也就越强。

当比率小于1时,说明企业本期净利润中尚存在没有实现的现金收入,在这种情况下,即使企业盈利,也可能发生现金短缺,严重时会导致破产。

宝钢从2011年开始,盈利现金比率升高。

但经营活动产生的现金流量净额相较于净利润维持在一个较为稳定的水平。

2015年净利润下滑%,使得盈利现金比率达到298%。