弥补以前年度亏损的会计分录【会计实务操作教程】

- 格式:pptx

- 大小:111.00 KB

- 文档页数:50

小企业会计准则补交以前年度企业所得税会计分录在小企业的世界里,会计就像是那位默默无闻的英雄,天天在后面忙活,却不怎么被人注意。

可是,大家有没有想过,如果有一天,税务局突然敲门,说:“嘿,老板,你们以前的企业所得税没交清哦。

”这可真是个让人抓狂的事儿!心里那叫一个五味杂陈,真是“天上掉馅饼”可没那么美妙,反而像是“雷声大,雨点小”,让人心里直发慌。

要说补交以前年度的企业所得税,首先得搞清楚怎么做会计分录。

别担心,咱们一步一步来。

首先呢,你得搞清楚补交的税额,像是掏钱包一样,心里得有个底儿。

比如说,你发现要补交5000块钱,这时候,你心里可能会想着:“哎呀,真是要了我的老命!”不过,这没关系,先来看看怎么记账。

咱们先来个分录。

假设你要补交的是5000块,这时候就得先把这笔钱从你的银行账户里划出去。

于是你在账上就要写上:“银行存款减少5000”,这可是个真实的场景,像是在告诉自己:“没了,真没了!”然后,另一边,你得记个“应交税费——应交企业所得税增加5000”。

这就像是你心里放下了一块大石头,虽然钱出去了,但这笔税务也算是了结了。

说到这里,大家可能会想,补交税款是不是很麻烦啊?其实吧,麻烦归麻烦,但咱们也不能怨天尤人,毕竟这就是做生意的常态嘛!谁都不想被税务局找上门,但这也算是人生的一部分。

就像是打麻将,有时候就是要摸到“那张牌”,才能顺利翻身。

继续聊聊这补交的事儿,大家知道吗,有时候补交还得考虑利息哦。

税务局可不傻,补交的税款还得算上逾期利息,像是个小账本,记得清清楚楚。

记账的时候呢,不仅仅是补交5000块,可能还要多加几百块利息。

这时候在分录上就得写上“应交税费——滞纳金增加”,哎呀,心里那个滋味儿,简直是酸甜苦辣全都有。

然后呢,补交完毕,咱们的财务报表也得及时更新。

像是给自己的小店做个“体检”,看看有没有漏掉的地方,真是一份心血。

年末的审计报告里,可不能出现“漏网之鱼”,否则那小编制可就要重新审视了。

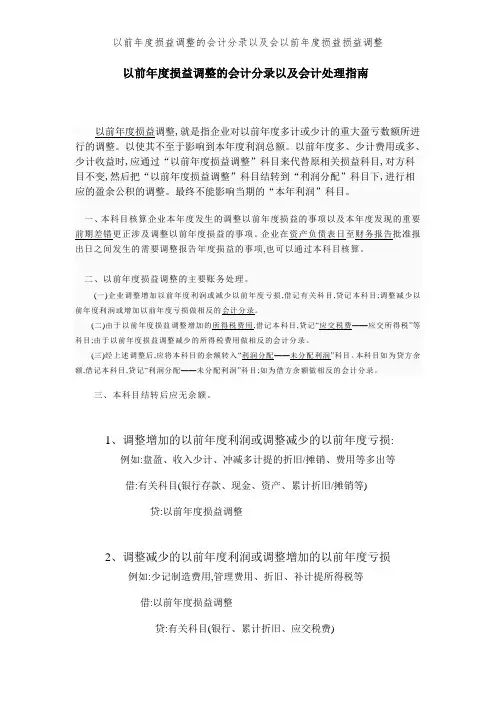

以前年度损益调整的会计分录以及会计处理指南以前年度损益调整,就是指企业对以前年度多计或少计的重大盈亏数额所进行的调整。

以使其不至于影响到本年度利润总额。

以前年度多、少计费用或多、少计收益时,应通过“以前年度损益调整”科目来代替原相关损益科目,对方科目不变,然后把“以前年度损益调整”科目结转到“利润分配”科目下,进行相应的盈余公积的调整。

最终不能影响当期的“本年利润”科目。

一、本科目核算企业本年度发生的调整以前年度损益的事项以及本年度发现的重要前期差错更正涉及调整以前年度损益的事项。

企业在资产负债表日至财务报告批准报出日之间发生的需要调整报告年度损益的事项,也可以通过本科目核算。

二、以前年度损益调整的主要账务处理。

(一)企业调整增加以前年度利润或减少以前年度亏损,借记有关科目,贷记本科目;调整减少以前年度利润或增加以前年度亏损做相反的会计分录。

(二)由于以前年度损益调整增加的所得税费用,借记本科目,贷记“应交税费——应交所得税”等科目;由于以前年度损益调整减少的所得税费用做相反的会计分录。

(三)经上述调整后,应将本科目的余额转入“利润分配——未分配利润”科目。

本科目如为贷方余额,借记本科目,贷记“利润分配——未分配利润”科目;如为借方余额做相反的会计分录。

三、本科目结转后应无余额。

1、调整增加的以前年度利润或调整减少的以前年度亏损:例如:盘盈、收入少计、冲减多计提的折旧/摊销、费用等多出等借:有关科目(银行存款、现金、资产、累计折旧/摊销等)贷:以前年度损益调整2、调整减少的以前年度利润或调整增加的以前年度亏损例如:少记制造费用,管理费用、折旧、补计提所得税等借:以前年度损益调整贷:有关科目(银行、累计折旧、应交税费)3、由于调整增加以前年度利润或减少以前年度亏损而相应增加的所得税借:以前年度损益调整贷:应交税费—应交所得税4、由于调整减少以前年度利润或增加以前年度亏损而相应减少的所得税借:应交税费—应交所得税贷:以前年度损益调整5、结转余额1)如为贷方余额:借:以前年度损益调整贷:利润分配—未分配利润2、)如为借方余额:借:利润分配—未分配利润贷:以前年度损益调整会计处理程序如下:①将需要调整的损益数结转至“以前年度损益调整”账户,应调增利润(上年少计收益、多计费用)时记贷方、应调减利润(上年少计费用、多计收益)时记借方。

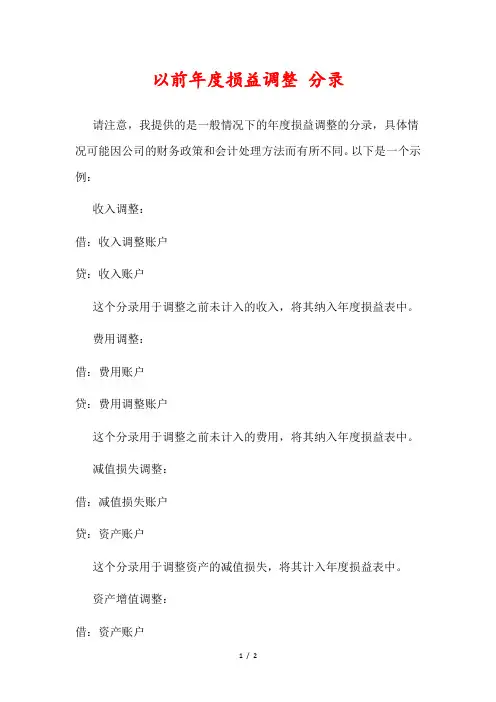

以前年度损益调整分录

请注意,我提供的是一般情况下的年度损益调整的分录,具体情况可能因公司的财务政策和会计处理方法而有所不同。

以下是一个示例:

收入调整:

借:收入调整账户

贷:收入账户

这个分录用于调整之前未计入的收入,将其纳入年度损益表中。

费用调整:

借:费用账户

贷:费用调整账户

这个分录用于调整之前未计入的费用,将其纳入年度损益表中。

减值损失调整:

借:减值损失账户

贷:资产账户

这个分录用于调整资产的减值损失,将其计入年度损益表中。

资产增值调整:

借:资产账户

贷:资产增值账户

这个分录用于调整资产的增值,将其计入年度损益表中。

请注意,以上仅是一种常见的年度损益调整的分录示例,具体情况可能因不同的会计政策和业务活动而有所不同。

建议在进行年度损益调整时,咨询专业的会计师或财务人员,以确保准确和合规的处理。

弥补以前亏损方法及会计分录首先是抵消方法。

该方法是通过企业在以后年度产生的盈余来抵消以前年度的亏损。

具体步骤如下:1.编制结转会计分录,将以前年度亏损转至累计亏损科目(或亏损公积科目)。

2.在以后年度产生的盈余中,根据盈余利润分配政策的规定,确定一定比例或金额用于抵消以前年度亏损。

3.编制抵消会计分录,将部分盈余转入累计亏损科目(或亏损公积科目),用于抵消以前年度亏损。

其次是储备方法。

该方法是通过编制储备会计分录将部分盈余留作储备,以弥补以前年度的亏损。

具体步骤如下:1.编制结转会计分录,将以前年度亏损转至累计亏损科目(或亏损公积科目)。

2.根据盈余利润分配政策的规定,确定一定比例或金额用于设立盈余公积、法定公积、职工奖励基金、储备基金等各种储备项目。

3.编制储备会计分录,将部分盈余分配至储备科目,作为弥补以前年度亏损的储备。

最后是利润分配方法。

该方法是通过编制利润分配会计分录,在以后年度将部分盈余用于向股东派发红利,以弥补以前年度的亏损。

具体步骤如下:1.编制结转会计分录,将以前年度亏损转至累计亏损科目(或亏损公积科目)。

2.根据盈余利润分配政策的规定,确定一定比例或金额用于向股东派发红利。

3.编制利润分配会计分录,将部分盈余转入应付股利科目或其他相关科目,用于向股东派发红利,以弥补以前年度亏损。

在编制上述会计分录时,需要遵循会计准则和相关法律法规的规定,确保会计信息的准确性和真实性。

此外,需要与企业管理层和审计机构进行充分沟通,以保证弥补以前亏损的方法得到合理地使用和执行。

总之,弥补以前亏损是企业恢复财务健康状况的重要步骤,通过抵消、储备和利润分配等方法,可以实现以前亏损的弥补,为企业未来的发展奠定良好的财务基础。

以前年度损益调整的会计分录以及会计处理指南令狐文艳以前年度损益调整,是指企业对以前年度多计或少计的重大盈亏数额所进行的调整。

以使其不至于影响到本年度利润总额。

以前年度多、少计费用或多、少计收益时,应通过“以前年度损益调整”科目来代替原相关损益科目,对方科目不变,然后把“以前年度损益调整”科目结转到“利润分配”科目下,进行相应的盈余公积的调整。

最终不能影响当期的“本年利润”科目。

一、本科目核算企业本年度发生的调整以前年度损益的事项以及本年度发现的重要前期差错更正涉及调整以前年度损益的事项。

企业在资产负债表日至财务报告批准报出日之间发生的需要调整报告年度损益的事项,也可以通过本科目核算。

二、以前年度损益调整的主要账务处理。

(一)企业调整增加以前年度利润或减少以前年度亏损,借记有关科目,贷记本科目;调整减少以前年度利润或增加以前年度亏损做相反的会计分录。

(二)由于以前年度损益调整增加的所得税费用,借记本科目,贷记“应交税费——应交所得税”等科目;由于以前年度损益调整减少的所得税费用做相反的会计分录。

(三)经上述调整后,应将本科目的余额转入“利润分配——未分配利润”科目。

本科目如为贷方余额,借记本科目,贷记“利润分配——未分配利润”科目;如为借方余额做相反的会计分录。

三、本科目结转后应无余额。

1、调整增加的以前年度利润或调整减少的以前年度亏损:例如:盘盈、收入少计、冲减多计提的折旧/摊销、费用等多出等借:有关科目(银行存款、现金、资产、累计折旧/摊销等)贷:以前年度损益调整2、调整减少的以前年度利润或调整增加的以前年度亏损例如:少记制造费用,管理费用、折旧、补计提所得税等借:以前年度损益调整贷:有关科目(银行、累计折旧、应交税费)3、由于调整增加以前年度利润或减少以前年度亏损而相应增加的所得税借:以前年度损益调整贷:应交税费—应交所得税4、由于调整减少以前年度利润或增加以前年度亏损而相应减少的所得税借:应交税费—应交所得税贷:以前年度损益调整5、结转余额1)如为贷方余额:借:以前年度损益调整贷:利润分配—未分配利润2.)如为借方余额:借:利润分配—未分配利润贷:以前年度损益调整会计处理程序如下:①将需要调整的损益数结转至“以前年度损益调整”账户,应调增利润(上年少计收益、多计费用)时记贷方、应调减利润(上年少计费用、多计收益)时记借方。

弥补以前年度亏损的会计处理

弥补以前年度亏损是一种会计处理方法,其目的是用本年度的盈利来“抵消”之前年

度的亏损,并将剩余的盈利计入当期收益。

具体的会计处理步骤如下:

1. 首先需要计算出之前年度亏损的金额,并将其作为当期亏损的扣除项。

2. 当期盈利减去之前年度亏损扣除项后,如果还有剩余,这部分金额可以作为弥补

以前年度亏损的金额。

3. 将剩余的金额作为弥补以前年度亏损的净额,计入当期收益。

需要注意的是,弥补以前年度亏损的会计处理需要满足以下两个条件:

1. 公司必须已经初始化成为营业性实体,即已经开始正常经营。

2. 公司需要有足够的未分配盈余或可供分配利润,才能进行弥补以前年度亏损的操作。

在进行弥补以前年度亏损之前,需要先进行缩减或清算不良资产、降低成本等措施,

以避免盈利被之前的亏损消耗掉。

弥补以前年度亏损的会计处理可以帮助企业在一定程度上平衡收支,增加对外信誉度,但也需要注意不要滥用这种会计处理方式,以免损害公司财务状况和信誉度。

弥补亏损的会计分录怎么做

弥补亏损,是指根据税法的规定,企业的利润总额用以弥补以前年度的亏损的政策。

在实际会计处理上,弥补亏损的会计分录是怎么做的呢?弥补亏损又是什么?本文详细介绍弥补亏损的会计分录以及弥补亏损的相关概念。

一、弥补亏损的会计分录

①用税前利润弥补(发生亏损后的五年内)

借:本年利润

贷:利润分配-未分配利润

②用税后利润弥补(五年后)

i计算交纳所得税

借:所得税

贷:应交税金-应交所得税

借:本年利润

贷:所得税

ii结转本年利润,弥补以前年度亏损

借:本年利润[扣除当年所得税]

贷:利润分配-未分配利润。

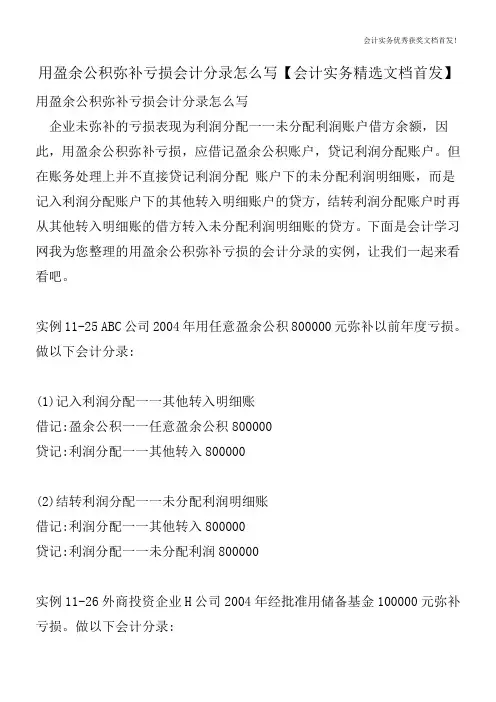

会计实务优秀获奖文档首发!用盈余公积弥补亏损会计分录怎么写【会计实务精选文档首发】用盈余公积弥补亏损会计分录怎么写

企业未弥补的亏损表现为利润分配一一未分配利润账户借方余额,因此,用盈余公积弥补亏损,应借记盈余公积账户,贷记利润分配账户。

但在账务处理上并不直接贷记利润分配账户下的未分配利润明细账,而是记入利润分配账户下的其他转入明细账户的贷方,结转利润分配账户时再从其他转入明细账的借方转入未分配利润明细账的贷方。

下面是会计学习网我为您整理的用盈余公积弥补亏损的会计分录的实例,让我们一起来看看吧。

实例11-25 ABC公司2004年用任意盈余公积800000元弥补以前年度亏损。

做以下会计分录:

(1)记入利润分配一一其他转入明细账

借记:盈余公积一一任意盈余公积800000

贷记:利润分配一一其他转入800000

(2)结转利润分配一一未分配利润明细账

借记:利润分配一一其他转入800000

贷记:利润分配一一未分配利润800000

实例11-26外商投资企业H公司2004年经批准用储备基金100000元弥补亏损。

做以下会计分录:。

弥补年度亏损会计分录

补充答:

一、会计分录

1.借:亏损账户(500元)

500

2.贷:现金账户(500元)

500

二、补充说明

补充说明:上述会计分录是关于公司年度亏损补偿的会计处理。

首先,由于亏损帐户需要弥补,系统在借方启用一个“亏损贷户”(500元),表示本年度需要被填补的亏损,以及其计入的亏损金额数额(即500元);其次,从现金账户支出500元,做为公司弥补本年度亏损的资金。

三、会计意义

上述会计分录显示,企业在本年度发生了500元的亏损,虽然收入和利润表中没有明确反映出来,但企业仍需填补这部分损失,以保证按照利润表上的大项标准公司的财务完整性和相应的盈利状况。

在帐上,亏损主动转入到亏损贷户,这会反映出本年度的亏损,且在现金账户做出500元的资金出贷,即公司弥补这部分亏损所需要的资金出贷。

这两项会计处理即表示本年度亏损的发生和公司填补亏损的双重影响。

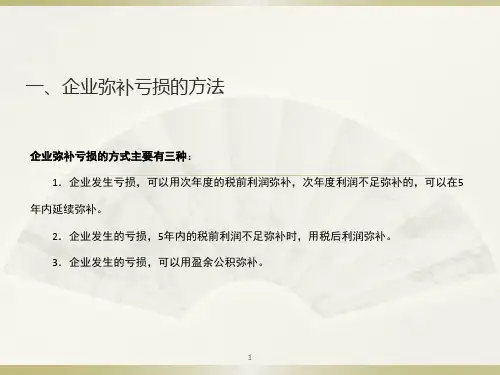

弥补以前年度亏损,是怎样的弥补法?一、弥补以前年度亏损,方法主要有三种:1.企业发生亏损,可以用次年度的税前利润弥补,次年度利润不足弥补的,可以在5年内延续弥补。

2.企业发生的亏损,5年内的税前利润不足弥补时,用税后利润弥补。

3.企业发生的亏损,可以用盈余公积弥补。

以税前利润或税后利润弥补亏损,均不需要进行专门的账务处理,只要将企业实现的利润自“本年利润”科目结转到“利润分配——未分配利润”科目的贷方,其贷方发生额与“利润分配——未分配利润”科目的借方余额自然抵补;所不同的是以税前利润进行弥补亏损的情况下,其弥补的数额可以抵减企业当期的应纳税所得额,而用税后利润进行弥补亏损的数额,则不能在企业当期的应纳税所得额中抵减。

但如果用盈余公积弥补亏损,则需作账务处理,借记“盈余公积”科目,贷记“利润分配——盈余公积补亏”科目。

二、弥补亏损的会计处理企业按照会计制度和会计准则的规定进行会计核算,如果当年账面利润为负数,即为会计上讲的“亏损”。

与实现利润的情况相同,企业应将本年发生的亏损自“本年利润”科目,转入“利润分配——未分配利润”科目:借:利润分配——未分配利润贷:本年利润结转后“利润分配”科目的借方余额,即为未弥补亏损的数额。

然后通过“利润分配”科目核算有关亏损的弥补情况。

企业发生的亏损可以用次年实现的税前利润弥补。

在用次年实现的税前利润弥补以前年度亏损的情况下,企业当年实现的利润自“本年利润”科目,转入“利润分配——未分配利润”科目,即:借:本年利润贷:利润分配——未分配利润这样将本年实现的利润结转到“利润分配——未分配利润”科目的贷方,其贷方发生额与“利润分配——未分配利润”的借方余额自然抵补。

因此,以当年实现净利润弥补以前年度结转的未弥补亏损时,不需要进行专门的账务处理。

由于未弥补亏损形成的时间长短不同等原因,以前年度未弥补亏损,有的可以以当年实现的税前利润弥补,有的则须用税后利润弥补。

无论是以税前利润还是税后利润弥补亏损,其会计处理方法相同,无需专门作会计分录。

盈余公积弥补亏损会计分录

盈余公积是企业通过盈利留存部分收益而形成的一种内

部资金,用于弥补企业的亏损。

当企业面临亏损时,可以通过将盈余公积转增资本来弥补亏损。

下面是盈余公积弥补亏损的会计分录。

第一篇:

1. 当企业面临亏损时,首先需要将亏损计入损益表。

假

设企业亏损金额为10000元,会计分录如下:

借:损益——亏损 10000

贷:盈余公积——弥补亏损 10000

2. 接下来,将盈余公积账户中的相应金额转增资本,以

弥补亏损。

假设盈余公积账户中余额为20000元,会计分录如下:

借:盈余公积——弥补亏损 10000

贷:股本 10000

通过上述会计分录,将盈余公积中的10000元转移至股

本账户,弥补亏损。

此时,盈余公积账户余额应减少10000元,股本账户余额增加10000元。

第二篇:

3. 当转移盈余公积至股本后,需更新会计记录,将转移

后的盈余公积和股本账户的余额反映在资产负债表中。

会计分录如下:

借:股本 10000

贷:资产负债表——盈余公积 10000

通过上述分录,将股本账户的余额10000元记录在资产负债表的盈余公积一栏中。

4. 最后,根据新的资产负债表和损益表,计算净利润或净亏损,并将净利润或净亏损反映在所有者权益变动表中。

具体操作可根据企业实际情况进行。

以上是盈余公积弥补亏损的会计分录。

通过将盈余公积转增资本,可以有效弥补企业的亏损,保证企业的正常运作。

但需要注意的是,盈余公积应按照法律法规和会计准则的规定进行操作,并及时更新相关的会计记录。

以前年度损益调整账务处理分录例

当年度损益调整是指在财务报表编制过程中,对之前年度的损

益进行调整,以反映实际发生的经济业务。

这种调整可能涉及收入、费用、资产、负债等方面的变动,需要通过账务处理来进行记录。

以下是一个例子,假设公司在去年发现了一笔未计提的坏账准备,

需要对去年的损益进行调整:

1. 针对去年的损益调整,我们首先需要调整利润表和资产负债表。

对于利润表,我们需要增加坏账准备的支出,减少当年度的利润;对于资产负债表,我们需要增加坏账准备的资产,增加应付账

款的负债。

2. 假设需要调整的金额为10000元,首先在利润表上作出调整

分录:

借,坏账准备费用 10000元。

贷,利润 10000元。

3. 在资产负债表上作出调整分录:

借,坏账准备 10000元。

贷,应付账款 10000元。

这样,通过以上分录,我们完成了对去年损益的调整处理。

需要注意的是,这只是一个简单的例子,实际的损益调整可能涉及更多的科目和复杂的情况,需要根据具体情况进行处理。

同时,为了确保准确性,建议在进行损益调整时寻求专业财务人员的帮助,以避免出现错误。

记账实操-以前年度损益调整事项的账务处理分录企业在编制年度财务报表时,处理以前年度损益调整事项应遵循以下步骤:一、会计处理1. 确认调整事项:企业应首先确定需要进行以前年度损益调整的具体事项,例如发现以前年度的会计差错、会计政策变更或资产负债表日后事项等。

对调整事项进行详细分析,确定其对以前年度财务报表的影响程度。

2. 进行会计调整:将以前年度损益调整金额计入“以前年度损益调整”科目。

如果是调增以前年度利润,借记相关科目,贷记“以前年度损益调整”;如果是调减以前年度利润,做相反分录。

涉及所得税调整的,根据调整后的应纳税所得额计算应补交或退还的所得税,借记或贷记“以前年度损益调整”,贷记或借记“应交税费——应交所得税”。

3. 结转调整金额:将“以前年度损益调整”科目的余额结转至“利润分配——未分配利润”科目。

如果调整后为贷方余额,借记“以前年度损益调整”,贷记“利润分配——未分配利润”;如果为借方余额,则做相反分录。

二、财务报表编制1. 资产负债表:在资产负债表中,调整“未分配利润”项目的期初余额,以反映以前年度损益调整对所有者权益的影响。

如果调整事项涉及其他资产、负债项目的,也应相应调整其期初余额。

2. 利润表:对于本年度发现的以前年度重大差错或会计政策变更,在比较财务报表中,应调整上年利润表的相关项目金额,以确保财务报表的可比性。

本年度的利润表中不直接反映以前年度损益调整事项。

3. 所有者权益变动表:在所有者权益变动表中,将以前年度损益调整作为对上年年末余额与本年年初余额的调整项目进行披露,详细说明调整的原因和金额。

三、财务报表附注披露1. 详细说明以前年度损益调整事项的性质、原因和影响金额。

包括调整的具体事项、会计处理方法、对财务报表项目的影响等。

2. 披露所得税调整的情况,如计算依据和影响金额。

3. 说明调整事项对企业财务状况和经营成果的影响,包括对主要财务指标的分析。

4. 如果调整事项涉及重大不确定性或风险,应进行适当的风险提示。