国际财务管理07

- 格式:pptx

- 大小:234.25 KB

- 文档页数:44

国际财务管理国际财务管理是一门研究跨国企业财务决策的学科,主要涉及国际金融市场、外汇管理、风险管理和国际财务报告等方面。

随着全球化的不断推进,国际财务管理在企业经营中发挥着越来越重要的作用。

首先,国际财务管理需要对国际金融市场有深入的了解。

企业要在全球范围内进行投资和融资活动,就需要熟悉各国的金融市场机制和运作规则。

比如,要了解不同国家的货币政策、利率水平、汇率风险等因素对企业财务状况的影响。

只有掌握了这些信息,企业才能做出正确的金融决策,降低经营风险,获取可持续的利润。

其次,国际财务管理需要有效地进行外汇管理。

在国际贸易中,企业需要进行跨国货币的兑换,这就涉及到外汇风险的管理。

外汇市场的波动对企业经营和财务状况产生着直接的影响,它可能导致企业的实际收入与成本相背离,降低企业的竞争力。

因此,企业需要通过有效的外汇管理策略,对冲外汇风险,保护企业的经营利润。

另外,国际财务管理还需要进行有效的风险管理。

随着企业经营规模的不断扩大,风险管理变得越来越重要。

在国际贸易中,企业会面临多种风险,如市场风险、信用风险和操作风险等。

企业需要通过建立风险管理系统,预测和评估风险的可能性和影响程度,制定相应的风险管理措施,降低风险对企业财务状况的影响。

只有这样,企业才能保持稳定的经营状况和可持续的发展。

最后,国际财务管理需要进行准确的国际财务报告。

在跨国企业经营中,财务报告是企业经营状况的重要反映。

国际财务报告需要根据不同的国际财务标准进行编制,如美国通用会计准则(US GAAP)和国际财务报告准则(IFRS)。

通过准确的财务报告,企业可以向国内外投资者和利益相关者提供真实、准确、及时的财务信息,增强企业的透明度和可信度。

综上所述,国际财务管理在企业经营中具有重要的作用。

它需要企业了解国际金融市场、有效进行外汇管理、进行风险管理和准确地进行国际财务报告。

只有通过科学有效的国际财务管理,企业才能在全球市场中保持竞争优势,实现可持续发展。

国际财务管理国际财务管理是指在全球范围内进行资金流动和投资决策的管理过程。

在当今全球化的经济环境中,企业面临着越来越多的国际化业务机会和挑战。

因此,有效的国际财务管理对企业的成功至关重要。

1. 概述国际财务管理包括两个主要方面:国际资金流动和国际投资决策。

国际资金流动涉及跨国公司之间的货币兑换、资本流动和国际支付等问题。

国际投资决策涉及跨国公司在国际市场上的投资选择和项目评估。

通过有效管理国际资金流动和投资决策,企业可以最大程度地优化其财务状况和风险管理。

2. 国际财务环境的复杂性国际财务管理面临着一系列复杂的环境因素。

首先,不同国家之间存在不同的货币制度和汇率体系,企业需要根据不同的汇率风险制定相应的风险管理策略。

此外,不同国家的法律、税制和商业环境也会对企业的国际财务管理产生重要影响。

企业需要了解并适应不同国家的法规和税务政策,以确保合规运营。

3. 跨国公司的国际融资跨国公司在国际市场上融资是一项复杂而重要的任务。

跨国公司可以通过多种方式进行国际融资,包括发行国际债券、获得外国直接投资和利用国际金融市场等。

企业需要根据其资金需求和市场条件选择最适合的融资方式。

同时,企业还需要考虑货币风险和利率风险等因素,以确保融资成本和风险控制在可承受范围内。

4. 跨国公司的国际投资决策跨国公司在国际市场上的投资决策需要进行全面的风险评估和市场分析。

企业需要考虑投资目标国的政治稳定性、经济发展状况和市场前景等因素。

同时,企业还需要关注不同国家之间的法律框架、税收政策、知识产权保护和商业习惯等。

通过科学的投资决策,企业可以最大程度地降低风险并提高回报。

5. 国际财务管理的挑战和机遇国际财务管理面临着一系列挑战和机遇。

其挑战包括不断变化的国际金融市场、汇率风险和政治风险等。

然而,通过合理的风险管理和全球化经营战略,企业可以充分利用全球市场的机遇,实现资金的最优配置和利润的最大化。

结论随着全球经济一体化的深入发展,国际财务管理对企业的重要性日益突出。

国际财务管理在当今全球化的经济环境下,国际财务管理变得日益重要。

随着跨国公司的增多,跨国贸易的不断发展,以及国际金融市场的全球化程度不断提高,国际财务管理成为企业在全球竞争中必不可少的一项业务。

本文将深入探讨国际财务管理的概念、特点和挑战。

一、国际财务管理概述国际财务管理是指跨越国界、管理和运用资产、负债、权益和流动资金等财务资源的过程。

它涉及到跨国公司的资金筹集、风险管理、汇率管理和国际投资等方面的问题。

与传统的财务管理相比,国际财务管理需要处理更加复杂和多样化的因素,例如不同国家的法律和法规、货币政策、税收政策以及外汇市场等因素。

二、国际财务管理的特点1.货币风险管理:由于不同国家之间存在着不同的货币系统,跨国公司在做出财务决策时需要考虑到货币风险。

这包括汇率风险和汇兑风险,通过使用衍生工具如远期合同和货币掉期等工具来管理这些风险。

2.国际投资:国际财务管理涉及到资本在不同国家之间的流动和配置。

这包括直接投资和证券投资等形式。

跨国公司需要权衡不同国家的政治、经济和法律环境,以及投资回报率和风险等因素来做出投资决策。

3.国际融资:国际财务管理需要跨国公司考虑在全球范围内筹集资金的方式。

这包括发行债券、吸引外国投资者和银行融资等方式。

同时,跨国公司还需要考虑利率风险和信用风险等因素。

三、国际财务管理的挑战1.汇率波动:国际财务管理中最大的挑战之一是汇率波动。

汇率的变动会直接影响企业的收入和成本,进而影响企业的盈利能力。

因此,跨国公司需要制定有效的汇率风险管理策略,例如汇率避险工具和外汇套利等方式。

2.法律和法规:不同国家和地区的法律和法规体系迥异,跨国公司在国际财务管理过程中需要遵守各国的相关法律要求。

这包括公司治理、报告要求和税收政策等方面的规定。

3.文化差异:跨国公司在进行国际财务管理时需要面对不同的文化差异。

这涉及到跨国公司与不同国家的合作伙伴进行业务往来时的沟通和理解,以及在不同文化环境下的商务礼仪和交际方式等方面。

国际财务管理国际财务管理(现代财务管理的一个新领域)由于世界各国经济活动的国际化,国际大垄断企业的出现和发展、各国之间产品与技术的交换、对外投资等活动,必然产生国际之间的资金运动,即国际财务管理。

国际财务管理是现代财务管理的一个新领域。

概念20世纪80年代,由于美元大幅度贬值,国际游资十分充裕再加上利率水平底,国际过剩资本纷纷寻找出路,更使得国际财务管理成为热门话题。

由于世界各国经济活动的国际化,国际大垄断企业的出现和发展、各国之间产品与技术的交换、对外投资等活动,必然产生国际之间的资金运动,即国际财务管理。

国际经济联系越发展,国际财务管理就越重要。

在西方国家,一般认为财务管理已成为国际企业提高获利能力的关键因素。

国际财务管理是现代财务管理的一个新领域。

作为一门新的科学,国内外学者关于国际财务管理概念的认识还不统一。

一般来讲,财务管理按照其财务活动是否超越国界,可分为国内财务管理和国际财务管理。

纯粹的国内财务管理,其财务活动局限于本国范围之内,资金的筹集、使用和分配等活动通常不跨越国界,这在计划经济环境下是常见的。

而国际财务管理则不同,企业的财务活动跨越了本国国界,与其他国家和地区的有关企业、单位、个人发生财务关系。

企业筹资、投资、分配等活动,均超越国界。

企业参与国际市场的竞争,是市场经济环境下不可避免的。

我们认为,国际财务管理就是对国际企业财务活动的管理。

国际企业是相对于纯粹的国内企业而言,它泛指一切超越国界从事生产经营活动的企业,包括跨国公司、进出口企业、外商投资企业等。

国际财务管理重点1.简述国际财务管理定义的各种观点。

(1)国际财务管理是世界财务管理——研究能在全世界范围内普遍使用的原理方法,使世界各国的财务管理逐渐走向统一。

(2)国际财务管理是比较财务管理——比较不同国家在组织财务收支处理财务关系方面的差异,以便在解决国际间财务问题是不把自己国家的原则强加给对方,求同存异互惠互利。

(3)国际财务管理是跨国公司财务管理——研究跨国公司在组织财务活动处理财务关系时所遇到的特殊问题。

国际财务管理国际财务管理是指企业在跨国经营过程中,针对财务决策和运营所面临的各种风险和挑战而进行的一系列管理活动。

全球化和经济一体化的趋势下,国际财务管理的重要性日益凸显。

本文将介绍国际财务管理的定义和特点,并探讨其在跨国企业中的应用和挑战。

一、国际财务管理的定义及特点国际财务管理是指企业在国际化经营中,制定和执行财务策略、管理国际金融风险、进行跨境投资和融资等活动的过程。

其特点主要体现在以下几个方面:1. 跨国性:国际财务管理面临多个国家和地区的金融市场、法律法规和文化差异,因此需要考虑不同国家的政策环境和市场特点,灵活运用不同的财务工具和技术。

2. 风险管理:由于涉及多个国家的经济和金融环境,国际财务管理需要识别、评估和管理来自汇率风险、利率风险、政治风险等方面的各种风险。

3. 资本流动:国际财务管理涉及到资本的跨国流动,包括外国直接投资、国际债务融资和跨国并购等活动。

企业需要制定合适的资本结构和融资策略,实现风险和回报的平衡。

二、国际财务管理的应用1. 汇率风险管理:由于不同国家的货币存在汇率波动,企业在跨国经营中需要采取措施来管理汇率风险,如使用远期合约、期权、货币互换等金融工具。

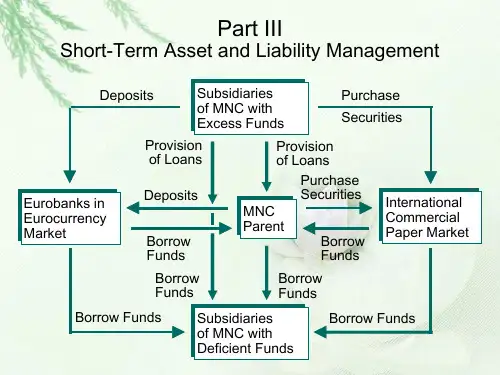

2. 资金管理:跨国企业需要优化资金运作,保证资金的流动性和安全性。

它们可以通过集中控制现金流量、选择合适的资金池、投资短期性金融工具等方式来实现。

3. 经济资本管理:企业需要根据跨国运营的特点,对经济资本进行适当的分配和配置,以实现收益最大化和风险最小化。

这需要综合考虑不同国家的投资环境和市场规模。

三、国际财务管理的挑战1. 政策和法规差异:不同国家对财务市场的监管和法律制度存在差异,企业需要遵守当地的法规,并灵活应对跨国财务交易中的挑战。

2. 税务和会计标准:不同国家的税务和会计标准存在差异,企业需要熟悉当地的税收政策和会计准则,以确保财务报告的准确性和合规性。

3. 金融市场波动:国际金融市场的波动性较大,企业需要时刻关注市场动态,及时进行风险管理和资产配置。

财务管理制度的国际财务管理与治理国际财务管理与治理是财务管理制度中一个极为重要的方面。

随着国际经济的全球化和跨国公司的不断涌现,财务管理制度需要与国际化的经济环境相适应并加以管理与治理。

首先,国际财务管理与治理需要关注国际税务制度。

由于不同国家的税收政策和税收法规不同,企业在国际财务管理中需要了解并遵守不同国家的税收规定,确保自身合法合规。

同时,国际公司还需要利用国际税收规则的差异来实现税收优化,以最小化税务成本。

其次,国际财务管理与治理还需要关注跨国公司的资本结构和融资方式。

跨国公司可能通过不同国家的股权融资、债务融资以及跨国合作等方式进行资金筹措。

有效管理和监督资金的流动是国际财务管理与治理的重要任务,确保跨国公司的资金链畅通和资金安全。

此外,国际财务管理与治理还需要重视国际间的金融市场监管。

全球金融市场的运作涉及多个国家和地区的金融机构之间的相互联系和交流。

国际财务管理需要制定相应的监管规则,建立跨国金融机构的合作机制,以应对国际金融风险,维护金融市场的稳定和公正。

在国际财务管理与治理中,透明度和信息披露也是关键因素。

跨国公司应当及时披露财务信息和经营状况,以保证企业的透明度并满足投资者和利益相关者的信息需求。

同时,国际财务管理还需要建立信息交流机制,促进不同国家和地区的财务管理人员之间的沟通和合作,实现信息共享和共同治理。

国际财务管理与治理还需关注国际会计准则的制定和应用。

由于不同国家的会计准则存在差异,国际财务管理需要推动会计准则的国际化,实现财务报表的可比性和可理解性。

同时,国际财务管理还需关注国际会计准则的准确解读和应用,遵循国际会计规范,确保财务报表的真实性和合规性。

最后,国际财务管理与治理还需关注国际合同和风险管理。

跨国公司在国际财务管理中需要与合作伙伴签订合同,明确双方的权益和责任,规避合同风险。

同时,跨国公司还需要进行风险管理,以应对国际贸易中的汇率风险、利率风险和市场风险等,确保企业的长期稳定和可持续发展。

CHAPTER 7 FUTURES AND OPTIONS ON FOREIGN EXCHANGE ANSWERS & SOLUTIONS TO END-OF-CHAPTER QUESTIONS AND PROBLEMSQUESTIONS1. Explain the basic differences between the operation of a currency forward market and a futures market.Answer: The forward market is an OTC market where the forward contract for purchase or sale of foreign currency is tailor-made between the client and its international bank. No money changes hands until the maturity date of the contract when delivery and receipt are typically made. A futures contract is an exchange-traded instrument with standardized features specifying contract size and delivery date. Futures contracts are marked-to-market daily to reflect changes in the settlement price. Delivery is seldom made in a futures market. Rather a reversing trade is made to close out a long or short position.2. In order for a derivatives market to function most efficiently, two types of economic agents are needed: hedgers and speculators. Explain.Answer: Two types of market participants are necessary for the efficient operation of a derivatives market: speculators and hedgers. A speculator attempts to profit from a change in the futures price. To do this, the speculator will take a long or short position in a futures contract depending upon his expectations of future price movement. A hedger, on-the-other-hand, desires to avoid price variation by locking in a purchase price of the underlying asset through a long position in a futures contract or a sales price through a short position. In effect, the hedger passes off the risk of price variation to the speculator who is better able, or at least more willing, to bear this risk.3. Why are most futures positions closed out through a reversing trade rather than held to delivery?Answer: In forward markets, approximately 90 percent of all contracts that are initially established result in the short making delivery to the long of the asset underlying the contract. This is natural because the terms of forward contracts are tailor-made between the long and short. By contrast,only about one percent of currency futures contracts result in delivery. While futures contracts are useful for speculation and hedging, their standardized delivery dates make them unlikely to correspond to the actual future dates when foreign exchange transactions will occur. Thus, they are generally closed out in a reversing trade. In fact, the commission that buyers and sellers pay to transact in the futures market is a single amount that covers the round-trip transactions of initiating and closing out the position.4. How can the FX futures market be used for price discovery?Answer: To the extent that FX forward prices are an unbiased predictor of future spot exchange rates, the market anticipates whether one currency will appreciate or depreciate versus another. Because FX futures contracts trade in an expiration cycle, different contracts expire at different periodic dates into the future. The pattern of the prices of these contracts provides information as to the market’s current belief about the relative future value of one currency versus another at the scheduled expiration dates of the contracts. One will generally see a steadily appreciating or depreciating pattern; however, it may be mixed at times. Thus, the futures market is useful for price discovery, i.e., obtaining the market’s forecast of the spot exchange rate at different future dates.5. What is the major difference in the obligation of one with a long position in a futures (or forward) contract in comparison to an options contract?Answer: A futures (or forward) contract is a vehicle for buying or selling a stated amount of foreign exchange at a stated price per unit at a specified time in the future. If the long holds the contract to the delivery date, he pays the effective contractual futures (or forward) price, regardless of whether it is an advantageous price in comparison to the spot price at the delivery date. By contrast, an option is a contract giving the long the right to buy or sell a given quantity of an asset at a specified price at some time in the future, but not enforcing any obligation on him if the spot price is more favorable than the exercise price. Because the option owner does not have to exercise the option if it is to his disadvantage, the option has a price, or premium, whereas no price is paid at inception to enter into a futures (or forward) contract.6. What is meant by the terminology that an option is in-, at-, or out-of-the-money?Answer: A call (put) option with S t > E (E > S t) is referred to as trading in-the-money. If S t≅ E the option is trading at-the-money. If S t< E (E < S t) the call (put) option is trading out-of-the-money.7. List the arguments (variables) of which an FX call or put option model price is a function. How does the call and put premium change with respect to a change in the arguments?Answer: Both call and put options are functions of only six variables: S t, E, r i, r$, T andσ. When all else remains the same, the price of a European FX call (put) option will increase:1. the larger (smaller) is S,2. the smaller (larger) is E,3. the smaller (larger) is r i,4. the larger (smaller) is r$,5. the larger (smaller) r$ is relative to r i, and6. the greater is σ.When r$ and r i are not too much different in size, a European FX call and put will increase in price when the option term-to-maturity increases. However, when r$ is very much larger than r i, a European FX call will increase in price, but the put premium will decrease, when the option term-to-maturity increases. The opposite is true when r i is very much greater than r$. For American FX options the analysis is less complicated. Since a longer term American option can be exercised on any date that a shorter term option can be exercised, or a some later date, it follows that the all else remaining the same, the longer term American option will sell at a price at least as large as the shorter term option.PROBLEMS1. Assume today’s settlement price on a CM E EUR futures contract is $1.3140/EUR. You havea short position in one contract. Your performance bond account currently has a balance of $1,700. The next three days’ settlement prices are $1.3126, $1.3133, and $1.3049. Calculate the changes in the performance bond account from daily marking-to-market and the balance of the performance bond account after the third day.Solution: $1,700 + [($1.3140 - $1.3126) + ($1.3126 - $1.3133)+ ($1.3133 - $1.3049)] x EUR125,000 = $2,837.50, where EUR125,000 is the contract size of one EUR contract.2. Do problem 1 again assuming you have a long position in the futures contract.Solution: $1,700 + [($1.3126 - $1.3140) + ($1.3133 - $1.3126) + ($1.3049 - $1.3133)] x EUR125,000 = $562.50, where EUR125,000 is the contract size of one EUR contract.With only $562.50 in your performance bond account, you would experience a margin call requesting that additional funds be added to your performance bond account to bring the balance back up to the initial performance bond level.3. Using the quotations in Exhibit 7.3, calculate the face value of the open interest in the September 2016 Swiss franc futures contract.Solution: 178 contracts x SF125,000 = SF22,250,000, where SF125,000 is the contract size of one SF contract. Note: By comparison the face value of the open interest in the 43,970 June 2016 contracts is SF5,496,250,000.4. Using the quotations in Exhibit 7.3, note that the September 2016 Mexican peso futures contract has a price of $0.05481 per MXN. You believe the spot price in September will be $0.06133 per MXN. What speculative position would you enter into to attempt to profit from your beliefs? Calculate your anticipated profits, assuming you take a position in three contracts. What is the size of your profit (loss) if the futures price is indeed an unbiased predictor of the future spot price and this price materializes?Solution: If you expect the Mexican peso to rise from $0.05481 to $0.06133 per MXN, you would take a long position in futures since the futures price of $0.05481 is less than your expected spot price.Your anticipated profit from a long position in three contracts is: 3 x ($0.06133 - $0.05481) x MXN500,000 = $9,780 where MXN500,000 is the contract size of one MXN contract.If the futures price is an unbiased predictor of the expected spot price, the expected spot price is the futures price of $0.05481 per MXN. If this spot price materializes, you will not have any profits or losses from your short position in three futures contracts: 3 x ($0.05481 - $0.05481) x MXN500,000 = 0.5. Do problem 4 again assuming you believe the September 2016 spot price will be $0.04829 per MXN.Solution: If you expect the Mexican peso to depreciate from $0.05481 to $0.04829 per MXN, you would take a short position in futures since the futures price of $0.05481 is greater than your expected spot price.Your anticipated profit from a short position in three contracts is: 3 x ($0.05481 - $0.04829) x MXN500,000 = $9,780, where MXN500,000 is the contract size of one MXN contract.If the futures price is an unbiased predictor of the future spot price and this price materializes, you will not profit or lose from your long futures position.6. Using the market data in Exhibit7.6, show the net terminal value of a long position in one 90 Sep Japanese yen European call contract at the following terminal spot prices (stated in U.S. cents per 100 yen): 81, 85, 90, 95, and 99. Ignore any time value of money effect.Solution: The net terminal value of one call contract is:[Max[S T– E, 0]– C e] x JPY1,000,000/100 ÷ 100¢, where JPY1,000,000 is the contract size of one JPY contract.At 81: [Max[81 – 90, 0] – 2.60] x JPY1,000,000/100 ÷ 100¢ = -$260At 85: [Max[85 – 90, 0] – 2.60] x JPY1,000,000/100 ÷ 100¢ = -$260At 90: [Max[90 – 90, 0] – 2.60] x JPY1,000,000/100 ÷ 100¢ = -$260At 95: [Max[95 – 90, 0] – 2.60] x JPY1,000,000/100 ÷ 100¢ = $240At 99: [Max [99 – 90, 0] – 2.60] x JPY1,000,000/100 ÷ 100¢ = $6407. Using the market data in Exhibit 7.6, show the net terminal value of a long position in one 90 Sep Japanese yen European put contract at the following terminal spot prices (stated in U.S. cents per 100 yen): 81, 85, 90, 95, and 99. Ignore any time value of money effect.Solution: The net terminal value of one put contract is:[Max[E –S T, 0] –P e x JPY1,000,000/100 ÷ 100¢, where JPY1,000,000 is the contract size of one JPY contract.At 81: [Max[90 – 81, 0] – 1.80] x JPY1,000,000/100 ÷ 100¢ = $720At 85: [Max[90 – 85, 0] – 1.80] x JPY1,000,000/100 ÷ 100¢ = $320At 90: [Max[90 – 90, 0] – 1.80] x JPY1,000,000/100 ÷ 100¢ = -$180At 95: [Max[90 – 95, 0] – 1.80] x JPY1,000,000/100 ÷ 100¢ = -$180At 99: [Max[90 – 99, 0] – 1.80] x JPY1,000,000/100 ÷ 100¢ = -$1808. Assume that the Japanese yen is trading at a spot price of 92.04 cents per 100 yen. Further assume that the premium of an American call (put) option with a striking price of 93 is 2.10 (2.20) cents. Calculate the intrinsic value and the time value of the call and put options.Solution: Premium - Intrinsic Value = Time ValueCall: 2.10 - Max[92.04 – 93.00 = - .96, 0] = 2.10 cents per 100 yenPut: 2.20 - Max[93.00 – 92.04 = .96, 0] = 1.24 cents per 100 yen9. Assume spot Swiss franc is $0.7000 and the six-month forward rate is $0.6950. What is the minimum price that a six-month American call option with a striking price of $0.6800 should sell for in a rational market? Assume the annualized six-month Eurodollar rate is 3 ½ percent.Solution:Note to Instructor: A complete solution to this problem relies on the boundary expressions presented in footnote 3 of the text of Chapter 7.C a≥Max[(70 - 68), (69.50 - 68)/(1.0175), 0]≥Max[ 2, 1.47, 0] = 2 cents10. Do problem 9 again assuming an American put option instead of a call option.Solution: P a≥Max[(68 - 70), (68 - 69.50)/(1.0175), 0]≥Max[ -2, -1.47, 0] = 0 cents11. Use the European option-pricing models developed in the chapter to value the call of problem 9 and the put of problem 10. Assume the annualized volatility of the Swiss franc is 14.2 percent. This problem can be solved using the FXOPM.xls spreadsheet.Solution:d1 = [ln(69.50/68) + .5(.142)2(.50)]/(.142)√.50 = .2675d2 = d1 - .142√.50 = .2765 - .1004 = .1671N(d1) = .6055N(d2) = .5664N(-d1) = .3945N(-d2) = .4336C e = [69.50(.6055) - 68(.5664)]e-(.035)(.50) = 3.51 centsP e = [68(.4336) - 69.50(.3945)]e-(.035)(.50) = 2.03 cents12. Use the binomial option-pricing model developed in the chapter to value the call of problem 9. The volatility of the Swiss franc is 14.2 percent.Solution: The spot rate at T will be either 77.39¢ = 70.00¢(1.1056) or 63.32¢ = 70.00¢(.9045), where u = e.142√.50 = 1.1056 and d = 1/u = .9045. At the exercise price of E = 68, the option will only be exercised at time T if the Swiss franc appreciates; its exercise value would be C uT= 9.39¢= 77.39¢- 68. If the Swiss franc depreciates it would not be rational to exercise the option; its value would be C dT = 0.The hedge ratio is h = (9.39 – 0)/(77.39 – 63.32) = .6674.Thus, the call premium is:C0 = Max{[69.50(.6674) – 68((77.39/68)(.6674 – 1) +1)]/(1.0175), 70 – 68}= Max[4.05, 2] = 4.05 cents per SF.MINI CASE: THE OPTIONS SPECULATORA speculator is considering the purchase of five three-month Japanese yen call options with a striking price of 96 cents per 100 yen. The premium is 1.35 cents per 100 yen. The spot price is 95.28 cents per 100 yen and the 90-day forward rate is 95.71 cents. The speculator believes the yen will appre ciate to $1.00 per 100 yen over the next three months. As the speculator’s assistant, you have been asked to prepare the following:1. Graph the call option cash flow schedule.2. Determine the speculator’s profit if the yen appreciates to $1.00/100 yen.3. Determine the speculator’s profit if the yen only appreciates to the forward rate.4. Determine the future spot price at which the speculator will only break even.Suggested Solution to the Options Speculator:1.-2. (5 x ¥1,000,000) x [(100 - 96) - 1.35]/10000 = $1,325.00.3. Since the option expires out-of-the-money, the speculator will let the option expire worthless. He will only lose the option premium.4. S T = E + C = 96 + 1.35 = 97.35 cents per 100 yen.。

国际财务管理国际财务管理是一门研究国际经济领域下的财务问题的学科。

它涵盖了一系列的财务管理活动,包括跨国企业的资本结构管理、国际投资与融资决策、外汇风险管理以及跨国企业的财务报告与分析等。

国际财务管理的目标是帮助企业在全球化的经济背景下实现最大化财务价值。

一、跨国企业的资本结构管理跨国企业的资本结构管理涉及到如何确定适当的财务杠杆比例以及融资工具的选择。

在跨国经营中,企业需要权衡不同国家的融资成本、外汇风险以及税收政策等因素,制定出最优的资本结构方案。

这需要财务经理具备深入了解不同国家金融市场和法律制度的能力,以及敏锐的风险意识和决策技巧。

二、国际投资与融资决策国际投资与融资决策是跨国企业在跨国经营中所面临的关键问题。

在做出投资决策时,财务经理需要考虑不同国家的市场潜力、法律环境、政治风险等因素,以及企业自身的竞争优势和资源配置能力。

同时,在融资决策上,财务经理需要考虑如何降低融资成本、管理汇率风险,并确保融资渠道的稳定性。

三、外汇风险管理外汇风险是跨国企业面临的重要风险之一。

由于不同国家货币的汇率存在波动,跨国企业的财务状况可能会受到汇率变动的影响。

为了降低外汇风险,财务经理需要制定有效的汇率风险管理策略,例如使用远期合约、期权合约等工具来锁定或减轻汇率波动对企业收益的影响。

四、跨国企业的财务报告与分析跨国企业的财务报告与分析需要考虑不同国家的财务会计准则和报告要求。

财务经理需要掌握国际财务报告准则,确保企业的财务报告符合国际要求,并能够提供准确、全面的财务信息。

同时,财务经理还需要进行国际比较分析,评估企业的财务绩效和竞争力,并为决策者提供参考意见。

总结:国际财务管理是一门涉及复杂、多元化的学科,要求财务经理具备广泛的知识背景和综合能力。

在全球化背景下,跨国企业面临着众多的财务挑战和风险,国际财务管理的作用愈发重要。

通过科学的财务决策、风险管理和财务报告,跨国企业可以更好地适应国际市场的变化,实现财务价值的最大化。

财会管理培训中的国际财务管理在当今全球化的经济环境下,国际财务管理成为财会管理培训中不可忽视的重要内容。

国际财务管理涉及跨国公司的财务决策和策略,对于提高企业竞争力、规避风险、实现可持续发展具有重要意义。

本文将探讨财会管理培训中的国际财务管理的重要性,并介绍一些相关的培训方法和技巧。

1. 国际财务管理的重要性在全球市场的竞争中,企业需要面对来自不同国家和地区的经济环境、法律法规、税收政策等多样化的挑战。

国际财务管理旨在帮助企业理解和适应这些挑战,优化企业财务资源的配置,提高企业的国际竞争力。

通过有效的国际财务管理,企业可以更好地规避汇率风险、利用国际税收政策优惠、开展境外投资等,从而实现更好的财务绩效。

2. 国际财务管理培训方法为了帮助企业提升国际财务管理能力,财会管理培训可以采用多种方法和工具。

以下是其中几种常见的培训方法:(1)案例分析:通过分析真实的国际财务管理案例,培训学员掌握解决问题的方法和技巧。

案例分析可以激发学员的思考和判断能力,帮助他们在实际工作中更好地应对复杂的财务管理挑战。

(2)模拟演练:通过模拟真实的国际财务管理情境,让学员亲身体验,并提供反馈和指导。

模拟演练可以帮助学员培养决策能力和应对风险的技能,提高国际财务管理水平。

(3)专家讲座:邀请有丰富国际财务管理经验的专家,进行专题讲座和互动交流。

专家讲座可以传授实用的理论知识和实践经验,帮助学员加深对国际财务管理的理解和应用。

3. 国际财务管理培训技巧除了合适的培训方法,还有一些技巧可以帮助财会管理培训更加有效地传递国际财务管理知识。

(1)个性化学习:针对学员的实际需求和水平,提供个性化的学习计划和资源,帮助他们更有针对性地进行学习。

不同学员可能有不同的学习目标和背景,因此,个性化学习可以更好地满足学员的需求。

(2)实践操作:国际财务管理是一个实践性很强的领域,学员需要通过实际操作来提升自己的技能。

财会管理培训可以提供实践操作的机会,例如使用财务软件进行模拟操作,以加深学员对实际操作的理解。

国际财务管理国际财务管理是指跨国企业或国际性组织在全球范围内进行资金、投资和风险管理的过程。

它涉及到多个国家、不同货币和法律环境的因素,对企业的财务决策和风险管理提出了更高的要求和挑战。

在这篇文章中,我们将探讨国际财务管理的重要性、其主要工具和策略,以及面临的挑战和解决办法。

一、国际财务管理的重要性随着全球经济的快速发展和国际交流的深入,企业的经营活动已经不再局限于国内市场。

国际财务管理的重要性在于它能够帮助企业在全球范围内实现资金的有效配置和利益的最大化。

此外,国际财务管理还能够帮助企业降低风险,提高竞争力,在全球市场中取得成功。

二、国际财务管理的主要工具和策略1. 汇率风险管理:由于不同国家的货币存在汇率波动,企业在进行跨境交易时需要采取相应的风险管理策略。

例如,通过合理利用外汇衍生工具,如远期合约和期权合约,企业可以锁定汇率,降低汇率风险。

2. 国际投资组合管理:在全球范围内进行投资组合管理是实现资本增值的重要途径。

通过对不同国家和地区的资产进行有效配置,企业可以降低风险,提高收益。

3. 跨国资本结构管理:企业在全球范围内筹集资金和进行融资活动时,需要考虑不同国家的法律和税收制度。

因此,跨国资本结构管理涉及到资本结构优化、税务规划和合规性管理等方面的内容。

4. 税务管理:跨国企业需要适应并遵守各国税收政策和法规,以确保合规性和避免不必要的税务风险。

为了降低税务负担,企业可以通过利用各国之间的税务协定和优惠政策,进行税务规划和筹划。

三、国际财务管理面临的挑战和解决办法1. 汇率波动风险:随着全球经济的变化和政策的不确定性,汇率波动成为国际财务管理的重要挑战。

企业可以通过建立有效的汇率风险管理机制,如使用外汇衍生品和多元化的货币结构来应对这一挑战。

2. 跨国法律和税收制度:不同国家的法律和税收制度差异巨大,对企业的财务管理带来了复杂性和不确定性。

企业应该积极了解并遵守各国的法律和税收规定,并通过合规性管理和税务规划来降低法律和税务风险。

如何进行国际财务管理国际财务管理是企业在全球化背景下进行财务活动的策略和实践。

随着经济全球化的不断深入,各国企业之间的财务关系变得越来越紧密,因此掌握国际财务管理的理论和技能对企业的发展至关重要。

本文将从战略规划、风险管理和财务分析三个方面来探讨如何进行国际财务管理。

一、战略规划在进行国际财务管理之前,企业需要明确其在全球市场中的定位和目标。

首先,企业应制定明确的国际财务战略,包括财务目标、资本结构和利润分配等方面。

其次,企业应评估全球市场的潜力和竞争环境,确定适应市场需求的财务策略。

最后,企业应确定国际投资和融资的方式,并确保其在不同国家的财务规划与法律法规相符。

二、风险管理在国际财务管理中,风险是不可避免的。

企业需要进行有效的风险管理,以降低不确定性对财务决策的影响。

首先,企业应对汇率风险进行有效的管理。

这可以通过选择合适的汇率工具、设置合理的资本结构和建立风险管理团队来实现。

其次,企业还应考虑政治、法律和经济环境等因素对财务决策的潜在影响,并制定相应的风险对策。

最后,企业应建立有效的内部控制体系,确保财务活动合规和风险的最小化。

三、财务分析财务分析是国际财务管理的核心内容之一,它能帮助企业了解自身的财务状况和市场竞争对手的情况。

首先,企业应运用财务比率分析等方法评估自身的财务健康状况,包括利润能力、偿债能力和运营能力等指标。

其次,企业还应进行公司价值评估,确定其在全球市场中的估值水平,并与竞争对手进行比较。

最后,企业应及时分析市场动态和财务数据,调整财务策略,以应对不断变化的国际商业环境。

结语国际财务管理是企业在全球化时代面临的重要挑战之一。

企业应从战略规划、风险管理和财务分析等方面加强国际财务管理能力。

只有不断提高自身的国际财务管理水平,企业才能更好地适应全球化的竞争环境,实现可持续发展。

国际财务管理国际财务管理是指企业在进行国际经济活动时,根据其实际情况,利用国际市场上的货币、金融工具和财务机制,合理配置资金以及妥善处理财务风险的管理活动。

国际财务管理的主要内容包括:一是投资方案的设计,即运用财务理论,确定企业投资项目的类型、投资规模和投资期限,确定投资结构,以及投资目标的分配等;二是资金管理活动,即根据企业资金需求,实施资金筹集、资金存放、资金支付、资金分配、资金投资等活动;三是经济成本管理,即企业在国际经济活动中实施财务成本管理,通过合理调节企业的财务构成,如货币种类、货币汇率、财务结构、信用状况、借款期限、利率、杠杆比例等,来降低企业的财务成本;四是风险管理,即企业应该根据国际经济活动所带来的不确定性,综合考虑外部环境和企业内部因素,采取合理的措施,预防和减少财务风险。

国际财务管理的作用是帮助企业在国际经济活动中获取最大的经济效益,使企业能够有效地控制财务风险,确保企业财务状况的稳定和可持续发展,实现财务收益最大化。

有效的国际财务管理能够有效地提升企业的竞争力,提高企业的经济效率,更好地运用资金,并实现长期稳定的财务状况与可持续发展。

国际财务管理不仅涉及企业财务管理,也涉及国家财政管理,两者之间要协调发展,从而实现企业和国家的双赢。

对于企业而言,应当积极参与国家的财政管理,完善企业的财务管理体系,以及活跃市场环境,提升企业的竞争力;对于国家而言,应当完善财政政策,制定合理的财政法规,以及加强财政监管,避免企业在财务管理方面的违法行为,从而最大限度地提高企业的经济效率。

国际财务管理虽然有着复杂的内容,但其原则是明确的,即实施财务管理,以获得企业最大的经济效益,同时确保企业财务状况的稳定和可持续发展。

实施国际财务管理,必须建立健全的财务管理体系,结合国际经济环境和企业实际情况,合理地安排财务资金,合理配置财务风险,实施有效的财务成本管理,以及积极参与国家的财政管理,这样才能有效地实现企业财务状况的稳定和可持续发展。