第六章 税收概论-简洁版

- 格式:ppt

- 大小:868.00 KB

- 文档页数:24

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

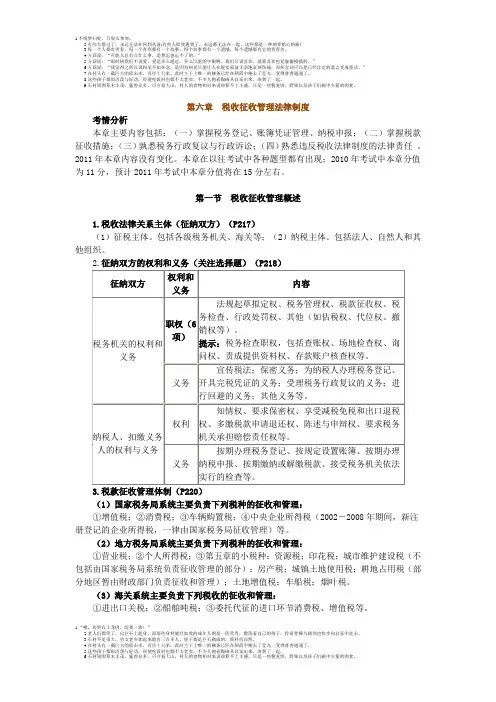

第六章税收征收管理法律制度考情分析本章主要内容包括:(一)掌握税务登记、账簿凭证管理、纳税申报;(二)掌握税款征收措施;(三)孰悉税务行政复议与行政诉讼;(四)熟悉违反税收法律制度的法律责任。

2011年本章内容没有变化。

本章在以往考试中各种题型都有出现;2010年考试中本章分值为11分,预计2011年考试中本章分值将在15分左右。

第一节税收征收管理概述1.税收法律关系主体(征纳双方)(P217)(1)征税主体。

包括各级税务机关、海关等;(2)纳税主体。

包括法人、自然人和其他组织。

2.征纳双方的权利和义务(关注选择题)(P218)3.税款征收管理体制(P220)(1)国家税务局系统主要负责下列税种的征收和管理:①增值税;②消费税;③车辆购置税;④中央企业所得税(2002-2008年期间,新注册登记的企业所得税,一律由国家税务局征收管理)等。

(2)地方税务局系统主要负责下列税种的征收和管理:①营业税;②个人所得税;③第五章的小税种:资源税;印花税;城市维护建设税(不包括由国家税务局系统负责征收管理的部分);房产税;城镇土地使用税;耕地占用税(部分地区暂由财政部门负责征收和管理);土地增值税;车船税;烟叶税。

(3)海关系统主要负责下列税收的征收和管理:①进出口关税;②船舶吨税;③委托代征的进口环节消费税、增值税等。

税收概论知识点总结一、税收的概念和特征1. 税收的概念税收是国家依法向纳税人征收的一种强制性支付,用于满足政府运作和公共服务支出的一种收入形式。

2. 税收的特征(1)强制性。

纳税人必须依法缴纳税款,没有选择权。

(2)普遍性。

税收适用于所有纳税人,不分贫富,不分阶层。

(3)公共性。

税收是用于政府公共支出的一种收入来源,用于满足国家公共服务和建设的资金需求。

(4)稳定性。

税收是国家的稳定收入来源,能够保障政府的运作和发展。

二、税收制度1.税种分类(1)依纳税对象分类。

分为个人所得税、企业所得税、增值税等。

(2)依税收方式分类。

分为直接税和间接税。

(3)依税收对象分类。

分为中央税和地方税。

2.税收征收和管理(1)税收征收机构。

由税务局、海关等部门负责税收的征收工作。

(2)税收管理。

包括纳税申报、抵扣、汇缴等管理工作。

(3)税收征收程序。

包括税收申报、核定、征收和缴纳等程序。

三、税收的作用和意义1. 财政收入来源。

税收是国家财政收入的主要来源,能够保障政府的基本运转和公共服务的提供。

2. 调节经济和社会发展。

税收政策可以通过调整税率和征收方式,来影响经济发展和社会公平。

3. 调节收入分配。

税收能够通过纳税人负担的不同来实现财富的重新分配,实现社会公平和公正。

四、税收的原则和政策1. 税收的公平原则。

税收应该符合纳税人的付费能力和经济收入水平。

2. 税收的公正原则。

税法应该公正透明,避免不公正和歧视。

3. 税收的效率原则。

税收应该尽可能的减少税收的破坏性,促进经济的发展和有效的资源配置。

4. 稳定原则。

税收应该具有一定的稳定性,能够保障政府财政的稳定收入来源。

五、税收政策和改革1. 税收政策的目标。

包括促进经济增长、合理调节收入分配、保障社会公平等。

2. 税收改革的内容。

包括税收体制改革、税种改革、税率调整等。

3. 税收政策的实施。

通过采取差别化税率、减免税款和调整税收征收方式等措施来完善税收政策。

六、税收与经济发展1. 税收与经济增长。

税收概论与税收筹划税收概论与税收筹划税收是指政府依法从居民和机构收取的财产和收入,用于满足公共支出、调节经济和实现社会公平的一种财政手段。

税收是国家财政的主要收入来源,也是国家治理和经济发展的基础。

税收概论是指对税收的基本概念、原则和理论进行系统阐述和研究的学科。

税收筹划是指通过合法的手段和方法,优化纳税人的税收负担,使纳税人能够在合法范围内获得最大的税收利益。

税收概论主要涉及到税收的基本概念、原则和理论。

税收的基本概念包括税种、税基、纳税人等。

税种是指按照不同的对象和范围划分的各种税,如所得税、消费税、资产税等。

税基是指税收计征的基础,如个人所得税的税基是个人的税前收入,增值税的税基是商品和服务的销售额。

纳税人是指根据法律规定需要缴纳税收的主体,可以是个人、企事业单位、组织等。

税收的原则主要包括公平原则、效益原则、公平原则、简便原则和灵活原则等。

税收的理论包括负担理论、最优税收理论、税收公平理论等。

税收筹划是指通过合法的手段和方法,优化纳税人的税收负担,使纳税人能够在合法范围内获得最大的税收利益。

税收筹划主要包括合法避税、减税和推迟纳税等手段。

合法避税是指在法律允许的范围内,通过合理的财务和商业安排,减少纳税人应缴纳的税款。

减税是指通过合法的手段和方法,降低纳税人的税收负担,如利用政府的税收优惠政策。

推迟纳税是指在法律允许的范围内,将应缴纳的税款推迟到以后的期间缴纳,从而减少当前的税收负担。

税收筹划的核心是合法性,必须在法律的框架内进行,遵守国家的税法和财务制度。

税收概论和税收筹划对于个人、企事业单位和组织来说,具有重要的意义和价值。

对于个人来说,了解税收的基本概念和原则,可以帮助其合理安排财务和商业行为,减少税收负担,提高个人的财务收益。

对于企事业单位来说,掌握税收的基本概念和原则,可以帮助其优化财务和商业安排,降低税收负担,提高企业的竞争力和盈利水平。

对于组织来说,了解税收的基本概念和原则,可以帮助其更好地规划和管理税收事务,合理利用税收优惠政策,提高组织的综合效益和社会影响力。