金税盘申报流程

- 格式:doc

- 大小:2.87 MB

- 文档页数:16

第一步:取得金税盘连接电脑

抄税时间:每月1-15号

操作方式:小规模纳税人月报:上报汇总→反写;

小规模纳税人季报:上报汇总→申报缴税→反写

一般纳税人每月:上报汇总→申报缴税→反写

第二步:已经安装过“税控盘”,可直接点击桌面“增值税发票税控开票软件”。

该软件可在上海百旺金赋科技有限公司官网下载最新安装包,安装完成后图标为

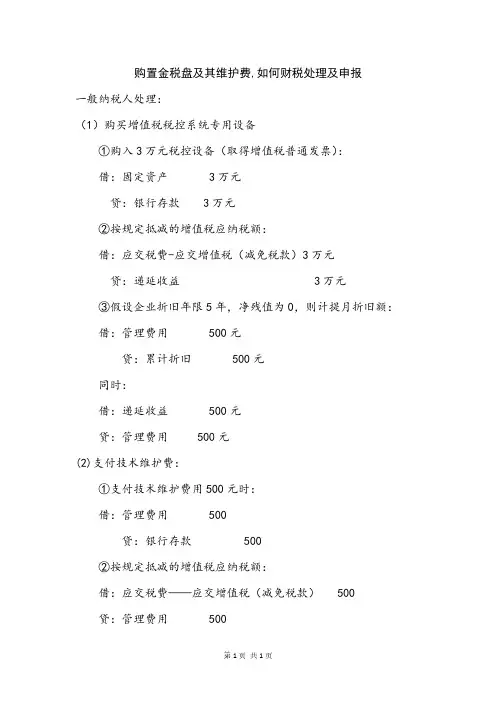

第三步:输入操作员口令及证书密码,点击“登录”

【注意事项:操作员一般是开票人的姓名,密码和口令为软件安装时

设置的,操作员口令一般不设定,请牢记!】

第四步:(1)进入系统点击左上角的“报税处理”

(2)再点击“网上抄报”,进入网上抄报页面。

(3)点击“发票同步”,修复报送上月发票数据(选定需修复的发票类型)。

(3)再点击“上报汇总”

第五步:企业申报缴税(国税申报系统操作)

第六步:申报扣款后,再次插入税控盘进入开票系统,点击“反写”

第七步:核对清卡是否成功。

点击“状态查询”、点击“监控管理信息”

核对信息如下:

开票截止日期:显示次月;

数据报送起始日期:显示当月;数据报送终止日期:显示当月;(显示无误,表示抄税成功)。

购置金税盘及其维护费,如何财税处理及申报

一般纳税人处理:

(1)购买增值税税控系统专用设备

①购入3万元税控设备(取得增值税普通发票):

借:固定资产 3万元

贷:银行存款3万元

②按规定抵减的增值税应纳税额:

借:应交税费-应交增值税(减免税款)3万元

贷:递延收益 3万元

③假设企业折旧年限5年,净残值为0,则计提月折旧额:

借:管理费用 500元

贷:累计折旧 500元

同时:

借:递延收益 500元

贷:管理费用 500元

(2)支付技术维护费:

①支付技术维护费用500元时:

借:管理费用 500

贷:银行存款 500

②按规定抵减的增值税应纳税额:

借:应交税费——应交增值税(减免税款) 500

贷:管理费用 500

第1页共1页。

金税盘、税控盘抄报税方法金税盘、税控盘是大家每个月都要接触的,这项工作千万不能疏忽,下面给大家做了些总结。

金税盘一般纳税人抄报方法登录系统抄税-纳税申报-登录系统清卡,这必须有先后顺序,不能抄税后直接清卡,具体方法如下:①请您在计算机连接互联网状态下登陆开票系统,系统自动进行上报汇总②进入电子税务局--我要办税--税费申报及缴纳进行纳税申报③纳税申报成功后需再次登录系统完成自动清卡工作。

登录系统过程中请保持电脑网络畅通,否则会影响清卡。

小规模纳税人抄报方法计算机连接互联网状态下登陆开票系统,系统会自动抄税,再点击“远程清卡”,提示金税设备已经完成清卡操作,此时说明本月您已完成清卡工作。

如果您登录开票软件未看到清卡成功的提示,可以点击“上报汇总”模块,会提示抄税成功,请执行远程清卡,再点击“远程清卡”,提示金税设备已经完成清卡操作。

查询清卡成功的方法如果您忘记是否出现清卡成功的提示,没关系,可以按照以下方法查询清卡是否成功:点击“报税处理-状态查询-增值税专用发票及增值税普通发票”上次报税日期:2019年02月01日00时00分抄税起始日期:2019年03月01日报税资料:无此状态说明您2019年2月已经完成清卡工作抄报清卡注意事项①开票软件密码登录问题金税盘初始用户密码:123456,初始证书口令:88888888首次安装登录系统会提示需要修改我们建议密码使用a123456,证书口令修改为23456789注意:证书口令修改后请牢记,避免其他损失!如果您初次设置其他数字的密码,未进行记录,再次登录时忘记了,解决方法:方法1:传统方法:下载开票软件安装程序,重新安装,安装时选择完全安装,密码恢复初始的123456方法2:航天金税官网-下载中心-财税助手,安装后选择密码重置功能,可以重置开票软件的登录密码。

②问题:已到锁死期,不能抄税方法:1号-15号是每月抄报期(法定假自动顺延),无论是否开具发票,每月均必须按时完成清卡,如果已经抄税和申报,未在征期完成清卡,系统既提示:已到锁死期。

一、增值税申报流程是怎样的1、第一步:抄税,抄税是指将资产负债表、利润表、增值税申报表、增值税纳税申.报表附列资料(本期进项税额明细表、本期销售情况明细表)等相关信息输入安装了税控机的电脑里面。

然后审核,.上传数据到∪盘,最后将以上资料打印(别忘打印专用发票明细表和专用发票汇总表)。

2、第二步:去办税大厅报税。

三、网上申报增值税:1、首先插上金税盘。

2、接着登录网上申报系统。

3、然后点击增值税。

4、然后进行进项采集。

接着进行销项采集,然后确认进项税额转出。

接着填写纳税申报表。

然后点击申报表发送。

然后申报表发送后,就可以缴纳税款了。

最后可以查询是否申报成功,对申报结果进行查询。

二、增值税纳税申报表填错了,怎么补救增值税纳税申报表填错了的补救方法1、如果在申报期内,联系主管税务局撤销后重新填报2、超出申报期的,去税务局修改申报表3、税款上划不足的,不交差额及滞纳金;税款上划多出的,在下期交税时抵顶三、增值税网上申报成功如何作废到国税找负责专管员,跟他说明情况而且把申报成功的作废掉后再重新申报。

常见的发票作废情况主要有以下三种:1、用票单位和个人开发票后,如果发生销货退回需开红字发票的,必须收回原发票并注明“作废”字样或者取得对方的有效凭证。

2、开具发票时发生错误、误填等情况需要重开发票的,可以在原发票上注明“作废”字样后,重新开具。

同时,如果专用发票开具后因购货方不索取而成为废票的,也应该按填写有误办理。

3、发生销售折让的,在收回原发票并注明“作废”字样后,重新开具销售发票;需要注意的是,开具专用发票填写有误的,应当另行开具,并在误填的专用发票_上注明“误填作废”四个字。

金税盘抄报税流程金税盘是一种电子税务设备,用于企业和个人报税。

它的使用大大简化了报税流程,提高了报税效率。

下面将为大家介绍一下金税盘的报税流程。

首先,使用金税盘进行报税需要先进行一些准备工作。

企业或个人首先需要登陆金税盘的管理系统,输入税务登记信息和基本情况,然后进行信息的导入和备份,确保数据的安全性。

接下来,金税盘会自动生成季度和年度的纳税申报表。

企业或个人需要按照要求填写相关申报表格,并根据实际情况进行数据核对和修正。

在填写申报表格的过程中,金税盘会提供一些辅助功能,比如自动计算税款和费用等,帮助用户减少出错的可能性。

完成申报表格填写后,用户可以选择将申报表格打印出来,然后签字确认。

金税盘会自动生成一个二维码,用户只需要将签字确认后的申报表格放到扫描仪上,扫描二维码即可完成申报表格的上传。

金税盘还支持电子签名功能,用户可以选择使用电子签名代替传统的纸质签名。

完成申报表格的上传后,金税盘会自动进行数据校验和审核。

如果申报表格中存在错误或不合规的地方,金税盘会进行提示,并提供相应的修改建议。

用户需要根据提示进行修正,直到通过数据校验和审核为止。

最后,金税盘会自动生成电子税务局接收凭证,并输出到用户指定的位置。

用户可以选择将接收凭证打印出来,作为报税的凭证。

同时,金税盘还支持电子报税功能,用户可以选择直接将接收凭证通过互联网发送给税务机关。

总的来说,金税盘的报税流程主要包括准备工作、填写申报表格、申报表格上传、数据校验和审核以及接收凭证的输出。

相比传统的纸质报税方式,金税盘的报税流程更加简便、快捷、准确,并且具有一定的自动化和智能化的特点。

然而,需要特别注意的是,在使用金税盘进行报税的过程中,用户需要确保系统的正常运行和数据的完整性。

此外,用户还需要及时了解税法和相关政策的变化,确保申报表格的合规性。

只有在严格遵守相关规定和流程的前提下,才能保证报税的准确性和合法性。

税控盘网上抄报税流程在当今数字化时代,税收管理也在不断更新,税控盘网上抄报税成为了一种新的趋势。

通过税控盘网上抄报税,可以大大提高税收管理的效率,减少纳税人的负担,同时也能够更好地监管税收。

那么,税控盘网上抄报税的流程是怎样的呢?下面我们就来详细了解一下。

首先,进行税控盘的注册。

在进行税控盘网上抄报税之前,首先需要进行税控盘的注册,这个过程需要提供相关的企业信息,包括企业名称、纳税人识别号等。

注册完成后,就可以获得税控盘的账号和密码,可以进行后续的操作。

接下来,进行税控盘的设置。

在获得税控盘的账号和密码之后,需要进行税控盘的设置,包括设置企业的基本信息、税种信息等。

这些设置是为了确保税控盘能够准确地进行税收管理和抄报税。

然后,进行税款的核算。

在税控盘设置完成之后,就可以进行税款的核算工作了。

这个过程需要将企业的财务信息导入税控盘中,进行税款的核算和计算。

通过税控盘的自动计算功能,可以更加准确地核算税款,避免了手工计算的错误。

接着,进行税款的申报。

在税款核算完成之后,就可以进行税款的申报工作了。

通过税控盘网上抄报税,可以将企业的税款信息直接上报到税务部门,无需再进行纸质申报,大大减少了申报的时间和成本。

最后,进行税款的缴纳。

在税款申报完成之后,就可以进行税款的缴纳工作了。

通过税控盘网上抄报税,可以直接进行税款的网上缴纳,无需再到税务部门进行线下缴纳,方便快捷。

通过以上的流程,可以看出税控盘网上抄报税的操作流程是非常简单和便捷的。

通过税控盘网上抄报税,不仅可以提高税收管理的效率,减少纳税人的负担,还可以更好地监管税收,是一种非常值得推广的税收管理方式。

希望各位企业能够积极尝试,并逐步推广开来。

金税盘报税流程一、背景介绍金税盘是我国税务系统使用的一种电子税务设备,主要用于纳税人的报税和核税。

金税盘的使用大大简化了纳税人的报税流程,提高了纳税人的报税效率。

本文将为您介绍金税盘报税的详细流程,帮助您更好地了解金税盘的使用。

二、准备工作在使用金税盘进行报税之前,您需要做一些准备工作,确保报税过程的顺利进行:1. 登录税务网站首先,您需要登录税务网站,获取相关税务信息,并了解最新的报税政策和要求。

税务网站通常会提供电子税务申报系统的下载链接,您可以根据需要下载并安装该系统。

2. 申请并激活金税盘在报税之前,您需要先申请一台金税盘,并通过指定的步骤进行激活。

具体的金税盘申请与激活流程可以在税务网站中获取。

3. 准备相关材料在进行报税之前,您需要准备好相关的纳税申报表和相关证明材料。

这些材料包括但不限于营业执照、发票、进销存数据等。

确保这些材料的齐全性和准确性,以避免后续报税过程中的困扰。

三、报税流程准备工作完成后,您可以开始进行金税盘的报税流程。

以下是报税流程的具体步骤:1. 连接金税盘首先,将金税盘连接到电脑上,并确认设备已连接稳定。

确保金税盘与电脑的连接正确无误,否则将无法正常进行报税操作。

2. 启动报税软件接下来,打开已安装好的电子税务申报系统,并登录您的账号。

进入系统后,可以看到报税软件的主界面。

3. 填写纳税申报表在报税软件的主界面上,您可以选择相应的纳税申报表,根据要求填写相关的信息,并上传相关证明材料。

4. 核对申报信息在填写完纳税申报表后,系统会自动对您的申报信息进行核对。

请仔细检查填写的信息是否准确无误,确保核对结果为正常。

如有错误,可修改并再次核对。

5. 生成报税文件核对无误后,您需要生成报税文件。

报税软件会自动生成一个以电子数据格式保存的报税文件,该文件包含了您的申报信息和相关证明材料。

6. 加密报税文件为了确保申报信息的安全性,您需要使用金税盘对报税文件进行加密。

将报税文件导入金税盘,系统会自动加密并生成密文文件,该文件只能在金税盘上解密和打印。

青海税务个体工商户季度申报流程

1、使用开票的金税盘及其密码可直接登录当地的电子税务局进行申报。

2、在左侧的常用功能栏内选择综合申报,按页面提示进行申报。

3、月开票额3万元以内(含3万元)或季度开票额在9万元以内(含9万元),免征增值税及个人经营所得税.月开票额在3万元以上或季度开票额在9万元以上,需按核定收入比例缴纳个人经营所得税,具体核定征收比例可在首页我的信息,纳税人信息中查看。

网上申报时系统会自动带出,无需自己输入。

4、个人经营所得税在附税中申报,在收入栏填写不含税收入金额,系统自动计算应纳税额,点击申报,提交即可。

5、因各种原因无法在网上进行申报时,亦可持公章和营业执照副本至税务大厅填写《生产经营个人所得税纳税申报表》,在大厅进行申报。

注意事项:

月开票额或季度开票额分别对应按月申报和按季度申报。

增值税及增值税附加应同个人所得税一起申报。

金税盘报税操作流程金税盘是一种用于企业纳税申报的专用设备,通过金税盘可以实现纳税申报、税务管理、发票管理等功能。

下面将介绍金税盘的报税操作流程,帮助大家更好地使用金税盘进行税务申报。

首先,准备工作。

在进行金税盘报税操作之前,需要做好相关的准备工作。

首先是确保金税盘设备处于正常工作状态,可以正常开机和连接到电脑上。

其次是准备好相关的纳税申报资料,包括企业的财务报表、纳税申报表格、发票等。

确保这些资料的完整性和准确性,以便顺利进行报税操作。

接下来是登陆金税盘系统。

将金税盘连接到电脑上,打开金税盘系统,输入正确的用户名和密码进行登陆。

登陆成功后,进入金税盘系统的主界面,可以看到各种功能模块和操作选项。

然后是选择税种和期间。

在金税盘系统主界面中,选择需要申报的税种和申报期间,如增值税、所得税等。

根据实际情况选择相应的税种和期间,确保申报的准确性和及时性。

接着是填写申报表格。

根据所选择的税种和期间,进入相应的申报表格填写界面,在金税盘系统中填写相关的纳税申报表格。

根据企业的实际纳税情况,逐项填写相关的纳税信息和数据,确保填写的准确无误。

然后是数据校验和提交。

在填写完纳税申报表格后,进行数据校验,确保填写的数据和信息符合税务部门的要求和规定。

通过金税盘系统进行数据校验,及时发现并纠正可能存在的错误和问题。

确认无误后,通过金税盘系统进行数据提交,将填写好的纳税申报表格提交给税务部门。

最后是打印和备份。

在提交纳税申报表格后,及时打印相关的申报表格和申报凭证,作为纳税申报的凭证和备份。

同时,将填写好的纳税申报表格和相关资料进行备份,确保数据的安全性和完整性。

以上就是金税盘报税操作流程的详细介绍,希望能够帮助大家更好地使用金税盘进行税务申报。

通过严格按照操作流程进行报税操作,可以提高纳税申报的准确性和及时性,避免因操作不当而导致的错误和问题。

希望大家能够认真学习和掌握金税盘的报税操作流程,更好地履行纳税申报义务,促进企业税收合规管理。

航天金税金税盘设备抄报税流程航天金税金税盘设备抄报税流程(一)网上抄报1.登陆系统:将金税盘插入计算机的usb口上,双击“开票软件”图标。

2.远程抄报(1)启动“开票软件”输入“用户密码”和“证书口令”--点击“登陆”进入开票软件。

(2)开票用计算机连接互联网状态下,征期内进入开票系统,系统自动进行“上报汇总”工作。

可在“报税处理---状态查询”中查看抄税起始日期为本月1日0时0分。

“报税资料”为“有”3.登陆“北京国税办税服务软件”或“网上申报2.0”进行纳税申报。

或4.清零解锁(1)纳税申报系统申报成功后,征期内进入开票软件,系统自动清卡。

(2).查看是否报税成功:点击“报税处理”--“状态查询”功能(3)点击对应的发票种类“增值税专用发票及增值税普通发票”选项,分别查看“上次报税日期”、“抄税起始日期”、“报税资料”。

“上次报税日期为当月1日00时00分,抄税起始日期为下月1日报税资料为无”,表示“本月已清卡,并成功报税。

”注意:(1)本流程为按月申报纳税人的基本流程,按季申报纳税人非申报月份不需进行“登陆“北京国税办税服务软件”进行纳税申报,报税成功即可进行“清零解锁”(2)纳税人在每月征期结束前,必须进行清零解锁,否则征期后将无法开票。

且不能通过网络在线清卡。

须携带金税盘到税务机关窗口进行清卡操作。

(二)办税厅抄报特定纳税人、因网络等原因影响不能进行网上报税的纳税人,需要使用“办税厅抄报”进行抄税后,携带金税盘到税务机关办税大厅进行报税,操作方法如下:1.点击报税处理中的“办税厅抄报”按钮点击“办税厅抄报”后系统弹出“请选择要抄税的票种”对话框,可按照票种进行抄税。

对话框中显示本企业授权的票种。

选择需要抄税的票种后点击“确定”按钮,弹出“抄税介质”对话框,根据实际情况选择抄税介质,点击“抄税”按钮。

(默认为金税盘)系统提示抄税成功。

持专用设备及税务机关要求的资料到税务机关报税。

注意:点击“办税厅抄报后”不能再进行网上抄报,必须持抄有报税资料的金税盘到税务机关办税大厅进行报税。

抄报税流程步骤

宝子,抄报税其实没那么复杂啦。

咱先说说抄税哈。

一般来说呢,你得把税控设备准备好,就那金税盘或者税控盘之类的。

你进入开票软件,它会自动进行抄税操作的哦。

这就像是给你的开票数据做个小总结,把这个月开了多少发票,啥内容的发票,都整理好,告诉税务局。

这个过程基本不需要你自己手动做太多复杂的事儿,软件很智能哒。

报税呢,这就有点小讲究了。

你得根据你企业的类型,是小规模纳税人还是一般纳税人,来确定不同的报税方式哦。

如果是小规模纳税人,相对简单些。

你要登录电子税务局,找到对应的申报入口。

比如说增值税申报,你就按照系统提示,把销售额、税额这些数据填进去。

要是有啥优惠政策你符合的,也别忘记填哦,能省不少钱呢。

对于一般纳税人就稍微复杂一丢丢。

除了增值税申报,可能还有进项税额的抵扣啥的。

你得把你取得的进项发票好好整理下,在申报的时候准确地把能抵扣的税额算进去。

这个过程要细心点,要是算错了,可能就多交税或者少交税啦,那可不好。

报完税之后呢,还有个清卡的操作。

这个清卡就像是给这个月的抄报税流程画个句号。

你再回到开票软件,一般它会自动检测你是否已经报税成功,如果成功了,就可以清卡啦。

清卡之后,你的税控设备就又可以愉快地在下个月继续工作啦。

宝子,抄报税虽然有点小步骤,但只要你做过几次就会很熟练啦。

要是在过程中遇到啥问题,别慌,你可以打税务局的热线电话,那些工作人员都很热心的,会一步一步教你怎么做呢。

加油哦,希望你的抄报税每次都顺顺利利的! 。

4.4开票软件安装【第一步】双击开票软件的安装程序,系统运行安装向导,然后按照提示逐步完成安装。

【第二步】点击“下一步”【第三步】点击“下一步”【第四步】选择“完全安装”点击“下一步”【第五步】核对企业税号,点击“下一步”点击“下一步”开票软件安装包运行后会自动检测系统中是否已经安装Microsoft .NET Framework 4.0或以上版本,如果检测已安装,则弹出安装目录,【第七步】直接点击安装,如图所示:弹出进度条,如图所示:【第八步】升级完成,点击“完成”。

如果开票软件安装包运行后会自动检测系统中是否已经安装Microsoft .NET Framework 4.0或以上版本,如果检测未安装,开票软件会如下提示:【第八步】需要选择“我已阅读并接受许可条款”,并点击“安装”安装进度如图所示:【第九步】根据电脑的配置和运行情况大概需要10分钟左右,点击“完成”【第十步】升级完成,点击“完成”。

注:1.安装V2.0开票软件时,首先退出杀毒软件,确保电脑时间正确。

2.安装V2.0开票软件时,先在原防伪税控电脑USB口上插入已经发行成功的金税盘再进行相关操作。

3.升级安装V2.0开票软件时,操作非常简单,根据系统提示操作即可,无需修改。

4.升级中确保电压稳定,避免突然停电等突发事件发生,确保升级完成。

5.安装V2.0开票软件时,大概需要十几分钟,属于正常现象,请耐心等待。

6.如遇系统版本问题,导致安装不成功,需要先手工安装4.0控件补丁。

4.5软件特点4.5.1开具和管理多种类型的发票开票软件能够实现对增值税专用发票、增值税普通发票(农产品收购发票和农产品销售发票也属于增值税普通发票)、货物运输业增值税专用发票、机动车销售统一发票的开具管理功能。

4.5.2不同发票的新限额作用对象不同增值税专用发票、货物运输业增值税专用发票和机动车销售统一发票,企业一旦持金税盘到税务机关进行了新的限额授权,再进入到开票系统时,系统会自动读取新的限额信息,并按此开具这三种发票。

登录

后,操作流程如下图所示(如果看不见字可点开每张图片放大看):

此时业务申请完毕,可以等待税局审核了,税局审核后状态会变成“已完成”,这时就可以进入开票软件进行发票写盘了。

写盘流程如下:

税控盘(黑盘)或金税盘(白盘)发票写盘流程

一、税控盘版(黑盘)写盘操作流程:

登录开票软件【增值税发票税控开票软件(税控盘版)】

,在网络配置正确的情况下,点击【发票管理】-【发票领购管理】-【网络发票分发】-【查询】-【分发】,确认发票份数后点击【确定】,直到最后写盘成功,

更新服务器状态成功后,点击【确定】,此时说明已写盘成功,可以进行发票的开具了,具体盘流程如下图所示:

然后就可以进行发票的开具了

二、金税盘版(白盘)写盘操作流程:

登录开票软件

,在网络配置正确的情况下,点击【发票管理】-【发票领用管理】-【网上领票管理】-【领用发票】,选择购票日期后,点击【查询】,然后选择所领取的发票,点击【发票下载】{注意:如果有分开票机需要修改发票下载份数请点击【手工下载】},确认发票份数后点击【确定】,此时说明已写盘成功,可以进行发票的开具了,具体盘流程如下图所示:。

金税盘申报操作流程英文回答:Prerequisites:Ensure you have the latest version of the Golden Tax Disk software installed.Gather the necessary tax data and supporting documents.Obtain a digital certificate for electronic signature.Step 1: Prepare Tax Data.Collect all relevant tax data, including sales records, income statements, and expense accounts.Organize the data according to the required tax forms.Calculate the taxes payable.Step 2: Install and Configure Golden Tax Disk Software.Download and install the Golden Tax Disk software from the official website.Configure the software settings, such as taxpayer information, tax period, and data import options.Step 3: Import Tax Data.Import the prepared tax data into the Golden Tax Disk software.Verify the accuracy of the imported data.Step 4: Generate Tax Declaration.Create a new tax declaration form.Enter the necessary information, including taxpayer details, taxable items, and tax calculations.Review the declaration carefully for any errors.Step 5: Validate and Sign Tax Declaration.Validate the tax declaration to ensure it meets thetax authority's requirements.Sign the tax declaration using the digital certificate.Step 6: Submit Tax Declaration.Connect to the Golden Tax Disk server.Transmit the signed tax declaration electronically.Obtain an acknowledgment receipt from the tax authority.Step 7: Monitor Tax Declaration Status.Track the status of the submitted tax declaration.If there are any issues or inquiries, respond promptly to the tax authority.中文回答:金税盘申报操作流程。

税控盘报税流程税控盘报税流程是企业在纳税过程中必须要了解和遵循的程序,它涉及到税收政策、税务规定、税务申报等多个方面。

正确的报税流程不仅可以帮助企业合理合法地缴纳税款,还可以避免因为税收问题导致的风险和损失。

下面将详细介绍税控盘报税流程的具体步骤和注意事项。

首先,企业需要在税控盘上进行登录操作,输入正确的账号和密码,进入税控盘系统。

在登录之前,需要确保税控盘设备的正常运行,包括电源、网络连接、印章等方面的检查。

登录成功后,可以进行相关的税务申报操作。

其次,根据企业的实际情况选择相应的税务申报表,填写相关的纳税信息。

在填写过程中,需要仔细核对每一项数据的准确性,确保不会出现错误或遗漏。

对于一些需要特殊处理的税收项目,也需要按照税法规定进行正确的填报和申报。

接下来,进行数据的核对和汇总,确保填报的数据与实际情况一致。

在这一步骤中,需要对各项数据进行逐一核对,包括销售额、进项税额、应纳税额等内容。

只有确保数据的准确性,才能保证最终的税务申报结果是正确的。

最后,进行税务申报的提交和确认。

在确认无误后,可以将填报的税务申报表提交给税务机关进行审核和确认。

如果有错误或遗漏,需要及时进行修改和补正,确保税务申报的准确性和及时性。

在整个税控盘报税流程中,企业需要严格遵守税法规定和税务政策,合理合法地进行税务申报和缴纳。

同时,也需要不断加强内部管理,完善财务制度,提高财务人员的专业水平,确保税收工作的顺利进行。

只有做到这些,企业才能在税收方面避免风险,保障自身的合法权益。

总之,税控盘报税流程是企业在纳税过程中必须要重视和严格执行的程序。

只有正确地遵循税收政策和税务规定,才能有效地完成税务申报和缴纳工作,确保企业的合法权益,促进经济的稳定和健康发展。

希望企业能够加强对税控盘报税流程的学习和理解,提高对税收工作的重视和重视程度,做好税收工作,推动企业的可持续发展。

金税盘申报税操作流程

金税盘是一种用于电子申报税务的设备,它可以帮助纳税人更便捷地完成税务申报和缴纳工作。

在使用金税盘进行税务操作时,需要按照一定的流程来进行,以确保申报的准确性和合法性。

下面将介绍金税盘申报税操作流程。

首先,纳税人需要准备好金税盘设备和相关的税务资料。

在使用金税盘进行税务操作之前,需要确保金税盘设备处于正常工作状态,并且准备好需要申报的税务资料,包括纳税人的身份证件、企业的营业执照、财务报表等。

接下来,纳税人需要将金税盘设备连接到电脑上,并安装好相关的软件。

在连接金税盘设备之后,需要打开金税盘软件,并输入正确的用户名和密码进行登录。

登录成功后,纳税人可以开始进行税务操作。

在进行税务操作时,纳税人需要根据金税盘软件的提示,选择相应的税务申报表格,并填写相关的信息。

在填写信息的过程中,需要确保信息的准确性和完整性,以避免出现错误或漏报的情况。

完成填写信息后,纳税人需要将填写好的税务申报表格保存在金税盘设备中,并进行数据加密和签名。

在保存和签名完成后,纳税人可以将税务申报表格提交给税务部门进行审核和批准。

最后,纳税人需要按照金税盘软件的提示,进行税款的缴纳和确认。

在缴纳税款时,需要选择合适的支付方式,并按照税务部门的要求进行缴款。

缴款完成后,纳税人可以打印相关的税务凭证和报表,并保存好备查。

总的来说,金税盘申报税操作流程包括准备税务资料、连接设备、填写信息、保存签名、提交审核、缴纳税款等步骤。

通过按照流程进行操作,纳税人可以更便捷地完成税务申报和缴纳工作,提高工作效率和准确性。

希望以上介绍对您有所帮助。

小规模营改增远程抄报流程第一步:点击“报税处理”-抄税处理。

如下图

点击“抄税处理“后则如下图所示,点击确认即可。

请选择所报资料为本期资料,然后确认如下图

抄税成功则如下图所示:

第二步:点击远程抄报出现以下界面,请依次点击“报税状态—远程抄报—报税结果—清卡操作。

点击“报税状态”后则出现下图确定即可,如出现网络异常的问题,请检查“系统设置—参数设置内容是否填写正确-

参数设置如下图所示

请按照下列要求对服务器进行参数设置。

通信协议类型:HTTP1.1服务器

授理目录:SkpDo(其中S和D为大写其他小写)

服务器IP地址:

(或输入:202.106.82.204)

端口:80

代理服务设置无需填写

点击“远程抄报“后会出现下图,确定即可进行下一步”报税结果“

第三步:点击“报税结果”后如下图所示,报税结果显示0000表明开票数据上传成功,则表示成功,点击“关闭”按钮即可

第四步:点击“清卡操作”出现下图所示,则表示清卡成功。

清卡操作必须在征期内进行,逾期金税盘和报税盘会锁死。

如何查询远程抄报是否成功?

请点击报税处理状态查询,当“报税资料”显示为无,“上次报税日期”显示本月1日0时0分,“锁死期日数”为次月征期天数,表示报税成功。

如下图所示。

发票填开简易流程

【第一步】点击“系统设置”模块(如图1-1)

图1-1

【第二步】点击导航图中“客户编码”模块(如图1-2)

图1-2

【第三步】编辑客户(如图1-3)

图1-3

1. 点击右上角“+”号,添加一行(删除选中要删的项目点

“—”)

2. 如实输入编码、名称、税号等(税号可以输入15个1即可,不会显示在票面),输完一项按键盘的回车即可

3. 输入完毕点右上角“√”

4. 最后点左上角的退出【第四步】点击导航图中“商品编码”模块(如图1-4)

图1-4

【第五步】编辑商品(如图1-5)

图1-5

【特别提示:增加、删除商品编码的方法与客户编码一致,注意商品税目必须添加,选择与国税局审批的税率一致的即可(不用考虑名称和征收率),单价及含税价标志可忽略不填写】另外,商品税目编码

如不清楚,在报税处理-状态查询-授权信息中可查知此税率代码。

(如图1-6)

图1-6

特别提示:以上操作为编辑客户和商品的方法,如客户、商品为不常用可在发票填开界面中直接填写信息并开具发票,商品税目直接点击下拉箭头中的默认税目编码即可。

(如下图)

【第六步】点击发票管理的“普通发票填开”然后出现“通用机

打发票填开”。

(如图1-7)

图1-7

【第七步】核实发票种类、类别、号码无误的情况下点“确定”(如

图1-8)

图1-8

【第八步】发票填开(如图1-9)

图1-9

1.直接录入付款单位,下拉框选择行业分类

2. 购方单位信息可通过名称和纳税人识别号后的下拉箭头从客户编码库里选取,也可手工输入购方信息

3. 商品名称可手工输入也可双击从商品编码库中调取。

单价及数量填写完成后金额在自动算出。

双击商品税目,直接填写报税处理-状态查询-授权信息中的税率代码即可。

点击右上角“+”号可添加多行商品,但总行数不能超过4行

4. 票面信息填写完成后点击右上角“√”确认总金额及票面信息是否有误。

5. 确认票面无误后,点击“打印”按钮。

(点击打印后票面信息不可修改,若点击打印后发现票面信息有误,只能作废)。

【第九步】发票打印(如图1-10)

图1-10

1. “向下调整”数值越大发票票面字体越向下,数值越小票面字体越向上。

向右调整整数值越大发票字体越向右,数值越小发票字体越向左。

输入整数,一个单位为1毫米。

(此操作需配合打印机挡板调试,调试挡板位置详情请咨询打印机生产厂商)

2. 可先用发票复印件打印,再次打印进入“发票管理-发票查询”中找到发票,查看明细后再次打印,确认无误后放入真实发票。

(电子发票号要与纸质发票号一致)

以下是两种发票票样。