税收学练习答案(课堂PPT)

- 格式:ppt

- 大小:375.50 KB

- 文档页数:74

第五章练习题及答案一、单选题1. 纳税人通过提高其所提供商品的价格,将其应交纳的税收转给商品购买者的税负转嫁方式,被称为()。

A. 前转B. 后转C. 混转D. 消转【答案】A2. 边际税率是指()。

A. 税法直接规定的税率B. 实际缴纳税额占课税对象实际数额的比例C. 全部税额占全部收入的比例D. 征税对象数额的增量中税额所占的比率【答案】D边际税率指的是征税对象单位数额的增加所引起的应纳税额增量占征税对象单位增加额的比率。

简言之,就是征税对象数额的增量中税额所占的比率。

3. 衡量微观税收负担水平的指标是()。

A. 企业综合税收负担率B. 国民生产总值税负率C. 国内生产总值税负率D. 国民收入税负率【答案】A微观税负是从微观角度考察税收负担的指标。

它反映的是经济活动中各个微观主体具体承受税负的程度,也是在微观主体间进行横向比较分析的重要依据。

具体是指纳税人个体,如单个企业、居民个人的税收负担。

4. 按照税负能否转嫁,对税收进行分类,可以把税收分为()。

A. 流转税、所得税B. 实物税、货币税C. 直接税、间接税D. 从价税、从量税【答案】C间接税是指增值税、销售税、营业税、消费税等税种,由于这些税种都是按照商品和劳务收入计算征收的,而这些税种虽然是由纳税人负责缴纳,但最终是由商品和劳务的购买者即消费者负担的,所以称为间接税;而财产类税和所得税类税种的纳税人本身就是负税人,一般不存在税负转移或转嫁问题,所以称为直接税。

5. 影响税负转嫁的最主要因素是()。

A. 商品的供求弹性B. 课税范围C. 计税方法D. 市场状态【答案】A商品的供需弹性是影响税负转嫁形式及程度的关键性因素,因为税负转嫁和商品交换中的价格升降有直接关系,税负转嫁的是实现以及转嫁实现的程度必然要受到商品价格变动的可能性条件的约束。

6. 衡量宏观税负水平高低的指标是()。

A. 增值税税负率B. 企业所得税税负率C. 企业综合税收负担率D. 国民生产总值税负率【答案】D宏观税负衡量指标通常包括:国民生产总值负担率、国内生产总值负担率、国民收入税收负担率。

第一章税法总论【案例1-1】下列关于税收概念理解不正确的是()。

A.税收是我国目前取得财政收入的最重要工具B.国家征税依据的财产权力C.国家征税的目的是满足社会公共需要D.国家征税要受到所提供公共产品规模和质量的制约答案:B解析:国家征税依据的是政治权力,而不是财产权力。

【案例1-2】下列关于税收“三性”的理解不正确的是()。

A.强制性是核心B.无偿性是保障C.固定性是对强制性和无偿性的一种规范和约束D.税收的形式特征是区别税与非税的外在尺度和标志答案:AB解析:税收的“三性”中,无偿性是核心,强制性是保障。

【2004年判断题】税法是调整税务机关与纳税人关系的法律规范,其本质是税务机关依据国家的行政权力向公民进行课税。

答案:×解析:税法调整的是国家与纳税人之间的关系的法律规范,而不是调整税务机关与纳税人关系,税务机关只是代表国家行使征税职权。

【案例1-3】从法律性质看,税法属于()。

A.制定法B.义务性法规C.综合性法规D.程序法答案:B解析:从法律性质来看,税法属于义务性法规。

义务性法规是相对授权性法规而言的,是指直接要求人们从事或不从事某种行为的法规。

【案例1-4】税法是指有权的国家机关制定的有关调整税收分配过程中形成的权利义务关系的法律规范总和。

从狭义税法角度看,有权的国家机关是指()。

A.全国人民代表大会及其常务委员会B.国务院C.财政部D.国家税务总局答案:A解析:从狭义税法角度看,有权的国家机关是全国人民代表大会及其常务委员会;其他选项是广义的立法机关。

【2009年单选题】下列法律中,明确确定“中华人民共和国公民有依照法律纳税的义务”的是()。

A.《中华人民共和国宪法》B.《中华人民共和国民法通则》C.《中华人民共和国个人所得税法》D.《中华人民共和国税收征收管理法》答案:A解析:本题考核税法与宪法的关系,参见教材第4页倒数第4行:我国《宪法》第五十六条规定:“中华人民共和国公民有依照法律纳税的义务”。

西南大学《税收学》网上作业及参考答案1:[多选题]1、根据增值税条例规定,企业下列()行为视同销售货物,计征增值税.a:购进材料用于在建工程b:自产商品非正常损耗c:自产货物用于集体福利d:外商投资委托加工商品参考答案:cd2:[填空]3。

累进税率是指随着征税对象数量的增加而增加的税率。

参考答案:改进3:[填空]2。

扣缴义务人是指在税法规定的经营活动中对国库负有义务的单位和个人。

参考答案:代扣代缴,缴纳税款4:[填空]1。

根据税负是否可以转移,税收可分为和。

直接税、间接税5:[多选题]3、累进税率可分为以下几种形式()。

a:全额累进税率b:比例税率c:超额累进税率d:固定税率参考答案:ac6:[选择题]2。

以下关于税收制度要素的陈述是正确的()。

答:纳税人是一种税收不同于另一种税收的主要标志b:征税对象体现着各种税的征税范围c:税收计算的基础是从数量方面对税收征收进行调节,即对税收对象数量的表达d:税目代表征税的深度e:划分税目的主要功能之一是进一步明确征税范围参考答案:bce7:[对或错]1。

我国现行税制是以流转税和所得税为主体,其他税种与之配套的复合税制。

参考答案:正确8: 2. 营业税纳税人是指在中国境内提供应税服务、转让无形资产或者销售房地产的法人和自然人。

参考答案:错误9:[判断问题]3。

非居民企业在中国境内未设立机构、场所,或者虽设立机构、场所,但其所得与其设立的机构、场所没有实际联系的,应当就其在中国境内取得的所得缴纳企业所得税。

参考答案:正确1:[填空]5。

中国的增值税规定,销售商品采用还本销售法,销售额为。

参考答案:商品售价2:[多选]5、所得税制的特点是()。

答:税收负担不容易转嫁b:税负具有弹性c:及时方便地收集d:税源分散参考答案:AB3:[选择题]4、下列税种中以资源为课税对象的是(a:资源税b:土地增值税c:营业税d:土地使用税参考答案:abd4:[选择题]2、税目设计方法有()。

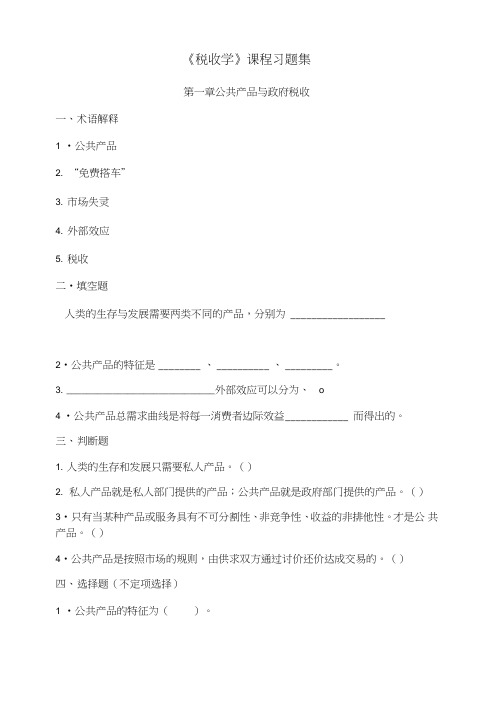

《税收学》课程习题集第一章公共产品与政府税收一、术语解释1 •公共产品2. “免费搭车”3. 市场失灵4. 外部效应5. 税收二•填空题人类的生存与发展需要两类不同的产品,分别为 __________________2•公共产品的特征是________ 、__________ 、_________ 。

3. _____________________________ 外部效应可以分为、o4 •公共产品总需求曲线是将每一消费者边际效益____________ 而得出的。

三、判断题1. 人类的生存和发展只需要私人产品。

()2. 私人产品就是私人部门提供的产品;公共产品就是政府部门提供的产品。

()3•只有当某种产品或服务具有不可分割性、非竞争性、收益的非排他性。

才是公共产品。

()4•公共产品是按照市场的规则,由供求双方通过讨价还价达成交易的。

()四、选择题(不定项选择)1 •公共产品的特征为()。

A.不可分割性B.非竞争性C.受益的非排他性D.无偿性E.竞争性A.私人成本大于社会成本B.私人成本小于社会成本C.私人收益大于社会收益D.私人收益小于社会收益五、简述题1•公共产品的特征表现在哪些方面?试举例说明公共产品的特征。

2. 怎样理解公共产品的需求与供给?3. 如何理解税收的基本概念?4. 为什么说税收的本质是一种分配关系?六.论述题对“税收是一种特殊分配关系”这种说法可从哪几个方面理解?第二章税收作用机制一、术语解释1•税收作用机制2. 税收平衡作用机制3. 税收协调作用机制4. 税收稳定作用机制5•税收的“内在稳定器”作用机制&税收的“相机抉择”作用机制7. 税收调节作用机制8. 税收乘数作用机制二•填空题1•从税收作用机制对经济影响的层面看,可将其分为税收的_________ 和税收的2. 当社会总需求大于总供给,出现需求膨胀时,政府可以采取________________ , 通过税收或财政支出的方式,减少民间消费,或削减企业投资, 从而使总需求水平下降,消除通货膨胀,缓解需求过旺对供给的压力。

第二章税收学练习题及答案一、单项选择题1、税收的稳定作用机制主要表现在()。

A、在经济发展过程中,实现总供给与总需求的平衡B、促进地区间经济发展水平的协调C、起到内在稳定器的作用,缓和经济波动D、对个人收入分配差距过大进行调节C解析:实现供求平衡体现的是平衡作用,促进地区间经济发展水平的协调体现的是协调作用,内在稳定器体现的是稳定作用,调节收入分配体现的是调节作用。

2、政府征税降低纳税人的可支配收入,从而促使其减少闲暇等方面的享受,从而更加倾向于勤奋地工作,这是税收对劳动供给的()。

A、价格效应B、供给效应C、替代效应D、收入效应D解析:税收对纳税人在劳动供给方面的收入效应表现为:政府征税会直接降低纳税人的可支配收入,从而促使其减少闲暇等方面的享受,为维持以往的收入或消费水平而倾向于更加勤奋地工作。

税收对纳税人在劳动供给方面的替代效应表现为:政府课税会降低闲暇相对于劳动的价格,使劳动和闲暇两者之间的得失抉择发生变化,从而引起纳税人以闲暇替代劳动。

3、替代作用的大小在课征所得税的情况下由()决定。

A、累进税率B、边际税率C、累退税率D、平均税率B解析:替代效应的大小,在课征所得税情况下,由其边际税率决定。

如在计算总效应时,累进所得税的边际税率大于平均税率,比例所得税的边际税率等于平均税率,所以累进所得税的替代效应大于比例所得税。

4、收入效应的大小取决于()的水平。

A、累进税率B、边际税率C、累退税率D、平均税率D解析:从税收角度而言,收入效应是指由于课税或增税使纳税主体的收入发生变化,改变总体收入水平,使纳税主体情况变坏的效应。

税收收入效应的大小由平均税率决定,平均税率高,税收负担重,对纳税主体的收入效应大:反之,则收入效应小。

5、依据商品的弹性,征税对商品需求影响不大的商品是()。

A、小汽车B、食盐C、名牌手表D、高级化妆品B解析:商品的需求价格弹性越小,征税引起的价格上涨对其需求的影响越小。

食盐属于日常需求品,需求弹性小,征税对其需求影响不大。

第一章税收基本概念参考答案一、名词解释1.是国家凭借政治权力,按照法律规定的对象和标准,非惩罚性地参与社会剩余产品价值分配的一种方式。

2.亦称“课税对象”或“课税客体”,是指对什么征税,即征税的标的物或行为。

3.是纳税义务人的简称,即税法上规定的直接负有纳税义务的单位和个人,亦称纳税主体。

4.是税法上对征税对象或税目从价或从量规定的征收比率或征收额度。

5.即征税对象数额的超过部分按照与之相适应的等级的税率征税。

6.是对某些纳税人或征税对象给予减轻或免予征税的一种激励和照顾的优惠措施。

7.起征点:即征税对象数额达到开始征税的起点,亦称起税点。

征税对象数额未达到起征点的不征税;达到或超过起征点的,就要对征税对象全部数额征税。

免征额:即征税对象总额中免予征税的数额。

无论征税对象总额是多少,其中免征额都是不征税的,仅就超过免征额的部分征税。

8.亦称税收系列,简称税系,是指按一定标准设计和归纳不同税种而形成的相互联系的税收逻辑结构。

二、判断题1.×,无偿性是税收的第一性。

2.√3.×,税收主要是为政府提供耗尽性公共产品而筹资。

而公债则主要是为政府提供资本性公共产品而筹资。

4.×,征税对象规定着不同税种征税的基本界限,反映着征税的广度;是一种税区别于另一种税的主要标志。

5.√6.×,纳税人与负税人并不完全是一回事。

纳税人是指直接负有纳税义务的人。

负税人是指实际承担税收负担的人,或者说是税负承担者。

7.×,组成计税价格=(成本+利润)÷(1-税率)8.√三、选择题1.ACD2.ABC3.ABCD4.ABCD5.ABC四、简答题1.答:(1)马克思主义学说的税收概念认为:税收是国家凭借政治权力,按照法律预定的对象和标准,非惩罚性地参与社会剩余产品价值分配的一种方式。

(2)税收概念的理解:第一,税收的主体是国家。

税收总是一定社会形态下的国家的税收,所以,税收也称为国家税收。