税务基础知识培训讲义资料

- 格式:ppt

- 大小:767.00 KB

- 文档页数:25

税收基础知识培训资料一、财政与税收的关系政收入表现为政府部门在一定时期内(一般为一个财政年度)所取得的货币收入。

财政收入分为税收收入、国有资产收益、国债收入和收费收入以及其他收入等。

税收是政府为实现其职能的需要,凭借其政治权利并按照特定的标准,强制、无偿的取得财政收入的一种形式,它是现代国家财政收入最重要的收入形式和最主要的收入来源.国有资产收益是指国家凭借国有资产所的权获得的利润、租金、股息,红利、资金使用费等收入的总称。

国债收入是指国家通过信用方式取得的有偿性收入。

中央财政支出、地方财政支出二、我国的税收现状分税制我国现行税种共有24个,按照财政分税制的要求,将24个税种按照实际情况划分为中央税、中央与地方共享税、地方税三种.其中,中央税归中央所有,地方税归地方所有,中央与地方共享税分配后分别归中央与地方所有。

国税局系统:增值税,消费税,车辆购置税,铁道部门、各银行总行、各保险总公司集中缴纳的营业税、所得税、城市建设维护税,中央企业缴纳的所得税,中央与地方所属企业、事业单位组成的联营企业、股份制企业缴纳的所得税,地方银行、非银行金融企业缴纳的所得税,海洋石油企业缴纳的所得税、资源税,外商投资企业和外国企业所得税,证券交易税(开征之前为对证券交易征收的印花税),个人所得税中对储蓄存款利息所得征收的部分,中央税的滞纳金、补税、罚款。

地方税务局征收的税种:除上述行业以外的营业税,地方国有企业、集体企业、私营企业缴纳的所得税,城市维护建设税,个人所得税,资源税,房产税,城市房地产税,土地增值税,城镇土地使用税,印花税,契税,车船使用税,屠宰税,筵席税.三、税收种类1、流转税。

流转税是以商品生产流转额和非生产流转额为课税对象征收的一类税。

流转税是我国税制结构中的主体税类,目前包括增值税、消费税、营业税和关税等税种。

2、所得税.所得税亦称收益税,是指以各种所得额为课税对象的一类税。

所得税也是我国税制结构中的主体税类,目前包括企业所得税、个人所得税等税种。

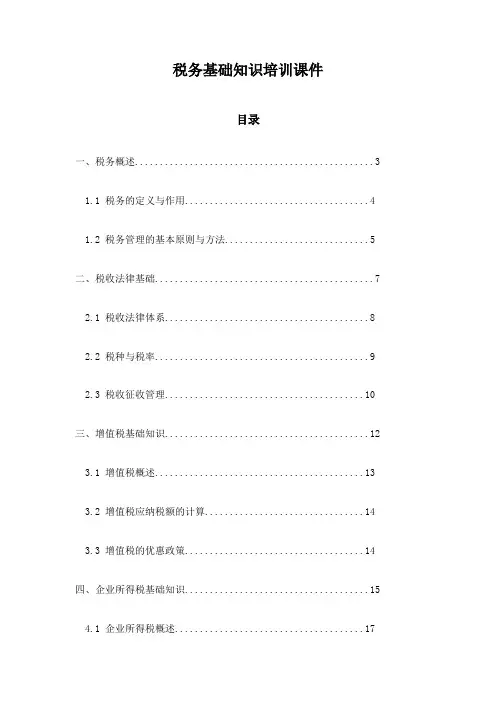

税务基础知识培训课件目录一、税务概述 (3)1.1 税务的定义与作用 (4)1.2 税务管理的基本原则与方法 (5)二、税收法律基础 (7)2.1 税收法律体系 (8)2.2 税种与税率 (9)2.3 税收征收管理 (10)三、增值税基础知识 (12)3.1 增值税概述 (13)3.2 增值税应纳税额的计算 (14)3.3 增值税的优惠政策 (14)四、企业所得税基础知识 (15)4.1 企业所得税概述 (17)4.2 企业所得税应纳税所得额的计算 (18)4.3 企业所得税的税收优惠政策 (20)五、个人所得税基础知识 (21)5.1 个人所得税概述 (22)5.2 个人所得税应纳税所得额的计算 (24)5.3 个人所得税的税收优惠政策 (25)六、其他税种基础知识 (27)6.1 城市维护建设税 (28)6.2 房产税 (30)6.3 印花税 (30)6.4 土地增值税 (31)6.5 资源税 (32)七、税收征管与纳税服务 (32)7.1 税收征管流程 (34)7.2 纳税服务与权益保护 (35)7.3 税务行政复议与诉讼 (37)八、税收筹划与风险管理 (40)8.1 税收筹划概述 (42)8.2 税收筹划方法与技巧 (43)8.3 税收风险识别与管理 (45)九、税务信息化与新技术应用 (46)9.1 税务信息化发展历程 (48)9.2 新技术在税务领域的应用 (49)9.3 智能税务系统与未来趋势 (50)十、税务案例分析与实践 (52)10.1 税务案例分析 (54)10.2 税务实践经验分享 (55)10.3 税务合规与风险防范 (56)一、税务概述税务是国家为了实现宏观经济调控,维护社会公平,针对企业和个人所征收的税收的一种制度。

税务是国家财政的重要组成部分,是财政收入的主要来源之一。

税务工作涉及到国家经济生活的方方面面,涉及到企业的经营管理、个人财务管理等方面。

了解和掌握税务基础知识对于企业和个人来说都至关重要。