首钢股份2019年决策水平分析报告

- 格式:rtf

- 大小:177.86 KB

- 文档页数:6

2019年钢铁行业分析报告2019年9月目录一、行业管理 (4)1、行业主管部门 (4)2、行业政策法规 (4)二、行业竞争格局 (5)1、钢铁行业主要企业情况 (5)2、钢材产量情况 (7)3、钢材产品需求情况 (8)4、钢材产品价格情况 (8)5、行业利润水平变动趋势及变动原因 (10)三、行业进入壁垒 (12)1、政策壁垒 (12)2、资金壁垒 (12)3、规模经济壁垒 (13)4、技术及市场竞争壁垒 (13)四、影响行业发展的因素 (14)1、有利因素 (14)(1)国家产业政策支持行业发展 (14)(2)新兴产业提振需求 (15)(3)智能化技术发展推动制造升级 (15)2、不利因素 (16)(1)我国经济增速放缓,传统下游产业增长乏力 (16)(2)钢铁产业集中度低,行业资源配置效率低下 (17)五、行业周期性、季节性和区域性 (17)1、周期性 (17)2、区域性 (18)3、季节性 (18)六、行业技术特点 (18)1、钢铁冶炼技术 (18)2、环保减排技术 (20)3、定制化服务技术 (21)七、行业上下游的关联性 (21)一、行业管理1、行业主管部门行业主管部门包括国家发改委、中华人民共和国工业和信息化部和中华人民共和国生态环境部,行业自律组织为中国钢铁工业协会,行业相关国家级主管部门主要职能详见下表:2、行业政策法规为促进行业健康发展,国家有关部门制定了一系行业相关政策法规,这些政策法规涉及资质管理、产品和服务质量、项目建设标准、价格管理等诸多方面。

国家有关部门颁布的钢铁行业相关的主要政策、法规如下:二、行业竞争格局1、钢铁行业主要企业情况1999至2002年,我国从事黑色金属冶炼及延压加工企业数量一直保持在3,000家左右。

2003年起,随着我国经济逐渐进入高速增长期,钢铁行业企业数量开始呈现快速上涨趋势,截至2013年,黑色金属冶炼及延压加工企业数量为11,034家,达到峰值。

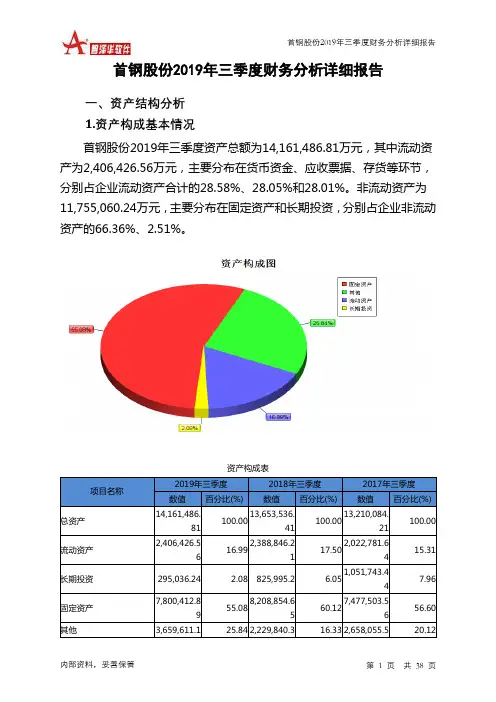

首钢股份2019年三季度财务分析详细报告一、资产结构分析 1.资产构成基本情况首钢股份2019年三季度资产总额为14,161,486.81万元,其中流动资产为2,406,426.56万元,主要分布在货币资金、应收票据、存货等环节,分别占企业流动资产合计的28.58%、28.05%和28.01%。

非流动资产为11,755,060.24万元,主要分布在固定资产和长期投资,分别占企业非流动资产的66.36%、2.51%。

资产构成表项目名称2019年三季度 2018年三季度 2017年三季度 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 14,161,486.81100.0013,653,536.41 100.0013,210,084.21 100.00 流动资产 2,406,426.5616.992,388,846.21 17.502,022,781.64 15.31 长期投资 295,036.24 2.08 825,995.2 6.051,051,743.44 7.96 固定资产 7,800,412.8955.088,208,854.65 60.127,477,503.56 56.60 其他3,659,611.125.84 2,229,840.316.33 2,658,055.520.121 4 72.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的56.63%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产2,406,426.56100.002,388,846.21100.002,022,781.64100.00存货674,066.48 28.01 571,219.38 23.91 615,042.29 30.41 应收账款96,964.67 4.03 107,026.7 4.48 118,636.79 5.87 其他应收款0 0.00 0 0.00 4,644.65 0.23 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据675,041.67 28.05 457,139.32 19.14 703,209.37 34.76 货币资金687,765.5 28.58 939,671.56 39.34 289,174.44 14.30 其他272,588.23 11.33 313,789.25 13.14 292,074.11 14.443.资产的增减变化2019年三季度总资产为14,161,486.81万元,与2018年三季度的13,653,536.41万元相比有所增长,增长3.72%。

目录财务管理案例分析(首钢股份有限公司财务报表分析) (1)引言 (1)背景介绍 (1)目的和意义 (2)首钢股份有限公司概况 (3)公司简介 (3)经营范围 (4)公司发展历程 (4)财务报表分析方法 (5)横向分析 (5)纵向分析 (6)比率分析 (7)首钢股份有限公司财务报表分析 (8)资产负债表分析 (8)利润表分析 (8)现金流量表分析 (9)财务报表分析结果和问题 (10)分析结果总结 (10)存在的问题和挑战 (11)建议和改进措施 (12)结论 (13)参考文献 (13)财务管理案例分析 (首钢股份有限公司财务报表分析)引言背景介绍首钢股份有限公司是中国最大的钢铁企业之一,总部位于北京市。

作为中国钢铁行业的领军企业,首钢股份有限公司在国内外市场上享有很高的声誉。

该公司成立于1999年,是由原中国第一钢铁公司和原北京钢铁公司合并而成的。

经过多年的发展,首钢股份有限公司已经成为一家拥有完整产业链的大型综合性企业。

首钢股份有限公司主要从事钢铁生产、销售和相关产业的投资经营。

其主要产品包括高品质的钢材、钢铁制品和相关的矿石资源。

公司的产品广泛应用于建筑、汽车、机械制造、能源等领域,为国家经济发展做出了重要贡献。

在过去的几年里,首钢股份有限公司面临了一系列的挑战和机遇。

首先,全球经济的不稳定性和不确定性对钢铁行业造成了一定的影响。

全球经济增长放缓、贸易保护主义抬头以及原材料价格波动等因素都对首钢股份有限公司的经营产生了一定的压力。

其次,中国国内的经济结构调整和环保政策的实施也对首钢股份有限公司的发展产生了深远的影响。

中国政府提出了“去产能”政策,要求钢铁行业进行产能过剩的削减,以推动行业的健康发展。

此外,环保政策的加强也对钢铁企业的生产和运营提出了更高的要求。

在面对这些挑战的同时,首钢股份有限公司也积极抓住了机遇。

公司加大了技术创新和产品升级的力度,通过提高产品质量和降低生产成本,增强了市场竞争力。

2019年钢铁行业分析2019年,全球钢铁行业面临诸多挑战和机遇。

中国是全球最大的钢铁生产和消费国,对全球钢铁市场起着至关重要的影响。

以下是2019年钢铁行业的分析。

首先,全球钢铁产能过剩的问题依然存在。

2018年,中国政府采取了一系列措施来减少产能过剩,如关闭小型钢铁企业和限制新建高炉。

然而,仍有一些地区和企业未能有效实施产能调整,导致全球钢铁市场供应过剩,价格下跌。

其次,环保问题成为钢铁行业的重要议题。

钢铁生产过程中会产生大量的二氧化碳和污水等废物,对环境造成严重污染。

为了应对环保压力,许多国家都加大了对钢铁行业的环境监管力度,要求企业减少二氧化碳排放和提高污水处理能力。

这对于一些落后的钢铁企业来说是一个巨大的挑战,但也提供了机会,推动行业升级转型。

另外,全球贸易保护主义抬头,对钢铁行业造成了不小的冲击。

美国在2018年对进口钢铁和铝产品加征关税,引发了一系列的贸易争端。

其他国家也纷纷采取措施来保护本国的钢铁产业。

这导致全球钢铁市场不稳定,企业面临着贸易壁垒和市场风险。

然而,钢铁行业也面临着一些机遇。

首先,全球城市化和基础设施建设的需求不断增长,拉动了钢铁需求。

二是新兴市场的崛起,如印度和东南亚国家,对于钢铁市场增长提供了巨大潜力。

综上所述,2019年钢铁行业面临着诸多挑战和机遇。

应对全球产能过剩和环保压力,钢铁企业需要加强技术创新和产业升级,提高资源利用效率,减少环境污染。

同时,钢铁企业也需要积极应对贸易保护主义,开拓新的市场和业务。

只有通过转型升级和市场拓展,钢铁行业才能持续发展。

2019年钢铁行业深度分析报告核心观点:一、回顾2016-2018:去产能任务提前完成,去杠杆、降成本、提集中度、补短板成效显著但亟需提速据工信部、国统局、中钢协数据,(1)去产能:2016-2018年3年全国去产能1.5亿吨,提前完成“十三五”去产能上限目标。

(2)去杠杆:3年减负债5517亿元至38202亿元、资产负债率降4.18PCT至62.52%,债转股、债务重组及盈利改善是主因。

(3)兼并重组:宝武兼并重组、盈利改善促大钢厂增产,3年CR10增3.17PCT至37.30%。

(4)降成本:2016-2017年样本钢厂劳动生产率增28.22%至805吨/人,吨钢综合能耗持续下行至560千克标煤以下。

(5)污染物排放:吨钢主要污染物排放量降幅明显,超净排放改造启动正当时。

(6)补短板:3年重点优特钢企业产量占比增2.29PCT至10.95%,但产量仍集中于非合金钢和低合金钢。

二、展望2019-2020:产能结构重塑升级,兼并重组、去杠杆、补短板加速推进(1)产能:2019-2020年产能置换、环保倒逼等方式将致产能进一步收缩,产能置换重塑区域布局、提供电炉炼钢边际增量。

(2)去杠杆:国有、500万吨及以下产量规模、西部与东北区域钢企为去杠杆重点,债务重组、债转股或是重要方式。

(3)兼并重组:或正站在兼并重组浪潮起点,行业内扩张、产业链延伸、跨行业布局为主要方式。

(4)环保改造:根据《钢铁企业超低排放改造工作方案(征求意见稿)》,其要求2020年底前完成钢铁产能改造4.80亿吨,重点区域超低排放改造提速。

(5)补短板:以钢铁新材料、智能制造、绿色制造为抓手,提升我国钢材供给质量和水平。

三、投资建议:从总量边际迈向存量改革,于周期轮动中探寻结构性溢价总量:在终端需求轮动趋弱的背景下,供给端产能的持续收缩将改善供需格局、兼并重组的加快推进将优化竞争生态、去杠杆与降成本多措并举将拓宽盈利空间,建议持续关注供给侧改革在长期展望期下的投资机会。

新钢股份2019年财务分析综合报告新钢股份2019年财务分析综合报告一、实现利润分析2019年实现利润为397,559.54万元,与2018年的663,786.91万元相比有较大幅度下降,下降40.11%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2019年营业成本为5,271,341.26万元,与2018年的4,876,822.98万元相比有所增长,增长8.09%。

2019年销售费用为35,663.77万元,与2018年的29,414.42万元相比有较大增长,增长21.25%。

2019年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年管理费用为35,383.59万元,与2018年的31,193.2万元相比有较大增长,增长13.43%。

2019年管理费用占营业收入的比例为0.61%,与2018年的0.55%相比变化不大。

但企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

2019年财务费用为18,468.64万元,与2018年的14,730.54万元相比有较大增长,增长25.38%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,新钢股份2019年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

首钢股份2023年三季度决策水平报告一、实现利润分析2023年三季度利润总额为66,268.28万元,与2022年三季度的13,486.82万元相比成倍增长,增长3.91倍。

利润总额主要来自于内部经营业务。

2023年三季度营业利润为66,144.28万元,与2022年三季度的13,573.75万元相比成倍增长,增长3.87倍。

在营业收入变化不大的情况下营业利润大幅度上升,企业压缩成本费用支出的各项政策执行得比较成功。

二、成本费用分析首钢股份2023年三季度成本费用总额为2,692,234.27万元,其中:营业成本为2,586,775.18万元,占成本总额的96.08%;销售费用为6,017.05万元,占成本总额的0.22%;管理费用为30,497.89万元,占成本总额的1.13%;财务费用为34,918.81万元,占成本总额的1.3%;营业税金及附加为21,301.3万元,占成本总额的0.79%;研发费用为12,724.03万元,占成本总额的0.47%。

2023年三季度销售费用为6,017.05万元,与2022年三季度的6,249.85万元相比有所下降,下降3.72%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用下降的同时营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的经营战略,并取得了一定成效,但要注意营业收入下降所带来的负面影响。

2023年三季度管理费用为30,497.89万元,与2022年三季度的31,944.86万元相比有所下降,下降4.53%。

2023年三季度管理费用占营业收入的比例为1.1%,与2022年三季度的1.15%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

三、资产结构分析首钢股份2023年三季度资产总额为14,132,869.2万元,其中流动资产为3,603,380.15万元,主要以存货、货币资金、应收款项融资为主,分别占流动资产的36.22%、21.48%和15.97%。