三七互娱2019年经营成果报告

- 格式:rtf

- 大小:289.73 KB

- 文档页数:9

2020年第14期三七互娱(002555)是今年资本市场表现抢眼的公司之一,上半年涨幅接近70%。

股价上涨的背后是公司业绩的突出表现,公司2019年实现营业收入132.27亿元,同比增长73.3%;实现归母净利润21.15亿元,同比增长109.69%;2020年一季度营收43.43亿元,同比增长33.76%,归母净利润7.29亿元,同比增长60.40%,扣非归母净利润6.51亿元,同比增长55.98%。

远超行业平均水平的业绩让深交所都禁不住要向公司发送年报问询函,那么通过回复函,我们能发现三七互娱业绩大涨的秘密吗?受益互联网流量红利根据数字研究机构伽马数据发布的《2019中国游戏产业年度报告》,2019年中国游戏市场实际销售收入为2330.2亿元,同比增长8.70%,中国游戏市场及海外市场游戏出口总收入为3102.30亿元,同比增长10.60%,继续保持增势,主要受益于移动游戏市场实际销售增速保持平稳,而客户端游戏市场实际销售收入同比下降幅度收窄所致。

腾讯、网易、三七互娱、世纪华通、完美世界为国内头部的游戏公司。

以伽马数据出具的《2019中国游戏产业年度报告》中披露的中国游戏市场及海外市场游戏出口总收入为基础,计算2018年至2019年上述头部游戏公司游戏销售收入占中国游戏市场及海外市场游戏出口总收入的比例逐渐提高,从57.81%上升至62.25%,且大部分头部游戏公司的游戏销售收入增长率均远高于国内海外行业平均收入增幅10.55%。

从研发端,由于近年来移动互联网游戏行业的高速发展,使得游戏玩家对互联网游戏的质量要求越来越高,极大提高了游戏研发的进入门槛和竞争壁垒。

三七互娱作为国内排名前列的头部游戏公司,公司的研发体系能够在竞争激烈的行业表现出更大的优势,因此经营业绩高于同行业的平均水平符合行业竞争发展特征。

从互联网流量端看,由于字节跳动、腾讯等为代表的主要互联网媒体渠道商在近年来大力发展互联网流量业务,成为互联网游戏行业发展的重要推动力,为移动游戏市场提供了大量流量红利,公司作为主要互联网媒体渠道商的重要客户,凭借自身研发运营一体化的核心竞争力,与互联网媒体渠道商的深度合作,取得了业务的高速增长。

三七互娱2019年上半年财务分析综合报告三七互娱2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为129,089.04万元,与2018年上半年的91,924.65万元相比有较大增长,增长40.43%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年上半年营业成本为83,898.66万元,与2018年上半年的88,627.36万元相比有所下降,下降5.34%。

2019年上半年销售费用为363,206.75万元,与2018年上半年的114,347.85万元相比成倍增长,增长2.18倍。

2019年上半年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2019年上半年管理费用为8,805.38万元,与2018年上半年的38,577.88万元相比有较大幅度下降,下降77.18%。

2019年上半年管理费用占营业收入的比例为1.45%,与2018年上半年的11.68%相比有较大幅度的降低,降低10.23个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2019年上半年财务费用为433.35万元,与2018年上半年的1,395.84万元相比有较大幅度下降,下降68.95%。

三、资产结构分析2019年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年上半年相比,2019年上半年其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年上半年相比,资产结构趋于改善。

四、偿债能力分析内部资料,妥善保管第1 页共3 页。

三七互娱2019年三季度经营风险报告内部资料,妥善保管 第 1 页 共 4 页三七互娱2019年三季度经营风险报告一、经营风险分析 1、经营风险三七互娱2019年三季度盈亏平衡点的营业收入为253,737.7万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为27.27%,表示企业当期经营业务收入下降只要不超过95,154.78万元,企业仍然会有盈利。

从营业安全水平来看,企业有较强的承受销售下降打击的能力,经营业务是比较安全的。

2、财务风险企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

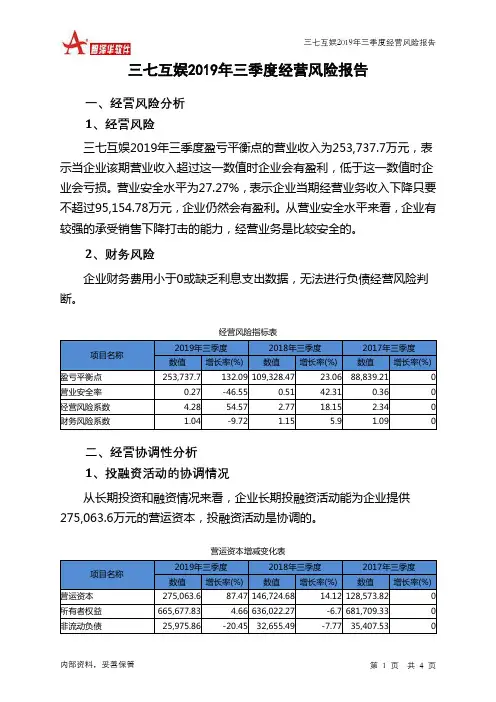

经营风险指标表项目名称2019年三季度 2018年三季度 2017年三季度 数值 增长率(%)数值增长率(%)数值增长率(%)盈亏平衡点 253,737.7132.09 109,328.47 23.06 88,839.210 营业安全率 0.27 -46.55 0.51 42.31 0.36 0 经营风险系数 4.28 54.57 2.77 18.15 2.34 0 财务风险系数1.04-9.721.155.91.09二、经营协调性分析 1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供275,063.6万元的营运资本,投融资活动是协调的。

营运资本增减变化表项目名称2019年三季度 2018年三季度 2017年三季度 数值 增长率(%)数值增长率(%)数值增长率(%)营运资本 275,063.6 87.47 146,724.68 14.12 128,573.82 0 所有者权益 665,677.83 4.66 636,022.27 -6.7 681,709.33 0 非流动负债25,975.86-20.45 32,655.49-7.77 35,407.53。

2019年解密三七互娱的自我突破及长期增长动力:页游、手游、游戏出海、董事长长线策略、团队激励1.游戏公司的长期投资笔记:“研发”&“发行”&“流量”有一个做到极致 (6)2.复盘“突破”史:多次渠道变迁下,不断实现自我突破 (9)2.1 从页游起锚:11年页游起步,13年页游平台第一,15年页游研发第一(不含腾讯)102.1.1 先联运后独代:2年内“发行运营”做到极致 (10)2.1.2 自建研发:成立极光网络,2年内做到页游研发第一 (11)2.2 手游:传统ARPG类手游壁垒稳固,其他手游品类不断突破 (11)2.2.1 传统ARPG类壁垒稳固,ROI管控合理 (12)2.2.2 品类突破:“传统ARPG+小说IP”已获成功,卡牌、二次元等新品类寻求突破132.3 出海:2020年将推出多款新SLG,预期取得较大成功 (14)3.解密“长期增长动力”:董事长坚持长跑思维,联合创始人“分工明确&激励到位” (16)3.1 董事长:热爱马拉松,“专注力&意志力”凸显 (16)3.1.1 双重身份:马拉松爱好者VS互联网企业家 (16)3.1.2 董事长长线策略:专注游戏长线布局,在红海中始终突出重围 (17)3.2 团队激励问题:联合创始人内部股权激励稳人心,发行&研发核心人员获深度绑定183.2.1 联合创始人内部股权激励,巩固团队凝聚力 (18)3.2.2 一般团队:发行&研发团队核心人员激励到位 (19)4.投资建议 (20)5.风险提示 (20)附:盈利预测表 (21)图1:2007-2015年A股上市/借壳上市游戏公司2007-2019H1市场份额 (6)图2:2000-2009年美股港股上市游戏公司2007-2019H1市场份额 (7)图3:2019年上半年中国移动游戏市场份额 (8)图4:三七互娱历次渠道变迁突破史 (9)图5:传统ARPG类自研手游MAU生命变动周期(单位:万人) (13)图6:《斗罗大陆》H5上线后6个月iOS角色扮演类免费榜单排名稳定在前10名 (14)图7:《拳魂觉醒》上线后iOS卡牌游戏类畅销榜单排名稳定在前10名 (14)图8:大五人格分析框架 (16)图9:三七互娱组织架构 (19)图10:徐志高15%少数股东权益 (19)表1:2007-2015年A股上市/借壳上市游戏公司2007-2019H1市场份额 (7)表2:2000-2009年美股上市游戏公司2007-2019H1市场份额 (7)表3:2001-2010年端游市场重要事件 (8)表4:2008-2014年页游市场重要事件 (9)表5:2013-2019年手游市场重要事件 (9)表6:2012-2013两年网页游戏产品充值流水TOP5 (10)表7:2013年中国网页游戏企业营收排行 (11)表8:2015年中国网页游戏开服数量TOP5 (11)表9:2015年中国网页游戏开服前五名研发收入 (11)表10:传奇、奇迹类壁垒稳固 (12)表11:游戏生命周期精品化流程 (12)表12:传统ARPG类自研手游MAU半衰期 (13)表13:2018年9月-2019年9月SLG各区域市场收入份额 (15)表14:刘宇宁的SLG作品迭代理念与其他厂商作品对比 (15)表15:刘宇宁的SLG作品创新路径与其他作品对比 (16)表16:互联网企业家和马拉松爱好者人格共通点 (17)表17:李逸飞大五人格分析 (17)表18:游戏生命周期精品化流程 (18)表19:截至2019.11.07三七互娱联合创始人转股前后持股情况 (19)。

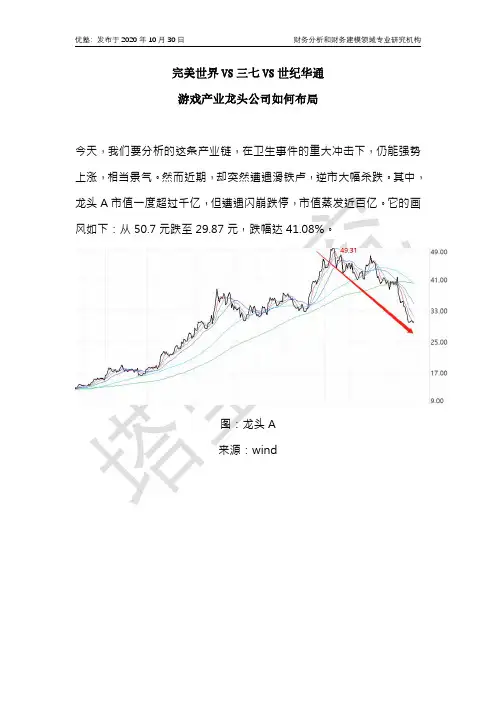

完美世界VS三七VS世纪华通游戏产业龙头公司如何布局今天,我们要分析的这条产业链,在卫生事件的重大冲击下,仍能强势上涨,相当景气。

然而近期,却突然遭遇滑铁卢,逆市大幅杀跌。

其中,龙头A市值一度超过千亿,但遭遇闪崩跌停,市值蒸发近百亿。

它的画风如下:从50.7元跌至29.87元,跌幅达41.08%。

图:龙头A来源:wind龙头B同样曾经也一度跌停,从43.56元跌至27.7元,跌幅超36.41%。

图:龙头B来源:wind而龙头C更是一蹶不振,从15.04元一度跌至8.55元,跌幅高达43.15%。

图:龙头C来源:wind上述三家龙头,分别对应三七互娱VS完美世界VS世纪华通。

没错,今天要研究的这条产业链,就是——游戏产业链。

本案,有几个值得我们深入思考的问题:1)上述游戏龙头闪崩的背后,原因究竟是什么?游戏行业的长期增长逻辑,会因为闪崩而被破坏吗?2)三家游戏龙头的游戏布局如何?未来的增长到底看什么?(壹)本报告中,我们重点对比完美世界VS世纪华通VS三七互娱。

三家尽管都属于游戏行业,但收入结构也有些许差异:图:收入结构(单位:%)来源:塔坚研究1、、完美世界——除了游戏(84.7%),还有一部分电视影剧(14.66%)的业务。

游戏业务中,手游占比56.65%,端游占比24.24%,主机游戏占比3.45%。

其端游代表作有:《诛仙》、《完美世界国际版》等;手游代表作有:《诛仙手游》、《完美世界手游》、《神雕侠侣2》、《新笑傲江湖》、《云梦四时歌》等;新游代表作有:《新神魔大陆》。

2、三七互娱——100%游戏业务,其中,手游占比92.78%,页游占比7.07%。

其手游代表作有《大天使之剑H5》《精灵盛典:黎明》《一刀传世》《斗罗大陆》《SNKオールスター(海外)》等。

新游上线有《云上城之歌》、《混沌起源》、《狂野西境(全球)》、《P&C(欧美)》等。

3、世纪华通——游戏占比86.06%,其他业务占比13.4%(汽车零部件、铜杆加工件等)。

李逸飞:从网游第三极,到文化马拉松作者:万丽/文来源:《新财富》 2020年第8期李逸飞:从网游第三极,到文化马拉松创业5年逆袭富人榜,9年从200万元资本金到公司市值破1000亿元,李逸飞带领三七互娱为网游造富新增了一个代表案例。

在游戏产业的变革中,三七互娱精准切换赛道,从代理游戏发行和运营到研发运营一体,从页游到手游,从国内到海外,业务不断壮大;并借助资本的力量快速成长,不论是2014-2015年整体上市,还是一系列并购、投资,“资本为器,强化游戏主业”的策略都是其在巨头夹击中不断扩张的重要法门。

2019年,三七互娱在中国移动游戏发行市场的份额从2018年的6.48%升至10.44%,仅次于腾讯、网易,跻身游戏第三极。

网游世界充满变数,字节跳动强势入局,流量系巨头话语权日盛,决定了行业合纵连横远未结束。

同时,与创造的资本效应相比,网游的社会价值一直存在争议。

在新财富的专访中,李逸飞数次提到,要“用马拉松精神做一家受人尊敬的企业”。

2017年开始,三七互娱加快大文娱产业的投资布局,目的是探索网游的文化价值,让游戏与文学、影视、动漫等产生互动,成为重要的文化中介。

万丽/文2020年7月9日,三七互娱股价突破50元/股,市值冲上1000亿元,成为A股市值最高的网游股。

从2011年李逸飞(又名李卫伟)、曾开天首期分别出资100万元设立的上海三七玩网络科技有限公司(简称“三七玩”),一路成长为1000亿元市值的网游巨头,三七互娱只用了9年时间。

2019年度,三七互娱营业收入合计132.3亿元,同比增长73.3%;利润总额26.96亿元,同比增长121.12%。

在2019年易观智库的中国游戏公司营收规模榜中,其排名第四位,仅次于腾讯、网易和世纪华通。

前两者是网游界无可撼动的巨头,后者是通过外延并购不断扩张的网游头部公司。

游戏,从人类诞生便相伴相随,其巨大的商业价值在互联网时代被发挥到极致。

网游这个小小的赛道,不仅撑起了市值万亿的互联网巨头,还从陈天桥到马化腾,屡屡上演首富传奇。

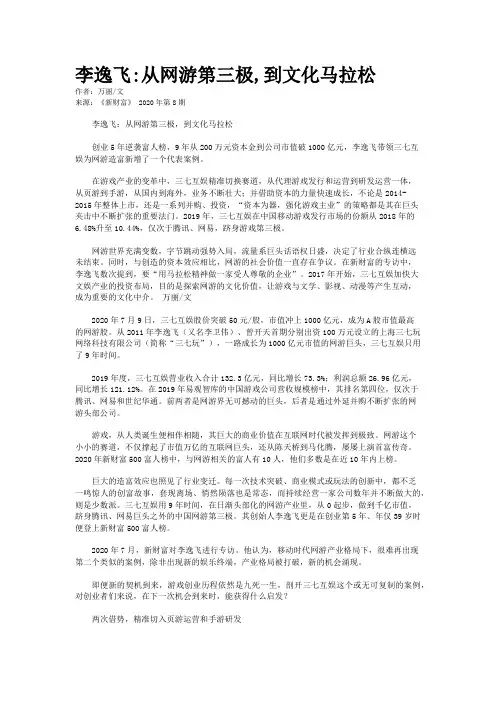

三七互娱2019年一季度财务指标报告内部资料,妥善保管 第 1 页 共 4 页三七互娱2019年一季度财务指标报告一、实现利润分析实现利润增减变化表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 324,695.55 95.46 166,115.92 2.62 161,873.80 实现利润 54,090.07 14.87 47,089.85 -13.14 54,216.62 0 营业利润 53,894.6 14.08 47,242.55 -11.51 53,389.12 0 投资收益 1,410.77 37.85 1,023.42 -90.74 11,051.12 0 营业外利润195.47228.01-152.7-118.45827.52019年一季度实现利润为54,090.07万元,与2018年一季度的47,089.85万元相比有较大增长,增长14.87%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)项目名称2019年一季度 2018年一季度 2017年一季度 数值 百分比(%)数值 百分比(%)数值 百分比(%)营业收入 324,695.55 100.00 166,115.92 100.00 161,873.8100.00 营业成本 40,071.02 12.34 47,143.8 28.38 53,604.5 33.11 营业税金及附加 1,064.39 0.33855.620.52 638.89 0.39 销售费用 214,181.3 65.96 53,565.91 32.25 48,642.7130.05 管理费用 4,379.65 1.35 18,832.59 11.34 15,418.6 9.53 财务费用1,009.830.311,192.660.72137.160.08二、盈利能力分析盈利能力指标表(%)项目名称2019年一季度2018年一季度2017年一季度营业毛利率 87.33 71.1 66.49 营业利润率 16.6 28.44 32.98 成本费用利润率 20.75 38.6 45.36 总资产报酬率 25.78 21.08 32.41 净资产收益率30.8526.8940.2。

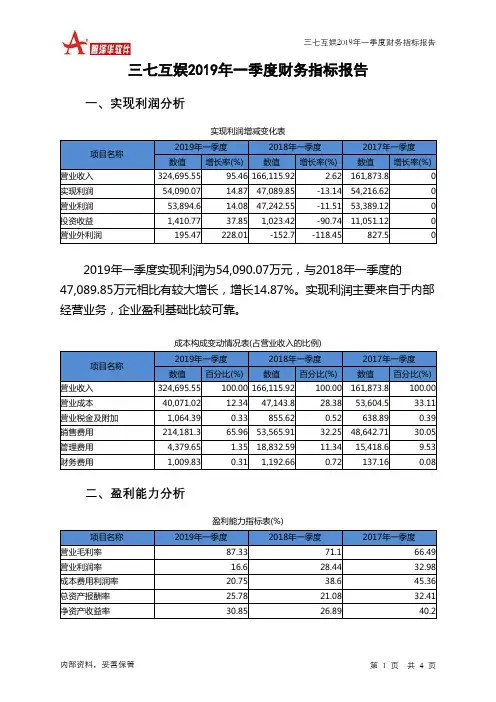

证券代码:002555 证券简称:三七互娱公告编号:2020-010芜湖三七互娱网络科技集团股份有限公司2019年度业绩快报本公司及董事会全体成员保证本公告内容真实、准确和完整。

没有虚假记载、误导性陈述或者重大遗漏。

特别提示:本公告所载2019年度财务数据仅为初步核算的结果,已经芜湖三七互娱网络科技集团股份有限公司(以下简称“公司”)内部审计部门审计,但未经会计师事务所审计,与最终公布的2019年度报告可能存在差异,请投资者注意投资风险。

一、2019年度主要财务数据和指标注:上述数据以公司合并报表数据填列。

二、经营业绩和财务状况的简要说明(一)经营业绩说明报告期内,公司实现营业总收入13,225,966,930.39元,同比增长73.28%;实现营业利润2,699,952,503.72元,同比增长250.54%;实现利润总额2,723,964,807.79元,同比增长123.40%;实现归属于上市公司股东的净利润2,143,898,875.35元,同比增长112.58%;实现基本每股收益1.02元/股,同比增长117.02%。

公司2019年度业绩变动的主要原因为:1、主营业务发展良好,经营业绩实现较大增长报告期内,移动游戏业务的持续高速增长是本期收入及利润增长的主要驱动力。

1)移动游戏发行业务报告期内,受益于《斗罗大陆》H5、《一刀传世》等新产品在报告期内的强劲流水增长,以及《永恒纪元》、《大天使之剑H5》等老产品在已上线地区稳定的流水表现,公司移动游戏发行业务流水实现大幅提升,移动游戏业务营业收入同比2018年度增长超过70%。

2)自主研发业务报告期内,公司移动游戏研发业务流水大幅增长,自主研发游戏收入占公司总营收比例的提升,进一步提高公司盈利能力。

报告期内,公司继续加大研发投入,持续提升产品品质。

报告期内公司上线的自研产品《斗罗大陆》H5、2018年末上线的《一刀传世》等精品游戏均取得了较好成绩,实现了月流水过亿的成绩;《永恒纪元》、《大天使之剑H5》等自研老产品不断更新迭代,持续为公司贡献利润。

三七互娱增长瓶颈作者:孙亚雄来源:《英才》2020年第01期游戏行业诞生了两家跨界转型的企业,而巧合的是他们原来所处的都是汽车零部件行业,一家是世纪华通(002602.SZ),而另一家则是三七互娱(002555.SZ)。

仅仅6年的时间,三七互娱完成了从汽车零部件企业到游戏企业的蜕变。

上市之初,以多层塑料燃油箱为主业的顺荣股份(原名),就由于自身的经营模式以及大客户销量逐年走低等问题,造成营收和净利润大幅下滑,截至2013年底,公司的扣非净利润仅为97万元。

随后,顺荣股份通过发行股份及支付现金收购了三七玩(原三七互娱)60%股权,实现了公司首次的外延并购,也正是此举,奠定了如今三七互娱在游戏行业的龙头地位。

在此期间,三七互娱的营收增长近30倍,扣非净利润增长更是达到惊人的475倍。

2018年,由于版号限制的原因,三七互娱也在此期间遭受重创,扣非净利润被直接腰斩。

好在不久之后,版号审批的通道恢复,三七互娱在2019年的业绩“浴火重生”,一季度和半年度业绩大幅增长。

最新的2019年三季报显示,三七互娱实现营业收入95.6亿元,同比增长72.72% ;实现扣非净利润14.17亿元,同比增长21.3%。

近两年三七互娱的净利润增长远低于营收增长。

三七互娱在靓丽的业绩表现下也隐藏着许多风险,最为直观的就是近两年三七互娱的净利润增长远低于营收增长。

数据显示,2018年三七互娱的扣非净利润同比大幅下滑54.7%,但营收却同比增长23.33% ;而在2017年,公司的营收增长17.93%,扣非净利润仅增长3.71%。

追根溯源,其实是公司的买量策略遇到了瓶颈。

所谓的买量就是通过购买流量的方式来推广游戏,最为直观的就是财报中的销售费用。

三季报显示,三七互娱前三季度的销售费用为57.73亿元,同比增长161.9% ;第三季度销售费用为21.41亿元,同比增长101.82%。

事实上,三七互娱主要以传奇类为主,传奇类游戏的广告可谓铺天盖地,而这类游戏的特征就是易上手,但随之而来的就是“氪金”(网络游戏中的充值行为),若不“氪金”几乎无法继续游玩,一旦投入则被深度锁定。

39金融观察与经济视野一、评估概述(一)评估基准日: 2019 年 12 月 31 日(二)确定预测期与后续期:选取 2020 至 2022 年 3 年作为预测期,判断三年后三七互娱进入后续期。

(三)评估方法:采取收益法中的自由现金流量折现模型评估企业价值。

二、评估计算(一)三七互娱财务预测本文运用销售百分比法对三七互娱的数据进行预测。

1.营业收入表1三七互娱 2017年-2022年营业收入(亿)年份2020E 2021E 2022E 营业收入159.49178.63192.92营业收入增长率20.58%12.00%8.00%数据来源:三七互娱年报通过对三七互娱的营业收入分析发现,三七互娱的营业收入增长率波动较大,2019年版号解封后,三七互娱的营业收入增长的很高,因此排除2019年的政策影响,取2017、2018年增长率平均值作为2020年预测比率。

由于游戏行业的人口红利消失,行业用户数量达到饱和,所以预测未来三七互娱的营业收入增长率会逐渐下降,2022年后三七互娱增加平稳,进入后续期,计算结果如表1所示。

2.营业成本、销售费用和管理费用三七互娱的营业成本、销售费用和管理费用前三年数据看出变动不大,因此取三年平均值27.60%作为预测比率。

3.营业税金及附加和折旧摊销三七互娱的营业税及附加和折旧摊销变动稳定,因此预测的占比以前三年占比平均值求得分别为0.41%和1.51%。

4.营业现金毛流量根据以上测算出的数据求得三七互娱的营业现金毛流量,预测营业现金毛流量如表2所示。

(二)资本支出根据公式资本支出=净经营性长期资产增加+累计与摊销、净经营性长期资产增加=经营性长期资产-经营性长期负债,计算三七互娱的资本支出。

由于2017至2019的经营性长期资产和长期负债占营业收入的比重在下降,因此选择2019年的占比24.86%和 0.01%作为后三年的数据。

测算出的资本成本如表2所示。

(三)营运资本增加营运资本等于经营性流动资产与经营性流动负债的差,计算结果如表2所示。

三七互娱2019年财务分析结论报告三七互娱2019年财务分析综合报告三七互娱2019年财务分析综合报告一、实现利润分析2019年实现利润为269,613.29万元,与2018年的121,931.95万元相比成倍增长,增长1.21倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年营业成本为177,606.63万元,与2018年的181,142.09万元相比有所下降,下降1.95%。

2019年销售费用为773,720.55万元,与2018年的334,726.13万元相比成倍增长,增长1.31倍。

2019年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2019年管理费用为22,185.76万元,与2018年的24,606.29万元相比有较大幅度下降,下降9.84%。

2019年管理费用占营业收入的比例为1.68%,与2018年的3.22%相比有所降低,降低1.55个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-1,490.39万元。

三、资产结构分析与2018年相比,2019年应收账款占营业收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,三七互娱2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析三七互娱2019年的营业利润率为20.20%,总资产报酬率为28.92%,内部资料,妥善保管第1 页共3 页。

三七互娱拟定增募资不超45亿元用于5G 云游戏平台建设等项目

作者:

来源:《综艺报》2020年第07期

日前,三七互娛发布2019年年报。

报告期内,公司实现营业收入132.27亿元,同比增长73.30%;实现净利润21.15亿元,同比增长109.69%。

公司拟向全体股东每10股派发现金红利3元(含税)。

同时,公司公告拟定增募资45亿元加码云游戏等业务。

凭借移动游戏业务的突出表现,三七互娱2019年净赚21.5亿元,创历史新高。

三七互娱同时发布的定增预案显示,公司拟发行不超过1.06亿股股份,募集资金不超过45亿元,分别用于网络游戏开发及运营建设项目、5G云游戏平台建设项目、广州总部大楼建设项目。

其中,5G云游戏平台建设项目总投资金额为16.98亿元,拟使用募集资金16.5亿元。

该项目拟进行5G云游戏平台的开发工作,核心研发内容包括基础云层服务、平台层服务和云游戏平台三部分。

公司称,作为大型游戏厂商之一,公司目前尚未有云游戏平台产品,提前布局5G云游戏平台,也是顺势而为。

据项目可行性报告,该项目税后内部收益率为40.62%,静态投资回收期为4.41年。

三七互娱2019年经营成果报告

一、实现利润分析

1、利润总额

2019年实现利润为269,613.29万元,与2018年的121,931.95万元相比成倍增长,增长1.21倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

3、投资收益

2019年投资收益为11,061.32万元,与2018年的8,054.4万元相比有较大增长,增长37.33%。

4、营业外利润

2019年营业外利润为2,401.23万元,与2018年的44,910.22万元相比有较大幅度下降,下降94.65%。

5、经营业务的盈利能力

从营业收入和成本的变化情况来看,2019年的营业收入为

1,322,713.6万元,比2018年的763,267.97万元增长73.30%,营业成本为177,606.63万元,比2018年的181,142.09万元下降1.95%,营业收入增加,而营业成本下降,表明企业经营业务盈利能力明显提高。

实现利润增减变化表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

营业收入1,322,713.6 73.3 763,267.97 23.33 618,882.81 0 实现利润269,613.29 121.12 121,931.95 -36.38 191,661.96 0 营业利润267,212.06 246.93 77,021.73 -49.25 151,774.87 0 投资收益11,061.32 37.33 8,054.4 -68.54 25,603.02 0

营业外利润2,401.23 -94.65 44,910.22 12.59 39,887.09 0

二、成本费用分析

1、成本构成情况

2019年三七互娱成本费用总额为970,804.83万元,其中:营业成本为177,606.63万元,占成本总额的18.29%;销售费用为773,720.55万元,占成本总额的79.7%;管理费用为22,185.76万元,占成本总额的2.29%;财务费用为-1,490.39万元,占成本总额的-0.15%;营业税金及附加为4,605.91万元,占成本总额的0.47%。

成本构成表(占成本费用总额的比例)

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

成本费用总额970,804.83 100.00 650,423.78 100.00 503,942.4 100.00 营业成本177,606.63 18.29 181,142.09 27.85 194,819.72 38.66 销售费用773,720.55 79.70 334,726.13 51.46 190,820.75 37.87 管理费用22,185.76 2.29 24,606.29 3.78 77,665.95 15.41 财务费用-1,490.39 -0.15 1,709.71 0.26 2,855.58 0.57 营业税金及附加4,605.91 0.47 3,304.05 0.51 2,650.81 0.53

2、总成本变化情况及原因分析。