广东省地方税收纳税申报表(综合)

- 格式:xls

- 大小:25.50 KB

- 文档页数:1

地方税费综合纳税申报表一、申报范围•适用范围:本表适用于所有纳税人申报地方税费。

•申报期限:每年的3月1日至4月30日。

二、申报内容本表为地方税费的综合纳税申报表,主要包括以下税种:1. 城市维护建设税城市维护建设税是按照纳税人从事的生产、经营、工作、服务所得额计算和缴纳的一种地方税。

计算公式:城市维护建设税 = 计税依据 × 税率其中,计税依据为纳税人从事生产、经营、工作、服务所得额减去免征额;税率为%。

具体计算方式请参考《城市维护建设税法》。

2. 房产税房产税是按照不动产的评估值计算和缴纳的一种地方税。

计算公式:房产税 = 评估值 × 税率其中,评估值为不动产评估机构评定的评估值;税率为%。

具体计算方式请参考《房产税法》。

3. 土地使用税土地使用税是按照土地使用权出让价款或者土地评估价值计算和缴纳的一种地方税。

计算公式:土地使用税 = 计税依据 × 税率其中,计税依据为土地使用权出让价款或者土地评估价值减去免征额;税率为%。

具体计算方式请参考《土地使用税法》。

4. 印花税印花税是按照纳税人的有关票据、文件和行为征收的一种地方税。

计算公式:印花税 = 计税依据 × 税率其中,计税依据为票据、文件或行为的金额或数量;税率为%。

具体计算方式请参考《印花税法》。

5. 城镇土地使用税城镇土地使用税是按照城市、城镇企业和个人在城镇土地上使用面积、地价等计算和缴纳的一种地方税。

计算公式:城镇土地使用税 = 计税依据 × 税率其中,计税依据为城镇土地使用面积、土地价值等;税率为%。

具体计算方式请参考《城镇土地使用税法》。

三、填写方式本表为电子申报表,纳税人可以登陆国家税务总局网上办税服务厅进行填写和提交。

具体填写细节请参考国家税务总局发布的填写说明。

四、注意事项•申报地方税费需要缴纳滞纳金,具体标准请参考《税收征收管理法》。

•申报信息要保持真实、准确、完整,如有虚假情况将承担法律责任。

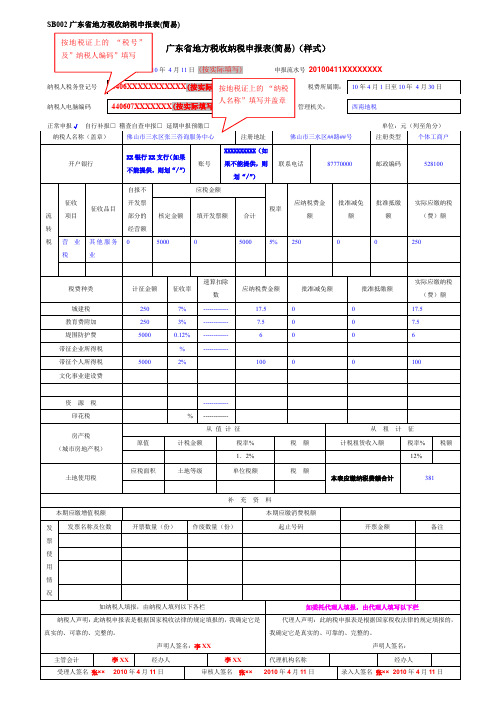

SB001(2004年版)广东省地方税收纳税申报表(综合)填报日期:年月日申报流水号:正常申报□自行补报□稽查自查申报□延期申报预缴□计算单位:元(列至角分)·m 2·本·份·吨纳税人税务登记号:说明事项:1、本表适用于缴纳营业税、城建税、教育费附加、资源税、城镇土地使用税、印花税(非购花)、屠宰税、房产税、城市房产税、车船使用税、车船使用牌照税、土地增值税(预缴)等地方税的查帐征收纳税人。

2、凡缴纳营业税、城建税、教育费附加、资源税的纳税人,当月无经营收入或经批准享受减免税的,也必须用此表向主管税务机关按纳税期限进行零申报或填报减免税额。

包括免交车船使用税的车辆领取车船使用税免税标志时,也要申报相关信息。

3、对于同一税款所属期而纳税人多次申报的,实行差额申报,即该次申报不包含上次申报信息。

4、表头说明:4.1、“纳税人税务登记号”指地方税务登记证号。

4.2、“纳税人电脑编码”指纳税人在地税计算机征收管理系统的识别号码。

4.3、“管理机关”指纳税人就该申报事项的应税行为的主管税务机关。

4.4、“申报流水号”是税务机关录入申报资料后计算机生成的顺序号,此号码由税务机关录入人员填写。

5、主表说明:5.1、“纳税人名称”是指纳税人税务登记的全称。

5.2、“注册地址”是指纳税人于工商登记的地址。

5.3、“注册类型”是指纳税人于工商登记的企业类型。

5.4、“开户银行”是指纳税人用于缴交税款帐号所在的银行。

5.5、“帐号”是指纳税人用于缴交税款的帐号。

5.6、纳税人按税务机关要求进行正常申报的选正常申报;根据税务机关的自查公告或在正常申报后,发现问题,进行补申报的,选择自查补报(该申报税款不收逾期申报罚款,但加收滞纳金);纳税人在稽查局发出稽查通知书后就以往税期的税款进行申报的选择被查申报(该申报税款属稽查税款);纳税人申请延期申报,经税务机关批准后,纳税人根据审批文书填写申报表预缴税款时,选延期申报预缴。

SB001广东省地方税收纳税申报表(综合)广东省地方税收纳税申报表(综合)填报日期:年月日申报流水号:正常申报□自行补报□稽查自查申报□延期申报预缴□计算单位:元(列至角分)·m 2·本·份·吨 纳税人税务登记号纳税人电脑编码管理机关:说明事项:1、本表适用于缴纳营业税、城建税、教育费附加、资源税、城镇土地使用税、印花税(非购花)、屠宰税、房产税、城市房产税、车船使用税、车船使用牌照税、土地增值税(预缴)等地方税的查帐征收纳税人。

2、凡缴纳营业税、城建税、教育费附加、资源税的纳税人,当月无运营收入或经批准享受减免税的,也必须用此表向主管税务机关按纳税期限进行零申报或填报减免税额。

包括免交车船使用税的车辆领取车船使用税免税标志时,也要申报关联信息。

3、对于同壹税款所属期而纳税人多次申报的,实行差额申报,即该次申报不包含上次申报信息。

4、表头说明:4.1、“纳税人税务登记号”指地方税务登记证号。

4.2、“纳税人电脑编码”指纳税人于地税计算机征收管理系统的识别号码。

4.3、“管理机关”指纳税人就该申报事项的应税行为的主管税务机关。

4.4、“申报流水号”是税务机关录入申报资料后计算机生成的顺序号,此号码由税务机关录入人员填写。

5、主表说明:5.1、“纳税人名称”是指纳税人税务登记的全称。

5.2、“注册地址”是指纳税人于工商登记的地址。

5.3、“注册类型”是指纳税人于工商登记的企业类型。

5.4、“开户银行”是指纳税人用于缴交税款帐号所于的银行。

5.5、“帐号”是指纳税人用于缴交税款的帐号。

5.6、纳税人按税务机关要求进行正常申报的选正常申报;根据税务机关的自查公告或于正常申报后,发现问题,进行补申报的,选择自查补报(该申报税款不收逾期申报罚款,但加收滞纳金);纳税人于稽查局发出稽查通知书后就以往税期的税款进行申报的选择被查申报(该申报税款属稽查税款);纳税人申请延期申报,经税务机关批准后,纳税人根据审批文书填写申报表预缴税款时,选延期申报预缴。

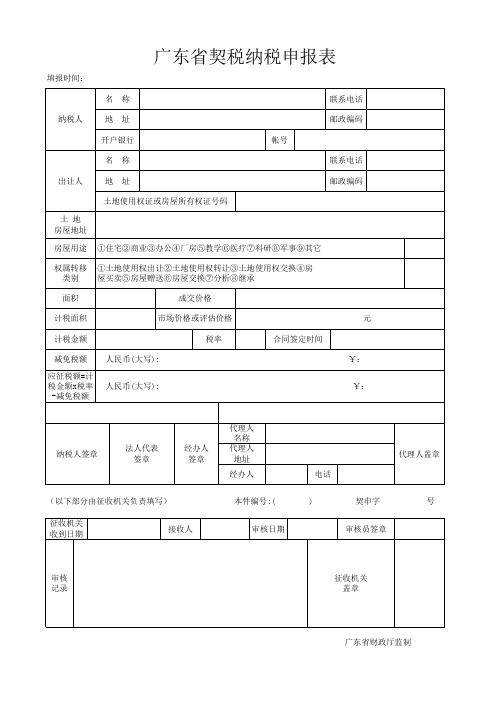

广东省契税纳税申报表填报时间:(以下部分由征收机关负责填写) 本件编号:( ) 契申字 号广东省财政厅监制填 表 须 知一、本表适用于承受土地使用权、房屋所有权的单位或个人申报纳税。

当确定权属转移发生之日起十日内应向土地、房屋所在地契税征收机关填报契税纳税申报表。

二、本表填写一式两份。

征收机关审核后,征收机关、申报单位或个人各留一份;如契税是委托有关部门代征的,应加填一份送代征机关。

三、本表填写,请使用钢笔或签字笔。

四、本表有关栏目的填写规定如下:1、填写日期:填写办理申报时的实际日期。

2、土地房屋地址:按申报人所承受权属的土地、房屋的具体座落位置填写。

3、房屋用途、权属转移类别:应将所选项的数字填入后面空格栏。

4、面积:填写承受的土地、房屋总面积。

5、如是土地、房屋权属交换,应将重置价格(或评估价格)填入成交价格栏,将双方价格差额填入市场价格栏。

6、计税面积:出让、转让、买卖、赠与、继承、分析的,应填土地房屋总面积;如是交换应填相交换的土地房屋面积差额部分。

7、计税金额:出让、转让、买卖的,应填成交价格;赠与、分析、继承的应填市场价格或评估价格;如是交换的,应填相交换的土地使用权、房屋的价格的差额。

8、税率:1997年10月1日后发生的土地、房屋权属转移行为的均按3%填列;1997年10月1日前发生的应税未税的房屋权属转移行为的,买卖、赠与、交换按6%、典当按3%填列。

9、合同签订日期:应填签订土地、房屋权属转移合同或取得其它具有土地、房屋权属转移合同性质凭证的当天。

10、减免税额:应填申请减免的土地使用权、房屋的成交价格或评估价格x税率。

11、请提供下列文件的复印件:①纳税申报人的法人或法人代表证明、个人身份证或户籍证明;②土地使用权出让或转让合同;③购房合同及发票;④房产交易双方的契约;⑤土地界址平面图或房屋分层分户平面图。

广东省地方税收纳税申报表(综合)填报日期: 年月日申报流水号:此表一式三份,由征收机关留存,一份管理机关,一份纳税人。

说明事项:1、本表适用于缴纳营业税、城建税、教育费附加、资源税、城镇土地使用税、印花税(非购花)、屠宰税、房产税、城市房产税、车船使用税、车船使用牌照税、土地增值税(预缴)等地方税的查帐征收纳税人。

2、凡缴纳营业税、城建税、教育费附加、资源税的纳税人,当月无经营收入或经批准享受减免税的,也必须用此表向主管税务机关按纳税期限进行零申报或填报减免税额。

包括免交车船使用税的车辆领取车船使用税免税标志时,也要申报相关信息。

3、对于同一税款所属期而纳税人多次申报的,实行差额申报,即该次申报不包含上次申报信息。

4、表头说明:4.1、“纳税人税务登记号”指地方税务登记证号。

4.2、“纳税人电脑编码”指纳税人在地税计算机征收管理系统的识别号码。

4.3、“管理机关”指纳税人就该申报事项的应税行为的主管税务机关。

4.4、“申报流水号”是税务机关录入申报资料后计算机生成的顺序号,此号码由税务机关录入人员填写。

5、主表说明:5.1、“纳税人名称”是指纳税人税务登记的全称。

5.2、“注册地址”是指纳税人于工商登记的地址。

5.3、“注册类型”是指纳税人于工商登记的企业类型。

5.4、“开户银行”是指纳税人用于缴交税款帐号所在的银行。

5.5、“帐号”是指纳税人用于缴交税款的帐号。

5.6、纳税人按税务机关要求进行正常申报的选正常申报;根据税务机关的自查公告或在正常申报后,发现问题,进行补申报的,选择自查补报(该申报税款不收逾期申报罚款,但加收滞纳金);纳税人在稽查局发出稽查通知书后就以往税期的税款进行申报的选择被查申报(该申报税款属稽查税款);纳税人申请延期申报,经税务机关批准后,纳税人根据审批文书填写申报表预缴税款时,选延期申报预缴。

延期申报预缴后在规定限期内进行申报的,选正常申报,并就与延期申报预缴额的差额进行申报。

SB001广东省地方税收纳税申报表(综合)广东省地方税收纳税申报表(综 合)填报日期:年 月 日 申报流水号:正常申报□ 自行补报□ 稽查自查申报□ 延期申报预缴□ 计算单位:元(列至角分)·m 2·本·份·吨纳税人税务登记号纳税人电脑编码管理机关:说明事项:1、本表适用于缴纳营业税、城建税、教育费附加、资源税、城镇土地使用税、印花税(非购花)、屠宰税、房产税、城市房产税、车船使用税、车船使用牌照税、土地增值税(预缴)等地方税的查帐征收纳税人。

2、凡缴纳营业税、城建税、教育费附加、资源税的纳税人,当月无经营收入或经批准享受减免税的,也必须用此表向主管税务机关按纳税期限进行零申报或填报减免税额。

包括免交车船使用税的车辆领取车船使用税免税标志时,也要申报相关信息。

3、对于同一税款所属期而纳税人多次申报的,实行差额申报,即该次申报不包含上次申报信息。

4、表头说明:4.1、“纳税人税务登记号”指地方税务登记证号。

4.2、“纳税人电脑编码”指纳税人在地税计算机征收管理系统的识别号码。

4.3、“管理机关”指纳税人就该申报事项的应税行为的主管税务机关。

4.4、“申报流水号”是税务机关录入申报资料后计算机生成的顺序号,此号码由税务机关录入人员填写。

5、主表说明:5.1、“纳税人名称”是指纳税人税务登记的全称。

5.2、“注册地址”是指纳税人于工商登记的地址。

5.3、“注册类型”是指纳税人于工商登记的企业类型。

5.4、“开户银行”是指纳税人用于缴交税款帐号所在的银行。

5.5、“帐号”是指纳税人用于缴交税款的帐号。

5.6、纳税人按税务机关要求进行正常申报的选正常申报;根据税务机关的自查公告或在正常申报后,发现问题,进行补申报的,选择自查补报(该申报税款不收逾期申报罚款,但加收滞纳金);纳税人在稽查局发出稽查通知书后就以往税期的税款进行申报的选择被查申报(该申报税款属稽查税款);纳税人申请延期申报,经税务机关批准后,纳税人根据审批文书填写申报表预缴税款时,选延期申报预缴。