. . . .... .... .... .

. . . .... .... .... . .

中国人民大学出版社

. .. . . ..

14 / 31

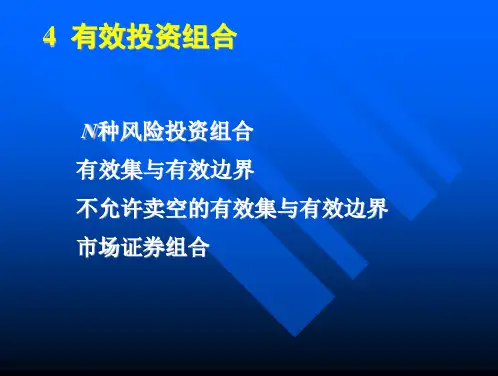

投资者假定

给定了市场中的投资可行集, 投资者接下来面临的问题就是如何在可行 集中进行资产组合的选择。在这一过程中, 我们首先对投资者的个人特 征和行为准则做几个假定:

投资者是风险规避的, 在收益相等的情况下, 投资者会选择风险最低 的投资组合。

投资期限为一期, 在期初时, 投资者按照效用最大化原则进行资产组 合的选择。

市场是完善的, 无交易成本, 而且风险资产可以无限细分。投资者可 以对风险资产进行卖空操作。

投资者在最优资产组合的选择过程中, 只关心风险资产的均值、方 差以及不同资产间的协方差。效用函数是二次函数。

随着投资者改变风险资产的投资权重 ω, 资产组合就落在资本配置线上 的不同位置。

ω= 1:投资者将全部财富都投资到风险资产上, 资产组合的期望收 益和方差,就是风险资产的期望收益和方差, 资产组合与风险资产 重合。

ω= 0:投资者将全部财富都投资到无风险资产上,资产组合的期望 收益和方差就是无风险资产的期望收益和方差,资产组合与无风险 资产重合。

差异, 资产组合管理公司给所有客户提供的风险资产组合都是相同

的。不同风险规避程度的客户可以通过选择分配在无风险资产上的

财富比例来调节最优资产组合的风险水平, 这就大大提高了资产组

合的管理效率, 并降低了管理的单位成本。 .

..

《投资学》第四版

第四章 最优资产组合选择

. . .... .... .... .

. . . .... .... .... . .

中国人民大学出版社