第三章 最优风险资产组合 复习资料

- 格式:ppt

- 大小:3.77 MB

- 文档页数:32

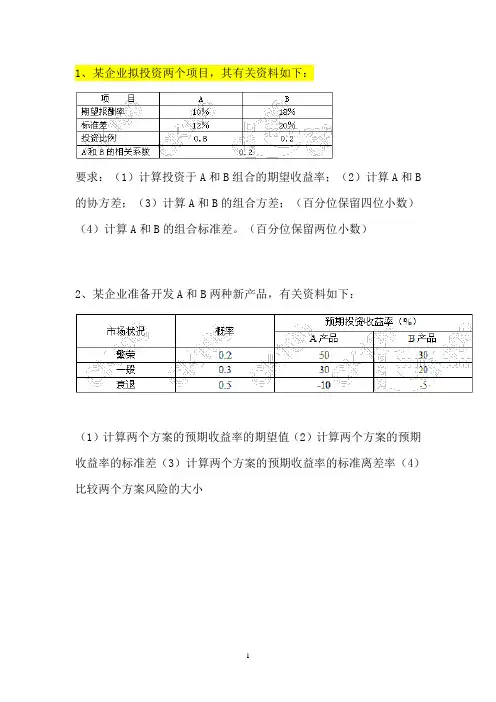

1、某企业拟投资两个项目,其有关资料如下:

要求:(1)计算投资于A和B组合的期望收益率;(2)计算A和B 的协方差;(3)计算A和B的组合方差;(百分位保留四位小数)(4)计算A和B的组合标准差。

(百分位保留两位小数)

2、某企业准备开发A和B两种新产品,有关资料如下:

(1)计算两个方案的预期收益率的期望值(2)计算两个方案的预期收益率的标准差(3)计算两个方案的预期收益率的标准离差率(4)比较两个方案风险的大小

3、某企业准备投资开发一种新产品甲,现有ABC三个方案可供选择,经预测ABC三个方案的预期收益及概率如下表示:

要求:(1)计算三个方案预期收益的期望值;(2)计算三个方案预期收益率的标准离差;(3)如果企业管理层是风险回避者,企业应试选择哪个方案

4、已知:A、B两种证券构成证券投资组织。

A证券的预期收益率10%,方差是0.0144,投资比重为80%;B证券的预期收益率为18%,方差是0.04,投资比重为20%;A证券收益率与B证券收益率的协方差是0.0048。

要求:(1)计算下列指标:①该证券投资组织的预期收益率;②A证券的标准差;③B证券的标准差;④A证券与B证券的相关系数;⑤该证券投资组合的标准差。

(2)当A证券与B证券的相关系数为0.5时,投资组合的标准差为12.11%,结合(1)的计算结果回答以下问题:①相关系数的大小对投资组织收益率有没有影响?②相关系数的大小对投资组合风险有什么样的影响?。

第三讲最优风险资产组合投资决策⏹投资决策可以看做为自上而下的过程⏹资本配置:风险资产与无风险资产之间的资本配置⏹资产配置:各类风险资产间的配置⏹证券选择:每类资产内部的证券选择分散化与组合风险⏹市场风险⏹系统性风险或不可分散风险⏹公司特有风险⏹可分散风险或非系统风险组合风险关于股票数量的函数组合分散化:应用纽约证券交易所股票数据协方差和相关性⏹投资组合的风险取决于投资组合中各资产收益率的相关性⏹协方差和相关系数提供了衡量两种资产收益变化的方式两个资产构成的资产组合: 收益与方差⏹组合的收益率⏹组合的期望收益⏹组合的方差p D D E Er w r w r =+()()()p D D E E E r w E r w E r =+222222(,)p D D E ED E D E w w w w Cov r r σσσ=++协方差与相关系数⏹协方差⏹相关系数:可能的值⏹如果ρ= + 1.0,资产间完全正相关⏹如果ρ= -1.0,资产间完全负相关(,)D E DE D E Cov r r ρσσ=1.0 1.0ρ+≥≥-相关系数⏹当ρDE = +1,不受相关性影响⏹当ρDE = -1,可完全对冲1DE DD E w w σσσ==-+p D D E E w w σσσ=+22()σσσ=-p D D E E w w 0σσ-=D D E E w w σσσ=+E D D Ew组合方差的计算组合期望收益关于投资比例的函数组合标准差关于投资比例的函数最小方差组合⏹最小方差组合由具有最小标准差的风险资产组成,这一组合的风险最低⏹当相关系数小于+1时,资产组合的标准差可能小于任何单个组合资产⏹当相关系数是-1时,最小方差组合的标准差是0组合期望收益关于标准差的函数相关效应⏹资产相关性越小,分散化就更有效,组合风险也就越低⏹随着相关系数接近于-1,降低风险的可能性也在增大⏹如果r = +1.0,不会分散任何风险⏹如果r = 0,σP可能低于任何一个资产的标准差⏹如果r = -1.0,可以出现完全对冲的情况债券和股票基金的投资可行集和两条资本配置线夏普比率⏹使资本组合P 的资本配置线的斜率最大化⏹斜率的目标方程是⏹这个斜率就是夏普比率()P f P P E r r S σ-=计算最优风险组合P⏹对于两个风险资产的组合P ,期望收益和标准差为⏹需解以下问题⏹最优风险组合的解()max σ-=iP f P w P E r r S ()()()p D D E E E r w E r w E r =+22221/2(2(,))σσσ=++p D D E E D E D E w w w w Cov r r ..1=∑i s t w 222()()(,)()()(()())(,)σσσ-=+-+D EE D E D D E E D D E D E E R E R Cov R R w E R E R E R E R Cov R R 1=-E Dw w债券和股票基金的投资可行集、最优资本配置线和最优风险资产组合决定最优组合最优组合的成分构造整个组合的步骤⏹确定所有证券的特征(期望收益率、方差、协方差)⏹建立风险资产组合⏹计算最优风险组合P⏹在此基础上计算组合P的期望收益和标准差⏹在风险资产和无风险资产之间配置资金⏹计算投资风险资产组合P的比例⏹计算整个组合中各资产的比例马科维茨资产组合选择模型⏹证券选择(多个风险资产和一个无风险资产的情况)⏹第一步,确定风险资产的最小方差边界⏹第二步,确定无风险资产下的最优风险资产组合⏹第三步,确定最优风险资产组合和无风险资产一定比例的最终组合风险组合组合边界⏹马科维茨资产组合选择模型是组合管理的第一步:确认有效的组合集,即风险资产有效边界⏹任意风险组合的期望收益和方差,都可以通过计算下式得到⏹核心原理:对于任意期望收益率水平,我们只关注风险最低的组合。

第三章 两基金分离定理与资本资产定价模型第二节 资本资产定价模型(CAPM )资本资产定价模型(CAPM )是近代金融学的奠基石。

1952年,马柯维茨(Herry M. Markowitz )在其博士论文《投资组合的选择》一文中首先提出建立现代资产组合管理的理论,12年后,威廉·夏普(William Sharpe )、约翰·林特纳(John Lintner )与简·莫辛(Jan Mossin )将其发展成资本资产定价模型。

马科维茨投资组合理论的中心是“分散原理”,他应用数学上的二维规划建立起一整套理论模型,系统地阐述了如何通过有效的分散化来选择最优投资组合的理论与方法。

马科维茨的理论有一定的局限性:偏重于质的分析而缺乏量的分析,无从知道证券该分散到何种程度才能达到风险和收益的最佳组合。

夏普在此基础上对证券市场价格机制进行了积极深入的研究,于1964年建立了资本资产定价模型,较好地描述了证券市场上人们的行为准则,使证券均衡价格、证券收益——风险处于一种清晰的状态。

该模型的重要意义是将数学引入了理性投资分析,为金融市场的发展和规范提供了依据。

它所涉及到的数学理论并不是很复杂的,用一些积分和概率论的基础知识就可以解决,但它后来的发展远远超过了这些。

一、资本市场线若不考虑无风险证券,符合正确投资策略的优化组合在有效组合边界上。

加入无风险证券后,新的最优化组合的点一定落在连接f r 点和包含所有可能的有风险组合的双曲线所围区域及其边界的某一点的直线上。

如图1,效用值最大的半直线一定是和有效组合边界相切的那一条。

图11、资本市场线的定义与有效组合边界相切的那一条半直线构成了无风险证券和有风险资产组合的有效边界,这条半直线就被称为资本市场线(CAL —capital market line )。

因为有系统风险存在,最小方差组合A 点不是无风险的,所以有结论:(1)有效组合边界和代表预期收益率大小的纵坐标轴不接触;(2)A 点的预期收益率高于无风险利率f r ,即A 点要高于代表无风险证券收益、落在纵轴上的坐标点E(r) rf r 。

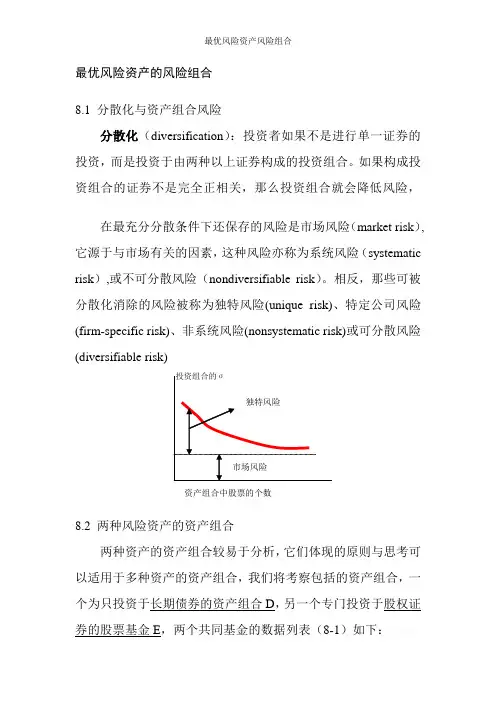

最优风险资产的风险组合8.1 分散化与资产组合风险分散化(diversification):投资者如果不是进行单一证券的投资,而是投资于由两种以上证券构成的投资组合。

如果构成投资组合的证券不是完全正相关,那么投资组合就会降低风险,在最充分分散条件下还保存的风险是市场风险(market risk),它源于与市场有关的因素,这种风险亦称为系统风险(systematic risk),或不可分散风险(nondiversifiable risk)。

相反,那些可被分散化消除的风险被称为独特风险(unique risk)、特定公司风险(firm-specific risk)、非系统风险(nonsystematic risk)或可分散风险(diversifiable risk)资产组合中股票的个数8.2 两种风险资产的资产组合两种资产的资产组合较易于分析,它们体现的原则与思考可以适用于多种资产的资产组合,我们将考察包括的资产组合,一个为只投资于长期债券的资产组合D,另一个专门投资于股权证券的股票基金E,两个共同基金的数据列表(8-1)如下:债券股权期望收益率E(r)(%)8 13 标准差为σ(%) 12 20 协方差Cov(r D, r E) 72相关系数ρDE 0.3投资于债券基金的份额为w D,剩下的部分为w E=1- w D投资于股票基金,这一资产组合的投资收益r p 为:r p=w D r D,+ w E r Er D为债券基金收益率r E为股权基金的收益率。

资产组合的期望收益:E(r p)=w D E(r D)+ w E E(r E)两资产的资产组合的方差:σ2P =W D2σ2D+ W E2σE2+2W D W E Cov(r D,r E)根据第六章式[6-5]得:ρDE=[Cov(r r D, r E)]/[ σD*σE]Cov(r r D, r E)= ρDE*σD*σE所以:σ2P =W D2σ2D+ W E2σE2+2W D W EρDE*σD*σE 当完全正相关时:ρDE=1σ2P =W D2σ2D+ W E2σE2+2W D W E*σD*σE=(W DσD+ W E σE)2资产组合的标准差σP =W DσD+ W EσE当完全负相关时:ρDE=-1σ2P =W D2σ2D- W E2σE2+2W D W E*σD*σE=(W DσD- W E σE)2资产组合的标准差σP =︱W DσD- W EσE︱当完全负相关时:ρDE=-1 则W DσD- W EσE=0 因为w E=1- w D 两式建立联立方程得运用表(8-1)中的债券与股票数据得:E(r p)=w D E(r D)+ w E E(r E)= 8w D+ 13w Eσ2P =W D2σ2D+ W E2σE2+2W D W EρDE*σD*σE=122 W D2+ 202W E2+2*12*20*0.3*W D W E=144 W D2+400 W E2+144 W D W E表8-3 不同相关系数下的期望收益与标准差给定相关性下的资产组合的标准差W D We E(rp) ρ=-1ρ=0ρ=0.3ρ=1 0113202020200.10.912.516.818.0399618.3956519.20.20.81213.616.17916.8760218.40.30.711.510.414.4554515.4660917.60.40.6117.212.924414.1985916.80.50.510.5411.661913.11488160.60.4100.810.762912.2637715.20.70.39.5 2.410.3227911.6961514.40.80.29 5.610.411.4542613.60.90.18.58.810.9836211.5585512.810812121212图8-3中,当债券的投资比例从0-1(股权投资从1-0)时,资产组合的期望收益率从13%(股票的收益率)下降到8%(债券的收益率)LcbcW6f1.0 0 -1.0 债券如果w D〉1,w E〈0时,此时的资产组合策略是做一股权基金空头,并把所得到的资金投入到债券基金。

风险厌恶与风险资产的最优组合风险厌恶程度可以通过投资者的风险偏好来衡量。

风险厌恶程度高的投资者往往愿意选择较低风险的资产,而风险厌恶程度低的投资者则更愿意选择高风险高回报的资产。

为了找到最优的投资组合,投资者可以利用资本资产定价模型(CAPM)来衡量风险与收益之间的关系。

根据CAPM模型,风险厌恶程度高的投资者往往会更多地选择无风险资产,因此最优组合中的风险资产比例较低。

而风险厌恶程度低的投资者则会选择更多的风险资产,以追求更高的回报。

这意味着在最优组合中,风险资产的比例较高。

然而,最优组合不仅仅取决于风险厌恶程度,还要考虑其他因素,如预期收益率、资产相关性等。

投资者应综合考虑这些因素,以制定适合自己的最优投资组合。

另外,投资者也可以通过分散投资来降低投资组合的整体风险。

这意味着将资金投入到多个不同的资产或资产类别中,以分散风险并提高整体回报。

总之,风险厌恶与风险资产的最优组合是一个复杂的问题,需要综合考虑投资者的风险偏好、相关因素和分散投资等因素。

投资者应该根据自己的情况和目标来选择最适合自己的投资组合。

在资产配置和投资决策过程中,风险厌恶是一个重要的考虑因素。

风险厌恶程度越高,投资者愿意承受的风险也就越低,更倾向于选择较低风险的资产。

相反,风险厌恶程度较低的投资者则更愿意承担较高的风险,以追求更高的回报。

在构建最优投资组合时,投资者不仅要考虑自身的风险厌恶程度,还需评估资产的风险特性和预期收益。

通常情况下,市场上的资产可以被分为无风险资产和风险资产。

无风险资产通常是指国债或其他政府支持的债务工具,由于政府的信用背书,其违约风险较低。

风险资产则包括股票、债券、房地产等,由于市场波动和经济因素的影响,其回报存在较高的不确定性。

投资者根据自身的风险偏好和投资目标可以选择不同比例的无风险资产和风险资产来构建自己的投资组合。

以低风险厌恶程度的投资者为例,他们可能更愿意选择高风险资产,并倾向于寻求较高的回报。