第六章 所得税

- 格式:ppt

- 大小:636.50 KB

- 文档页数:91

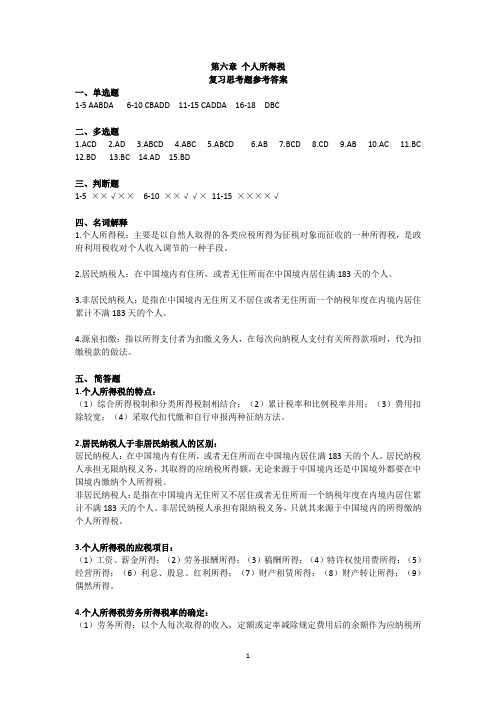

第六章个人所得税复习思考题参考答案一、单选题1-5 AABDA 6-10 CBADD 11-15 CADDA 16-18 DBC二、多选题1.ACD2.AD3.ABCD4.ABC5.ABCD6.AB7.BCD8.CD9.AB 10.AC 11.BC 12.BD 13.BC 14.AD 15.BD三、判断题1-5 ××√××6-10 ××√√×11-15 ××××√四、名词解释1.个人所得税:主要是以自然人取得的各类应税所得为征税对象而征收的一种所得税,是政府利用税收对个人收入调节的一种手段。

2.居民纳税人:在中国境内有住所,或者无住所而在中国境内居住满183天的个人。

3.非居民纳税人:是指在中国境内无住所又不居住或者无住所而一个纳税年度在内境内居住累计不满183天的个人。

4.源泉扣缴:指以所得支付者为扣缴义务人,在每次向纳税人支付有关所得款项时,代为扣缴税款的做法。

五、简答题1.个人所得税的特点:(1)综合所得税制和分类所得税制相结合;(2)累计税率和比例税率并用;(3)费用扣除较宽;(4)采取代扣代缴和自行申报两种征纳方法。

2.居民纳税人于非居民纳税人的区别:居民纳税人:在中国境内有住所,或者无住所而在中国境内居住满183天的个人。

居民纳税人承担无限纳税义务,其取得的应纳税所得额,无论来源于中国境内还是中国境外都要在中国境内缴纳个人所得税。

非居民纳税人:是指在中国境内无住所又不居住或者无住所而一个纳税年度在内境内居住累计不满183天的个人。

非居民纳税人承担有限纳税义务,只就其来源于中国境内的所得缴纳个人所得税。

3.个人所得税的应税项目:(1)工资、薪金所得;(2)劳务报酬所得;(3)稿酬所得;(4)特许权使用费所得;(5)经营所得;(6)利息、股息、红利所得;(7)财产租赁所得;(8)财产转让所得;(9)偶然所得。

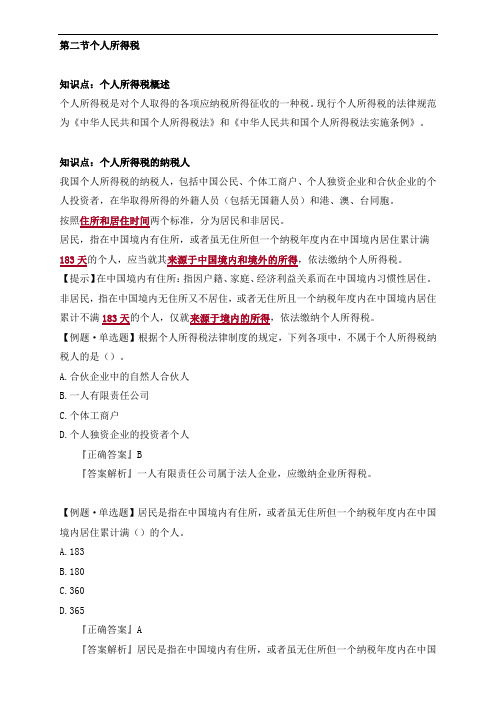

第二节个人所得税知识点:个人所得税概述个人所得税是对个人取得的各项应纳税所得征收的一种税。

现行个人所得税的法律规范为《中华人民共和国个人所得税法》和《中华人民共和国个人所得税法实施条例》。

知识点:个人所得税的纳税人我国个人所得税的纳税人,包括中国公民、个体工商户、个人独资企业和合伙企业的个人投资者,在华取得所得的外籍人员(包括无国籍人员)和港、澳、台同胞。

按照住所和居住时间两个标准,分为居民和非居民。

居民,指在中国境内有住所,或者虽无住所但一个纳税年度内在中国境内居住累计满183天的个人,应当就其来源于中国境内和境外的所得,依法缴纳个人所得税。

【提示】在中国境内有住所:指因户籍、家庭、经济利益关系而在中国境内习惯性居住。

非居民,指在中国境内无住所又不居住,或者无住所且一个纳税年度内在中国境内居住累计不满183天的个人,仅就来源于境内的所得,依法缴纳个人所得税。

【例题·单选题】根据个人所得税法律制度的规定,下列各项中,不属于个人所得税纳税人的是()。

A.合伙企业中的自然人合伙人B.一人有限责任公司C.个体工商户D.个人独资企业的投资者个人『正确答案』B『答案解析』一人有限责任公司属于法人企业,应缴纳企业所得税。

【例题·单选题】居民是指在中国境内有住所,或者虽无住所但一个纳税年度内在中国境内居住累计满()的个人。

A.183B.180C.360D.365『正确答案』A『答案解析』居民是指在中国境内有住所,或者虽无住所但一个纳税年度内在中国境内居住累计满183天的个人。

【提示1】纳税年度,自公历1月1日起至12月31日止。

【提示2】除国务院财政、税务主管部门另有规定外,下列所得不论支付地点是否在中国境内,均为来源于中国境内的所得:(1)因任职、受雇、履约等在中国境内提供劳务取得的所得。

(2)将财产出租给承租人在中国境内使用而取得的所得。

(3)许可各种特许权在中国境内使用而取得的所得。

2015年全国会计专业技术初级资格考试内部资料初级会计实务第六章 利润知识点:应交所得税的计算● 详细描述:【例6 -11】甲公司2×12年度按企业会计准则计算的税前会计利润为19800 000元,所得税税率为25%。

甲公司全年实发工资、薪金为2 000 000无,职工福利费300 000元,工会经费50 000元,职工教育经费100 000元;经查,甲公司当年营业外支出中有120 000元为税收滞纳罚金。

假定甲公司全年无其他纳税调整因素。

税法规定,企业发生的合理的工资、薪金支出准予据实扣除;企业发生的职工福利费支出,不超过工资、薪金总额14%的部分准予扣除;企业拔缴的工会经费,不超过工资、薪金总额2%的部分准予扣除;除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,不超过工资、薪金总额2.5 %的部分准予扣除,超过部分准予结转以后纳税年度扣除。

本例中,按税法规定,企业在计算当期应纳税所得额时,可以扣除工资、薪金支出2 000 000元,扣除职工福利费支出280 000 (2 000000×14%)元,工会经费支出40 000 (2 000 000×2%)元,职工教育经费支出50 000 (2 000 000×2.5%)元。

甲公司有两种纳税调整因素,一是已计入1.应交所得税是指企业按照税法规定计算确定的针对当期发生的交易和事项,应交纳给税务部门的所得税金额,即当期应交所得税。

2.应纳税所得额是在企业税前会计利润(即利润总额)的基础上调整确定的,计算公式为: 应纳税所得额=税前会计利润+纳税调整增加额一纳税调整减少额 1纳税调整增加额主要包括税法规定允许扣除项目中,企业已计入当期费用但超 过税法规定扣除标准的金额(如超过税法规定标准的职工福利费、工会经费、职工教育经费、业务招待费、公益性捐赠支出、广告费和业务宣传费等),以及企业 已计入当期损失但税法规定不允许扣除项目的金额(如税收滞纳金、罚金、罚 款)。

第六章个人所得税【例题-判断题6-1】如果一个外籍技术人员从2007年l0月起到中国境内的公司任职,在2008纳税年度内,曾于3月7~l2日离境回国,向其总公司述职,l2月23日又离境回国欢度圣诞节和元旦。

请问,该外籍技术人员,是否我国的居民纳税义务人?【答案】因为这两次离境时间相加,没有超过90日的标准,应视作临时离境,不扣减其在华居住天数。

因此,该纳税义务人应为居民纳税人。

【例题-多选题6-2】下列各项中,属于个人所得税居民纳税人的有()。

A.在中国境内无住所,但一个纳税年度中在中国境内居住满1年的个人B.在中国境内无住所且不居住的个人C.在中国境内无住所,而在境内居住超过6个月不满1年的个人D.在中国境内有住所的个人【答案】A.D[解析]本题考核个人所得税居民纳税人的判断。

税法规定,居民纳税人是在中国境内有住所的个人,或者在中国境内无住所,但居住时间满1年的。

因此本题的正确选项为A.D。

【例题-多选题6-3】我国个人所得税采用了()税率。

A比例税率B超额累进税率C定额税率D全额累进税率【答案】AB【例题-多选题6-4】下列各项中,适用5%~35%的五级超额累进税率征收个人所得税的有()。

A.个体工商户的生产经营所得B.合伙企业的生产经营所得C.个人独资企业的生产经营所得D.对企事业单位的承包经营、承租经营所得【答案】ABCD 个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得,适用5%~35%的超额累进税率;个人独资企业和合伙企业的个人投资者取得的生产经营所得,也适用5%~35%的五级超额累进税率。

【例题-单选题6-5】下列所得中应计入工资薪金所得纳税的是()。

A.职工的加班补贴B.独生子女补贴C.托儿补贴D.误餐补贴【答案】A【例题-计算题6-6】赵先生为中国国籍,居住在中国,2011年10月1日领取工资为7000元,其中“三险一金”为500元,请计算赵先生每月需要缴纳多少个人所得税?【答案】首先确定应纳税所得额:7000-500-3500=3000其次确定税率和扣除数:3000应适用10%的税率和105的速算扣除数最后确定应纳税额为:3000×10%-105=195元【例题-计算题6-7】沈先生2011年11月工资为4500元,缴纳的“三险一金”为250元,请问,沈先生每月工资薪金所得应当缴纳多少税款?【答案】4500-250-3500=750;确定税率及速算扣除数:3%,0;应纳税款为:750×3%=22.5【例题-计算题6-8】某外商投资企业中工作的美国专家(假设为非居民纳税人),2011年11月份取得由该企业发放的工资收入l0000元人民币。