太钢不锈股份有限公司财务报表分析

- 格式:pdf

- 大小:37.18 KB

- 文档页数:2

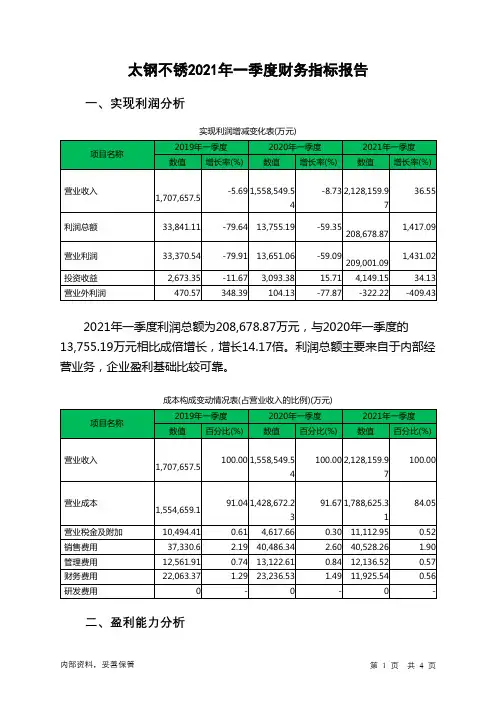

太钢不锈2021年一季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2021年一季度利润总额为208,678.87万元,与2020年一季度的13,755.19万元相比成倍增长,增长14.17倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)项目名称2019年一季度2020年一季度2021年一季度营业毛利率8.34 8.04 15.43 营业利润率 1.95 0.88 9.82 成本费用利润率 2.07 0.91 11.19 总资产报酬率 3.18 2.13 12.2 净资产收益率 4.29 1.66 21.07太钢不锈2021年一季度的营业利润率为9.82%,总资产报酬率为12.20%,净资产收益率为21.07%,成本费用利润率为11.19%。

企业实际投入到企业自身经营业务的资产为6,981,204.13万元,经营资产的收益率为11.98%,而对外投资的收益率为6.64%。

2021年一季度营业利润为209,001.09万元,与2020年一季度的13,651.06万元相比成倍增长,增长14.31倍。

以下项目的变动使营业利润增加:投资收益增加1,055.78万元,管理费用减少986.09万元,财务费用减少11,310.99万元,共计增加13,352.86万元;以下项目的变动使营业利润减少:公允价值变动收益减少1,282.03万元,营业成本增加359,953.08万元,营业税金及附加增加6,495.3万元,销售费用增加41.92万元,共计减少367,772.33万元。

各项科目变化引起营业利润增加195,350.03万元。

三、偿债能力分析偿债能力指标表2021年一季度流动比率为0.88,与2020年一季度的0.92相比略有下降。

2021年一季度流动比率比2020年一季度下降的主要原因是:2021年一季度流动资产为2,515,544.87万元,与2020年一季度的2,256,531.01万元相比有较大增长,增长11.48%。

山西太钢不锈钢股份有限公司盈利能力分析摘要企业的盈利能力是企业能获取利润的方法,也称为企业的资本增值能力,通常表现为一定时期内企业收益的多少和水平的高低。

盈利能力分析一直以来都是投资者、债权人以及企业利益相关者都比较关心的核心问题。

盈利能力的高低直接影响着企业未来的发展,因此对企业的盈利能力研究是非常必要的。

结合山西太钢不锈钢股份有限公司财务管理状况,对公司的经营成果、财务结构、反应出山西太钢不锈钢股份有限公司在盈利能力方面存在的问题,包括资本结构不合理、市场竞争能力差。

在此基础上提出了相应的解决措施,为山西太钢不锈钢股份有限公司提高盈利能力,使公司得到健康长远发展,并为此提出对策建议。

关键词:盈利能力成本控制行业发展SHANXI TAIGANG STAINLESS STEEL CO.LTD profitability analysisAbstractKey words : profitability Cost control Development of the industry Capital operation abilityThe profitability of the enterprise is the enterprise's ability to profit, also known as the ability of funds or capital appreciation, usually for theamount of business income during a certain period and the level of. Profitability analysis has always been an investor, creditor and business stakeholders are central issues of concern. Profit-making ability influence their future development, and therefore the profitability of the enterprise is very necessary.combined with the financial management status of Shanxi Taigang Stainless Steel Limited by Share Ltd. The operating results, financial structure and capital operation ability of the company are analyzed. There is a reaction in terms of profitability of Limited by Share Ltd of Shanxi Taigang Stainless Steel. Including the capital structure is unreasonable, the market competition ability is poor. On the basis of this, the corresponding measures are put forward. Shanxi Taigang Stainless Steel Limited by Share Ltd to improve profitability. the company has been healthy and long term development, and suggestions in this regard.绪论随着我国经济发展水平的日趋稳健,越来越多的投资者把企业的盈利能力作为是否进行投资的标准。

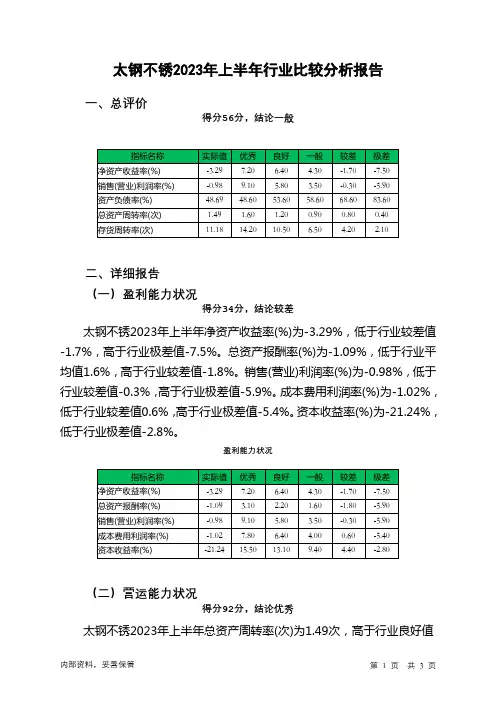

太钢不锈2023年上半年行业比较分析报告一、总评价得分56分,结论一般二、详细报告(一)盈利能力状况得分34分,结论较差太钢不锈2023年上半年净资产收益率(%)为-3.29%,低于行业较差值-1.7%,高于行业极差值-7.5%。

总资产报酬率(%)为-1.09%,低于行业平均值1.6%,高于行业较差值-1.8%。

销售(营业)利润率(%)为-0.98%,低于行业较差值-0.3%,高于行业极差值-5.9%。

成本费用利润率(%)为-1.02%,低于行业较差值0.6%,高于行业极差值-5.4%。

资本收益率(%)为-21.24%,低于行业极差值-2.8%。

盈利能力状况(二)营运能力状况得分92分,结论优秀太钢不锈2023年上半年总资产周转率(次)为1.49次,高于行业良好值1.2次,低于行业最优值1.6次。

应收账款周转率(次)为153.9次,高于行业优秀值41.9次。

流动资产周转率(次)为4.68次,高于行业优秀值2.7次。

资产现金回收率(%)为3.85%,高于行业良好值3.7%,低于行业最优值5.1%。

存货周转率(次)为11.18次,高于行业良好值10.5次,低于行业最优值14.2次。

营运能力状况(三)偿债能力状况得分56分,结论一般太钢不锈2023年上半年资产负债率(%)为48.69%,优于行业良好值53.6%,劣于行业最优值48.6%。

已获利息倍数为-2.45,低于行业极差值-0.4。

速动比率(%)为56.05%,高于行业良好值55.0%,低于行业最优值102.6%。

现金流动负债比率(%)为6.01%,低于行业平均值8.9%,高于行业较差值4.9%。

带息负债比率(%)为56.65%,劣于行业平均值52.7%,优于行业较差值64.9%。

偿债能力状况(四)发展能力状况得分41分,结论较差太钢不锈2023年上半年销售(营业)增长率(%)为6.57%,高于行业平均值1.7%,低于行业良好值16.0%。

资本保值增值率(%)为98.31%,低于行业较差值99.2%,高于行业极差值94.1%。

太钢不锈2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为2,949,788.67万元,与2022年三季度的3,288,364.67万元相比有较大幅度下降,下降10.30%。

企业通过销售商品、提供劳务所收到的现金为2,851,994.66万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的96.68%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加32,099.38万元。

二、现金流出结构分析2023年三季度现金流出为3,164,822.32万元,与2022年三季度的2,973,962.88万元相比有所增长,增长6.42%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的86.36%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有所增加,经营活动现金流入的稳定性有所增强。

2023年三季度,工资性支出有较大幅度减少,企业现金流出的刚性明显下降。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;处置子公司及其他经营单位收到的现金净额;收到其他与筹资活动有关的现金;收到的税费返还。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;偿还债务支付的现金;支付给职工以及为职工支付的现金;构建固定资产、无形资产和其他长期资产支付的现金。

四、现金流动的协调性评价2023年三季度太钢不锈投资活动需要资金12,548.09万元;经营活动创造资金32,099.38万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年三季度太钢不锈筹资活动需要净支付资金234,584.95万元,总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负215,651.47万元,与2022年三季度的314,552.17万元相比,2023年三季度出现现金净亏空,亏空215,651.47万元。

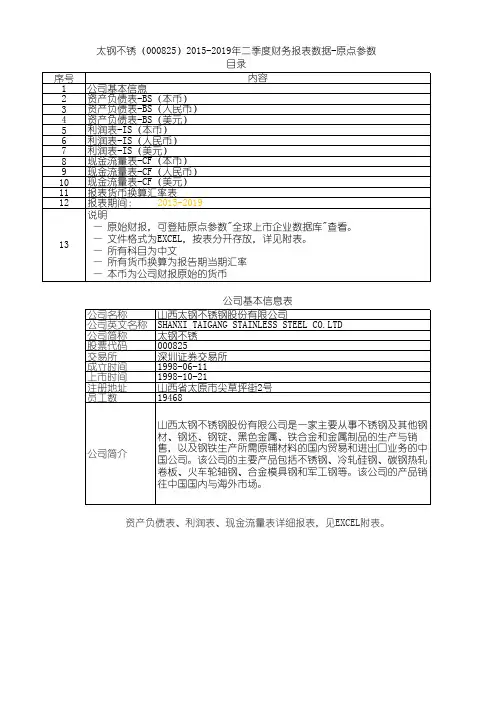

《财务报告分析课程设计》报告2009年度太钢不锈公司财务分析报告院系:经济管理学院班级:会计0702班姓名:***日期:2010-12-24一、公司基本情况介绍(一)公司概况山西太钢不锈钢股份有限公司(以下简称“本公司“或“公司”)系经山西省人民政府晋政函(1997)125号文批准,由太原钢铁(集团)有限公司(以下简称“太钢集团”)为独家发起人,以其拥有的从事不锈钢生产、经营业务的三钢厂、五轧厂、七轧厂、金属制品厂等经营性资产重组发行A 种上市股票,募集设立的股份有限公司。

1998年,经中国证券监督管理委员会证监发字(1998)120号文和证监发字(1998)121号文批准,公司于1998年5月25日向社会公众公开发行每股面值为1.00元人民币普通股23,000万股,另向公司职工配售每股面值为1.00元人民币普通股2,000万股,使公司总股本增加25,000万股,总股本增至62,800万股,其中太钢集团持股37,800万股,占60.19%的股权。

经过历次转送股和股权分置改革及向太钢集团定向增发136,900万股后,截至2008年6月30日止,本公司总股本增至345,852.52万股,注册资本变更为人民币3,458,525,200.00元。

(二)行业性质太钢不锈钢股份有限公司的行业性质为:制造业–金属、非金属(三)经营范围经营范围:不锈钢及其他钢材、钢坯、钢锭、黑色金属、铁合金、金属制品的生产、销售;钢铁生产所需原辅材料的国内贸易和进出口;批发零售建材、普通机械及配件、电器机械及器材,技术咨询服务,冶金技术开发、转让,冶金新技术、新产品、新材料的推广;铁矿及伴生矿的加工、输送、销售;焦炭及焦化副产品、生铁及副产品的的生产、销售;化肥(硫酸铵)生产、销售;生产销售电子产品、仪器、仪表、称重系统、工业自动化工程、工业电视设计安装、计量、检测(以上经营范围除国家专控品,需审批的凭许可文件经营)。

代理通信业务收费服务(根据双方协议)。

太钢不锈2023年上半年风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供276,290.24万元的资金供长期使用。

2.长期资金需求该企业长期资金需求为1,264,822.61万元,2023年上半年已有长期带息负债为1,119,917.81万元。

3.总资金需求该企业的总资金需求为988,532.37万元。

4.短期负债规模由于该企业当前经营业务亏损,无法从发展的角度对该企业的合理负债规模做出正确判断。

静态来看,该企业可以新增的短期贷款为191,512.01万元。

5.长期负债规模由于该企业当前经营形势缺乏创造现金的能力,无法对长期贷款额度做出正确判断。

长期贷款额度取决于对该企业未来盈利状况的判断。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业在短期内不会出现支付资金缺口,但对负债资金的依赖性较强。

企业经营业务亏损但支付能力提升。

资金链断裂风险等级为4级。

2.是否存在长期性资金缺口该企业存在长期性资金缺口77,691.13万元,但这个缺口已被经营活动创造的资金满足。

其中:长期投资合计增加9,624.71万元,固定资产合计增加139,376.08万元,无形资产及其他资产合计增加61,408.68万元,递延所得税资产减少903.37万元,其他非流动资产增加46,689.44万元,共计增加256,195.54万元。

非流动负债合计增加855,419.79万元,所有者权益合计减少62,847.3万元,共计增加792,572.49万元。

长期资金缺口形成原因表(万元)3.是否存在经营性资金缺口该企业经营活动不存在资金缺口。

4.未来一年会不会出现资金问题(1).未来保持当前盈利状况本期营业利润为-52,625.25万元,存货为926,715.83万元,应收账款为70,679.68万元,其他应收款为35,181.57万元,应付账款为829,400.53万元,货币资金为1,045,510.5万元。