保险需求分析PPT课件

- 格式:pptx

- 大小:2.33 MB

- 文档页数:17

客户保险需求分析一、青年族群:20—30岁•这个阶段的人群大都是单身者,刚走出校门进入社会,经济能力还不稳定。

学习本事稳累财富,是这个阶段的重点,建议您以较少的保费为自己构建一个“纯保障”的全方位保护网。

•险种拾配:•保障型终身险+定期险+重大疾病保险+意外险+意外医疗+住院医疗险以25岁男性为例:交费20年,总保额13万,保费约在1350元/年受益人以父母为主,这是一张报答养育之恩的安心保单。

二、新婚族群25-30岁•这一个结婚密集的年龄段,成立小家庭共创未来开展人生,但是,爱情需要透过保险来落实给另一半的爱。

创造更多的收入、为小家庭买房、准备生产育儿基金都是这一阶段的理财重点,建议您检视一下自己原先的保额能否照顾家庭的风险事故。

另外,尽可能为妻子投保一张纯保障的保单。

二、新婚族群25—35岁•险种搭配:为新婚妻子投保:•保障型终身险+定期险+重大疾病保险+意外险+意外医疗+住院医疗险以25岁女性为例:交费20年,总保额13万,保费约在1200元/年受益人以配偶为主,这是对对方的爱心保单。

二、新婚族群25—35岁•如有能力,先生可在适度加保一些保障型定期寿险和意外险•险种搭配:为新婚妻子投保:•保障型定期险+意外险•以30岁男性为例:交费20年,总保额25万,保费约在690元/年受益人以配偶为主,这是一张关怀对方的爱心保单。

三、育英族群:30—40岁的父母0——10岁的小孩•当那一声清脆的哭声在产房响起时,您会为自己成为为人父母而感到骄傲,但那也是沉重负担的开始!您会对亲爱的小宝贝许下一个又一个承诺,而真正能将众多的承诺从梦幻变成事实的方法就是,为小孩投保“教育年金险”三、育英族群:30—40岁的父母0——10岁的小孩•险种建议:A案—子女终身受益型•投保父子两人共同为被保险人之“连生型保险”父30岁、子0岁•交费25年,年交保费1780元,最高保障含子女受益(计算至小孩25岁)•可高达18万元以上,小孩60岁起每年还领养老金2400元直至终身。

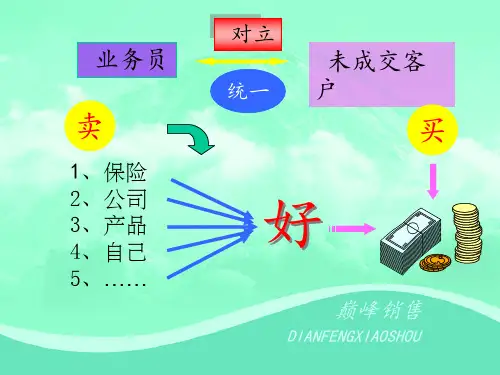

保险产品需求分析在我们的生活中,风险无处不在。

无论是突如其来的疾病、意外事故,还是财产损失、养老规划等,都可能给我们的生活带来巨大的冲击。

而保险作为一种风险管理工具,其重要性不言而喻。

然而,要选择到适合自己的保险产品,并非易事。

这就需要我们对保险产品的需求进行深入分析。

一、保险产品需求的影响因素1、个人和家庭的财务状况个人和家庭的收入水平、支出情况、资产负债结构等财务状况是影响保险需求的重要因素。

例如,高收入家庭可能更关注财富传承和资产保全,而低收入家庭可能更侧重于保障基本生活需求和应对突发风险。

2、年龄和生命周期阶段不同的年龄阶段,面临的风险和责任也不同。

年轻人可能更需要意外险和重疾险来应对突发的意外和重大疾病;中年人可能需要考虑养老规划和子女教育金储备;老年人则更关注医疗保障和长期护理保险。

3、职业和工作环境职业的风险程度会影响保险需求。

从事高风险职业的人,如建筑工人、消防员等,可能需要更高保额的意外险;而长期在高压环境下工作的人,可能更容易患上职业病,对健康保险的需求也会相应增加。

4、家庭结构和责任家庭成员的数量、年龄、健康状况以及家庭的经济支柱等都会影响保险需求。

比如,有子女的家庭需要考虑子女的教育金和成长保障;有老人需要赡养的家庭,可能需要关注长期护理保险。

5、风险偏好和认知个人对风险的承受能力和认知程度也会影响保险需求。

风险偏好低的人可能更愿意购买保险来转移风险,而风险偏好高的人可能对保险的需求相对较低。

二、常见的保险产品类型及其功能1、寿险寿险是以人的生命为保险标的的保险。

主要分为定期寿险和终身寿险。

定期寿险在一定期限内提供保障,适合经济压力较大的家庭经济支柱,以确保在家庭责任最重的时期,家人能够得到经济上的保障。

终身寿险则提供终身保障,具有财富传承和资产保全的功能。

2、重疾险重疾险是在被保险人被确诊患有特定重大疾病时,一次性给付保险金的保险。

这笔保险金可以用于支付医疗费用、弥补收入损失以及后续的康复费用。