涉税专业服务实名制信息采集表

- 格式:doc

- 大小:59.00 KB

- 文档页数:2

涉税专业服务信息采集填表说明目录涉税专业服务机构信息首次采集 (3)涉税专业服务人员信息首次采集 (5)涉税专业服务机构(人员)信息变更 (8)涉税专业服务中止 (11)涉税专业服务恢复 (12)涉税专业服务协议信息首次采集 (13)涉税专业服务协议信息采集变更 (17)涉税专业服务协议信息终止 (20)年度涉税专业服务总体情况采集 (23)涉税专业服务专项报告采集 (26)涉税专业服务机构信息首次采集【对应表单】《涉税专业服务机构(人员)基本信息采集表》【填表说明】一、本表适用于涉税专业服务机构在首次提供涉税专业服务前填写机构及人员的基本信息。

涉税专业服务机构的基本信息变更、服务状态变化(包括暂时停止或者恢复提供涉税专业服务)、人员增加、减少及人员信息的变更也使用本表。

二、本表“涉税专业服务机构基本信息”部分,首次采集填写说明:1.涉税专业服务机构首次填写本表,勾选“首次采集”;2.勾选“服务状态”栏中的“正常服务”;3.填写“统一社会信用代码”,系统(金三、网上办税系统)自动带出“机构名称”、“法定代表人(执行事务合伙人)”、“联系电话”等数据项;4.如勾选“是否设立党组织”,则“党组织负责人”必填;5.表中“机构类别”为单选项,如勾选“税务师事务所”、“会计师事务所”、“律师事务所”、“代理记账机构”的涉税专业服务机构需填写“证书编码”;三、本表“从事涉税服务人员基本信息”部分,首次采集填写说明:1.勾选“信息类型”所对应的“增加”;2.表中“身份证件种类”栏次,一般填写“居民身份证”。

如无身份证,则填写“护照”、“香港永久性居民身份证”等有效身份证件;3.表中“从事涉税专业服务年限”栏次,填写从事涉税专业服务的年限;4.表中“移动电话”栏次为必填项;5.表中“学历”栏次,根据实际取得最高学历勾选;6.表中“政治面貌”栏次,根据实际情况勾选:党员、团员、其他党派人士、群众等;7.表中“涉税专业资格及证书名称”栏次可多选,如勾选“税务师职业资格证书”“注册会计师证书”“律师执业证”,则其对应资格证书编号以及取得证书时间为必填项。

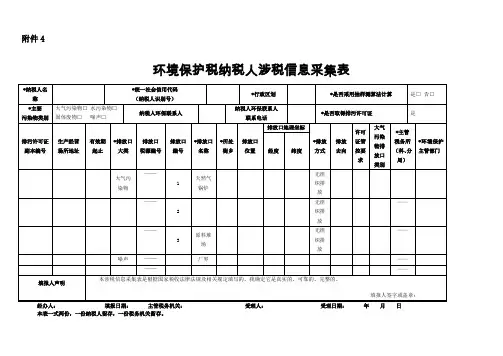

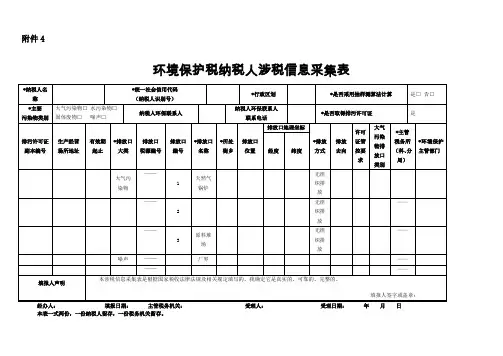

附件4环境保护税纳税人涉税信息采集表经办人:填报日期:主管税务机关:受理人:受理日期:年月日本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:1.本表依据《中华人民共和国税收征收管理法》、《中华人民共和国环境保护税法》制定。

发生环境保护税纳税义务的纳税人,在首次办理环境保护税申报时填报本表,列入本表填报范围的环境保护税基础信息发生变化时,纳税人在下次办理环境保护税纳税申报时填报其变更信息。

本表包括四个附表,附表一为《大气、水污染物基本信息采集表》,附表二为《固体废物基本信息采集表》,附表三为《噪声基本信息采集表》,附表四为《排污系数基础信息表》。

根据主要污染物类别填写附表一至附表三,采用排污系数法需填报附表四。

纳税人有多个排污许可证信息的,需要完整填报其所有的排污许可信息,排放口及排污许可证无法在单张纸质表填报的,可以按本表格式增加行数填报。

按次申报企业无需填写《环境保护税涉税信息采集表》。

2.表内打*的为必填项,其余全部为非必填项。

其中,排污许可证及排污许可证的相关排放口信息栏次为取得排污许可证的纳税人填报。

3.“纳税人名称”:按税务登记证件所记载纳税人的全称填写。

4.“统一社会信用代码(纳税人识别号)”:已有统一社会信用代码的,填写统一社会信用代码;未取得统一社会信用代码的,填写纳税人识别号。

5.“行政区划”:填写申报单位所在的行政区划,应具体到县(旗、区)。

6.“是否采用抽样测算法计算”:单项选择项,分为是或否。

按照环境保护税法第十条第四项,属于环境保护税法附表四及所在省级环保部门制定的抽样测算法确定的,纳税人填报“是”。

7.“主要污染物类别”:分为大气污染物、水污染物、固体废物、噪声,可单选或多选。

8.“纳税人环保联系人”:该纳税人的环保业务主要管理人员。

9.“纳税人环保联系人联系电话”:该纳税人的环保业务主要管理人员联系电话。

10.“是否取得排污许可 ":按照取得排污许可证的情况单项选择,勾选是或者否。

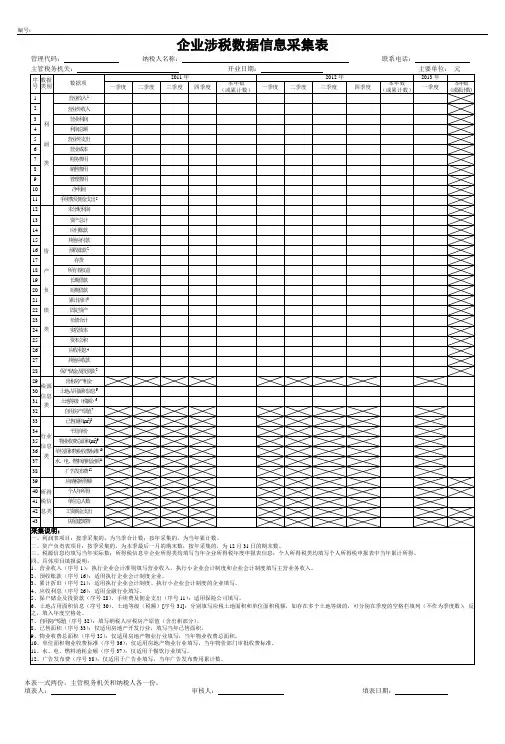

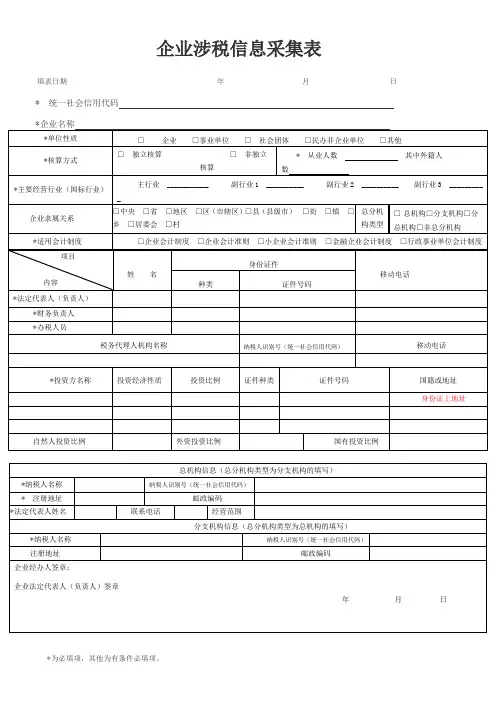

企业涉税信息采集表填表日期年月日* 统一社会信用代码*为必填项,其他为有条件必填项。

填表说明1.“统一社会信用代码”栏:指《企业法人营业执照》或《营业执照》或有关核准执业证书上的“统一社会信用代码”2.“企业名称”栏:指《企业法人营业执照》或《营业执照》或有关核准执业证书上的“名称”;3.“核算方式”栏:指企业财务核算方式为“独立核算”或“非独立核算”;4.“企业隶属关系”栏:按企业隶属关系的关系选择“中央”、“省”、“地区”、“区(市辖区)”、“县(县级市)”、“街”、“镇”、“乡”、“居委会”、“村”;5.“总分机构类型”栏:独立企业选择“非总分机构”,如属于总机构则选择“总机构”、如属于分支机构则选择“分支机构”、如属于既有上级总机构又存在下级分支机构的则选择“分总机构”;6.“适用会计制度”栏:根据企业适用财务制度选择“企业会计制度”、“企业会计准则”、“小企业会计准则”、“金融企业会计制度”、“行政事业单位会计制度”;7.“身份证件名称”栏:一般填写“居民身份证”,如无居民身份证,则填写“军官证”、“士兵证”、“护照”等有效身份证件;8.“国标行业”栏:按纳税人从事生产经营行业的主次顺序填写,其中第一个行业填写纳税人的主行业。

国民经济行业分类标准(GB/T 4754-2002) 。

A―农、林、牧、渔业01 —农业02 —林业03 —畜牧业04 —渔业05 —农、林、牧、渔服务业B―采矿业06 —煤炭开采和洗选业07 —石油和天然气开采08 —黑色金属矿采选业09 —有色金属矿采选业10 —非金属矿采选业11 —其他采矿业C―制造业13 —农副食品加工业14 —食品制造业15 —饮料制造业16 —烟草制品业17 —纺织业18 —纺织服装、鞋、帽制造业19 —皮革、毛皮、羽毛(绒)及其制品业20 —木材加工及木、竹、藤、棕、草制品业21 —家具制造业22 —造纸及纸制品业23 —印刷业和记录媒介的复制24 —文教体育用品制造业25 —石油加工、炼焦及核燃料加工业26 —化学原料及化学制品制造业27 —医药制造业28 —化学纤维制造业29 —橡胶制品业30 —塑料制品业31 —非金属矿物制品32 —黑色金属冶炼及压延加工业33 —有色金属冶炼及压延加工业34 —金属制品业35 —普通机械制造36 —专用设备制造业37 —交通运输设备制造业39 —电气机械及器材制造业40 —通信设备、计算机及其他电子设备制造业41 —仪器仪表及文化、办公用机械制造业42 —工艺品及其他制造业43 —废弃资源和废旧材料回收加工业D―电力、燃气及水的生产和供应业44 —电力、燃气及水的生产和供应业45 —燃气生产和供应业46 —水的生产和供应业E―建筑业47 —房屋和土木工程建筑业48 —建筑安装业49 —建筑装饰业50 —其他建筑业F―交通运输、仓储和邮政业51 —铁路运输业52 —道路运输业 3 —城市公共交通业54 —水上运输业55 —航空运输业56 —管道运输业57 —装卸搬运及其他运输服务业58 —仓储业59 —邮政业G―信息传输、计算机服务和软件业60 —电信和其他信息传输服务业61 —计算机服务业62 —软件业H―批发和零售业63 —批发业65 —零售业I―住宿和餐饮业66 —住宿业67 —餐饮业J―金融业68 —银行业69 —证券业70 —保险业71 —其他金融活动K―房地产业72 —房地产业L―租赁和商务服务业73 —租赁业74 —商务服务业M―科学研究、技术服务和地质勘查业75 —研究与试验发展76 —专业技术服务业77 —科技交流和推广服务业78 —地质勘查业N―水利、环境和公共设施管理业79 —水利管理业80 —环境管理业81 —公共设施管理业O―居民服务和其他服务业82 —居民服务业83 —其他服务业P―教育84 —教育Q―卫生、社会保障和社会福利业85 —卫生86 —社会保障业87 —社会福利业R―文化、体育和娱乐业88 —新闻出版业89 —广播、电视、电影和音像业90 —文化艺术业91 —体育92 —娱乐业S―公共管理与社会组织93 —中国共产党机关94 —国家机构95 —人民政协和民主党派96 —群众社团、社会团体和宗教组织97 —基层群众自治组织T―国际组织98 —国际组织。

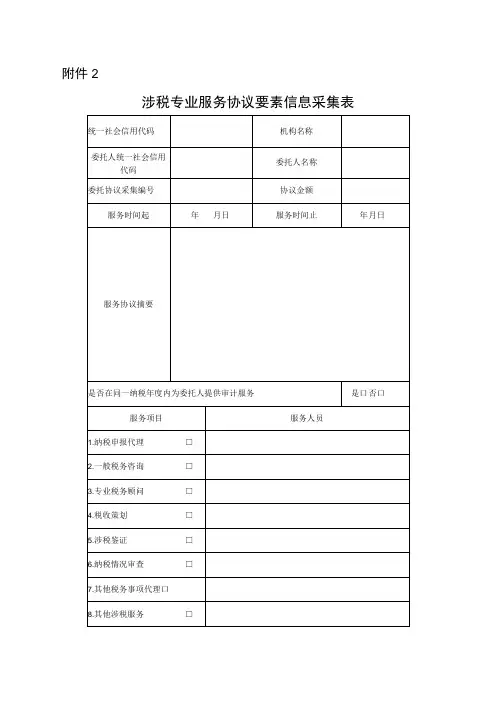

附件2

涉税专业服务协议要素信息采集表

变更涉税专业服务协议要素信息口

国家税务总局监制

填表说明

一、本表适用于涉税专业服务机构在首次为委托人提供业务委托协议约定的涉税服务前或增加委托项目时填写;涉税专业服务协议要素信息发生变更或者涉税专业服务协议终止时也使用本

表。

二、本表仅采集业务委托协议的要素信息,业务委托协议原件由涉税专业服务机构和委托人双方留存备查。

三、本表“委托协议采集编号”由系统自动生成,首次采集时不需要填写;涉税专业服务协议要素信息发生变更或者涉税专业服务协议终止时必须填写。

四、本表”是否在同一纳税年度内为委托人提供审计服务”栏次,当受托人为会计师事务所时据实勾选。

五、本表''服务项目”栏次,勾选委托人与受托人协议约定的服务项目。

“服务人员”栏次填写与“服务项目”对应的委派服务人员。

如本机构内有重名人员,则需要填写姓名和身份证件号码。

六、本表“变更涉税专业服务协议要素信息”,一是指涉税专业服务机构与委托方签订的涉税专业服务协议中,服务时间起、服务时间止、协议金额、协议摘要、服务人员等内容发生变动;二是指原委托项目减少。

七、涉税专业服务协议信息发生变更的,应当自变更之日起30日内向主管税务机关报送本表。

八、表中金额单位为“元”。

九、本表原则上应当通过网上办税系统报送,因客观原因无法通过网上办税系统报送的,应当在非征期内通过实体办税服务厅报送。

十、本表一式三份,税务机关和委托人、涉税专业服务机构各留存一份。

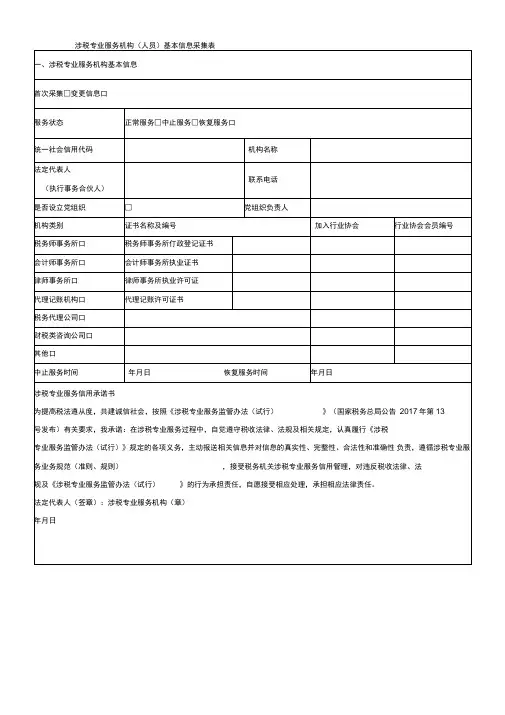

经办人员:接收人:税务机关(章)年月日国家税务总局监制填表说明本表适用于涉税专业服务机构在首次提供涉税专业服务前填写机构及人员的基本信息。

涉税专业服务机构的基本信息变更、服务状态变化(包括暂时停止或者恢复提供涉税专业服务)、人员增加、减少及人员信息的变更也使用本表。

矚慫润厲钐瘗睞枥庑赖賃軔朧。

本表“涉税专业服务机构基本信息”部分,有关栏目的填写说明:涉税专业服务机构首次填写本表,勾选“首次采集”;机构信息发生变更时,勾选“变更信息”。

“机构类别”栏次为单选项。

涉税专业服务机构首次采集基本信息和变更信息时,勾选“服务状态”栏中的“正常服务”;暂停提供涉税服务的,须在完成(终止)委托协议后,勾选“服务状态”栏中“中止服务”,同时填写“中止服务时间”栏;涉税专业服务机构恢复提供涉税专业服务时,勾选“服务状态”栏中“恢复服务”,并填写“恢复服务时间”栏。

聞創沟燴鐺險爱氇谴净祸測樅。

三、本表“从事涉税服务人员基本信息”部分,有关栏目的填写说明:1. 机构人员增加、减少、人员信息发生变化时,勾选“信息类型”所对应的“增加”减“少”变“更信息”项目。

人员减少时,仅填写“姓名”及“身份证件号码”。

残骛楼諍锩瀨濟溆塹籟婭骒東。

2. 涉“税专业资格证书名称及编号”栏次可多选,如勾选“税务师职业资格证书”注“册会计师证书”律“师执业证”,则其对应资格证书编号为必填项。

酽锕极額閉镇桧猪訣锥顧荭钯。

四、涉税专业服务机构和人员基本信息发生变更时,仅填写变更后的内容。

五、涉税专业服务机构和人员的基本信息发生变更的,应当自变更之日起30 日内向主管税务机关报送。

六、本表原则上应当通过网上办税系统采集,因客观原因无法通过网上办税系统采集的,应当在非征期内通过实体办税服务厅报送。

彈贸摄尔霁毙攬砖卤庑诒尔肤。

七、本表一式二份,税务机关和涉税专业服务机构各留存一份。

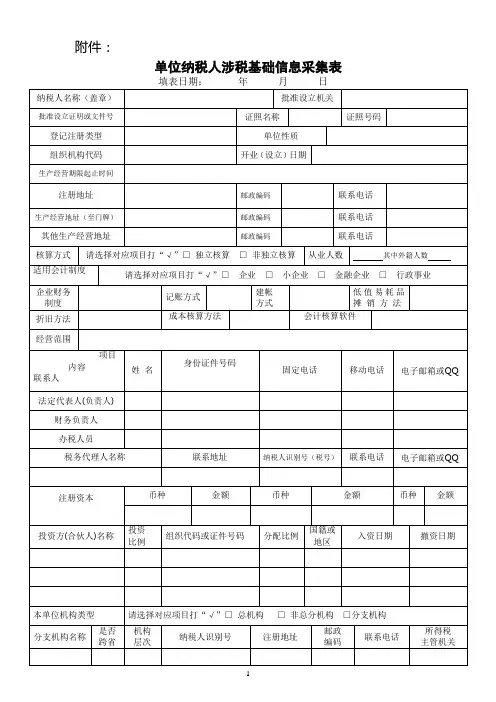

附件:

单位纳税人涉税基础信息采集表

1

1、证照名称栏:按批准设立机关证照上的内容填写,如企业法人营业执照,营业执照,事业法人

登记证,临时营业执照,个人独资企业营业执照,个人合伙企业营业执照等。

2、登记注册类型栏:按批准设立机关证照上的注册类型填写,如私营有限责任公司,私营独资企

业,私营合伙企业等。

3、单位性质栏:填写企业,事业单位,社会团体,民办非企业单位,行政机关,其他。

4、注册地址栏:按批准设立机关证照上的地址据实填写。

5、生产经营地址栏:具体写到市、县(区)、镇村街道及门牌号。

6、企业财务制度栏:工业企业,商品流通企业,施工房地产开发企业,旅游饮食服务企业,运输

企业,邮电通信,金融保险,对外经济合作,农业企业,电影新闻出版,行政事业单位,其他。

7、记账方式栏:微机记账,手工记账,代理记账,其他。

8、建帐方式栏:自建复式帐,自建简易帐,委托代建复式帐,委托代建简易帐,无建帐。

9、低值易耗品摊销方法栏:其他,一次摊销法,分期摊销法,五五摊销法。

10、折旧方法栏:直线折旧(平均年限,工作量),加速折旧(双倍余额递减,年数总和),其他。

11、成本核算方法栏:其他,加权平均,先进先出,后进先出,移动平均,个别计价,毛利率。

12、经营模式栏:独立,联营,承包承租,租赁,合作,合资,其他。

13、隶属关系栏:中央,省,地市,区,县市,街,镇,乡,居委会,村委会,其他。

14、没有内容的栏目要填“无”;此表一式两份,上报税务机关一份,纳税人留存一份。

2。

实名办税信息采集一、事项名称实名办税信息采集二、事项类别➢发起方式:纳税人➢办结方式:即办➢全省通办:是➢网上办理:是➢适用层级:县(市、区)级➢最多跑一次:是三、办理条件实名办税,是指税务机关在纳税人办理涉税事项前,对办税人员的实名信息,进行采集和验证的制度。

办税人员是指纳税人的法定代表人(负责人、业主)、财务负责人、领票人、办税人、税务代理人或经法定代表人(负责人、业主)授权的其他人员。

纳税人的办税人员为多人的,税务机关分别采集其实名信息。

税务机关采集办税人员实名信息包括:姓名、身份证件影像信息、联系方式、实时人像信息以及税务代理合同(协议)或授权方的办税授权委托书等相关资料的信息。

身份证件包括居民身份证、临时居民身份证、港澳居民来往内地通行证、台湾居民来往大陆通行证、外国公民护照、外国人永久居留证。

纳税人首次到税务机关办理涉税相关事项时,其办税人员或法定代表人需要按规定提供证件和资料,以便采集身份信息。

四、设定依据1.《国家税务总局关于推行实名办税的意见》(税总发〔2016〕111号)全文2.《国家税务总局河南省税务局关于税收征管若干事项的公告》(国家税务总局河南省税务局公告2018年第4号)第一条“一、实名办税实名办税,是指税务机关在纳税人办理涉税事项前,对办税人员的实名信息,进行采集和验证的制度。

(一)办税人员是指纳税人的法定代表人(负责人、业主)、财务负责人、领票人、办税人、税务代理人或经法定代表人(负责人、业主)授权的其他人员。

纳税人的办税人员为多人的,税务机关分别采集其实名信息。

(二)税务机关采集办税人员实名信息包括:姓名、身份证件影像信息、联系方式、实时人像信息以及税务代理合同(协议)或授权方的办税授权委托书等相关资料的信息。

身份证件包括居民身份证、临时居民身份证、港澳居民来往内地通行证、台湾居民来往大陆通行证、外国公民护照、外国人永久居留证。

(三)有下列情形之一的纳税人,其法定代表人(负责人、业主)本人应当办理实名信息采集(纳税信用为A级,上市公司,大中型国有企业以及县(市、区)级主管税务机关确定的重点税源企业除外):1.申请使用增值税专用发票、增值税普通发票的;2.申报出口退(免)税的;3.申请使用农产品收购发票的;4.申请增加增值税专用发票最高开票限额或领用数量的;5.纳税信用级别为D级的;6.列入税收违法‘黑名单’的。

涉税专业服务实名信息和业务信息采集系统操作手册V1.0目录1.涉税专业服务机构信息采集 (3)1.1登录 (3)1.2功能描述 (3)1.3操作人员 (3)1.4操作说明 (3)1.5注意事项 (6)2.涉税专业服务人员信息采集 (7)2.1功能描述 (7)2.2操作人员 (7)2.3操作说明 (7)3.涉税专业服务协议信息采集 (10)3.1功能描述 (10)3.2操作人员 (10)3.3操作说明 (10)3.4注意事项 (10)4.涉税专业服务机构专项报告 (11)4.1功能描述 (11)4.2操作人员 (11)4.3操作说明 (11)4.4注意事项 (11)5.涉税专业服务机构年度报告 (12)5.1功能描述 (12)5.2操作人员 (12)5.3操作说明 (12)1.涉税专业服务机构信息采集1.1 登录用户打开电脑浏览器,输入/etax/,进入福建国税电子税务局进行操作。

输入账号、密码、验证码,点击‘登入’进入操作页面。

1.2 功能描述本功能由纳税人在电子税务局发起,进行涉税专业服务机构信息采集。

1.3 操作人员电子税务局身份验证用户1.4 操作说明第一步:登录电子税务局-选择【涉税办理】->【涉税事项预申请】->【税务登记】->【涉税专业服务机构信息采集】第二步:进入具体操作界面首先会提示纳税人进行选择:选择【我已阅读并同意】,则进入数据采集界面,选择【我不同意】,则不做任何操作。

进入数据采集页面,根据界面提示信息,填写相关数据,界面如下图:点击【提交】按钮,则提交后,进入信息确认页面。

界面如下图:数据。

点击【确定】后,进入业务回执页,纳税人可以选择【打印回执】或者【打印表单】,选择【关闭】,则关闭当前页面。

1.5注意事项1.已经进行过机构信息采集的单位不允许再次进行采集;2.未进行过机构信息采集的单位不允许进行人员信息采集、协议信息采集、机构专项报告、机构年度报告;3.回执信息,必须在回执页面打印;2.涉税专业服务人员信息采集2.1 功能描述本功能由纳税人在电子税务局发起,进行涉税服务人员信息采集。

*纳税人声明:表中所列明的内容,已知晓。

本表所报送的内容准确无误,所提交的证明文件和资料真实有效。

如有虚假,愿意承担相应的法律责任。

附件一纳税人办税授权委托书填表日期 年 日(纳税人盖章)社会信用代码(纳税人识别号) 纳税人名称 :授权人授权: (身份证号码: 、联系电话: )、授权人授权: (身份证号码: 、联系电话: )、 授权人授权: (身份证号码: 、联系电话: ) 到主管税务机关办理涉税事项,办理结果及相关法律责任由授权人负责。

原被授权人: (身份证号码: )不再为我(单位)指派办理涉税事项(仅在变更办税人员时填写)。

授权人(法定代表人/负责人、业主)签名: 被授权人签名:20 年 月 日备注:1.纳税人与税务代理中介机构有税务代理合同(协议)提供合同(协议)原件即可,无需填写此委托书。

2.本委托事项发生变更的,授权人应及时到国税机关办理变更手续。

授权人未及时变更登记信息的,被授权人从事委托税务事项所产生的一切法律后果由授权人承担。

*纳税人声明:表中所列明的内容,已知晓。

本表所报送的内容准确无误,所提交的证明文件和资料真实有效。

如有虚假,愿意承担相应的法律责任。

附件二纳税人办税授权信息采集表填表日期 年 月 日(纳税人盖章)社会信用代码(纳税人识别号)纳税人名称: 邮寄地址:法定代表人(负责人、业主): 身份证号码: 联系手机:纳税人授权办税人员信息财务负责人信息姓名 联系手机身份证号码所属关系 □本公司(单位)员工 □中介机构 □其他 是否为购票员□是 □否若办税人员是中介机构人员,请填写以下信息: 中介机构社会信用代码(纳税人识别号)中介机构地址中介机构电话办税员信息1姓名联系手机身份证号码所属关系□本公司(单位)员工□中介机构□其他是否为购票员□是□否若办税人员是中介机构人员,请填写以下信息:中介机构社会信用代码(纳税人识别号)中介机构名称中介机构地址中介机构电话办税员信息2姓名联系手机身份证号码所属关系□本公司(单位)员工□中介机构□其他是否为购票员□是□否若办税人员是中介机构人员,请填写以下信息:中介机构社会信用代码(纳税人识别号)中介机构地址中介机构电话以上被授权人代表我(单位)意愿办理涉税事项,由我(单位)承担涉税事项的法律责任。

涉税专业服务实名制信息采集表填表日期年

纳税人识别号

纳税人名称

一、适用范围:本表适用于涉税专业服务机构办理实名制信息采集时使用。

二、填表说明:

(一)代理从业人数:从事税务代理工作的员工数量;已实名登记人数:已进行税收实名登记的员工数量。

(二)涉税专业服务:“专业税务顾问、税收策划、涉税鉴证、纳税情况审查” 应当由具有税务师事务所、会计师事务所、律师事务所资质的涉税专业服务机构从事。

(三)本表一式一份,由税务机关留存。

@#条码打印处#@

税务代理合同签订(终止)备案明细表备案日期:备案单位(公章):。