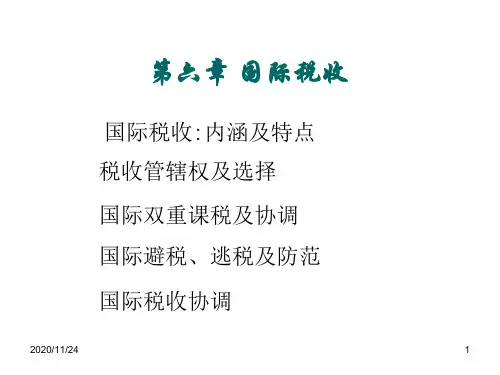

第六章国际税收

- 格式:ppt

- 大小:439.00 KB

- 文档页数:19

国际税收的概念批i无限纳税义务:指纳税人就其来源于全球范围内的所得或财产对其所在国负有纳税义务。

无限纳税义务只适用于本国居民(公民)。

国际税收的概念•它指两个或两个以上国家政府,在对跨国纳税人行使各自的征税权力而形成的征纳关系中,所发生的国家之间的税收分配关系。

其含义:•1.国际税收不能离开国家税收而存在。

•2.国际税收离不开跨国纳税人这个因素。

•3.国际税收的本质是国家之间的税收分配关系。

书上:国际税收是在开放的经济条件下因纳税人的经济活动扩大到境外以及国与国之间税收法规存在差异或相互冲突而带来的一些税收问题和税收现象。

#国际直接投资:也称对外直接投资(FDI),是指一国企业或个人在另一国企业中拥有全部或一部分经营管理权的投资。

包括在国外创办独资企业或合资企业、收购国外企业一定比例(一般为10%)以上的股权。

#国际间接投资:是指一国企业或个人购买另一国企业发行的有价证券但不对其拥有经营管理权的投资。

包括购买国外企业的债券或购买国外企业一定比例(一般为10%)以下的股权。

税收管辖权:是国家主权在税收领域的体现,是一国政府在征税方面行使的权力。

它表现在一国政府有权决定对哪些人征税、对哪些东西征税、征什么税、征多少税等方面。

税收管辖权是国家主权的组成部分,而国家主权行使范围遵循以下两原则:⏹(1)属地原则⏹根据该原则,一国政府对其所属的领土内的一切人与物,以及所发生的事件,有权按照本国的法律和习惯做法实施管辖。

⏹(2)属人原则⏹(3)总机构所在地标准:凡是总机构设在本国的法人均为本国的法人居民。

总机构指法人的主要营业场所或主要办事机构。

⏹(4)主要经营活动标准⏹(5)选举权控制标准:法人的选举权和控制权如果被某国居民股东所掌握,则这个法人即为本国的法人居民。

#总机构所在地标准与实际管理和控制中心标准的区别⏹总机构所在地,即公司总部所在地,它强调的是法人组织结构主体的重要性。

⏹实际管理和控制中心,强调的是法人权力机构和权力人物的重要性,一般根据公司董事会的召开地或公司董事的居住地来判断。

《国际税收》习题及答案第一章国际税收的概念和研究对象一、单项选择题(在每小题列出的四个选项中只有一个选项是符合题目要求的,请将正确选项前的字母填在题后的括号内)1.国际税收是一个()。

A.经济范畴B.历史范围C.社会范畴D.制度范畴2.国际税收是关于( )。

A.发生在国家之间的一切税务关系B.本国税制中有关涉外的部分C.发生在国家之间的税收分配关系D.对某些外国税制所进行的比较研究3.下列选项中,属于国际税收的研究对象的是( )。

A。

各国政府处理与其管辖范围内的纳税人之间征纳关系的准则和规范B。

各国政府处理与其管辖范围内的外国纳税人之间征纳关系的准则和规范C。

各国政府处理与其它国家之间的税收分配关系的准则和规范D.各国政府处理它同外国籍跨国纳税人之间的税收征纳关系和与其他国家之间的税收分配关系的准则和规范4。

下列选项中属于国际税收的研究范围的是( )。

A.所得税问题B.土地税问题C.关税问题D.消费税问题5.下列关于国际税收与国际税务关系的区别表述正确的是().A.前者协调国家间经济贸易关系,后者协调国家间税收分配关系B.前者主要涉及流转税和关税,后者主要涉及所得税和财产税C.前者涉及国家间的财权利益分配,后者涉及国家间经济贸易关系D.前者涉及国家间的经济贸易关系,后者涉及国家间的财权利益分配二、多项选择题(在每小题列出的五个选项中有二至五个选项是符合题目要求的,请将正确选项前的字母填在题后的括号内)1.下列各项属于国际税收含义的有()。

A.国际税收不能脱离国家税收而单独存在B.国际税收是指发生在国家间的一切税收关系C.国际税收是对跨国所得的征税D.国际税收是一种国家与国家之间的税收分配关系E.国际税收是指各国税制中有关涉外的部分2.下列税种属于国际税收的研究范围的有( )。

A.增值税C.公司所得税D.个人所得税E.遗产税3.下列税种中,不会引起国家间财权利益分配问题的有()。

A.所得税B.商品税C.遗产税D.关税E.增值税4.下列关于国际税务关系与国际税收的区别表述正确的有()。

一、导论1.什么叫国际税收?其本质是什么?国际税收,是指在开放的经济条件下因纳税人的经济活动扩大到境外以及国与国之间税收法规存在差异或相互冲突而带来的一些税收问题和税收现象。

国际税收问题作为开放经济条件下的种种税收现象,其背后隐含着的是国与国之间的税收关系。

这种国家之间的税收关系是国际税收的本质所在。

二、各国税收管辖权的原则及其有关法律规范3.什么叫常设机构?确定常设机构利润的方法有哪些?常设机构:固定场所或固定基地,是指一个企业进行全部或部分经营活动的固定营业场所。

营业场所,没有规模上的范围限制;相对的固定或永久性;全部或部分经营活动的场所。

确定常设机构利润的方法:①归属法(实际所得原则):常设机构所在国行使地域税收管辖权课税,只能以归属于该常设机构的营业利润为课税范围,而不能扩大到对该常设机构所依附的对方国家企业来源于其国内的营业利润。

②引力法(比照或类似原则):常设机构所在国除了以归属于常设机构的营业利润作为课税范围以外,并不通过该常设机构,但经营的业务与该常设机构经营相同或类同,其取得的所得,也要纳入到该常设机构中合并征税。

③分配法:以常设机构的费用和利润为依据,由其总机构汇总按一定的办法分配给常设机构,常设机构所在国即以该常设机构分得的利润为课税范围,行使地域税收管辖权进行征税。

④核定法:常设机构所在国按该常设机构营业收入核定利润和按经费支出额推算利润,并以此作为行使地域税收管辖权的课税范围。

4.跨国自然人居所的判定①法律标准:有关国家宪法规定的公民个人。

②户籍标准:具体划分为住所标准,居所标准,居住时间标准。

③住所或居所标准: (1)住所:指人的永久性居住场所,一般是配偶、家庭和财产的所在地,日、德采用。

(2)居所:指人的习惯性居住场所,纳税人不定期居住的场所,即为经商、求学、谋生等目的而作非长期居住的场所。

又称“财政住所”(fiscal domicile)(英、加、澳)。

居住时间标准:一个人在本国境内居住或停留的时间超过了税法规定的期间,即为本国居民纳税人。