第二章 金融时间序列模型与预测

- 格式:ppt

- 大小:803.00 KB

- 文档页数:49

第1篇一、引言随着金融市场的快速发展,数据已成为金融行业的重要资产。

时序数据分析作为金融数据分析的核心方法之一,通过对金融时间序列数据的分析,可以帮助我们理解市场趋势、预测未来走势,从而为投资决策提供科学依据。

本报告旨在通过对某金融时间序列数据的分析,揭示市场规律,为投资者提供参考。

二、数据来源与处理1. 数据来源本报告所使用的数据来源于某金融交易所,包括股票、债券、期货等金融产品的历史价格、成交量、市场指数等数据。

数据时间跨度为过去五年,数据频率为每日。

2. 数据处理(1)数据清洗:对数据进行初步清洗,剔除异常值和缺失值。

(2)数据转换:将原始数据转换为适合时序分析的形式,如对数变换、标准化等。

(3)数据分割:将数据分为训练集和测试集,用于模型训练和验证。

三、时序分析方法本报告主要采用以下时序分析方法:1. 时间序列描述性分析通过对时间序列数据进行描述性统计分析,如均值、标准差、自相关系数等,了解数据的整体特征。

2. 时间序列平稳性检验使用ADF(Augmented Dickey-Fuller)检验等方法,判断时间序列是否平稳,为后续建模提供基础。

3. 时间序列建模(1)ARIMA模型:根据时间序列的自相关性,构建ARIMA模型,对数据进行拟合和预测。

(2)SARIMA模型:在ARIMA模型的基础上,考虑季节性因素,构建SARIMA模型。

(3)LSTM模型:利用深度学习技术,构建LSTM模型,对时间序列数据进行预测。

四、结果与分析1. 时间序列描述性分析通过对股票价格、成交量等数据的描述性分析,我们发现:(1)股票价格波动较大,存在明显的周期性波动。

(2)成交量与价格波动存在正相关关系。

(3)市场指数波动相对平稳。

2. 时间序列平稳性检验通过ADF检验,我们发现股票价格、成交量等时间序列均为非平稳时间序列,需要进行差分处理。

3. 时间序列建模(1)ARIMA模型:根据自相关图和偏自相关图,确定ARIMA模型参数,对数据进行拟合和预测。

《金融时间序列分析》讲义主讲教师:徐占东登录:徐占东《金融时间序列模型》参考教材:1.《金融时间序列的经济计量学模型》经济科学出版社米尔斯著2.《经济计量学手册》章节3.《Introductory Econometrics for Finance》 Chris Brooks 剑桥大学出版社4.《金融计量学:资产定价实证分析》周国富著北京大学出版社5.《金融市场的经济计量学》 Andrew lo等上海财经大学出版社6.《动态经济计量学》 Hendry著上海人民出版社7.《商业和经济预测中的时间序列模型》中国人民大学出版社弗朗西斯著8.《No Linear Econometric Modeling in Time series Analysis》剑桥大学出版社9.《时间序列分析》汉密尔顿中国社会科学出版社10.《高等时间序列经济计量学》陆懋祖上海人民出版社11.《计量经济分析》张晓峒经济科学出版社12.《经济周期的波动与预测方法》董文泉高铁梅著吉林大学出版社13.《宏观计量的若干前言理论与应用》王少平著南开大学出版社14.《协整理论与波动模型——金融时间序列分析与应用》张世英、樊智著清华大学出版社15.《协整理论与应用》马薇著南开大学出版社16.(NBER working paper)17.(Journal of Finance)18.(中国金融学术研究网) 教学目的:1)能够掌握时间序列分析的基本方法;2)能够应用时间序列方法解决问题。

教学安排1单变量线性随机模型:ARMA ; ARIMA; 单位根检验。

2单变量非线性随机模型:ARCH,GARCH系列模型。

3谱分析方法。

4混沌模型。

5多变量经济计量分析:V AR模型,协整过程;误差修正模型。

第一章引论第一节金融学简介一.金融学概论1.金融学:研究人们在不确定环境中进行资源最优配置的学科。

金融学的三个核心问题:资产时间价值,资产定价理论(资源配置系统)和风险管理理论。

时间序列预测算法在金融市场中的应用案例随着人们对金融市场的关注度越来越高,金融市场中的数据量也越来越大。

如何利用这些数据来作出有效的决策,成为了许多人必须面对的问题。

时间序列预测算法的应用,使得我们有了一种有效的方法来解决这个问题。

时间序列预测算法,是指基于时间序列数据,通过分析数据中的各种规律及规律之间的相互关系,来预测今后一段时间内的发展趋势。

这种算法在金融市场上的应用较为广泛,特别是在股票、期货等市场上,被广泛运用来作出投资决策。

以下主要介绍其中两种应用算法:第一、ARMA模型ARMA模型是时间序列模型中比较常用的方法。

它的基本思想是:将时间序列数据看作是由多个影响因素组成,这些影响因素包括自身内部的变化趋势、周期性变化以及突发事件等。

在ARMA模型中,自相关系数函数和偏自相关系数函数被用来对时间序列进行建模,通过对这两个函数的分析,可以得出时间序列的具体构成方式,也就能对其进行预测了。

在金融市场中,ARMA模型的应用非常广泛。

以股票市场为例,投资者可以通过 ARMA模型对股票的价格进行预测,以此来作出投资决策。

在日本股市上,有很多企业和投资者已经开始运用ARMA模型来预测股票价格。

第二、ARCH和GARCH模型ARCH(自回归条件方差)模型是一种通常用于描述时间序列异方差性的模型。

它是建立在传统时间序列模型ARMA之上的,可以通过研究时间序列的波动性来预测未来一段时间内的价格变动趋势。

ARCH模型得到了广泛的应用,对于金融市场预测也发挥了重要的作用。

GARCH(广义自回归条件异方差)模型是ARCH模型的加强版,它含有两个过程,其中一个是基于ARIMA模型的,另一个是基于ARCH模型的条件异方差模型。

GARCH模型广泛应用于金融市场的波动性的预测和风险控制方面。

在金融市场上,很多公司和投资者已经开始运用ARCH和GARCH模型对市场走势进行预测。

例如,在美国,华尔街的金融公司就经常使用这两种模型来进行经济预测。

时间序列分析模型时间序列分析模型是一种通过对时间序列数据进行建模和分析的方法,旨在揭示数据中的趋势、季节性、周期和不规则波动等特征,并进行预测和决策。

时间序列分析模型在经济、金融、市场、气象、医学等领域都有广泛的应用。

本文将介绍几种常见的时间序列分析模型。

1. 移动平均模型(MA)移动平均模型是时间序列分析中最简单的模型之一。

它基于一个基本假设,即观察到的时间序列数据是对随机误差的线性组合。

该模型表示为:y_t = c + e_t + θ₁e_(t-1) + θ₂e_(t-2) + … + θ_qe_(t-q)其中,y_t 是观察到的数据,c 是常数,e_t 是随机误差,θ₁,θ₂,…,θ_q 是移动平均项的参数,q 是移动平均项的阶数。

2. 自回归模型(AR)自回归模型是基于一个基本假设,即观察到的时间序列数据是过去若干时间点的线性组合。

自回归模型表示为:y_t = c + ϕ₁y_(t-1) + ϕ₂y_(t-2) + … + ϕ_p y_(t-p) + e_t其中,y_t 是观察到的数据,c 是常数,e_t 是随机误差,ϕ₁,ϕ₂,…,ϕ_p 是自回归项的参数,p 是自回归项的阶数。

3. 自回归移动平均模型(ARMA)自回归移动平均模型将自回归模型和移动平均模型结合在一起,用于处理同时具有自相关和移动平均性质的时间序列数据。

自回归移动平均模型表示为:y_t = c + ϕ₁y_(t-1) + ϕ₂y_(t-2) + … + ϕ_p y_(t-p) + e_t +θ₁e_(t-1) + θ₂e_(t-2) + … + θ_qe_(t-q)其中,y_t 是观察到的数据,c 是常数,e_t 是随机误差,ϕ₁,ϕ₂,…,ϕ_p 是自回归项的参数,θ₁,θ₂,…,θ_q 是移动平均项的参数,p 是自回归项的阶数,q 是移动平均项的阶数。

4. 季节性自回归移动平均模型(SARIMA)季节性自回归移动平均模型是自回归移动平均模型的扩展,用于处理具有季节性和趋势变化的时间序列数据。

混沌系统在金融时间序列预测中的应用研究随着信息技术的不断发展和金融市场的快速变化,金融时间序列预测成为了金融研究的重要领域之一。

为了提高预测准确性,研究人员不断寻找新的预测方法和模型。

混沌系统在金融时间序列预测中的应用研究成为了一种备受研究者关注的方法之一。

混沌系统是一种非线性的动力学系统,其具有灵敏依赖初始条件的特点。

混沌系统的主要特点是复杂性和不可预测性,这导致了其在金融时间序列预测中的应用受到了极大的关注。

在金融市场中,价格波动和交易量都具有一定的不确定性,混沌系统的非线性特点可以更好地捕捉和模拟这种不确定性。

混沌系统在金融时间序列预测中的应用可以分为两个主要方面:混沌理论的应用和混沌模型的应用。

混沌理论的应用主要是通过分析和研究金融市场中的混沌现象来预测市场走势。

混沌系统的非线性特点使得价格波动的路径具有随机性和不可预测性,研究者可以通过深入研究和分析市场的复杂性来预测金融时间序列的未来走势。

另一方面,混沌模型的应用则是将混沌系统的数学模型应用于金融时间序列预测中。

混沌系统的数学模型通常是一种非线性的动力学模型,可以通过对历史数据进行建模和分析来预测未来的价格走势。

混沌模型的应用需要根据具体的金融时间序列数据选择合适的模型,并对模型进行参数估计和优化。

通过对模型进行适当的调整和优化,可以提高预测的准确性。

混沌系统在金融时间序列预测中的应用研究不仅仅是理论上的探索,也有多个实证研究支持其有效性。

过去的研究表明,混沌系统在股票价格、汇率和商品价格等金融时间序列的预测中具有相对较高的准确性。

这些研究结果表明,混沌系统的非线性特点可以更好地捕捉和模拟金融市场中的波动。

然而,混沌系统在金融时间序列预测中的应用也存在一些挑战和限制。

首先,混沌系统的复杂性使得其模型的选择和参数估计变得困难。

不同的金融时间序列数据可能需要不同的混沌系统模型,这增加了模型选择的复杂性。

其次,混沌系统的非线性特点使得预测结果具有一定的不确定性。

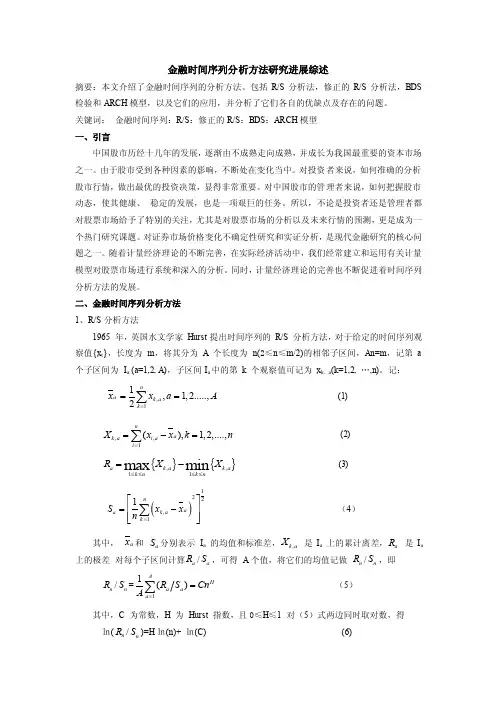

金融时间序列分析方法研究进展综述摘要:本文介绍了金融时间序列的分析方法。

包括R/S 分析法,修正的R/S 分析法,BDS 检验和ARCH 模型,以及它们的应用,并分析了它们各自的优缺点及存在的问题。

关键词: 金融时间序列:R/S :修正的R/S :BDS :ARCH 模型 一、引言中国股市历经十几年的发展,逐渐由不成熟走向成熟,并成长为我国最重要的资本市场之一。

由于股市受到各种因素的影响,不断处在变化当中。

对投资者来说,如何准确的分析股市行情,做出最优的投资决策,显得非常重要。

对中国股市的管理者来说,如何把握股市动态,使其健康、 稳定的发展,也是一项艰巨的任务。

所以,不论是投资者还是管理者都对股票市场给予了特别的关注,尤其是对股票市场的分析以及未来行情的预测,更是成为一个热门研究课题。

对证券市场价格变化不确定性研究和实证分析,是现代金融研究的核心问题之一。

随着计量经济理论的不断完善,在实际经济活动中,我们经常建立和运用有关计量模型对股票市场进行系统和深入的分析。

同时,计量经济理论的完善也不断促进着时间序列分析方法的发展。

二、金融时间序列分析方法 1、R/S 分析方法1965 年,英国水文学家 Hurst 提出时间序列的 R/S 分析方法,对于给定的时间序列观察值{x t },长度为 m ,将其分为 A 个长度为 n(2≤n ≤m/2)的相邻子区间,An=m ,记第a 个子区间为 I a (a=1,2, A),子区间I a 中的第 k 个观察值可记为 x k ,a (k=1,2, …,n)。

记:,11,1,2 (2)a k a k x x a A ===∑ (1),,1(),1,2,....,na k a i a i X x x k n ==-=∑ (2){}{},,11max min a k a k a k nk nR X X ≤≤≤≤=- (3)()122,11naa k a k S x x n =⎡⎤=-⎢⎥⎢⎥⎣⎦∑ (4) 其中, a x 和 a S 分别表示 I a 的均值和标准差,,k a X 是I a 上的累计离差,a R 是I a上的极差 对每个子区间计算a R /a S ,可得 A 个值,将它们的均值记做 n R /n S ,即n R /n S =11()AH a a a R S Cn A ==∑ (5)其中,C 为常数,H 为 Hurst 指数,且0≤H ≤1 对(5)式两边同时取对数,得 ㏑(n R /n S )=H ㏑(n)+ ㏑(C) (6)对于不同的n 可以得到不同的n R /n S ,选取不同的n R /n S 作为(6)式的观测值,利用最小二乘法求回归系数便可得Hurst 指数。

时间序列预测模型的书籍案例时间序列预测模型是一种用于分析和预测时间序列数据的统计模型。

它基于时间序列的历史数据,通过建立数学模型来预测未来的趋势和变化。

时间序列预测模型在许多领域都有广泛的应用,如经济学、金融学、气象学等。

下面是一些关于时间序列预测模型的书籍案例,它们涵盖了不同的领域和方法:1. 《时间序列分析》(Time Series Analysis)- George E.P. Box, Gwilym M. Jenkins和Gregory C. Reinsel这本经典著作是时间序列分析领域的权威之作,介绍了时间序列模型的理论基础和实践应用。

它对传统的ARIMA模型和季节性时间序列模型进行了详细的讲解。

2. 《时间序列分析与预测》(Time Series Analysis and Forecasting)- Example Smith, Navdeep Gill和Walter Liggett 这本教材介绍了时间序列分析和预测的基本原理和方法。

它包括了ARIMA、ARCH/GARCH等常用模型,并提供了实际案例和R语言代码。

3. 《金融时间序列分析与预测》(Financial Time Series Analysis and Forecasting)- Ruey S. Tsay这本书重点介绍了在金融领域中应用时间序列分析和预测的方法。

它包括了ARCH/GARCH模型、VAR模型、协整模型等,并通过实际金融数据进行案例分析。

4. 《商业预测:原理与实践》(Business Forecasting: Principles and Practice)- Rob J. Hyndman和George Athanasopoulos这本书是一本实用的商业预测教材,介绍了时间序列预测的基本原理和常用方法。

它使用R语言进行案例分析,并提供了实际业务中的预测应用示例。

5. 《Python时间序列分析》(Python for Time Series Analysis)- Alan Elliott和Wayne A. Woodward这本书介绍了使用Python进行时间序列分析的方法和工具。

时间序列预测中的特征选择方法研究第一章引言1.1 研究背景时间序列预测是经济学、金融学、气象学等领域中重要的研究课题。

随着数据采集和处理技术的进步,时间序列数据的数量和复杂度也在不断增加。

然而,时间序列数据中通常包含大量的特征,其中许多特征对预测结果的贡献较小。

因此,选择合适的特征子集对于提高预测准确度和降低计算成本非常重要。

1.2 研究目的本研究旨在探讨时间序列预测中的特征选择方法,以提高预测模型的精确性和效率。

通过比较不同特征选择方法的优缺点,为时间序列预测提供参考和指导。

第二章时间序列特征选择方法综述2.1 过滤式方法过滤式方法是在特征选择和预测模型构建之间进行预处理的方法。

它通过计算特征与目标变量之间的相关性或重要性,来选择具有较高相关性或重要性的特征子集。

常用的过滤式方法有相关系数、互信息和方差分析等。

2.2 包装式方法包装式方法是在特征选择和预测模型构建之间进行迭代的方法。

它将特征选择过程嵌入到预测模型中,通过评估每个特征子集的预测性能来选择最佳特征子集。

常用的包装式方法有递归特征消除、遗传算法和粒子群优化等。

2.3 嵌入式方法嵌入式方法是将特征选择过程嵌入到预测模型的训练过程中。

它通过优化目标函数,同时选择特征和调整模型参数,以提高预测性能。

常用的嵌入式方法有岭回归、lasso回归和弹性网络等。

2.4 混合式方法混合式方法是结合过滤式、包装式和嵌入式方法的优点,综合考虑特征与目标变量的相关性和预测模型的性能。

它通过两个层次的特征选择来提高预测准确度和计算效率。

常用的混合式方法有模型自适应特征选择和基于特征子集的遗传算法等。

第三章特征选择方法实证研究3.1 数据收集与预处理为了验证不同特征选择方法的效果,我们收集了一个包含多个时间序列的数据集,并进行了预处理。

预处理包括数据清洗、缺失值处理和归一化等步骤,以确保数据的质量和可用性。

3.2 实证结果分析我们使用不同的特征选择方法对预处理后的数据集进行特征选择,并建立预测模型。

基于时间序列分析的金融交易预测技术研究随着金融市场越来越复杂和不确定,对金融交易预测技术的研究需求越来越迫切。

时间序列分析作为一种预测模型,在金融领域得到了广泛应用。

本文旨在探讨基于时间序列分析的金融交易预测技术,包括时间序列分析模型的基本原理和技术应用的实践经验。

同时,结合现实案例,分析时间序列分析模型的优点和限制,以及如何提高这种模型的准确度。

一、时间序列分析的基本原理时间序列分析是一种预测模型,通过对历史数据(如价格、汇率、股票指数等)的分析,来预测未来的变化趋势。

时间序列分析中有两个基本因素:时间和变量。

时间因素指的是一系列连续的过去时刻(例如,每日或每周的数据),变量指的是在这些时刻记录的数字值。

基于这些数据,我们可以建立一个基于时间的数学模型来对未来的变量进行预测。

时间序列分析的基本原理是将过去一段时间内观测到的数值与一个相对简单的数学模型相结合,以预测未来的数值变化。

该模型的核心是寻找数据中的周期性和趋势性。

趋势性指在一段时间内数据的总体倾向,周期性则指数据中的定期变化,通常是由季节性、周末效应、用户行为等引起的。

在此基础上,时间序列分析模型可以用于短期和长期的预测,对于金融市场的投资者而言,这非常实用。

时间序列分析模型包括了传统的统计学方法和机器学习方法。

统计学方法包括时间序列分解、简单移动平均、加权移动平均、指数平滑法、自回归模型和ARIMA模型等。

机器学习方法则包括人工神经网络、支持向量机、决策树等。

二、时间序列分析在金融领域的应用1. ARMA模型ARMA模型(自回归滑动平均)是最广泛应用的时间序列模型之一。

它可以适用于多个变量间相关度高的多元时间序列,因为它考虑了其自身的滞后值和误差项的滞后值,同时考虑了预测误差。

ARMA模型在金融领域有很多应用,如股票价格和金融市场综合指数等。

2. GARCH模型GARCH模型(广义条件异方差)是应用最广泛的金融时间序列模型。

它可以更准确地解释金融市场中的波动性,并更准确地预测市场价格。

时间序列分析在经济预测中的应用在当今复杂多变的经济环境中,准确预测经济走势对于企业决策、政府规划以及个人投资都具有至关重要的意义。

时间序列分析作为一种强大的数据分析工具,在经济预测领域发挥着不可或缺的作用。

时间序列,简单来说,就是按照时间顺序排列的数据点序列。

这些数据点可以是股票价格、销售额、国内生产总值(GDP)等经济指标。

时间序列分析的核心目标是通过研究这些数据的历史模式和趋势,来预测未来的可能值。

时间序列分析之所以能够在经济预测中发挥作用,主要基于以下几个关键特点。

首先,它能够捕捉数据中的趋势性。

经济数据往往呈现出一定的长期趋势,例如经济的增长或衰退。

通过时间序列分析,可以识别并量化这种趋势,从而为预测未来的发展方向提供依据。

其次,它可以揭示周期性。

许多经济现象都具有周期性特征,如季节性波动或商业周期。

时间序列分析能够帮助我们发现这些周期规律,并据此对未来的周期阶段进行预估。

再者,它能够考虑到随机性因素。

经济活动受到众多不确定因素的影响,导致数据中存在随机波动。

时间序列模型可以对这种随机性进行建模和处理,从而提高预测的准确性。

在实际应用中,常用的时间序列分析方法包括移动平均法、指数平滑法和自回归移动平均(ARMA)模型等。

移动平均法是一种简单而直观的方法。

它通过计算一定时间段内数据的平均值来平滑数据,从而减少随机波动的影响。

例如,我们可以计算过去几个月的平均销售额来预测下一个月的销售额。

然而,移动平均法的缺点是它对历史数据的权重相同,可能无法充分反映近期数据的重要性。

指数平滑法则对移动平均法进行了改进。

它给予近期数据更高的权重,使得预测更能及时反映数据的最新变化。

这种方法在处理具有一定稳定性的数据时表现较好。

ARMA 模型则更加复杂和精确。

它将时间序列看作是过去值和随机误差项的线性组合。

通过对模型参数的估计,可以预测未来的值。

但ARMA 模型的应用需要一定的前提假设和数据特征满足,否则可能导致不准确的预测。