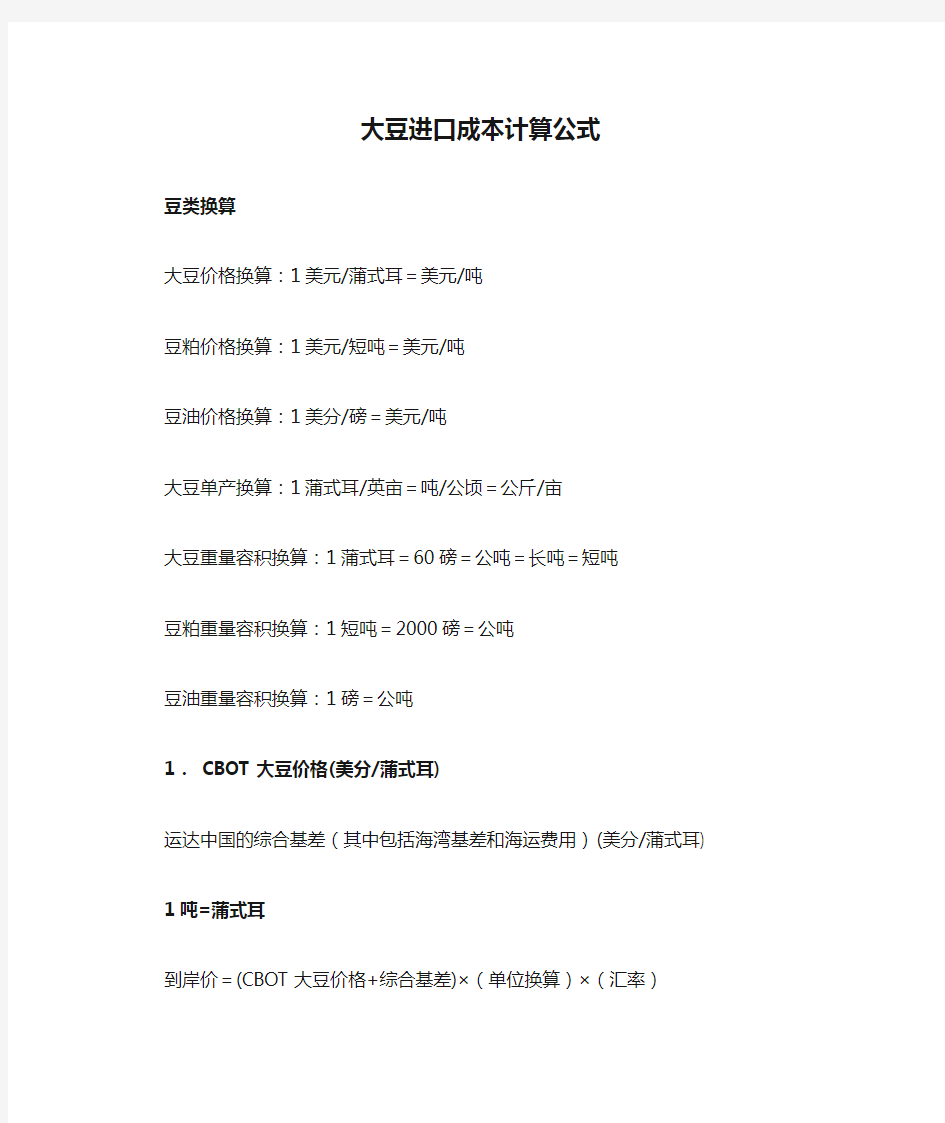

大豆进口成本计算公式

豆类换算

大豆价格换算:1美元/蒲式耳=美元/吨

豆粕价格换算:1美元/短吨=美元/吨

豆油价格换算:1美分/磅=美元/吨

大豆单产换算:1蒲式耳/英亩=吨/公顷=公斤/亩

大豆重量容积换算:1蒲式耳=60磅=公吨=长吨=短吨

豆粕重量容积换算:1短吨=2000磅=公吨

豆油重量容积换算:1磅=公吨

1.CBOT大豆价格(美分/蒲式耳)

运达中国的综合基差(其中包括海湾基差和海运费用)(美分/蒲式耳)

1吨=蒲式耳

到岸价=(CBOT大豆价格+综合基差)×(单位换算)×(汇率)

2. 关税(关税率3%)

3. 增值税(增值税率13%)

4. 保险费8元/吨

5. 中间商佣金40元/吨

6. 卸船费22元/吨

7. 商检、卫检费5元/吨

8. 港杂费12元/吨

9. 入库短途费20元/吨10. 其它杂费10元/吨

4项-10项其他费用共计120元/吨

进口大豆价格=(CBOT大豆价格+综合基差)××

(汇率)××+120

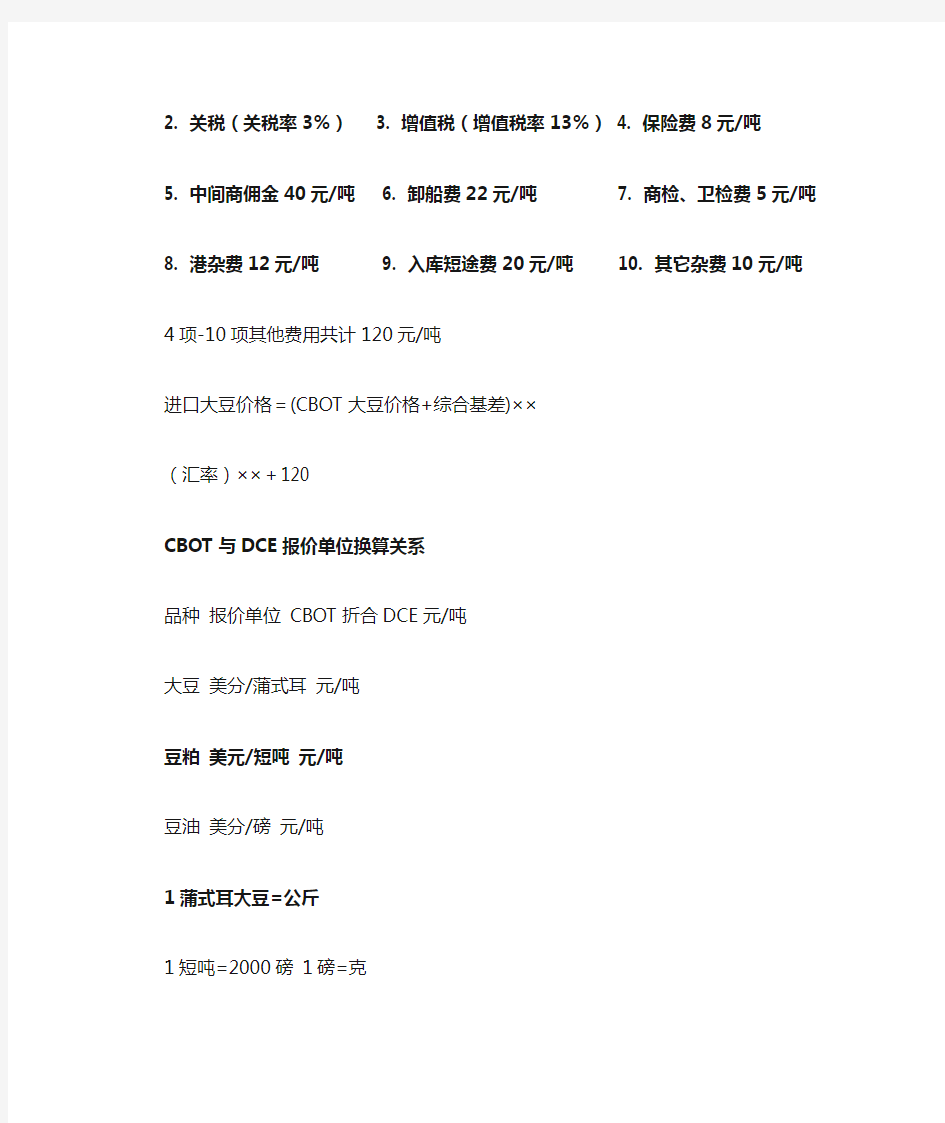

CBOT与DCE报价单位换算关系

品种报价单位CBOT折合DCE元/吨

大豆美分/蒲式耳元/吨

豆粕美元/短吨元/吨

豆油美分/磅元/吨

1蒲式耳大豆=公斤

1短吨=2000磅1磅=克

以某日CBOT收盘价为例:

CBOT大豆收盘*≈1436元/吨

豆粕收盘*≈1415元/吨

豆油收盘*≈3036元/吨

目前大豆进口增值税13%;关税3%;豆粕进口增值税13%;关税5%;

豆油进口增值税13%;关税增值税13%;

(以上换算基于汇率:1美元=元。所有数值将随汇率变动而有所变化)

大豆压榨

一. CBOT大豆压榨利润构计算公式:

按照1蒲式耳大豆大约能压榨出11磅豆油的出油率,44磅豆粉的出粉率,1蒲史耳大豆压榨利润计算公式可以依照:

1蒲式耳大豆压榨利润=11*豆油价格(美圆/磅)+44*豆粕价格(美圆/磅)—大豆采购价格(美圆/蒲式耳)—加工费

二. 国产大豆压榨利润值计算公式为:

国产大豆按16%的出油率和%的出粉率,压榨利润可以依照下列公式计算:

1吨大豆压榨利润=豆油销售价格×0.16+豆粕销售价格×0.785-大豆采购价格-加工费

大豆进口成本计算公式 Revised by Petrel at 2021

大豆进口成本计算公式 豆类换算 大豆价格换算:1美元/蒲式耳=36.7437美元/吨 豆粕价格换算:1美元/短吨=1.1025美元/吨 豆油价格换算:1美分/磅=22.0462美元/吨 大豆单产换算:1蒲式耳/英亩=0.0672吨/公顷=4.4799公斤/亩 大豆重量容积换算:1蒲式耳=60磅=0.0272公吨=0.0268长吨=0.03短吨豆粕重量容积换算:1短吨=2000磅=0.9072公吨豆油重量容积换算:1磅=0.0004536公吨 1.CBOT大豆价格(美分/蒲式耳) 运达中国的综合基差(其中包括海湾基差和海运费用)(美分/蒲式耳) 1吨=36.7437蒲式耳 到岸价=(CBOT大豆价格+综合基差)×0.367433(单位换算)×8.28(汇率) 2.关税(关税率3%) 3.增值税(增值税率13%) 4.保险费8元/吨 5.中间商佣金40元/吨 6.卸船费22元/吨 7.商检、卫检费5元/吨 8.港杂费12元/吨9.入库短途费20元/吨10.其它杂费10元/吨 4项-10项其他费用共计120元/吨 进口大豆价格=(CBOT大豆价格+综合基差)×0.367433×8.28 (汇率)×1.03×1.13+120 CBOT与DCE报价单位换算关系 品种报价单位CBOT折合DCE元/吨 大豆美分/蒲式耳3.04元/吨 豆粕美元/短吨9.11元/吨 豆油美分/磅182.25元/吨 1蒲式耳大豆=27.216公斤 1短吨=2000磅1磅=453.6克 以某日CBOT收盘价为例: CBOT大豆收盘472.4*3.04≈1436元/吨 豆粕收盘155.3*9.11≈1415元/吨 豆油收盘16.66*182.25≈3036元/吨 目前大豆进口增值税13%;关税3%;豆粕进口增值税13%;关税5%; 豆油进口增值税13%;关税增值税13%; (以上换算基于汇率:1美元=8.28元。所有数值将随汇率变动而有所变化) 大豆压榨 一.CBOT大豆压榨利润构计算公式: 按照1蒲式耳大豆大约能压榨出11磅豆油的出油率,44磅豆粉的出粉率,1蒲史耳大豆压榨利润计算公式可以依照:

图形 常用形体的体积、表面积计算公式 尺寸符号 a-棱於-对角 线S-表両积 K-侧表面积 讥h-边长 0-底面对角线的交点 a上川-边畏 力-高 F-JK S积 0 ■底両中线的交点 y-一个组合三角老的両积 左-组合三角形的个数 0-锻底答对角线交点 此凤-两平行底面的面积 力■底面间更离 。-一个组合梯形的面积 和-组合梯形数 卫-外半径一內 半径 £-柱壁厚度 P-平均半径勺= 内外侧面积 仿积(卩)底面积 (F)表面积(小侧表 面积(仓) /= Q?決h S = 2(c? ? E +a ? % +E ? %) 百度文库?让每个人平等地捉升口我 夙一球半径 ①巳-底面半径 /腰高 兔-球心o 至帝底圆心q 的距 离 对于抛物线形桶体 y = ^-(2D 2+Dd + -d 2) 15 4 对于回形桶仿 7略(仃+八) a,b,c ■半轴 交 叉 柱 体 卩=加(屮一些 心3-下底边长 上底边长 h_上、下底边距离(高) V = -[(2a +勺加+(2甸诃如 6 =—[ab+(a +(?})(& 十劣十 ? 如 6 、 常用图形求面积公式 图形 尺寸符号 而积(F )表而积(S ) Q ■中间断面直径 H -底直径 I-桶高 ¥ r U : 各种税的计算公式 1、一般纳税人 应纳税额=销项税额—进项税 销项税额=销售额×税率此处税率为17% 组成计税价格=成本×(1+成本利润率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计) 2、进口货物 应纳税额=组成计税价格×税率 组成计税价格=关税完税价格+关税(+消费税) 3、小规模纳税人 应纳税额=销售额×征收率 销售额=含税销售额÷(1+征收率) 二.消费税 1、一般情况: 应纳税额=销售额×税率 不含税销售额=含税销售额÷(1+增值税税率或征收率) 组成计税价格=(成本+利润)÷(1—消费税率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 组成计税价格=(材料成本+加工费)÷(1—消费税税率) 组成计税价格=(关税完税价格+关税)÷(1—消费税税率) 2、从量计征 应纳税额=销售数量×单位税额 三、营业税 应纳税额=营业额×税率 四、关税 1、从价计征 应纳税额=应税进口货物数量×单位完税价×适用税率 2、从量计征 应纳税额=应税进口货物数量×关税单位税额 3、复合计征 应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率 五、企业所得税 应纳税所得额=收入总额—准予扣除项目金额 应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额 应纳税额=应纳税所得额×税率 月预缴额=月应纳税所得额×25% 月应纳税所得额=上年应纳税所得额×1/12 六、外商投资企业和外商企业所得税 1、应纳税所得额 制造业: 成本核算公式 1.正确核算原材料成本; 原材料成本是指为生产饮食品所耗用的各种原材料的总和,核算时要注意; A.不合理的原材料不能计入成本. B.凡能利用的下脚料应适当做价,并冲减原材料成本. C.外地采购原材料的费用可列入成本. D.材料成本的价格,按照高进高出,有涨有落,随行就市的原则,一般都以实际价格为准. 一般购进的原材料都是毛料,需要加工成净料,这样原材料的重量会发生增减变化.所以算成本时,一般需要测定净料成本, ------ 先测定净料率--------在计算净料成本. 净料率又称折卸率,是净料数量与毛料数量的比率,公式; 净料率=净料数量÷毛料数量×100﹪ 净料率核算成本原材料的关键因素,他取决于原材料的进货质量和净料处理技术.由于原材料受产地和季节变化影响,所以净料率的核定要以实际出发.根据正常情况核定. 在确定净料率后,就可以计算成本公式; 净料成本=原材料购进单价÷净料率×净料用量 凡是一料多档的原材料,净料成本计算.公式; \单位净料成本=原材料总价格-[其他各档净料总和+下脚料价格]÷净料重量 净料成本=单位净料成本×净料用量 菜肴成本=主料金额+辅料金额+调料金额 列;红烧鱼一盘,用净整条鱼重420克另耗用辅料2元调料2元鱼金价每斤40元净料率85﹪ 菜肴成本=40÷0.85×0.42+2+2=23.76 这盘红烧鱼的原材料成事23.76元 2.合理确定毛利率; 由于饮食业的经营特点,食品价格不可能固定不变,大部分只能用毛利率控制,毛利率是毛率额与销售价格或原材料成本的比率,即; 销售毛利率[内扣毛利率]=毛利率÷销售价格×100﹪ 成本毛利率[外加毛利率] =毛利额÷原材料成本×100﹪ 毛利率关系到菜品种的毛利水平和价格水平,决定着企业的盈亏,同时还关系着消费者的利益.毛利率高菜品就高,反之毛利率低菜品也低. .. 大豆进口成本计算公式 豆类换算 大豆价格换算: 1 美元 / 蒲式耳= 36.7437 美元 / 吨 豆粕价格换算: 1 美元 / 短吨= 1.1025 美元 /吨 豆油价格换算: 1 美分 / 磅= 22.0462 美元/吨 大豆单产换算: 1 蒲式耳 / 英亩= 0.0672 吨 / 公顷= 4.4799 公斤 /亩 大豆重量容积换算: 1 蒲式耳= 60 磅= 0.0272 公吨= 0.0268 长吨= 0.03 短吨 豆粕重量容积换算: 1 短吨= 2000 磅= 0.9072 公吨 豆油重量容积换算: 1 磅= 0.0004536 公吨 1. CBOT 大豆价格 ( 美分 / 蒲式耳) 运达中国的综合基差(其中包括海湾基差和海运费用)(美分 /蒲式耳 ) 1 吨 =36.7437蒲式耳 到岸价= (CBOT 大豆价格 +综合基差 ) × 0.367433 (单位换算)×8.28 (汇率) 2.关税(关税率 3 %) 3.增值税(增值税率13 %) 4.保险费8 元 / 吨 5.中间商佣金40 元 / 吨 6.卸船费22 元/ 吨 7.商检、卫检费 5 元/ 吨 8.港杂费12 元/ 吨9.入库短途费20 元 / 吨10.其它杂费10 元/ 吨 4 项 -10 项其他费用共计120 元 / 吨 进口大豆价格=(CBOT 大豆价格 +综合基差 ) × 0.367433 × 8.28 (汇率)× 1.03 × 1.13 +120 CBOT与 DCE 报价单位换算关系 品种报价单位CBOT 折合DCE元 / 吨 大豆美分/蒲式耳 3.04元/吨 豆粕美元 /短吨9.11元/吨 豆油美分/磅182.25元/吨 1 蒲式耳大豆 =27.216公斤 ;. 一、增值税 1、一般纳税人 应纳税额=销项税额—进项税 销项税额=销售额×税率此处税率为17% 组成计税价格=成本×(1+成本利润率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计) 2、进口货物 应纳税额=组成计税价格×税率 组成计税价格=关税完税价格+关税(+消费税) 3、小规模纳税人 应纳税额=销售额×征收率 销售额=含税销售额÷(1+征收率) 二.消费税 1、一般情况: 应纳税额=销售额×税率 不含税销售额=含税销售额÷(1+增值税税率或征收率) 组成计税价格=(成本+利润)÷(1—消费税率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 组成计税价格=(材料成本+加工费)÷(1—消费税税率) 组成计税价格=(关税完税价格+关税)÷(1—消费税税率) 2、从量计征 应纳税额=销售数量×单位税额 三、营业税 应纳税额=营业额×税率 四、关税 1、从价计征 应纳税额=应税进口货物数量×单位完税价×适用税率 2、从量计征 应纳税额=应税进口货物数量×关税单位税额 3、复合计征 应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率 五、企业所得税 应纳税所得额=收入总额—准予扣除项目金额 应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额 应纳税额=应纳税所得额×税率 月预缴额=月应纳税所得额×25% 月应纳税所得额=上年应纳税所得额×1/12 六、外商投资企业和外商企业所得税 1、应纳税所得额 制造业: 应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出 商业: 应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出 服务业: 应纳税所得额=业务收入×净额+营业外收入—营业外支出 2、再投资退税: 再投资退税=再投资额×(1—综合税率)×税率×退税率 七、个人所得税: 1、工资薪金所得: 应纳税额=应纳税所得额×使用税率—速算扣除数 2、稿酬所得: 应纳税额=应纳税所得额×使用税率×(1—30%) 成本核算计算公式 厨房的成本控制的好坏,直接决定了餐厅能否实现盈利的关键点之一。怎么样控制成本就要成本核算开始,下面中国吃网餐饮网为您介绍成本核算的各个公式。 毛利率是:毛利率属于成本核算的内容,单就菜品来说,了解毛利率就需要知道菜品的成本、净料率、毛利、售价等相关内容,而且有现成的公式可以套用,只要你记住公式,计算起来就会很简单。 菜品的成本指的是什么:菜品的成本一般由制作菜品的原料、调料和燃料三部分组成,但是在实际应用中,燃料成本一般不计算在菜品成本中,故只用原料和调料成本来表示。所以菜品成本(元)=原料(元)+调料(元)。比如一份青椒炒肉丝,猪里脊肉需4元,青椒需1.2元,所有调味品共计0.8元,那么这一份菜的成本就是4+1.2+0.8=6(元)。 净料率指的是什么:菜品制作时,原材料要经过清洗、宰杀、泡发等加工处理工序。没有经过加工处理的原材料,我们称作毛料;而经过加工处理后,直接可以制作菜品的原材料,我们称作净料。净料率又叫出成率、出料率,它是净料重量与毛料重量的比率,从中看出1千克毛料经过加工可以得到的净料多少。 净料率的算法是:净料率=净料重量/毛料重量×100%(公式一) 比如买了1只活鸡,重2千克,经宰杀、去毛、除内脏、洗涤等处理后,得生光鸡1.4千克,那么生光鸡的净料率是多少呢?可以直接带入计算公式,就能算出净料率=1.4/2×100%=70%。净料重量=毛料重量×净料率(公式二) 净料单价=毛料单价/净料率(公式三) 净料率有哪些用处:更多计算公式就在中国吃网餐饮网。如果已经知道了净料率和采购的毛料重要,通过上面的公式,我们是可以反推出净料重量的;如果知道了毛料的单价,通过净料率还可以知道净料的单价。 比如制作烤鸭,鲜活北京填鸭重3千克,净料率为73%,想知道净鸭多重?那么可以由公式1演变出:毛料重量×净料率=净料重量(公式2),即净鸭的重量=3×73%=2.19千克。 比如清蒸鲈鱼这道菜品,鲈鱼单价37元/千克,净料率为83%,想知道净鲈鱼每千克的价格?可以由公式2演变出:毛料单价/净料率=净料单价(公式3),即每千克净鲈鱼单价=37/83%=44.6(元)。 毛利率怎么计算:想计算毛利率首先要知道毛利。毛利理论上包括生产经营费用、利润和税金之和。但在厨房实际应用中,常用菜品售价减去菜品成本后的差额来表示。用毛利来计算价格非常的方便。 常用下面的公式表示:菜品价格=成本+毛利(公式四) 由进口价格到零售价格的加价过程的几个好例子 例如:品名:美国二号黄大豆 规格:容重最少54磅/蒲式耳 总损坏粒最多3.0%(其中热损坏粒0.5%MAX) 杂质最多2.0% 破裂粒最多20.0% 其它颜色大豆最多2.0% 水份最多14.0% 含油量18%为基础 价格:USD220/MT CNF FO中国一主要港口 包装:散装 付款:即期信用证 [港杂费是在港口发生的人民币费用,包括报关、换单、THC,港口费,提重、回空、掏箱等等费用,在通常情况下和出口一样是可以包干的,但是进口可能涉及到一些不确定费用,比如说因报关不顺或者其他延迟导致的滞箱费,因海关查验发生的转栈、堆存等费用,这些情况在出口时发生的并不是很多,但是进口常会遇到。 PS:散装货物的港杂费要比集装箱货物的港杂费便宜些。比如,京唐港散装货物港杂费一般为28.5元/吨,集装箱约为80元/吨。 国内主要港口港杂费用 1. 港口名称(中/英文):深圳/SHENZHEN 收费描述; 文件费:RMB125或USD16/票报关费:一柜一票:RMB250/票; 一票多柜:第一柜RMB250, 每加一柜加收RMB100 商检换证:RMB100/票港口建设费:RMB80/120/120 PER20'/40'/40'HQ 码头设施保安费: RMB20/30/30 PER20'/40'/40'HQ THC RMB370/560 或USD46/68 PER20'/40'&40'HQ ORC USD141/269 PER20'/40' &40'HQ 电放费,改单费等费用根据船公司标准收取美线加收AMS:USD25/BILL ] 进口大豆价格换算公式及方法详解 2010-8-6 进口大豆价格换算公式及方法详解:大豆行业报告显示美国2011年1月交货的大豆到中国港口的成本为3,783元/吨,升贴水为100美分/蒲式耳,国际运费为56.74美元。 南美2011年1月交货的大豆到中国港口的成本为3,777元/吨,升贴水为104美分/蒲式耳,国际运费为54.57美元。人民币汇率为6.78元;大豆恢复3%的进口关税税率。你知道进口大豆价格换算是怎么换算的吗?今天就给大家详细的介绍一下。 进口大豆价格换算公式及方法详解 进口大豆价格换算公式及方法一览 大豆价格换算:1美元/蒲式耳=36.7437美元/吨 豆粕价格换算:1美元/短吨=1.1025美元/吨 豆油价格换算:1美分/磅=22.0462美元/吨 大豆单产换算:1蒲式耳/英亩=0.0672吨/公顷=4.4799公斤/亩 大豆重量容积换算:1蒲式耳=60磅=0.0272公吨=0.0268长吨=0.03短吨 豆粕重量容积换算:1短吨=2000磅=0.9072公吨 豆油重量容积换算:1磅=0.0004536公吨 1. cbot大豆价格(美分/蒲式耳) 电如_边長 馬-高 F-底面积 0-底両申銭的交点 卩=FJ — (c -+i H - c) * b+2F 禺="+6+c)*ft ,-一个粗合三箱我的両积 71 -组合三角形的惱 O-锥底备对角護交点 年店-两平行底面的面积 力L 底面间歴畫 "-一个爼舍梯戒的面积 R-组合梯形数 多面体的体积和表面积 体积(茁)庭百积(F ) 表面瞅门侧恚面积(鬲) 图形 尺寸符号 d-刘角爲 表 面积 覇-侧表面积 长 方 扩=Q S=6a 2 CS 血为-边拴 0-底面对角线的交点 V = a*h* h S = 2(a ? b 4-(j ? h +i * ft) £l-2Ma+&) 圆 柱 和 空 心 圆 柱 A 管 去-外宰径 —内半径 £-柱壁區度 p -平均半径 心=内外側面祝 B&- $=2滋?/! +2JC £^ E\ = 2/rR ? h 空心言圆柱: F =凤疋7勺=2叭伤 S=X?4F )JU2/I (用-沔 场=2品第卄) 5=n?/ + F h -盘小高度 怒-毘大高度F-属面举径 尸-廐面半径巾-高卜母爼长 E工-虧面半径巾-高 ”母緩g ■制血+吩2*卩+—!_:cos a 禺F偽十吗) & = + F — ttri y-^^2+ ^+^) 禺■忒迎肝) 卩十押 十试疋■!■/) 球扇r-*e 4宜径 尸■兰直玉■輕:?口」 石6沪 3 6 S =血2 - 夙-球半径 ①巳-底面半径 S ■ 4nJ -2J &, ■ £戊■矽一4了*彷 V a,b,c-半轴 交 叉 圆 柱 体 球 缺 椭 球 体 A 胎 D-中间斷面苴狂 说 -廐直径 『-桶高 = 2冲丘= ST ⑷-Q 护=佩乃 -町 十山2 y~—(3R^3^+h^ $■2鈕 g= 2fviih 十牙叶 4-^) 卫-風总儒平旳半径 0-同环体平均半径 川-凰环体截面言径 r-回环体茁両半径 .—— 圆 环 体 为-球鎂的高 r- 瑋岐半栓 日-平切厨言径 业=曲面"5^ 球破表面积 用于抛物线我桶徘 卩=竺口“+戊4丄护) 15 4 对于园飛确体 卩皤用十吗 各种税的计算公式 (一)增值税 1、一般纳税人 应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17% 组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 2、进口货物 应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税) 3、小规模纳税人 应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率) (二)消费税 1、一般情况: 应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征 物数量×单位完税价×适用税率 从量计征应纳税额=应税进口货物数量×关税单位税额 3、复合计征 应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率 (三)企业所得税 应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25% 月应纳税所得额=上年应纳税所得额×1/12 (四)个人所得税: 1、工资薪金所得: 应纳税额=应纳税所得额×使用税率—速算扣除数 2、稿酬所得: 应纳税额=应纳税所得额×使用税率×(1—30%) 3、其他各项所得: 应纳税额=应纳税所得额×使用税率 (五)其他税收 1、城镇土地使用税 年应纳税额=计税土地面积(平方米)×使用税率 2、房地产税 菜品成本核算公式 来源:职业餐饮网发布时间:2012年04月10日点击数: 4288 【收藏】【讨论交流】 成本核算培训内容 目的:让员工了解菜品的成本计算方式,达到每个人都能初步掌握计算菜品成本的方法 毛利率的计算方式:餐饮业的毛利率的计算方式是执行:扣价毛利率,商业的是执行:加价毛利率。 内容:1、成本的计算 2 、售价的计算 3 、毛利率 成本的计算: 成本就是菜品的各种原料的价格加上燃料的价格的合。 这里面包含:菜品的主料、配料以及调料等。 在主配料上还要计算出原料的净料率、熟制品的出品率这样才能准确的计算出菜品的成本。 净料率:是指一些蔬菜、海鲜、鱼类等的出品率。 如:1斤虾仁的出品率是在80%、水发海参的出品率在80%、整条的三纹鱼的出品率在46%、茄子的出品率是在80%、西兰花的出品率在70%、青椒的出品率在80%、青笋的出品率40%等。 那么这些出品率是如何计算的那? 这些都是要在我们的日常工作中计算出来的,比如1斤虾仁来的时候是冰冻的那么在解冻后是多少那?在我们解冻后是0.8斤。我们通过这一结果,了解了虾仁的出品率。 出品率:(净料数量÷原来的原料数量)×100% 我们知道了出品率那么就是计算出了净料成本 净料成本:原料价格÷净料率=净料价格 还有些原料是一些干货,比如:木耳、干鹿筋、珍麽、干海参等干货原料它们的出品率实际上就是涨发率,象:木耳的涨发率500%、干鹿筋400%、干海参650%等等。 熟制品的出品率:是指把生的原料通过熟加工成半成品后的净料率。 出品率:(净料数量÷原来的原料数量)×100% 如:我们采购回来8斤生牛肉(肋条)为制作蒙古小牛肉,经过熟加工后出品为4.8斤 那么我们用4.8斤÷8斤=0.6在×100%=60%那么我们就知道了生牛肉(肋条)加工成熟为半成的出品率为60%。净料成本:生牛肉(肋条)11元/斤÷60%=18.33元 我们就知道了熟牛肉(肋条)的价格是每斤18.33元 通过我们的计算了解到:熟五花肉的出品率为60%、熟排骨(冰冷)的出品率为65%、熟肥肠的出品率为45%、熟口条的出品率为52%、熟羊腿的出品率为57%等等,那么通过这些计算我们了解了菜品的出品率,但是有时它会根据原料性质会有所改变的,比如说原料的质量不好,肉注水了、菜品有腐烂的,那么出品率就会大降低的,使成本加大所以说我们要严把原料采购与检验这一重要环节,才能确保我们的利率,使我们的成本不会加大。我们要知道成本加大1元的话,我们的利润就会减少2元的,所以说酒店的成败重在成本控制。 大豆进口成本计算公式 豆类换算 大豆价格换算:1美元/蒲式耳=36.7437美元/吨 豆粕价格换算:1美元/短吨=1.1025美元/吨 豆油价格换算:1美分/磅=22.0462美元/吨 大豆单产换算:1蒲式耳/英亩=0.0672吨/公顷=4.4799公斤/亩 大豆重量容积换算:1蒲式耳=60磅=0.0272公吨=0.0268长吨=0.03短吨 豆粕重量容积换算:1短吨=2000磅=0.9072公吨 豆油重量容积换算:1磅=0.0004536公吨 1. CBOT大豆价格(美分/蒲式耳) 运达中国的综合基差(其中包括海湾基差和海运费用)(美分/蒲式耳) 1吨=36.7437蒲式耳 到岸价=(CBOT大豆价格+综合基差)×0.367433(单位换算)×8.28(汇率)2. 关税(关税率3%) 3. 增值税(增值税率13%) 4. 保险费8元/吨 5. 中间商佣金40元/吨 6. 卸船费22元/吨 7. 商检、卫检费5元/吨 8. 港杂费12元/吨 9. 入库短途费20元/吨10. 其它杂费10元/吨 4项-10项其他费用共计120元/吨 进口大豆价格=(CBOT大豆价格+综合基差)×0.367433×8.28 (汇率)×1.03×1.13+120 CBOT与DCE报价单位换算关系 品种报价单位 CBOT折合DCE元/吨 大豆美分/蒲式耳 3.04元/吨 豆粕美元/短吨 9.11元/吨 豆油美分/磅 182.25元/吨 1蒲式耳大豆=27.216公斤 1短吨=2000磅 1磅=453.6克 以某日CBOT收盘价为例: CBOT大豆收盘472.4*3.04≈1436元/吨 豆粕收盘155.3*9.11≈1415元/吨 豆油收盘16.66*182.25≈3036元/吨 目前大豆进口增值税13%;关税3%;豆粕进口增值税13%;关税5%; 豆油进口增值税13%;关税增值税13%; (以上换算基于汇率:1美元=8.28元。所有数值将随汇率变动而有所变化) 大豆压榨 一. CBOT大豆压榨利润构计算公式: 按照1蒲式耳大豆大约能压榨出11磅豆油的出油率,44磅豆粉的出粉率,1蒲史耳大豆压榨利润计算公式可以依照: 1蒲式耳大豆压榨利润=11*豆油价格(美圆/磅)+44*豆粕价格(美圆/磅)—大豆采购价格(美圆/蒲式耳)—加工费 二. 国产大豆压榨利润值计算公式为: 国产大豆按16%的出油率和78.5%的出粉率,压榨利润可以依照下列公式计算: 1吨大豆压榨利润=豆油销售价格×0.16+豆粕销售价格×0.785-大豆采购价格-加工费 税收计算公式汇总: 一、增值税 1.视同销售行为 组成计税价格=成本*(1+成本利润率) 属应征消费税组成价格应加计消费税额 组成计税价格=成本*(1+成本利润率)/(1-消费税税率) 2.纳税人兼营免税项目或非应税项目因无法准确划分不得抵扣的进项税额 不得抵扣的进项税额=当月全部的进项税额*(当月免税项目销售额,非应税项目营业额合计/当月全部销售额,营业额) 委托加工应纳增值税进项税额=加工费*税率 (1)一般纳税人:应交增值税=销项税额-进项税额(抵扣税) 1、一般纳税人应纳税额=销项税额—进项税 销项税额=销售额×税率此处税率为17% 组成计税价格=成本×(1+成本利润率 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 禁止抵扣人进项税额=当月全部的进项税额× 2、进口货物应纳税额=组成计税价格×税率 组成计税价格=关税完税价格++消费税 3、小规模纳税人:应交增值税=不含税收入×3% 应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率) 二、消费税 (1)从价计税时应纳税额=应税消费品销售额×适用税率 (2)从量计税时应纳税额=应税消费品销售数量×适用税额标准 1、一般情况: 应纳税额=销售额×税率 不含税销售额=含税销售额÷(1+增值税税率或征收率) 组成计税价格=(成本+利润)÷(1—消费税率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 组成计税价格=(材料成本+加工费)÷(1—消费税税率) 组成计税价格=(关税完税价格+关税)÷(1—消费税税率) 三、营业税:应交营业税=营业收入×税率 下附营业税税率表: 营业税税目税率表(自2009年1月1日起施行) 税目税率 一、交通运输业3% 二、建筑业3% 三、金融保险业5% 四、邮电通信业3% 五、文化体育业3% 六、娱乐业5%-20% 一、进口货物成本的计算公式 FOB进口货物成本=FOB进口合同价+运费+保险费+进口国内费用+进口税费 CFR进口货物成本=CFR进口合同价+保险费+进口国内总费用+进口税费 CIF 进口货物成本=CIF进口合同价+进口国内总费用+进口税费 二、进口合同价格 进口合同价格在进口合同成立之前是一种估价,是买卖双方通过磋商可以取得一致意见的合同价格,有时也是进口方争取以此为基础交易的价格。在合同成立后,就是合同写明的商品价格。 三、进口国内总费用 进口国内费用包括的内容有: 1 卸货费、驳船费、码头建设费、码头仓租费等费用; 2 进口商品的检验费和其他公证费用; 3 银行费用,如开证费及其他手续费; 4 报关提货费; 5 国内运费、仓租费; 6从开证付款至收回货款之间所发生的利息支出; 7 其他费用。 其核算与出口国内费用核算相同。在FOB条件下进口运输和保险由进口方办理,并支付运费和保费,其计算方法与出口中运输和保险费的核算方法相同。但进*纳进口关税和海关代征的商品流转税,如增值税、消费税等。 四、货物进口关税的计算 海关在征收关税的工作中,要做到依率计征,除了要对进出口货物进行税则归类,确定应按哪个税号的适用税率征税外,还要正确审定计征关税的计税价格,计税价格即海关完税价格,是海关计征关税的依据。 1.进口货物完税价格。进口货物完税价格由海关以进口货物的成交价格为基础审核确定。一般包括货价、货物运抵中华人民共和国海关境内输入地点起卸前的运费和保费。通常以CIF价为基础。若货物在交易的过程中,卖方付给我方正常的折扣,则应在成交价格中扣除。进口货物采用CFR价格术语成交,应加保险费组成完税价格。其公式为: 完税价格=CFR÷(1 –保险费率) 进口货物采用FOB价格术语成交,应加保险费和运费组成完税价格,其公式为: 完税价格=(FOB价+ 运费)÷(1 –保险费率) 2.进口货物应纳关税计算。完税价格确定后,查出适用的税率就可以直接进行计算了。其公式为: 应纳关税额=应纳税进口货物数量x 完税后价格x 适用关税税率。 五、应纳消费税的计算 从国外进口应税消费品,海关要征收消费税。消费税的计算执行从量税和从价税两种计算方法。 1 从价定率消费税征收。我国消费税采用价内税,即计税价格组成中包括消费税税额。因此, 单位货物应纳消费税税额=组成计税价格x 适用消费税税率 组成计税价格=关税完税价格+ 关税+ 消费税 其中,关税完税价格即上述进口货物完税价格。故公式可整理为: 组成计税价格=[关税完税价格x(1+适用关税税率)]÷(1-适用的消费税 税率) 2 实行从量定额征收应税消费税,以海关核定的应税消费进口数量为计税依据,计算公式为: 应纳消费税额=应纳税进口数量x 适用定额税率 六、应纳增值税计算 增殖税属于价外税,其大小由组成应纳增值税价格与适用的增值税税率计算所得,即: 应纳增值税额=组成计税价格x 适用税率x 应税进口数量 组成计税价格=关税完税价格+ 关税+ 消费税 成本核算过程 一、产品生产成本计算的基本要求 (2) 1.合理确定成本计算对象。 (2) 2.恰当确定成本计算期。 (2) 3.正确选择成本计算的方法。 .............................................................错误!未定义书签。 4.合理设置成本项目 .............................................................................错误!未定义书签。 5.合理选定费用分配标准。 .................................................................错误!未定义书签。 二、产品成本计算方法 (4) 三、正确划分各项费用的界限 (5) 四,产品成本计算的程序 (7) 一、产品生产成本计算的基本要求 企业的生产经营过程,同时也是费用发生、成本形成的过程。成本计算,就是对实际发生各种费用的信息进行处理。我们计算成本,总是计算某个具体对象的成本。而企业规模有大有小,经营性质和项目各不相同,因而如何组织成本的计算,如何确定成本计算对象,只能具体问题具体分析,依实际情况而定。而一个企业发生的费用种类繁多,制造某个对象的过程又是由各个部门、各项生产要素密切配合,经过很多环节才最终形成的。所以,记录归类汇集和分配企业发生的各种生产费用,是--项比较复杂的工作。但是,不管是哪一种类型的企业,也不论计算什么成本,成本计算的基本原理、-般原则和基本程序却是共同的。 总的来看,成本计算都要遵守以下要求: 1.合理确定成本计算对象。 所谓成本计算对象,就是费用归集的对象.或者说是成本归属的对象。进行成本计算,必须首先确定成本计算对象。如果成本计算对象确定得不准确或不恰当,就会大大增加成本计算的难度,计算出来的成本不能满足企业管理的需要,甚至不能完成成本计算的任务。 如何确定成本计算的对象呢?一般来说,成本计算的对象就是各种耗费的受益物,也就是耗费各种投入品后形成的产出物,是"制造"活动取得的直接成果,即"产品"。如工厂生产的工业品、农场生产的粮食、学校培养的学生、文艺组织摄制的电影、电视剧、演出的剧目等,都是一种"产品",都是成本的计算对象。 2.恰当确定成本计算期。 从理论上说,产品成本计算期应该与产品的生产周期相--致。但这种情况只适合于企业的生产过程为一批(件)接一批(件),即第一批(件)完工了再生产第二批(件)的情况。而事实上现代企业的生产大都采用流水线的形式,不是一批接-批地生产,而是不断投产,不断完工,绵延不断,无法分清前后批次。在这种情况下,按批计算成本显然是很困难的,只有人为地划分成本计算期(一般是以--个月作为一个成本计算期),成本计算才有可行性。 长方形的周长=(长+ 宽)×2 正方形的周长=边长×4 长方形的面积=长×宽 正方形的面积=边长×边长 三角形的面积=底×高÷2 平行四边形的面积=底×高 梯形的面积=(上底+ 下底)×高÷2 直径=半径×2 半径=直径÷2 圆的周长=圆周率×直径 圆的周长=圆周率×半径×2 圆的面积=圆周率×半径×半径 长方体的表面积= (长×宽长×高+宽×高)×2 长方体的体积 =长×宽×高 正方体的表面积=棱长×棱长×6 正方体的体积=棱长×棱长×棱长 圆柱的侧面积=底面圆的周长×高 圆柱的表面积=上下底面面积侧面积 圆柱的体积=底面积×高 圆锥的体积=底面积×高÷3 长方体(正方体、圆柱体)的体积=底面积×高 平面图形 名称符号周长C和面积S 正方形 a—边长 C=4a S=a2 长方形 a和b-边长 C=2(a b) S=ab 三角形 a,b,c-三边长 h-a边上的高 s-周长的一半 A,B,C-内角 其中s=(a b c)/2 S=ah/2 =ab/2·sinC =[s(s-a)(s-b)(s-c)]1/2 =a2sinBsinC/(2sinA) 四边形 d,D-对角线长 α-对角线夹角 S=dD/2·sinα平行四边形 a,b-边长 h-a边的高 α-两边夹角 S=ah =absinα 菱形 a-边长 α-夹角 D-长对角线长 d-短对角线长 S=Dd/2 =a2sinα 梯形 a和b-上、下底长 h-高 m-中位线长 S=(a b)h/2 =mh 圆 r-半径 d-直径 C=πd=2πr S=πr2 =πd2/4 扇形 r—扇形半径 a—圆心角度数 C=2r+2πr×(a/360) S=πr2×(a/360) 弓形 l-弧长 b-弦长 h-矢高 r-半径 α-圆心角的度数 S=r2/2·(πα/180-sinα) =r2arccos[(r-h)/r] - (r-h)(2rh-h2)1/2 税法所有税种计算公式大全 一、各种税的计算公式 一、增值税 1、一般纳税人 应纳税额=销项税额-进项税 销项税额=销售额×税率此处税率为17% 组成计税价格=成本×(1+成本利润率) 组成计税价格=成本×(1+成本利润率)÷(1-消费税税率) 2、进口货物 应纳税额=组成计税价格×税率 组成计税价格=关税完税价格+关税(+消费税) 3、小规模纳税人 应纳税额=销售额×征收率 销售额=含税销售额÷(1+征收率) 二、消费税 1、一般情况: 应纳税额=销售额×税率 不含税销售额=含税销售额÷(1+增值税税率或征收率) 组成计税价格=(成本+利润)÷(1-消费税率) 组成计税价格=成本×(1+成本利润率)÷(1-消费税税率)组成计税价格=(材料成本+加工费)÷(1-消费税税率) 组成计税价格=(关税完税价格+关税)÷(1-消费税税率) 2、从量计征 应纳税额=销售数量×单位税额 三、关税 1、从价计征 应纳税额=应税进口货物数量×单位完税价×适用税率 2、从量计征 应纳税额=应税进口货物数量×关税单位税额 3、复合计征 应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率 四、企业所得税 应纳税所得额=收入总额-准予扣除项目金额 应纳税所得额=利润总额+纳税调整增加额-纳税调整减少额 应纳税额=应纳税所得额×税率 月预缴额=月应纳税所得额×25% 月应纳税所得额=上年应纳税所得额×1/12 五、个人所得税: 1、工资薪金所得: 应纳税额=应纳税所得额×适用税率-速算扣除数 2、稿酬所得: 应纳税额=应纳税所得额×适用税率×(1-30%) 3、其他各项所得: 应纳税额=应纳税所得额×适用税率 六、其他税收 1、城镇土地使用税 年应纳税额=计税土地面积(平方米)×适用税率 2、房地产税 年应纳税额=应税房产原值×(1-扣除比例)×1.2% 或年应纳税额=租金收入×12% 3、资源税 年应纳税额=课税数量×单位税额 4、土地增值税 增值税=转让房地产取得的收入-扣除项目 常用的几种成本核算方法 1)、移动平均 存货的计价方法之一。是平均法下的另一种存货计价方法。即企业存货入库每次均要根据库存存货数量和总成本计算新的平均单位成本,并以新的平均单位成本确定领用或者发出存货的计价方法。单位成本=存货成本/存货数量移动加权平均法,是指以每次进货的成本加上原有库存存货的成本,除以每次进货数量与原有库存存货的数量之和,据以计算加权平均单位成本,以此为基础计算当月发出存货的成本和期末存货的成本的一种方法.移动加权平均法是永续制下加权平均法的称法。移动加权平均法:移动加权平均法下库存商品的成本价格根据每次收入类单据自动加权平均;其计算方法是以各次收入数量和金额与各次收入前的数量和金额为基础,计算出移动加权平均单价。其计算公式如下:移动加权平均单价= (本次收入前结存商品金额本次收入商品金额)/(本次收入前结存商品数量本次收入商品数量)移动加权平均法计算出来的商品成本比较均衡和准确,但计算起来的工作量大,一般适用于经营品种不多、或者前后购进商品的单价相差幅度较大的商品流通类企业。 2)、全月平均 加权平均法,亦称全月一次加权平均法,是指以当月全部进货数量加上月初存货数量作为权数,去除当月全部进货成本加上月初存货成本,计算出存货的加权平均单位成本,以此为基础计算当月发出存货的成本和期末存货的成本的一种方法。加权单价=(月初结存货成本+本月购入存货成本)/(月初结存存货数量+本月购入存货数量)注:差价计算模块中原来就是按这种方法处理月综合差价率=(期初差价+入库差价)/(期初金额+入库金额)差价=出库金额*月综合差价率 3)、先进先出 物料的最新发出(领用)以该物料(或该类物料)各批次入库的时间先后决定其存货发出计价基础,越先入库的越先发出。采用先进先出法时,期末结存存货成本接近现行的市场价值。这种方法的优点是企业不能随意挑选存货的计价以调整当期利润;缺点是工作量比较繁琐,特别是对于存货进出量频繁的企业更是如此。同时,当物价上涨时,会高估企业当期利润和库存价值;反之,会低估企业存货价值和当期利润。 4)、后进先出 与先进先出发正好相反。在物价持续上涨时期,使当期成本升高,利润降低,可以减少通货膨胀对企业带来的不利影响,这也是会计实务中实行稳健原则的方法之一 5)、个别计价法 个别计价法是指进行存货管理时存货以单个价格入帐 6)、计划成本法 创作编号: GB8878185555334563BT9125XW 创作者:凤呜大王* 一、增值税 1、一般纳税人 应纳税额=销项税额—进项税 销项税额=销售额×税率此处税率为17% 组成计税价格=成本×(1+成本利润率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计) 2、进口货物 应纳税额=组成计税价格×税率 组成计税价格=关税完税价格+关税(+消费税) 3、小规模纳税人 应纳税额=销售额×征收率 销售额=含税销售额÷(1+征收率) 二.消费税 1、一般情况: 应纳税额=销售额×税率 不含税销售额=含税销售额÷(1+增值税税率或征收率) 组成计税价格=(成本+利润)÷(1—消费税率) 组成计税价格=成本×(1+成本利润率)÷(1—消费税税率) 组成计税价格=(材料成本+加工费)÷(1—消费税税率) 组成计税价格=(关税完税价格+关税)÷(1—消费税税率) 2、从量计征 应纳税额=销售数量×单位税额 三、营业税 应纳税额=营业额×税率 四、关税 1、从价计征 应纳税额=应税进口货物数量×单位完税价×适用税率 2、从量计征 应纳税额=应税进口货物数量×关税单位税额 3、复合计征 应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率 五、企业所得税 应纳税所得额=收入总额—准予扣除项目金额 应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额 应纳税额=应纳税所得额×税率 月预缴额=月应纳税所得额×25% 月应纳税所得额=上年应纳税所得额×1/12 六、外商投资企业和外商企业所得税 1、应纳税所得额 制造业: 应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出 商业: 应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出 服务业: 应纳税所得额=业务收入×净额+营业外收入—营业外支出 2、再投资退税: 成本是指企业在生产可经营中所支持的各项费用之和。 成本在企业管理中有重要的作用:成本是制定商品价格的依据,成本控制是市场竞争的重要手段,成本高低是企业管理的综合反映,成本是经营决策的重要数据。 要改善经营管理必须重视成本核算。成本核算的意义还在于它能全面反映生产状态,能保证各项经济预测值的准确,有利于正确执行物价政策。 成本核算的任务是( 1)计算单位产品的成本,用以确定产品销售价格;(2)调整成本的结构促进技术和服务水平提高,加强企业管理;( 3)指出成本变化的原因,提高经济效益。 要科学、准确地实行成本核算,必须具有以下的基本条件: ⑴面包、点心用料的定额标准 ⑵面包、点心生产的原始记录 ⑶执行符合国家标准的计量体系。 成本核算通常每月一次,成本核算是普遍采用“以存计耗”法即: 本月耗用原材料成本 =月初成本结存额 +本月领用(入库)额—月末原材料盘存额烘焙业的生产成本由两方面构成:费用和原材料成本 一、费用管理 费用是指对原材料加工、产品销售过程中劳动力、物料方面的开支。 1.费用的分类⑴以用途 分类可以分为: 经营费用:包括运输费、水电费、广告宣传费、差旅费、物料消耗、低值易耗品 摊销、折旧费、修理费、铺租、生产和销售人员工资及福利、工作餐等。 管理费用:包括工会劳动保险、排污费、房产税、土地使用税、车船使用税、印 花税,开办费摊销、交际应酬费、坏帐损失、存货盘亏、办公室人员工资和福利等。 财务费用:包括银行利息、集资费等。 烘焙业发生数额较大的必需开支费用项目有:人员工资和福利、电费、铺租、设 备费(折旧费和低值易耗品摊销)运输费等。可酌量开支的费用有办公费、广告 宣传费等。 ⑵依费用与经营量的依赖程度分 变动费用:与经营量大小成正比例关系的费用,如人工费、运输费、水电费等。 固定费用:与经营量大小关系不大的费用,如铺租、设备费、办公费等。经营量对 固定费用总额影响不大,但经营量越大,相对固定费用越低;经营量越小,相 对固定费用越高。在生产经营能力许可的范围内,企业总是尽可能扩大产量,这样产品的单位固定费用可以下降,总成本的平均水平也会下降。 2.主要费用项目的控制 ( 1)铺租 租凭的厂店铺租占费用总额的比例很大。一般来说旺铺租贵,淡铺租平。铺租占营业额的4-5%为宜。很旺的地方,铺租也不要高于10%,超过10%(即3 天的营业收入)的话,即使每天营业额很高仍然不会获得好的利润。 ( 2)电费 现在供电部门提高了电费标准,电费对烘焙成本的影响已越来越大了。烘焙生产用电包括照明用电、通风用电、动力用电、冷柜用电、电热用电。电热用电由分醒发室用电和烘烤用电,其中烘烤用电占的比重很大。烘炉用电可再分解为预热用电和烘烤用电。我把烘烤用电的电费看成是变动费用,其他用电的电费看成是固定费用。其他用电是工场的规模和工艺条件而定。税收计算公式(全)

成本核算公式

大豆进口成本计算公式.doc

税收计算公式

成本核算计算公式

由进口价格到零售价格的加价过程

常用面积体积计算公式大全

税法计算公式大全

菜品成本核算公式

大豆进口成本计算公式

最新版税收计算公式汇总

进口商品成本

企业成本核算的步骤及流程

图形各面积、体积计算公式大全

税法所有税种计算公式大全71510

常用的几种成本核算方法

税收计算公式

食品成本计算方法