股指期货套利机会分析

套利交易是可以实现低风险收益的投资操作,在国外的股指期货市场受到投资者的广泛关注。目前的股指期货套利大体可分为两类:一类是股指期货同现货股票组合之间的套利,也叫期现套利,这种套利方式的风险极低,普遍被称作“无风险套利”;另一类是不同期限、不同类别股票价格指数期货合约之间的套利,可分为跨期套利、跨市套利和跨品种套利。我们认为,从我国的实际情况上看,即将推出的沪深300股票价格指数期货上市之初,套利方式将主要是以期现套利为主。

一、期货套利的原理

对应着到期日不同的每一个股指期货合约,都有一个理论上的价值,这个理论价值可以用下面的公司来表述:

F=S(1+r)(T-t)-D

其中:F:股指期货合约在时间t时刻的价值;S:现货指数在时间t时刻的价格;r:无风险利率;T:期货合约的到期时间;t:现在的时间;D:t到T期间现货指数现金红利在到期日T时刻的复利总和。

对于普通的投资者而言,其实完全没有必要记住上面提到的公式,只要能理解这样的一个简单概念:因为股指期货合约有理论价格,所以如果现实中股指期货的价格偏离了其的理论价格,就会出现套利的机会。

二、举例说明

2007年9月19日沪深300指数收盘为5417点,目前市场年利率为3.87%,参照2006年沪深300指数的现金红利年回报率2.19%,则一个月后到期的股指期货合约的理论价格如下:

5417+5417×(3.87%-2.19%)÷12=5425

由此可知一个月后也就是2007年10月16日到期的股指期货合约的理论价格为5425点,如果沪深300股票价格指数期货11月合约当前的价格大于5425点,就可以进行正向的套利操作(卖期货,买现货的操作,反之为反向套利操作)。

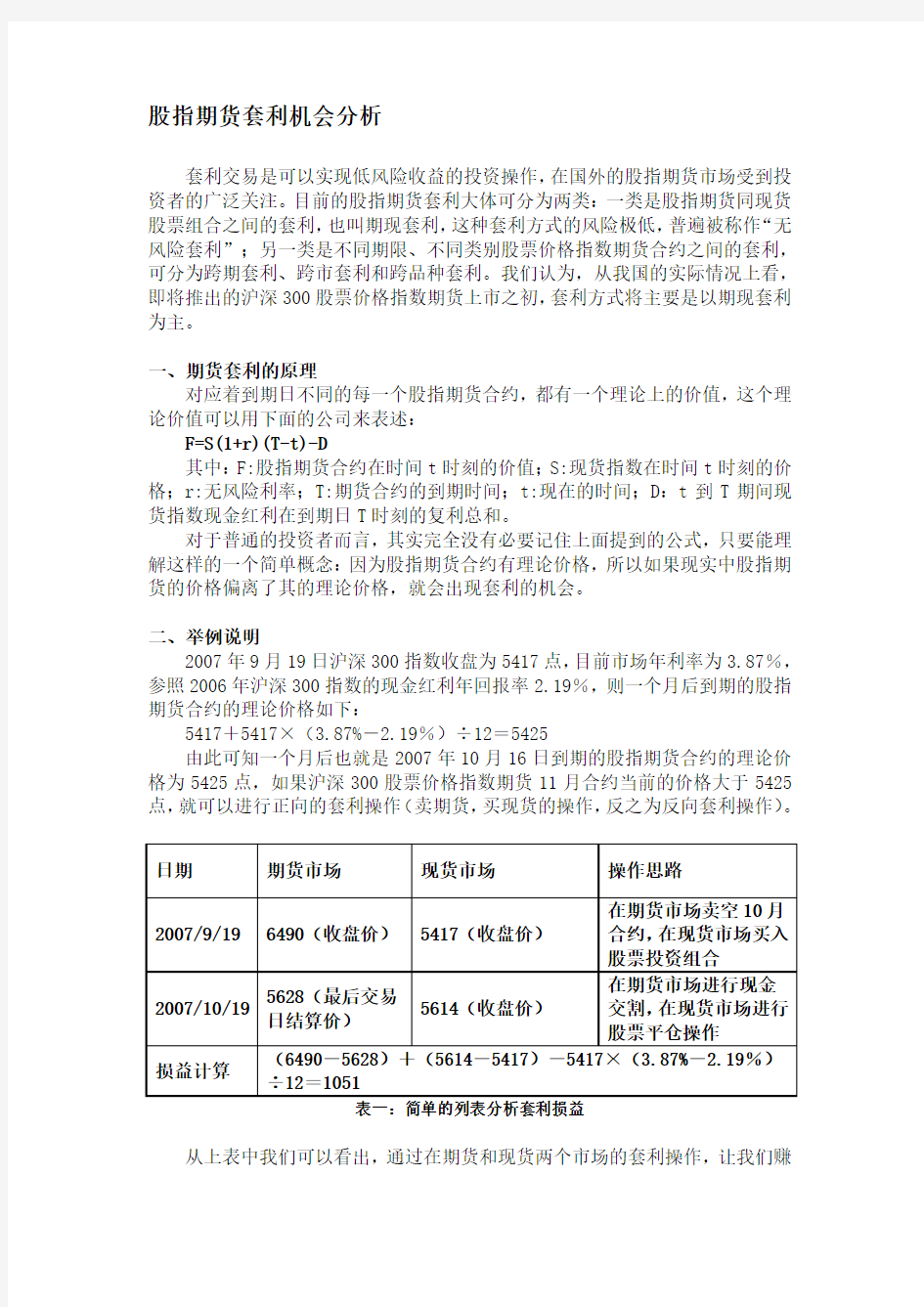

表一:简单的列表分析套利损益

从上表中我们可以看出,通过在期货和现货两个市场的套利操作,让我们赚

取了1,051个点的利润,如果按只在对应的期货市场上操作一手来计算的话,利润总额为300×1,051=315,300。

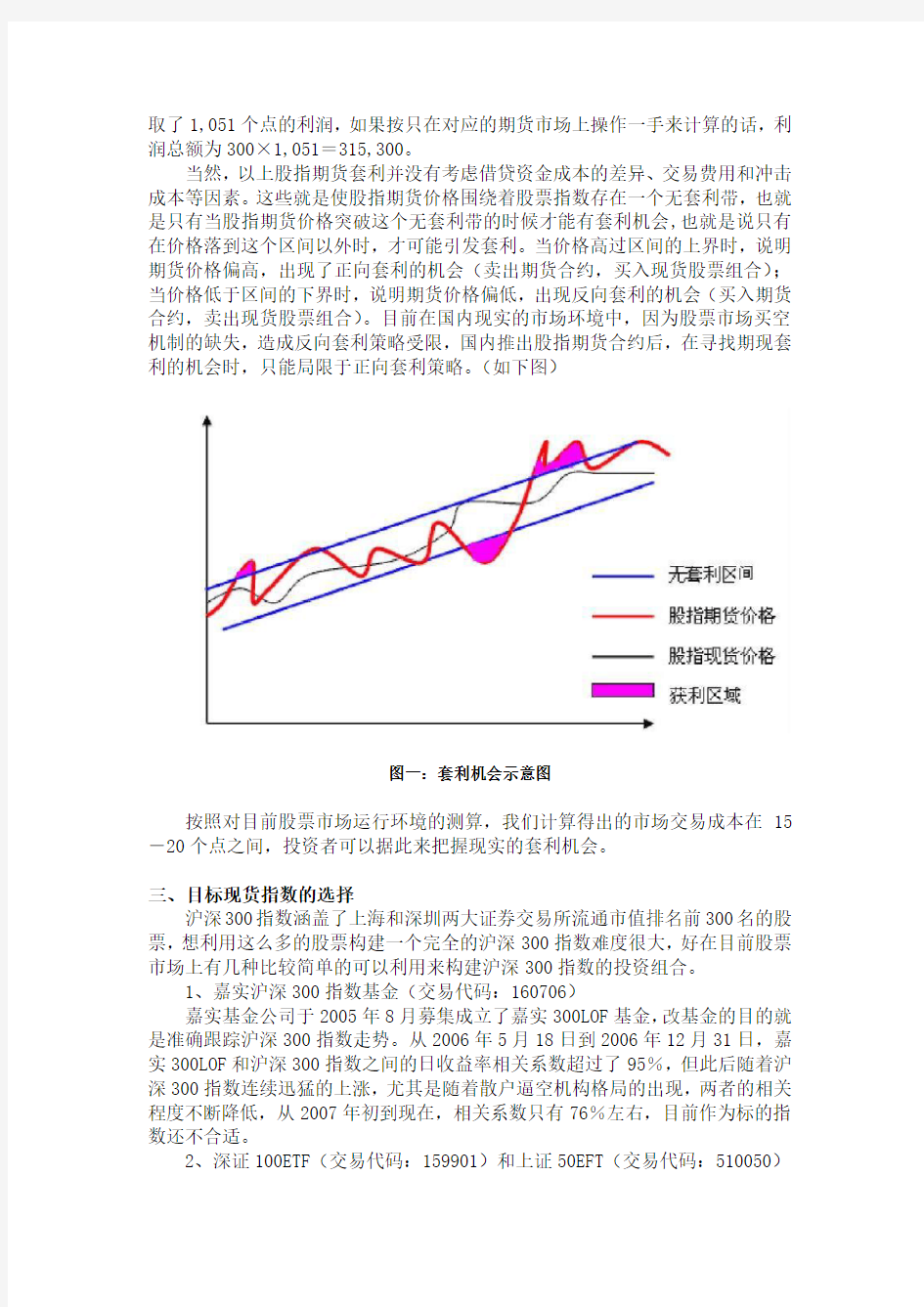

当然,以上股指期货套利并没有考虑借贷资金成本的差异、交易费用和冲击成本等因素。这些就是使股指期货价格围绕着股票指数存在一个无套利带,也就是只有当股指期货价格突破这个无套利带的时候才能有套利机会,也就是说只有在价格落到这个区间以外时,才可能引发套利。当价格高过区间的上界时,说明期货价格偏高,出现了正向套利的机会(卖出期货合约,买入现货股票组合);当价格低于区间的下界时,说明期货价格偏低,出现反向套利的机会(买入期货合约,卖出现货股票组合)。目前在国内现实的市场环境中,因为股票市场买空机制的缺失,造成反向套利策略受限,国内推出股指期货合约后,在寻找期现套利的机会时,只能局限于正向套利策略。(如下图)

图一:套利机会示意图

按照对目前股票市场运行环境的测算,我们计算得出的市场交易成本在15-20个点之间,投资者可以据此来把握现实的套利机会。

三、目标现货指数的选择

沪深300指数涵盖了上海和深圳两大证券交易所流通市值排名前300名的股票,想利用这么多的股票构建一个完全的沪深300指数难度很大,好在目前股票市场上有几种比较简单的可以利用来构建沪深300指数的投资组合。

1、嘉实沪深300指数基金(交易代码:160706)

嘉实基金公司于2005年8月募集成立了嘉实300LOF基金,改基金的目的就是准确跟踪沪深300指数走势。从2006年5月18日到2006年12月31日,嘉实300LOF和沪深300指数之间的日收益率相关系数超过了95%,但此后随着沪深300指数连续迅猛的上涨,尤其是随着散户逼空机构格局的出现,两者的相关程度不断降低,从2007年初到现在,相关系数只有76%左右,目前作为标的指数还不合适。

2、深证100ETF(交易代码:159901)和上证50EFT(交易代码:510050)

这两只基金都是指数化的投资工具,对应的是分别是深证100指数和上证180指数,通过完全复制法实现跟踪偏离度和跟踪误差最小化。经过相关性分析,我们得出一下的结论:从2007年初到现在,深证100ETF与沪深300指数的相关系数为93.3%,上证50EFT与沪深300指数的相关系数为92.5%。基本达到了作为沪深300替代指数的相关程度要求,为了方便起见,我们可以选择这两只ETF指数的其中一只作为替代指数。

图二:沪深300指数与深证100ETF、上证180ETF和嘉实300的相关分析

四、投资份额计算及实际套利效果分析

以选取深证100ETF作为替代指数为例,对应1手的股指期货合约套利。简单的计算方式如下:

股指期货10月合约在9月19日的收盘价值为:6,490×300=1,947,000元;深证100EFF在当日的收盘价为5.7,那么需要建立的ETF份额就是:1,947,000÷5.7=341,579,经过四舍五入最终得到的数目是341,500,利用上面的表一,

表二:沪深300指数实际套利操作

对照表一和表二,我们可以看出两次套利操作赚取的点数并不完全一样,这这要是受标的指数相关程度和计算误差的影响。

综上所述,结合各种对套利操作的影响因素,我们大体可以得出这样的结论:在只能采取正向套利的前提下,一月后到期的现货月股期货合约如果比当前的现货指数高30-40点以上,就完全有可能实现成功的套利操作。

五、股指期货期现套利面临的风险及注意事项

虽然我们可以通过套利操作锁定预期的利润,使它不会随市场的短期波动而发生变化,但实际上股指期货的套利还是存在一定的风险的。

股指期货套利正常风险因素主要体现在以下几方面:

1、利率风险,就是有可能出现从开始交易日到截止交易日的这段时间无风险利率无法固定;

2、股息风险,现金股息的预测经常会不准确;

3、交易风险,股指期货期现套利要求指数期货和一揽子股票的买卖同步进行,任何时间上的偏差都会造成意料不到的巨大损失;

4、成份股变更风险,这就需要对投资组合做出及时的调整;

注意事项如下:

1、尽量选取现货月合约进行套利,这样做的好处是能规避远月合约大幅波动而造成保证金不足的风险,同时因为距合约到期日时间较短,使得合理价差的计算误差较小,套利操作容易实现。

2、选取流动性大的现货替代指数进行交易,减少冲击成本。上文提到的深证100ETF基金平均的成交金额能保持在1.5-2亿之间,目前来看可以满足市场的需要,但若股指期货跨期套利规模变大之后,可能会导致其流动性不足,需要投资者倍加注意。

3、表一和表二所举例子中的股指期货价格数据是从中国金融期货交易所沪深300指数仿真交易中得来的,与股指期货真正推出后所得数据难免会出现偏差,期现价差可能不会如此之大,套利机会会减少,套利空间也会相应变小。

2007.11.7