我国铝行业技术现状

一、国内外铝工业技术现状及发展趋势

1、铝矿资源及氧化铝生产技术:

世界铝土矿资源极其丰富,2003年世界铝土矿探明储量230亿吨,基础储量为320亿吨,资源量约为550亿-750亿吨,90%以上的铝土矿为高铝、低硅、高铁、易溶出的优质三水铝石矿,少量的低品位铝土矿可以通过简单的洗矿工艺后获得高品位三水铝石矿,静态保证年限在200年以上。

基于三水铝石铝土矿的良好溶出性能,国外氧化铝厂大部分采用拜耳法间接加热强化溶出技术生产氧化铝,流程简单,生产能耗低。三水铝石型铝土矿通常采用低温溶出,对于三水铝石和一水软铝石混合型铝土矿则主要采用间接加热的强化溶出技术,管道化溶出是强化溶出的发展方向。

国外冶金级氧化铝产品质量较高,绝大部分是砂状氧化铝,砂状氧化铝生产技术以法铝一段法、美铝和瑞铝的二段法为代表。氧化铝焙烧大部分采用流态化焙烧技术。母液蒸发采用降膜蒸发技术。

近年来,国外氧化铝生产企业在设备的大型化和高效化方面进展很大,且在各个生产工序使用添加剂,以强化生产能力。高效沉降槽、立式叶滤机、平盘过滤机、悬浮焙烧炉、降膜蒸发器、流态化燃烧锅炉等先进高效设备的采用,取得了非常显著提产和节能降耗效果。

2003年,美国和澳大利亚政府、美铝、加铝等四大主要跨国铝业公司以及学术团体和工业协会共同制订了未来20年(到2020年)氧化铝技术的发展规划。列出了2020年氧化铝工业战略目标(包括:能量效率、安全、环境绩效、可持续性发展、产品的质量和性能满足客户期望等方面),提出了6个主要研究方向和12项优先研发需求。6个主要研究方向是:1、拜耳法工艺化学和可替代工艺;2、资源利用;3、能量效率;4、工序和知识管理;5、残渣处理和再利用;6、人员安全。12项优先研发需求是:1、提高分解率的方法;2、铝土矿残渣的有效处理;3、一水铝石型铝土矿的形态转化;4、铝土矿或其他含铝原料的直接还原;5、全自动或改善控制策略;

6、铝土矿选矿和去除杂质;

7、从拜耳法溶液中去除杂质;

8、工艺管理和最佳操作

标准;9、大幅度降低碱耗;10、结疤的预防和处理;11、氧化铝厂“三废”处理;

12、余热利用。

我国铝土矿与国外相比,经济可利用的基础储备量少,推断的资源量多,探明的资源量少;贫矿多,富矿少,尤为突出的是矿石质量的差别。国外90%以上的铝土矿为高铝、低硅、高铁、易溶出的三水软铝石。我国除占矿石储量的1.54%为三水软铝石之外,其余全部都是高铝、高硅、低铁、难溶的一水硬铝石。除广西铝土矿铝硅比在10以上,其他地区矿石铝硅比都比较低,铝硅比大于10的仅占3.9%,铝硅比在7-10之间的在26.1%,铝硅比在4-7之间的占59.5%,铝硅比在4以下的占7.5%,平均铝硅比为5.56,属于中低品位矿[*1]。

到2005年6月底,公司拥有铝土矿资源4.75亿吨,其中采矿权3.32亿吨,探矿权1.43亿吨,此外,还有联办矿25个以上,控制储量4822万吨。

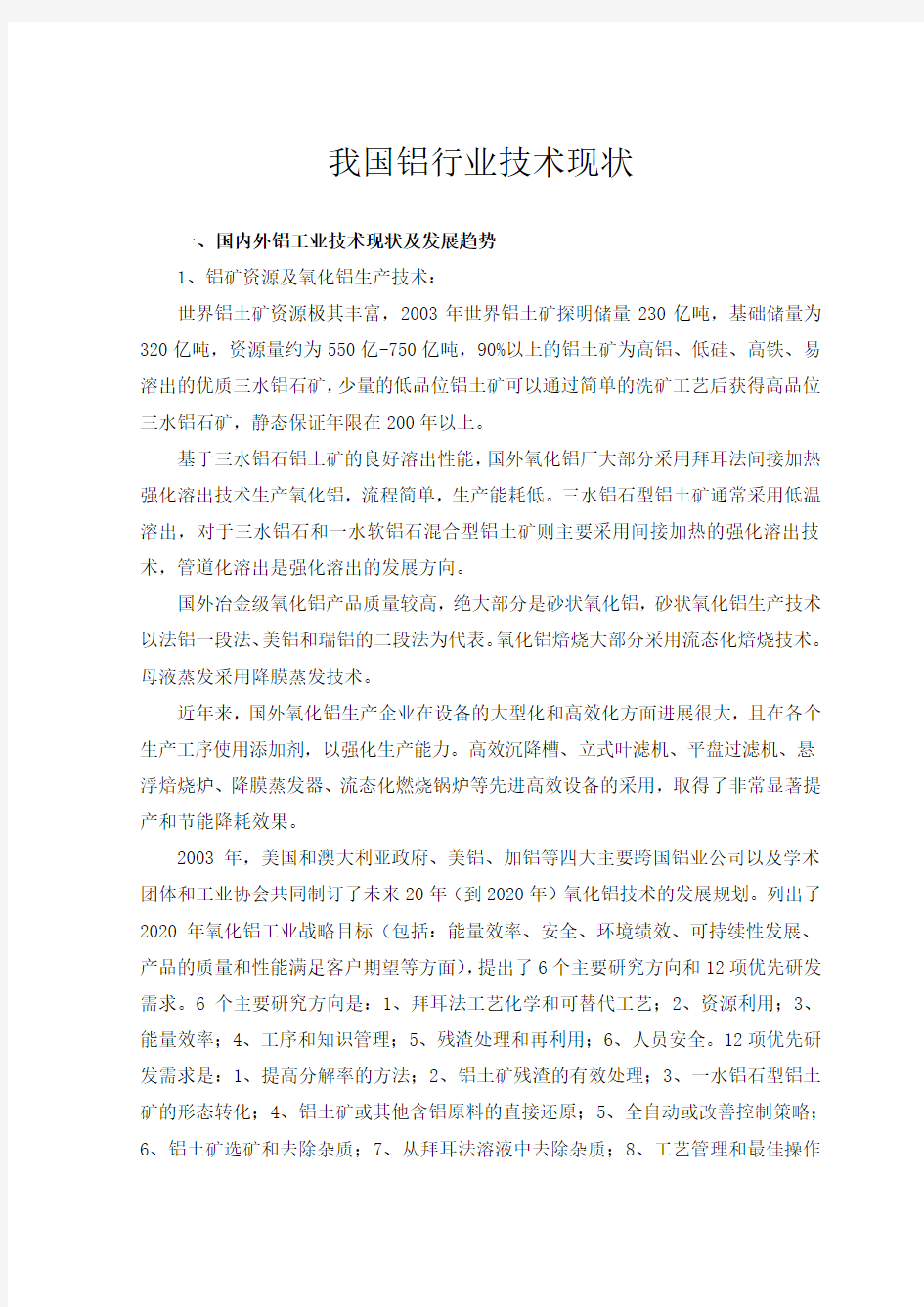

我国氧化铝持续快速发展,近几年来我国氧化铝产量见表1。优质铝土矿资源的消耗量大幅增加,国内资源保障程度明显下降,资源保障程度已成为影响我国氧化铝工业可持续发展的主要问题。按照生产1吨铝土矿需要1.5吨储量,生产1吨氧化铝需要2吨铝土矿,以2005年产量计算,现有已探明经济可供储量静态保证年限约32.9年,按照2010年氧化铝产量1400万吨、需要矿石2800万吨计算,静态保证年限约20年。铝土矿资源的持续稳定供应和保障以及可经济利用的高品位铝土矿资源受到严峻挑战,优质铝土矿资源的短缺问题将长期存在。

表1 我国氧化铝产量

由于我国铝土矿资源不足,为确保我国氧化铝工业的可持续发展,开发和综合利用可替代资源生产氧化铝技术也具有重要意义。这些可替代资源主要包括:每年排放总量超过1.0亿吨的粉煤灰、我国广西贵港、横县、宾阳等地储量数亿吨的高铁低铝型三水铝石矿以及其它在我国新疆、河南、四川等地较丰富的明矾石、霞石、红柱石等含铝资源。

由于我国铝土矿资源中80%以上为铝硅比4-8的中低品位一水硬铝石型矿石,处理这种资源成功的关键在于通过选矿方法提高铝土矿的铝硅比,然后采用经济的拜

耳法工艺生产氧化铝。

针对中低品位铝土矿,我国率先开发了铝土矿正浮选和反浮选脱硅技术、工艺,水平达到国际领先,成功解决了我国低品位铝土矿的选矿技术难题,抢占了世界中低品位铝土矿选矿技术的制高点。在中州建立了“铝土矿选矿-拜耳法生产氧化铝”示范工程。

正对品位非常低的铝土矿生物冶金技术仍然处于探索性研究阶段,初步筛选出具有高效脱硅、除铁、脱硫效果的一系列功能微生物菌种。

近十年来,特别是“十五”期间,我国氧化铝工业的技术和装备水平取得了显著进步,氧化铝生产主要工序通过引进、消化吸收和再创新实现了设备大型化、国产化和控制自动化。拜耳法间接加热强化溶出技术和氧化铝的流态化焙烧技术已在生产中得到了广泛的应用;针对我国中低品位铝土矿开发出了选矿-拜耳法生产氧化铝技术和石灰拜耳法生产氧化铝技术,并实现了产业化,为我国中低品位铝土矿直接采用拜耳法生产提供了通道;已开发出砂状氧化铝生产技术,使我国氧化铝产品质量不断提高;赤泥的分离和洗涤系统分别引进了Φ(42~46)×6m大型沉降槽和Φ12~20m深锥沉降槽,大大提高了赤泥的分离和洗涤效率;叶滤系统拥有世界先进水平的大型立式叶滤机;4500m3的大型机械搅拌平底分解槽已在分解系统中使用;多效降膜蒸发技术的应用降低了母液蒸发的汽耗,拜耳法生产系统的技术水平得到了进一步提高。近年开发的生料浆自动配料技术、富矿强化烧结法和连续碳分生产砂状氧化铝等技术以及熟料窑自动看火技术的推广,使烧结法生产的工艺技术水平又上了一个台阶。

由于生产工艺的进步和装备水平的提高,中国铝业公司氧化铝生产的各项技术经

济指标逐渐改善,综合能耗从2000年的35.43GJ/t-Al

2O

3

下降到2005年的

28.83GJ/t-Al

2O

3

,具体情况见图1,下降幅度为18.7%。碱耗已降低到73.78kg/t-Al

2

O

3

,

氧化铝总回收率达到88.29%。

2、电解铝生产技术:

目前,国外电解槽型向大型化发展的同时,自焙槽生产仍有一席之地;180KA以上容量预焙阳极电解槽成为世界铝电解工业的主导槽型,500KA级预焙槽已用于工业生产。采用的物理场数学模型精确有效,电解槽结构设计合理。控制技术的发展使电解槽智能化程度不断提高。电解质组成的不断优化,降低了电解质电压降、提高了电流效率。阴极材料在逐步采用高石墨质、石墨化阴极和TiB

可湿润阴极的同时,开发

2

应用了抗熔体渗透的槽衬耐火材料。炭素阳极材料质量的提高,使电解净炭耗接近400kg/t-Al;开槽阳极的采用,降低了阴阳极之间电压降。对铝电解产生的废渣、废槽衬等废物料实行有价成分的再生回收并循环利用,或对其作无害化处理,减轻了铝电解工业废物对环境的污染;效应系数向零目标发展,减少了PFC排放量。

国际上最先进的技术指标电流效率可达96%,直流电耗略低于13000kwh/t-Al,槽寿命达到2500天左右。美国铝电解工业总排氟量达到0.7kg/t-Al水平。世界原铝工业平均能耗约15000kwh/t-Al。

惰性阳极、导流式新型结构电解槽等新工艺、新技术、新材料、新设备正在进行工业试验;对于可望替代霍尔-埃鲁特电解法的一些炼铝新工艺方法,如炭热还原法、氯化铝双极多室电解法等长远课题还在继续进行研究。

“十五”期间,我国电解铝工业在调整中发展。2005年,160kA以上预焙槽产能已达81.4%;自焙槽产能仅占0.5%,标志着自焙电解槽已基本被淘汰。160~240kA 级预焙槽已成为国内铝电解的主导槽型。280~350kA级预焙槽技术已实现产业化。

我国大型铝电解槽技术在引进消化创新提高的基础上,成功的研制出具有我国自主知识产权的产业化技术,并已出口国外。

到2005年底,我国电解铝厂的电流效率达93%以上的有42家。全国铝锭综合交流电单耗从2000年的15480kwh/t,下降到14622kwh/t,降低了约6%,已接近国际原铝协会制定的2010年世界原铝的节能目标14600 kWh/t。

作为中国铝工业的旗舰,中铝公司近年来开展了以提高槽寿命、铝电解节能降耗关键技术、电流强化技术为中心的科技攻关;开发了新的控制技术、电解槽物理场模型和计算方法的优化技术;进行了槽结构优化与槽衬材料的合理使用的研究。在前瞻性技术如惰性阳极、新型结构槽等新技术新工艺新材料方面深入开展了研究工作。至2005年底,全公司平均电流效率93.03%,铝锭综合交流电消耗14700 kwh/t-Al,槽寿命1500~1800天。

3、其他相关技术:

我国在铝土矿资源的找矿、勘探、采矿、特别是适合我国铝土矿资源特点的选矿技术等得到长足发展;在铝用炭素制造、化学品氧化铝、铝合金熔铸、废铝回收和各项环保技术等正在缩小与世界先进水平的差距;在非铝土矿资源利用、生物冶金、过程仿真等技术的研究基本与世界同步。

二、中国铝工业发展存在的问题和差距

1、资源状况

我国铝土矿资源与国外相比存在的差距主要有:

(1)资源保证程度低。截止到2005年底,全国铝土矿资源量28.41亿吨,不到世界总储量的5%,而且可采资源比例较低,如河南铝土矿可采资源量仅为30%,广西可采量约65%。我国氧化铝工业已面临着供矿品位逐渐下降所引起的消耗增加和生产成本上升的严峻形势。

(2)资源品质差。我国铝土矿属于一水硬铝石型铝土矿,并且80%以上是中低品位,仅平果铝土矿铝硅比在10以上,其他地区矿石铝硅比都比较低,平均铝硅比为5.56。表2为我国可利用铝土矿资源的品位构成情况,图2为我国主要省份的铝土矿资源储量。

表2 我国可利用铝土矿铝资源品位构成

2、氧化铝生产能耗

中国铝业6个分公司2001~2005年氧化铝综合能耗的指标见表3。从表观上看,中国铝业公司氧化铝生产的综合能耗明显高于国外氧化铝厂的综合能耗指标,其原因是中国铝业公司的氧化铝生产方法为拜耳法、烧结法和联合法三法共存造成的。实际上中国铝业公司采用间接加热溶出技术的拜耳法厂,如采用纯拜耳法生产工艺的广西分公司,其综合能耗指标已达到同类型氧化铝企业的国际领先水平。但联合法生产氧化铝的能耗仍然较高,还有节能的潜力。可是随着铝土矿供矿品位的逐年降低,节能的难度越来越大,节能潜力越来越小。

表3中国铝业6个分公司2001~2005年氧化铝综合能耗

3、氧化铝产品质量

为了满足现代铝电解工业烟气净化和大型预焙槽生产的要求,氧化铝厂均转向生产流动性好、强度高、吸附性能强、在电解质中溶解速度快的砂状氧化铝。近几年中国铝业公司冶金级氧化铝产品质量进步较大,已全部实现了砂状化。表4列出了中铝各分公司氧化铝产品的化学成份和物理性质。

表4 2005年下半年中铝各分公司产品化学成份和物理性质比较表

中国铝业公司冶金级氧化铝产品与国外产品相比较,存在的差距主要是细粒子含量高、强度差,同时硅、铁等杂质含量高。

4、废弃物综合利用

国外在赤泥的处理与综合利用方面进行了大量的研究工作,如赤泥用于做砖、烧制水泥、各种材料的添加剂和吸收剂、修筑公路、造田等。我国氧化铝工业产出的赤泥目前大部分采用堆存的方法。随着我国选矿-拜耳法生产氧化铝技术的发展,选矿尾矿的处理问题显得日益突出。因此,赤泥和选矿尾矿的综合利用将成为今后的一个

重点研究方向。

5、环境保护

世界各国都极为重视氧化铝生产中的环境保护工作。氧化铝工业排放的粉尘、废水、废气和生产过程中的噪声处理等问题,都应该引起重视。随着我国工业环境治理要求的提高和氧化铝生产能力的扩大,如何实现矿山的复垦、尾矿库的植被以及尾矿

的资源化利用、废水的零排放等,已成为氧化铝工业可持续发展中需优先解决的问题。

4、铝电解

目前,中铝公司铝电解技术水平在国内处于领先地位,但与国际先进水平相比,在电流效率、单位产量、槽寿命、阴阳极材料等方面存在一定差距。由表5可见,中铝公司大中型预焙电解槽平均指标与国外先进指标的主要差距为:直流电耗高约300kwh/t-Al;电流效率约低2%;国内电解槽设计电流密度比国外低0.05A/cm2以上;整流效率偏低;阳极净耗高20kg/t-Al左右;国内阴极炭块目前仍然以含石墨30%以下的半石墨质炭块为主导,而国外已针对不同槽型开发了系列化的高品质阴极材料,如高石墨质(石墨含量30%—100%)、石墨化阴极等;槽寿命比国外低500~800天。

表5 中铝公司与国外铝电解主要技术经济指标比较

除了在量化的主要技术指标上有明显差距外,在功能化技术等方面也存在差距。如在设计上采用的物理场仿真数学模型和相关参数不尽精准,特别是对于300kA以上大型槽的热场平衡设计有待继续深入研究。缺少实时在线检测手段和仪器仪表,数字信息化管理水平有限,自动化控制程度不高。高效能的辅助设备如整流系统、多功能机组、筑炉和刨炉机械等的应用与开发不够。在熔盐化学、电化学机理和阳极气体行为等电解基础理论方面缺乏研究,创新能力不足。

中国铝业现状分析 一、中国铝工业发展历程 中国电解铝工业50 年的发展历程大致可以分为三个阶段: 第一阶段从中国第一家电解铝厂-抚顺铝厂1952年4月开工建设到70年代末期,可以认为是中国电解铝工业的发展初期。1952年当抚顺铝厂一期工程开工建设时,其设计产能仅为年产1.5万吨。1958年中共中央、国务院分布了《关于大力发展铜铝工业的指示》,铝被定为国民经济的第二大金属材料。从此,国家开始对铝工业的发展给予巨大的政策支持和资金扶持,使中国铝电解工业开始走上了发展轨道。这一时期,贵州铝厂、兰州铝厂、包头铝厂、青铜峡铝厂、连城铝厂、郑州铝厂电解分厂等相继建成投产,初步形成了八大铝厂的生产格局。电解技术基本是以旁插和上插自焙阳极铝电解梢工艺和设备为主,产量达到了36万吨。50-60年代中国电解自焙槽主要缺点是电流效率低、能耗高、劳动生产力低,特别是电解槽密闭性能差,电解烟气中含有大量的沥青挥发物,对生产操作和环境污染影响极大。70年代中后期,我国自行设计并建造了135 KA中间下料预焙阳极铝电解槽系列。在1979年贵州铝厂扩建过程中,引进了日本当时还处于试验阶段的160 KA中间下料预焙阳极电解槽技术。从此,中国电解铝工业的技术水平开始有了很大的提高。 第二阶段从80年代改革开放到90年代初,是中国电解铝工业步入常规发展时期。1982年在国家“优先发展铝”的方针指导下,一些建于60-70年代的铝厂开始纷纷进行改扩建,以提高生产规模和效率。如贵州铝厂与贵阳铝镁设计研究院合作开发了186 KA大容量、高效能预焙槽;包头铝厂兴建了135 KA预焙槽系列;青海铝厂在吸收消化贵州铝厂技术的基础上建成了20万吨电解铝厂等。这一系列项目的相继建成,预示着中国铝工业开始向规模化大生产方向发展。与此同时,在市场利益的驱动下,一些具有电力优势和铝土矿优势的地区也纷纷投资兴建了一批小型60KA白焙槽电解铝厂。这段时期,全国电解铝的产员由70年代末的36万吨发展到1992年的109万吨,使中国电解铝生产首次突破厂100万吨大关。 第三阶段从1992年到跨入新世纪,是中国电解铝工业步入世界铝工业生产大国阶段。这一阶段主要有四个特征:一是发展速度跃居世界前列。仅用10年时间,中国电解铝产量就从1992年的109万吨迅速发展到2001年的342.46万吨,形成了

2014年中国铝型材行业现状研究分析与市场前景预测报告 编号:133AA05

行业市场研究是当前应用最为广泛的咨询服务,一份专业的行业市场研究分析报告的主要包括以下几个方面: 注:以上内容的数据和研究分析部分,在报告中的比例各占50%。 作为通用型调研报告,行业市场研究注重指导企业或投资者了解该行业整体发展态势及经济运行状况,旨在为企业或投资者提供方向性的思路和参考。 一份有价值的铝型材行业市场研究报告,可以完成对铝型材行业系统、完整的调研分析工作,使决策者在阅读完铝型材行业研究报告后,能够清楚地了解铝型材行业现状和整体的发展情况,确保了决策方向的正确性和科学性。 中国产业调研网基于多年对客户需求的深入了解,全面系统地研究铝型材行业现状及铝型材发展前景,注重信息的时效性,从而更好地把握铝型材市场变化和铝型材行业发展趋势。

产业现状 近年来,随着我国大规模的基建投资和工业化进程的快速推进,中国铝型材行业发展迅速,国内企业为了获得更大的投资收益,不断加大生产规模和提升产品质量,促进全行业的产量和消费量的迅猛增长,我国也一跃成为世界最大的铝型材生产基地和消费市场。由于国民经济持续快速健康的发展,铝型材的需求也越来越大,装备和技术水平也将越来越先进,铝型材广阔的市场发展空间的事实已是不容置疑。但是,如何把握好这个黄金时机也成了众多铝型材供应商需要思考的问题。当前背景下,传统互联网所形成的格局并不能给中小企业的销售渠道带来大的开发拓展,特别是真真假假鱼目混杂的加盟和购物网站,让众多中小企业无所适从,即使建站或者已经开展传统电子商务的渠道,却又被高额的费用所累赘,不能达到所期望的目的。所以,移动电子商务的发展以其低成本、受众更具有针对性,适应了中小企业的销售需要。 市场容量 近年来,随着中国经济的快速增长,人民生活水平的提高,金属门窗、建筑幕墙、铁路运输设备、汽车和城市轨道交通等行业发展迅速,推动了铝型材行业的快速发展。另外,随着中国大规模的基建投资和工业化进程的快速推进,铝型材作为建筑领域和机械工业领域重要的应用材料,其全行业的产量和消费量迅猛增长,中国也一跃成为世界最大的铝型材生产基地和消费市场。调查数据显示,2013年,我国铝材产量约为4000万吨,同比增长25.36%,其中,铝型材产量为1730万吨,同比增长20.14%。 在未来的20-30年内,中国将步入中等发达国家行列,铝型材在工业发展中具有很大的应用空间。目前,国内124个工业部门中,有113个部门涉及铝制品,占总数的91%。国家发展和改革委员会、国家财政部和其他九部委联合发表关于加快铝工业结构调整指导意见,指出铝工业结构调整的主要目标在于提升高附加值加工产品的比例,使工业型材与建筑型材的比例达到7:3。与此同时,随着交通行业轻量化和电子、电力工业及机械工业的发展,铝型材行业在中国的应用领域不断扩大,中、高强度铝合金板带箔,管材和棒材的需求正在迅速增长。未来几年,受益城市化进程加快、旧有建筑改造更新,建筑铝型材消费量仍将保持快速增长。特别是国内二三线城市、小城镇和农村市场将逐渐成为铝型材消费的主要市场,工业铝型材消费量占铝型材总消费量的比重将逐年增长,至2015年,比重将由目前的30%增加到45%-50%,逐步占据市场主导地位。 市场格局 从铝型材的发展趋势来看,国内铝冶炼挤铝材加工业呈现快速发展态势,未来我国铝型材加工行业的竞争状况将呈现以下几个特点:一是由于铝型材行业相对于其他行业产品差异化程度较小,因此成本竞争在未来仍然是市场竞争的关键因素;二是厂商的规模化扩张趋势和产业纵向一体化趋势明显加快,少数快速成长的优质企业将越来越成为未来市场竞争的主

三、中国铝工业的基本状况 (一) 中国铝工业发展历程 中国电解铝工业50年的发展历程大致可以分为三个阶段: 第一阶段从中国第一家电解铝厂-抚顺铝厂1952年4月开工建设到70年代末期,可以认为是中国电解铝工业的发展初期。1952年当抚顺铝厂一期工程开工建设时,其设计产能仅为年产1.5万吨。1958年中共中央、国务院分布了《关于大力发展铜铝工业的指示》,铝被定为国民经济的第二大金属材料。从此,国家开始对铝工业的发展给予巨大的政策支持和资金扶持,使中国铝电解工业开始走上了发展轨道。这一时期,贵州铝厂、兰州铝厂、包头铝厂、青铜峡铝厂、连城铝厂 、郑州铝厂电解分厂等相继建成投产,初步形成了八大铝厂的生产格局。电解技术基本是以旁插和上插自焙阳极铝电解梢工艺和设备为主,产量达到了36万吨。50一60年代中国电解自焙槽主要缺点是电流效率低、能耗高、劳动生产力低,特别是电解槽密闭性能差,电解烟气中含有大量的沥青挥发物,对生产操作和环境污染影响极大。70年代中后期,我国自行设计并建造了135 KA中间下料预焙阳极铝电解槽系列。在1979年贵州铝厂扩建过程中,引进了日本当时还处于试验阶段的160 KA中间下料预焙阳极电解槽技术。从此,中国电解铝工业的技术水平开始有了很大的提高。 第二阶段从80年代改革开放到90年代初,是中国电解铝工业步入常规发展时期。1982年在国家“优先发展铝”的方针指导下,一些建于60一70年代的铝厂开始纷纷进行改扩建,以提高生产规模和效率。如贵州铝厂与贵阳铝镁设计研究院合作开发了186 KA大容量、高效能预焙槽;包头铝厂兴建了135 KA 预焙槽系列;青海铝厂在吸收消化贵州铝厂技术的基础上建成了20万吨电解铝厂等。这一系列项目的相继建成,预示着中国铝工业开始向规模化大生产方向发展。与此同时,在市场利益的驱动下,一些具有电力优势和铝土矿优势的地区也纷纷投资兴建了一批小型60KA白焙槽电解铝厂。这段时期,全国电解铝的产员由70年代末的36万吨发展到1992年的109万吨,使中国电解铝生产首次突破厂100万吨大关。 第三阶段从1992年到跨入新世纪,是中国电解铝工业步入世界铝工业生产大国阶段。这一阶段主要有四个特征:一是发展速度跃居世界前列。仅用10年时间,中国电解铝产量就从1992年的109万吨迅速发展到2001年的342.46万吨,形成了中国铝业公司、青铜峡铝业公司、兰州铝业公司、山东铝业公司、包头铝业公司、山西关铝公司、焦作万方铝业公司等为代表的大型铝生产企业。全球排名从1991年的第六位跃居为2001年第一,成为世界生产大国,并首次由净进口国成为净出口国;二是技术趋于先进。近几年中国新建和改扩建的电解铝工程都采用200 KA以上的大型预焙槽,230KA、280 KA、300 KA预焙槽型、干法净化、氧化铝自动下料和浓相输送、电解槽智能化控制等先进技术被广泛应用,2001年160 KA 以上电解槽产量超过150万吨,占全部产量的45%左右,技术经济指标达到或接近国际水平;三是生产

我国铝工业现状分析 我国铝工业现状分析铝工业是我国有色金属工业中社会贡献率最高的产业之一,最近两年总资产贡献率均在10%以上,不但高于全国工业9%的平均水平,而且大大高于我国有色金属工业7%~8%的平均水平,这表明我国铝工业是具有可持续发展能力的产业。 进入2003年以来,在我国不断增长的铝消费需求的诱惑下,我国铝工业出现了火爆的投资热潮。中国铝业市场的战略格局正在重新分化,以国有大中型企业为主的战略格局已经被打破,民营资本正在以不同的方式大举进入铝工业领域,抢市场.争原料.拼投资.上规模的竞争态势已经形成。对此业内专家分析指出,我国目前出现的铝工业空前的投资热是市场拉动和利益驱动的结果,它不仅是国内市场因素在推动,而且还是全球市场力量在推动。在这个过程中,不仅原有的氧化铝厂.铝冶炼厂.甚至铝加工企业均在大张旗鼓地开始一场新的战略投资.重组和规模扩张,而且一些新建的氧化铝厂.铝冶炼厂等也以惊人的速度迅速开工建设,从而孕育了一场没有硝烟的铝业投资和竞争恶战。对此我们有必要就目前我国铝工业所面临的战略发展态势进行分析。 一.民营资本异军突起,巨额投资撼动国内铝业2002年初,在经过长期酝酿和市场考察后,国内著名的民营企业东方希望集团毅然宣布,集团已选定铝电复合体产业为集团的第二主业。该

集团突然决定大规模进入我国铝生产工业,这一举动不仅在我国铝行业内掀起了轩然大波,也在国内外市场中引起了巨大反响。在一个中国国有企业群龙争霸的重工业领域中,一个与铝工业毫不相关的民营企业也想在这个投资大.市场大.产业大的行业中一争高低,并且要作为第二主业进行资本扩张的决策让人惊叹。应当说,这是一个令我国铝行业震惊的举动。 从2002年上半年至今,在短短的一年时间里,该集团以迅猛的发展速度大步迈入了我国铝工业领域,并走出了坚实的三大步。 首先,该集团于2002年4月15日宣布进入铝行业后,斥资6亿元与山东茌平信发铝电集团共同组建山东信发希望铝业有限公司,该企业将具有14万吨电解铝的生产能力,并辅以深加工及配套的供热机组等项目。这个项目已于2002年9月8日开工,目前,第二期电解铝项目即将投产运行。此举被看成其投资铝工业的一个序幕。 同时在其投资山东信发铝业不到半年的时间里,又一个惊人之举在中国的西部内蒙包头发生。2002年10月,该集团在包头迅速成立了稀土铝业公司,这是其在包头投资建设的大型铝业一体化项目,注册资本人民币3亿元。据了解,该集团铝电项目计划从2002年至xx年分四期建设运营。一期工程已投资10亿元,有望在2003年年底竣工并投产,初期将形成25万吨电解铝生产能力。为解电解铝生产用电问题,该企业还建设自备火力发电厂。

中国铝型材行业发展现状及存在的问题 发布时间:2010年9月1日来源:综合媒体 新闻导读:近年来,随着我国大规模的基建投资和工业化进程的快速推进,中国铝型材行业发展迅速,国内企业为了获得更大的投资收益,不断加大生产规模和提升产品质量,促进全行业的产量和消费量的迅猛增长,我国也一跃成为世界最大的铝型材生产基地和消费市场。 我国铝型材行业发展现状 进入2010年,步入“后危机时代”的中国经济整体继续企稳回升,并逐步摆脱了经济危机的影响。随着中国国民经济持续快速健康的发展,铝型材的需求也越来越大,装备和技术水平也将越来越先进,中国铝型材产品将会有更大发展空间的事实已是不容置疑。 据记者了解,2009年全球可生产铝型材的国家和地区约95个,生产企业约2200余家,其中我国的产能占世界总产能的比重超过50%,位列第一。我国铝型材产量由2001年的171.9万t增加到2009年的729万t,复合增长率为19.8%。2009年我国建筑铝型材和工业铝型材产量分别是496万t和233万t。中国有色网。2010年我国铝型材产销量将超过1000万t,其中建筑铝型材消费量可望突破600万t,而到2012年我国铝型材产销量预计将达到约1440万t。就应用领域来看,建筑行业仍然是铝型材应用的主要领域,远远超过其他领域消费量,消费量并呈逐年上涨趋势。但随着中国工业水平和规模的不断提高,工业用材产量也逐年攀升。在汽车制造、轨道交通、电力、机械装备制造业、家电等行业,对铝型材的需求迅速增加,新产品、新工艺、新用途的铝型材不断出现,推动了技术进步和行业持续健康发展。 发展中存在的问题 自改革开放以来,我国铝型材行业经过短短的二三十年的发展,经历了从零起步、赶日超美的巨大变迁,一跃而成为全球铝型材生产最大的国家。并且目前我国铝合金挤压材行业已经跨越了以数量增长为特征的初级发展阶段,进入了依靠技术创新和综合实力参与市场竞争的新阶段。在记者看来,随着交通运输业的轻量化、电子电力业和机械制造业的发展,铝型材在我国工业应用领域不断拓宽,中、高强度的工业铝型材、管棒材的需求正快速增长。未来几年我国工业铝型材的消费量在铝型材总消费量中的比重将逐年上升,在铝型材产品中的比例将由目前的30%左右上升至2015年的45~50%左右,逐渐占据市场主导地位。 但不容忽视的是,在繁荣背后,全行业蕴藏的危机也日渐显现,其中最突出的问题是:人力成本上升,企业竞争力下降;产能无序扩大,供应大于需求,行业整体利润微薄;刚性需求致竞争意识薄弱,经营成本低廉或成陷阱;行业自主研发能力薄弱;经营理念不明确,产品形式缺乏系统化...... 行业重组整合将成大趋势

2020年中国电解铝行业发展现状分析产销量逆向增长、市 场价格再度回升 2019年中国电解铝市场产量首次下降,消费量持续增长 电解铝就是通过电解得到的铝,在人们的日常生活中应用广泛,2019年,我国电解铝市场产量十年来首次出现下浮,消费量却持续增长…… 1、中国电解铝产能利用率下降产量下浮 电解铝产能过剩一直是我国电解铝行业存在的一大难题。2015年,工信部加大对电解铝在建项目监督力度,严控电解铝产能扩张;鼓励区域内现有电厂和电解铝厂依产业链垂直整合,结合电力体制改革,研究推动网电、自备电及局域网之间的电价公平,扭转部分技术水平高、资源条件好的电解铝企业长期因电价不公平造成的亏损局面;同时建立铝材上下游产业联盟,扩大铝材在建筑、电力、交通、航空等领域的应用;鼓励国内铝企业在境外建设电解铝及铝加工。 2016年,我国《有色金属“十三五”规划》提到我国电解铝产能利用率在2020年底要达到80%以上,提高产业集中度,从而提升国际化经营能力。 2014-2017年,我国电解铝行业产能利用率呈逐年上升趋势,之后保持75%以上的产能利用率,2019年产能利用率达到76%,较2018年的77%有所下降。

根据国家统计局的数据显示,2011-2018年,我国电解铝的产量呈现逐年增加的态势,2018年我国电解铝产量达到3580.19万吨,同比增长7.55%。2019年,我国电解铝产量随着产能利用率的下降也有所下滑,为3504.4万吨,同比下降2.12%。

注:2013、2014年产量增速为9.92%、13.44%。 2、中国电解铝需求增长价格回升 从需求来看,房地产的萎靡在近两年内很难有所改观,即便颓势稍减,也很难支撑消化日益增长的电解铝产量,不过铝合金出口增长率一直维持在较高水准,另一方面,国内汽车产量虽没有较大涨幅,但“汽车轻量化”趋势的加快,还是会推动每辆车用铝量的增长,这也是未来铝需求增长的一个领域。2019年,我 国共消费电解铝3672万吨。

铝上下游行业分析报告 目录 1、铝产业链介绍 (1) 2、铝产业链上游基本情况 (1) 3、铝土矿加工 (3) (1)氧化铝 (3) (2)电解铝 (4) (3)氧化铝与电解铝价格关系 (5) 4、铝产业链下游 (5) 5、产业链标的公司股价对比 (6)

1、铝产业链介绍 铝产业链指的是将铝土矿制成电解铝然后加工成各种铝材的产业链条,主要包括上中下三个环节:上游,从铝土矿中提炼出氧化铝,标的企业有中国铝业、南山铝业;中游,将氧化铝电解得到电解铝,主要标的企业为焦作万方、中国铝业、中孚实业、南山铝业;下游,对电解铝进行加工处理获得各种铝材,比如银邦股份、焦作万方、东阳光科、明泰铝业、中孚实业、南山铝业、闽发铝业等公司。具体工艺如下表所示: 2、铝产业链上游基本情况 在产业链上游铝框资源储备方面,我国铝土矿资源非常匮乏,进口依赖强。2017年底中国铝土矿保有储量为10亿吨,仅占全球储量的3.33%,按照现有速率进行开采,国内铝土矿资源保障年限不足15年。根据查询的历年进口铝土矿数据,经计算,中国铝土矿供需缺口巨大,对外依存度平均在40%以上。

资料来源:矿业汇 资料来源:矿业汇 此外,国内的矿石以一水硬铝石型为主,品位低,只能采用高能耗的烧结法工艺生产氧化铝,在开采和氧化铝两个环节都存在环保问题。而高品质进口矿多为三水铝石型高品位低硅铝土矿,可以采用工艺简单、能耗更低的拜耳法生产,规避了国内矿石的不足。因此中国铝业、南山铝业等产业链中游公司近年来新增氧化铝产能多以进口原料为基础进行设计,同时新增产能项目直接布局在港口,降低进口铝土矿等原材料的运输成本。 中国铝业作为铝产业链上游公司,自身铝土矿资源丰富。公司拥有全国约17%的铝土矿资源。截至2017年末,公司控制的铝土矿资源量约为7.96亿吨,其中国内储量7.36亿吨,国外储量0.6 亿吨,目前公司铝土矿自给率在50%左右。 南山铝业在上游的布局主要体现在对资源的开采以及初步加工。2014年印尼铝土矿禁

铝挤压产业发展现状及今后的努力方向 Company number:【0089WT-8898YT-W8CCB-BUUT-202108】

中国铝挤压产业发展现状及今后的努力方向 2018年1月26日,临朐县铝型材行业协会2017年度年会在山东临朐召开,中国有色金属工业协会党委副书记、中国有色金属加工工业协会(以下简称“加工协会”)理事长范顺科应邀出席会议,并发表重要讲话。范顺科重点就我国铝挤压产业发展现状及今后的努力方向作了详细介绍,并对临朐县铝型材产业发展提出了建议。 一、我国铝挤压产业现状、特点和存在的问题 据初步估计,2017年我国铝挤压材产量为1948万吨,比上年增长5%,占全球铝挤压材总产量的65%以上。我国不仅是名副其实的铝挤压产业大国,而且正向铝挤压强国迈进,产业整体上呈现以下五方面特点: (一)产能规模全球最大,装备水平世界领先 截至目前,我国铝挤压领域已装配45兆牛以上大型挤压机121台,其中,国产最大挤压机225兆牛,为全球独有;进口最大挤压机150兆牛,铝挤压产能超过其他国家的总和。拥有各种铝材表面处理生产线1000多条。我国的铝挤压产业不仅产能规模全球最大,而且装备水平世界领先。 (二)挤压材产品种类丰富齐全,在消费中独占鳌头 截至目前,型、管、棒等各类铝挤压材,我国都可以生产,而且品种、规格和表面处理方式齐全。世界有的,中国都有;他国没有的,中国也有。

在铝材消费中,与西方国家铝板带消费占比最大不同,我国由于人口众多,以及受“居者有其屋”传统思维的影响,挤压材在我国铝材消费中独占鳌头,其中主要是建筑型材。据统计,目前我国在建筑与结构领域中的铝材消费占比高达46%左右,并且这种格局在未来一段时间内仍将保持下去。 (三)标准质量世界领先,产品占领国际市场 我国主要铝挤压材的产品标准,在制订过程中广泛参考和采用了欧盟、美国和日本标准,实现了与国际接轨。其中,GB/T 5237《铝合金建筑型材》和GB/T 8013《铝及铝合金阳极氧化膜与有机聚合物膜》系列国家标准得到了世界上多个国家的认可和采用。 与之相应,铝挤压材,尤其是挤压型材的产品质量率先进入国际先进行列,在所有铝材产品中于2001年最早实现净出口。2014年我国铝挤压型材出口量达到峰值,为130万吨,具有很强的国际市场竞争力。近三年来,受国际贸易摩擦影响,基本维持在100万吨左右水平,占全球铝型材出口总量的20%左右。 (四)产业链逐步延伸,新应用不断涌现 铝挤压产业链逐步延伸。建筑型材企业除生产基材之外,还不断丰富新的表面处理技术,同时,不断向门窗加工领域延伸,大型企业目前都创立了自己的门窗品牌,有的还专注于系统门窗研发和制造。工业型材企业也进一步向产品、半成品、零部件等方向发展,由单纯的材料生产者向整体解决方案供应商转变。

我国铝型材行业发展概况 1、铝型材基本情况 (1)铝和铝合金的特点 铝是一种较软的易延展的银白色金属,是地壳中第三大丰度的元素(仅次于氧和硅),也是丰度最大的金属,在地球的固体表面中占约8%的质量。铝金属在化学上很活跃,因此除非在极其特殊的氧化还原环境下,一般很难找到游离态的金属铝。目前全球已发现的含铝矿物超过270 种,其中最主要的含铝矿石是铝土矿。 铝及铝合金由于具有质量轻、易加工、耐腐蚀、导热导电及可回收性强等优良性能,在太阳能光伏、建筑、汽车、轨道交通、电子电器、机械、日常耐用消费品及包装材料等领域有着广泛的应用。随着铝合金技术的发展,特别是在强韧化、结构减重、耐腐蚀、使用寿命、安全可靠性等方面的技术进步,具有高合金化、高综合性能的铝合金材料的需求逐步增大。 (2)我国铝及铝合金的产量情况 我国是铝生产和消费大国,氧化铝和原铝产量居全球首位,根据国际统计局的数据,2018 年我国氧化铝和原铝产量分别为7,253.1 万吨和3,580.0 万吨,同比增长5.09%和10.94%。2011 年至2018 年我国氧化铝和原铝产量情况如下:

铝合金是工业中应用最广泛的一类有色金属结构材料,在新能源、节能建筑、汽车、家用电器、电子电力、航空、航天、机械制造、船舶及化学工业等领域中已得到大量的应用。 (3)铝及铝制品行业的加工产业链 铝及铝制品行业的加工产业链,是指从铝土矿提取氧化铝,然后制成电解铝,再加工成各种铝材,最后在下游产品中进行应用的整个产业链条。铝加工产业链可分解为上游采矿及冶炼、中游铝型材生产及精加工、下游各行业应用三个环节, 具体情况如下:

(4)铝型材分类 按照加工方式分类:铝型材主要分为铸造加工和变形加工两种铝型材。铸造加工是通过压铸的方式将原铝加工成各种精密铝合金压铸件和精密钣金;而变形加工又分为挤压和压延两种方式,通过挤压工艺制成的产品叫做挤压型材,主要包括建筑型材和工业型材;通过压延工艺制成的产品叫做板带箔材,主要包括各种铝板带、箔材。 按表面处理工艺分类:铝型材可分为阳极氧化铝材、电泳涂装铝材、粉末喷涂铝材、木纹转印铝材、氟碳喷涂铝材、抛光铝材等。 按合金成分分类:铝型材在制作过程中根据添加的其他元素的不同,展现出不同的性能,主要可分为1-8 个系列的合金牌号铝型材,其中6 系(合金中主要含镁、硅两类元素)的最为常见。

电解铝行业发展现状分析市场产能利用率逐渐回升 目前,我国电解铝产量最大的地区为新疆,2014该地区电解铝产量为426.82万吨,占比为17.52%;其次是河南省,该地区电解铝产量约为337.82万吨,占比为13.87%;排名第三的是山东省,该地区产量为283.62万吨,占比为11.64%;内蒙古和青海地区的电解铝产量也较大,分别为235.88和233.59万吨,占比为9.68%和9.59%,其他地区的电解铝产量占比相对较少。 根据前瞻产业研究院发布的《电解铝行业产销需求与前景预测分析报告》数据显示,2006-2015年,我国电解铝的产量呈现逐年增加的态势。2015年,我国电解铝产量达到了3141万吨,同比增长了28.84%,2016年,我国电解铝的产量为3187万吨,同比增长1.46%。 2006-2016年我国电解铝产量情况(单位:万吨) 资料来源:国家统计局前瞻产业研究院整理 2006-2013年,中国电解铝行业的产能利用率长期在70%-85%之间。2014年,我国电解铝产能利用率降到70%以下,但2015年,我国电解铝产能利用率又回升为70%以上。 2014年2月18日,工业和信息化部副部长毛伟明称,化解过剩产能是一项十分艰巨的任务,在2017年以前,对钢铁、水泥、电解铝、平板玻璃、造船五大行业不再新增任何产能,同时对在建的违规项目进行逐步清理。 2015年,工信部加大对在建项目监督力度,严控电解铝产能扩张;鼓励区域内现有电厂和电解铝厂依产业链垂直整合,结合电力体制改革,研究推动网电、

自备电及局域网之间的电价公平,扭转部分技术水平高、资源条件好的电解铝企业长期因电价不公平造成的亏损局面;建立铝材上下游产业联盟,扩大铝材在建筑、电力、交通、航空等领域的应用;鼓励国内铝企业在境外建设电解铝及铝加工。随着国家对电解铝新增产能要求的不断提高,前瞻预计未来我国电解铝产能利用率将逐渐回升。 2012-2015年,国内电解铝产能过剩,全行业基本处于亏损状态,产能利用率一直在70%左右。2016年,《有色金属“十三五”规划》提到:中国金属产业需要转型,电解铝产能利用率要达到80%以上,产业集中度要显著提高,从而提升国际化经营能力,为国际产能合作取得明显进展。 2006年以来电解铝行业产能利用率(单位:%) 资料来源:前瞻产业研究院整理 近年来我国电解铝行业产能利用率维持在75%左右,一方面由于电解铝部分产能建设项目过于盲目;另一方面,受房地产市场影响(主要是建筑行业是铝加工最为主要的应用领域),电解铝需求增速放缓。另外,部分城市汽车限购令的出台也是电解铝增速放缓的影响因素之一。 从需求来看,房地产的萎靡在近两年内很难有所改观,即便颓势稍减,也很难支撑消化日益增长的电解铝产量,不过铝合金出口增长率一直维持在较高水准,另一方面,国内汽车产量虽没有较大涨幅,但“汽车轻量化”趋势的加快,还是会推动每辆车用铝量的增长,这也是未来铝需求增长的一个领域。2016年,我

铝行业发展现状分析 铝行业(电解铝和氧化铝)处于整个产业链的中游,上游是铝土矿,下游是建材市场(主要涉及汽车和房地产)。所以铝行业在成本上受到铝土矿的制约,例如,中铝公司就是由于忽视了抢占上游铝土矿的有利时机,一味地兼并电解铝和氧化铝企业,导致规模膨胀,却由于没有占有铝土矿,受制于人。铝行业在销售上受到建材市场的制约,据2008年数据,我国铝消费结构为:建筑业33.7%,交通运输业17.96%,电力业12.32%,包装业8.48%,机械制造业8.31,日用消费品8.01%,电子通讯业3.92%,其他7.3%。 (一)成本分析 1、铝土矿的采矿成本较高。我国铝土矿2008年探明储量为32.23亿吨,全世界的储量为270亿吨。但我国铝土矿石多数为一水硬铝石型低铝硅比的中品位矿石。矿石铝/硅比(Al/Si)以4~6为主,高铝/硅比(Al/Si>8)矿石数量少,且在矿床中分布不连续;铝土矿矿石以Al2O3平均品位40%~60%为主,必须使用特殊的选矿工艺才能获得符合生产氧化铝的高品位矿石,导致了国内氧化铝生产成本大大高于国外产品的水平。 世界上除我国和欧洲小部分地区外,大多数国家或跨国

矿业公司依托资源优势,以大规模机械化方式露天开采三水型软铝石组成的高铝硅比铝土矿石,直接使用拜尔法将矿石加工成氧化铝,然后再进行电解生产金属铝。我国大多数地区铝土矿矿床中优质矿石分布的连续性差和矿石质量不佳,目前只有广西平果采用大规模机械化露天方式开采铝土矿石,其他省区的大中型露采矿区多是在原有产能基础上采取收购民采矿石的方式生产,贵州的矿山为地下坑采。 基于以上因素,我国铝行业的成本存在巨大劣势。 2、氧化铝的成本较高。2008年全国铝土矿生产矿区的采矿生产能力为2171万吨/年,氧化铝总生产能力3431万吨/年。我国铝土矿的生产远远无法满足市场需求,我国虽然超过澳大利亚称为第一氧化铝生产大国,但是在2008年仍然20%的产量缺口需要进口。 由于我国铝土矿资源的质量,决定了我国氧化铝生产必须采用工艺流程长和能耗高的石灰烧结法或混联法,能耗高纯拜耳法3~4倍。我国的氧化铝生产成本比国外高出35%~48%,每吨比国外高30美元以上;平均经营成本比世界平均水平高22%。根据加权平均法,以2008年为例,国内氧化铝的单位制造成本为1453元/吨左右,如果再加上其他一些成本费用,国内氧化铝的生产成本大致在1600元/吨左右。而西方国家氧化铝的生产90%以上采用拜耳法,其生产成本

2017年电解铝行业市场调研分析报告

目录 1.2017年供给侧改革稳推进,电解铝涨价预期足 (6) 1.1.铝价股价趋势同,年内市场预期足 (6) 1.2.原料成本支撑,短期铝价波动无虞 (7) 1.3.清理“僵尸”盘活产能,供给侧改革思路将延续 (7) 2.“供需、库存、政策”齐发力,行情持续有期待 (9) 2.1.供需格局:今年紧平衡,明年有缺口 (9) 2.2.电解铝社会库存拐点逐步显现 (11) 2.3.冶炼企业负债率高企,铝行业利润亟待提升 (12) 3.原料涨价挤压电解铝利润,全产业链覆盖大势所趋 (15) 3.1.氧化铝:产能集中度高,具备一定议价能力 (15) 3.2.预焙阳极:电解铝生产耗材,“自备”与“商业”并举 (18) 3.3.烧碱、冰晶石、铝土矿:共享电铝一杯羹 (20) 3.4.电解铝:原料成本逐步提高,全产业链覆盖大势所趋 (21) 4.强者恒强,行业整合将加速 (23) 4.1.电解铝产能:逐步向优势龙头企业聚集 (23) 4.2.电解铝产能:集团内臵换指标可跨省流通 (24) 4.3.“云铝”收购“曲铝”,行业兼并重组或升温 (25) 5.2018年投资策略:把握行业龙头,关注格局演变 (25) 5.1.铝板块仍具备投资价值,关注行业格局演变 (25) 5.2.政策坚定执行,环保限产影响加码 (26) 5.3.国企改革稳步推进,龙头整合有期待 (28) 6.行业评级、重点公司及风险提示 (28) 6.1.行业评级 (28) 6.2.弹性测算:铝价、氧化铝价格上涨,中国铝业业绩弹性最大 (29) 6.3.投资建议 (32) 6.3.1.中国铝业(601600) (32) 6.3.2.云铝股份(000807) (32) 6.3.3.索通发展(603612) (33) 6.4.行业风险 (34)

2017年我国铝产业链 分析报告 2017年1月

目录 一、铝产业链介绍 (4) 1、铝土矿提取氧化铝 (5) 2、电解铝生产工艺 (6) 二、铝土矿 (7) 1、储量:中国储量一般且质量较差 (7) 2、产量:澳大利亚第一,中国次之,几内亚潜力巨大 (8) 3、进出口:对外依存度较高,未来可能大幅上升 (10) 三、氧化铝 (12) 1、产能:中国增长迅速,产能占据全球一半 (12) 2、国内产能分布:资源导向明显,山东独辟蹊径 (13) 3、产量:中国独占鳌头,仍处扩张过程 (14) 4、进出口:产量基本自足,对外依存度较低 (16) 5、价格:与电解铝价格变动一致 (16) 四、电解铝 (17) 1、供给量:中国高居榜首 (17) 2、产能分布:区域集中度较高,具有明显的成本导向性 (18) 3、主要电解铝大省成本比较 (21) 4、大型铝企经营情况比较 (23) 五、下游铝加工材 (26) 六、长期发展有空间,短期产能有压力 (28)

铝产业链指将铝土矿制成电解铝然后加工成各种铝制品的产业 链条,主要包括氧化铝提炼,电解铝制作以及铝制品加工三个环节。 铝土矿的全球储量丰富,主要集中在靠近赤道的国家。我国的储量仅占全球的3%,且品质较差,但分布高度集中,广西、河南、山西和贵州四省合计占比已达90%以上。虽然储量并不丰富,但我国铝土矿产量却较高,满足超过一半国内氧化铝的需求,即以3%的储量却生产了满足全球25%氧化铝生产所需的产量。即便如此,我们铝土矿仍有接近一半需要进口。不过考虑到全球铝土矿储量丰富,开采容易,国内企业也在海外有一定的铝土矿布局,我们认为未来相当长一段时间内难以看到铝土矿受制于人的局面。 我国氧化铝占据了全球一半以上的份额,基本能够满足国内电解铝的原料需求,但每年仍会从澳大利亚等国少量进口。氧化铝也是国内铝产业链集中度最高的环节,产能布局方面也呈现出明显的地域集中。一是集中在广西、河南、山西、贵州等铝土矿大省,二是山东这类沿海进口铝土矿便利的大省,五省合计产量占全国总产量的96.38%。 我国的电解铝产量在全球的占比超过50%,且进出口规模都很小。产能地域分布方面亦高度集中,山东、新疆、内蒙、河南、甘肃和青海等6省合计占全国产量的接近80%。不过,从过去几年的发展趋势来看,西北等内陆省份受益于煤炭资源丰富带来的低电价,产能规模迅速扩张,而河南占比则大幅下降,绝对量上也出现了一定的下滑。 铝材的终端下游主要包括建筑、交运、电力电子、耐用消费品、机械设备等行业,占比分别为39%、17%、16%、14%、7%。我国铝

中国铝加工业现状及发展趋势 发表时间:2018-05-23T16:21:51.113Z 来源:《基层建设》2018年第6期作者:王腾蛟 [导读] 摘要:随着中国经济持续高速发展,基础设施、民生工程和战略性新兴产业对深加工、高性能铝材的需求将十分强劲,只要我们认真把握政策机遇,充分挖掘铝材料的良好性能,把铝加工产业发展和绿色环保、节能减排、结构调整、循环经济结合起来,中国铝加工的市场空间将十分广阔。 中铝国际(天津)建设有限公司天津市 300308 摘要:随着中国经济持续高速发展,基础设施、民生工程和战略性新兴产业对深加工、高性能铝材的需求将十分强劲,只要我们认真把握政策机遇,充分挖掘铝材料的良好性能,把铝加工产业发展和绿色环保、节能减排、结构调整、循环经济结合起来,中国铝加工的市场空间将十分广阔。文章通过对中国铝加工企业和行业的调研,分析了中国铝加工产业发展的现状和存在的问题,指出了中国铝工业未来的发展方向。 关键词:铝加工业;现状;发展 0引言 目前我国铝合金加工产业发展很不平衡,民用型材占型材总量80%,工业型材占20%,而在国外,工业型材在整个铝型材市场占据了70%;工业型材以小型材居多,如散热器、挤压、电动工具、车厢行李架、扶手,而应用于航天、航空、交通运输的集装箱、地铁列车、轻轨列车和高速列车车箱的工业型材所占比列较少,工业型材消费水平与发达国家有很大差距。但这种现象未来将有所改变,国内几家大型铝型材厂如广东兴发、福建南平、南海风铝、坚美、苏州罗普斯金、吉林麦道斯等15家企业均有扩建产能、调整产品结构的计划,因而市场前景十分广阔。 1铝加工行业发展中存在的问题 1.1铝加工企业规模小,铝加工项目盲目投资 铝加工企业生产规模与国外相比,普遍偏小。因为企业数量过多,产量增速变快,进一步加剧了国内行业竞争压力,这样会抑制企业发展。中国铝加工行业的建设投资从2001年起迎来了新一轮的高潮,这些大都从国外引进的在项目产品市场有着高起点,大投资的主体设备,成了中国向二十一世纪迈进的一大新亮点,对行业整体实力的提升,赶超国外同行起到了关键作用。但是在这个过程当中,也看到了一些弊端,项目说明书中过于乐观的市场未来发展潜力,是有一定的盲目性。在一些高精端产品项目上这种情况尤为出众,如建造年产量在23万吨以上的高精度铝板带、大型铝挤压板等项目。在没有做好详细的市场调查、没有充分准备前期工作的情况下就开始投资项目,且投资大,带来了较大的隐患。 1.2铝加工存在落后产能,过剩产能 一大批小吨位、人工操作的铝型材的产能不少,但是通常都有成品少、能耗高、质量差等问题,在通过非正常渠道经理市场有扰乱了市场秩序,这部分产能必须强制淘汰,减轻对铝加工产业的不好影响。此外,还有铝加工材产能过剩的问题,铝加工的高效益,使得更多的企业投入到铝加工项目当中,产能也会快速超过市场需求。 1.3 贸易状况 近10年来,我国铝材进出口呈高速增长趋势,进口增长高于出口增长。由于国家采取鼓励进口的政策,长期以来,中国铝材进出口贸易处于进大于出的状况,且进出口贸易逆差呈逐年上升态势。 2促进中国铝加工产业发展战略探析 2.1兼并重组铝加工企业,并要求有明显的分工 目前中国的铝加工产能巨大,具有相同的市场、相同的装备、相同的产品这种同质化现象非常严重,导致市场竞争压力加大,经营利润少。同时,小企业设备落后,产能相对较低,使得只能供应对产品质量低要求的有限领域,这样很难得到好的经济效益。经济方面得不到补充,设备就无法提高,产能和产品质量就低,在这样一种恶性循环的情况下,一些实力弱的企业就不得不走向破产的道路,但同时也有一些整体实力虽然不是很强,但是它在某些方面又具有竞争力的企业将走向兼并重组之路。有实力的大型现代化铝加工企业具有高常能,高质量的铝材,强大的资源配置和规模化的生产,这些都是大企业的优势。而小型企业也在慢慢向专业生产高附加值产品上转变。这样,还料由上游和大型铝加工材料企业合作共赢,而新产品就交给下游和终端用户共同开发。这样明显细致的分工合作为市场提供了有特色的铝制品部件。 2.2分析中国铝加工产业发展战略 持续而快速发展我国铝加工产业是一项艰难并且伟大的工程,牵涉到方方面面的问题,从以下几点来分析我国铝加工产业发展的战略:第一、政府指导和市场调剂相结合,增强宏观调控,要有全面的新思想、新观念,勇于创新,大胆创新,合理利用资源。根据国家基本国情,对规模小、产能低、设备落后、能耗大、产品质量低等弱势企业,用停业、关闭、转让、合并等一系列措施进行处理,建设一批国际化一流的现代化大型铝业集团公司,为我国铝业加工行业的整体水平提高做出保障,有助于我国国民经济和现代化国防的持续高速发展。第二、综合国情国力和国内外市场导向,大力调整产业和产品,把开放重点投放在有丰富的资源,能够节约能源,保护环境,高科技含量,高经济效益等产品之上。对国防军工和国民经济有重大帮助的铝加工材料要集中人力、财力、物力。第三、注意对铝材料的回收在利用。在现在资源严重紧缺的时候,人们都在大力寻找可持续再生资源代替那些需要而又稀少的能源。而铝金属作为一种可循环使用的材料,又在国防和交通方面有很大用途的能源,更是需要合理利用,科学管理,坚持可持续发展。此外,还可以使上下游企业间加强合作与协调;在政府部门的干预下,铝加工企业与相关产业密切合作及联系;对基础和应用开展研究;重视生产设备的更新换代等等。 2.3铝材替代市场值得业界关注 由于资源的短缺或产业升级材料的变化,为铝加工材料扩大应用提供了很好的市场机会,以铝代铜、以铝代钢、以铝代木产品,有的在研制中,有的已推向市场。由于铝加工材料具有良好的替代属性,其市场开发上值得铝加工企业探索。 3结语 铝加工产业的未来发展前景非常可观,但仍离不开行业内外的一致努力。政府部门和行业协会应该对那些规模小、产能低、质量差、设备落后等弱势企业制定淘汰机制,并立即执行。铝加工产品是可回收在利用资源,既符合我国倡导的有利于建设资源节约型,环境友好

Aluminium: Segment-wise consumption in India

印度铝工业的地区分布

印度的铝行业今后为出口导向型 The India aluminum industry has a bright future as it can become one of the largest players in the global aluminum market as in India the consumption is fairly low, the industry may use the surplus production to cater the international need for aluminum which is used all over the world for several applications such as aircraft manufacturing, automobile manufacturing, utensils,etc. Indian Aluminium Market Growth: Aluminium Production and Consumption in India India has the credit of being the fifth largest producer of aluminium in the world. The country has a capacity to produce more than 2.7 million tones ofaluminium per year, accounting making up about 5% of the total aluminium production on the globe. India boasts of a massive quantity of Bauxite reserve of about 3 billion tones(印度宣称铝矿石储量为20亿吨) India is endowed with large deposits of high quality bauxite ore, resources for power generation (coal) and formidable pool of manpower – both skilled and unskilled. Indian aluminium industry is forging ahead with rapid expansion in both Primary metal and downstream sectors.(初级产品及下游领域的产量都将快速扩张) the overall consumption of aluminium in India is projected to be about 5 million tonnes by 2015, and 10 million tonnes by 2020. Major sectors contributing to Indian aluminium consumption growth, namely, electrical (power), building and construction, packaging and transportation, are expected to grow in double digits during the next decade with this India is likely to achive a per capita aluminium consumption of about 10kg per annum.