鞍钢股份2020年一季度财务分析详细报告

一、资产结构分析

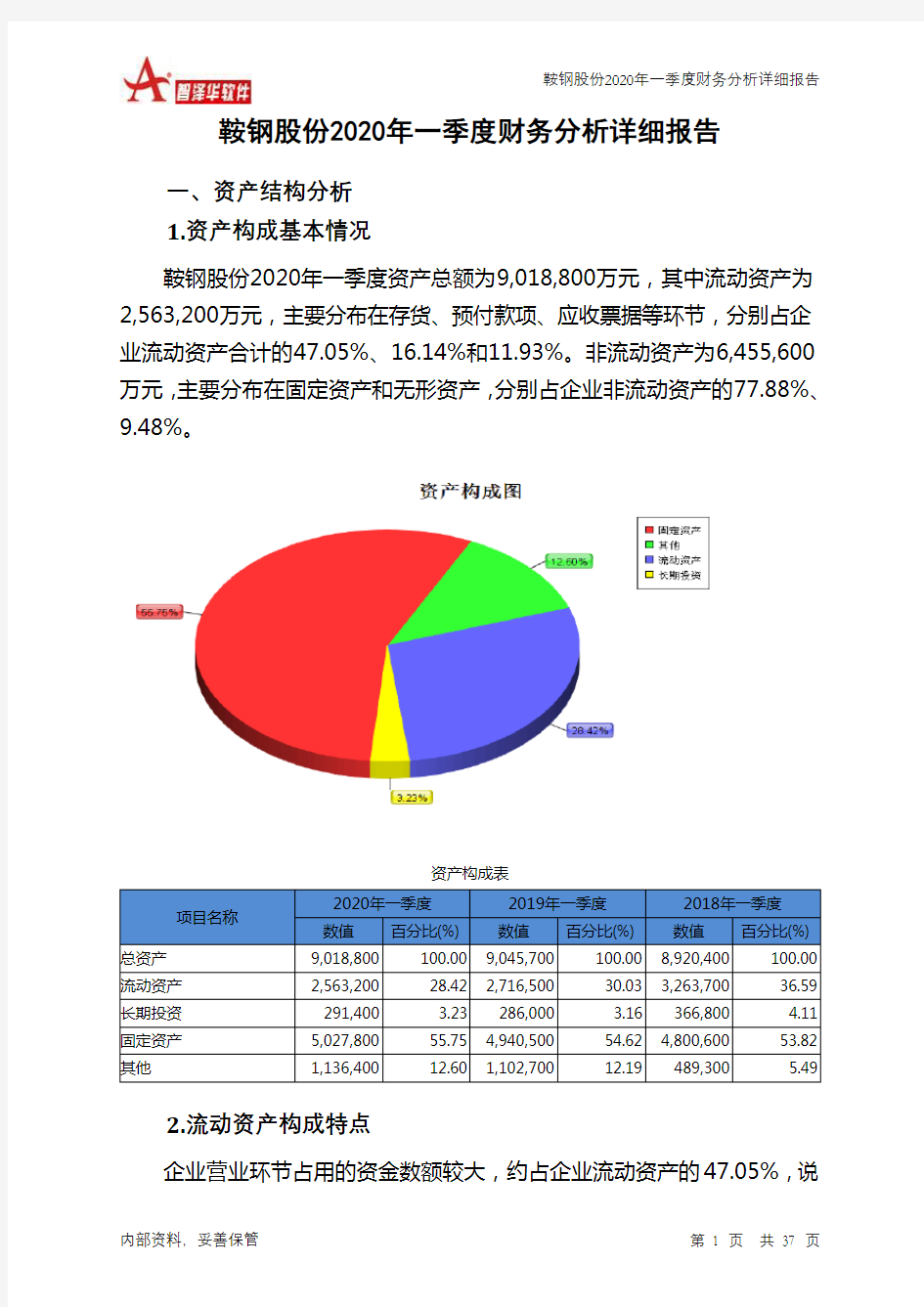

1.资产构成基本情况

鞍钢股份2020年一季度资产总额为9,018,800万元,其中流动资产为2,563,200万元,主要分布在存货、预付款项、应收票据等环节,分别占企业流动资产合计的47.05%、16.14%和11.93%。非流动资产为6,455,600万元,主要分布在固定资产和无形资产,分别占企业非流动资产的77.88%、9.48%。

资产构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产9,018,800 100.00 9,045,700 100.00 8,920,400 100.00 流动资产2,563,200 28.42 2,716,500 30.03 3,263,700 36.59 长期投资291,400 3.23 286,000 3.16 366,800 4.11 固定资产5,027,800 55.75 4,940,500 54.62 4,800,600 53.82 其他1,136,400 12.60 1,102,700 12.19 489,300 5.49

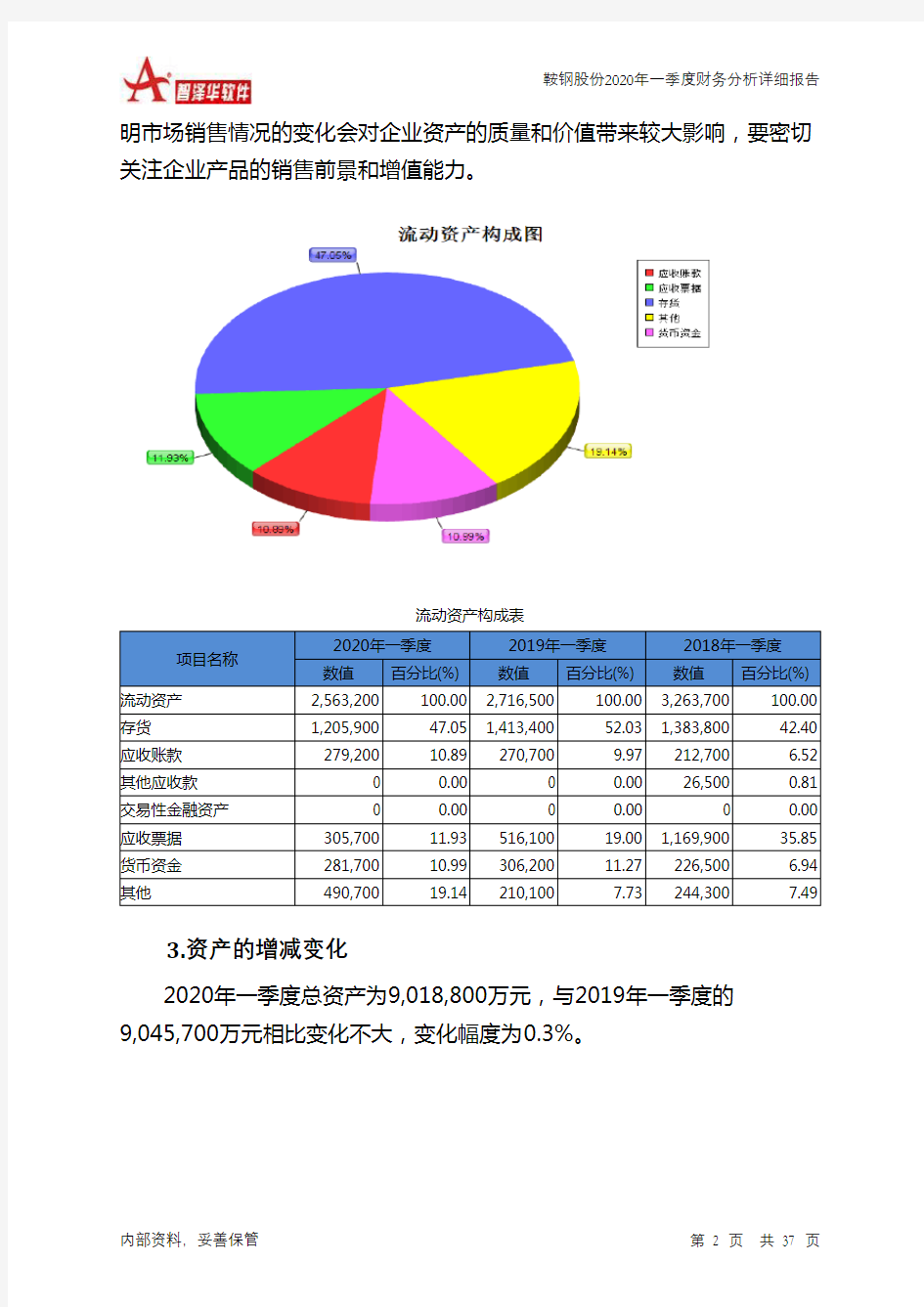

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的47.05%,说

明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产2,563,200 100.00 2,716,500 100.00 3,263,700 100.00 存货1,205,900 47.05 1,413,400 52.03 1,383,800 42.40 应收账款279,200 10.89 270,700 9.97 212,700 6.52 其他应收款0 0.00 0 0.00 26,500 0.81 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据305,700 11.93 516,100 19.00 1,169,900 35.85 货币资金281,700 10.99 306,200 11.27 226,500 6.94 其他490,700 19.14 210,100 7.73 244,300 7.49

3.资产的增减变化

2020年一季度总资产为9,018,800万元,与2019年一季度的

9,045,700万元相比变化不大,变化幅度为0.3%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:预付款项增加265,200万元,固定资产增加87,300万元,递延所得税资产增加29,200万元,其他流动资产增加9,800万元,应收账款增加8,500万元,长期投资增加5,400万元,共计增加405,400万元;以下项目的变动使资产总额减少:其他非流动资产减少7,700万元,无形资产减少15,700万元,货币资金减少24,500万元,存货减少207,500万元,应收票据减少210,400万元,共计减少465,800万元。增加项与减少项相抵,使资产总额下降60,400万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年一季度应收账款所占比例较高。存货所占比例过高。2020年一季度企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

6.资产结构的变动情况

与2019年一季度相比,2020年一季度预付货款增长过快。从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2019年一季度相比,资产结构趋于恶化。

主要资产项目变动情况表

项目名称

2020年一季度2019年一季度2018年一季度

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产2,563,200 -5.64 2,716,500 -16.77 3,263,700 0 长期投资291,400 1.89 286,000 -22.03 366,800 0 固定资产5,027,800 1.77 4,940,500 2.91 4,800,600 0 存货1,205,900 -14.68 1,413,400 2.14 1,383,800 0 应收账款279,200 3.14 270,700 27.27 212,700 0 货币性资产587,400 -28.57 822,300 -41.11 1,396,400 0

二、负债及权益结构分析

1.负债及权益构成基本情况

鞍钢股份2020年一季度负债总额为3,731,700万元,资本金为940,500万元,所有者权益为5,287,100万元,资产负债率为41.38%。在负债总额中,流动负债为2,958,300万元,占负债和权益总额的32.8%;短期借款为1,330,500万元,非流动负债为773,400万元,金融性负债占资金来源总额

的23.33%。

负债及权益构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额9,018,800 100.00 9,045,700 100.00 9,214,500 100.00 所有者权益5,287,100 58.62 5,290,500 58.49 5,198,300 56.41 流动负债2,958,300 32.80 3,233,500 35.75 3,494,900 37.93 非流动负债773,400 8.58 521,700 5.77 521,300 5.66

2.流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的56.04%,表明企业的偿债压力较大。企业经营活动派生的负债约占流动负债的18.73%。

ST 鞍钢股份财务报表分析 —综合分析 一、杜邦分析原理介绍 杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财 务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。该体系以净资产收益率为龙头,以资产净利率和权益乘数为核心,重点揭示企业获利能力,资产投资收益能力及权益乘数对净资产收益率的影响,以及各相关指标间的相互影响及作用关系。 杜邦分析法中涉及的几种主要财务指标关系为: 净资产收益率=总资产收益率×权益乘数 总资产收益率=销售净利率×总资产周转率 净资产收益率=销售净利率×总资产周转率×权益乘数 二、杜邦分析数据计算 以ST 鞍钢股份2012年-2013年的财务报表资料为例计算杜邦分析数据: 杜邦分析( 总资产收益率 0.76% X 权益乘数 1/(1-49.29%) =资产总额/股东权益 =1/(1-资产负债率) =1/(1-负债总额/资产总额) x100% 净资产收益率 1.57%

营业收入 75329 - 全部成本 73354 + 其他利润 75 - 所得税 -27 流动资产 29299 + 长期资产 63566 营业成本 66929 营业税金及附加 194 销售费用 1743 货币资金 1126 交易性金融资产 应收账款 2134 长期投资 3184 固定资产 51234 无形资产 6147 销售净利率 1% X 总资产周转率 0.77 =主营业务收入/平均资产 总额 =主营业务收入/(期末资产 总额+ 期初资产总额)/2 期末:215,637,551,741.83 期初:137,608,554,829.39 净利润 755 / 营业收入 75329 营业收入 75329 / 资产总额 98101

公司季度财务分析报告范文(最新) 发布时间:2015-06-05 来源:公文网浏览:377 一、利润分析: (一)集团利润额增减变动分析 1、利润额增减变动水平分析 ⑴净利润分析: 一季度公司实现净利润105.36万元,比上年同期减少了55.16万元,减幅34%。净利润下降原因:一是由于实现利润总额比上年同期减少50.5万元,二是由于所得税税率增长,缴纳所得税同比增加4.65万元,其中利润总额减少是净利润下降的主要原因。 ⑵利润总额分析:利润总额140.48万元,同比上年同期190.98万元减少50.5万元,下降26%。影响利润总额的是营业利润同比减少67.24万元,补贴收入增加17万元。 ⑶营业利润分析:营业利润123.18万元,较上年190.42万元大幅减少,减幅35%。主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53万元和20.71万元。 ⑷产品销售利润分析:产品销售利润82.95万元同比129.48万元,下降36%。影响产品销售利润的有利因素是销售毛利同比增加162.12万元,增长率27%;不利因素是三项期间费用686.41万元,同比增加208.65万元,增长率43.67%。期间费用增长是导致产品销售利润下降的主要原因。 由于今年一季度淡季不淡,销售收入同比增长53%,销售运费、工资、广告及相应的贷款利息、汇兑损失也比上年大幅增长。销售费用、管理费用、财务费用,同比增加额分别是

108.31万元、8.32万元和92.19万元,其中销售费用和财务费用同比增长最快,分别增长98%和67%。 ⑸产品销售毛利分析:一季度销售毛利769.36万元,销售毛利较上年增加162.12万元,增长率27%;销售毛利同比增加的原因是收入、成本两项相抵的结果。产品销售收入同比增加2600.20万元,增长53%;产品销售成本同比增加2438.07万元,增长57%。 2、利润增减变动结构分析及评价 从2009年一季度各项财务成果的构成来看,产品销售利润占营业收入的比重为1.11%;比上年同期2.66%下降了1.55%;本期营业利润占收入结构比重1.65%,同比上年的3.91%下降了2.26%;利润总额构成1.88%,同比3.92%下降了2.04%;净利润构成为1.41%,比上年的3.30%下降1.89%。 从利润构成情况上看,盈利能力比上年同期都有下降,各项财务成果结构下降原因: ①产品销售利润结构下降,主要是产品销售成本和三项期间费用结构增长所致。目前降低产品销售成本,控制销售费用、管理费用和财务费用的增长是提高产品销售利润的根本所在。 ②营业利润结构下降的原因除受产品销售利润影响以外,其他业务利润同比占结构比重下降也是不利因素之一。 ③本期因补贴收入为利润总额结构增加0.25%,是利润总额增加的有利因素,而营业外收入结构比重下降,营业外支出比重增加及所得税率结构上升都给利润总额结构增长带来不利影响。 (二)各生产分部利润分析 1、一季度生产本部(含QY分厂)利润增减变动分析:

最新企业财务分析报告范文 一、企业财务分析报告是对企业经营状况、资金运作的综合概括和高度反映。 1.主要会计数据摘要 2.基本财务情况分析 3.预算完成情况及分析 4.重要问题综述及建议 1 .主要会计数据摘要 (单位:万元) 2 . 基本财务情况分析 2-1 资产状况截至2011年3月31日,公司总资产亿元。 2-1-1 资产构成 公司总资产的构成为:流动资产亿元,长期投资亿元,固定资产净值亿元,无形资产及其他资产亿元。主要构成内容如下: (1)流动资产:货币资金亿元,其他货币资金6140万元,短期投资净值亿元,应收票据 2220万元,应收账款3425万元,工程施工6617万元,其他应收款1135万元。 (2)长期投资:XXXXX2亿元,亿元,XXXX3496万元。 (3)固定资产净值:XXXX净值亿元,XXXXX等房屋净值2932万元。 (4)无形资产:XXXXXX摊余净值8134万元,XXXXX摊余净值5062万元。 (5)长期待摊费用:XXXXX摊余净值635万元,XXXXX摊余净值837万元。 2-1-2 资产质量 (1)货币性资产:由货币资金、其他货币资金、短期投资、应收票据构成,共计亿元,具备良好的付现能力和偿还债务能力。 (2)长期性经营资产:由XXXXX构成,共计亿元,能提供长期的稳定的现金流。

(3)短期性经营资产:由工程施工构成,共计6617万元,能在短期内转化为货币性资产并获得一定利润。 (4)保值增值性好的长期投资:由XXXX与XXXX的股权投资构成,共计亿元,不仅有较好的投资回报,而且XXXX的股权对公司的发展具有重要作用。 以上四类资产总计亿元,占总资产的90%,说明公司现有的资产具有良好的质量。 2-2 负债状况 截至2011年3月31日,公司负债总额亿元,主要构成为:短期借款(含本年到期的长期借款)亿元,长期借款5500万元,应付账款707万元,应交税费51万元。 目前贷款规模为亿元,短期借款占负债总额的93%,说明短期内公司有较大的偿债压力。结合公司现有亿元的货币资金量来看,财务风险不大。 目前公司资产负债率为%,自有资金与举债资金基本平衡。 2-3 经营状况及变动原因 扣除XXXX影响后,2011年1-3月(以下简称本期)公司净利润605万元,与2010年同期比较(以下简称同比)减少了1050万元,下降幅度为63%。变动原因按利润构成的主要项目分析如下: 2-3-1 主营业务收入 本期主营业务收入3938万元,同比减少922万元,下降幅度为19%。其主要原因: (1)XXXX收入3662万元,同比增加144万元,增长幅度为%,系XXXXXXXXXXX增加所致。 (2)XXXXX126万元,同比增加3万元,增长幅度为2%,具体分析详见“重要问题综述4-1”。 (3)工程收入150万元,同比减少1069万元,下降幅度为88%,原因是:一、本期开工项目同比减少;二、XXXX办理结算的方式与其他工程项目不同。 通过上述分析可见,本期收入同比减少的主要原因是工程收入减少。如果考虑按XXXX 项目本期投入量2262万元作调整比较,则:①本期工程收入同比增加1193万元,增长幅度为98%;②本期收入调整为6200万元,同比增加1340万元,增长幅度为28%。 2-3-2 主营业务成本 本期主营业务成本1161万元,同比减少932万元,下降幅度为45%。按营业成本构成,分析如下:

一、行业简介 钢铁行业是以从事黑色金属矿物采选和黑色金属冶炼加工等工业生产活动为主 的工业行业,包括金属铁、铬、锰等的矿物采选业、炼铁业、炼钢业、钢加工业、铁合金冶炼业、钢丝及其制品业等细分行业,是国家重要的原材料工业之一。此外,由于钢铁生产还涉及非金属矿物采选和制品等其他一些工业门类,如焦化、耐火材料、炭素制品等,因此通常将这些工业门类也纳入钢铁工业范围中。 二、外部环境分析 采用PEST模型从政治环境(Politic)、经济环境(Economic)、社会环境(Society)、技术环境(Technology)这四个方面对鞍山钢铁集团的外部环境进行分析 (一)、政治环境 1、政府态度 国务院和各级地方政府就钢铁行业快速发展过程中积累的矛盾和问题,比如:产能过剩,钢铁企业生产经营困难加剧、亏损面和亏损额不断扩大等提出意见与建议,支持钢铁企业产业的发展。政府相关部门的重视钢铁企业发展的态度及其一系列举措,鼓励处于低谷的钢铁企业转型、发展,也有利于减少钢铁企业改造升级的壁垒。同时,相关部门加大了对钢铁企业的监管,在环保、质量等方面把关,促进钢铁企业改革 2、相关政策 税收、外贸等方面的优惠政策的实施,降低了严重亏损的钢铁企业经营压力,为钢铁企业在“走出去”的发展道路提供资金支持,有利于钢铁企业化解过剩产能。除此之外,2015年财政部、国家税务总局联合发布《关于促进企业重组有关企 业所得税处理问题的通知》和《关于非货币性资产投资企业所得税政策问题的通知》,出台税收优惠支持钢铁等行业兼并重组。2015年新的《环保法》对高排放、高耗能,高污染的钢铁行业提出来更高要求。这一系列的政策引导钢铁企业改革、促进钢铁企业可持续发展 3、总体环境 一方面,国家、政府肯定了钢铁企业在过去我国经济发展中的重要作用,但是随着经济、政治体制改革的深入、钢铁企业在快速发展的过程中积累的矛盾和问题逐渐暴露。面对钢铁企业的亏损,产能过剩等问题,国家给予了很大的政策、资金支持。另一方面,新的法律法规对钢铁企业的发展提出了更高的要求,在国有企业改革继续深入发展的情况下,钢铁行业的改革也势在必行 (二)、经济环境

2015年鞍钢偿债能力分析 一、指标计算 2015年指标计算: 1、流动比率=流动资产/流动负债=2,359,500.00/4,300,400.00=0.5487 2、速动比率=(流动资产-存货)/流动负债=(2,359,500.00-800,800.00)/4,300,400.00=0.3625 3、现金比率=货币资金/流动负债=360,100.00/4,300,400.00=0.083736397 4、利息支付倍数=(利润+财务费用)/财务费用=(-376,300.00+134,600.00)/134,600.00=-1.795690936 5、股东权益比率=股东权益/资产总额=4,368,100.00/8,859,600.00=0.493035803 6、资产负债率=负债/资产=4,491,500.00/8,859,600.00=0.506964197 2014年指标计算: 1、流动比率=流动资产/流动负债=2,359,500.00/4,300,400.00=0.5487 2、速动比率=(流动资产-存货)/流动负债=(2,359,500.00-800,800.00)/4,300,400.00=0.3625 3、现金比率=货币资金/流动负债=171,200.00/3,675,100.00=0.046583766 4、利息支付倍数=(利润+财务费用)/财务费用=(157,900.00+127,200.00)/127,200.00=2.241352201 5、股东权益比率=股东权益/资产总额=4,819,600.00/9,129,100.00=0.527938132 6、资产负债率=负债/资产=4,309,500.00/9,129,100.00=0.472061868

季度财务分析报告 一、利润分析: (一)利润额增减变动分析 1、利润额增减变动水平分析 ⑴净利润分析: 一季度公司实现净利润38611元,完成年计划的64.35%,比上年同期增加了4556元,增幅13.38%。净利润增加的原因:一是由于实现利润总额比上年同期增加了4556万元。 ⑵利润总额分析:利润总额38611万元,同比上年同期4556元增加了4556元,增幅13.38%。影响利润总额的是营业利润同比增加了5666元。 ⑶营业利润分析:营业利润39721元,较上年34055元增加了5666元,增加了16.64%。影响产品销售利润的有利因素是是三项期间费用387287元,同比减少24264元,减幅5.9%,不利因素销售毛利同比减少18597万元,减幅4.17%;。期间费用减少是导致营业售利润增加的主要原因。 (4)产品销售毛利分析:一季度销售毛利427008元,销售毛利较上年减少18597元,减幅4.17%;销售毛利同比减少的原因是收入、成本两项相抵的结果,产品销售收入同比减少了621001元,减幅28.65%,导致了毛利的下降。 2、利润增减变动结构分析及评价

从20XX年一季度各项财务成果的构成来看,产品销售利润占营业收入的比重为28%;比上年同期21%下增加7%;本期营业利润占收入结构比重2.56%,同比上年的1.57%增加了0.99%;利润总额构成2.50%,同比1.57%增加了0.07%;净利润构成为2.50%,比上年的1.57%下降0.07%。 从利润构成情况上看,盈利能力比上年同期都有增加,各项财 务成果结构增加原因:主要是三项期间费用结构下降所致。目前降低产品销售成本,控制销售费用、管理费用和财务费用的增长是提高产品销售营业利润的根本所在。 二、收入分析 一季度完成销售收入1546690元。完成年度计划的22.95%,与上期的2167691相比,下降了621001元,下降了28.65%。主要原因是:学生人数的减少,今年春季全县学生19528人,与上年同期21442人相比,下降了1914人,下降了8.93%;教材的销售码洋875026元,相比上年同期1028161元,下降了153135元,下降了14.89%。 三、成本费用分析 (一)产品销售成本分析 一季度产品销售成本1119681元,较上年同期1722085元,下 降602404,下降了34.98%。下降的主要原因是销售收入的下降。 (二)各项费用完成情况分析 三项期间费用共计387287万元,实现计划指标24.83%,比上 年同期下降了5.90%;其中销售费用减少是费用总额减少的主要原因

新公司财务分析报告范文 一、简介 (一)公司背景 夏新电子股份有限公司原名“厦门夏新电子股份有限公司”,于2003年7月25日更名为现在“夏新电子股份有限公司”,股票简称由“厦新电子”变更为“夏新电子”。夏新公司是经厦门市人民政府厦 府(1997)057号文、厦门市经济体制改革委员会厦体改(1996)080号 文批准,在对厦新电子有限公司实行部分改组的基础上,由厦新电 子有限公司、中国电子租赁有限公司、中国电子国际贸易公司、厦门 电子器材公司、厦门电子仪器厂、成都广播电视设备(集团)公司等六 个股东共同作为发起人,1997年4月24日,经中国证监会(1997)176号 文批准,以向社会公众募股方式设立。1997年5月23日,取得厦门市工商行政管理局核发的企业法人营业执照。注册资本原为人民币18800 万元,1999年度实施配股及送转增股后注册资本已变更为35820万 元;2003年度实施每10股送2股方案后注册资本增至42984万元。公 司现有总股本42984万股,其中:国家股1468.8万股,境内法人股24235.2万股,境内上市的人民币流通股17280万股。公司法定代表人:柳学宏。主要经营声像电子产品、通讯电子产品、办公自动化产品及 其他机械电子产品的开发与制造等。公司从以家用电子产品的生产型 企业成功地转型到以通信终端产品生产为主的企业,当前手机产品占 主营业务收入的80%以上,成为国内主要的手机制造商之一。中国***。 (二)国内及国际未来经济展望 十六大报告对于中国未来20年的战略规划是,我国将全面进入 小康社会。未来20年,中国经济将再翻一番,对于中国本土的公司来说,这将是一个爆发式的发展过程,一批国际经济巨人将成长起来。 过去20年,在跨国公司进入中国市场的同时,一批中国本土公司已经 成长起来了,尤其在家电、手机、服装等行业,中国本土公司已经出

鞍钢股份财务报表分析报告

姓名:xxx 1297810120121学号: 07:序号

鞍钢简介

月12鞍钢集团公司1916年始建,是中国第一大综合钢铁生产企业,1948年 年组建以鞍山钢铁1992正式成立新中国第一个钢铁联合企业---鞍山钢铁公司。日以发年5月8公司为核心企业的鞍钢集团。由鞍钢集团公司作为发起人于1997。鞍钢于亿元起设立方式成立的股份有限公司。目前公司注册资本为72.34 股,并日发行H亿股股,1997年11月163亿股A日在香港发行年19977月228.9在 深圳证券交易所挂牌交易。 目前,公司拥有鞍钢集团全部焦化、烧结、炼铁、炼钢、轧钢等整套现代 艺流程及相关配套设施,并拥有了与之配套的能源动力系统,实化钢铁生产工万600,现了钢铁生产工艺流程的完整性、系统性。公司已经成为具有年产1吨钢,以汽车板、家电板、集装箱板、造船板、管线钢、冷轧硅钢等为主导产年,公司生品的精品板材基地。广泛用于汽车、家电、机械制造等领域。2011亿904.23万吨、钢材产铁2044.26万吨、钢1978.281916.96万吨,实现营业收入 元。 ;钢材公司的经营范围包括钢铁的生产及制造(包括冶炼及压力加工) 轧制的副产品、机械之各耐火材料、设备及零部件的生产制造,销售自产产品。公司主要业务为生产及销售热轧产品、冷轧产品、中厚板及其他钢铁产品。主营黑色金属冶炼及压力加工制品(包括冷轧薄板系列产品,宽厚板系列产品及。兼营为钢材轧制过程中的副产品,耐火材料、设备及零部件。线材系列产品)公司能够生产16大类品种、600个牌号、42000个规格的钢材产品。“鞍钢”牌 铁路用钢轨、船体结构用钢板、集装箱用钢板获得“中国名牌产品”称号。 1.

季度财务分析报告模板 季度财务分析报告模板篇一 ****年对于河化公司来说是充满商机、极具挑战的一年。由于受国际磷铵价格和海运费上涨带动以及国内市场需求的增长,预期磷铵市场将出现旺销势头;而原材料供应运输紧张、价格上涨和电力不足又严重制约企业生产。如何?住机遇,把握商机,去年底鹿化公司对外部市场环境和企业内部状况进行了充分研究,提出以“管理重严、生产重稳、经营重效、挖潜重实、员工重责、发展重谋”作为****年度经营工作方针,制定了年度经营计划。经董事会批准,****年度的经营目标是生产磷铵22万吨,实现销售收入亿元,年度亏损额控制在8,500万元以内。 一季度在股东单位和政府有关部门的支持下,公司董事会正确领导,经营班子积极组织实施,克服了原材料供应紧张及电力不足等困难,狠抓工艺、设备管理,做好平衡调度,想方设法解决原材料供应和电力不足等问题,使生产实现稳产高产。同时抓住国际市场价格上涨机遇,加大产品出口力度,取得了较好的销售收益。一季度共计生产磷铵64,吨,完成年度目标任务的30%;销售磷铵70,万吨,实现销售收入13,万元,完成年度销售收入的32%;经营亏损万元。与上年一季度相比,磷铵产量增长72%,销量增长43%;亏损额下降%。一季度可说是产销两旺,产销率达110%,资金回笼

率100%,实现开门红,为全面完成年度经营目标带来了良好开端。以下将有关情况分别分析汇报。 一、一季度经营状况 (一)生产稳定、产量增加、消耗下降 一季度强调生产重稳,进一步加强生产设备管理和工艺指标分析、控制,并针对上年四季度高负荷生产运行出现的一些列问题,多次召开专题会议,解决制约生产的瓶颈问题。同时加强对员工的岗位培训和安全教育,强调员工重责,提高员工责任心,杜绝重大安全事故发生,使设备完好率、开车率、工艺指标合格率不断提高,各装置基本实现了长周期、安全、稳定运行,产量大幅上升,消耗明显下降。除氟化铝外,液氨、硫酸、磷酸、磷铵全部达产并超额完成产量计划。其中: 1、产量 1、磷铵生产64,吨,完成年计划的%。磷铵开车率比上年同期提高60%,产量增加26,吨,增长72%。 2、磷酸生产30,吨,完成年计划的%。磷酸开车率比上年同期提高27%,产量增加11,吨,增长64%。矿耗(磷矿)由上年同期的吨降至吨,下降9%。 3、硫酸生产101,吨,完成年计划的%。硫酸开车率比上年同期提高4%,产量增加25,吨,增长33%。 4、液氨生产14,吨,完成年计划的%。合成氨开车率比

公司财务报告分析总结 对企业进行财务分析能够更有效的让企业节省资源。下面请看小编带来的公司财务报告分析总结!欢迎阅读参考哦! 公司财务报告分析总结1 xxxx年,对于我们祖国来说是充满着诸多回忆的一年,我们的国家在xxxx年经历了严寒和温情、经历了磨难和荣誉、经历了经济的低谷和复苏;xxxx年,对于我们房地产行业来说是非常值得深思的一年,房地产业在xxxx年步入了行业的周期,房地产业在一片该不该的争论中从年头走到了年尾,房地产业的生存之路将走向何方?需要我们地产人用智慧和汗水去描绘;同样,xxxx年,对于我们xx公司来说更是不平凡的一年,是内涵丰富的一年,是蜕变成长的一年。xx公司在xxxx年经历了bsc的阵痛、经历了培训老师的洗礼、经历了xx改制成功的荣耀、经历了工业项目挂牌的喜悦、也经历了房产销售的低谷。 就是在这样一个复杂多变、跌荡起伏的外部环境和内部环境下,xx财务部在公司领导班子的正确指引下,理清思路、不断学习、求实奋进,在财务部的各项工作上实现了阶段性的成长和收获。下面就将财务部所做的各项工作在这里向各位领导和同仁一一汇报: 一、会计核算工作

众所周知,会计核算是财务部最基础也是最重要的工作,是财务人员安身立命的本钱,是各项财务工作的基石和根源。随着公司业务的不断扩张、随着公司走向精细化管理对财务信息的需要,如何加强会计核算工作的标准化、科学性和合理性,成为我们财务部向上进阶的新课题。为努力实现这一目标,财务部主要开展了以下工作: 1、建立会计核算标准规范,实现会计核算的标准化管理。财务部根据房地产项目核算的需要、根据纳税申报的需要、根据资金预算的需要,设计了一套会计科目表,制定了详细的二级和三级明细科目,并且对各个科目的核算范围进行了清晰的约定。同时还启用一本房地产会计核算的教科书做为财务部做帐的参考书。有了这一套会计科目表和参考书就保证了会计核算口径的统一性、一贯性和连续性;有了这套会计核算标准规范可以使我公司的帐务不管什么时候去看这套帐都象是一个人做出来的,有了这套会计核算标准规范也使得新的会计人员能快速上手公司的帐务。值得一提的是,按照我们设的明细科目和项目辅助核算能直接快速地计算出某个房开细项的收入、成本、费用,相关税金,迅速地计算出土地增值税的增值额,使得土地增值税和所得税清算工作变得轻松、快捷、明了。我公司的会计科目设置得到了集团领导的好评。 2、重新对原有的会计核算流程进行了梳理和制定,现

京东方A2019年一季度财务分析综合报告京东方A2019年一季度财务分析综合报告 一、实现利润分析 2019年一季度实现利润为129,478万元,与2018年一季度的 238,908.7万元相比有较大幅度下降,下降45.80%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。 二、成本费用分析 2019年一季度营业成本为2,178,256.37万元,与2018年一季度的1,708,754.32万元相比有较大增长,增长27.48%。2019年一季度销售费用为69,272.55万元,与2018年一季度的64,505.64万元相比有较大增长,增长7.39%。2019年一季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。2019年一季度管理费用为108,805.7万元,与2018年一季度的181,049.39万元相比有较大幅度下降,下降39.9%。2019年一季度管理费用占营业收入的比例为 4.11%,与2018年一季度的8.39%相比有较大幅度的降低,降低4.28个百分点。管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。2019年一季度财务费用为59,212.77万元,与2018年一季度的37,463.47万元相比有较大增长,增长58.05%。 三、资产结构分析 从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年一季度相比,资产结构趋于改善。 四、偿债能力分析 从支付能力来看,京东方A2019年一季度是有现金支付能力的。企业内部资料,妥善保管第1 页共3 页

正文显示: 【股票简称】武钢股份 【地区分类】武汉 【时间分类】 【文献出处】证券时报 【标题】武汉钢铁股份有限公司投资价值分析报告(10736字) 【正文】????十大投资要点????★钢铁工业作为国民经济的基础产业,是一国工业化进程中最具成长性的产业之一,短期宏观紧缩政策不会改变钢铁工业在我国的持续增长,板材等高端领域更存在巨大市场容量????★武钢在国内首次通过增发新股实现集团钢铁主业整体上市,是中国资本市场发展历程中又一次具有历史意义的金融创新????★向大股东发行新股的价格与中小股东相同,整体上市方案兼顾上市公司、流通股东和大股东利益,实现了多方共赢????★收购完成后,公司基本面发生显着变化,将拥有完整的钢铁生产工艺流程,产业规模和经营效益迈上新的台阶,公司将跻身于钢铁行业的第一集团,成为国内三大钢铁公司和沪深十大公司之一????★是钢铁行业高端领域的开拓者和引领者,主要产品是钢铁行业中最具有前景、毛利率较高的品种,也是冶金行业“十五“规划中鼓励发展的品种????★成为世界单厂最大的硅钢生产企业,是我国冷轧取向硅钢片和高牌号冷轧无取向硅钢片的唯一生产企业????★成为国内最大的热轧板卷生产厂家,拥有国内技术装备水平最高、板宽最宽、强度最大的现代化宽带钢热连轧生产线,将在国内独家生产全系列轿车用板????★低成本实现跨跃式扩张与发展,收购资产的净资产收益率高于现有资产,新增股本对应资产迅速产生效益并提高公司的总体盈利能力????★成长潜力巨大,具有年增产超百万吨的巨大成长潜力,业绩具有长期增长的空间,股本扩张潜力巨大,投资者能充分享受业绩增长带来的投资回报????★发行价格与股票市场价值之间差价较大,价差收益率可以达到94%以上,流通股东具有较大的获利机会????概述????武汉钢铁股份有限公司(以下简称武钢股份或公司)由武钢集团独家发

财务分析报告 一、总体评述 (一) 总体财务绩效水平 根据山东铝业及证券交易所公开发布的数据,运用BBA禾银系统和BBA分析方法对其进行综合分析,我们认为山东铝业本期财务状况在行业内处于优秀水平,比去年同期大幅升高。 (二) 公司分项绩效水平 项目 公司评价公司在行业中的水平当期上期当期上期 偿债能力分析52.7938.21优秀中等 经营效率分析58.1846.81优秀优秀 盈利能力分析96.3970.36优秀良好 股票投资者获利能力分析49.0952.18良好优秀 现金流量分析84.5564.19极优良好 企业发展能力分析65.3833.91中等较低 综合分数76.7258.27优秀良好 (三) 财务指标风险预警提示 运用BBA财务指标风险预警体系对公司财务报告有关陈述和财务数据进行定量分析后,根据事先设定的预警区域,我们认为山东铝业当期在清偿能力等方面有财务风险预警提示,具体指标有流动比率(清偿能力)。 (四) 财务风险过滤结果提示

对公司一切公开披露的财务信息进行分析,提炼出上市公司粉饰报表和资产状况恶化的典型病毒特征,并据此建立了整体财务风险过滤模型。利用该模型进行过滤后,我们认为山东铝业当期无整体财务风险特征。 二、财务报表分析 (一) 资产负债表 主要财务数据如下: 项目(万元) 当期数据上期数据增长情况(%) 公司行业偏离率(%)公司行业偏离率(%)公司行业偏离率 应收帐款5,9845,0311916,1094,314273-6317-79存货40,36518,33312028,32214,31898432814流动资金92,16343,66011184,16433,8861481029-19固定资产201,39451,728289174,65343,4903021519-4总资产293,85798,712198259,21680,2032231323-10流动负债91,01635,050160106,53227,582286-1527-42负债总额102,70650,426104122,81339,197213-1629-45未分配利润59,0895,94589418,1194,32131922638189所有者权益190,89847,159305136,03540,311237401723 1.企业自身资产状况及资产变化说明: 公司的资产规模位于行业内的中等水平,公司本期的资产比去年同期增长13.36%。 资产的变化中固定资产增长最多,为26,741.03万元。企业将资金的重点向固定资产方向转 移。分析者应该随时注意企业的生产规模、产品结构的变化,这种变化不但决定了企业的收 益能力和发展潜力,也决定了企业的生产经营形式。因此,建议分析者对其变化进行动态跟 踪与研究。 流动资产中,存货资产的比重最大,占43.80%,信用资产的比重次之,占26.53%。 流动资产的增长幅度为9.50%。在流动资产各项目变化中,货币类资产和短期投资 类资产的增长幅度大于流动资产的增长幅度,说明企业应付市场变化的能力将增强。信用类 资产的增长幅度明显大于流动资产的增长,说明企业的货款的回收不够理想,企业受第三者

一、公司简介 鞍钢股份有限公司(前身为“鞍钢新轧钢股份有限公司”)(以下简称“本公司”或“公司”)是于 1997 年 5 月 8 日正式成立的股份有限公司。本公司是依据《中华人民共和国公司法》经由原中华人民共和国国家经济体制改革委员会(体改生[1997]62 号文件)《关于同意设立鞍钢新轧钢股份有限公司的批复》的批准,以鞍山钢铁集团公司为唯一发起人,以发起方式设立的股份有限公司。本公司是在鞍山钢铁集团公司所拥有的线材厂、厚板厂、冷轧厂(“三个厂”)基础上组建而成的。根据自 1997 年 1 月 1 日起生效的分立协议,鞍山钢铁集团公司已将与上述三个厂有关的生产、销售、技术开发、管理业务连同有关 1996 年12 月 31 日的资产、负债全部转入本公司。有关净资产折为本公司股本 1,319,000,000 股,每股面值人民币1 元。本公司于 1997 年 7 月 22 日发行了 890,000,000 股每股面值人民币 1 元的 H 股普通股股票(“H 股”),并于 1997 年 7 月 24 日在香港联合交易所有限公司上市交易。 1997年 11 月 16 日,本公司发行 300,000,000 股每股面值人民币 1 元的人民币普通股,并于1997 年 12 月 25 日在深圳证券交易所上市交易。本公司于 2000 年 3 月 15 日在境内发行人民币 15 亿元 A 股可转换公司债券, 2005年 3 月 14 日 A 股可转换公司债券到期还本付息,共转换 A 股 453,985,697 股。本公司于 2006 年 1 月26 日向鞍山钢铁集团公司以每股人民币 4.29 元定向增发2,970,000,000 股每股面值人民币 1 元的人民币普通股(共计人民币 127.4 亿元),用于支付收购鞍山钢铁集团公司子公司—鞍钢集团新钢铁有限责任公司(以下简称“新钢铁公司”) 100%股权的部分收购价款。本公司完成收购新钢铁公司 100%股权后,新钢铁公司立即将其所有业务及资产、负债划入本公司,同时向工商行政管理部门申请注销。2006 年 6 月 20 日,公司年度股东大会通过特别决议,本公司更名为“鞍钢股份有限公司”,并于 2006 年 9 月 29 日取得了变更后的企业法人营业执照。本公司于 2007 年 10 月以原有股份 5,932,985,697 股为基数,按每10 股配 2.2 股的比例向全体股东配售每股面值人民币 1 元的普通股,配股价格每股人民币 15.40 元( H股价格每股港币 15.91 元)。本公司实际配股数量为 1,301,822,150 股,其中人民币普通股 1,106,022,150 股, H 股 195,800,000 股。并分别于 2007 年 10 月25日和 2007 年 11 月14 日在深圳证券交易所和香港联合交易所有限公司上市交易。本公司已于 2008 年 3月 31 日领取了变更后的营业执照。 资产负债表日,本公司法定代表人:张晓刚;注册资本: 7,234,807,847 元;营业执照注册号为 6026;注册地址:中国辽宁省鞍山市铁西区鞍钢厂区。本公司及其子公司(以下简称“本集团”)的主要业务为黑色金属冶炼及钢压延加工。 ST鞍钢2013年偿债能力指标的计算人民币单位(百万元) (一)2013年ST鞍钢的短期偿债能力指标 1.流动比率=流动资产÷流动负债 =29299÷37805 =0.7750 2.应收账款周转率=主营业务收入÷【(期初+期末)应收账款÷2】 =38.3934 3.存货周转率=主营业务成本÷【(期初+期末)存货÷2】 =5.6116 4.速动比率=(流动资产—存货)÷流动负债 =(29299-12356)÷37805 =0.4482 5.现金比率=(货币资金+短期投资金额)÷流动负债

咨询公司2013年一季度财务分析报告 一、企业基本情况 甘肃科源工程技术咨询有限公司(以下简称:本公司),由甘肃科源电力集团公司全资控股;注册资本:伍佰万元整,实收资本:伍佰万元整;于2009年11月20日取得甘肃省工商行政管理局核发的620000000016417(1-1)号企业法人营业执照;法定代表人:刘海强;公司类型:一人有限公司(法人);注册地址:兰州市七里河区建工西街3号金雨大厦11楼;经营范围:承担各类土木工程、建筑工程、电路管道和设备安装工程及装修工程项目的勘察、设计、施工、监理以及与工程建设有关的重要设备(进口机电设备除外)材料采购招标的代理;从事总投资2亿元人民币及以下的中央投资项目的招标代理业务。 二、2013年第一季度业绩摘要: ●总收入为人民币756.64万元,比去年同期增长32.28%,其中一季度1月收入107.39 万元,2月收入511.74万元,3月收入120.5万元。 ●标书费收入为人民币38.06万元,比去年同期减少59.75%,其中1月标书费收入为 28.62万元,2月收入4.64万元,3月收入4.8万元。 ●代理费收入为人民币701.58万元,比去年同期增长47.55%,其中1月代理费收入为 78.77万元,2月代理费收入507.10万元,3月代理费收入为115.70万元。 ●经营盈利为人民币240.82万元,比去年同期增加174%;经营利润率由去年同期的 16.42%增至31.82%。 ●净利润为人民币240.82万元,比全年同期增加174%,其中1月净利为 2月净利为29.24

万元,3月净利为29.24万元 三、企业综合财务状况表 人民币元(特别说明的除外)未经审计经审计 2013年3月31日 2012年3月31日 资产 流动资产 现金及现金等价物 10829.63 116.79 应收票据、账款 - - 预付款项 - - 应收利息、股利 - - 其他应收款4574.38 5525.24 存货 - - 15404.01 5642.02 非流动资产 无形资产 - - 固定资产161.59 160.99 累计折旧66.15 38.05 在建工程 - - 递延所得税资产 - - 土地使用权 - - 预付款项、按金及其它资产- - 95.44 122.94 资产总额15499.45 5764.96

《公司财务分析报告》范文 一,总体评述 (一) 总体财务绩效水平 根据xxxx公开发布的数据,运用xxxx系统和xxx分析方法对其进行综合分析,我们认为xxxx本期财务状况比去年同期大幅升高. (二) 公司分项绩效水平 项目 公司评价 二,财务报表分析 (一) 资产负债表 1.企业自身资产状况及资产变化说明: 公司本期的资产比去年同期增长xx%.资产的变化中固定资产增长最多,为 xx万元.企业将资金的重点向固定资产方向转移.应该随时注意企业的生产规模,产品结构的变化,这种变化不但决定了企业的收益能力和发展潜力,也决定了企业的生产经营形式.因此,建议投资者对其变化进行动态跟踪与研究. 流动资产中,存货资产的比重最大,占xx%,信用资产的比重次之,占xx%. 流动资产的增长幅度为xx%.在流动资产各项目变化中,货币类资产和短期 投资类资产的增长幅度大于流动资产的增长幅度,说明企业应付市场变化的能力将增强.信用类资产的增长幅度明显大于流动资产的增长,说明企业的货款的回收不够理想,企业受第三者的制约增强,企业应该加强货款的回收工作.存货类资产的增长幅度明显大于流动资产的增长,说明企业存货增长占用资金过多,市场风险将增大,企业应加强存货管理和销售工作.总之,企业的支付能力和应付市场的变化能力一般. 2.企业自身负债及所有者权益状况及变化说明: 从负债与所有者权益占总资产比重看,企业的流动负债比率为xx%,长期负 债和所有者权益的比率为xx%.说明企业资金结构位于正常的水平. 企业负债和所有者权益的变化中,流动负债减少xx%,长期负债减少xx%,股东权益增长xx%. 流动负债的下降幅度为xx%,营业环节的流动负债的变化引起流动负债的下降,主要是应付帐款的降低引起营业环节的流动负债的降低.

中国平安2019年一季度财务分析详细报告 一、资产结构分析 1.资产构成基本情况 资产构成表 项目名称 2019年一季度2018年一季度2017年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产741,215,20 100.00 649,307,50 100.00 577,331,80 100.00 流动资产0 0.00 0 0.00 0 0.00 长期投资20,701,500 2.79 215,222,70 33.15 175,023,40 30.32 固定资产4,545,500 0.61 4,303,700 0.66 3,594,800 0.62 其他 715,968,20 96.59 429,781,10 66.19 398,713,60 69.06 2.流动资产构成特点

流动资产构成表 项目名称 2019年一季度2018年一季度2017年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产0 0.00 0 0.00 0 0.00 存货0 0.00 0 0.00 0 0.00 应收账款0 0.00 0 0.00 0 0.00 其他应收款0 0.00 0 0.00 0 0.00 交易性金融资产85,074,300 0.00 0 0.00 13,912,900 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金44,649,100 0.00 50,913,900 0.00 54,158,700 0.00 其他 -129,723,4 00 0.00 -50,913,90 0.00 -68,071,60 0.00 3.资产的增减变化 2019年一季度总资产为741,215,200万元,与2018年一季度的 649,307,500万元相比有较大增长,增长14.15%。

. 毕业论文 题目:武汉钢铁股份有限公司财务报表分析 学生所在学院经济管理学院 专业会计学

目录 第1章武汉钢铁公司行业状况与经营状况 1.1公司简介 1.2武汉钢铁公司行业状况 1.3武汉钢铁公司经营状况 第2章武汉钢铁公司偿债能力 2.1短期偿债能力分析 2.2长期偿债能力分析 第3章武汉钢铁公司营运能力 3.1营运能力指标分析 3.2营运能力因素分析第 第4章武汉钢铁公司盈利能力 4.1盈利能力指标分析 第5章武汉钢铁公司发展能力 5.1发展能力指标分析 5.2可持续增长能力分析 第6章武汉钢铁公司股票价值估计 6.1股票价值估计方法 6.2武汉钢铁公司股票价 结论

摘要 本文采用定性分析与定量分析相反结合的方法对钢铁行业上市公司武汉钢铁公司的偿债能力、运营能力、盈利能力以及增长能力进行全面分析。分析认 为公司资产结构有待提高,偿债能力较差,财务风险较大和资产营运能力一般,盈利能力较差;有一定的可持续增长能力,综合财务状况一般。股票价值区间估计为:1.32元~2.86元矚慫润厲钐瘗睞枥庑赖。 关键词:财务分析,偿债能力,营运能力,盈利能力,增长能力,价值估值

第一章武汉钢铁公司的概况 1.1公司简介(简介,主营业务) 武钢是新中国成立后兴建的第一个特大型钢铁联合企业,于1955年开始建设,1958年9月13日建成投产,是中央和国务院国资委直管的国有重要骨干企业。本部厂区座落在湖北省武汉市东郊、长江南岸,占地面积21.17平方公里。武钢拥有从矿山采掘、炼焦、炼铁、炼钢、轧钢及配套公辅设施等一整套先进的钢铁生产工艺设备,是我国重要的优质板材生产基地,为我国国民经济和现代化建设作出了重要贡献。武钢联合重组鄂钢、柳钢、昆钢股份后,已成为生产规模逾4000万吨的大型企业集团,居世界钢铁行业第四位。武钢的相关产业有,焦炭、耐火材料、化工、粉末冶金制品、水渣、氧气、稀有气体、煤焦油、粗苯、硫酸铵等钢铁副产品,并对国内外承担工程设计建设、机械制造加工、交通运输、物流仓储、自动化技术、海外资源开发和投资融资等业务。聞創沟燴鐺險爱氇谴净。 1.2行业状况(现状,前景) 由于外围经济的不确定和不稳定性,再加上国内通胀压力持续加大,国内钢铁生产高位释放,钢铁下游需求增速放缓,国内钢铁市场在供大于求、金融属性凸显的整体形势下,呈现频繁波动特征,下游行业平稳增长钢铁需求较为旺盛,但作为把握国民经济命脉的钢铁行业,在GDP中占有很大比重。国家肯定不会让这个行业萧条。目前钢铁产业整合像是拉开序幕,这是好的方向。中国钢铁产能严重供大于求,在出口受阻的情况下,只能加大基础建设投资来带动内需。另一方面,钢厂也会逐渐压缩普材类的产能,逐渐向优质精品品种材发展。这样达到产能平衡再能进入良性发展。钢铁行业必须要强强联手搞资源整合,淘汰落后残骛楼諍锩瀨濟溆塹籟。 产能。钢铁期货的上市也是资源整合的一种形式。我个人相信国家领导不会拿国民经济开玩笑,中国钢铁将会加大产能整合力度,淘汰落后产能,向精品钢材产品发展,与发达国家接轨。以后钢厂信息逐渐透明化,钢厂直供钢材的比例也会增加;而中间的贸易商因为利润的逐步压缩而削减,逐渐向加工和物流配送方向发展。酽锕极額閉镇桧猪訣锥。 1.3公司经营状况(技术-供应-生产-销售-管理) 武钢现有三大主业,即钢铁制造业、高新技术产业和国际贸易。目前武钢三大战略产品基地基本建成,武钢已成为全球最大、质量品种一流的硅钢生产基地;自主研发的汽车面板具备中高档轿车整车供货能力;高性能工程结构用钢、精品长材等保持国内领先地位。其中,冷轧硅钢片和船板钢获“中国名牌产品”称号,