国际结算业务流程图

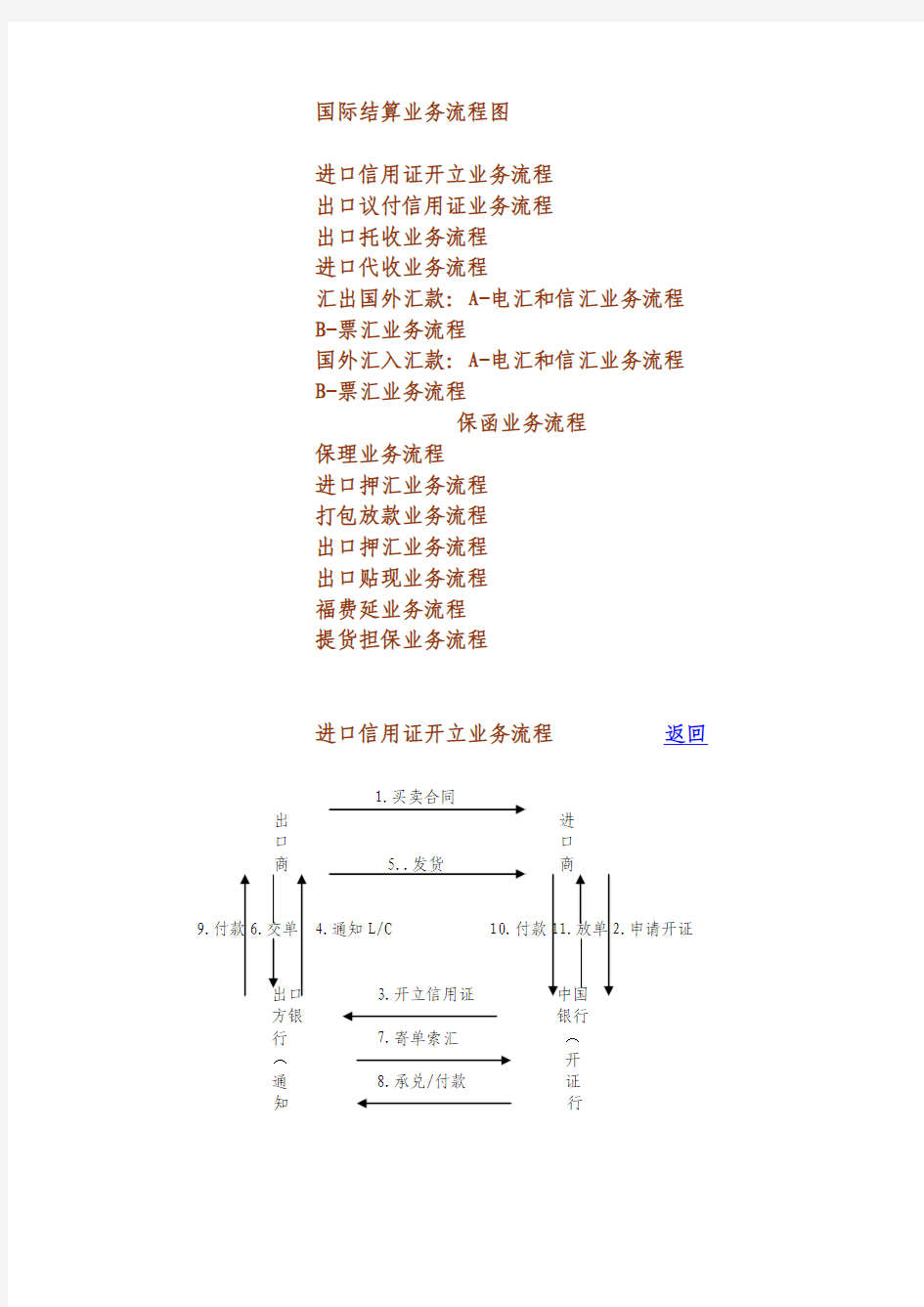

进口信用证开立业务流程

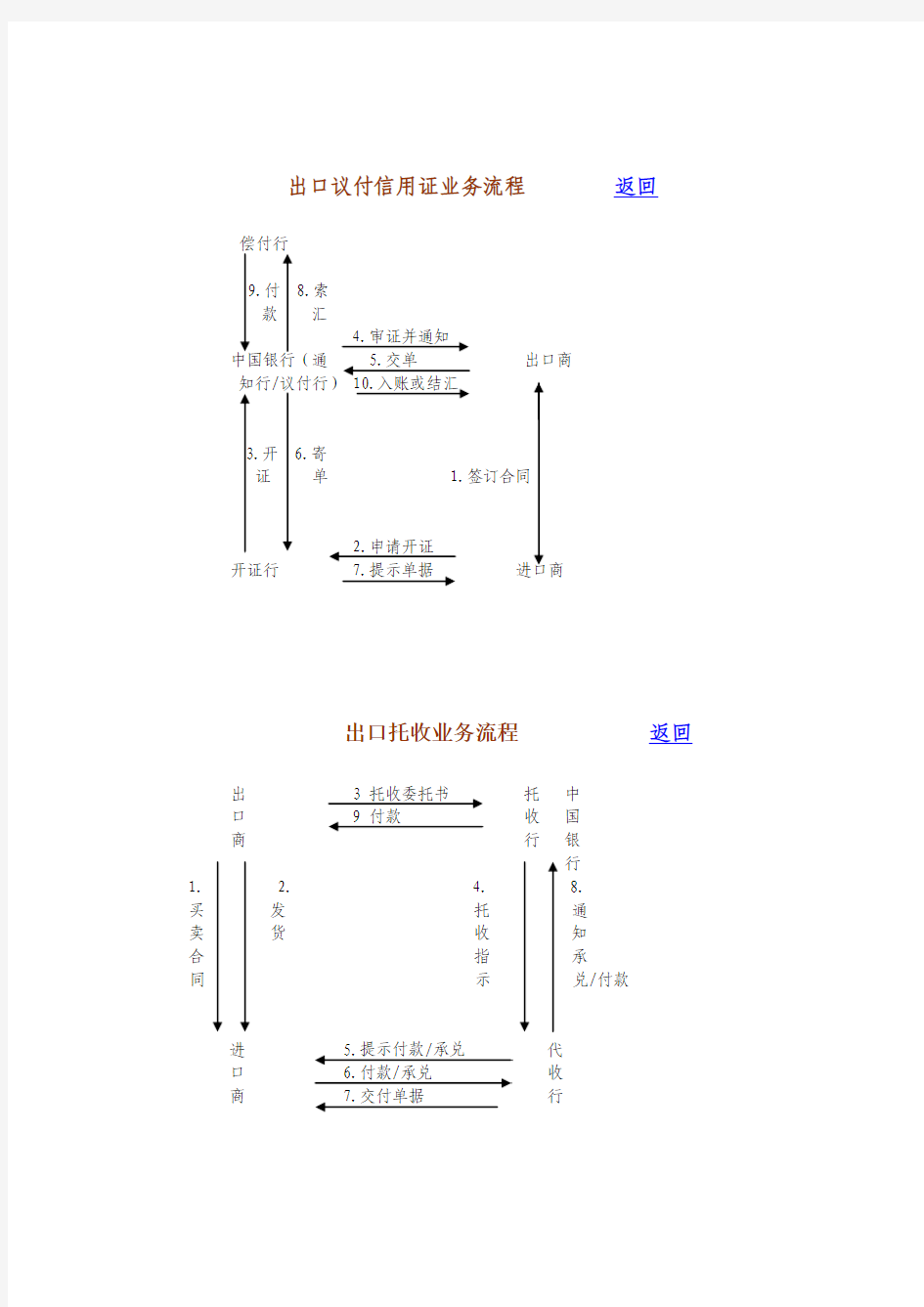

出口议付信用证业务流程

出口托收业务流程

进口代收业务流程

汇出国外汇款:A-电汇和信汇业务流程

B-票汇业务流程

国外汇入汇款:A-电汇和信汇业务流程

B-票汇业务流程

保函业务流程

保理业务流程

进口押汇业务流程

打包放款业务流程

出口押汇业务流程

出口贴现业务流程

福费延业务流程

提货担保业务流程

进口信用证开立业务流程返回

1.买卖合同

出进

口口

商 5..发货商

9.付款6.交单 4.通知L/C 10.付款11.放单2.申请开证

出口 3.开立信用证中国

方银银行

行 7.寄单索汇︵

︵开

通 8.承兑/付款证

知行

出口议付信用证业务流程返回偿付行

9.付 8.索

款汇

4.审证并通知

5.交单出口商

知行/议付行) 10.入账或结汇

3.开 6.寄

证单 1.签订合同

2.申请开证

开证行 7.提示单据进口商

出口托收业务流程返回

出 3 托收委托书托中

口 9 付款收国

商行银

行

1. 2. 4. 8.

买发托通

卖货收知

合指承

同示兑/付款

进 5.提示付款/承兑代

口 6.付款/承兑收

商 7.交付单据行

进口代收业务流程返回

国 1买卖合同国

外内

出进

口 2 发货口

商商

3.托收 9.付款 5.提示 6.付款/ 7.交付

委托单据承兑单据

国 4.寄单中

外代国

托 8.通知承兑收银

收 /付款行行

汇出国外汇款电汇和信汇业务流程返回

进口商/汇款人

1提出申请

中国银行

2发出汇款指示

(SWIFT、电传或信函)

解付行(收款人账户行、中国银行

的代理行或联行)

3汇款解付

出口商/收款人

汇出国外汇款票汇业务流程返回

进口商/汇款人

1.提出申请

2.

中国银行

3

交

付

汇

票

5.汇款解付 4.

出口商/收款人

国外汇入汇款电汇和信汇业务流程返回

进口商/汇款人

1.办理汇出

汇款委托

3资金

划转 2 发出汇

款指示

中国银行

(汇入行)

4汇款解付

出口商或收款人

国外汇入汇款票汇业务流程返回

进口商/

1.办理汇出

汇款委托

2

4.资金

划转

中国银行

(汇入行)

5汇款解付 3.

保函业务流程返回

申请人 1 签定合同或拟投标/承包工程受益人

2提交书面申请 3’’转开 / 转通知 3接受申请, 开出保函

担保银行(中行) 3’开出反担保保函/保函,委托转开转通知转开银行(转通知银行)

说明:图中3指担保银行按客户指示将保函直接交受益人;

图中3’指若客户要求我行委托其他银行转开保函,我行将按照客户要求开出反担保给被委托银行,被委托行凭我行反担保转开保函或我行开出保函交被委托银行。

图中3”指经过图中3’后,由被委托银行将保函通知受益人。

保理业务流程返回

1.签定合同/拟签定合同

进口商出口商

8 6 5 2

如保发开发为根

担理票始票进据

保商到催到口出

付付期收期商口

款款日日核保

催向前定理

收进若额商

垫口干度委

付天托

款

3.通知额度核定情况并报价

进口保理商 4.通知有关发票详情并转让应收帐出口保理商 (中行)

7.付款或在到期日90天担保付款

(垫付款项)

进口押汇业务流程返回

1.提出押汇申请

进口商 2.签订押汇协议中国银行

4.交付单据

5.还款

3.到期支付货款

出口方银行

打包放款业务流程返回

中 4.通知信用证

国 5.打包放款申请出

银 6.提供贷款口

行

1.签订合同并约定以

3.开证信用证方式结算

开 2.开证申请书进

证口

行

出口押汇业务流程返回

出进

口

商

3.押汇 6.信用 5.提示

押款入证到单据

汇受益期付

协人账户款

议 4.提交单据开

证

银 7.支付货款行

行

出口贴现业务流程返回

出进

口口

商商

1.贴现 4.申请 5.支付 7.到期 6.提示协议贴现贴现付款单据

净额

中 2.提交单据开

国 3.承兑通知证

银 8.到期支付行

行票据金额

福费延业务流程返回

出口商

1.福费廷协议

2.提交单据 5.买断/入账

中国银行(交单行/包买商)

3.寄单

4.承兑/承付电 6.到期日付款

开证行/指定行

提货担保业务流程返回

6.交单但晚于

货物到达

出口方银行中国银行(开证行)

3.提出 8.退回提

4.出具提

申请货保单货保单

2.交单

进口商

7. 以正本提单 5.提货

换回提货担保

1.发货

出口商船公司(或其他承运人)

FROM: STATE BANK OF MAURITIUS,PORT LOUIS MAURITIUS TO: BANK OF CHINA SHANDONG BRANCH MT700 ┅┅ ISSUE OF A DOCUMENTARY CREDIT SEQUENCE OF TOTAL 27: 1/1 FORM OF DOC.CREDIT 40A: IRREVOCABLE DOC.CREDIT NUMBER 20: I9143658FMK DATE OF ISSUE 31C: 110104 EXPIRTY 31D: 110330 CHINA APPLICANT 50: LI YOUN FONG AND SONS LTD 85 ROYAL ST MAURITIUS BENEFICIARY 59: SANTO DIY TOOLS AND HARDWARE CO LTD NO 1 QUTANGxIA ROAD QINGDAO CHINA CURRENCY CODE,AMOUNT 32B: USD2950,84 AVAILABLE WITH/BY 41D: ANY BANK BY PAYMENT DRAFT AT 42C: SIGHT DRAWEE 42A: STCBMUMU + STATE BANK OF MAURITIUS,PORT + LOUIS MAURITIUS PARTIAL SHIPMENTS 43P: ALLOWED TRANSHIPMENT 43T: ALLOWED LOADING IN CHARGES 44A: ANY CHINESE PORT FOR TRANSPORT TO 44B: PORT LOUIS, MAURITIUS LATEST DATE OF SHIPMENT 44C:110305 DESCRIPT OF GOODS 45A: TOOLS AS PER PROFORMA INVOICE NO 170/2011/1431/CIF DOCUMENTS REQUIRED 46A: + SIGNED INVOICE IN 4 COPIES IN THE NAME OF OPENERS SHOWING SEPARATELY THE FOB INSURANCE AND FREIGHT VALUES QUOTING INDENT NO 2247 + FULL SET OF CLEAN SHIPPED ON BOARD OCEAN BILLS OF LADING DRAWN ON OR ENDORSED TO THE ORDER OF STATE BANK OF MAURITIUS LTD SHOWING FREIGHT PREPAID AND MARKED NOTIFY STATE BANK OF MAURITIUS LTD AND APPLICANT. B/L SHOULD ALSO INDICATE THE NAME AND ADDRESS, TELPHONE AND FAX NUMBER OF CARRIER’S AGENTS AT DESTINATION. + MARINE INSURANCE CERTIFICATE IN DUPLICATE DRAWN TO ORDER AND BLANK ENDORSED FOR TEN PER CENT OVER THE INVOICE VALUE COVERING MARINE RISKS AS PER A.INSTITUTE CARGO CLAUSES A. B.INSTITUTE CARGO CLAUSES B. C.INSTITUTE CARGO CLAUSES C. FROM WAREHOUSE TO FINAL WAREHOUSE IN MAURITIUS. INSURANCE CLAIMS PAYABLE IRRESPECTIVE OF PERCENTAGE IN MAURITIUS. IF GOODS ARE SUBJECT TO TRANSHIPMENT, RISKS OF TRANSHIPMENT MUST BE COVERED UNDER THE MARINE POLICY.

第七章信用证业务流程 信用证按照付款方式分类有即期和远期,本章就国际贸易中最常见的即期信用证的一般业务流程作简单介绍。 第一节即期信用证结算的一般流程 图1即期信用证结算的一般流程 1.交易双方签订进出口合同,约定采用即期信用证方式结算货款。 2.开证人填具开证申请书,交纳押金(开证保证金)或提供担保,要开证行开立信用证。 3.开证行根据开证申请书开出以出口商为受益人的信用证,并寄送通知行。 4.通知行核对密押或印鉴无误后,通知受益人信用证已开到。 5.受益人审证确认无异议后,根据信用证规定对进口商发运货物(若对信用证的内容持有异议,可提出修改要求)。 6.受益人开立汇票,连同货运单据等在信用证规定的期限内送议付行办理议付。 7.议付行根据信用证条款审核单据无误后,向受益人议付货款。

8.议付行将汇票与货运单据等寄交开证行或其指定的付款行,索偿垫付款项。 9.开证行或付款行核对单据等无误后,向议付行付款。 10.开证行通知开证人验单付款。 11.开证人验单无误后,向开证行付款取得货运单据,用以接收货物。 第二节即期信用证在进口贸易中的应用 进口贸易中采用信用证方式对外支付货款,也就是说的进口开证业务。进口开证业务主要有开立信用证、修改信用证与对外付款三个基本环节。 一、开立信用证 作为开证申请人,进口商必须根据合同规定向银行要求开立信用证。由于开证行是信用证的第付款人,所以开证行必须严格依据进口商递交的开证申请书,完整、准确、及时地开出信用证。 (一)开证申请人申请开证 在这个业务程序中,开证申请人有两个主要的业务内容:按合同规定填写进口开证申请书与按银行规定交纳押金或提供必要的担保。 1.进口开证申请书 开证申请书是进口商根据进口合同要求进口地银行(开证行)开立信用证的申请书,它是银行开立信用证的原始依据。进口商要向银行递交进口合同的副本以及所需附件,如进口许可证等,并根据银行规定的统开证申请格式,填写申请书式三份。开证申请书主要包括正面和背面两部分内容,正面是开证人对信用证的要求,即开证申请人按照买卖合同要求在信用证上列明的条款,背面是开证人对开证行的声明,用以明确双方的责任。

【关键字】方法、掌握、了解、特点、方式、标准 实验二电开信用证下的审单练习 学时数:4 (一)实验类型 验证性 (二)实验要求 必修 (三)实验目的 了解掌握电开信用证的标准格式、特点及审单注意点。(四)实验内容 1、了解电开信用证的基本格式和内容 2、熟悉电开信用证对单据的基本要求和常见表达方式 3、按照审单标准及审单方法审核相关单据 4、填写审单记录卡 5、撰写实验小结 Practice One: Please examine the following docs. against the following L/C. 跟单信用证

Documents required: Signed Commercial Invoice Certificate of origin Full set of clean “on board” ocean bills of lading consigned to transitarios Panama. Covering: Televisions, VCRS, Video Recorder and spare parts of Japanese origin and 10,000 VHs cassettes of Chinese origin as per purchase order 1714-X CFR Puerto Armuelles, Panama, Incoterms 2000. Drafts to be marked “Drawn under Banko Binko, Panama, Documentary Credit No.1234. Issued on May 29 2002 ”. Documents to be presented within □days after the date of shipment but within the validity of L/C We hereby issue… Signature Banko Binko Panama, Rep. of Panama

进口信用证开立业务流程 1.买卖合同 出进 口口 商 5..发货商 9.付款6.交单 4.通知L/C 10.付款11.放单2.申请开证 出口 3.开立信用证中国 方银银行 行7.寄单索汇︵ ︵开 通8.承兑/付款证 知行 出口议付信用证业务流程

偿付行 9.付8.索 款汇 4.审证并通知 中国银行(通 5.交单出口商知行/议付行)10.入账或结汇 3.开 6.寄 证单 1.签订合同 2.申请开证 开证行7.提示单据进口商 出口托收业务流程 中托3 托收委托书出 口9 付款收国 商行银 行

1. 2. 4. 8. 买发托通 卖货收知 合指承同示兑/付款 进 5.提示付款/承兑代 口 6.付款/承兑收 商7.交付单据行 进口代收业务流程 国1买卖合同国 外内 出进 口 2 发货口商商 3.托收9.付款 5.提示 6.付款/ 7.交付委托单据承兑单据 国 4.寄单中

外代国 托8.通知承兑收银 收/付款行行 汇出国外汇款电汇和信汇业务流程进口商/汇款人1提出申请 中国银行 2发出汇款指示 (SWIFT、电传或信函) 解付行(收款人账户行、中国银行 的代理行或联行) 3汇款解付 出口商/收款人

汇出国外汇款票汇业务流程 进口商/汇款人 1.提出申请 2.开出汇票 (特指票汇) 中国银行 3 交 付 解付行(收款人账户行、中国银行汇 的代理行或联行)票5.汇款解付 4.提示汇票 出口商/收款人

国外汇入汇款电汇和信汇业务流程进口商/汇款人 办理汇出1. 汇款委托 汇出行 3资金 划转 2 发出汇 款指示 中国银行 (汇入行) 4汇款解付 出口商或收款人 国外汇入汇款票汇业务流程

一、单选 1.不可撤销保兑信用证的鲜明特点是(A)。第7章 A. 给予受益人双重的付款承诺 B. 有开证行确定的付款承诺 C. 给予买方最大的灵活性 D. 给予卖方以最大的安全性 2.国际贸易结算是指由(C)带来的结算。第1章 A.一切国际交易 B. 服务贸易 C. 有形贸易 D. 票据交易 3.信用证被广泛使用到,其中有一个重要原因在于信用证对于出口商和进口商来说有资金融通的作用,以下选项不一定是信用证对于出口商的融资方式的是(C)。第6章 A. 打包放款 B. 汇票贴现 C. 押汇 D. 红条款信用证 4.信用证能否转让给二个以上的第二受益人取决于(C)。第8章 A. 信用证上面是否标明“transferable”字样 B. 受益人与转让行之间的协议是否规定 C. 信用证是否规定了分批转运 D. 第一受益人与第二受益人商议决定 5 . 一份信用证如果未注明是否可以撤销,则是(B)的。第6章 A. 可以撤销的 B. 不可撤销的 C. 由开证行说了算 D. 由申请人说了算 6.信用证业务中,三角契约安排规定了开证行与受益人之间权责义务受(A)约束。第6章 A. 销售合同 B. 开证申请书 C. 担保文件 D. 跟单信用证 7 . 以下属于顺汇方法的支付方式是(A)。第3章

A. 汇付 B. 托收 C. 信用证 D. 银行保函 8 . 以下关于海运提单的说法不正确的是(C)。第9章 A. 是货物收据 B. 是运输合约证据 C. 是无条件支付命令 D. 是物权凭证 9 . 背书人在汇票背面只有签字,不写被背书人名称,这是(D)。第2章 A. 限定性背书 B. 特别背书 C. 记名背书 D. 空白背书 10 . 信用证业务特点之一是:银行付款依据(A)。第6章 A. 信用证 B. 单据 C. 货物 D. 合同 11 . 对于出口商而言,承担风险最大的交单条件是(C)。第4章 A. D/P at sight B. D/P after at sight C. D/A after at sight D. T/R 12 . 远期信用证中开证行会指定一家银行作为受票行,由它对远期汇票做出承兑,这家银行应该是(C)。第6章 A. 议付行 B. 付款行 C. 承兑行 D. 偿付行 13 . 下列关于信用证的说法正确的是(B)。第6章 A. 单证相符时,开证行或保兑行应独立的履行其付款承诺。除了受买方申请人制约,不应受其他当事人干扰 B. 信用证是独立文件,与销售合同分离 C. 信用证作为一种结算工具,其是否有效执行,取决于该笔交易是否得到银行认可 D. 采用信用证方式,银行不仅处理单据,还要监管货物 14 . 银行审核单据的合理时间是不超过收到单据次日起的(C个工作日。第11章 A. 1 B. 3 C. 7 D. 5 15 . 信用证的议付行与付款行的本质区别在于:(C)。第6章 A. 付款行是开证行的付款代理人,而议付行不是

实验二电开信用证下的审单练习 学时数:4 (一)实验类型 验证性 (二)实验要求 必修 (三)实验目的 了解掌握电开信用证的标准格式、特点及审单注意点。 (四)实验内容 1、了解电开信用证的基本格式和内容 2、熟悉电开信用证对单据的基本要求和常见表达方式 3、按照审单标准及审单方法审核相关单据 4、填写审单记录卡 5、撰写实验小结 Practice One: Please examine the following docs. against the following L/C. 跟单信用证

Documents required: Signed Commercial Invoice Certificate of origin Full set of clean “on board” ocean bills of lading consigned to transitarios Panama. Covering: Televisions, VCRS, Video Recorder and spare parts of Japanese origin and 10,000 VHs cassettes of Chinese origin as per purchase order 1714-X CFR Puerto Armuelles, Panama, Incoterms 2000. Drafts to be marked “Drawn under Banko Binko, Panama, Documentary Credit . Issued on May 29 2002 ”. Documents to be presented within □ days after the date of shipment but within the validity of L/C We hereby issue… Signature Banko Binko Panama, Rep. of Panama

国际结算 第三章国际结算中的票据 一.名词解释 1.票据:票据有广义和狭义之分。广义的票据是指商业上的权利凭证。狭义的票据则是指以支付金钱为目的的特种证券,是由出票人签名于票据上,无条件地约定由自己或由他人支付一定金额的、可以流通转让的证券。2.汇票:汇票是由出票人向另一人签发的,要求即期、定期或在可以确定的将来的时间,向某人或其指定人或来人无条件地支付一定金额的书面命令。 3.付对价持票人:是指持票者本人或前手持票人因付出对价而取得票据。4.正当持票人:是指在汇票流通的合理时间内,在付给对价的情况下,成为一张表面合格、完整,无任何所有权缺陷的汇票的持票人。5.承兑人:指在票据的正面签署承诺到期支付票款的付款人。 6.背书人:指在票据的背面签署,意即将票据上的权利转让给后手的持票人。 7.承兑:指付款人在票据的正面签署,承诺到期履行支付票款之者的票据行为。 8.背书:是指转让意志的表示。由背书人在汇票背面签署。意即将票据上的权利转让给后手的票据行为。 9.记名式背书:即将票据背书给某一特定人或特定人的指示人的背书。10.空白背书:是指背书人只在票据背后签名,而不注明付给某一特定人或特定人的指示人的背书。 11.限制背书:是指禁止票据继续转让或仅表明票据授权的背书。12.贴现:指银行或贴现公司买进未到期票据,从票面金额中扣取贴现日至到期日的利息后,将余额付给持票人的一种业务。 13.提示:持票人将票据提交付款人要求承兑或付款的行为。 14.追索权:是指票据遭到拒付,持票人对前手(出票人、承兑人、背书人以及其它债务人)有请求偿还票据金额(原额,利息)及费用(作成 退票证书,拒绝证书和其它必要的费用)的权力。 15.跟单汇票:凡汇票后附随货运单据的称为跟单汇票。 16.光票:凡汇票不附带装运单据的,称为光票。 17.本票:本票是一人开给另一人的无条件书面承诺,保证见票在特定的,或肯定的某一日期,将一定金额的货币,付给某一特定人,或 其指示人,或来人。 18.支票:支票是银行存款户,对银行签发的,授权银行对某人或其指示人,或来人,即期支付一定金额的无条件书面支付命令。 二.是非题 1.票据转让人必须向债务人发出通知。× 2.如果票据受让人是以善意并付对价获得票据,其权利不受前手权利缺陷的影响。√ 3.汇票是出票人的支付承诺。× 4.汇票上金额须用文字大写和数字小写分别表明。如果大小写金额不符,则以小写为准。×

国际结算业务流程图 进口信用证开立业务流程 出口议付信用证业务流程 出口托收业务流程 进口代收业务流程 汇出国外汇款:A-电汇和信汇业务流程 B-票汇业务流程 国外汇入汇款:A-电汇和信汇业务流程 B-票汇业务流程 保函业务流程 保理业务流程 进口押汇业务流程 打包放款业务流程 出口押汇业务流程 出口贴现业务流程 福费延业务流程 提货担保业务流程 进口信用证开立业务流程返回 1.买卖合同 出进 口口 商 5..发货商 9.付款6.交单 4.通知L/C 10.付款11.放单2.申请开证 出口 3.开立信用证中国 方银银行 行 7.寄单索汇︵ ︵开 通 8.承兑/付款证 知行

出口议付信用证业务流程返回偿付行 9.付 8.索 款汇 4.审证并通知 5.交单出口商 知行/议付行) 10.入账或结汇 3.开 6.寄 证单 1.签订合同 2.申请开证 开证行 7.提示单据进口商 出口托收业务流程返回 出 3 托收委托书托中 口 9 付款收国 商行银 行 1. 2. 4. 8. 买发托通 卖货收知 合指承 同示兑/付款 进 5.提示付款/承兑代 口 6.付款/承兑收 商 7.交付单据行

进口代收业务流程返回 国 1买卖合同国 外内 出进 口 2 发货口 商商 3.托收 9.付款 5.提示 6.付款/ 7.交付 委托单据承兑单据 国 4.寄单中 外代国 托 8.通知承兑收银 收 /付款行行 汇出国外汇款电汇和信汇业务流程返回 进口商/汇款人 1提出申请 中国银行 2发出汇款指示 (SWIFT、电传或信函) 解付行(收款人账户行、中国银行 的代理行或联行) 3汇款解付 出口商/收款人

工业用地项目审批流程 在宝泉岭经济技术开发区办理工业用地手续的,需按下列程序办理。 一、用地单位提出用地申请 接件单位:宝泉岭国土资源所 申请用地单位提交材料: 1、农垦宝泉岭分局或上级人民政府有关部门下达的建设项目批准文件; 2、宝泉岭分局城镇规划局出具的规划选址意见书 3、建设项目的平面布置图;建筑面积的核算表 宝泉岭国土资源所对用地单位提交的材料进行审查,经审查,申请用地单位提交的材料齐全且有效之日起3个工作日报宝泉岭国土资源分局主管副局长。 二、用地现场踏查 宝泉岭国土资源分局主管副局长在接到宝泉岭国土资源所申请现场踏查之日起3个工作日,组织有关科室进行现场踏查。 主要查看:1、查看现场,确定选址位置的用地条件,看是否是耕地、是否是基本农田、是否符合宝泉岭农场土地利用总体规划。2、查看宝泉岭城镇地籍调查情况,看用地现场的现状是否符合农垦宝泉岭分局城镇规划局下达的选址面积;3、区分不同情况(是否符合土地利用总体规划、是否占用耕地、是否占用基本农田),向有关科室、国土资源所下达工作任务。 三、用地预审 接件单位:宝泉岭国土资源所 承办单位:宝泉岭国土资源分局规划利用科 (一)农垦宝泉岭分局批准的建设项目 用地申请单位应提交的材料: 1、建设项目用地预审申请表

2、用地预审申请 3、建设项目立项批准文件 4、建设项目可行性研究报告 5、环评报告 6、补充耕地方案 7、补充耕地的位置图 8、建设项目平面布置图 宝泉岭国土资源所审查用地申请单位应提交的材料,是否齐全有效,齐全有限之日起2个工作日内,组卷报宝泉岭国土资源分局规划利用科。 宝泉岭国土资源分局规划利用科对宝泉岭国土资源所提交的材料审查合格后,2个工作日内报局领导审批,并出具用地预审文件。 (二)省政府及有关部门批准的建设项目 宝泉岭国土资源所按(一)要求组卷上报,宝泉岭国土资源分局规划利用科初审,报局领导审查批准后,报农垦总局国土资源局,由农垦总局国土资源局报省国土资源厅。 审批机关:黑龙江省国土资源厅 四、宗地测量 接件单位:宝泉岭国土资源所 承办单位:黑龙江省宝泉岭农垦金土测量有限公司 用地预审通过后,由宝泉岭国土资源所委托黑龙江省宝泉岭农垦金土测量有限公司进行宗地定界、面积的测量。 工作时限:5个工作日 (确定土地使用权人后,由土地使用权人向黑龙江省宝泉岭农垦金土测量有限公司缴纳测量费) 五、农用地转为建设用地 接件单位:宝泉岭国土资源所

国际结算:是指为清偿国际间的债权债务关系而发生在不同国家之间的货币收付活动。 票据:出票人签发的、承诺自己或委托他人在见票时或指定日期向收款人或持票人无条件支付一定金额、可以流通转让的一种有价证券。 汇票:由出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定金额给收款人或持票人的票据。本票:出票人做成的一项无条件的书面自我支付承诺。 支票:无条件的书面支付命令,是一种以银行为付款人的即期汇票。 正当持票人:取得或受让票据时是善意的,并给付对价。对价:可以支持一项简单交易之物。 出票:即票据的签发。包括两个环节:一是做成汇票,并由出票人本人或授权人签名;二是将汇票交付给收款人。背书:汇票的持有者在汇票背面加注签章并将汇票交给被背书人的行为。 承兑:远期汇票的付款人签章于汇票的正面,明确表示于到期日支付票据金额的一种票据行为。 顺汇:又称汇付,是指债务人主动将款项交给本国银行,委托该银行通过某种结算工具的使用将款项汇付给国外债权人或者收款人。 逆汇;是指债权人通过出具票据委托本国银行向国外债务人收取汇票金额的结算方式。 汇款:银行根据汇款人或客户的委托,以一定的方式,通过其国外联行或代理行,将一定金额的货币支付给国外收款人或债权人的结算方式。 托收:出口商开立金融票据或商业票据或两者兼有,委托托收行通过其联行或代理行向进口商收取货款或劳务费用的结算方式。 付款交单D/P:代收行必须在进口商付清票款后,才将商业票据包括提单交给进口商的一种提单方式。承兑交单(D/A):代收行在付款人承兑远期汇票后,把商业单据交给付款人,于汇票到期日时由付款人付款的一种交单方式。 跟单托收:DOCUMENTAY BILL FOR COLLECTION按金融单据是否随附商业单据分为两种,一种是金融票据随商业单据的托收,另一种是商业单据不付金融单据的托收。 光票托收:CLEAN BILL FOR COLLECTION出口商仅开立汇票而不附有任何的商业单据,委托银行收取货款的一种托收方式。预付:对卖方来说是在装运货物前或在交出货运单据前收取货款。到付74:指买方先得到货物,后进行付款的汇款方式。 信用证:开证银行根据申请人的要求和指示,向受益人开立的,有一定金额的,在一定期限内凭规定的单据,在制定的地点支付(即付款、承兑或议付汇票)的书面保证。 议付:被指定银行在相符交单下,在其应获偿付的银行工作日当天或之前向受益人预付或者同意预付款项,从而购买汇票及单据的行为。 银行保函:是指银行以自身的信誉,应其客户(委托人)的要求或应其他人(指示人)的指示而开立的保证文件。 备用信用证:是一种能为受益人提供下列担保或类似安排的信用证:1、偿还债务人的借款或预支给债务人的款项2、支付由债务人所承担的负债3、对债务人不履行契约而付款。 商业单据:主要是指描述商品品质或证明其状况的单据,包括发票,包装单,其他需要 出口商、船公司出具的函抄等。 运输单据:是证明货物载运情况的单据。当出口商将货物交给承运人办理装运时,承运人签发给出口商的证明文件,表明货物已装运或已装上运输工具或已接受监管。 海运提单:由承运人或者代理人根据运输合同签发给托运人的,表明接受特定的货物或货物已装上船并将经海洋运至目的地交给收货人的收据和物权凭证。 英译汉环球银行金融电信协会SWIFT 密押TEST KEY票据Bill 收款人payee汇票A bill of exchange出票Issue本票 A promissory note 背书Endorsement支票cheque 承兑Acceptance出票人Drawer 即期汇票Sight bill or draft/demand bill or draft付款人drawee 远期汇票Time bill or draft/usance bill or draft 提示Presentation 付款交单D/P发票NVOICE密押TEST KEY承兑交单D/A信汇M/T电汇T/T 票汇D/D 海运提单(B/L)BILL OF LADING已装船提单SHIPPED B/L备运提单RECEIVED FOR SHIPMENT B/L 清洁提单CLEAN B/L不清洁提单UNCLEAN B/L不符点DISCREPANCY跟单托收DOCUMENTAY BILL FOR COLLECTION光票托收C LEAN BILL FOR COLLECTION

第一步: 工业园区签订协议 第二步: 项目核准备案(市发改委窗口或工业园区办理) 提交材料: 1、营业执照; 2、用地协议; 3、项目简介(核准项目提供可研报告); 4、申请报告(市发改委窗口受理、办理时限1-2个工作日办结)。 第三步: 规划选址意见书(含设计条件)(规划局窗口) 提交材料: 1、项目核准备案批文; 2、与工业园区签订的协议; 3、地形图2xx; 4、建设项目选址意见书申请表(加盖印章); 5、相关单位审核意见 办理程序: 窗口受理→经办人现场勘查→局(分局)业务会通过→并联审批会通过(需征求相关部门意见)→窗口审批

时限: 选址5个工作日,设计条件10个工作日 征用土地: 与园区签订意向性用地协议(国土部门预审通过的)→核准备案、选址→国土局(分局)组织实施挂牌→市政府批准后→出让金(企业缴纳)→登记、发证(需出公告的,公告期15天) 第四步: 1、企业委托设计单位设计规划总平面方案,单体方案(符合资质要求的设计院)(重大工程或涉及主次干道的项目,先设计总平面规划方案,待总平面规划方案审查通过后,再设计单体方案) 2、企业委托有资质的环评机构做环境影响评价报告表(书) 第五步: 建设用地规划许可证(含总平面方案、单位方案审查)(规划局窗口)提交材料: 1、申请表(加盖印章); 2、选址意见书设计条件及地形图; 3、方案电子文件及平面规划图2xx; 4、相关单位部门审核意见; 5、规划部门要求提供的其他材料; 6、项目核准备案批文 办理程序: 窗口受理→现场勘查→局(分局)业务会通过→(需征求相关部门意见)中心并联审批会通过→窗口审批时限:

《国际结算》课程标准 一、课程基本信息 课程名称:国际结算 课程编码:406117 参考学时: 50学时,其中:实践课学时:20学时 课程所属系部:经济管理系 适用专业:国际贸易 编制人员:王磬 二、课程性质与任务 (一)本课程与前后课程的联系 《国际结算》课程的先修课程是《国际贸易理论》、《国际贸易实务》等,后续专业核心课程主要有《报关实务》、《进出口贸易综合实训》等 (二)课程的性质与地位 《国际结算》课程是国际贸易专业三年制高职学生的一门必修课程,在人才培养目标中处于核心地位,是专业培养方案中的职业核心能力课程。根据国际贸易专业相关的应职应岗能力的要求,本课程承载着学生对从事国际贸易工作应具备的基本知识、基本技能和操作能力以及良好职业素养的形成, 课程的作用: 1.课程对职业能力培养的作用 通过本课程的学习,要求学生掌握国际结算的基本理论和基本业务知识,学会各种结算方式的基本操作程序。掌握从事外汇结算业务所必备的国际结算的基本原理和基础业务识,使其金融业务知识结构更为完备。 2.课程对职业素养养成的作用 激发学生的学习兴趣;强化职业意识,提升对职业的热爱和激情;培养职业习惯,提升就业素质 (三)课程的主要任务 本课程的任务是:《国际结算》是一门微观经济学科,注重理论与实践相结合,强调在理论原则指导下办理外汇业务,侧重于业务程序的来龙去脉和基本操作方面的教学。同时由于国际结算是在两个不同国家的银行之间互相委托和办理的外汇业务,一切单据和凭证都要使用英文,教材和讲课中必须插入大量英语。这就要求学生必须具备相应的英语基础。本课程还专门对国际贸易结算的工具、手段等进行研究,是一门具有涉外特点的实践性很强的综合型学科,通过原理与案例的结合,很好的适应了中国对外经济贸易发展的需要。 三、课程设计的理念与思路 (一)课程设计的理念 本课程总体设计思路是,以国际贸易专业的工作任务与职业能力分析和高职学生的就业发展为依据,构建以国际贸易结算业务流程和结算处理程序为主线的任务引领型课程模式。 (二)课程设计思路: 每个项目的学习以结算工作活动为载体,将国际结算的相关知识和企业经济业务的操作实

【关键字】情况、提出、工程、方式 国际结算业务流程图 进口信用证开立业务流程 出口议付信用证业务流程 出口托收业务流程 进口代收业务流程 汇出国外汇款:A-电汇和信汇业务流程 B-票汇业务流程 国外汇入汇款:A-电汇和信汇业务流程 B-票汇业务流程 保函业务流程 保理业务流程 进口押汇业务流程 打包放款业务流程 出口押汇业务流程 出口贴现业务流程 福费延业务流程 提货担保业务流程 进口信用证开立业务流程返回 1.买卖合同 出进 口口 商 5..发货商 9.付款6.交单 4.通知L/C 10.付款11.放单2.申请开证 出口 3.开立信用证中国 方银银行 行 7.寄单索汇︵ ︵开 通 8.承兑/付款证 知行 出口议付信用证业务流程返回 偿付行 9.付 8.索 款汇 4.审证并通知 中国银行(通 5.交单出口商 知行/议付行)入账或结汇 3.开 6.寄 证单 1.签订合同 2.申请开证

开证行 7.提示单据进口商 出口托收业务流程返回 出 3 托收委托书托中 口 9 付款收国 商行银 行 1. 2. 4. 8. 买发托通 卖货收知 合指承 同示兑/付款 进 5.提示付款/承兑代 口 6.付款/承兑收 商 7.交付单据行 进口代收业务流程返回 国 1买卖合同国 外内 出进 口 2 发货口 商商 3.托收 9.付款 5.提示 6.付款/ 7.交付 委托单据承兑单据 国 4.寄单中 外代国 托 8.通知承兑收银 收 /付款行行 汇出国外汇款电汇和信汇业务流程返回 进口商/汇款人 1提出申请 中国银行 2发出汇款指示 (SWIFT、电传或信函) 解付行(收款人账户行、中国银行 的代理行或联行) 3汇款解付 出口商/收款人 汇出国外汇款票汇业务流程返回 进口商/汇款人 1.提出申请 2.开出汇票 (特指票汇) 中国银行 3 交

工业项目审批流程说明 工业项目建设前期所涉及的行政审批事项有13项,竣工验收阶段有5项。其中: 一、建设前期行政审批事项。 1、选址、红线。项目供地后,业主须先至规划局用地规划科办理《建设项目选址意见书》并划定用地红线图。须提供的相关收件材料包括:授权委托书、委托代理人身份证复印件、《建设项目选址意见书》纸质申请表并加盖公章,说明申报原因、建设规模、建设方案实施设想的申请报告,并由开发区国土规划建设局提供同意选址的函件。办理时限为20个工作日。 选址结束后,业主应立即委托有资质设计院进行厂区总平布置设计,并确定用电、用水、通讯需求。 2、基建立项。计委办理基建立项手续,所须提供的材料包括:开发区经发局建设项目申请表、法人代表身份证明(复印件)、投资者开业证明(复印件)、选址意见书及红线图复印件及扩建项目总平面布置图。办理时限为7个工作日。 3、环评审批。环保局环保监督管理科,办理时限3-10个工作日(登记表3个工作日,报告表5个,报告书10个)。须提供的相关材料包括申请报告、可行性研究报告、立项批复、建设项目基本情况概况和平面图、红线图、选址意见书、总平面图、管线综合图,或建筑使用功能确认函、环境影响登记表或有资质评价单位编制的环境影响报告表(含行业主管部门预审意见)或有资质评价单位编制的环境影响报

告书(报批稿)(含行业主管部门预审意见及环境影响报告书专家审查意见);登记表或报告表或报告书在环评初审阶段确定。 4、总平审批即办理《建设用地规划许可证》。规划局用地规划科,办理时限20个工作日。须提供的收件材料包括:授权委托书原件、代理人身份证复印件(若与选址是系同一人可不提供)、申请报告、《建设用地规划许可证》申请表加盖单位公章、选址意见书及附件复印件、总平面规划方案图纸(1:500)一式八份及相应的电子文件光盘一份、立项批文复印件、工商营业执照复印件、“企业法人登记证”复印件(限于新设立企业法人在选址阶段未提供的项目)、涉及征求相关部门意见的项目,应提交相关部门意见原件。 总平审批后应委托有资质的地质勘察单位进行施工图设计前的地质勘探工作,待地勘报告出来后,委托设计院进行施工图设计,并经施工图审查单位审图后(由设计院负责委托),由规划局组织进行管综(综合管线总平面规划图)会审并进行施工图审查。即 5、建筑设计方案审查。规划局建审科,办理时限10个工作日。提供的收件材料包括:授权委托书原件、代理人身份证复印件、申请报告、《建筑方案设计规划审查意见书》电子申请表、立项批复、批准的总平面规划图复印件、综合管线总平面规划图及会审纪要复印件、《建设用地规划许可证》及附件复印件、《建设用地批准书》及附件或《土地使用权证》复印件、方案设计图及设计说明文件一式三份(含绿地系统系统平面图、交通系统平面图、透视效果图原件,审查后退还二份)、方案设计阶段电子图形文件1份、提供设计单位盖章的建筑面

Shipment as defined by UCP 500 Artcle 46From: Port of Hong Kong For transportation to: Puerto Armuelles, Panama Note later than :June 9, 1994 Transhipment □allowed □not allowed Credit available with Nominated Bank: Freely negotiable □by payment at sight □by deferred payment at:□by acceptance of drafts at:□by negotiation Against the documents detailed herein □and Beneficiary’s draft(s) on: Banko Binko, Panama, Rep. of Panama Partial shipments □allowed □not allowed Amount : Approximately USD110,000.00 Advising Bank Reference https://www.doczj.com/doc/1b2104252.html,n International bank and Trust Co.Hong Kong Beneficiary Electronic Distributors Associates 217 Des Voeux Road, Central Hong Kong Applicant Importadores Electronicos S.A.147 Avevida san Jose Panama, Rep. of Panama Expiry date & place for presentation of docs Expiry date: June 17, 1994 Place for presentation:Hong Kong Place and Date of issuing Panama, May 29, 1994Irrevocable Number 1234Documentary Credit Name of Issuing Bank Banko Binko Panama, Rep. Of Panama 请认真阅读本信用证! 后面单据中的红色字表示不符点。 你能否解释为什么是不符点吗!

国际结算的概念:两个不同国家的当事人,不论是个人、单位、企业或政府间因为商品买卖、服务供应、资金调拨、国际借贷而需要通过银行办理的两国间的外汇收付业务,叫国际结算。 票据:商业上的权利单据,他作为某人的、不在其实际占有下的金钱或商品的所有权的证据。 票据流通的形式:过户转让或通知转让、交付转让、流通转让。 票据的特性:流通性、无因性、要式性、提示性、返还性。 汇票的必要项目:1写明汇票字样2无条件的支付命令3出票地点和日期4付款时间5一定金额的货币6付款人名称和付款地点7收款人名称8出票人名称和签字 列明出票日期的三个作用:1决定汇票提示期限是否已超过《日内瓦同意票据法》第23条、第34条分别规定的见票后一固定时期付款汇票,或键盘即期付款汇票必须在出票日易耗一年内提示要求承兑或提示要求付款。2决定到期日。付快时间是出片日以后若干天(月)付款的汇票,从出票日起算,决定其付款到期日。3决定出票人的行为能力。若出票时法人已宣告破产或清理,丧失行为能力,则汇票不能成立。 付款时间:又称付款期限,有三种。1即期付款汇票,又称即期汇票,指持票人提示汇票的当天即为到期日。即期汇票无需承兑。若汇票没有明确表示付款期限,即为见票即付的汇票。2定期付款汇票或在可以确定的将来时间付款汇票,俗称远期汇票。3固定将来日期付款汇票。有时称为板期付款汇票,需要提示承兑,以明确承兑人的付款责任。提示汇票有三条渠道,付款行的三种相应付款方法是:1收款人到付款行柜台提示汇票,付款行凭票支付现金给收款人,要求他在汇票上作空白背书并将汇票当做收款人的收据。2通过票据交换所提示,付款人收到换入票据后及作转账付款,借记出票人账户,贷记交换科目。3联行或代理行寄来票据,付款行仍作转账付款,借记出票人账户,贷记联行往来或代理行往来账户。 支票的划线:支票带有划线者称为划线支票。分为普通划线和特别划线两种。 支票划线的作用:划线支票可以防止支票丢失或被偷窃而被冒领票款。因为几名支票如已划线,冒领者没有在银行开户,要找一个开户人帮他收取票款是困难的;及时找到一个开户人愿意为冒领者代收票款并存在他的账户里,也很容易通过追踪代收行查出这个客户。 支票与汇票的不同点:1支票是以银行存款客户作为出票人、以其开户行作为受票人而签发的书面支付命令。出票人是银行客户,受票人是开户银行,支票是授权书。汇票的出票人、受票人是不受限定的任何人,汇票是委托书。2支票是支付工具,只有即期付款一种,无须承兑,也没有到期日的记载。汇票是支付和信用工具,它有即期远期和板期,有承兑行为,也可有到期日的记载。3支票的主债务人是出票人,汇票的主债务人是承兑人。4支票可以保证付款。而汇票没有保付的做法,但有第三者保证的做法。5划线支票的受票人要对真正所有人负责付款,而即期汇票或未划线支票的受票行要对持票人负责付款。6支票可以止付,汇票承兑后即不可撤销。7支票只能开出一张,汇票可以开出一套。 清算:结清银行之间因资金的代收、代付而引起的债权和债务。 结算:交易双方因为商品买卖、劳务供应而产生的债权和债务,通过货币收付得以清偿。 SWIFT:环球红叶银行金融电讯协会:是一个国际银行同业间非营利性的合作组织,负责设计、建立和管理SWIFT 国际网络,总部设在比利时的布鲁塞尔。 顺汇:是由债务人或付款人主动将款项交给银行,委托银行使用某种结算工具,交付一定金额给债权人或收款人的结算方法。其特点是结算工资的传递与资金的运动方向一致,并且是从付款方传递到收款方。 逆汇:是由债权人以开出汇票的方式,委托银行向国外债务人索取一定金额的结算方式。其特点是结算工具传递

国际结算业务流程图 信用证 (3) 进口信用证开立业务流程 (3) 产品简介 (4) 产品特点 (4) 业务流程 (4) 出口议付信用证业务流程 (5) 产品简介 (6) 产品特点 (6) 业务流程 (6) 托收/代收 (6) 出口托收业务流程 (7) -----出口跟单托收 (7) 产品简介 (7) 产品特点 (8) 业务流程 (8) -----出口光票托收 (9) 产品简介 (9) 产品特点 (9) 业务流程 (9) 进口代收业务流程 (10) 产品简介 (10) 产品特点 (10) 业务流程 (11) 汇款 (11) 汇出国外汇款电汇和信汇业务流程 (11) 汇出国外汇款票汇业务流程 (12) 产品简介 (12)

产品特点 (13) 业务流程 (13) 国外汇入汇款电汇和信汇业务流程 (13) 国外汇入汇款票汇业务流程 (14) 产品简介 (15) 产品分类及特点 (15) 业务流程 (16) 保函 (16) 保函业务流程 (16) 产品简介 (17) 产品特点 (18) 业务流程 (18) 保理 (19) 保理业务流程 (19) 进口押汇业务流程 (20) 打包放款业务流程 (20) 出口押汇业务流程 (21) 出口贴现业务流程 (21) 福费延业务流程 (22) 提货担保业务流程 (22)

信用证 进口信用证开立业务流程 1. 9.L/C 10.付款11.放单2.申请开证 /付款

产品简介 是我行(开证行)根据开证申请人的要求、向受益人开立的、有一定金额的、在一定期限内凭规定的单据付款的书面保证。信用证根据不同标准,可分为议付、即期付款、迟期付款和承兑信用证;即期与远期信用证;特殊种类信用证包括:假远期信用证、可转让信用证、背对背信用证、循环信用证、对开信用证。 产品特点 (1)信用证是一项不依附于贸易合同的独立文件。 (2)信用证强调单单一致、单证相符,与实际货物情况无关。 (3)在单证相符的前提下,开证行承担第一性的付款责任。 (4)信用证以银行信用替代商业信用,为贸易双方顺利完成交易提供信心和保障,便于各方融通资金。 业务流程 (1)客户填写我行《开立不可撤销信用证申请书》并加盖公章(我行网站https://www.doczj.com/doc/1b2104252.html,可下载开证申请书和修改申请书的电子版本)。同时客户须向我行提交以下资料:进口合同、备案表(如需)、进口批文(如需)、代理协议(如需)、交纳保证金。 (2)我行与客户签订《开立信用证合同》(已与我行签订《综合授信额度合同》的客户无需签订《开立信用证合同》)。支行在我行信贷系统登记,打印岀帐通知书。