浅谈沪深300股指期货对我国股票市场的影响

- 格式:doc

- 大小:30.50 KB

- 文档页数:5

股指期货是现代资本市场的产物,是以股票价格指数作为标的物的期货合约。

20世纪70年代,随着二战后布雷顿森林体系的解体,国际经济形势发生了急剧的变化,浮动汇率制取代了固定汇率制。

经济和金融的双混乱加之接踵而至的石油危机,致使西方各国汇率、利率波动频繁,通货膨胀加剧,股票市场价格频频暴跌,投资者迫切需要一种能够有效规避股市风险、实现资产保值的金融工具。

于是,股指期货应运而生。

1982年2月24日美国堪萨斯期货交易所(KCBT)推出世界第一个股指期货合约——价值线综合指数期货合约。

从此,国际股票指数期货市场不断发展,目前已成为金融期货中历史最短、发展最快的金融产品,是国际资本市场中最有活力的风险管理工具之一。

2010年4月,我国第一个股指期货合约——沪深300股指期货正式推出,这是进一步完善我国金融市场的重要举措。

一、股指期货交易对股票现货市场的促进作用从市场经济运行以及市场的发展历程看,股票指数期货市场作为一个由众多投资者自发积极参与的市场,其存在以及发展本身就证明了其对股票现货市场,进而对整个市场体系的积极作用。

(一) 股票指数期货交易发挥了稳定证券市场与规避投资风险的积极功能,扩大了证券市场的规模指数期货交易存在的根本原因是大大节约交易成本,这是其生命力的真正所在。

正是这种独特的交易成本优势,使得股指期货具有稳定现货市场和规避风险的功能。

其机理在于:现货市场价格及成交量是反映投资者在该市场的需求及风险的重要信息,期货市场集合这些信息,连同期货交易的动向,拟定新的价格。

由于期货市场集合信息较现货市场更快,而且期货交易所特有的低交易成本和高杠杆作用,使得投资者一旦察觉价格有异,往往会在期货市场上率先反应,从而使得股指期货市场上的价格波动传递到现货市场时,由于信息已经率先反应,现货市场的价格波动就不会过于剧烈。

此外,股指期货市场的避险功能也有利于吸引原本担心风险的投资者进入市场,增加现货市场的市场深度和流动性,对股市规模的扩大有刺激作用。

股指期货对现货市场的波动影响分析中图分类号:f832 文献标识:a 文章编号:1009-4202(2011)05-065-02摘要股指期货是为了满足管理股票现货市场风险、尤其是系统性风险的需要而产生的一种金融期货,它对股市的波动性具有免疫作用。

本文主要通过对刚上市的沪深300指数期货进行研究并对股指期货的上市对其现货即沪深300点的影响进行分析。

关键词股指期货沪深300指数波动性一、理论分析股指期货是指以股价指数为标的物的期货合约,双方约定在未来的某个特定日期,可以按照事先确定的股价指数的大小,进行标的指数的买卖,其主要是用来进行风险规避的作用。

市场波动性是市场价格对信息的反应而引起的波动程度,它表示了市场风险程度。

股指期货推出最主要的原因和目的就是为股票现货市场投资者提供一种避险工具,通过套期保值交易达到管理风险这个基本功能。

由于波动性对于市场运行效率是十分重要的,而且与市场信息效率的联系非常紧密,因此世界各个国家或地区在推出股指期货时,均相当重视其对股票现货市场波动性的影响。

有关股指期货推出是否增加了现货市场波动性的问题一直是各个国家或地区所重点关注的焦点。

股指期货是通过双向交易来减少股票市场波动,引入股指期货后,才有了真正意义上的空头,投资者的力量由单一方向转为双方向,多空的力量会相互制衡,长期来看波动将减少。

尽管在日内交易中,由于股指期货定价效率高,波动可能较原来大,但是由于日内交易只有数个小时,时间较短,并不会由此形成很大的泡沫。

况且在目前t功的交易制度下,市场中绝大部分的投资者仍然使用日收盘价格作为评价风险收益的依据,日内波动对市场风险基本没有什么大的影响。

股指期货的存在可以从三方面影响股市的波动。

首先,股指期货具有价格发现的功能,当股市价格受投机影响出现偏离真实价格的异常波动时,股指期货价格为股市价格的未来走势提供了参照标准,从而起到减少泡沫、促进价格平稳的作用。

期货市场价格是套期保值者、投机者和套利者根据自己对未来价格的预期而确定的,因而均衡价格足以反映当时市场预期股指在将来的价格,故其变动隐含众多市场参与者对未来价格的预期的波动,从而降低现货价格的波动幅度。

收稿日期:2020-09-04修回日期:2020-10-21作者简介:李延军,男,陕西延川人,河北工业大学经济管理学院教授,博士,研究方向为证券市场;林雪瑞,女,河北沧州人,河北工业大学经济管理学院,研究方向为证券市场。

沪深300股指期货与现货市场间风险传染效应及影响因素李延军林雪瑞(河北工业大学经济管理学院,天津300401)摘要:本文选取2005—2019年我国沪深300股指期货和沪深300股票指数日收盘价数据,结合股票推出时间、股价波动性,设置样本组、对照组,运用GARCH 模型、DCC-GARCH 模型、Granger 因果关系检验及多元线性回归模型分析了沪深300股指期货与现货间的风险传染效应及影响因素,并结合研究结论提出对策,以期促进资本市场健康发展。

结果表明:沪深300股指期货市场与现货市场间存在双向的风险传染效应,且经DCC-GARCH 模型分析表明风险传染效应在动荡期尤为明显;影响这种风险传染效应的因素有很多,主要表现为微观因素中的股票市场流动性和股票市场不确定性与极端事件两个方面。

关键词:沪深300股指期货;沪深300股票指数;风险传染;DCC-GARCH 模型;多元线性回归中图分类号:F830.91文献标识码:A 文章编号:1674-2265(2021)01-0069-09DOI :10.19647/ki.37-1462/f.2021.01.010一、引言21世纪以来,随着全球金融市场开放程度加深、联动性加强,金融市场间的风险传染效应已成为投资者关注的重点之一。

风险传染效应即在危机发生时,不同金融市场间价格波动的相关性较稳定时期明显增加的现象,它通过贸易传染、资本流动等宏观层面和噪声交易、羊群效应等微观层面的传染渠道引起金融资产收益率和价格波动。

信息时代的到来加速了金融市场间讯息的传递,为金融市场间风险的加速传染埋下隐患。

因此,如何防范金融市场间的风险传染已成为亟待解决的问题。

沪深300股指期货期现套利模型及实证分析沪深300股指期货期现套利模型及实证分析一、引言股指期货是一种金融衍生品,其价格与相应指数的现货价格紧密相关。

期现套利作为一种常见的交易策略,通过利用期货和现货市场之间的价格差异,可以在风险有限的情况下获取套利收益。

本文将围绕沪深300股指期货的期现套利模型展开研究,并通过实证分析来验证该模型的可行性和盈利潜力。

二、沪深300指数及股指期货概述沪深300指数是中国证券市场的重要指标之一,旨在反映沪深两市A股市场中规模较大、流动性较好的300只股票的整体表现。

而沪深300股指期货是以沪深300指数为标的物的期货合约,可通过交易所开设的特定品种进行交易。

股指期货的交易单位较小,杠杆作用明显,因此更容易吸引短期交易者和套利者的注意。

三、沪深300股指期货期现套利模型构建在沪深300股指期货的期现套利交易中,我们可以采用以下模型进行套利操作:1. 首先,通过技术分析选取适宜的交易时机。

技术分析是基于历史价格和成交量等指标,用来预测市场走势的一种方法。

通过运用各类技术指标,如移动平均线、相对强弱指数等,可以帮助确定买入或卖出信号。

2. 其次,建立期现套利的交易策略。

该策略基于期货价格与现货价格之间的差异,以及市场流动性等因素。

在市场上,期货价格与现货价格一般会存在一定的溢价或折价现象,套利者可以通过低买高卖的方式来获取差价收益。

3. 第三,进行风险管理。

期现套利本质上是一种市场中性策略,通过买入低价的合约同时卖出高价的合约来规避市场波动风险。

合理的风险控制可以保证套利交易的稳定性和可持续性。

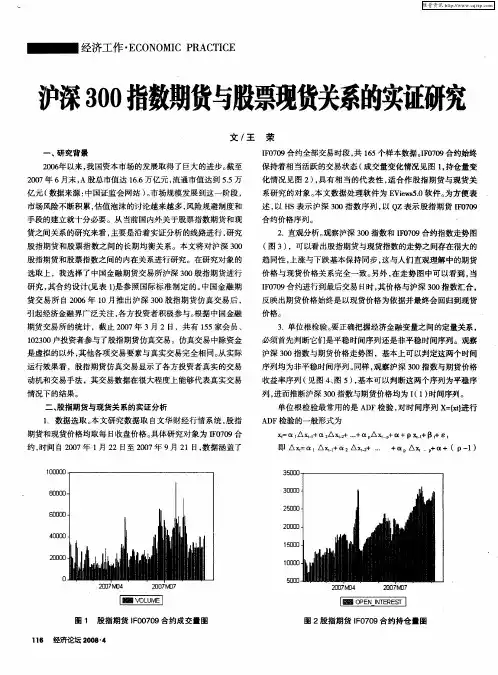

四、实证分析为了验证沪深300股指期货期现套利模型的可行性和盈利潜力,我们进行了实证分析。

首先,我们收集了沪深300指数的过去两年的历史数据,包括每日开盘价、收盘价、最高价、最低价以及成交量等信息。

然后,我们利用这些数据进行技术分析,选取适宜的交易时机。

接下来,我们按照期现套利模型的交易策略进行操作。

股票价格和股指期货的关联性分析摘要:股指期货和股票市场是金融市场的两个重要组成部分。

股指期货以股票价格指数为标的,因此二者在价格变动上有密切的联系。

本文通过建立向量自回归模型、脉冲响应模型,对股指期货市场和股票现货市场价格波动之间的关系进行了分析。

模型结果说明沪深300股指期货收益率的增加在短期内对沪深300股票现货收益率的提高有一定的正面影响,而沪深300股票现货市场收益率对沪深300股指期货收益率的影响比较微弱。

1.研究背景我国沪深300指数期货合约于2010年4月16日正式登陆中国金融期货交易所,2015年5月又推出了上证50和中证500股指期货合约。

股指期货合约逐渐成为我国期货市场中的重要组成部分。

股指期货以股票指数为标的,因此股指期货与现货市场的价格具有一定的关联性。

二者的互相影响关系中,探讨哪一方起主导作用,具有重要的研究价值。

关于期货市场与现货市场之间的相互关系,国内外学者已经做了一些研究工作。

Yiuman (1999)建立了双变量EGARCH模型,对美国道琼斯工业平均指数和道琼斯股指期货进行了波动性溢出效应的检验,分析结果表明两市场间存在双向的信息传递,而且从期货市场向现货市场的波动性溢出效应比较显著。

Brooks 和Ritson(2001)建立误差修正模型对FTSE-100指数现货价格和期货价格之间的关系进行了分析,研究表明期货价格的滞后变化对预测现货价格的变化有一定的积极作用Zhong,Darrat,Otero(2004)应用EGARCH和协整分析模型对墨西哥股票指数期货进行了分析,模型计算结果表明墨西哥金融市场存在从股指期货市场向股票现货市场的波动性溢出现象,股指期货市场具有价格发现功能。

Wang和Ke (2005)运用Johansen极大似然估计法对大豆与小麦期货合约与同期现货市场做了协整分析,分析得出大豆期货市场与大豆现货市场具有协整关系,而小麦期货对现货市场的价格发现能力不强。

沪深300指数是国内第一只股指期货标的指数,也是目前中国内地证券市场中跟踪资产最多、使用广泛度最高的指数。

随着指数化投资理念逐渐被投资者所认可,沪深300指数受到市场越来越多的关注,其良好的市场表现也使得以其为投资标的的指数基金获得越来越多投资者的青睐。

沪深300指数沪深300指数于2005年4月8日正式发布,是沪深交易所联合发布的第一只跨市场指数。

2005年9月中证指数公司成立后,沪深300指数移交中证指数公司进行管理运行。

沪深300指数由沪深A股中规模大、流动性好、最具代表性的300只股票组成,以综合反映沪深A股市场整体表现。

沪深300指数是内地首只股指期货的标的指数,被境内外多家机构开发为指数基金和ETF产品,跟踪资产在A股股票指数中高居首位。

沪深300指数的可投资性在确定沪深300指数样本空间时,剔除了ST、*ST股票,股价波动异常或被市场操纵、有重大违法违规的股票,较高程度地保证了样本公司的质量。

在选样时,沪深300指数选择成交金额位于前50%的上市公司中总市值排名前300名的股票组成样本股。

因此沪深300指数的样本股代表了沪深两市A股市场的核心优质资产,成长性强,估值水平低,其在整体经营业绩和估值水平方面对投资者具有很强的吸引力。

沪深300指数以自由流通股本分级靠档后的调整股本作为权重。

分级靠档技术的采用确保样本公司的股本发生微小变动时用于指数计算的股本数相对稳定,以有效降低股本频繁变动带来的跟踪成本。

以调整后的自由流通股本而非全部股本为权重,沪深300指数更能真实反映市场中实际可供交易股份的股价变动情况,从而有效避免通过操纵大盘股来操纵指数的情况发生。

为提高指数的代表性和可投资性,沪深300指数还启用大市值股票快速进入指数规则。

该规则自2006年7月启动至今,先后有中国银行、大秦铁路、工商银行、中国人寿、兴业银行、中国平安、交通银行、中信银行和中国神华、中国石油等上市公司符合大市值IPO快速进入指数规则的条件,在上市第10个交易日结束后成为沪深300指数样本股。

股指期货和股票现货市场之间存在天然的不可分割的联络。

这种天然的关系决定了股指期货上市将对股票现货市场产生众多的影响。

其中,股指期货与股票市场的波动性及信息传递速度之间的互动关联就是一个重要的方面。

本文,研究了香港H股指数期货的上市和台湾加权股指期货的上市,是否会造成其现货市场波动性的变化,以及是否有助于现货市场在信息传递速度及效率方面的提升。

实证结果如下:从香港和台湾来看,股指期货的上市对各自现货市场产生了长久影响,使得现货市场的波动性降低,而97年亚洲金融风暴并没有对H股现货市场和台湾加权指数现货市场产生长期的影响。

指数期货上市后,前1日和前2日信息对当日价格的影响极大地降低了。

也就是说,指数期货的上市极大地加快了信息的传递速度。

指数期货推出后信息传递速度的大幅增加导致过去消息的不确定将会降低,即“旧消息〞对今日价格变动的影响降低。

市场信息传递速度的加快增加了市场当日信息处理量,增加了市场价格的波动,但这种波动是由于信息传递更为有效造成的,是正面的效果。

同时,期货投机和套利行为的存在表达了期货交易的价格发现功能,使得市场价格波动偏离理论值的幅度减小,最终使得现货市场价格的波动性降低。

价格发现功能的发挥是现货市场价格波动性的重要影响因素。

股指期货推出后,信息传递速度加快,信息传递质量进步,股票现货市场大幅波动的概率降低了,取而代之的是波动微小化、频繁化,从而防止了大幅波动给市场造成的破坏,市场自我修复才能进步。

基于对香港和台湾的实证研究结果,本文认为:一、沪深300股指期货上市不会增大沪深股票现货市场的波动性;二、沪深300股指期货的推出将会进步信息的传递速度,但信息的作用可能会被夸大,也就是说,信息传递的质量可能受到影响。

股指期货价格发现的功能可以部分发挥,但不能充分发挥;三、随着市场的开展完善,中长期看,股指期货的价格发现的功能将会较充分的发挥,不仅信息传递速度加快,信息传递的质量也会进步,市场的交易效率将得到提升。

中国金融衍生工具市场价格发现功能实现性研究--基于沪深300股指期货数据的分析本文以中国金融衍生工具市场为研究对象,通过对沪深300股指期货的分析,探讨金融衍生工具市场价格发现功能的实现性。

具体而言,本文将从以下几个方面进行研究:一、金融衍生工具市场价格发现功能的概念和特点价格发现功能是金融市场的核心功能之一,指的是市场参与者通过交易活动,将信息和需求逐渐反映在价格上的过程。

而金融衍生工具市场则是以金融衍生品(如期货、期权等)为标的物的交易市场,其价格发现功能的实现与传统的股票、债券市场有所不同。

其主要特点包括:1. 标的物不是实物资产,而是衍生品,其价值和交易价格与实物资产存在关联和差别。

2. 交易规则和机制较为复杂,包括交易单位、保证金、合约到期日等方面。

3. 交易标的物的价格波动较大,市场参与者需要具有较强的市场分析和风险控制能力。

二、沪深300股指期货市场的交易特征沪深300股指期货是我国金融衍生工具市场的重要品种之一。

其采用“上证50”和“深证成份股指数”为标的物,交易规则较为成熟。

在交易活动中,市场参与者主要包括期货公司、个人投资者和机构投资者。

其中,机构投资者占据了较大的市场份额。

在交易行为方面,沪深300股指期货市场呈现出比较典型的“多空对冲”现象。

同时,市场参与者对于合约到期日的变化也具有较强的关注程度。

在交易活动中,市场参与者通常会采用技术分析和基本面分析相结合的方式,以及风险控制和套利等策略。

三、沪深300股指期货市场价格发现功能的实现性分析基于沪深300股指期货市场的交易特征,本文探讨了其价格发现功能的实现性。

研究表明,沪深300股指期货市场具有较强的价格发现功能,主要表现在以下几个方面:1. 反映资本市场整体风险情绪。

由于沪深300股指期货市场被认为是我国资本市场的“晴雨表”,因此市场参与者对于其价格波动的反应也反映了市场整体的风险情绪,具有较强的预测能力。

2. 反映市场参与者对于标的物未来走势的预期。

对我国推出股指期货的思考中图分类号:f832 文献标识:a 文章编号:1009-4202(2010)07-054-01摘要 2010年4月16日,我国的沪深300股指期货正式上市交易。

虽然股指期货具有许多其他金融产品所没有的优势,但在我国市场缺乏有效性的情况下,作为资本市场上的一个新品种,它的推出又可能产生杠杆风险、流动性风险、双向性风险等。

本文试从深入认识股指期货出发,来分析股指期货的推出对我国资本市场的影响,并探讨对股指期货的风险管理措施。

关键词股指期货资本市场积极影响风险管理一、股指期货及其特点股指期货,是买卖双方根据事先的约定,同意在未来某一个特定的时间按照双方事先约定的股价进行股票指数交易的一种标准化协议。

股指期货交易具有以下重要的特点:(1)股指期货合约有到期日,不能无限期持有;(2)股指期货采用保证金交易,即在进行股指期货交易时,投资者只需支付一定比例的资金作为履约保证;(3)股指期货是双向交易;(4)股指期货交易采用当日无负债结算制度。

二、我国推出股指期货对资本市场的积极影响1.风险规避功能投资者可以通过在股票市场和股指期货市场反向操作达到规避风险的目的,因为股价指数的变动代表了整个股市价格变动的方向和水平,而大多数股票价格的变动是与股价指数同向的。

当已经拥有股票的投资者预测股价将会下跌的时候,为避免股价下跌带来的损失,卖出股指期货合约进行保值。

目前我国企业分置改革已经全面展开,二级市场上原来的非流通股经过股改后在一定时间内成为流通股,由于非流通股占比过大,这一改革势必会引发股票市场较大的波动。

股指期货给投资者尤其是机构投资者提供了套期保值的工具,减缓了股权分置改革给股市造成的冲击。

2.价格发现功能我国资本市场还处于弱有效的阶段,投资者难以形成有效的市场预期,现货价格无法达到市场均衡。

开展股指期货交易,加快了相关信息的传播速度,使原先许多可能滞后的信息批露在期货市场得以迅速公开,提高了股市的透明度。

我国股指期货交易对股票指数波动性的影响探讨摘要股指期货是以股票价格指数为标的物的金融期货合约,虽然推出时间相对较晚,但一经推出就获得了快速的发展,具有广泛的应用范围和巨大的影响力,股票指数是用来反映样本股票整体价格变动情况的指标。

而股票价格的确定十分复杂,因为人们对一个企业的内在价值的判断以及未来盈利前景的看法并不相同。

悲观者要卖出,乐观者要买进,当买量大于卖量时,股票的价格就上升;当买量小于卖量时,股票的价格就下跌。

所以,股票的价格与内在价值更多的时候表现为一致,但有时也会有背离。

投资者往往会寻找那些内在价值大于市场价格的股票,这样一来,就使股票的股票指数的价格处于不断变化之中。

目前,全球已经拥有上百种股指期货合约,在各个交易所进行交易,股指期货已成为国际市场上最主要的期货交易种类。

股票期货交易在我国发展起步较晚,沪深300股指期货合约在2010年4月16日起才正式上市交易。

在这个初步的发展时期,研究中国股指期货市场存在的风险,并提出一些对策是非常有必要的。

本文先分析了股指期货的概念以及特点,并指出它的发展历程,进一步分析了股指期货交易对股票指数波动性的影响,最后,结合我国股指期货的实际情况及其特点,针对这些风险,提出了完善我国股指期货交易的相关对策建议。

关键字:股指期货;现货市场;杠杆;金融风险The impact of stock index futures trading on the volatility ofstock index in ChinaAbstractStock index futures on the stock price index of the subject matter of financial futures contracts, although the launch time is relatively late, but once launched have achieved rapid development, has wide application range and the huge influence, the stock index is used to reflect the overall sample stock index of price changes. And the determination of stock price is complex, because people judgment about the intrinsic value of an enterprise and future earnings prospects is not the same. Pessimists to sell, optimists to buy, when buying quantity is greater than the selling quantity, the price of the stock will rise; When buy amount less than the quantity sold, the price of the stock will fall. So, when the price of the stock and the intrinsic value more show is consistent, but sometimes also can have. Investors tend to find the intrinsic value is greater than the market price of stocks, so that makes the price of the stock index of the stock is constantly changing. At present, the world has hundreds of stock index futures contracts, on various exchanges, the stock index futures has become the main types of futures trading in the international market. Stock futures trading in our country started relatively late development, Shanghai and shenzhen 300 index futures contracts, began in April 16, 2010 listings. In the initial stage of development, the risk of stock index futures market in China, and puts forward some countermeasures is very necessary. This paper first analyzes the concept and characteristics of stock index futures, and points out its development course, analyzed the influence of stock index futures on the volatility of stock index, in the end, combining the actual situation of our stock index futures and its characteristic, according to these risks, puts forward the relevant countermeasures and Suggestions of perfecting our country's stock index futures.Keywords: stock index futures ;spot market ;leverage ;financial risks目录第1章引言 (1)1.1研究的背景 (1)1.2研究意义及目的 (2)1.2.1研究意义 (2)1.2.2研究目的 (2)1.3研究内容及方法 (2)第2章股指期货概述 (3)2.1股指期货的概念 (3)2.2股指期货的特点 (3)2.2.1跨期性 (3)2.2.2杠杆性 (3)2.2.3联动性 (4)2.2.4 高风险性 (4)2.3股指期货的功能 (4)2.3.1价格发现功能 (4)2.3.2风险规避功能 (5)2.3.3杠杆功能 (5)2.3.4抑制波动 (5)2.3.5资产配置的功能 (5)2.3.6套期保值功能 (6)第3章股指期货的发展状况 (7)3.1国外发展状况 (7)3.2 我国发展状况 (8)第4章股指期货对股票现货市场波动性的影响分析 (11)4.1股指期货对股票现货市场波动性的积极影响 (11)4.1.1可以有效地防范系统性风险 (11)4.1.2 股指期货交易可以活跃市场,扩大交易量 (11)4.1.3股指期货有利于平抑股票价格,稳定股票市场 (11)4.1.4股指期货有助于优化投资者结构 (12)4.2股指期货对股票现货市场波动性的消极影响 (13)4.2.1股指期货可能引发过度的投机行为,增加市场风险 (13)4.2.2可能产生操纵股票市场及不公平交易等违法行为 (13)4.2.3在短期内会造成资金大量转移,使股市出现不合理波动 (13)第5章完善我国股指期货交易的对策 (14)5.1完善法律监管体制 (14)5.2建立完善的法律法规制度、加强市场监管、防范金融风险 (14)5.3培养成熟理性投资者 (14)5.4加强保证金管理 (14)5.5努力改善投资者结构 (15)结论 (16)总结与体会 (18)谢辞 (19)参考文献 (20)附录 (21)附录1英文原文 (21)附录2中文翻译 (25)第1章引言1.1 研究的背景股指期货作为一种基于股票市场指数的衍生金融产品,具有价格发现、风险管理、套期保值、资源配置等重要功能。

2000—2019年沪深300指数走势及影响因素分析专业品质权威编制人:______________审核人:______________审批人:______________编制单位:____________编制时间:____________序言下载提示:该文档是本团队精心编制而成,期望大家下载或复制使用后,能够解决实际问题。

文档全文可编辑,以便您下载后可定制修改,请依据实际需要进行调整和使用,感谢!同时,本团队为大家提供各种类型的经典资料,如办公资料、职场资料、生活资料、进修资料、教室资料、阅读资料、知识资料、党建资料、教育资料、其他资料等等,想进修、参考、使用不同格式和写法的资料,敬请关注!Download tips: This document is carefully compiled by this editor. I hope that after you download it, it can help you solve practical problems. The document can be customized and modified after downloading, please adjust and use it according to actual needs, thank you!And, this store provides various types of classic materials for everyone, such as office materials, workplace materials, lifestyle materials, learning materials, classroom materials, reading materials, knowledge materials, party building materials, educational materials, other materials, etc. If you want to learn about different data formats and writing methods, please pay attention!2000—2019年沪深300指数走势及影响因素分析2000—2019年沪深300指数走势及影响因素分析一、引言自2000年至2019年的20年间,中国A股市场发生了翻天覆地的变化。

浙江大学管理学院EDP网站www.zju.edpmd.org 浙江大学管理学院在厚学网合作的网站http://www.houxue.com/xuexiao/35852/ 通过在厚学网报名学费可优惠 浙江大学管理学院微博http://t.qq.com/zjuedpmd

浅谈沪深300股指期货对我国股票市场的影响

摘要:2010 年4 月16 日,沪深300 指数股指期货合约正式上市交易,这表明我国在资本市场发展的历史进程中又迈出了重大的一步。文章在回顾国内外学者探讨股指期货对股票市场的影响基础上,分析了股指期货对我国股票市场的积极推动作用以及可能存在的问题,并提出了相应的对策与建议。

关键词:股指期货;股票市场;卖空。 股票指数期货(简称股指期货)是以股票价格指数为交易标的物的金融期货品种,是买卖双方根据事先约定好的价格同意在未来某一特定时期进行股票指数交易的一种协定。股指期货是人们为管理股市风险而创造的一种衍生金融工具。股指期货交易与股票期货交易都是转移股票价格风险的手段。二者的不同之处在于,股票期货交易转移的是单个股票的价格风险,侧重非系统性风险。而股指期货转移的则整个标的股票的价格风险,侧重系统性风险。

一、关于股指期货对股票市场影响的文献综述。 (一)国外学者研究。 Beckettihe 和Robert(1990)研究了美国标准普尔S&P500 指数期货与现货市场的关系认为,抑制股票指数期货交易量不能减少股票市场的波动。Freris(1990)对香港恒生指数期货推出前后的现货市场波动性进行了分析,认为指数期货对股票指数波动没有产生影响。Hodgson 和Nicholls(1991)分析了引进股指期货后澳洲所有普通股指数的波动情况发现,股指期货并没有加大澳洲股市的波动。Baldauf和Santoni(1991)在研究S&P500 指数时考虑了ARCH 效果, 认为指数期货上市对股票市场波动性影响并不显著。Gerety和Mulherin(1991)通过研究道琼斯工业指数期货对股价指数的影响发现,变异比率并无明显改变。Lee 和Ohk(1992)分别研究了美国价值线指数、香港恒生指数、澳洲所有普通股指数、新加坡交易的日经指数和英国的FT-SE100 指数期货与相应的现货市场的关系,发现美国市场中期波动上升,长期并无影响;香港市场的波动短期下降,长期上升;澳洲市场无显著变化;日本市场的波动显著上升;英国市场的波动短中期上升,长期并无影响。

另外,还有部分研究证明股指期货增加或减少了现货市场的波动性。Damodaran(1990)研究了S&P500 指数期货, 发现其成份股的波动有增大的趋势。Lockwood 和Lin(1990)对道琼工业指数的研究表明, 现货市场收益变异系数上升。Antoniou 和Holme(1995)对FT-SE100 指数进行研究表明, 股票指数期货交易加大了股价的波动性, 但改善了现货市场的信息反应速度与品质。Bessembinder 和Seguin (1992) 分析了1978 -1989 年S&P500 指数期货推出前后的情况,发现期货市场的引入使现货市场波动性减小。Robinson (1999) 对1980-1997 年FT-SE100 指数的期现货市场的研究表明, 引入期货市场后现货市场波动性减小。Antoniouetal(1999)对德国DAX 指数及期货的研究表明,股指期货降浙江大学管理学院EDP网站www.zju.edpmd.org 浙江大学管理学院在厚学网合作的网站http://www.houxue.com/xuexiao/35852/ 通过在厚学网报名学费可优惠 浙江大学管理学院微博http://t.qq.com/zjuedpmd

低了现货市场的波动性。Kuserk 和Cocke(2002) 对美国股市进行的实证研究表明,开展股指期货交易后,由于吸引了大批套利者和套期保值者入市,股市的规模和流动性都有较大的提高,且股指期货市场和其基础现货市场的交易量呈双向推动的态势。Damodaran(2007) 对S&P500 指数样本股所作的实证研究表明,开展股指期货交易后的5 年间,指数样本股的市值提高幅度为非样本股的2 倍以上。这说明股指期货的推出将会促进指数成份股的交易活跃性,提高个股的流动性。Jegadeesh 和Subrahmanyam(2009) 研究了S&P500 指数期货对现货市场的流动性,以价差作为流动性的判断指标。他们认为,当有信息的投资者前往期货市场交易时,市场创造者处于信息劣势,所以股票价差扩大,流动性较差。

综上,国外学者的主要观点是:股指期货推出对现货市场的流动性的影响存在正、反两个方面。从反向影响来看,股指期货和股票现货之间有一定的替代效应,导致股指期货的推出可能降低现货市场的流动性;而从正向影响来看,股指期货的推出,会促进股票市场交易的活跃和价格合理波动,套利及套期保值需求引起增量资金入市, 可能提高现货市场的流动性。股指期货的推出对于现货市场流动性的影响是正反两方面的综合结果。从整体考虑,长期来看股指期货的推出会促进现货市场交易的活跃、稳定与有效价格的发现,使股市更加健康发展。

(二)国内学者研究。 徐旭初(2003) 对美国S&P500 指数期货、英国FT-SE100 指数期货、韩国KOSPI200 指数期货、台湾加权股价指数期货等样本资料进行实证分析,显示指数期货市场及相应现货市场的成熟程度和波动程度由相关标的指数的设计是否合理、市场组织是否有效等许多因素决定;股指期货产品的成熟度与股指期货的波动性存在负相关性。中信证券金融工程及衍生产品研究小组(2007)从经验数据和机理两方面对美国S&P500 指数、日本日经225 指数、韩国KOSPI200 指数、加拿大多伦多指数、德国DAX 指数、法国CAV40 指数、台湾MSCI 指数和香港HIS指数在股指期货推出前后三个月内的波动性进行了研究,得到一个不同的结论在股指期货推出之前,市场波动就达到了短期顶峰,而在股指期货推出之后,现货市场波动逐步降低,回复到原有水平。

以上关于股指期货的研究可以表明,股指期货可能在短期内会影响现货市场的波动性,但是从长期来看,这样的影响并不是很明显。当然,我国推出股指期货的时间仅仅半年,再加上中国资本市场并不是很成熟,股指期货的推出可能短时间内对现货市场的波动性有很大的影响,对于这个问题需要有进一步的研究。

二、股指期货的特征。 第一,交易对象为标的股票的综合价格指数,而非股票。商品期货交易的是有形的、实实在在的商品,而股指期货交易的则是无形的股票价格指数,从而可以节省仓储费等。 浙江大学管理学院EDP网站www.zju.edpmd.org 浙江大学管理学院在厚学网合作的网站http://www.houxue.com/xuexiao/35852/ 通过在厚学网报名学费可优惠 浙江大学管理学院微博http://t.qq.com/zjuedpmd

第二,采用保证金交易制,具有高杠杆性。股指期货作为一种期货,与一般的期货交易一样,采用保证金制。投资者只需交纳合约金额的10%,就可以买入股指期货,这样就产生了高杠杆效应。当投资者对股市未来走势预测准确时,可以获得高额利润。但是,如果对股市走势预测错误,其损失也是巨大的。尤其在我国,股指期货的保证金最少要50 万, 这种大额交易使得获利或损失额更大。

第三,能够规避系统性风险。股票市场上的风险分为系统性风险与非系统性风险。非系统性风险可以通过构建投资组合消除,而系统性风险一般很难通过投资组合消除和降低。股指期货可以同时规避系统性风险和非系统性风险: 一方面,股指期货以一组股票的价格为标的,从而实现了用投资组合的方式规避非系统性风险的目的;另一方面,股指期货以合约的方式确定未来某一天股票的价格,这样当股价因系统性风险而波动时,投资者就可以用期货市场上的收益来弥补现货市场上的损失。

第四,可以进行套期保值。股票价格与股票价格指数是同方向、同幅度变动的。基于这一原理,若投资者想在将来某一天买入股票, 但又担心未来股价上涨,就可以在现在买入股指期货,当股价真的上涨时,可以用期货市场的收益来弥补现货市场的亏损;若投资者想在将来某一天卖出股票,但又担心未来股价下降,其可以在现在卖出股指期货以实现套期保值。

另外,股指期货为投资者提供了更多的投资工具, 提高了股市交易的活跃程度,减轻集中抛售对股市价格的冲击,有利于稳定股市。

三、股指期货对我国股票市场的影响。 (一)积极影响。 第一,有利于稳定股市,提高流动性。这是股指期货对证券市场最主要的影响。90 年代以来, 虽然我国的证券市场获得了长足发展,市场质量不断提高。但是,我国证券市场仍处在转轨阶段,市场还不成熟,股价暴涨暴跌现象大量存在,其中的主要原因之一就是我国股市缺乏对冲平衡机制。长期以来,我国股市只允许做多,不允许做空。而股指期货的推出,使做空成为了可能。这样,做多者与做空者就有了平等表达对市场预期的机会,增加了市场平衡的制约力量,有利于形成市场价格的内敛性机制,有利于加速股票价格向其价值回归。如当股票价格高于其价值时,投资者就可以通过做空来获得超额收益,并使价格回落到其价值水平;当股票价格低于其价值时,投资者就可以通过做多来获得超额收益,并使价格上升到其价值水平,使价格真实地反映价值。

第二,有利于拓宽证券市场的广度。股指期货的推出, 丰富了投资者的投资工具,使投资者可以利用更多的投资工具进行套利和保值。同时,随着股指期货的推出,与股指期货相关的产品也会相继产生,从而增加证券市场产品。而且,由于股指期货的高杠杆性和允许做空, 将会吸引大量的机构投资者和风险偏