公司金融复习重点

- 格式:doc

- 大小:108.00 KB

- 文档页数:7

罗斯公司理财整理

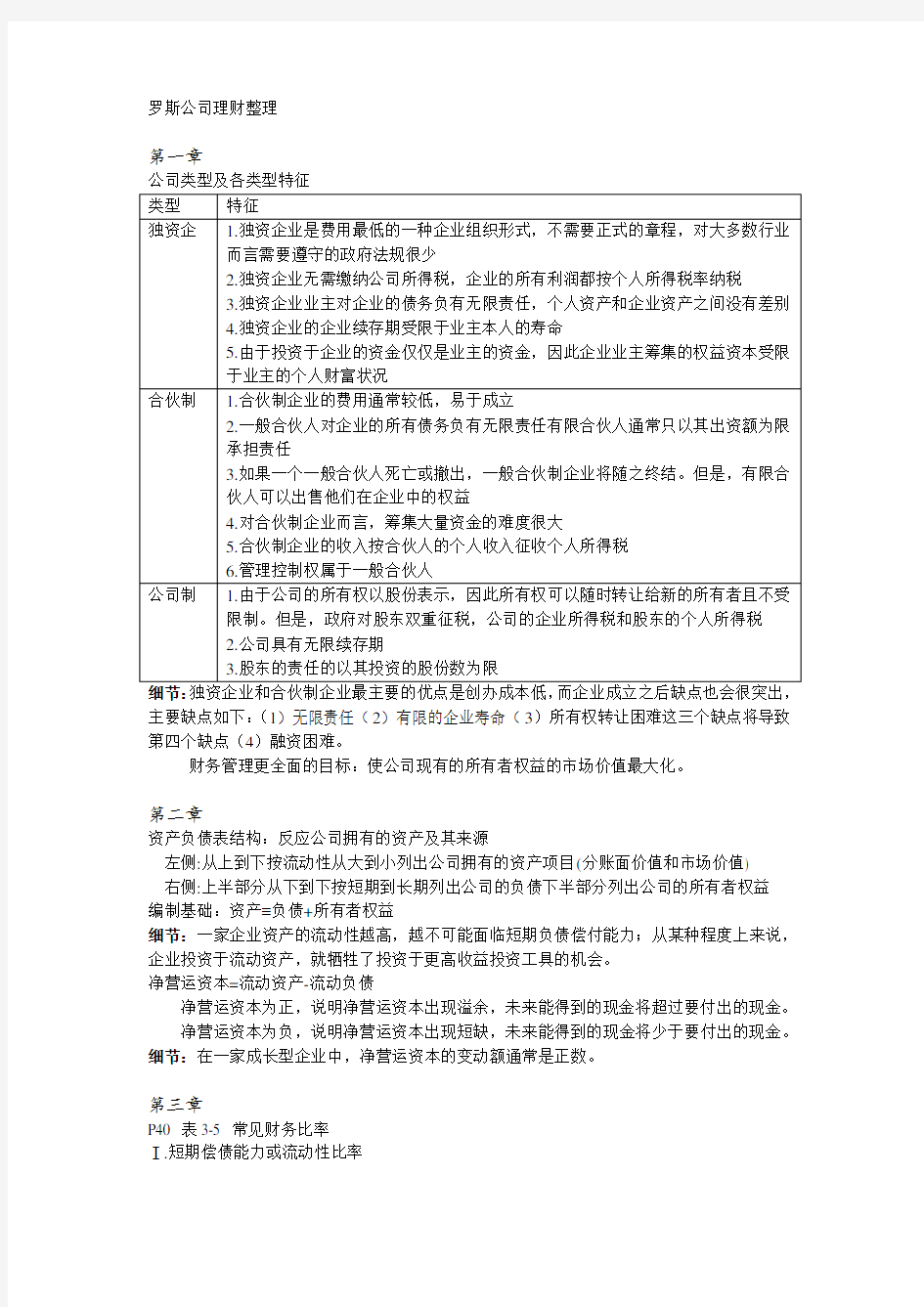

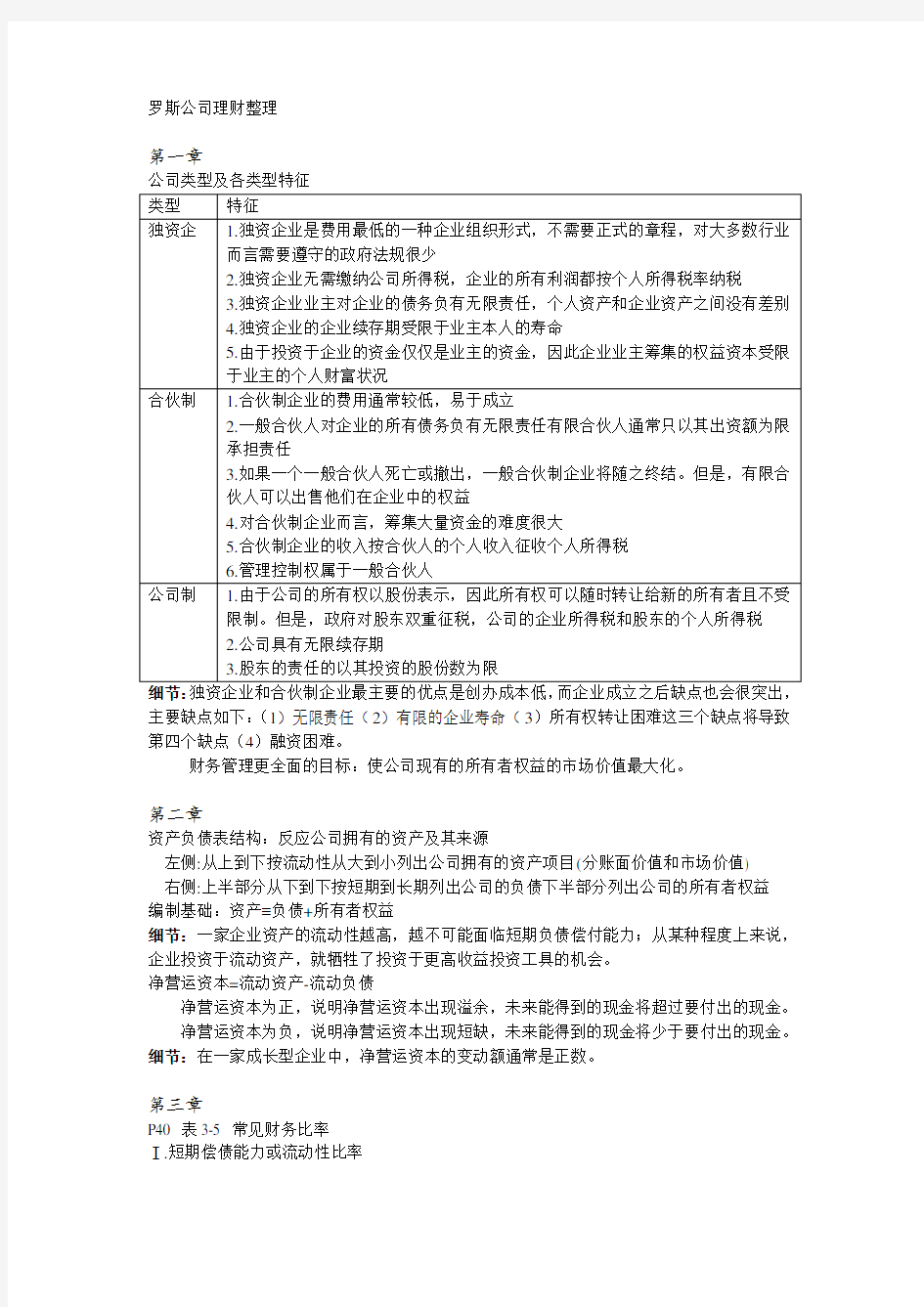

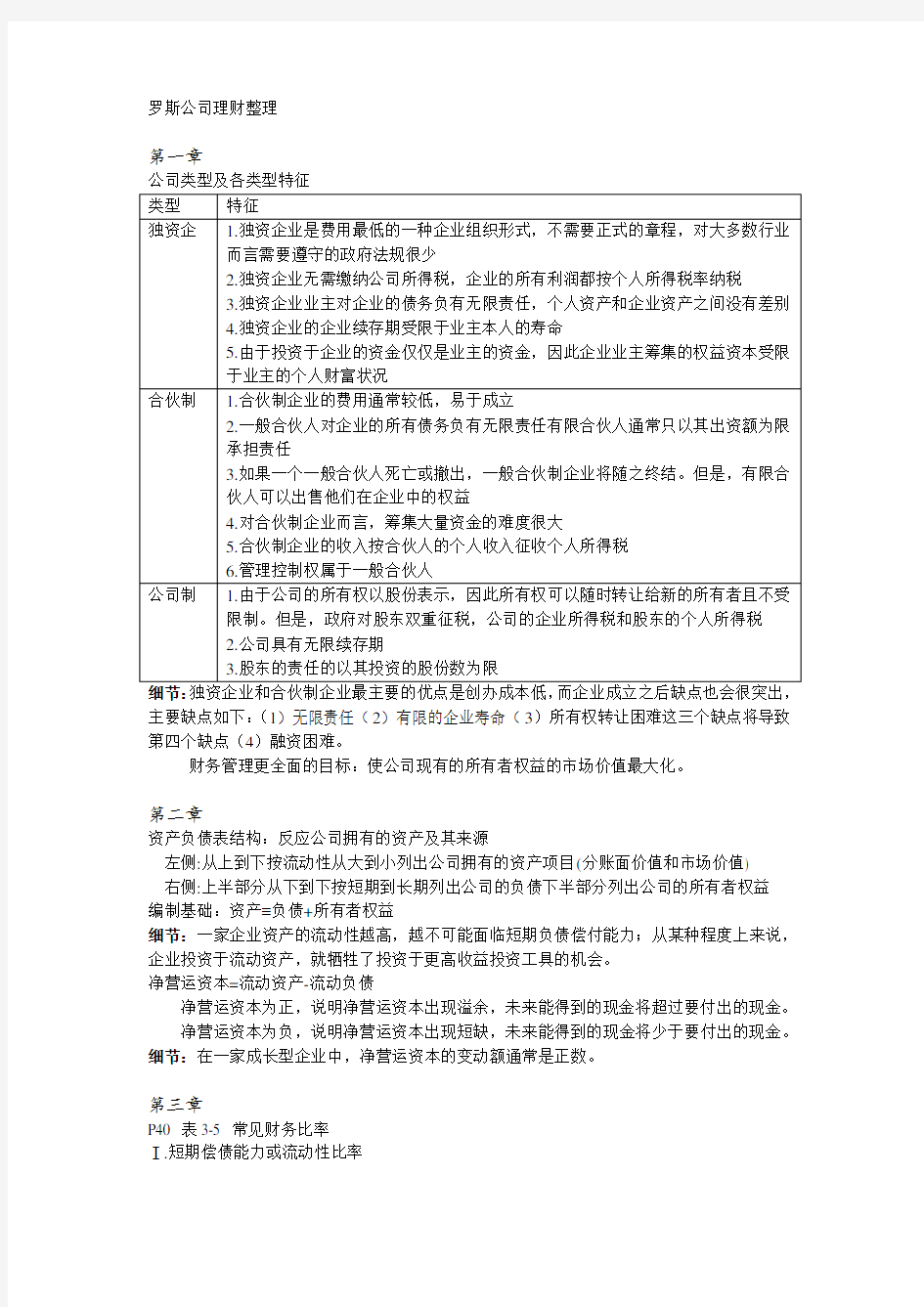

第一章

公司类型及各类型特征

细节:独资企业和合伙制企业最主要的优点是创办成本低,而企业成立之后缺点也会很突出,主要缺点如下:(1)无限责任(2)有限的企业寿命(3)所有权转让困难这三个缺点将导致第四个缺点(4)融资困难。

财务管理更全面的目标:使公司现有的所有者权益的市场价值最大化。

第二章

资产负债表结构:反应公司拥有的资产及其来源

左侧:从上到下按流动性从大到小列出公司拥有的资产项目(分账面价值和市场价值)

右侧:上半部分从下到下按短期到长期列出公司的负债下半部分列出公司的所有者权益

编制基础:资产≡负债+所有者权益

细节:一家企业资产的流动性越高,越不可能面临短期负债偿付能力;从某种程度上来说,企业投资于流动资产,就牺牲了投资于更高收益投资工具的机会。

净营运资本=流动资产-流动负债

净营运资本为正,说明净营运资本出现溢余,未来能得到的现金将超过要付出的现金。

净营运资本为负,说明净营运资本出现短缺,未来能得到的现金将少于要付出的现金。细节:在一家成长型企业中,净营运资本的变动额通常是正数。

第三章

P40 表3-5 常见财务比率

Ⅰ.短期偿债能力或流动性比率

流动负债

流动资产流动比率= 流动负债

存货流动资产速动比率-= 流动负债现金现金比率=

Ⅱ.长期偿债能力或财务杠杆

总资产

总权益总资产总负债比率-= 总权益总负债负债权益比= 总权益

总资产权益乘数= 利息

息税前利润利息倍数= 利息折旧息税前利润现金保障倍数+=

Ⅲ.资产利用或周转比率

存货

销货成本存货周转率= 存货周转率

天存货周转天数365= 应收账款销售收入应收账款周转率= 应收账款周转率

天应收账款周转天数365= 总资产

销售收入总资产周转率= 销售收入

总资产资本密集度=

Ⅳ.获利能力比率

销售收入

净利润利润率= 总资产

净利润)资产收益率(=ROA 总权益净利润)股东权益收益率(=

ROE 负债权益比)(权益乘数权益

总资产总资产销售收入销售收入净利润+⨯=⨯=⨯⨯=

1ROA ROA ROE Ⅴ.市场价值比率

每股收益

每股价格市盈率= 每股账面价值每股市场价值市净率=

杜邦恒等式:权益乘数总资产周转率利润率股东权益收益率⨯⨯=

细节:ROE 受以下3个因素影响:

1.经营效率(由利润率衡量)

2.资产利用率(由总资产周转率衡量)

3.财务杠杆(由权益乘数衡量)

第四章

现值,终止,复利(连续复利),利率提取,名义年利率,实际年利率

书上例题 ( ̄▽ ̄)~*

第七章

所有的投资法则…额…精通?

净现值法则,回收期法,贴现的回收期法,平均会计收益法,内部收益率法则(内含报酬率法则),获利指数。

重点:

净现值法则:NPV>0,接受项目;NPV<0,拒绝项目

内部收益率法则:内部收益率>贴现率,接受项目;内部收益率<贴现率,拒绝项目 互斥投资(互斥项目),书上例题

第八章

增量现金流:是公司接受一项投资项目而直接导致的公司现金流的变化

细节:当分摊成本是项目的增量成本时,这部分分摊成本才应视为项目的现金流出量。

书上表8-1,8-4 各类现金流在明目张中的关系。

经营现金流(OCF )的计算方法:

1.自上而下:所得税成本销售收入--=OCF

2.自下而上:折旧所得税+-=EBIT OCF (EBIT :息税前利润)

3.税盾:()

()c c t t OCF ⨯+⨯=折旧成本销售收入-1- (t c :所得税税率)

第九章

敏感性分析,盈亏平衡分析 课后习题

了解 实物期权(决策树)

第十、十一章

方差,标准差,收益率,协方差 ╮( ̄▽ ̄)╭书上例题慢慢看吧╮(╯▽╰)╭ 方差(两种证券):()22,222B B B A B A A A X X X X Var σσσ++=组合

标准差(两种证券):()()组合组合Var SD P ==σ

协方差(两种证券):()()()()()[]B B A A R E R R E R E B A Cov --=,

相关系数(两种证券):()B

A B A B A R R Cov σσρ⨯=,, 收益率:期初市场价值期末市场价值期末发放的股利收益率期初市场价值期间市场价值的变化

期末发放的股利收益率+=++=

1

图11-8 资本市场线 图11-11 证券市场线

第十二章

权益资本成本:()F M F S R R R R -+=β (CAPM 模型)

R S :无风险收益率

(R M -R F ):市场组合的期望收益率与无风险利率之差,称为期望超额市场收益率 图12-2 证券市场线 对比图11-11

β系数的计算(资产β,权益β)

权益资产ββ⨯+=S

B S 例12-4 加权平均资本成本(WAC

C )记为R WACC 书上例题

第十三章(简答,不定项)

1.P291 三种创造有价值融资机会的方法

愚弄投资者,降低成本或提高补助,创新证券

2.P293 提升市场有效性的三条件

理性,独立偏离理性,套利

3.第五节行为财务学对效率市场假说的三个挑战

非理性,独立偏离理性的典型性和保守主义,价格错估

第十四章

公司价值最大化与股东利益最大化的关系

细节:当且仅当公司价值上升时,公司资本结构的改变才能是股东获利;繁殖,当且仅当公司价值下降时,公司资本结构的变化才能损害股东的利益。

第三节例子14.3吃透

MM定理(有税负,无税负( ̄3 ̄)a)

定理1:公司无法通过改变其资本结构的比例来改变其流通在外证券的总价值。

定理2:权益的期望报酬率与财务杠杆正相关,因为股东的风险随着财务杠杆的提高而上升。MM定理的假设前提:个人投资者能够以和公司同样低廉的成本借入资金(无限制)。

第十五章

财务困境成本:直接破产成本,间接破产成本

信号理论:本章第四节

优序融资理论的两个法则:

1.采用内部融资

2.先发行最稳健的证券

第十六章

股利政策无关理论,股利政策相关理论(~ ̄▽ ̄~)

无关:企业股票价格与其股利政策无关,企业权益资本成本与股利政策无关。企业无需制定股利政策!

相关:企业股票价格与股利支付比例成正比,权益资本成本与股利支付比例成反比。企业必须制定高股利政策才能使企业价值最大化!

P364 是否选择股票回购的5个因素

1.财务弹性

2.高管的薪酬

3.抵消稀释作用

4.回购作为投资

5.税收股票回购比股利更具有税收优势

P370 顾客效应

“尽管理论上认为股利政策是无关的,公司无须发放股利,但许多投资者却喜欢高股利。正是由于这一事实,公司可以通过提高股利支付率来促使其股价上升。”上述论断对与否?答:错。只要有足够数量的高股利公司以满足喜爱高股利投资者得需求,公司就不可能通过发放高股利来推高股价。只有当追随者的需求得不到满足时,公司才可能因此来推高股价。目前还没有证据证明这一事实。

第十七章