光明乳业有限公司的财务报告分析

- 格式:doc

- 大小:181.52 KB

- 文档页数:7

光明乳业有限公司的财务分析

一、公司简介

光明乳业股份有限公司(简称"光明乳业",沪市代码为"600597",深市代码为"003597"),主要从事乳和乳制品的开发、生产和销售,奶牛和公牛的饲养、培育,物流配送,营养保健食品的开发、生产和销售。公司拥有世界一流的乳品研发中心、乳品加工设备以及先进的乳品加工工艺,形成了消毒奶、保鲜奶、酸奶、超高温灭菌奶、奶粉、黄油干酪、果汁饮料等系列产品,是目前国内最大规模的乳制品生产、销售企业之一。

光明乳业股份公司于2002年8月28日在上海证券交易所上市,上市流通股本

150,000,000股,其中上海牛奶(集团)有限公司持股35.0268%,光明食品(集团)有限公司持股29.9663%,其他公众流通股34.3111%,股权激励对象持股0.6958%。

“光明”乳制品商标为中国驰名商标;2002年,被美国《财富》杂志评为“2002年中国最受赞赏的外资企业”和“2002年中国社会责任感最强的企业”。

二、财务分析

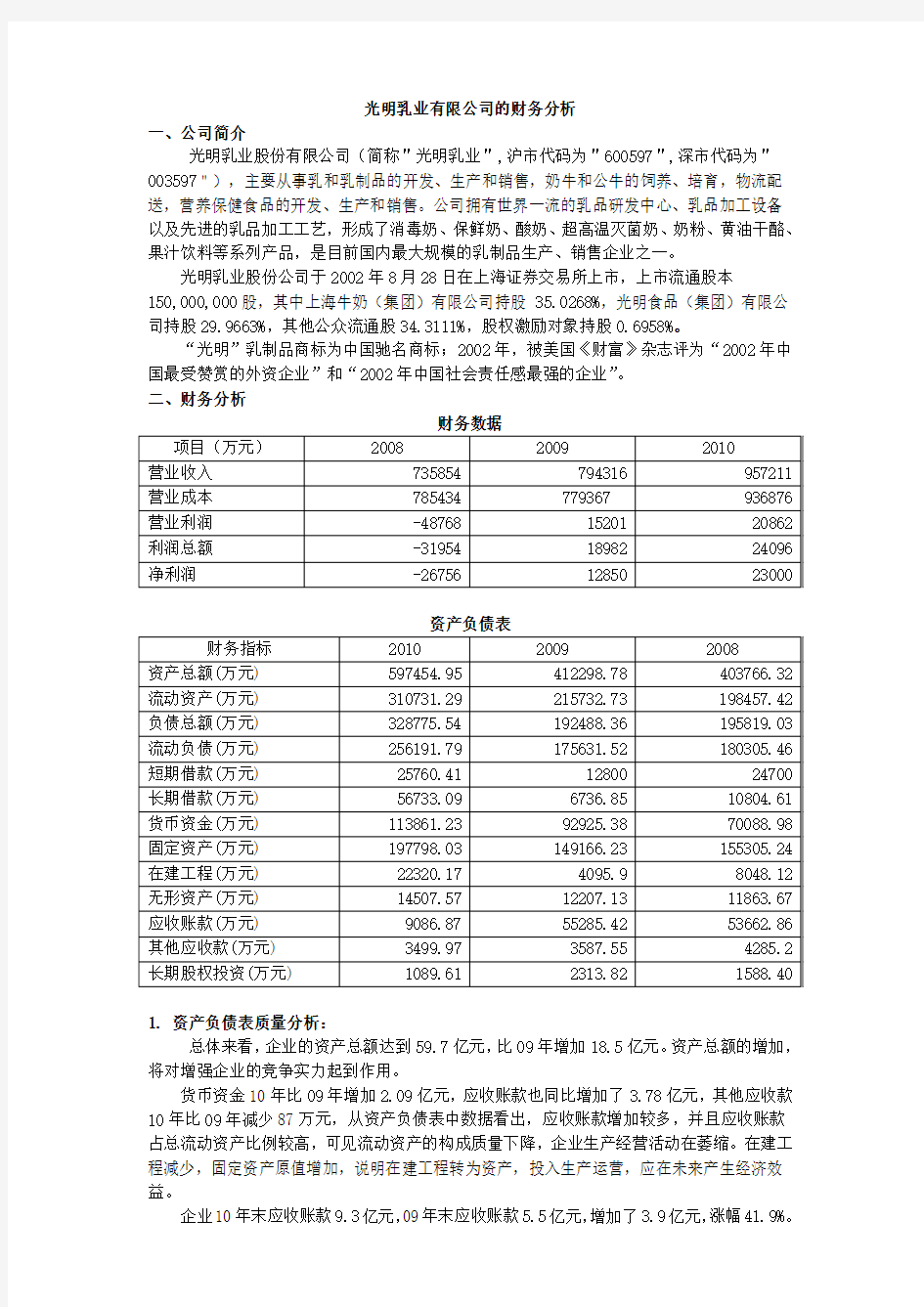

财务数据

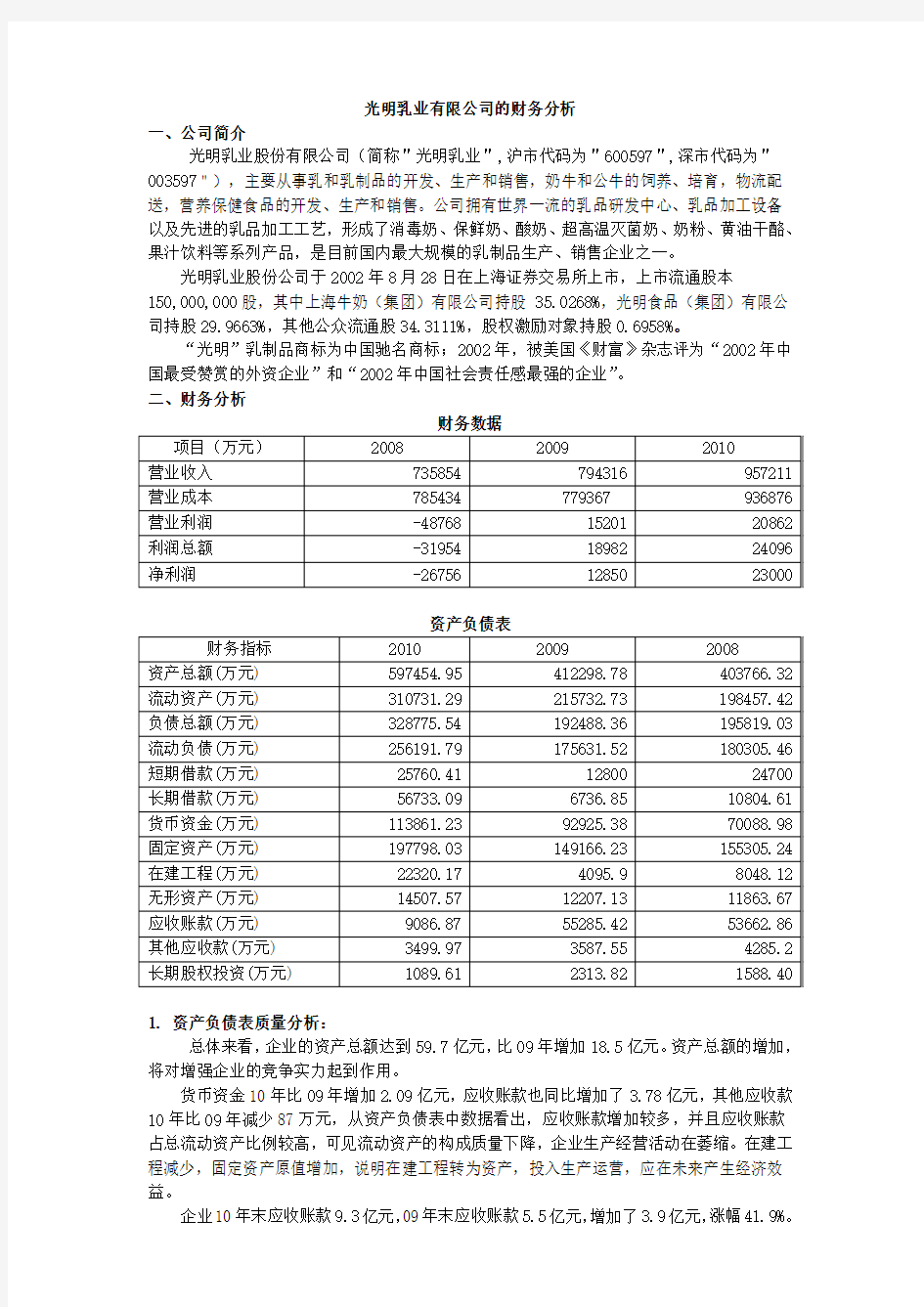

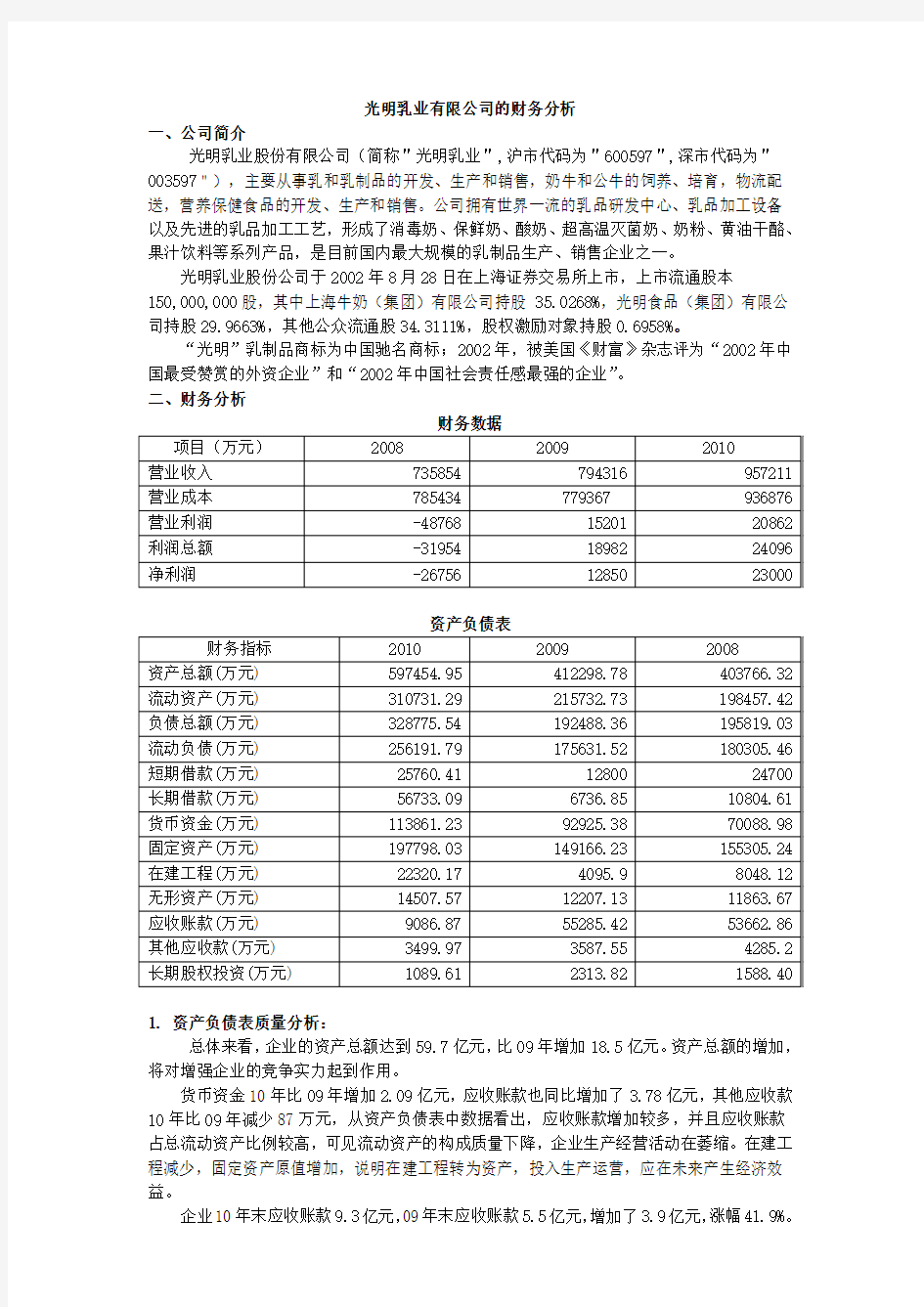

1. 资产负债表质量分析:

总体来看,企业的资产总额达到59.7亿元,比09年增加18.5亿元。资产总额的增加,将对增强企业的竞争实力起到作用。

货币资金10年比09年增加2.09亿元,应收账款也同比增加了3.78亿元,其他应收款10年比09年减少87万元,从资产负债表中数据看出,应收账款增加较多,并且应收账款占总流动资产比例较高,可见流动资产的构成质量下降,企业生产经营活动在萎缩。在建工程减少,固定资产原值增加,说明在建工程转为资产,投入生产运营,应在未来产生经济效益。

企业10年末应收账款9.3亿元,09年末应收账款5.5亿元,增加了3.9亿元,涨幅41.9%。

可能是公司放宽了赊销政策,造成回款速度减慢,应收账款增加。企业在近两年应收账款增加较多,可能与企业处理近年发生的“回奶事件”采取的营销政策调整有关,造成今年回款速度减慢。

从无形资产来看,没有提取无形资产跌价准备。企业的无形资产包括土地使用权、商标使用权、专有技术,仅为从外部购入的部分,这将导致企业报表中披露的无形资产对企业实际拥有的无形资产的披露并不充分;企业还存在表外无形资产。

其他应收款较10年为0.35亿元,09年为0.36亿元,相对有所下降,由于其他应收款与经营活动没有直接关系,有助于提高企业资产利用效率。

长期股权投资10年比09年减少了0.12亿元,目前所投资控股的行业都是相关联的企业,行业跨度不大,可确保材料来源不断,消除竞争带来的压力及分散经营的风险。投资范围与企业的发展战略保持一致,有利于提高企业的核心竞争力,可支持企业实现持续增长。

从表可以看出,光明乳业集团近三年公司规模在不断增长,所有指标值都是增长的。相比而言,10年的企业规模增长速度比09年要快。公司在扩大市场需求,提高经济效益以及增加公司资产方面都取得了极大的进步,公司表现出非常优秀的成长性。未来公司继续维持目前增长态势的概率很大。

公司利润及利润分配表

2. 利润表质量分析

光明乳业主营业务收入同比上升17%,主营业务成本上升10.87%,主营业务利润提高0.25%。

公司主营业务收入上升,而主营业务利润却没有较大幅度的上升,报表显示主要是成本上升造成的。企业在市场的份额下降,经营处于保守的状态下,缺乏市场拓展的能力,而是通过加强对成本的控制,加大销售,增加收入,从而达到了提高利润的目的。这并不是一个非常好的方法,长期如此对企业有害无利,必须尽快想到更好的解决办法。

公司的营业费用和管理费用全面上升。在主营业务收入增长,毛利率增长不大的情况下,企业的营业费用、管理费用、财务费用和营业外支出都有不同幅度的增长。

企业10年净利润比上年多0.72亿元,营业利润较上年同期上升27%亿元。投资收益较

同期上升了100万元,这说明10年的投资收益增加,取得了比较好的成绩,企业利润主要还是依赖于主营业务的收入。

3. 现金流量表质量分析

“销售商品收到的现金”的金额大于利润表中的主营业务收入,有利于现金流量净额的增加,但是应收账款净额较高,比上年有较大幅度增长,说明企业的售货回款可能出现了迟滞,收款不顺畅,导致回款不足。

光明企业投资活动现金流出规模比上年大幅下降,现金流入主要依赖收回部分长期投资来形成。企业在筹资方面非常谨慎,企业的筹资活动和经营活动的资金运动状况相适应,同时企业没有不良的融资行为。所以企业在现金流量的控制方面还算是比较成功的。

从总体上看,10年经营活动现金流量净额比09年上升0.69亿元,10年投资活动现金流量净额为比09年少2亿元,10年筹资活动现金流量净额为比09年增多1.43亿元,本年筹资活动现金流出主要为支付上年分配的现金股利。

综合现金流量表,可以看出企业经营活动有放慢,不活跃。企业在投资方面不活跃并较同期回报大幅下滑,在筹资方面没有得到任何资金。还有待遇加强管理和改善。

(一)、偿债能力分析

从指标本身看,企业的短期偿债能力正常,资产负债率不高,表明企业通过长期负债融资的空间较大。

速动比率基本在0.9至1.05之间,与经验值1比较接近,只有08年这个特殊的年份里,该指标最低为0.76,于此同时公司的现金比率在0.4左右,现金较充足。综合考虑可知公司的短期偿债能力没有问题,可以得到保障。

长期偿债能力方面,公司的权益乘数在1~2之间,且资产负债率在0.41~0.55之间,表明公司的财务策略较稳健,公司的财务风险较小

综上分析可以看出公司的偿债能力没有问题,长短期债务均可的到有效的保证。

偿债能力

(二)、营运能力分析

公司09年存货周转率和应收账款周转率及流动资产周转率等并没有恢复到07年的水平,说明存货,应收账款,流动资产等的管理有待提高效率及增强流动性,总资产周转率09年与07年已相差不大,总体来说公司对资产管理的能力的尚属不错。

表5 营运能力分析表

图7 营运能力变化趋势图

(三)、获利能力分析

从此图可以看出,净资产收益率,总资产收益率,营业收入毛利率,营业净利率06-07呈增长趋势,08年由于受金融危机和“三氯氰胺”事件的影响,08年的盈利能力比往年大幅度降低,甚至为负,09年已逐渐恢复,但未能超过07年的总体盈利能力。而营业净利润却呈上涨趋势,主要是由于营业成本大幅提高,而造成总成本提高,从而使营业利润大幅度下降,但有大量营业外收入从而保证了净利润稳步上升趋势。